Дефицит складов высшей категории в РК не стимулирует профессиональных складских девелоперов вкладываться в новые проекты. Они предпочитают строить складские объекты под крупных арендаторов, на открытый рынок такие площади не попадают. Поэтому ретейлерам приходится инвестировать в собственные склады.

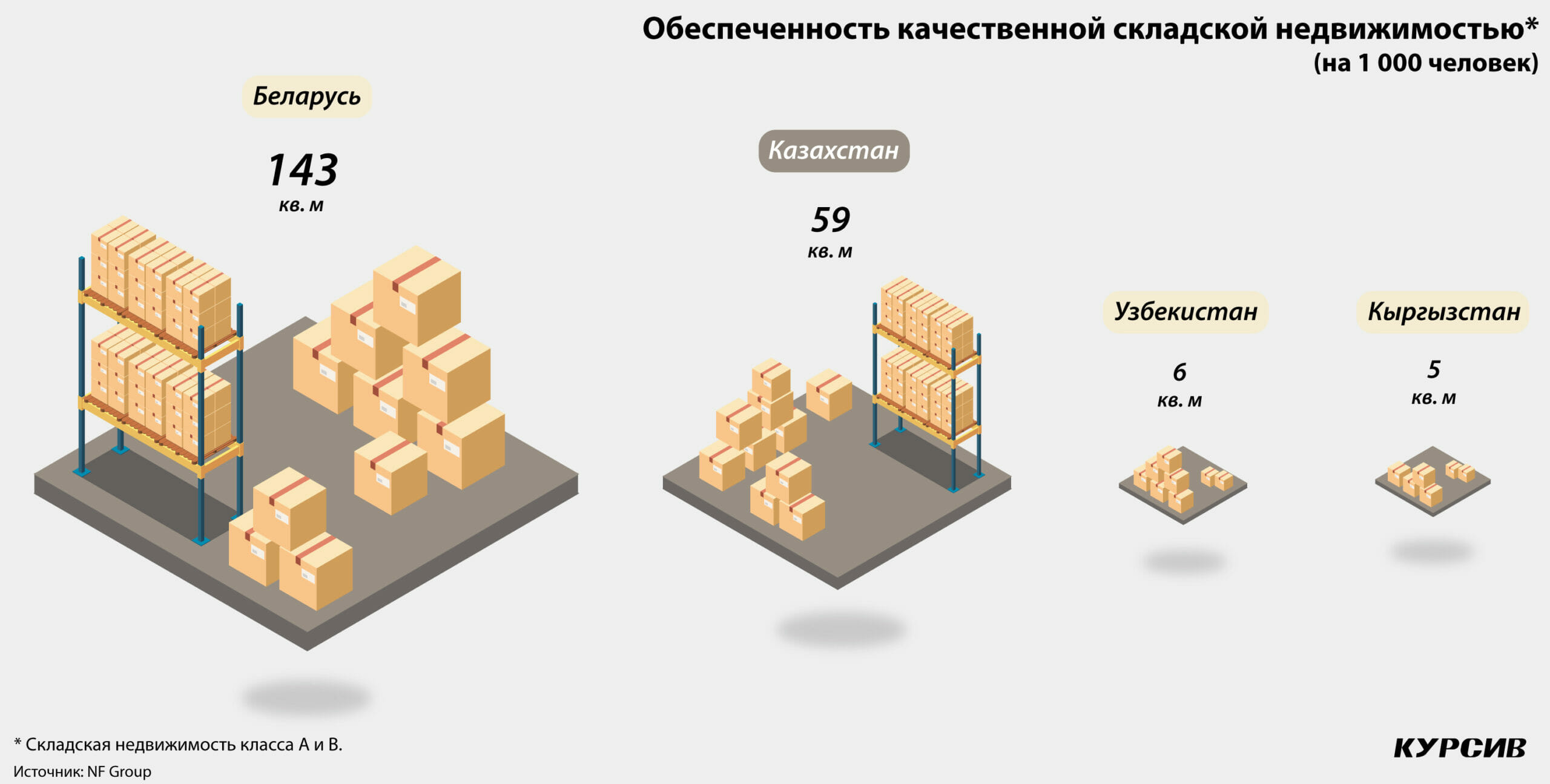

Общий объем качественного предложения складской недвижимости в Казахстане – 1,13 млн кв. м, или 59 кв. м на тысячу человек. Это вдвое меньше, чем в Беларуси, но в 10 раз больше, чем в Узбекистане или в Кыргызстане. В то же время вакантность складской недвижимости высших классов A и B на отечественном рынке, по данным NF Group (бывшая Knight Frank Russia), составляет 0%.

Несмотря на высокий спрос на качественные склады, темпы ввода в эксплуатацию новых объектов в стране аналитики оценивают как «сдержанные», а конкуренцию среди игроков рынка – как «низкую». Причины сложившейся парадоксальной ситуации «Курсив» обсудил с участниками рынка.

Склад со всеми удобствами

Каждый вид продукции имеет свои особенности хранения, говорят в компании «МЕТРО», специализирующейся на поставках продуктов бизнес-клиентам (отелям, ресторанам и крупным сетям фастфуда). Чтобы продукты сохраняли свежесть и качество, нужно соблюдать температурный и световой режим, а также товарное соседство.

К примеру, макароны и сахар не переносят солнечный свет, а ароматные травы и сушеные грибы нельзя хранить рядом с молочкой или яйцами, легко поглощающими запахи.

Лекарства, электроника и бытовая техника тоже требуют отдельных помещений и климат-контроля. Многие из этих товаров не терпят влаги, перепадов температуры и близости к системам отопления. А значит, требуют хранения на складах высших классов А или B – они, в отличие от неотапливаемых ангаров класса C, оборудованы холодильниками, тепловыми узлами и даже автономными электроподстанциями.

Профессиональные логистика и складирование позволяют ретейлерам не только сохранить качество товара, но и получить другие преимущества на конкурентном рынке. «Нынешний потребитель не готов ждать товар дольше, чем его может предоставить конкурент. Если в нужный момент товара не оказалось в наличии, теряются продажи и лояльность потребителя. Кроме этого неэффективно выстроенные логистические процессы негативно отражаются на себестоимости», – делится доводами в пользу профессиональных складов один из казахстанских девелоперов.

Дорогие деньги

Бизнес основных клиентов складов высшей категории – фармацевтических и FMCG-компаний, продавцов бытовой техники, электроники и fashion retail – за турбулентные 2020–2022 годы не слишком пострадал, а зачастую даже прибавил в объемах. Так, импорт фармпродукции, до пандемии колебавшийся в пределах $1 млрд, в разгар эпидемии достиг почти $1,6 млрд. Объем рынка бытовой техники и электроники в 2021 году прибавил в денежном выражении сразу 38% относительно предыдущего года и продолжил денежный рост в 2022-м (правда, по оценке продавцов бытовой техники, начал сокращаться в количественных показателях). Рост физического объема розничной торговли за 2021 год составил 6,5%, за 2022 год – еще 2,1%.

Вместе с ростом бизнеса основных клиентов растет спрос на склады высшей категории. Уже в 2019 году загрузка складов категории А подобралась к 90%, а в 2020–2021 годах практически достигла 100%-ной отметки.

«На складах не ниже класса B в Казахстане свободные площади для аренды отсутствуют, – констатировали аналитики NF Group в октябре 2022 года. – Это говорит, с одной стороны, о высоком спросе на качественные площади, а с другой – демонстрирует сдержанные темпы ввода в эксплуатацию новых объектов».

При внушительных перспективах развитие отрасли сдерживают высокие кредитные ставки, считают эксперты.

«В Казахстане невозможно реализовывать большие проекты при банковских кредитах под 20–25% годовых», – уверен партнер Scott Holland | CBRE в Центральной Азии и Казахстане Евгений Долбилин. Он приводит простые расчеты: «В среднем, чтобы построить склад, нужно вложить тысячу долларов за «квадрат». А ставка аренды будет в районе $7–12 в месяц или $90–130 в год (около 10%). Но за каждую взятую в кредит тысячу долларов банку нужно заплатить $200–240. Такой проект не будет работать».

Обеспечь себя сам

В сложившихся условиях единичным девелоперам на крайне дефицитном казахстанском складском рынке проще и надежнее реализовывать объекты в формате built-to-suit, иными словами, строить склады под крупного заказчика, объясняют в NF Group. В результате две трети складских площадей в стране вводятся в эксплуатацию уже заполненными, а вакансия на рынке не увеличивается.

Крупным ретейлерам такой подход позволяет получать складские площади с учетом специфичных собственных требований к помещениям, а владельцам складских объектов – сразу обеспечить арендный поток, не искать клиентов на открытом рынке.

Но те ретейлеры, которые только начинают выход на рынок Казахстана, сталкиваются с трудностями в поиске качественных складов и нередко вынуждены строить складские помещения за счет собственных средств.

«В Республике Казахстан среди качественных складских площадей класса А лишь порядка 32% используется для сдачи в аренду. Это значительно ограничивает выбор объекта. С учетом того, что практически все объекты уже заняты арендаторами, выбор в пользу строительства собственного логистического центра становится вполне обоснованным решением», – поясняет партнер, региональный директор департамента индустриальной и складской недвижимости NF Group Константин Фомиченко.

Компания «МЕТРО» с трудностями при поиске надежного партнера по складской логистике столкнулась еще в 2008 году, когда заходила на казахстанский рынок. Спустя 15 лет «МЕТРО» владеет 56 тысячами «квадратов» собственных складов класса А и А+ в семи городах республики, а также дополнительно арендует склады еще в шести локациях.

С тех пор ситуация не слишком изменилась. В 2022 году о нехватке складских площадей и планах по развитию собственной логистической инфраструктуры в Казахстане заявили сразу несколько иностранных ретейлеров.

В поисках локации для строительства крупного логистического центра находится компания Wildberries.

Российский маркетплейс развивает собственную логистическую инфраструктуру как самостоятельно, так и в сотрудничестве с предпринимателями. В III квартале 2022 года в дополнение к имеющимся хабам в Алматы и Астане компания открыла новый пункт приемки поставок в «Хоргосе». «В 2023 году компания продолжит строить и арендовать новые складские объекты», – поделились планами в пресс-службе Wildberries.

Компания Ozon пока арендует площади под два сортировочных центра в Алматы и Астане, но тоже планирует создать свой фулфилмент-центр для хранения товаров местных продавцов и формирования интернет-заказов.

Турецкий ретейлер LC Waikiki на открытии в декабре минувшего года в Алматы своего самого большого магазина за пределами Турции подтвердил, что инвестирует $15 млн в логистический склад в южной столице Казахстана. Новый логистический центр площадью 20 тысяч кв. м турецкий fashion-бренд планирует запустить в 2023 году.

Интересуются возможностями развития логистики в нашей стране и другие иностранные ретейлеры, не раскрывая детали «из-за высокой конкуренции на рынке».

Безысходность или радужные перспективы?

Усилившаяся тенденция строительства собственных складов ретейлерами – вынужденная мера, вызванная острой необходимостью пересмотра логистических цепочек между Азией и Европой, соглашаются эксперты. Но расходятся в оценке значимости казахстанского рынка для ретейлеров.

«Выгодное географическое положение Казахстана позволяет ему выступать крупным потребительским рынком между Восточной Азией и Европой. Наличие платежеспособного спроса делает страну перспективным направлением для развития ретейла», – говорят в NF Group.

«Страны СНГ давно представляют интерес для Ozon с точки зрения привлечения новых продавцов для расширения ассортимента на витрине», – добавляет генеральный директор Ozon в Казахстане Мольдер Рысалиева.

«Казахстан с его нынешним местоположением и рыночным потенциалом – стратегически важная страна для бренда, отсюда координируют поставки в другие страны Центральной Азии», – отмечает заместитель генерального директора по международной розничной торговле LC Waikiki Илькер Хаджиоглу.

Евгений Долбилин не разделяет такого оптимизма.

«То, что ретейлеры изыскивают собственные средства и строят в Казахстане склады, не совсем естественно. Во-первых, это не профессиональный девелопмент, когда специальные логистические компании строят инфраструктуру, а фонды – фондируют проекты. Во-вторых, Казахстан для ретейлеров не является привлекательной страной. Небольшой рынок, низкая плотность населения, огромная территория, дорогая логистика, доходы людей не самые высокие. Ко всему этому дорогое кредитование. Текущий тренд – следствие санкций, наложенных на Россию. Ретейлеры вынуждены как-то подстраиваться под эту ситуацию. Они реализуют логистические проекты в РК с прицелом на Центральную Азию и Россию, используя площадки в Казахстане как вынужденный транзит из-за текущей геополитической ситуации», – уверен партнер Scott Holland | CBRE в Центральной Азии и Казахстане.