Порядка 3 трлн тенге, замороженных вкладчиками-физлицами в ожидании премии от государства, спустя ровно год вернулись в оборот. Деньги можно снимать, в том числе можно поменять банк, если клиента не устраивают предлагаемые ставки. «Курсив» систематизировал актуальные условия по депозитам и установил, что, несмотря на их схожесть, на рынке есть лучшие и худшие предложения.

Сама 10%-ная компенсация будет выплачена в марте, но разморозка вкладов произошла 24 февраля. По информации Казахстанского фонда гарантирования депозитов (КФГД, «дочка» Нацбанка), всего банки приняли свыше 2,6 млн заявлений на выплату компенсации на общую сумму 307,5 млрд тенге. Таким образом, совокупный объем добровольно замороженных вкладов по состоянию на 23 февраля прошлого года составил более 3 трлн тенге. Спустя год эта сумма прилично подросла (на 10–15% в универсальных банках) за счет набежавшего вознаграждения.

Дотерпели не все

По данным Нацбанка, на 1 марта 2022 года (первая отчетная дата после заморозки вкладов) физлица держали на банковских счетах 13,7 трлн тенге, из них именно на тенговых депозитах была размещена ровно половина средств (6,8 трлн тенге). Теоретически общая сумма компенсации (выплату которой на паритетных условиях обеспечат Минфин и Нацбанк) могла составить около 680 млрд тенге. По факту программа защиты тенговых вкладов обойдется государству в 2,2 раза дешевле, что можно объяснить двумя причинами.

Во-первых, премия не положена состоятельным клиентам, чьи депозиты превышают размер госгарантии (свыше 20 млн тенге для депозита в одном банке). Точнее говоря, компенсацию они получат, но в сумме не более 2 млн тенге, помноженной на количество банков, где были открыты вклады. Число таких клиентов статистика умалчивает, но их вес в розничном портфеле очень солиден. По сведениям КФГД, на начало 2022 года объем вкладов с остатками свыше 50 млн тенге занимал 31,6% в структуре портфеля, а еще 13,5% приходилось на так называемый средний сегмент (от 15 млн до 50 млн тенге). Впрочем, большинство крупных вкладчиков априори не могли претендовать на компенсацию, поскольку предпочитали хранить деньги в твердой валюте: долларизация вкладов в крупном сегменте на начало 2022 года составляла 65,8% против 16,4% в массовом сегменте (вклады до 15 млн тенге).

Во-вторых, обязательным условием для начисления премии была «неприкасаемость» депозита с 23 февраля 2022 года по 23 февраля 2023-го. Это условие не удалось соблюсти как минимум вкладчикам трех российских «дочек» (Сбера, Альфы и ВТБ). Оказавшись под санкциями, эти банки испытали масштабный отток ликвидности, причем клиенты забирали не только долларовые, но и тенговые остатки. Во время мартовской паники, вызванной введением банками лимитов на снятие наличной валюты из-за краткосрочного (как выяснилось позднее) дефицита купюр, в секторе произошли не только долларовые, но и тенговые оттоки. Кроме того, среди вкладчиков наверняка были и такие люди, которые снимали деньги в силу личных обстоятельств, не имея возможности (или желания) дожидаться окончания срока заморозки. Так или иначе, в распоряжении самых терпеливых вкладчиков спустя год оказалось около 3 трлн тенге, которые они могут использовать по своему усмотрению.

Разумеется, не вся эта сумма обладает потенциалом для перераспределения. Например, вкладчики специализированного Отбасы копят на депозите деньги для последующей покупки жилья, и эти сбережения по своей природе не подвержены перетокам в универсальные банки. На 1 марта 2022 года в Отбасы лежало вкладов на сумму 1,8 трлн тенге. Кроме того, владельцам сберегательных депозитов (продукт с самыми высокими ставками, не допускающий частичных изъятий) будет невыгодно закрывать такой вклад досрочно, поскольку в этом случае они лишатся причитающегося вознаграждения.

Дороже не будет

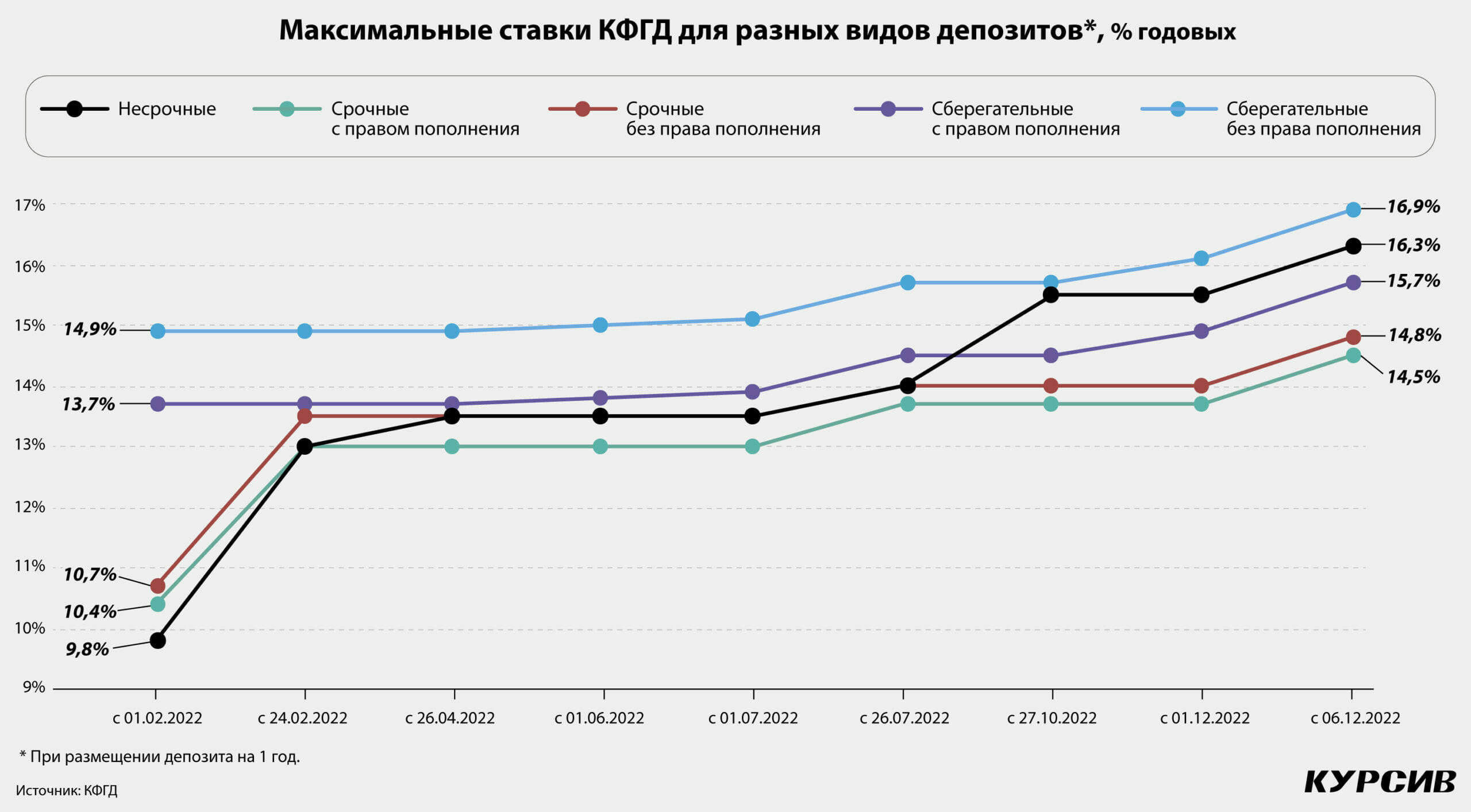

За прошедший год (с момента заморозки вкладов) вознаграждение по депозитам значительно выросло вслед за ростом базовой ставки Нацбанка в антиинфляционных целях. По самым популярным среди населения несрочным вкладам (с возможностью пополнения и снятия по первому требованию клиента без потери вознаграждения) максимальная рекомендуемая ставка КФГД увеличилась с 9,8 до 16,3%. По данным КФГД, год назад такие вклады занимали 59,3% совокупного розничного портфеля.

Предельная ставка по сберегательным вкладам (сроком размещения на один год) увеличилась скромнее: с 14,9 до 16,9% без опции пополнения и с 13,7 до 15,7% при наличии таковой. На эти депозиты приходилось 8% портфеля, причем со второй половины прошлого года пополняемые сберегательные вклады стали менее выгодными для клиентов, чем несрочные. Целесообразность такого продукта, как срочные депозиты (занимали 3,4% в структуре портфеля), вообще вызывает сомнения: сегодня этот малопопулярный вид вклада присутствует в линейке только трех банков (Халык, БЦК и ВТБ).

В любом случае текущая доходность вкладов не перекрывает сложившийся уровень инфляции (20,3% по итогам 2022 года), однако вкладчики, которые получат премию от государства, заработают как минимум 19,8% годовых, то есть практически сохранят покупательную способность своих сбережений. К тому же программа защиты тенговых вкладов избавила людей (тех, кто решил воспользоваться предложением государства) от искушения поспекулировать на скачках обменного курса. Результат таких спекуляций с точки зрения доходности был бы далеко не очевиден.

Овчинка и выделка

Разморозка вкладов ставит клиентов перед выбором, как распорядиться имеющейся суммой. Если человек решит продолжить хранить деньги на депозите, перед ним встанет вопрос выбора банка. Самый простой выбор – остаться в своем банке и ничего не менять. Однако если вкладчик хочет заработать больше, возникает смысл провести своего рода маркетинг имеющихся на рынке предложений. Поскольку все размороженные счета находятся в пределах гарантированной государством суммы (до 20 млн тенге по сберегательным вкладам и до 10 млн по срочным и несрочным), надежность банка как критерий выбора, по сути, не имеет значения. Главными критериями становятся ставки вознаграждения и свобода применения (для несрочных депозитов).

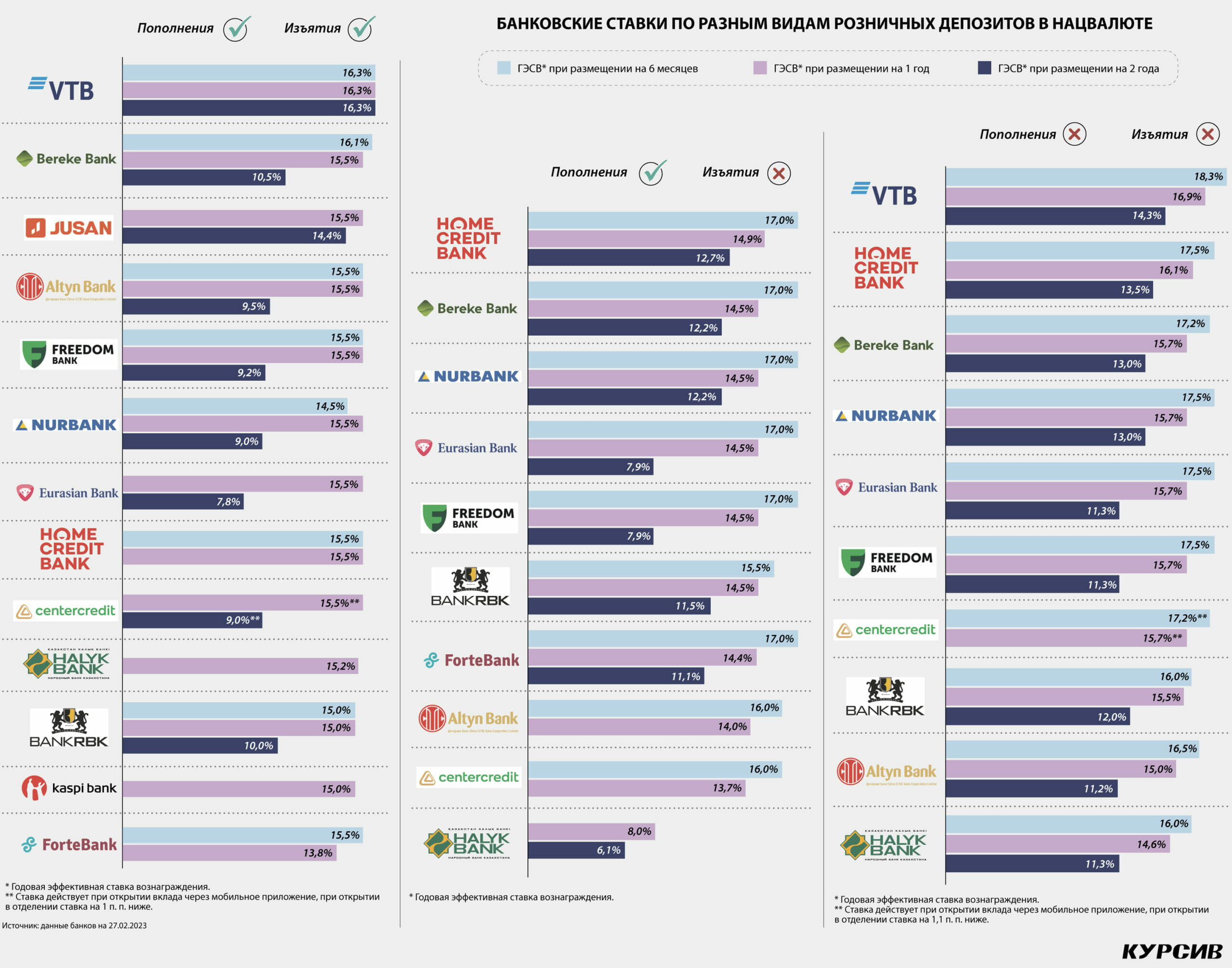

В сегменте несрочных вкладов (сроком размещения на один год) восемь из 13 универсальных банков сегодня предлагают одинаковую эффективную ставку 15,5% годовых (см. инфографику). Единственным игроком с более выгодными условиями является ВТБ, принимающий вклады под 16,3%. Банк находится под самыми жесткими санкциями и сильно ограничен в операционных возможностях. Но его способность отвечать по своим обязательствам перед вкладчиками вряд ли подлежит сомнению. После введения санкций ВТБ, как и Сбер, исправно возвращал деньги клиентам, в отличие от дочерней Альфы, где были введены лимиты. По итогам минувшего года розничный портфель ВТБ просел с 82 млрд до 17 млрд тенге, а на минимуме (1 июня 2022 года) опускался до 13,5 млрд.

Четыре банка могут себе позволить привлекать несрочные вклады дешевле, чем основная масса конкурентов. В этот квартет входят два крупнейших игрока, Халык и Kaspi, с эффективными ставками 15,2 и 15% соответственно. Такую же ставку, как Kaspi (в линейке которого только один вид депозита), предлагает Bank RBK. Самое же скромное вознаграждение (13,8%) обещает своим клиентам Forte. Причем по краткосрочным депозитам (на три и шесть месяцев) этот банк установил вполне рыночную ставку в размере 15,5%. Возможно, именно таким способом Forte надеется удержать у себя «размороженных» вкладчиков, рассчитывая, что через полгода ставки снизятся у всего рынка.

Основания для таких расчетов есть. В конце февраля Нацбанк принял решение не менять базовую ставку и заявил о необходимости ее поддержания на текущем уровне (16,75%) в течение всего первого полугодия. Таким образом, существует вероятность, что в июле базовая ставка будет понижена, а за ней потянутся и ставки по банковским депозитам. С другой стороны, самим вкладчикам на таких ожиданиях нет смысла размещать депозит на полгода. Вместо этого выгоднее зафиксировать текущую высокую ставку (в тех банках, которые ее дают) сразу на год. А заодно, если нет доверия или доступа к услугам ВТБ, открыть минимальный несрочный вклад в Jusan на два года под 14,4% годовых (единственное такого рода предложение на рынке), который пригодится для его пополнения в будущем, если ставки на рынке действительно упадут.

В сегменте самых дорогих вкладов (сберегательные без пополнения) лучшие условия предлагает все тот же ВТБ, и они полностью совпадают с максимальными ставками КФГД. В частности, при размещении депозита на один год клиент ВТБ заработает 16,9%. На втором месте предложение Хоум Кредита с доходностью 16,1%. Далее идет группа из пяти банков (Bereke, Нурбанк, Евразийский, Freedom, БЦК) с одинаковой ставкой 15,7%. Замыкают ренкинг Bank RBK (15,5%), Алтын (15%) и Халык (14,6%). В размещении годовых сберегательных вкладов (с запретом на частичные изъятия) по таким ставкам сегодня не прослеживается экономического смысла, поскольку у клиентов есть более привлекательный вариант (предлагаемый подавляющим большинством банков) открыть годовой несрочный вклад с доходностью 15,5%.

Как у них

Переход вкладчика из одного банка в другой сопряжен с определенными трудозатратами (явка в офис, получение наличных, их транспортировка в другой офис), особенно если речь идет о приличных суммах. Можно открыть депозит дистанционно и пополнить его по карте, но при переводе крупных сумм между картами разных банков вкладчика может отпугнуть размер комиссии. В этом плане интересен опыт России, где готовится ко второму чтению законопроект об отмене комиссий за переводы самому себе (то есть между собственными счетами в разных банках), направленный на борьбу с «зарплатным рабством».

Как пишет РБК, основные дискуссии между законодателями и профучастниками развернулись вокруг размера ежемесячного бесплатного лимита. В первом чтении законопроекта он по предложению ЦБ РФ составлял 1,4 млн рублей, сейчас обсуждается снижение лимита до 300–600 тыс. рублей. По словам источников РБК, главными оппонентами инициативы выступают Сбербанк и ВТБ, которые предлагали установить планку на уровне 200 тыс. рублей. При этом часть банков, в основном небольших, наоборот, поддерживают предлагаемый бескомиссионный лимит в 1,4 млн рублей.