Каким стал 2022 год для казахстанских разработчиков программного обеспечения

Почти у половины из десяти крупнейших разработчиков софта сократились объемы налоговых выплат. В целом по рейтингу отмечается значительное сокращение госзаказов и контрактов от квазигосударственного сектора.

Kursiv Research второй год публикует рейтинг крупнейших IT-компаний страны, разрабатывающих программное обеспечение. Минувший год, судя по цифрам, довольно сильно изменил ландшафт отрасли.

Январские события повлияли на политический расклад в Астане, что привело к росту неопределенности. На IT-индустрии это отразилось прямым образом: множество заказов от государственного, квазигосударственного и корпоративного секторов были поставлены на паузу, а наименее проработанные – отменены.

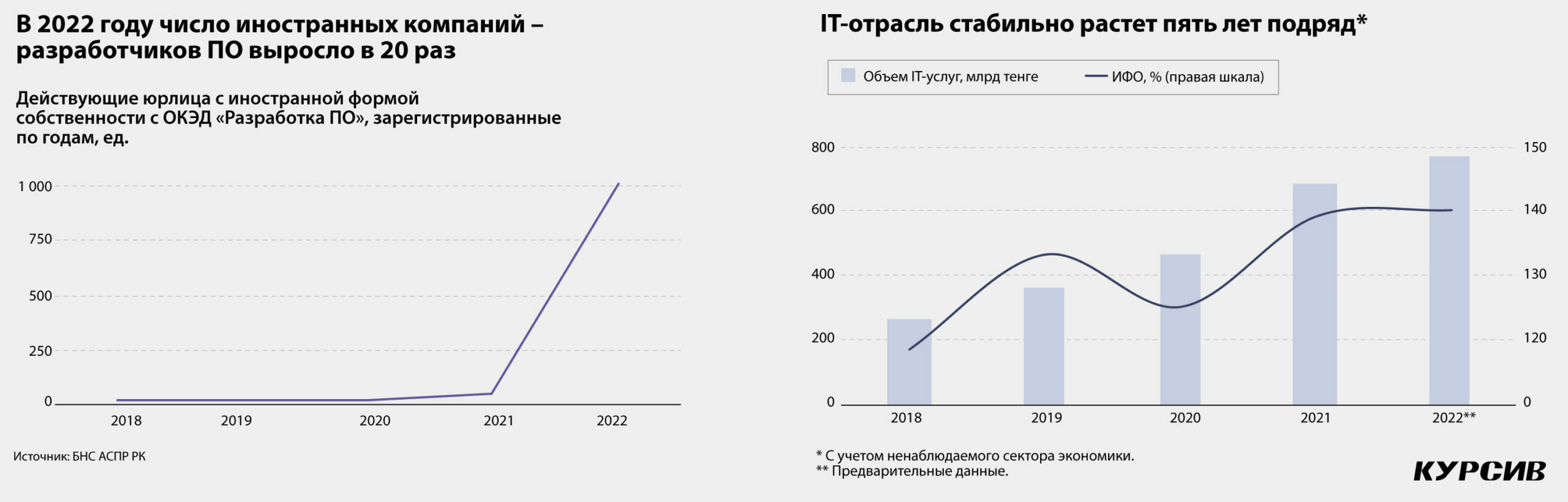

Война между Россией и Украиной привела к резкому увеличению количества IT-компаний с иностранной формой собственности, специализирующихся на разработке софта.

Были и важные корпоративные новости. К примеру, с лета 2022 года казахстанский разработчик Prime Source (№ 4 рейтинга крупнейших разработчиков софта в РК) стал частью американской корпорации FatBrain AI, которая специализируется на создании масштабных облачных решений для МСБ. Другой участник рейтинга, Alabs.Team, наладил партнерство с холдингом Noventiq, и теперь в компании ставят на экспорт IT-услуги.

Переустановка софта

Объем услуг, оказанных IT-индустрией в 2022-м, достиг 772,5 млрд тенге (предварительные данные Бюро нацстатистики АСПР РК). Таким образом, в минувшем году реальный прирост в отрасли составил 40,3%, что является максимальным значением за последние 15 лет.

Судя по статистике, индустрия начиная с 2017 года показывает двузначные темпы реального прироста. Причем последние два года динамика удвоилась и держится на 40%-ной отметке (и эти оптимистичные показатели не вполне соотносятся с цифрами нашего рейтинга).

По официальным данным, айтишники в целом значительно улучшили свои позиции в сервисном сегменте. К примеру, если в 2018 году по объему оказанных услуг IT-индустрия располагалась на шестом месте (5,9%), то по итогам прошлого года переместилась на третью позицию (8,7%). Впереди операции с недвижимостью (1108 млрд тенге), а также архитектурные и инженерные изыскания (959 млрд тенге).

Следует добавить, что произошли методологические изменения. Ранее БНС АСПР РК предоставляло укрупненную цифру по направлению «госуправление и оборона», которое неизменно занимало первое место, но по итогам минувшего года данная позиция разбита на части. Если считать по-старому, то IT-индустрия расположилась бы на четвертом месте.

Колебания выручки ±10% являются для отрасли совершенно нормальными, так как переход даже одного крупного проекта из одного налогового периода в другой может существенно повлиять на показатели по отдельному году.

Однако больший диапазон колебаний уже нельзя списать на такого рода «статистические погрешности». Перечислим тенденции, которые увидел в цифрах Kursiv Research.

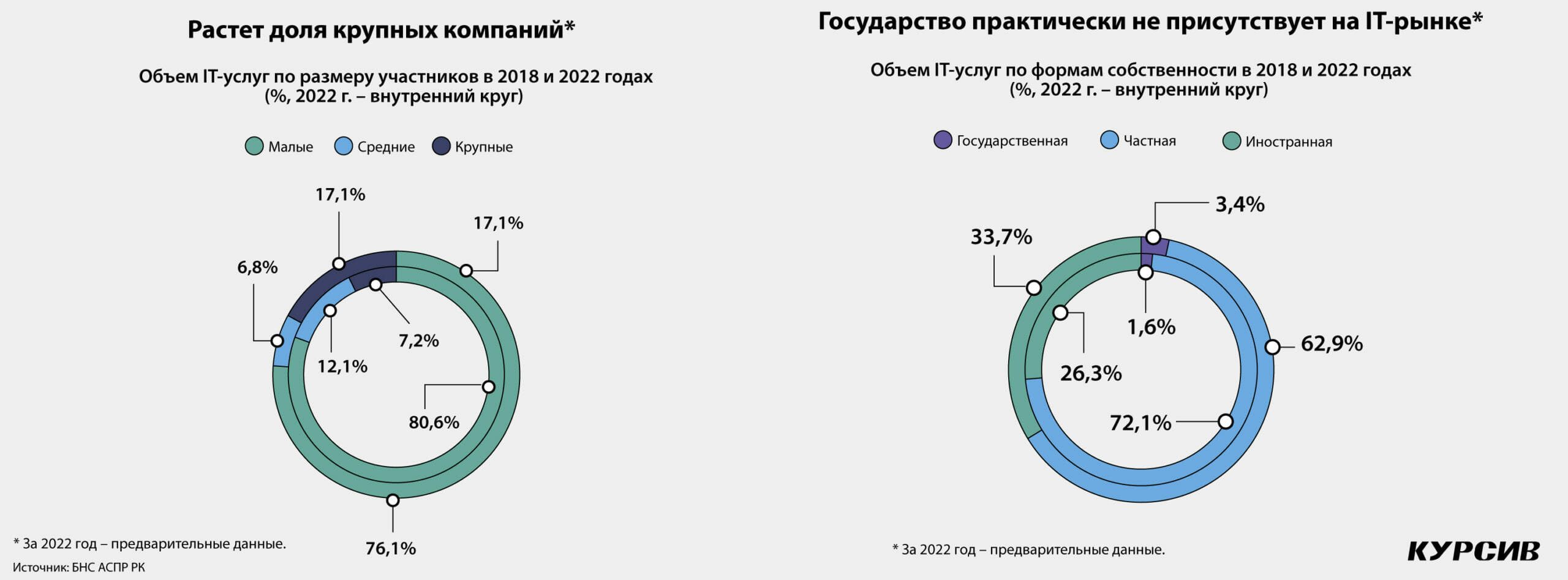

Первая – роль малых фирм значительная, но постепенно падает. В 2022 году они сгенерировали 76,1% выручки, пять лет назад показатель был выше на 4,5 п. п. Сокращается также доля средних игроков – с 12,1% в 2018-м до 6,8% по итогам минувшего года. Эти проценты забрали крупные компании, чья доля за этот период выросла на 10 п. п. и по результатам 2022 года составила 17,1%.

Отечественные фирмы удерживают 62,9% рынка, компании с иностранной формой собственности контролируют 33,7%. В прошедшем году казахстанские компании заметно сдали свои позиции – в 2021 году они сгенерировали 72,1% всей выручки.

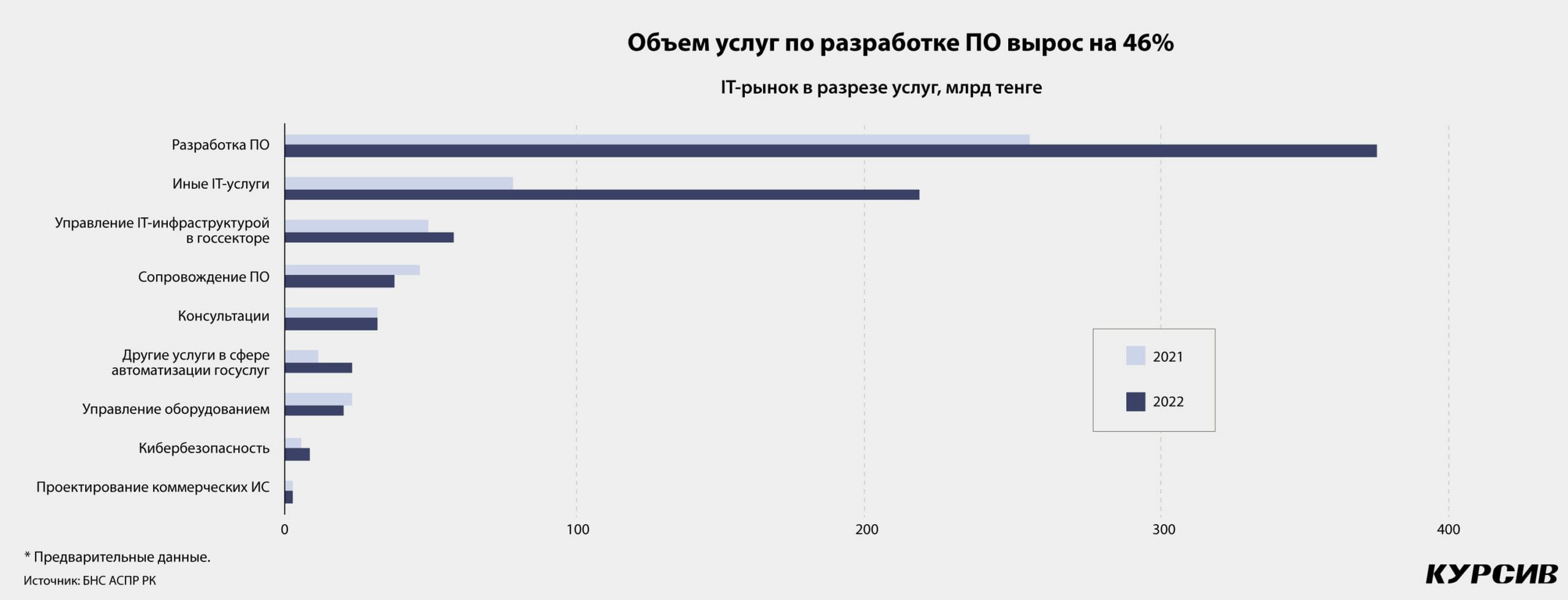

Большинство оказываемых на казахстанском IT-рынке услуг вполне справедливо характеризуются как сложные. Порядка 48,4% денег в минувшем году было сгенерировано благодаря услугам по разработке программного обеспечения (373,7 млрд тенге, прирост составил 45,6%).

И последнее, государство остается одним из крупнейших заказчиков. В 2022 году сектор заработал 58,2 млрд тенге, обеспечивая работу IT-инфраструктуры в госсекторе, и 22,4 млрд тенге, предоставляя услуги по автоматизации госуслуг. В совокупности на государственных заказах сформирована десятая часть рынка.

Проекты и концепции

Государство определенно пытается развивать индустрию. В 2021 году кабмин принял нацпроект «Технологический рывок за счет цифровизации, науки и инноваций», одним из разработчиков которого выступило Министерство цифрового развития. Общий бюджет нацпроекта на 2021–2025 годы запланирован в размере чуть больше 2,2 трлн тенге.

Документ стимулирует развитие телекоммуникационной отрасли и IT-сектора. Он разделен на десять направлений, среди которых одно прямым образом касается разработчиков программного обеспечения. Согласно документу, по направлению «Развитие IT-отрасли» на 2022 год было заложено почти 2,9 млрд тенге, из которых 93% денег было предусмотрено на увеличение местного содержания в информационно-коммуникационных технологиях и 7% – на доведение ИКТ-экспорта до $500 млн. В текущем году на развитие индустрии предусмотрено 1,8 млрд тенге.

Наряду с нацпроектом ведомство, проводя свою политику, опирается также на Концепцию развития отрасли ИКТ и цифровой среды, которая была утверждена в конце декабря 2021-го. То есть минувший год стал первым годом жизни документа.

В нем перечисляются подходы, опираясь на которые ведомство собирается развивать индустрию. Пожалуй, стимуляция импортозамещения – самый интересный пункт для локальных компаний из заявленных в документе.

Для этого ведомство работает в четырех направлениях. Первое – замена ранее приобретенных зарубежных программ на отечественные. Второе – определение потребности государственного и квазигосударственного секторов в IT-услугах, рекомендации приобретать новые решения от казахстанских компаний. Третье – персональная ответственность первых руководителей госорганов и квазигосударственных компаний за увеличение доли местного содержания в ИКТ-продуктах и исполнение программы импортозамещения. Наконец, четвертое направление предполагает разработку и утверждение упрощенного механизма списания для госорганов и нацкомпаний иностранного ПО.

В августе 2022 года на публичное рассмотрение поступил проект Концепции развития экосистемы на 2022–2027 годы, которую также называют «Киберщит-2».

Новая концепция содержит интересные для частных IT-компаний инициативы, которые сулят им дополнительные заказы. Предложено создать отраслевые центры в «критически важных направлениях»: ТЭК, образование, здравоохранение, нефтянка, горнодобыча, сельское хозяйство и оборона.

Подобный отраслевый центр был реализован в банковском секторе. В 2021 году была запущена автоматизированная система Qainar, которая в онлайн-режиме обрабатывает информацию о кибератаках. На ее основе регулятор в лице АРРФР предупреждает казахстанские банки об угрозах и уязвимостях, зафиксированных в регионе. Постоянный сбор статистики о кибератаках, разбор характера инцидентов помогают оттачивать информационную безопасность отдельно взятой отрасли. Согласно приведенной в документе статистике, в 2021 году система Qainar зафиксировала и отработала порядка 75 тыс. событий информационной безопасности, произошедших в финансовом секторе. «Также в течение года с целью предотвращения кибератак направлено 115 предупреждений об угрозах и 293 предупреждения об уязвимостях ИБ, обработано 70 карт информационных инцидентов в банках», – указано в документе.

В проекте концепции вспомнили о том, что локальный сегмент интернета пытались насыщать собственными аналогами популярных зарубежных IT-решений: соцсети, электронная почта, видеопорталы, браузеры и поисковые системы (в рамках «Дорожной карты по развитию безопасного казахстанского сегмента сети Интернет и цифрового информационного пространства Республики Казахстан»). Но попытки, как признаются авторы документа, оказались неудачными. Между тем государство не собирается отказываться от идеи заменить иностранный софт на отечественный и решило пойти другим путем.

Чтобы снизить зависимость от глобальных платформ, по мнению авторов документа, следует постепенно развивать единую цифровую платформу («цифровую экосистему»). «Для успеха реализации подобного проекта (с учетом предыдущего опыта создания отечественных продуктов, по сути, повторявших функционал зарубежных аналогов) необходимо интегрировать на создаваемой платформе уже существующие полезные и привлекательные для пользователей сервисы, чтобы данный продукт стал на самом деле незаменимым ежедневным средством как общения (мессенджер), так и получения всевозможных услуг и развлечений (банковские операции, государственные услуги, продажа авиа- и железнодорожных билетов, заказ такси, купоны и скидки, видеохостинг, онлайн-кинотеатр, интернет-телевидение, справочные службы, call-центры, новости и развлечения и так далее)» – так описаны лекала будущей казахстанской единой цифровой платформы.

Как выражаются авторы документа, надо уйти «от традиционной модели создания с нуля», а вместо этого взять за основу уже существующие, коммерчески перспективные и пользующиеся известностью у пользователей интернет-продукты, среди которых банковские сервисы, онлайн-услуги eGov и прочее. «В качестве драйверов проекта могут выступить казахстанские операторы связи», – следует из документа.

Документ пока не утвержден президентом страны. Первый «Киберщит» главным образом был сосредоточен на создании цифрового периметра в стране, то есть речь большей частью шла об IT-инфраструктуре. Второй «Киберщит» также про информбезопасность, но речь о переходе большинства пользователей с иностранного софта, который, возможно, содержит бэкдоры, на казахстанские аналоги.

Идея, безусловно, амбициозная, однако пока трудно себе представить, благодаря чему все казахстанцы по каким-то причинам решат перейти на единый казахстанский суперапп.

Тренды-2022

Сокращение контрактов в прошлом году было тотальное, говорит эксперт отрасли на условиях анонимности. Цифры подтверждают его слова. Медианное значение контрактов от «Самрук-Казыны» в рейтинге за 2021 год, например, составило 255 млрд тенге. Год спустя максимальное значение не превысило 45 млрд тенге. «После январских событий как госсектор, включая квазигос, так и крупные корпорации приостановили значительную часть проектов, а новые и вовсе не планировались. Разморозилось все только осенью», – рассказывает собеседник.

Отметим и другие произошедшие в минувшем году события, которые могут повлиять на индустрию в среднесрочной перспективе. В феврале 2022 года российские войска вторглись на территорию Украины, в сентябре власти северного соседа объявили о частичной мобилизации. Это привело к довольно масштабной эмиграции программистов из России и Беларуси, а также к релокации целых IT-команд.

Число действующих компаний с иностранной формой собственности, которые были зарегистрированы в минувшем году по коду ОКЭД 62011 «Разработка программного обеспечения», превысило 1 тыс., из них 20 юрлиц со штатом более 50 человек. Для сравнения: в 2021-м таких компаний было 51, годом ранее – 22.

В среднесрочной перспективе можно ожидать роста сектора благодаря притоку в страну извне софтверных фирм. Однако, по словам участников рынка, в подавляющем большинстве случаев речь идет о продуктовых компаниях, которые продолжают оказывать услуги на внешних рынках. Какой-то существенной конкуренции игрокам с локальными корнями они не оказывают. Из позитивного – возможен эффект перелива знаний и общего роста качества разработки.

Большая тройка

Первая позиция в нашем рейтинге у Еpam Kazakhstan – локального подразделения международной корпорации Еpam Systems, штаб-квартира которой расположена в Ньютауне (США), а отделения имеются более чем в 40 странах мира. Еpam Kazakhstan в 2022 году заплатила налогов на 2,2 млрд тенге, что больше предыдущего результата на 27%.

Пару слов о Еpam Systems. Ее основали в 1993 году белорусские предприниматели Аркадий Добкин и Леонид Лознер. Еpam Kazakhstan, являясь подразделением Еpam Systems, выполняет заказы материнской структуры, которая, собственно, является поставщиком заказного ПО.

Еpam Kazakhstan практически не работает на внутренний рынок и не проявляется в гостендерах и закупках. Внушительную динамику по выплаченным налогам, возможно, следует объяснить геополитикой. В марте 2022 года Epam Systems закрыла российский офис, а большинству сотрудников было предложено релоцироваться за счет компании в другие страны. Ряд проектов, которые выполнял российский офис, по всей видимости, перешел в казахстанское подразделение.

Business & Technology Services (BTS), лидер прошлого рейтинга, на этот раз занял вторую позицию. Компания заплатила в бюджет почти 2 млрд тенге, что на 41% меньше налогов за 2021 год.

BTS является IT-подразделением Eurasian Resources Group, а в ее учредителях флагманы казахстанской промышленности («Казхром», «Алюминий Казахстана», ССГПО и другие). Соответственно, BTS сосредоточен на цифровой трансформации предприятий группы ERG. Компания предпочитала не участвовать в гостендерах, но в 2022 году нарушила эту традицию. На сайте goszakup.gov.kz обнаружены два небольших по сумме выигранных лота. На них компания заработала почти 3 млн тенге, что является мизером по сравнению с госконтрактами других компаний нашего рейтинга.

2022 год поставил несколько вызовов перед компанией. «Мы, как и многие компании, работающие на рынке СНГ, столкнулись с последствиями сложной геополитической обстановки в стране и мире. Задержки поставок оборудования, санкционные требования к некоторым компаниям поставили перед нами амбициозную задачу по развитию собственного софта, платформ. Используя свои разработки, мы стремимся, во-первых, быть независимыми от внешних вендоров, во-вторых, это дешевле, в-третьих, позволяет сохранять целостность IT-архитектуры ERG», – заявили в пресс-службе BTS.

Тройку замыкает компания Qazinfotech Systems (бывшая Sapa Software), которая в 2022 году заплатила в бюджет чуть больше 1 млрд тенге, что на 63% меньше предыдущего результата. Негативная динамика отчасти вызвана отказом от участия в закупках ФНБ «Самрук-Казына». Напомним, по результатам предыдущего рейтинга именно эта компания лидировала по объему выигранных тендеров ФНБ (на чуть более 1 млрд тенге). В этот раз нам не удалось найти ни одного выигранного контракта.

Альтернативный софт

Четвертой идет группа Prime Source, которая поднялась на одну позицию. Сумма уплаченных ею налогов в 2022 году сократилась на 6%, до 850 млн тенге.

В 2022 году у группы, как и у большинства игроков, сократились как объем госзаказов (до 564 млн тенге, –63%), так и сумма контрактов с ФНБ (до 45 млн тенге, –93%). Однако, если судить по налоговым выплатам, это не сказалось радикально на выручке. Судя по итоговым результатам, Prime Source пришлось активнее поработать в прошлом году в коммерческом секторе. В самой компании это объясняют тем, что по ключевым для компании направлениям удалось добиться роста, а также более активно нацелиться на внешние рынки.

«В начале 2022-го мы начали работать на международном проекте, который привел нас в итоге к сделке по слиянию с американской FatBrain. Это было, конечно, важнейшим событием как для нас самих, так и для рынка.

Сделка открыла нам возможность работать над огромными, крайне сложными и одновременно очень интересными проектами, каких в Казахстане в силу масштаба просто не может быть. Эффект от сделки состоит не только в инвестициях, но и в знаниях. В FatBrain собрались люди с опытом в глобальном бизнесе, у компании большие амбиции», – заявили в пресс-службе Prime Source. В ближайшие недели компания обещает продемонстрировать собственную облачную платформу, у нее сформирован портфель продуктов и «масса планов на развитие бизнеса».

На пятой позиции компания One Technologies, она по итогам 2022 года заплатила в бюджет порядка 688 млн тенге, что на 22% больше предыдущего итога. One Technologies по сути является подразделением ForteВank (единственный учредитель), для которого она разрабатывала экосистему из таких элементов, как ForteID (единая точка входа в экосистему), ForteApp (мобильный интернет-банкинг для физических лиц), ForteBusiness (мобильный интернет-банкинг для юридических лиц), ForteMain (весь фронт сайтов forte.kz), ForteKassa (кассовое решение для магазинов и маркетов), ForteFood (сервис по доставке продуктов на дом), маркетплейс ForteMarket и так далее.

«Основное влияние оказал выход на рынок онлайн-онбординга ИП и ТОО в нашем мобильном приложении юридических лиц, благодаря этому ForteBank одним из первых банков реализовал полноценный онлайн-процесс подключения новых клиентов из бизнес-сегмента», – рассказали в пресс-службе о важном событии, которое повлияло на компанию в 2022 году.

Шестое место у Alabs.Team, компания в 2022 году уплатила налогов на сумму 521 млн тенге, прибавив к предыдущему итогу 108%. Компания специализируется на разработке заказного ПО, но есть и собственные наработки, сервисы и программные продукты.

«Наша команда заключила партнерство с глобальным IT-холдингом Noventiq, что дает возможность экспортировать наработки и экспертизу в другие страны. Также мы сфокусировались на нашем продукте Tezapp – headless Content management system, планируем отделить данный продукт и запустить как отдельный стартап», – заявили в Alabs.Team.

Как считали?

Kursiv Research изучил доступную информацию, с тем чтобы выявить лидеров отрасли. С помощью регистра Бюро нацстатистики АСПР РК были отобраны крупнейшие компании, которым присвоен код ОКЭД 62011, то есть разработчиков программного обеспечения.

Были исключены IT-компании с остальными ОКЭД, среди которых сопровождение ПО (62012), консультации в области информационных технологий (62021), проектирование коммерческих информационных систем (62022) и так далее. Следует отметить, что не рассматривались компании из других отраслей (банковская сфера, телеком), которые в силу диджитализации их бизнес-процессов разрабатывают собственные IТ-системы, а в медиапространстве позиционируют себя как новые технологические игроки. Хотя в них и собраны сильные команды программистов, разработка программного обеспечения обслуживает основной бизнес внутри организации, а не является основным родом деятельности.

В предварительный список попали более 30 крупных и средних компаний. Государственные предприятия были исключены, поскольку цель исследования состоит в выявлении лидеров, выросших в конкурентной борьбе.

Лонг-лист был ранжирован по объему налоговых отчислений, что позволило выявить десятку крупнейших игроков. В рейтинге собраны наиболее заметные компании, занимающиеся разработкой собственного программного обеспечения, то есть выделяющиеся наибольшим вкладом в добавленную стоимость интеллектуальной составляющей. В отличие от предыдущего рейтинга в нынешнем были отобраны только те IT-компании, которые зарабатывают именно на разработке софта. Этот признак был изучен аналитиками Kursiv Research на основе открытых данных.

Была проанализирована также информация о гостендерах (goszakup.gov.kz) и закупах квазигоссектора (эту информацию собирает сервис kompra.kz), чтобы определить лидеров по этому показателю и выяснить рыночность контрактов по принципу «чем выше доля контрактов, заключенных по схеме «из одного источника», тем ниже уровень конкуренции». Добавим, что в расчет брались договоры со статусами «исполнен», «частично исполнен» и «действует».

Для более точного формирования рейтинга участникам было предложено раскрыть информацию о связанных компаниях, которые, как и попавшие в топ-10, специализируются на разработке ПО. На момент составления рейтинга на просьбу отозвалась группа Prime Source, предоставив список аффилированных фирм. Компания Alabs.Team сообщила, что дочерняя компания только создана. One Technologies ответила, что не имеет дочерних организаций.

Компаниям из рейтинга было также предложено прокомментировать ситуацию 2022 года и указать на факторы, которые повлияют на их бизнес в среднесрочной перспективе.