Несырьевой экспорт РК состоит из товаров, которые сложно назвать высокотехнологичными.

Разбор несырьевого экспорта РК по методологии так называемых широких экономических категорий (ШЭК) показал, что казахстанская экономика продолжает опираться на базовые отрасли.

Kursiv Research классифицировал казахстанский экспорт по широким экономическим категориям, разработанным статотделом Секретариата ООН еще в начале 1970-х. Важной особенностью классификации ШЭК является группировка импортно-экспортных потоков на сырьевые и обработанные (несырьевые) товары. Такие аналитические разрезы не позволяют сделать общепринятая большинством стран Гармонизированная система описания и кодирования товаров (ГС), разработанная Всемирной таможенной организацией в 1983 году. Отметим, что официальная статистика РК, как и других стран, представляет товарные потоки между странами в классификации ГС.

Несколько лет назад Бюро национальной статистики АСПР РК (тогда еще Комитет по статистике МНЭ РК) предоставляло динамические ряды по несырьевому экспорту.

Сейчас соответствующие данные регулярно публикует Центр развития торговой политики QazTrade, который подчиняется Министерству торговли и интеграции РК. Но речь идет об агрегированных значениях, без подразделения на подкатегории, что не позволяет анализировать обработанный экспорт более детально.

Поэтому Kursiv Research классифицировал казахстанский экспорт по методологии ШЭК с тем, чтобы глубже взглянуть на состояние нашей экономики и оценить результаты индустриализации, одним из индикаторов успеха которой были объем и динамика обработанного экспорта. Kursiv Research проанализировал данные с шагом в пять лет – 2012, 2017 и 2022 годы. Наш отчет перекликается с экономической идеей о том, что более сложный в технологическом плане экспорт отражает соответствующий уровень экономического развития. То есть динамика и структура казахстанского несырьевого экспорта отражают успехи и неудачи индустриализации.

Добавим, что наши данные несколько отличаются от опубликованных QazTrade. Максимальный разброс достигает 2%, что для аналитических целей текущего материала является незначительным отклонением. Оно могло возникнуть по двум причинам. Первая – мы использовали актуализированную статистику по экспорту. Вторая причина, возможно, кроется в различных методах конвертации товарных позиций. Чтобы классифицировать товарные позиции по методологии ШЭК, Kursiv Research брал актуальную для каждого изучаемого года таблицу конвертации.

Изменчивая цель

В индустриальной политике Казахстана величина обработанного экспорта нередко выступает количественным индикатором, указывающим на успех или провал соответствующих госпрограмм.

В 2010 году стартовала Госпрограмма форсированного индустриально-инновационного развития РК на 2010–2014 годы. В первой индустриальной пятилетке среди прочих ставилась задача нарастить объем несырьевого экспорта не меньше чем на 30% к уровню 2008 года. В этом смысле она оказалась неудачной: величина несырьевого экспорта по итогам 2014 года оказалась на 7,8% меньше базисного периода.

Следующим основным документом индустриальной политики стала Госпрограмма индустриально-инновационного развития РК на 2015–2019 годы. Ожидания на этот раз были скромнее: к концу пятилетки обработанный экспорт должен был вырасти на 10%. В последующих редакциях этот индикатор был исключен, остались плановые показатели по повышению обработанного экспорта для каждой отрасли отдельно.

В тексте программы встречается гипотеза авторов, что к 2025 году всеобщая доля обработанного экспорта может вырасти до 43%, но при реализации необходимых для этого макроэкономических и геополитических событий. Среди них низкие цены на ресурсы, которые лишат Казахстан стабильного источника высокого дохода, и сильная экономическая интеграция в макрорегионе, что предоставит нам доступ к дополнительным рынкам и технологиям. Этого не произошло.

Третья индустриальная пятилетка стартовала с Госпрограммы индустриально-инновационного развития РК на 2020–2025 годы. Одна из четырех задач госпрограммы прямо касалась обработанного экспорта. Планировалось нарастить объем и расширить номенклатуру обработанных товаров, которые пользовались бы спросом как внутри страны, так и за ее пределами. Задача считалась бы выполненной, если бы в 2025 году экспорт товаров средней и высокой технологической сложности достиг $23,6 млрд.

В середине 2022 года власти заменили эту программу другой – Программой развития внутристрановой ценности и экспортоориентированных производств на 2022–2026 годы. Целевой индикатор программы: «производство востребованных на внутреннем и внешнем рынках промышленных товаров – 761 единица, в том числе ключевых товаров – 106 единиц».

Индикатор по объему несырьевого экспорта также содержит другой действующий документ. В нацпроекте «Устойчивый экономический рост, направленный на повышение благосостояния казахстанцев» правительство ожидает роста несырьевого экспорта до $29,5 млрд по итогам 2025 года.

Слабо обработанный

По расчетам Kursiv Research, несырьевой экспорт РК по итогам 2022 года достиг $26,2 млрд – рекордный показатель за последние десять лет. Пять лет назад обработанный экспорт составил $15,7 млрд, в 2012 году – $21,3 млрд.

В относительном выражении речь идет о 31,1% несырьевых поставок по отношению ко всему экспорту РК, что чуть хуже показателя пятилетней давности. Тогда доля несырьевого экспорта, находившаяся на уровне 32,3%, была обеспечена за счет низких нефтяных котировок. В 2012 году на фоне высоких нефтяных цен доля обработанного экспорта установилась на уровне 24,6%.

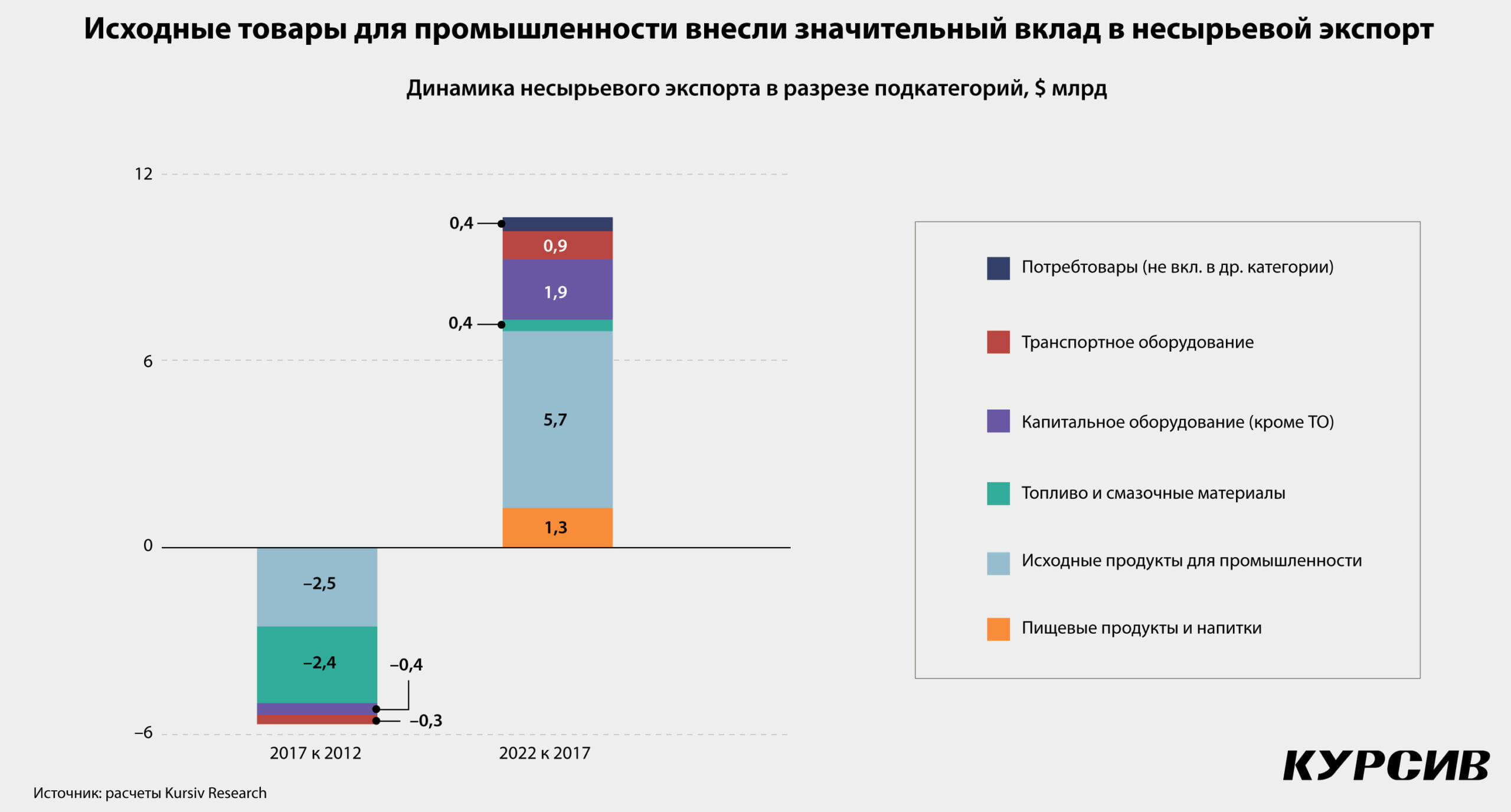

Детальный анализ несырьевого экспорта в разрезе подкатегорий, по которым экспорт в 2022 году превысил $1 млрд, отражает успехи казахстанской индустриализации.

Исторически в структуре обработанного экспорта самая высокая доля у товаров, которые относятся к подкатегории «исходные продукты для промышленности». По итогам 2022 года она составила 66%. Правда, в десятилетней ретроспективе доля сокращается: пять лет назад – 75%, еще пять лет назад – 67%.

В минувшем году Казахстан на поставках обработанных исходных продуктов для промышленности заработал $17,4 млрд, что на 48% больше результата 2017 года. Согласно методологии ГС речь идет об отгрузках таких товаров, как катодная медь ($3,2 млрд, прирост на 62% по сравнению с 2017 годом), уран ($2,6 млрд, +97%), феррохром ($2,3 млрд, +28%), цинк ($0,7 млрд, –6%) и алюминий ($0,7 млрд, +46%). В сумме первая пятерка обеспечила более половины несырьевых поставок подкатегории «исходные продукты для промышленности». Добавим, что ключевым фактором роста оказалась цена.

В структуре обработанного экспорта второе место за подкатегорией «капитальное оборудование (кроме транспорта), детали и принадлежности». В 2022 году Казахстан отгрузил этих товаров чуть больше чем на $2,4 млрд, что больше результата пятилетней давности в 4,5 раза. Взрывная динамика легко объяснима, если проанализировать топ-5 этой подкатегории. Среди них смартфоны ($685 млн, в 61 раз больше по сравнению с 2017 годом), ноутбуки ($178 млн, в 117 раз больше), системные блоки ($110 млн, в 32 раза больше), подшипники с цилиндрическими роликами (90 млн, в 2 раза больше), а также коммутаторы и маршрутизаторы ($55 млн, в 6 раз больше).

Экспорт, вернее реэкспорт, гаджетов сложно назвать успехом казахстанской индустриализации. Но экспорт тепловыделяющих элементов, которые по объему контракта расположились на шестой строчке в подкатегории «капитальное оборудование (кроме транспорта), детали и принадлежности», можно назвать плодом долголетней работы по углублению передела в урановой промышленности. По итогам 2022 года поставки составили около $51 млн.

Отгрузки твэлов для ядерных реакторов АЭС – новинка в экспортной корзине Казахстана. Их производят на казахстанско-китайском совместном предприятии «Ульба-ТВС». В декабре 2022 года состоялась первая поставка таких конструкций для китайской ядерной корпорации CGNPC-URC.

На третьем месте в общем объеме несырьевого экспорта подкатегория «обработанное топливо и смазочные материалы». В 2022 году товаров этой группы было отгружено на $2,4 млрд, что на 18% больше результатов пятилетней давности. Но на более длительном временном отрезке наблюдается сокращение поставок этой подкатегории: в 2012 году было отгружено на $4,4 млрд.

Основная доля в подкатегории «обработанное топливо и смазочные материалы» приходится на прочие дистилляты, включая мазут. В 2022 году экспорт этой номенклатуры принес стране чуть больше $1,4 млрд, или около 59% от всех отгрузок обработанного топлива и смазочных материалов. В 2012 году – чуть больше $3 млрд, или 68%.

Одной из задач первой и второй индустриальных пятилеток была модернизация трех крупнейших нефтеперерабатывающих предприятий страны, которая затевалась, чтобы в РК выпускалось больше светлых нефтепродуктов. Проведенная модернизация трех НПЗ привела к сокращению производства темных продуктов, соответственно, сократились их отгрузки на внешний рынок. Помимо этого, на подкатегорию «обработанное топливо и смазочные материалы» отрицательно влияет сокращение поставок сжиженного пропана. В 2022 году было отгружено на $520 млн, тогда как в 2012-м – почти на $794 млн. Уменьшение поставок вызвано ростом внутреннего потребления.

Мука и автомобили

Следующая заметная подкатегория в несырьевом экспорте – «обработанные пищевые продукты и напитки», которые, в свою очередь, делятся на две группы продуктов: «для промышленности» и «для личного пользования».

В минувшем году отгрузки этой подкатегории достигли $2,2 млрд. За десять лет наблюдается значительный прогресс: положительная динамика составила 148%. Из этой суммы почти $1,3 млрд приходятся на обработанные пищевые продукты и напитки, главным образом, для промышленности и $934 млн – главным образом, для личного пользования.

Ключевой экспортной продукцией в подкатегории «обработанные пищевые продукты и напитки, главным образом, для промышленности» является пшеничная мука. В 2022 году было отгружено на $753 млн, что на четверть больше результата 2012 года. Значительную динамику демонстрируют поставки подсолнечного и сафлорового масла, которые занимают вторую строчку в этой группе: если десять лет назад экспорт составил $16 млн, то в минувшем году – $265 (прирост в 16 раз). Тройку замыкают поставки пшеничных отходов: в 2022-м было отгружено на $72 млн, в 2012-м – около $9 млн.

В группе «обработанные пищевые продукты и напитки, главным образом, для личного пользования» лидируют поставки минеральных и газированных вод. Отгрузки выросли с $26 млн в 2012 году до $77 млн по итогам 2022 года (прирост почти в 3 раза). На второй позиции продукция, показавшая существенную динамику за десять лет: поставки пищевых смесей из животных и растительных жиров в 2022 году составили $76 млн, тогда как в 2012-м – всего $4 млн (прирост в 20 раз). В тройку ключевых экспортных позиций по данной подкатегории входят отгрузки прочих фракций подсолнечного и сафлорового масла: в минувшем году – на $64 млн, десять лет назад – всего на $10 млн.

«Транспортное оборудование, детали и принадлежности для него» – последняя подкатегория, величина экспорта по которой превышает $1 млрд. В 2012 году экспорт составил $445 млн, в минувшем году – $1,1 млрд. В этой подкатегории, которая подразумевает производство технически сложной продукции, произошли заметные структурные изменения.

На первом месте поставки автомобилей с объемом двигателя 1,5–3 литра. Если в 2022 году таких товаров было поставлено почти на $210 млн, то в 2012-м – всего на $3 млн. На втором месте поставки осей, колес, тележек для железнодорожных локомотивов и подвижного состава. Таких товаров по итогам 2022 было отгружено на $133 млн, десятью годами ранее – на $4 млн. Тройку замыкают части электрооборудования, предназначенные для двигателей транспортных средств, – наблюдается резкий рост с $8 млн в 2012 году до $115 млн по итогам минувшего года.

На первой базе

Вышеприведенный аналитический разбор несырьевого экспорта показывает, что горно-металлургический комплекс остается ключевым источником обработанного экспорта. ГМК, как и нефтянка, имеет две уязвимости для устойчивого экономического роста: самочувствие отрасли напрямую зависит от мировых цен, а выпускаемую продукцию сложно назвать высокотехнологичной.

Сложная продукция, производство которой требует концентрации передовых знаний в экономике, представлена подкатегорией «капитальное оборудование (кроме транспорта), детали и принадлежности». Здесь в последние годы наблюдаются успехи за счет реэкспорта гаджетов в Россию и страны ЦА.

Менее сложная продукция собрана в подкатегории «транспортное оборудование, детали и принадлежности для него». В целом она показывает успехи в развитии отечественного машиностроения. Налажен экспорт автомашин благодаря упорной работе правительства, которое длительный период пытается запустить полноценное автомобилестроение в стране. Пока что удается производить автомобили в режиме промышленной сборки, но наблюдаются подвижки в производстве железнодорожной техники. Корпус инженеров не набрал тех компетенций, чтобы выпускать двигатели для транспорта. Значительный экспорт в этом направлении, который проявился только в прошлом году, скорее результат геополитики, чем промышленной политики властей РК.

Цифры по несырьевому экспорту АПК говорят о том, что отрасль производит больше промежуточных товаров, нежели поставляет на потребительский рынок готовой продукции.

Более детальный разбор казахстанского экспорта с помощью методологии ШЭК показывает, что основную массу обработанной продукции, которая конкурентна на мировых рынках, продолжают поставлять традиционные (базовые) сектора экономики, среди которых сельское хозяйство, ГМК и нефтехимия.

Казахстан еще не перешел к следующей фазе индустриализации, когда в экономике появляются прорывные для страны направления промышленности: производство оборудования для зеленой энергетики, биотехнологии, производство новых материалов и ИКТ. Именно такой переход – от базовых отраслей к отраслям новой экономики – описывали авторы программы второй индустриальной пятилетки.

Всплеск на севере и в центре

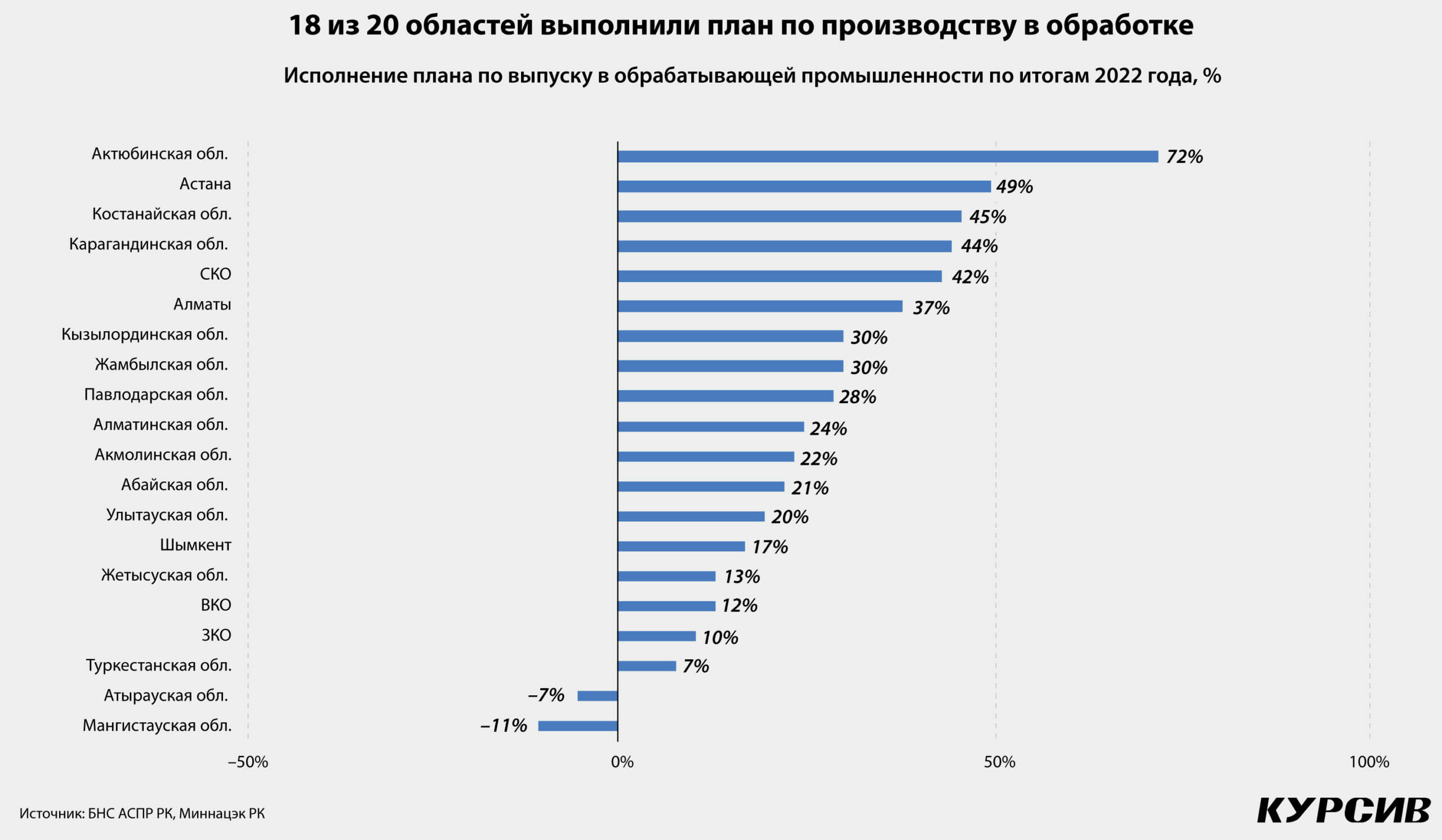

Kursiv Research проанализировал отчеты по реализации планов развития каждого региона. Отслеживаются сотни показателей, важный из которых – выполнение плановых показателей по объему производства в обрабатывающей промышленности.

Из проанализированных отчетов выяснилось, что только два из 20 регионов не выполнили план по выпуску в обрабатывающей отрасли. В числе аутсайдеров нефтеносные регионы – Атырауская и Мангистауская области, где объем производства в обработке недобрали 7 и 11% соответственно.

Три региона значительно перевыполнили план.

Лидером по динамике является Актюбинская область, которая превысила план на 72%. Собственно объем производства в обработке достиг 1,2 трлн тенге. Значительный вклад внесли такие подотрасли, как производство напитков (+66,4%), машиностроение (+40%), легкая промышленность (+19,4%) и выпуск рельсовой продукции (16,4%).

Напомним, что производство рельсов – это относительно новое направление в экономике этого региона. Запущенный в 2016 году Актюбинский рельсобалочный завод (АРБЗ) в рамках второй индустриальной пятилетки (кредитор инфраструктурных проектов – Банк развития Казахстана – предоставил заводу заем на $284 млн) считается уникальным предприятием по производству дифференцированно термоупрочненных рельсов. АРБЗ является третьим в мире (Австрия, Китай) и единственным заводом среди стран Евразийского экономического союза по выпуску рельсов нового поколения с повышенной прочностью длиной до 120 метров.

Для модернизации магистральной железнодорожной сети АРБЗ ежегодно поставляет нацкомпании КТЖ около 80 тыс. тонн рельсовой продукции.

На втором месте – Астана, где производство обработанной продукции выросло до 1,7 трлн тенге, соответственно, рост составил 49%. Заметный вклад внесли производство прочей неметаллической минеральной продукции (+50%) и металлургия (+43%). Одним из ключевых металлургических производств, расположенных в Астане, является аффинажный завод «Тау-Кен Алтын» (проект второй индустриальной пятилетки).

Тройку лидеров замыкает Костанайская область, которая перевыполнила план на 45%. Высокая динамика отмечается в машиностроении (+10,9%), стройиндустрии (+10,8%), а также в пищевой (+9,9%) и металлургической (+9,5%) промышленности.

Высокую динамику в машиностроении обеспечивают производитель сельхозтехники «АгромашХолдинг KZ» и площадка по сбору автомобилей «СарыаркаАвтоПром» (САП). Первое предприятие, выпустив более 1 тыс. единиц самоходной техники, нарастило производство на 14%. Вторая компания в 2022 году произвела 70 тыс. автомобилей. Обе компании обозначились на индустриальной карте страны благодаря государственной поддержке. К примеру, САП был участником программы «Производительность-2020», в рамках которой освоил метод CKD-сборки, включая сварку и окраску кузовов, и тем самым углубил локализацию производства.