Почему Узбекистан является одним из самых перспективных телеком-рынков на постсоветском пространстве

Благодаря демографическому потенциалу и слабой насыщенности Узбекистан является одним из самых перспективных телеком-рынков на постсоветском пространстве. Руководство страны, которое в последние годы взяло курс на форсированное построение цифровой экономики, задалось целью обеспечить стопроцентный доступ населения к широкополосному интернету и мобильной связи.

Движение вперед тормозят непоспевающая за потреблением инфраструктура, территориальное неравенство, дефицит иностранных инвестиций, государственный квазимонополизм. Многие системные проблемы сектора усугубил ковид.

Постковидный синдром

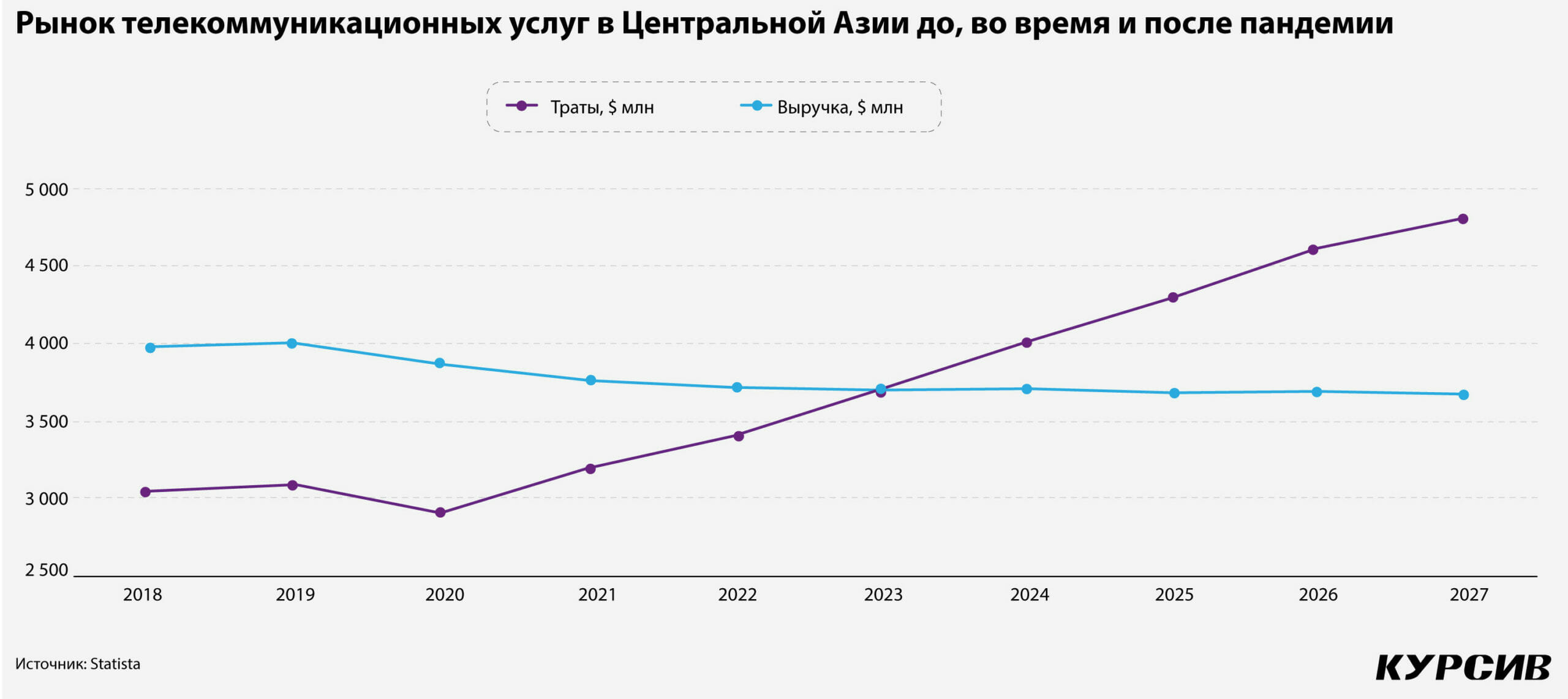

Региональный рынок телекоммуникационных услуг только начинает приходить в себя после пандемии, но пока далек от восстановления. Выручка компаний снизилась на 3,2% в 2020-м и на 2,9% в 2021-м. По прогнозам Statista, в ближайшую пятилетку снижение продолжится, но более скромными темпами – на 0,3% ежегодно. На этом фоне потребительские траты на связь, интернет и платное телевидение сократились на 5,7% в 2020-м, однако, уже в следующем году отыграли падение (+9,7%) и в краткосрочной перспективе будут увеличиваться в среднем на 7% ежегодно.

Падение покупательной способности населения, сокращение экономической активности и закрытие границ стали испытанием и для узбекистанского телекома. Самым болезненным оказался 2021 год, когда выручка предприятий упала сразу на 8% в сравнении с 2020-м. В ближайшие пять лет «медвежий» тренд сохранится, и темпы снижения прогнозируются вдвое выше региональных – 0,6% в год.

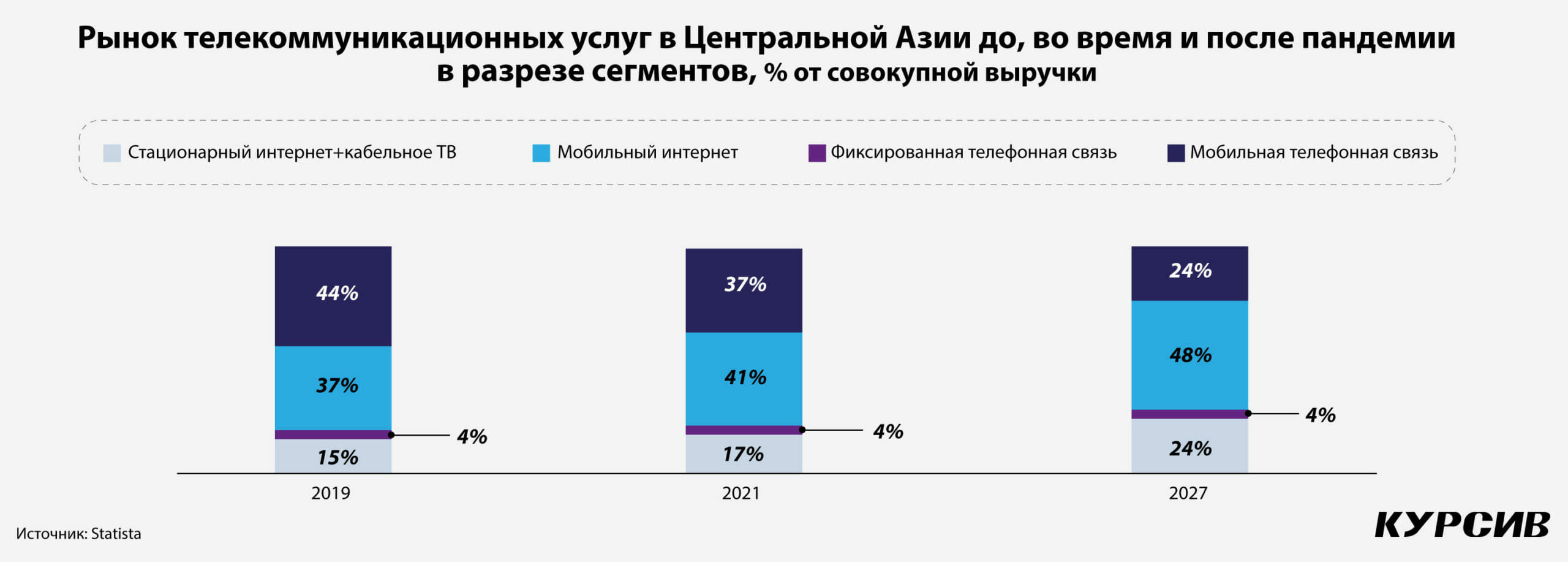

Лидером падения как в абсолютном выражении, так и относительно других сегментов рынка остается мобильная телефония. С начала пандемии выручка от услуг сотовой связи проседала в среднем на 11% в год, а ее доля в общем телекоммуникационном «котле» сократилась с 44% в 2021-м до 37% в 2021 году. Болезненным ударом для местных операторов стало схлопывание рынка мобильного роуминга. По подсчетам специалистов из Центра экономических исследований и реформ (ЦЭИР), они недополучили по меньшей мере 6 млн долларов от услуг роуминга только за один месяц карантина.

Ковид ускорил отказ от сотовой связи в пользу интернета, который происходит во всем мире.

Ожидается, что к 2027 году на связь будет приходиться около четверти рынка, тогда как мобильный трафик будет генерировать около половины всей выручки сектора. Хорошие перспективы у проводного интернета, который в отличие от других сегментов начал расти уже в первый постковидный год. Спустя пять лет, по прогнозу Statista, его доля сравняется с показателем мобильной связи.

Человеческий фактор

Центральная Азия как развивающийся регион обладает важным для развития телекоммуникационного рынка преимуществом. Это быстрорастущее население, представленное главным образом молодежью – самыми активными потребителями цифровых услуг. Согласно расчетам Statista, число интернет-пользователей в регионе к 2028 году увеличится на 10,1 млн человек (+19,16 %), а уровень проникновения вырастет с 70 до 75%.

Экономики Центральной Азии не одинаковы по демографическому потенциалу. У Узбекистана самое многочисленное население, обеспечивающее почти половину регионального естественного прироста. На руку стране играет и ее сравнительная густонаселенность. Плотность населения в РУз составляет 77,6 чел./кв. км против 34,1/кв. км в Кыргызстане и 7,2/кв. км в Казахстане.

Поэтому затраты на развитие оптоволоконных коммуникаций в Узбекистане ниже, чем у соседей по региону. Это дает основание экспертам Всемирного банка предположить, что проникновение широкополосной связи может быть достигнуто за счет стратегического внедрения дополнительных сетей фиксированной и мобильной широкополосной связи.

Крепкий середнячок

Узбекистан занимает второе место в Центральной Азии по проникновению интернета, уступая первенство Казахстану. Согласно отчету Digital 2022, на начало прошлого года к глобальной паутине было подключено около 24,05 млн жителей республики, или 70,4% населения. По данным Министерства по развитию информационных технологий и коммуникаций (МИТК), число интернет-пользователей за прошлый год выросло на 10% и достигло 27,2 млн человек. В то же время страна лидирует в регионе по проникновению фиксированного широкополосного доступа с показателем 16,1%, по оценкам Международного союза электросвязи (ITU).

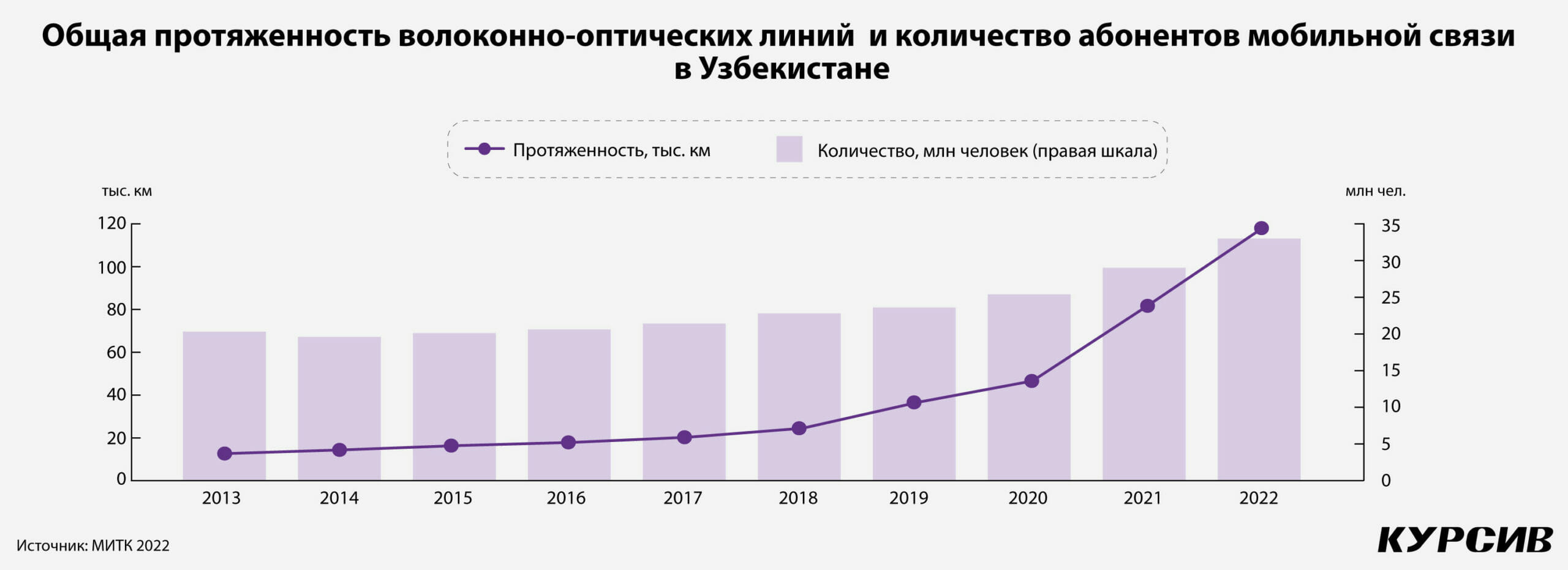

Хорошую динамику демонстрирует развитие оптоволоконной сети, которая на данный момент является наиболее совершенной инфраструктурой для скоростной передачи данных. Начиная с 2018 года протяженность волоконно-оптических линий связи увеличивается в среднем на 54% ежегодно.

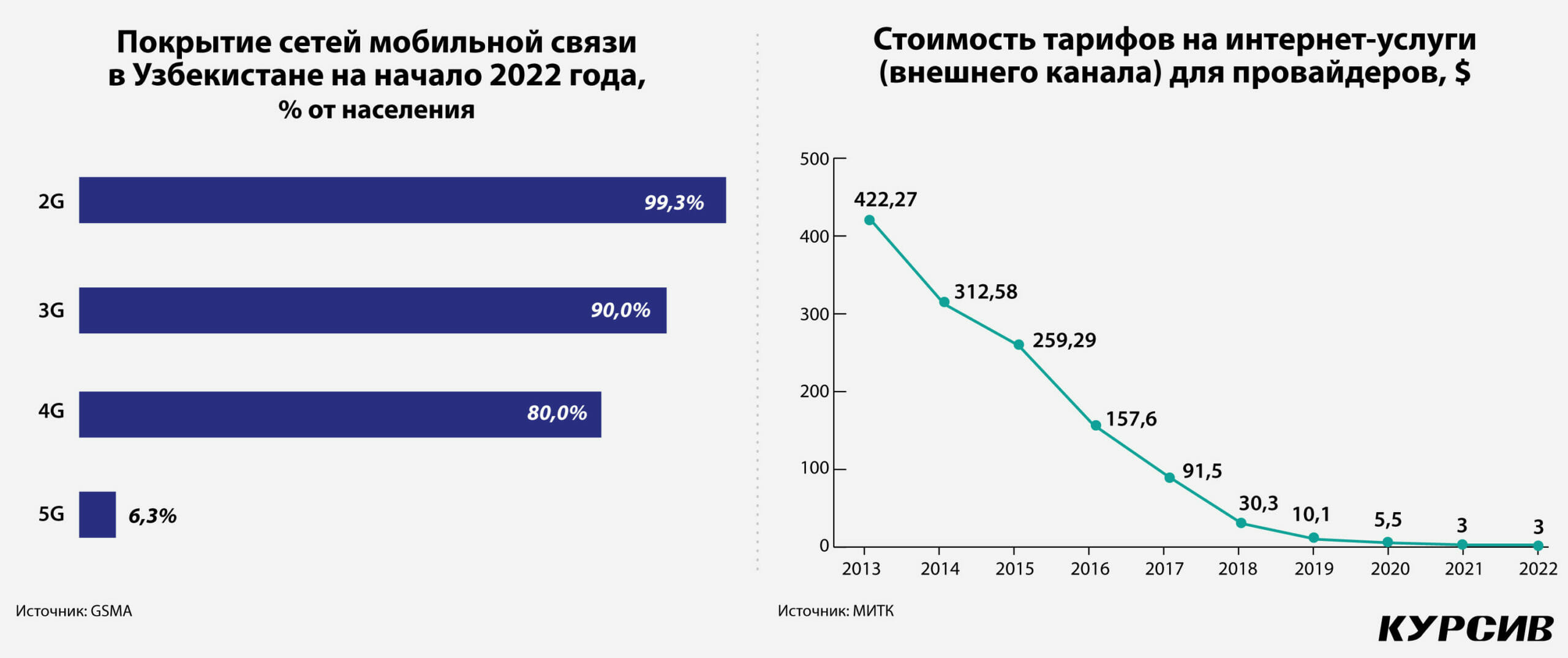

Мобильные сети покрывают около 79% территории Узбекистана. Меньше только у Таджикистана – 77% (данные по Туркменистану отсутствуют). По уровню проникновения сотовой связи страна в начале прошлого года также сильно отставала от большинства соседей, опережая только Туркменистан. На 34,16 млн населения приходилось 25,59 млн подключений, что составляет 86,6%. В Кыргызстане этот показатель равен 158,8%, а в Казахстане – 127,9%. Широкополосное соединение составляет 81,3% от общего числа мобильных подключений. Это второй результат в регионе после Казахстана. МИТК, которое считает проникновение не по SIM-картам, а по физическим пользователям, определяет абонентскую базу мобильных операторов в 33 млн человек (+13% за год).

О скорости

Internet Accessibility Index, измеряющий соотношение скорости и стоимости интернета, отводит Узбекистану 113-е место из 164 стран. В Центральной Азии это второй результат после Казахстана, который расположился на 55-й позиции. По данным Speedtest, по состоянию на декабрь 2022 года Узбекистан занимает 122-е место в мире и третье в Центральной Азии по скорости загрузки мобильного интернета с медианным значением 13,95 Mbps, пропуская вперед Казахстан и Кыргызстан. За год республика опустилась в этом рейтинге на семь позиций.

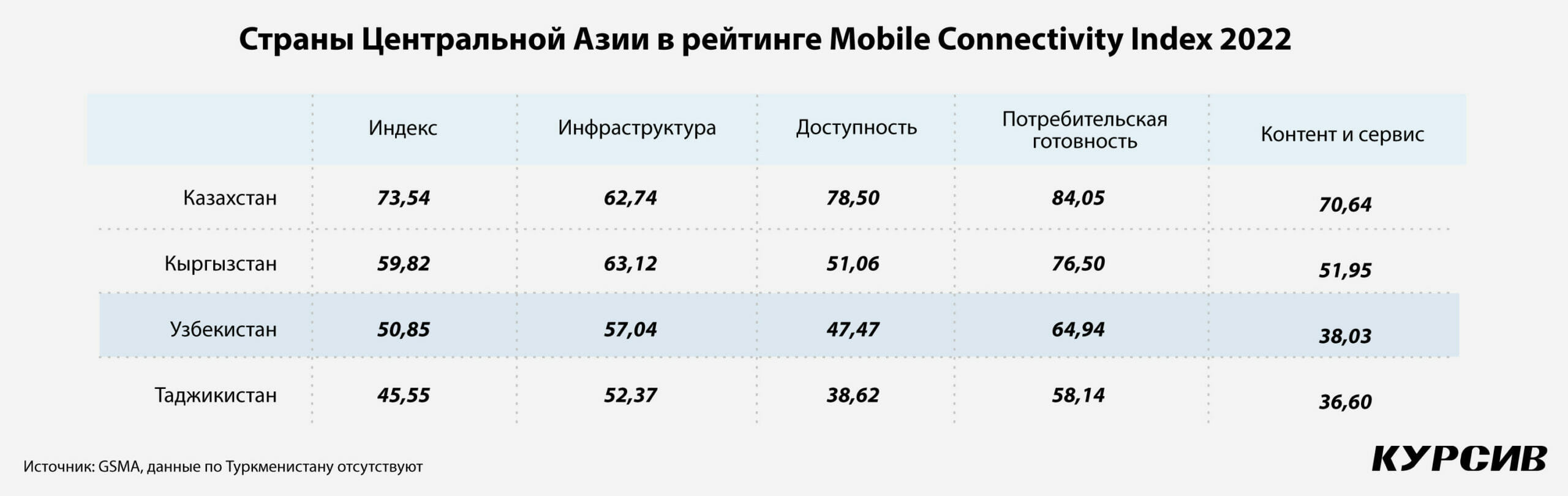

В рейтинге Mobile Connectivity Index, который дает комплексную оценку состояния мобильной связи по параметрам инфраструктуры, доступности, потребительской готовности, контента и сервиса, РУз также уступает обоим соседям по всем позициям.

Зато по скорости стационарного широкополосного интернета Узбекистан проигрывает в регионе только Кыргызстану, а в мире занимает 89-е место, поднявшись с декабря 2021-го на одну ступень вверх с медианным значением 45,03 Mbps.

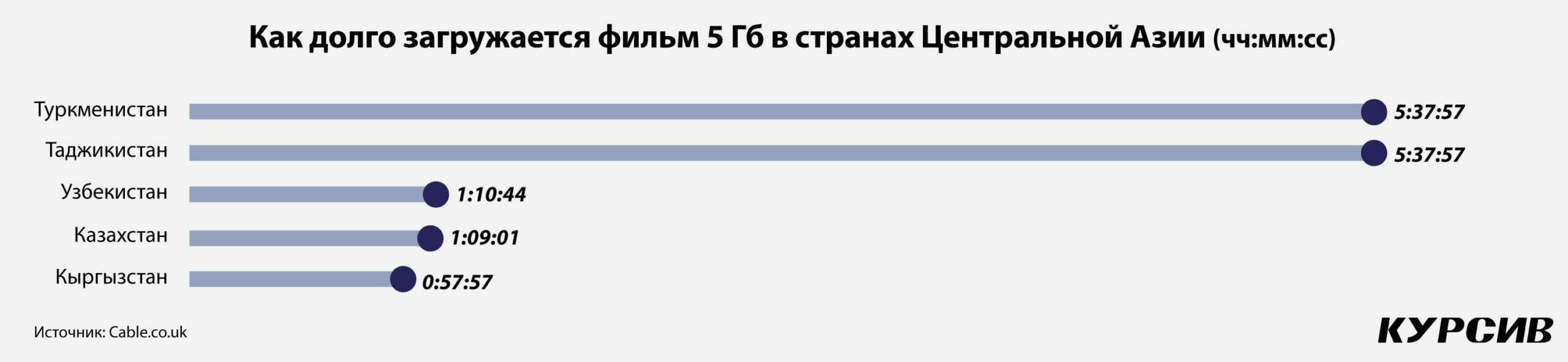

Еще один полезный индикатор «шустрости» интернета – средняя скорость загрузки фильма весом 5 Гб. В Узбекистане интернет-пользователи тратят на это 1 час 10 минут и 45 секунд, что на 12 минут 47 секунд больше, чем в Кыргызстане, и на 1 минуту 43 секунды – чем в Казахстане. То есть отставание от соседей некритичное.

Уже стартовавшая локализация серверного оборудования крупных интернет-сервисов, таких как Google, YouTube, Яндекс, позволит ускорить их работу и сократить время загрузки контента.

Благодаря размещению серверов на территории страны в Узбекистане складывается конкурентный рынок сетей доставки контента (CDN), от чего в перспективе выигрывает потребитель, получающий более скоростной тариф за меньшую цену.

Дорогой? Смотря как считать

Согласно исследованию Cable.co.uk, по стоимости мобильного интернета Узбекистан занимает 15-е место в мире и второе в регионе после Кыргызстана. За 1 Гб мобильного трафика потребители платят в среднем 37 центов. При этом трафик стационарного широкополосного интернета в Узбекистане в полтора раза дороже, чем в Казахстане, и на 16% – чем в Кыргызстане.

Впрочем, важны не только абсолютные значения, но и то, как соотносится стоимость трафика с покупательной способностью населения. «Золотой стандарт» ценовой доступности интернета, установленный Международным союзом электросвязи (ITU), – менее 2% среднедушевого месячного дохода – пока остается для Узбекистана недосягаемым. Однако относительная стоимость «корзины» мобильного трафика страны вполне укладывается в этот диапазон – 1,1%. Как мы видим, по этому показателю Узбекистан лишь незначительно уступает Казахстану, зато в Кыргызстане мобильный интернет выходит в 2,5 раза дороже.

Смена поколений

Хотя Узбекистан нельзя назвать региональным лидером в развитии мобильного интернета, страна первой в Центральной Азии начала тестировать соединение последнего поколения 5G. В 2021 году первые 15 базовых станций запустил в тестовом режиме мобильный оператор Ucell.

Сегодня сеть пятого поколения покрывает избранные районы Ташкента и Самарканда. Ее массовое развертывание упирается в инфраструктурные ограничения. Миллиметровые волны, обеспечивающие высокую пропускную способность 5G, быстрее затухают при распространении, хуже огибают препятствия и проникают сквозь стены, поэтому им требуется больше вышек, чем сетям предыдущего поколения, что увеличивает затраты на инфраструктуру.

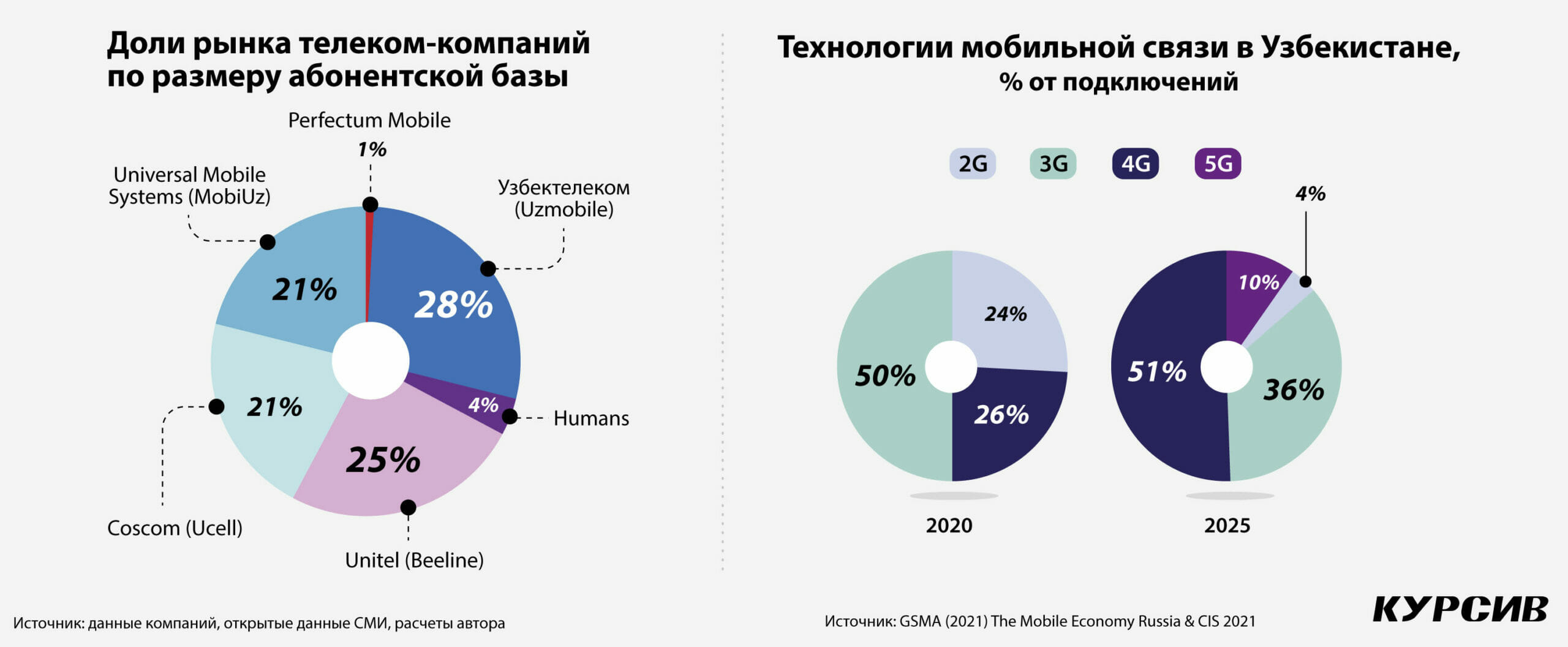

По мнению экспертов GSMA Intelligence, в ближайшие годы широкополосный интернет в Узбекистане продолжит развиваться с опорой на технологию LTE, а высокочастотная связь будет внедряться в дополнение к ней. К 2025 году на 4G будет приходиться чуть более половины всех подключений (SIM-карт) в стране, тогда как на 5G – около 10%. Весомой останется и доля подключений к 3G. А вот сети второго поколения, которые сегодня имеют практически стопроцентное покрытие, к этому времени станут достоянием истории.

Благими намерениями государства

Специфика узбекистанского рынка телекоммуникационных услуг определяется центральной ролью государства. МИТК отвечает за достижение целей и задач Стратегии цифрового Узбекистана, и через АО «Узбектелеком», которому принадлежит более 95% оптоволоконной магистрали и сетей «среднего километра», де-факто удерживает монополию на международный шлюз доступа к интернету.

Это позволяет ему диктовать оптовые цены для провайдеров. По данным МИТК, которые подтверждаются независимыми источниками, оптовые цены за последние четыре года снизились в 10 раз. Однако механизм ценообразования, как утверждается в докладе USAID, остается непрозрачным. Два ключевых игрока – Uzmobile и MobiUz – полностью государственные. Кроме того, Агентство по управлению государственными активами Узбекистана владеет 49% акций сотового оператора Ucell.

Единственная полностью частная компания, которая конкурирует с ними на равных, – это Unitel, работающая под брендом Beeline. На эти четыре компании приходится около 95% абонентской базы в Узбекистане.

Помимо «большой четверки», на рынке представлены еще два мобильных оператора – «частник» Humans и Rubicon Wireless Communications (Perfectum), в котором 65% принадлежат государству.

Международные организации много лет повторяют, что только отказ от монополии на внешний шлюз и уменьшение госдоли в секторе позволит привлечь в страну масштабные инвестиции, необходимые для развития цифровой экономики. В 2018 году президент Шавкат Мирзиёев подписал указ о либерализации прямого доступа к международным сетям. В том же году доступ к внешнему интернету получил сотовый оператор MobiUz для собственных коммерческих нужд. При этом заявки Beeline на международный канал неоднократно отклонялись.

Приватизация госдоли также пока застопорилась на стадии планов и деклараций. Зарубежные инвесторы опасаются вкладываться в Узбекистан, имея перед глазами неудачный опыт предшественников. В 2018 году шведско-финская компания TeliaSonera была вынуждена продать свою долю в Ucell государству за $215 млн. Российский МТС уходил из страны дважды – в 2014-м и 2016 году, причем в последний раз государство выкупило 51,01% доли компании в UMS (MobiUz) за символический доллар. Можно предположить, что успешность построения в стране полноценного цифрового общества не в последнюю очередь зависит от того, насколько Узбекистану удастся совладать с репутацией проблемного и непредсказуемого рынка.

Кто есть кто

Оценить вес компаний на рынке сложно, так как лишь некоторые из них регулярно раскрывают свои финансовые показатели и точное число абонентов. Путаницу вносит и различие между национальным и международным стандартами финансовой отчетности.

Uzmobile предположительно лидер по размеру абонентской базы, которая насчитывает свыше 9 млн человек. Финансовыми данным о деятельности оператора мы не располагаем. Его материнская компания «Узбектелеком» стала по итогам 2022 года самым крупным налогоплательщиком в сфере услуг, заплатив в бюджет 814,5 млрд сумов. Оборот компании за тот же период составил 6 150,3 млрд сумов. Uzmobile предоставляет услуги мобильной связи по стандартам CDMA и GSM.

Unitel (Beeline), работающий в стандарте GSM, обслуживает 8,1 млн абонентов, что предположительно является вторым результатом. Он также занимает вторую строчку в рейтинге крупнейших налогоплательщиков. В 2022 году оператор заплатил 439,3 млрд сумов налогов с оборота 2650 млрд сумов. Согласно последнему отчету управляющей корпорации Veon, операционная прибыль (EBITDA) Beeline Uzbekistan выросла на 7,9% по отношению к предыдущему году и составила 302,8 млрд сумов. По итогам двух первых кварталов прошлого года Speedtest признал мобильный интернет от Beeline лучшим в Узбекистане по скорости и качеству воспроизведения видео.

Coscom (Ucell) располагает базой из 7,1 млн абонентов. Оборот компании в 2022 году составил 2007,8 млрд сумов, из которых она заплатила 202,9 млрд сумов налогов. Оператор оказывает услуги в стандарте GSM. У него обширная зона покрытия, однако, высокоскоростной интернет доступен только в больших городах.

У MobiUz около семи тысяч абонентов и свыше 11 тысяч базовых станций. В 2022 году компания заплатила в казну 123,7 млрд сумов с оборота 1448,8 млрд сумов. Оператор, работающий в стандарте GSM, первым в стране стал внедрять технологию eSIM.

Humans – пятый сотовый оператор GSM в стране, который является частью одноименной экосисистемы, включающей также финтех-сервис и маркетплейс. Количество активных пользователей телеком-сервисов в экосистеме на конец 2022 года превысило 1,34 млн (+20% к показателю 2021). Оборот Humans Group за прошлый год составил 286,9 млрд сумов, из которых 38 млрд сумов поступило в казну.

Rubicon Wireless Communication (Perfectum) – оператор CDMA с абонентской базой около 300 тыс. абонентов. Данные о финансовой деятельности компании в открытом доступе отсутствуют.

Таким образом, около 28% телеком-рынка в Узбекистане занимает национальный оператор «Узбектелеком» (с «дочкой» Uzmobile), на втором месте – частный оператор Beeline (25%), у MobiUz и Ucell примерно равные доли – 21%.