Каким казахстанским банкам удалось заработать больше на операциях с инвалютой в 2022 году

Прошлогодние взлеты и падения курса тенге, изначально спровоцированные так называемой СВО, а также новые открывшиеся возможности по торговле с находящимся под санкциями соседом принесли ряду казахстанских банков космические дополнительные барыши. Наибольшую выгоду из сложившейся конъюнктуры извлекли пять игроков с крупными корпоративными портфелями. Узкобизнесовая розничная модель в этих условиях проиграла более универсальным конкурентам.

Рекордная прибыль большинства БВУ, показанная в 2022 году, во многом взросла на курсовых качелях. Не дожидаясь выпуска аудированной отчетности всеми банками, можно констатировать, что у наиболее удачливых игроков чистый доход от операций с иностранной валютой взлетел на сотни процентов и стал ключевым драйвером в формировании итогового финансового результата.

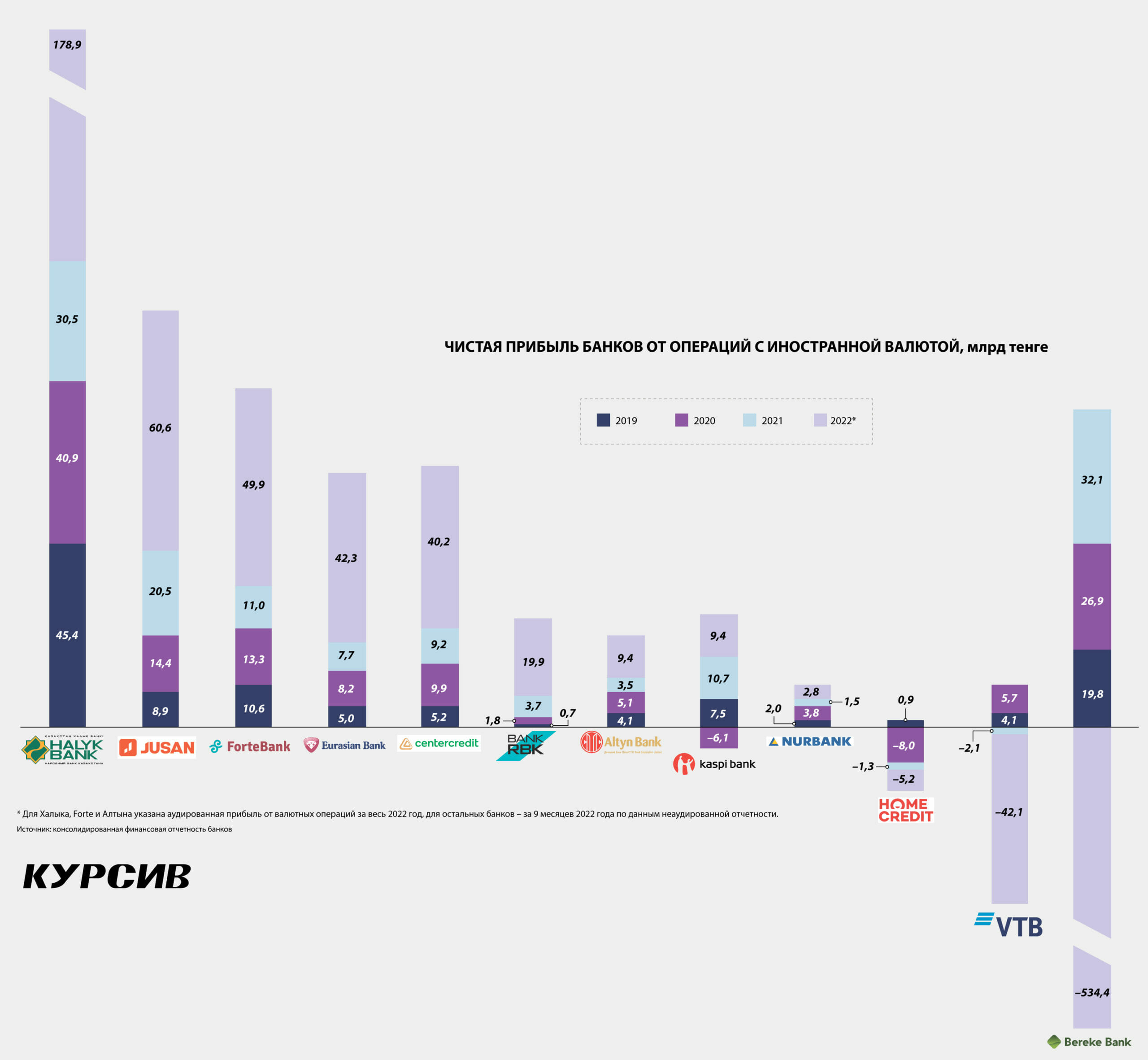

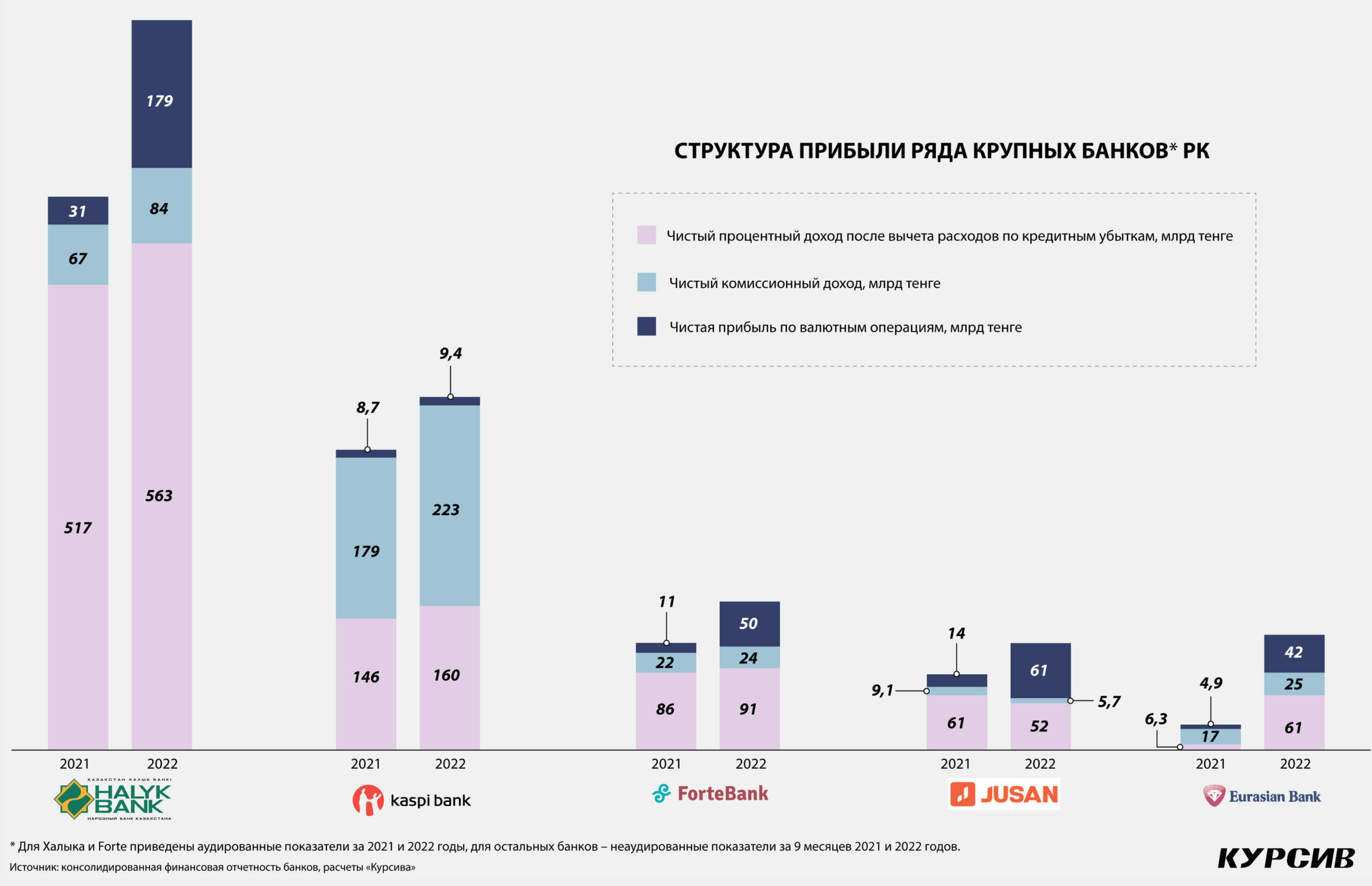

Например, у Халыка данный показатель вырос в годовом выражении почти в шесть раз и достиг 179 млрд тенге. Для сравнения: чистые процентные и комиссионные доходы этого банка увеличились на 9% (до 563 млрд тенге) и 26% (до 84 млрд тенге) соответственно. У Forte чистая прибыль от валютных операций выросла в 4,5 раза (до 50 млрд тенге), у Алтына – в 2,7 раза (до 9,4 млрд тенге).

Остальные банки еще не опубликовали аудит, но даже не совсем корректное сравнение показателей девяти месяцев 2022 года с показателями за весь 2021 год говорит об очень высоком росте прибыли по валютным операциям у ряда БВУ. В частности, у Евразийского банка она подскочила в 5,5 раза (до 42 млрд тенге), у Bank RBK – в 5,4 раза (до 20 млрд тенге), у Банка ЦентрКредит – в 4,4 раза (до 40 млрд тенге), у Jusan – в три раза (до 61 млрд тенге).

У всех вышеперечисленных игроков прибыль по валютным операциям в 2022 году оказалась выше чистых комиссионных доходов, став вторым по важности источником генерирования итоговой прибыли (за исключением БЦК, где основной вклад в финансовый результат внесла покупка Альфа-Банка, доход от которой составил 83 млрд тенге).

А отдельно взятый Jusan (см. нижнюю инфографику) за три квартала прошлого года заработал на валютных сделках даже больше, чем на кредитовании: 61 млрд против 52 млрд тенге.

Как видно из инфографики, наряду с недосягаемым результатом Халыка (179 млрд тенге) высокую прибыль от валютных сделок по сравнению с остальными конкурентами получили еще четыре игрока: Jusan, Forte, Евразийский и БЦК. Но этот квартет почти наверняка уступит Ситибанку (годовой аудит еще не опубликован), который в 2022 году на одной только купле-продаже валюты заработал 64 млрд тенге (согласно отчету по форме 700-Н). В 2021-м чистая прибыль Сити от конвертаций составила 32 млрд тенге (лучший результат в секторе), причем почти половину этой суммы (15 млрд тенге) банку принесли всего два клиента.

Скромность украшает

В примечаниях к своим регулярным отчетностям (годовым и промежуточным) банки предпочитают не комментировать причины столь взрывного роста прибыли от валютных сделок, хотя масштабность динамики, казалось бы, того заслуживает. Изучив открытые банковские документы, «Курсив» обнаружил лишь один случай, когда банк сделал пусть небольшое, но пояснение тренда. Этим банком был Халык, который в отчетности за I полугодие 2022 года сообщил, что рост доходов по торговым операциям с валютой (то есть от сделок по купле-продаже валюты розничным и корпоративным клиентам) возник «в основном в связи с повышенной волатильностью (обменного курса тенге. – «Курсив») и усилением активности на валютных рынках».

Forte, отвечая на запрос «Курсива» о ключевых драйверах прибыли в 2022 году (выросла до 98 млрд тенге с 64 млрд в 2021-м), прежде всего отметил высокий рост кредитования во всех сегментах банковского бизнеса (+45%), что обеспечило банку дополнительные 33 млрд тенге чистого процентного дохода. «Помимо постоянно улучшающихся продуктов и сервисов банка, – добавили в Forte, – основными факторами, которые повлияли на рост прибыли, были сокращение деятельности некоторых игроков на банковском рынке и волатильность курсов валют, которая побудила физических и юридических лиц существенно увеличить операции с иностранными валютами».

Кроме того, сообщили в банке, введение санкций против российских компаний привело к всплеску деловой активности в Казахстане и росту внешнеторговых операций из-за изменения логистических цепочек и структур международного бизнеса. «Следствием роста внешнеторговых операций стало увеличение доходов по операциям с иностранной валютой», – резюмировали в Forte.

Действительно, по данным аудированной отчетности Forte, чистый процентный доход банка в 2022 году вырос на 33 млрд тенге (с 96 млрд до 129 млрд). Однако львиную долю этого прироста банку пришлось направить на формирование провизий: расходы Forte по ожидаемым кредитным убыткам увеличились на 28 млрд тенге (с 10 млрд до 38 млрд). Таким образом, чистый процентный доход банка за вычетом затрат на создание резервов (этот показатель корректнее отражает вклад кредитования в итоговый финансовый результат) вырос гораздо скромнее: с 86 млрд тенге в 2021 году до 91 млрд в 2022-м, или на 5,7%. Чистый комиссионный доход Forte увеличился с 22,5 млрд до 24 млрд тенге. На этом фоне вклад прибыли от валютных операций (50 млрд тенге) в чистую прибыль банка (98 млрд тенге) трудно переоценить.

Розничная бизнес-модель не позволила ее адептам воспользоваться сложившейся конъюнктурой. У Kaspi чистая прибыль по валютным операциям выросла лишь на 700 млн тенге (с 8,7 млрд до 9,4 млрд за три квартала). Хоум Кредиту данная статья и вовсе принесла убыток в размере 5,2 млрд тенге (за три квартала 2022 года). У этих игроков нет крупных корпоративных клиентов с высоким и регулярным спросом на конвертации, а счета домохозяйств отличаются низким уровнем долларизации. Например, на 1 ноября прошлого года доля валютных вкладов в розничном портфеле Kaspi и Хоум Кредита равнялась 14,2 и 12,4% соответственно. Для сравнения: из более универсальных игроков самая низкая долларизация по счетам физлиц наблюдалась у Jusan (40%), а у пяти БВУ этот показатель превышал 50%, то есть валютные депозиты составляли более половины розничного портфеля.

Благодатная почва

Обменный курс пары тенге/доллар в 2022 году отличался небывало высокой волатильностью. На минимуме, достигнутом 15 марта, нацвалюта дешевела на бирже до 512,2 тенге за доллар.

Наоборот, максимальное укрепление (до 414,8 тенге за доллар) пришлось на 25 мая. Таким образом, за неполных три весенних месяца амплитуда колебаний курса составила почти 100 тенге и даже больше, если брать в расчет не котировку закрытия, а курс по совершенным на бирже сделкам (от 409,5 до 523 тенге за доллар). В целом за минувший год нацвалюта ослабела с 432 до 463 тенге за доллар, или на 7,15%. Поддержку банкам и владельцам независимых обменников (с точки зрения их возможности заработать) оказало решение Нацбанка расширить спред по купле-продаже наличных долларов с 6 до 15 тенге. Для безналичных конвертаций размер спреда не регулируется вовсе, и в марте прошлого года разница между курсами онлайн-покупки и онлайн-продажи доллара в банках доходила до 30 тенге.

Все та же геополитика способствовала росту доходов банков от операций с рублями за счет как резко возросшего оборота, так и резко возросшей волатильности обменного курса. В номинальном выражении продажи российской валюты на KASE увеличились с 47 млрд рублей в 2021 году до 297 млрд рублей в 2022-м, или в 6,4 раза. Спрос на рубли в Казахстане подскочил одновременно с началом войны в Украине и введением антироссийских санкций, которые в числе прочих неприятностей резко затруднили для бизнеса соседней страны возможность оперировать свободно конвертируемой валютой. В результате удельный вес доллара в общем объеме открытых торгов валютами на KASE по итогам 2022 года сократился с 97 до 83%, в то время как доля рубля взлетела с 1,8% в 2021 году до 12,5% в 2022-м.

Что касается биржевого курса рубля, то в течение прошлого года он колебался в очень широком коридоре между 4,7 и 8,9 тенге за рубль, а за год укрепился на 11,4% (с 5,8 до 6,4 тенге за рубль).

Определенные затруднения банкам доставили масштабные «интервенции» наличных рублей со стороны релокантов из России. Но и эта проблема была оперативно решена властями. В условиях действующих ограничений на вывоз валюты из Казахстана правительство и Нацбанк дважды сделали исключения для банков, позволив им транспортировать скопившиеся наличные рубли в страну их происхождения «для конвертации в безналичную форму и пополнения корреспондентских счетов».