Большинство паевых инвестиционных фондов РК показали рост стоимости паев по итогам первого квартала. Лучшую динамику продемонстрировали фонды, ориентированные на гособлигации РК и бонды иностранных компаний.

Малые, да удалые

Совокупный объем активов под управлением розничных паевых инвестиционных фондов по итогам первого квартала 2023 года сократился на 10%, или 9 млрд тенге. Основной отток при этом пришелся на ценные бумаги казахстанских эмитентов, в частности на облигации местных компаний (–6,9млрд тенге).

Влияние на снижение оказали также иностранные государственные бонды (–4 млрд тенге). Отметим, что доходность казначейских облигаций США зафиксировала самое значительное квартальное падение с марта 2020 года. В то же время акции иностранных компаний в структуре активов казахстанских ПИФов, просевшие за январь-февраль текущего года почти на треть,

практически восстановились в объеме за март, на фоне возобновления роста на глобальном рынке долговых инструментов.

На 2 млрд тенге с начала года сократился объем кэша под управлением фондов. Статистика Нацбанка показывает, что в четвертом квартале прошлого года фонды выходили из позиций по отдельным активам, наращивая объемы наличных денег. Вероятно, управляющие реинвестировали эти средства в ценные бумаги по привлекательным ценам, в частности, в облигации иностранных эмитентов (+3,5 млрд тенге) и ETF (+404,4 млн тенге).

Также наблюдается рост объема государственных ценных бумаг РК на 391,1 млн тенге. По состоянию на 1 апреля 2023 года, около 36% совокупных активов розничных ПИФов были инвестированы в облигации иностранных эмитентов, 25% – в облигации казахстанских компаний, 17% вложены в ETF. Иностранные ГЦБ занимают 5% совокупного объема чистых активов, казахстанские госбумаги – около 3%. Еще 4% – это наличные и деньги на текущих счетах.

Согласно данным Нацбанка, 14 фондов из 25 смогли зафиксировать рост стоимости чистых активов по итогам первого квартала. Нарастили объем чистых активов в основном небольшие и средние инвестиционные фонды. Тогда как первая десятка ПИФов по объему активов в основном оказалась в минусе.

Самые прибыльные

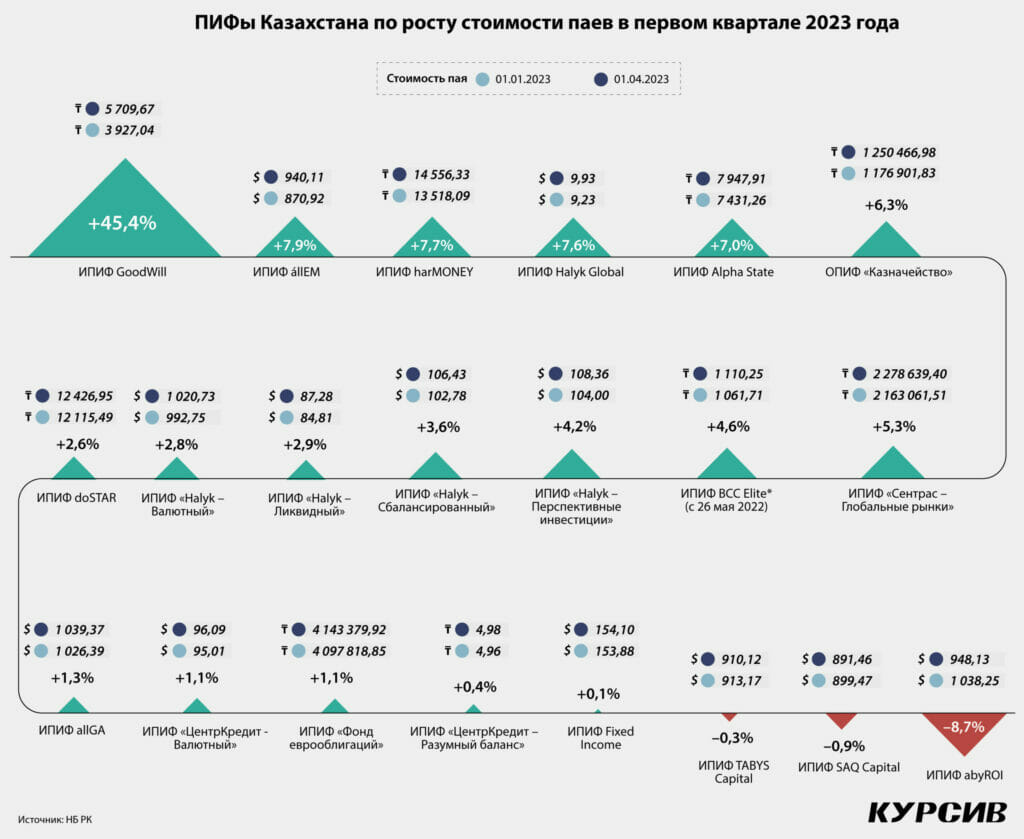

По итогам первого квартала 2023 года 18 из 21 розничного ПИФа показали рост стоимости паев. Еще по четырем фондам статистика по стоимости паев отсутствует. При этом в лидерах оказались фонды в тенге, с большой долей ГЦБ РК в структуре активов и валютные фонды с облигациями иностранных компаний. Для сравнения: за 2022 год рост стоимости паев наблюдается лишь у двух инвестиционных фондов.

Наибольший прирост стоимости за первые три месяца текущего года зафиксирован у тенгового ИПИФ GoodWill под управлением «Фридом Финанс». Паи фонда подорожали на 45%. «В основном это связано с положительной переоценкой государственных ценных бумаг, а также активным участием в размещениях министерства финансов», – указывает начальник отдела по управлению ликвидностью АО «Фридом Финанс» Абдулла Макажан.

В общей сложности в состав активов фонда было приобретено два выпуска среднесрочных ГЦБ на 1,5 млрд тенге. Средняя дюрация купленных бумаг составила четыре года. На начало второго квартала ИПИФ GoodWill на 84% состоял из государственных ценных бумаг РК. При этом наибольший прирост за квартал показали купленные в начале года облигации минфина. Паи валютного Fixed Income, второго паевого инвестиционного фонда «Фридома», практически не изменились в цене. За первый квартал 2023 года Fixed Income торговался в пределах 70 тыс. тенге с небольшими отклонениями в обе стороны. Портфель Fixed Income полностью состоит из государственных и корпоративных облигаций разных стран мира. В январе – марте текущего года были приобретены еврооблигации Microsoft, PepsiCo, АО «НК «КазМунайГаз» и Евразийского банка развития.

Наибольший прирост стоимости в структуре фонда за данный период показали облигации АО «НК «Продкорпорация». В первой тройке инвестиционных фондов по приросту стоимости паев

оказались два продукта Jusan Invest – ИПИФ állEM и harMONEY. За первый квартал паи валютного állEM подорожали почти на 8%. Согласно статистике НБРК, в январе текущего года фонд избавился от облигаций казахстанских эмитентов (доля 15% на начало года), при этом постепенно наращивал объем облигаций иностранных эмитентов. На начало апреля их доля в структуре активов фонда составила 76%, еще 11% вложены в иностранные госбонды.

Паи тенгового ИПИФ harMONEY за первые три месяца текущего года подорожали на 7,7%. На начало января 76% активов фонда было вложено в ГЦБ Минфина, еще 22% – в паи. К концу первого квартала картина практически реверсивная: 72% средств фонда вложены в ETF на бумаги американских компаний и казначейские облигации США и 27% в гособлигаций Министерства финансов РК.

ИПИФ Halyk Global удалось нарастить стоимость паев за первый квартал 2023 года на 7,6%. Остальные ПИФы «Халыка» также оказались в плюсе. Так, флагманский продукт управляющей компании «Halyk – Валютный», крупнейший по активам среди открытых и интервальных фондов в Казахстане, по итогам первого квартала нарастил стоимость паев на 2,8%, что продолжило тенденцию предыдущего квартала (+4,7%). «Halyk – Валютный», по сути, является фондом еврооблигаций и состоит из облигаций иностранных и казахстанских эмитентов, номинированных в долларах, и ETF на мировые индексы облигаций.

«Основной причиной роста стоимости пая послужила положительная переоценка облигаций в портфеле фонда на фоне восстановления рынка облигаций вследствие замедления темпов глобальной инфляции, ожиданий по стабилизации и снижению процентных ставок мировыми центробанками и снижения кредитных рисков», – комментируют в Halyk Finance.

Структура фондов Halyk Finance за первый квартал не претерпела значительных изменений. Наибольший прирост стоимости показали относительно длинные облигации, которые «проседали» в 2022 году на фоне роста ставок и кредитных спредов, сейчас прослеживается тенденция к

восстановлению, которая, по прогнозам аналитиков, продолжится в среднесрочной перспективе. Также вклад в инвестиционный доход по итогам квартала внесли процентные доходы по финансовым инструментам, в том числе приобретенным недавно на пике рыночной доходности.

Другие четыре ПИФа под управлением Halyk Finance, включая Halyk Global, представляют собой фонды со смешанными стратегиями управления и имеют в составе своих портфелей долевые инструменты (акции и индексы акций) и инструменты денежного рынка – краткосрочные гособлигации США и краткосрочные облигации международных финансовых организаций. Соотношение между классами активов различается от фонда к фонду. Рост стоимости паев данных ПИФов в управляющей компании связывают с ростом стоимости облигаций с относительно длинными сроками до погашения и увеличением стоимости долевых инструментов на фоне роста на глобальном рынке акций.

Ставка прошла

ИПИФ Alpha State за первый квартал текущего года нарастил стоимость паев на 7%. Стратегия Alpha State нацелена на инвестиции преимущественно в американские ценные бумаги корпоративного сектора – 24% активов фонда вложены в акции иностранных эмитентов, еще 56% – в ETF. Поэтому динамика стоимости активов фонда сильно коррелирует с показателями рынка акций США.

Относительно неплохую динамику демонстрируют два инструмента от «Сентрас Секьюритиз». Паи открытого ПИФа «Казначейство» подорожали за первый квартал текущего года на 6,3%, у «Сентрас – Глобальные рынки» рост составил 5,3%. Инвестиционная стратегия «Казначейства» нацелена на консервативную политику, более половины активов фонда вложены в облигации казахстанских эмитентов и инструменты денежного рынка.

Активы «Сентрас – Глобальные рынки» в основном в долевых инструментах иностранных компаний. Стоит отметить, что по итогам прошлого года все три фонда были в аутсайдерах по наращиванию стоимости паев. В десятку фондов по росту стоимости паев вошел новый тенговый фонд от BCC Invest. BCC Elite сформировал активы в конце мая прошлого года. ПИФ создан для краткосрочного размещения свободных денежных средств, около 63% активов фонда инвестированы в краткосрочные облигации Минфина РК, остальные средства, около 36%, вложены в инструменты РЕПО. В условиях повышенных ставок на казахстанском денежном рынке фонд смог нарастить стоимость паев с начала года на 4,6%. С момента создания паи фонда выросли на 11%.

Динамика двух других валютных фондов BCC Invest не столь впечатляющая. Паи ИПИФ «ЦентрКредит – Валютный» за первый квартал выросли на 1,1%, «ЦентрКредит – Разумный баланс» – на 0,4%. С учетом дивидендов доходность фондов составила 2,4 и 2,6% соответственно. Структура ПИФов за первый квартал 2023 года по классам активов не претерпела существенных изменений. Основные изменения были проведены в части кредитного риска приобретаемых облигаций, в частности была увеличена доля инструментов с рейтингом BBB. Как указывают аналитики, в условиях ожидания завершения цикла повышения ставок мировых центральных банков в первую очередь идет рост высоконадежных облигаций с инвестиционным рейтингом ВВВ и выше.

Америка в минусе

В минусе по итогам первого квартала оказались четыре долларовых интервальных фонда. Аутсайдеры первого квартала среди ПИФов РК инвестировали преимущественно в долевые ценные бумаги американского рынка. Ужесточение монетарной политики США сказалось на экономическом росте и корпоративных доходах, что отражается на стоимости акций американских компаний. Напомним, что на февральском заседании ФРС одобрила ожидаемое повышение ключевой процентной ставки на 25 б. п. Это уже восьмое повышение ключевой ставки с 2022 года.

Худший результат показал ИПИФ abyROI от Jusan Invest – паи фонда подешевели за квартал на 8,7%. Снижение стоимости произошло в основном из-за выхода пайщиков и продажи активов фонда. Стратегия фонда предполагает инвестирование активов в государственные ценные бумаги и корпоративные облигации эмитентов стран с развитой экономикой.

«По рекомендации портфельного менеджера ИПИФ abyROI Jusan Invest намерен приостановить деятельность фонда в интересах акционеров по причине того, что стратегия фонда более не является коммерчески жизнеспособной из-за низкого объема активов под управлением и также не ожидается дальнейший сбор активов», – пишет управляющая компания в последнем тизере фонда.

В небольшом минусе оказались паи двух фондов ForteFinance – ИПИФ SAQ Capital (–0,9%) и TABYS Capital (–0,3%). На начало 2023 года почти 80% активов данных фондов хранились в текущих счетах или в виде наличности. По статистике, на конец первого квартала 2023 года средства фондов

вложены преимущественно в ценные бумаги иностранных эмитентов. В частности, SAQ Capital инвестировал в «голубые фишки» (25% портфеля) и облигации американских компаний (15% портфеля). Доля наличности в портфеле фонда все еще остается высокой – около 50%. В TABYS Capital 34% средств фонда вложены в акции и облигации американских компаний, еще 24% – в облигации казначейства США с защитой от инфляции.

В конце первого квартала текущего года приступили к инвестированию активов два новых фонда от UD Capital. Согласно инвестиционной стратегии фонда структура ПИФа UDC Safe+ сформирована исключительно из инструментов, прямо или косвенно привязанных к облигациям. По ПИФу UDC Progress управляющая компания тактически отклонилась от заданной стратегии в пользу консервативных инструментов, поскольку аналитики «видят риски наступления рецессии в США, что может оказать негативное влияние на акции». По итогам полного года работы паевых инвестиционных фондов управляющая компания надеется реализовать их потенциал – 5% по паям UDC Safe+ и 10% по паям UDC Progress.

В текущем году, по мнению директора департамента управления активами UD Capital Дамира Сейсебаева, валютные фонды, инвестирующие в облигации с короткой дюрацией, могут показать динамику лучше фондов, инвестирующих в акции, в случае, если реализуется сценарий наступления рецессии в США.

«Что касается фондов, инвестирующих в активы в тенге, то здесь также, на мой взгляд, фонды, инвестирующие в облигации, деноминированные в тенге, могут показать рост», – отмечает он.