Экспорт Казахстана упал на 2,1% за I квартал

Kursiv Research проанализировал структуру экспорта Казахстана по итогам I квартала 2023 года и попытался выявить ключевые точки роста и стресса по основным направлениям.

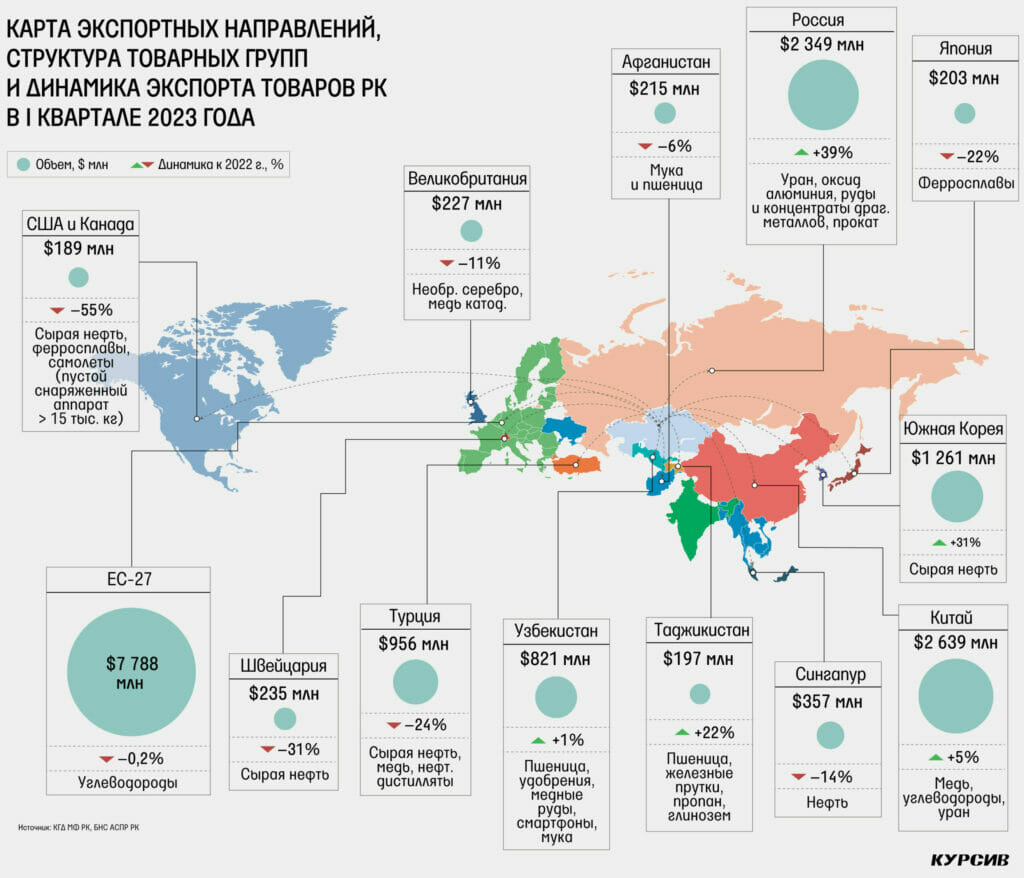

В первые три месяца казахстанский экспорт сократился на 2,1% в годовом выражении. Отрицательная динамика вызвана падением нефтяных котировок. Кроме медных руд сокращаются поставки других металлов, которые традиционно входят в топ-10 экспортных товаров, – катодная медь и феррохром. Снижение нефтяных цен (но они еще держатся на комфортном для казахстанской экономики уровне) отразилось на географической структуре. Упали поставки в пять стран, куда Казахстан преимущественно направляет нефть. На фоне санкционной блокировки российской экономики наблюдается рост экспорта в РФ.

Экспорт на минус

Совокупный экспорт Казахстан по итогам января – марта 2023 года составил $18,7 млрд, сократившись к аналогичному периоду прошлого года на 2,1%. Основной причиной снижения валового показателя стало сокращение поставок за рубеж ключевого продукта страны – сырой нефти – на 7,6%. Доля черного золота в общей товарной структуре экспорта в I квартале 2023 года

составила 54,6%, или $10,2 млрд.

Из других топ-10 продуктов казахстанского экспорта снижение объемов показали катодная медь (–31%, до $590 млн), феррохром (–20%, до $472 млн), пшеница мягких сортов (–19%, до $457 млн), природный газ (–42%, до $186 млн), необработанное серебро (–2%, $171 млн). Негативная динамика по углеводородам вызвана в первую очередь ухудшением ценовой конъюнктуры. На фоне стабильной нефтедобычи (+0,7% к аналогичному периоду 2022-го) нефть марки Brent по итогам января – марта текущего года подешевела на 18%.

Одновременно выросли отгрузки медных руд и концентратов, которые со значительным отставанием являются второй экспортной позицией РК, – на 80%, до $696 млн. Показатель поддерживался исключительно внутренним производством: добыча медных руд выросла почти на 15%, выплавка медных концентратов – на чуть более 7%. В то же время на мировых рынках тонна

этого цветного металла подешевела с $9,9 тыс. до $8,9 тыс.

Первые три месяца 2023 года выдались неоднозначными для урановой промышленности. С одной стороны, не особо благоволит мировая конъюнктура: на фоне незначительного колебания спотовых цен на оксид урана (+1% к итогу трех месяцев 2022-го) сократился спрос; из свежего

производственного отчета «Казатомпрома» следует, что объем спотовых транзакций за первые три месяца 2023 года сократился более чем вдвое по сравнению с аналогичным периодом прошлого года (с 8,4 тыс. тонн до 3,7 тыс. тонн).

С другой стороны, на фоне четырехпроцентного сокращения производства значительно выросли продажи «Казатомпрома». Результаты по группе компаний прибавили 37%, с 2,6 тыс. тонн урана в I квартале 2022 года до 6,1 тыс. тонн по итогам трех месяцев текущего года. «Объем продаж группы

компаний и «Казатомпрома» были значительно выше в I квартале 2023 года по сравнению с аналогичным периодом 2022 года в основном из-за сроков поставок, запланированных заказчиком. Объемы продаж каждого квартала могут существенно отличаться, а квартальные объемы продаж меняться из года в год в зависимости от запросов клиентов и сроков физической поставки», – говорится в операционных результатах нацкомпании за I квартал 2023 года.

По итогам первых трех месяцев текущего года на топ-10 пришлось 74% всего экспорта. Годом ранее топ-10 собирали 78% совокупного экспорта. Товарная концентрация экспорта сократилась из-за проблем с углеводородами, но остается высокой. Динамика ключевых экспортных позиций отразилась на географической структуре внешней торговли. Удешевление нефти и некоторых металлов привело к смене фокуса экспортеров.

Незначительно упали поставки в ЕС-27 (–0,02%, до $7,8 млрд), куда направляет преимущественно нефть. Отгрузки сократили и другие страны из топ-10, которым в торговле с РК интересна главным образом наша нефть. Среди них Турция (–24%, до $956 млн), Сингапур (–14%, до $357 млн) и Швейцария (–31%, до $235 млн). И только Южная Корея нарастила физические поставки, соответственно увеличились экспортные операции в этом направлении (+31%, до $1,3 млрд).

Позитивная динамика наблюдается в торговле с Китаем (+5%, до $2,6 млрд), Россией (+39%, до $2,3 млрд) и Узбекистаном (+1%, до $821 млн). При рассмотрении десяти наиболее быстрорастущих статей экспорта (с величиной более $25 млн в отчетном периоде) заметен взрывной рост экспорта прочих механических приспособлений, который с минимальных значений в прошлом году достиг

$51 млн (+10196%) по итогам трех месяцев 2023-го. Почти весь объем (97%) был направлен в Южную Корею. Другая экспортная позиция с бурным ростом – автомобили с объемом двигателя от 1 до 1,5 литра, отгрузки которых в I квартале 2023 года достигли $47 млн (2502%). Почти весь этот

объем обеспечили российские заказчики.

Значительный рост фиксируется в экспорте ноутбуков (+490), необработанного золота (+417%), прочих обсадных труб (+264%), необожженных молибденовых руд (+228%), прочих удобрений, содержащих фосфор и калий (+179%), твердой пшеницы (+179%), пшеничных отрубей

(+178%) и телевизоров (+140%). Общий вес топ-10 быстрорастущих групп составляет 2,4% от валового экспорта РК.

Уран в Китай и Россию

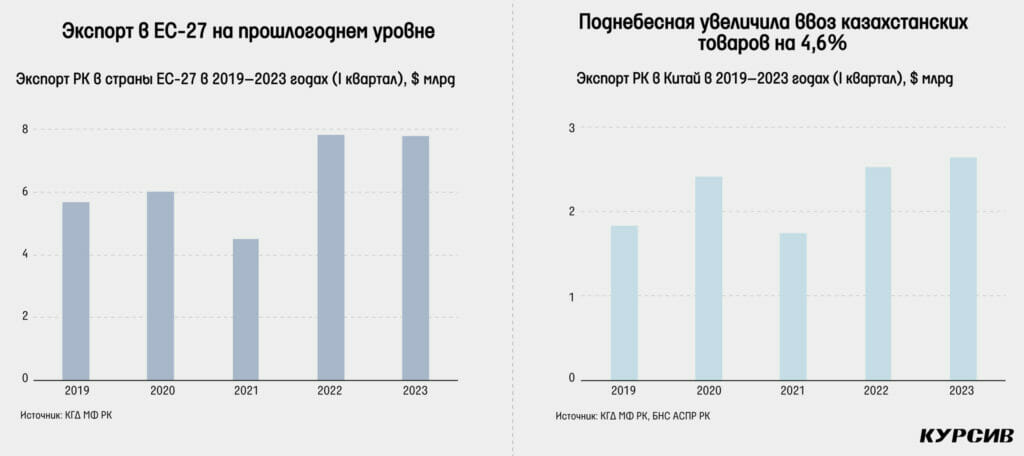

Kursiv Research определил четыре ключевых направления для анализа продуктовой структуры экспорта, среди которых ЕС-27, страны ЕАЭС и Центральной Азии, а также Китай. Наименее сложная ситуация с Евросоюзом, поскольку львиную долю казахстанского экспорта в этом направлении составляют сырая нефть, газ и нефтепродукты. Сокращение добычи углеводородов или снижение цен приводит к падению поставок. В отчетном периоде экспорт в ЕС-27 удержался на прошлогоднем уровне, тем самым второй год подряд на фоне комфортных цен на нефть наблюдаются рекордные объемы.

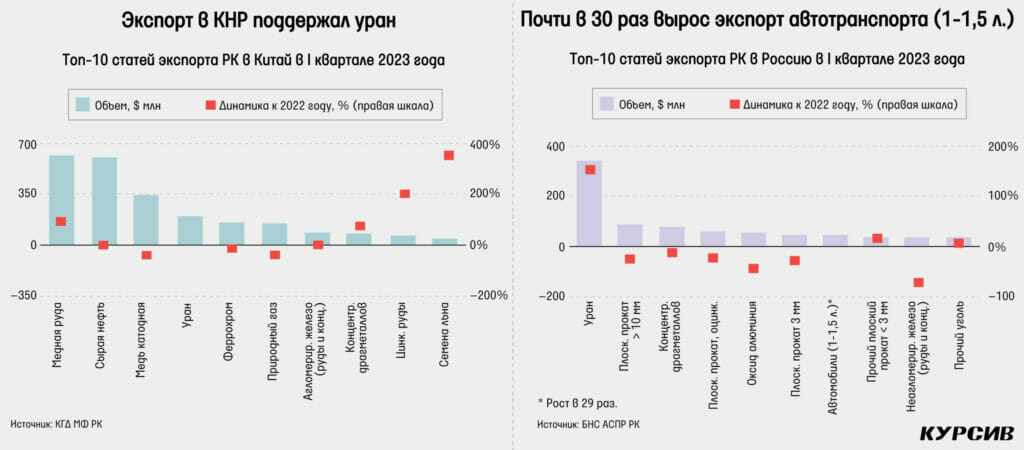

Китайское направление выросло незначительно, но если разобрать структуру экспорта, в которой на топ-10 приходится 88% объема, то ситуация видится пессимистической. Сократились традиционные позиции в этом направлении: сырая нефть (–3%), катодная медь (–48%), феррохром

(–15%), природный газ (–43%) и агломерированное железо (–4%). Потери перекрыли, главным образом, поставки урана, на $195 млн.

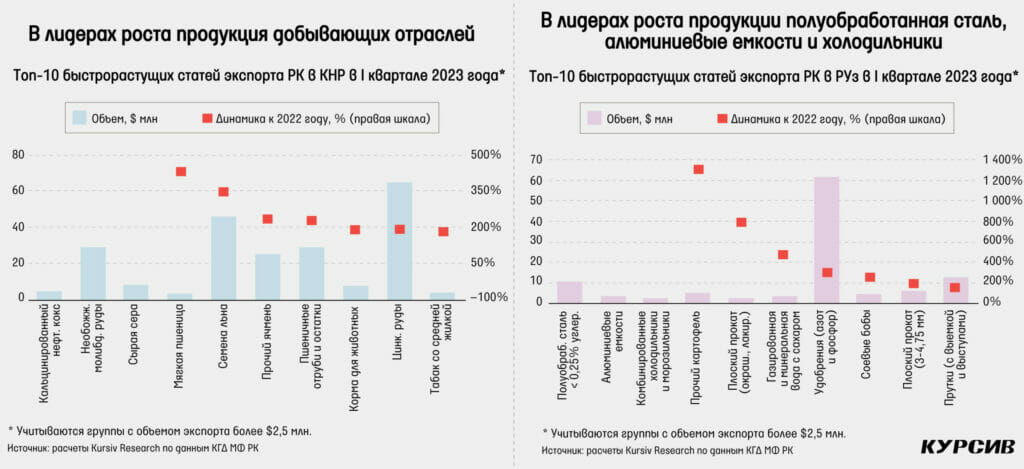

Столь крупный объем непривычен для начала года. К примеру, в I квартале 2022 года отгрузок не было совсем, а в аналогичном периоде 2019–2021-го максимальный объем достигал $30 млн. При сохранении традиционных годовых объемов в следующие кварталы сложится отрицательная динамика. В списке наиболее быстрорастущих экспортных продуктов (с объемом поставок свыше $2,5 млн) большинство – это товары добывающего сектора и сельского хозяйства. Среди них необожженные молибденовые руды и концентраты, цинковые руды и концентраты, пшеница мягких сортов, семена льна, корма для животных и так далее.

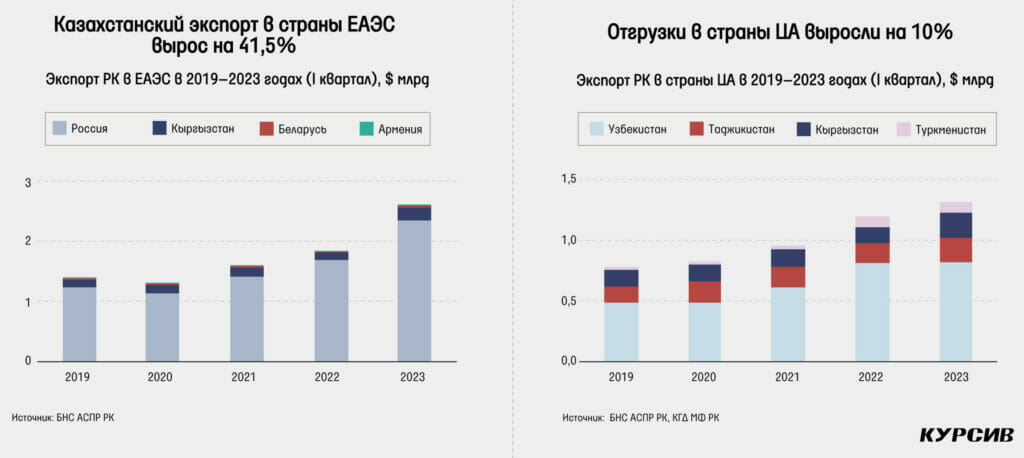

Фиксируется рост экспорта во все страны ЕАЭС: поставки в РФ выросли на 39%, в Кыргызстан – на 58%, Беларусь – на 157%, в Армению – на 180%. Россия, на которую приходится 90% экспорта в ЕАЭС, нарастила поставки урана (+153%), прочего проката толщиной менее 3 мм. В топ-10 оказались автомобили с объемом двигателя 1–1,5 литра, о чем было сказано выше. Но упал экспорт остальных товаров из топ-10: плоский прокат толщиной более 10 мм (–25%), прочие руды и концентраты драгоценных металлов (–9%), оцинкованный плоский прокат (–21%), глинозем (–43%), плоский прокат толщиной 3 мм (–27%) и неагломерированное железо (–71%).

Заметно сократилась товарная концентрация казахстанского экспорта в Россию: в I квартале 2022 года на топ-10 пришлось 52%, в аналогичном периоде текущего года – всего 35%. Иначе говоря, дополнительные потоки от экспорта товаров, которые традиционно не входят в первую десятку,

перекрыли потери по ключевым позициям. Экспорт в Центральную Азию в I квартале 2022 года вырос на 10% и достиг самого высокого значения за последние пять лет – $1,3 млрд, причем две трети этого объема дает узбекское направление. Отдельно по странам динамика казахстанского экспорта выглядит так: поставки в Узбекистан прибавили 1%, Таджикистан – на 22%, Кыргызстан – на 58%, в Туркменистан – на 2%.

В структуре поставок по основному торговому партнеру в ЦА – Узбекистану – главные десять продуктов занимают 63%. Рост наблюдается по шести товарным позициям: пшеница (+6%), прочие удобрения, содержащие фосфор и калий (+299%), медная руда (+16%), мука (+24,6%),

подсолнечное и сафлоровое масло (+126%), цинковые руды и концентраты (+148%). Сократились поставки смартфонов и полуобработанной стали (с содержанием от 0,25% углерода).

Среди самых быстрорастущих (с объемом поставок свыше $2,5 млн) – три товара, по которым не было отгрузок в I квартале 2022 года: полуобработанная сталь, кроме квадратного сечения (до $11 млн), алюминиевые емкости (до $4 млн) и комбинированные холодильники-морозильники (до $3 млн).