Шестерку крупнейших универсальных банков страны можно разбить на три группы по весу кредитного портфеля в финансовых активах, при этом у игрока с наибольшей долей кредитования она ровно вдвое выше, чем у аутсайдера. «Курсив» подсчитал, как используют привлеченные средства ведущие БВУ и насколько быстро, если возникнет форс-мажор, они могут без господдержки ответить по своим обязательствам.

На начало 2023 года в банковском секторе РК насчитывалось шесть универсальных игроков с активами свыше 2 млрд тенге, и все они к настоящему моменту уже успели опубликовать аудированную отчетность. Наибольшей долей кредитов (за минусом провизий) в финансовых активах обладают Kaspi (63,8% на 1 января) и Халык (58,3%). Самый низкий показатель (31,9%) принадлежит Jusan. Промежуточное положение занимают БЦК (49,4%), Евразийский

(45,7%) и Forte (43,9%).

У двух крупнейших БВУ структура активов в принципе выглядит очень похожей (см. инфографику): вес ценных бумаг в активах Халыка и Kaspi составляет 23 и 22% соответственно, доля денежных средств и эквивалентов – 15 и 12%. Относительно высокая доля прочих финансовых активов у

Халыка (4,1%) сложилась из крупной суммы, необходимой для выполнения минимальных резервных требований Нацбанка (235 млрд тенге), и денег в других финансовых организациях (284 млрд тенге). Обратной стороной высокой доли кредитования для двух этих банков является самая низкая среди рассматриваемой шестерки доля высоколиквидных активов (кэша и ценных бумаг): у Халыка она составляет 37,6%, у Kaspi – 34%.

Наибольшая доля кэша в активах принадлежит Евразийскому банку (39%). За последний год он нарастил объем денежных средств более чем вдвое (с 420 млрд до 907 млрд тенге). Основной прирост (+352 млрд) произошел по корсчетам и вкладам в Нацбанке. Корсчета в прочих фининститутах выросли на 102 млрд тенге. В российских банках Евразийский на начало года держал

9,3 млрд тенге, из них в подсанкционных – лишь 104 млн тенге.

Высокий уровень кэша наблюдается также у Jusan (27,7%) и БЦК (26,8%). При этом у Jusan объем денег за год снизился с 921 млрд до 707 млрд тенге в основном за счет сокращения срочных депозитов в Нацбанке (–172 млрд тенге). В российских фининститутах, находящихся под санкциями, Jusan разместил 9,7 млрд тенге, которые, по оценке банка, доступны к снятию без всяких ограничений. Высвобожденную ликвидность банк направил на покупку инвестиционных ценных бумаг (главным образом приобретался безрисковый госдолг в виде облигаций Минфина, Казахстанского фонда устойчивости и нот Нацбанка), объем которых вырос за год на 359 млрд тенге (до 873 млрд). В результате доля ЦБ в активах Jusan достигла 34,3%, а высоколиквидных активов в целом – 62% (самый высокий показатель среди рассматриваемой шестерки). При этом ссудник банка увеличился за год лишь на 83 млрд тенге (до 814 млрд).

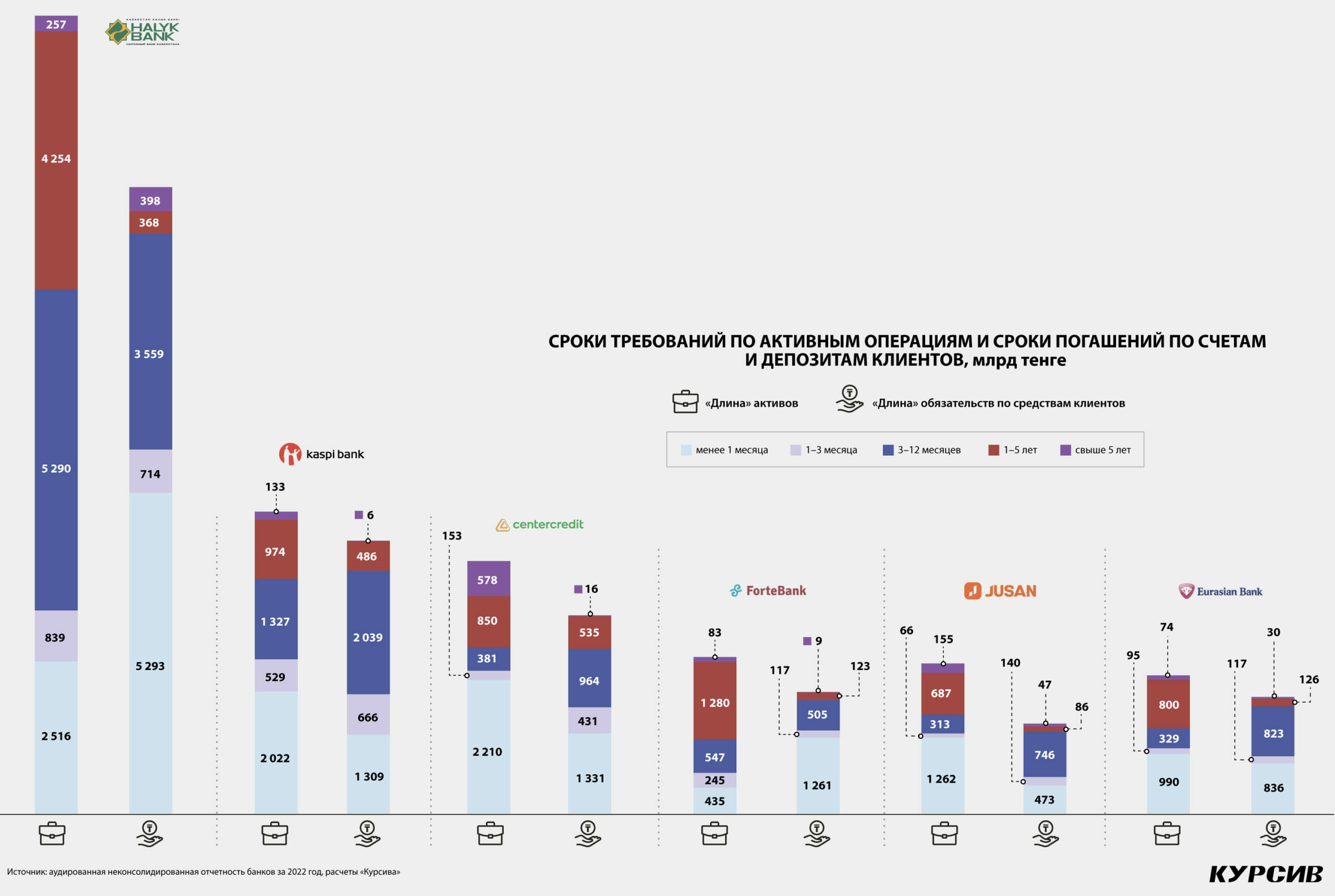

В разрезе срочности портфель активов Jusan сформирован таким образом, что на самые высоколиквидные (которые можно обналичить моментально или быстрее, чем за месяц) приходится 51% финансовых активов, тогда как в депозитном портфеле банка самые «короткие» обязательства (менее одного месяца) по требованиям клиентов занимают 32% (см. нижнюю

инфографику). В абсолютном выражении доступная «в моменте» ликвидность банка превосходит объем самых срочных обязательств перед вкладчиками в 2,7 раза. По сравнению с конкурентами это запредельно высокий уровень покрытия. Например, аналогичный показатель БЦК равен

1,7, Kaspi – 1,5, Евразийского – 1,2.

У Халыка (0,48) и Forte (0,34) это отношение меньше единицы, то есть сумма возможных срочных требований превышает (в 2,1 и 2,9 раза соответственно) объем самых «коротких» активов. Разумеется, вероятность снятия денег всеми вкладчиками строго в контрактные сроки

невелика (за исключением форс-мажоров, но тогда клиенты будут пытаться забрать и деньги по действующим договорам). Управляя рисками ликвидности, банки исходят из исторического опыта, согласно которому вкладчики в основном предпочитают продлевать соглашения, поэтому

держать лишние активы в кэше и коротких инструментах не самая эффективная практика.

Например, в отчетности Халыка говорится, что, несмотря на значительную часть текущих счетов и депозитов до одного месяца, их диверсификация по количеству и типу вкладчиков, а также накопленный банком опыт позволяют считать такие ресурсы долгосрочным и стабильным источником фондирования. Если же возникнет необходимость, то накопленный GAP-разрыв ликвидности может быть в достаточной степени покрыт за счет рефинансирования через операции РЕПО или привлечения долгосрочных займов на рынках капитала, считают в Халыке. Примерно такие же формулировки в отношении сравнения активов и обязательств по срокам их погашения можно встретить в документах любого отечественного банка.

Kaspi (обладает самой высокой долей клиентских средств в обязательствах – 94,3%) в своей отчетности сообщает, что в прошлом году было пролонгировано 95% депозитов. На начало 2023 года средний размер счета физлица в банке составлял 940 тыс. тенге (год назад – 828 тыс.), «что

является показателем диверсификации и стабильности базы финансирования». Банк управляет риском ликвидности «с учетом конкретных аспектов экономики РК, в частности, ограниченные

инструменты финансирования и возможная долларизация по причине ожидаемой девальвации». Вкладчики Kaspi достаточно легко поддаются необоснованной панике, и, видимо, поэтому одним из инструментов банка в концепции управления ликвидностью выбран SMM.

«Банк уделяет большую значимость маркетингу в соцсетях, чтобы поддерживать репутацию и снижать различные риски, такие как риски ликвидности и репутационные риски», – говорится в отчетности Kaspi.

Forte (демонстрирует наименьшую степень покрытия коротких требований клиентов срочными высоколиквидными активами) отмечает, что «вследствие разнообразия проводимых банком операций и связанной с ними неопределенности полное соответствие по срокам погашения активов и обязательств не является для финансовых институтов обычной практикой. Такое несоответствие дает возможность увеличить прибыльность операций, однако повышает риск возникновения убытков». В своей отчетности банк подчеркивает, что согласно законодательству РК вкладчики имеют право изъять свои срочные депозиты в любой момент, при этом «в большинстве

случаев» они лишаются начисленного процентного дохода.

«Банк ожидает, что многие клиенты не потребуют погашения на самую раннюю дату, на

которую банк будет обязан провести соответствующую выплату», – полагают в Forte.