Bank RBK: пять лет работы для клиентов банка

Спустя пять лет после смены акционера и прихода новой управленческой команды Bank RBK является одним из лидеров банковской системы Казахстана, играя важную роль в финансировании экономики страны и стабильно генерируя положительные финансовые результаты. История Bank RBK, сумевшего сделать качественный рывок после экзистенциального кризиса, когда на повестке стоял вопрос о дальнейшем существовании финансового института, является одним из самых ярких кейсов в казахстанской банковской системе.

Об опыте антикризисного управления, восстановлении репутации бренда, миссии по предоставлению банковского сервиса клиентам и новых задачах, стоящих перед финансовым институтом, рассказывает председатель правления Bank RBK Наталья Акентьева.

– В прессе в последнее время часто поднимается вопрос о том, какие банки в свое время участвовали в программе финансового оздоровления и насколько эффективно они распорядились полученным государственным финансированием. Bank RBK был одним из участников программы. Каковы ее результаты для вашего банка?

– Как известно, в силу ряда обстоятельств к концу 2017 года Bank RBK оказался в ситуации, когда ему потребовалась внешняя поддержка. По соглашению между банком и Нацбанком эта программа была реализована в несколько этапов. Во-первых, новый акционер – крупный казахстанский бизнесмен Владимир Ким – докапитализировал банк «живыми» деньгами в размере 160 млрд тенге, продемонстрировав таким образом серьезность своих намерений развивать финансовый институт. Во-вторых, был привлечен облигационный заем от Нацбанка в размере 243,7 млрд тенге.

– На что были направлены эти деньги?

– Эти деньги, в первую очередь, были направлены на выполнение банком обязательств перед депозиторами. И это принципиальный момент. Правительство и Нацбанк приняли решение о поддержке банка только при условии, что новый акционер примет участие в этом процессе своим капиталом. Таким образом, государственное участие в оздоровлении Bank RBK было направлено в первую очередь на помощь вкладчикам, а не на спасение банка как такового.

В результате принятых мер банком были выплачены депозиты населению, государственным и квазигосударственным компаниям на сумму порядка 200 млрд тенге.

Кроме того, банк реализовал целый комплекс мер по «расчистке» кредитного портфеля и избавлению от проблемных активов.

Сразу после прохождения процедуры оздоровления банк приступил к кредитованию предпринимателей страны. Ведь именно эффективное размещение денежных средств, полученных от клиентов-депозиторов, в кредиты бизнесу или частным лицам и является основной миссией коммерческих банков как таковых.

– Сколько времени понадобилось для выведения банка в зону выполнения нормативов?

– Благодаря принятию этого комплекса мер всего за полгода капитал банка увеличился с 31 млрд тенге до 84 млрд тенге. Коэффициент достаточности собственного капитала К1 вырос с 8,7 до 28,7% (при нормативе 7,5%), а коэффициент текущей ликвидности К4 – с 9,5 до 1998% (при нормативе 30%). В свою очередь, объем свободных ликвидных активов мы нарастили с 36 млрд тенге до 224 млрд тенге при одновременном сокращении совокупных обязательств с 873 млрд тенге до 433 млрд тенге.

За счет перечисленных мер меньше чем за год банк смог досрочно завершить пятилетний план мероприятий в рамках государственной программы оздоровления и достиг всех показателей, подтверждающих финансовую устойчивость. В связи с этим с банка были сняты все ограничения, предусмотренные программой, и мы приступили к обычной деятельности.

К слову, корректность оценки качества кредитного портфеля Bank RBK в 2020 году была подтверждена в рамках инициированной Нацбанком независимой оценки качества активов (AQR) с привлечением аудиторских компаний.

– Где банк находится спустя пять лет? Насколько вам удалось укрепить позиции Bank RBK на рынке?

– Это были пять лет напряженной работы. Во-первых, нам пришлось приложить определенные усилия для возвращения доверия к банку. Во-вторых, новой управленческой команде пришлось усовершенствовать многие внутренние бизнес-процессы, в том числе касающиеся риск-менеджмента. Одновременно банк приступил к выполнению своей прямой функции – кредитованию бизнеса и населения.

В результате спустя пять лет с момента стабилизации ситуации банк существенно нарастил все основные бизнес-показатели и является сегодня одним из наиболее финансово устойчивых банков страны.

К примеру, за эти пять лет активы увеличились в 3,7 раза и достигли более 1,9 трлн тенге, кредитный портфель вырос в 3,3 раза, до более 938 млрд тенге.

Значительно снижен проблемный портфель – с 9,7% почти до 3%. Депозиты и текущие счета клиентов приросли в 6,3 раза, до более чем 1,4 трлн тенге. При этом средства физических лиц выросли почти в четыре раза, что подтверждает высокий уровень доверия населения бренду банка.

Как результат проделанной работы и оказанных услуг нашим клиентам существенно увеличилась и доходность: если в первые годы работы после финансового оздоровления Bank RBK фиксировал прибыль на уровне порядка 10–12 млрд тенге в год, то за 2022 год прибыль составила 37 млрд тенге.

Другими словами, участие в программе повышения финансовой устойчивости вкупе с докапитализацией со стороны акционера помогли банку усилить позиции на рынке, вернуться к уверенному выполнению пруденциальных нормативов, обеспечить сохранность средств клиентов.

Bank RBK сегодня – динамично развивающийся финансовый институт, который создает продукты и предлагает сервисы, позволяющие клиентам легко и просто управлять, накапливать и привлекать финансы. Путем размещения денежных средств, полученных от клиентов-депозиторов, в кредиты бизнесу или частным лицам банк вносит существенный вклад в финансирование реального сектора экономики Республики Казахстан, в том числе ее приоритетных отраслей, включая такие социально важные сферы, как образование, здравоохранение, производство медицинской продукции, что отличает нас от многих участников банковского рынка.

В наших планах – дальнейшее развитие и расширение бизнеса с применением современных инновационных технологий, которые будут способствовать развитию и реализации идей наших клиентов.

–- Раз банк находится в такой отличной форме, то, может быть, у вас есть возможность и желание досрочно вернуть ранее выделенные средства государству?

– В первую очередь нужно отметить, что уже упоминавшиеся 243,7 млрд тенге были получены от Нацбанка в виде субординированного займа со сроком погашения в ноябре 2032 года. То есть средства были предоставлены на срочной, платной и возвратной основе.

В полном соответствии с условиями соглашения мы обслуживаем этот заем. Общий объем выплаченного вознаграждения к настоящему времени уже составляет 48,7 млрд тенге.

Важно отметить, что средства, полученные от Нацбанка, в соответствии с долгосрочной стратегией банка были направлены исключительно на кредитование клиентов из реального сектора экономики и возврат депозитов вкладчиков в 2018 году.

Недавно в обществе началась дискуссия о том, что участвовавшие в программе финансового оздоровления банки могли бы начать досрочно возвращать предоставленные им средства. Регулятором разработан соответствующий нормативный правовой акт. Акционер и топ-менеджмент банка поддерживают данный подход и готовы досрочно направлять средства на погашение госпомощи соразмерно доходности бизнеса банка.

По результатам 2022 года по решению акционера банк приступает к досрочному частичному погашению субординированного займа Нацбанка. Объемы погашений займа Нацбанка будут зависеть от ежегодных результатов деятельности Bank RBK.

– Банки часто подвергаются критике за то, что неохотно кредитуют реальный сектор, предпочитая зарабатывать безрисковый доход, например, от инвестирования в государственные ценные бумаги. Насколько справедлива такая критика?

– Я могу говорить только за Bank RBK и со всей уверенностью скажу, что мы сегодня являемся одним из наиболее активно кредитующих реальный сектор экономики банков.

Кредиты клиентам – юридическим лицам составляют 722 млрд тенге, или 77% от общего кредитного портфеля. О серьезной роли Bank RBK в кредитовании реального сектора говорит тот факт, что по состоянию на конец 2022 года долгосрочный инвестиционный портфель юридических лиц составил более 532 млрд тенге, это 74% от общего объема кредитного портфеля юридических лиц! На проектах, кредитуемых банком, занято более 200 тыс. работников разных компаний.

Причем кредитуем реальный сектор как за счет собственных ресурсов, так и в рамках государственных программ по поддержке бизнеса. Всего за счет средств государственных программ в 2020–2022 годах Bank RBK было выдано займов на сумму более 300 млрд тенге. В рамках наиболее известной и популярной программы «Экономика простых вещей» банк поддержал проекты на общую сумму более 180 млрд тенге, что составляет 15,6% в общем объеме освоенных средств среди банков второго уровня.

В целом об активности банка в сфере кредитования экономики можно судить по тому, что объем кредитования юридических лиц Bank RBK только за 2022 год вырос на 34% – с 539 млрд тенге до 722 млрд тенге, и в настоящее время среди ТОП-10 крупнейших банков Казахстана мы занимаем достойное пятое место по общему объему ссудного портфеля юридических лиц. Сегодня субъекты МСБ, которые нуждаются в деньгах на развитие своего бизнеса, могут обратиться в Bank RBK c заявкой на получение финансирования по льготным государственным программам. Мы стремимся разработать для каждого из клиентов максимально эффективное для него финансовое решение с учетом специфики его бизнеса.

– Если отойти от языка цифр, можете ли вы, как финансист с многолетним стажем, сформулировать роль банков в экономике простыми словами?

– Современный банк – это сервисная организация, задача которой максимально эффективно организовать привлечение денег (депозиты, размещение долговых обязательств, акционерного капитала и так далее) и с наименьшими издержками передать эти деньги тем, кто использует их для создания конечного продукта. Таким образом, мы помогаем нашим клиентам-вкладчикам сохранять и приумножать их сбережения, копить на будущее, на достойную и обеспеченную старость, на образование детей, а с другой стороны, мы помогаем предпринимателям реализовывать их бизнес-инициативы. Каждый выданный нами кредит – это не просто строчка или цифра в финансовом отчете, это построенная с нуля фабрика, модернизированное оборудование для завода, созданные рабочие места, новая отечественная продукция на полках наших магазинов.

Если говорить о розничных кредитах, то мы помогаем улучшать качество жизни наших заемщиков, которые здесь и сейчас получают возможность въехать в новую квартиру, сделать долгожданный ремонт, поменять автомашину, съездить на море, получить диплом и специальность. Нас действительно вдохновляет эта роль сервисного института, который помогает клиентам исполнять их мечты. Если наша работа помогает клиентам добиваться их целей, значит, мы живем не зря.

– Как Bank RBK завершил непростой 2022 год?

– Год действительно был непростым. Тем не менее даже в таких сложных внешних условиях мы сумели добиться впечатляющих результатов. Например, хочу отметить один из самых высоких результатов Bank RBK по росту вкладов среди топовой десятки банков: сразу плюс 79%, до 1,4 трлн тенге. Активы в 2022 году банк увеличил сразу на 56%, почти до 2 трлн тенге, при том, что в целом активы казахстанских банков выросли всего на 18%. Ссудный портфель банка также показал соответствующий высокий рост: плюс 42% за 2022 год. Это тоже один из высоких показателей среди топовой десятки. В результате на конец 2022 года среди коммерческих банков по размеру капитала Bank RBK занимал достойное пятое место и по активам – восьмое место. Таким образом, в 2022 году Bank RBK рос быстрее рынка, увеличивая свою долю присутствия на нем и укрепляя конкурентные позиции.

– Чем обусловлен такой рост клиентской базы? Что вы предлагаете своим клиентам – частным лицам?

– Одним из факторов роста бизнеса Bank RBK является постоянное расширение функционала мобильного приложения My RBK, где мы стремимся предусмотреть все сервисы, которые могут понадобиться нашим клиентам. Одной из основных задач на 2022 год был 100%-ный перевод клиентов банка на новое мобильное приложение My RBK, что было успешно завершено в июле 2022 года.

Также было запущено множество новых сервисов, среди которых уникальные для нашего рынка услуги по отправке и получению физическими лицами валютных переводов, в том числе по системе SWIFT, а также по регистрации предпринимателями валютных контрактов 100% онлайн, без посещения банка. Кроме того, только наши клиенты имеют возможность при конвертации валюты в мобильном приложении получить льготный курс.

Многие наши цифровые проекты реализуются в партнерстве с Visa – мировым лидером индустрии цифровых платежей. Bank RBK первым не только в Казахстане, но и в мире успешно запустил технологию Request to pay (Запрос на оплату). Суть услуги заключается в том, что пользователь мобильного приложения может запросить у другого человека сумму для перевода или предложить друзьям и коллегам разделить общий счет.

Это нововведение пришлось по вкусу казахстанцам, которые традиционно любят коллективные походы в кафе, рестораны или часто скидываются, например, на приобретение совместного подарка. Немаловажно, что лица, получающие запросы на перевод или раздел чека, могут быть клиентами не только Bank RBK, но и других банков.

Если продолжить говорить о коллаборации с компанией Visa, отмечу такой важный момент: в апреле Bank RBK первым в Центральной Азии стал предлагать своим клиентам премиум-карту Visa Signature Business. Эта карта предназначена для клиентов – юридических лиц и индивидуальных предпринимателей, которые часто бывают в командировках и предпочитают особый комфорт, эксклюзивность и высокое качество обслуживания.

Visa дала высокую оценку финтех-решениям Bank RBK, назвав нас единственным банком, удостоенным награды Best Fintech Enabler. Также Visa отметила наградой запуск мобильного банкинга для детей и подростков RBK mini.

– Какое место в бизнес-стратегии банка занимает обслуживание малого и среднего бизнеса, включая сектор индивидуальных предпринимателей?

– Уход с казахстанского банковского рынка весной 2022 года российских банков открыл новую нишу возможностей, позволив ускорить процесс активного развития направления «Массовый бизнес» в Bank RBK. Мы поставили перед собой задачу создать максимально простые, удобные и выгодные онлайн-продукты для этой категории клиентов. Для нас важно предлагать такие продукты и такой сервис, чтобы у клиента просто не было необходимости в физическом присутствии в банковском офисе. Мы хотим, чтобы порядка 80% всех клиентов обслуживались онлайн.

Современная цифровая платформа банка предоставляет клиентам возможности по удаленному управлению счетами и проведению расширенных банковских операций.

Bank RBK запустил в мобильном приложении сервис по открытию индивидуальными предпринимателями и владельцами ТОО счетов в онлайн-режиме – RBK Business.

Также создан сервис для юридических лиц по пополнению счетов наличными через банкомат: он доступен круглосуточно без использования карт через банкоматы с функцией Cash-in.

Была выпущена полноценная бизнес-карта, которая позволяет клиентам вообще «забыть» о физическом банке, с новыми тарифами и увеличенными лимитами. Все предпринимаемые банком шаги в отношении небольших компаний и индивидуальных предпринимателей формируют необходимую комфортную среду для развития бизнеса клиентов.

– Насколько Bank RBK ориентирован на обслуживание розничных клиентов?

– Розница играет важную роль в деятельности банка, и в этом сегменте мы тоже достаточно динамично растем. За 2022 год кредитный портфель физических лиц вырос на 79% и сегодня составляет 216 млрд тенге, депозитный портфель физических лиц – на 34%, до 472 млрд тенге. Такой рост розничного кредитования был достигнут во многом благодаря полностью автоматизированному онлайн-процессу рассмотрения и выдачи беззалоговых займов, выстроенным бизнес-процессам и своевременно реализованным проектам. Кроме того, мы расширяем свое присутствие на рынке кредитования за счет привлечения партнеров, которые осуществляют прием заявок, рассмотрение и выдачу займов. Эта бизнес-модель показала свою эффективность в секторе автомобильного кредитования, банк получает рост портфеля качественных займов при минимальных затратах.

А буквально в прошлом месяце мы запустили новый продукт для практически мгновенного оформления кредитов или рассрочки в торговых точках партнеров банка – Tulpar. Теперь у предпринимателей появился удобный и эффективный инструмент для продаж, а у покупателей – возможность в считаные минуты купить товар с отложенной оплатой, для этого достаточно отсканировать QR-код и совершить несколько кликов в своем телефоне.

– Есть ли у Bank RBK проекты за пределами так называемого традиционного банкинга?

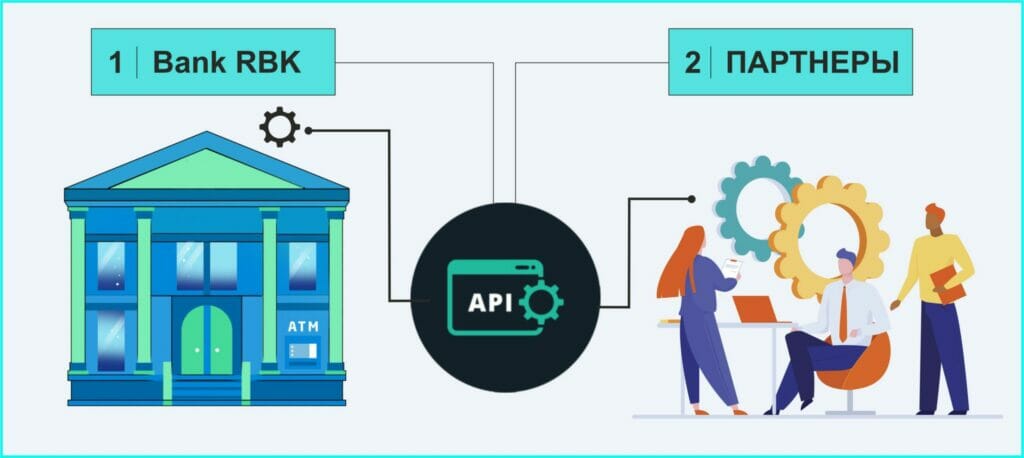

– Таким проектом можно смело назвать направление нашей работы в рамках концепции BaaS (Bank as a Service, «банковское дело как услуга»). Бизнес-модель BaaS на основе API-интеграции позволяет Bank RBK оказывать услуги партнерам в качестве поставщика финансовых услуг, предоставляя в пользование инфраструктуру банка. Клиенты BaaS – крупные ретейлеры, финтех-стартапы и другие организации, желающие проводить платежные транзакции внутри своей инфраструктуры, но не имеющие возможность организовать собственный банк или приобрести существующий. По сути, клиент BaaS арендует «мощности» финансовой организации в необходимых ему масштабах, включая такие банковские сервисы, как процессинг платежей, выпуск карт и другое. Так, партнер компонует набор финансовых сервисов по своему усмотрению и под свои потребности, создавая таким образом персональную версию собственного «банка».

Эта модель дает возможность расширить каналы сбыта и проникновение на новые рынки за счет привлечения новых клиентов через партнерские каналы, генерировать новые источники выручки от продажи своих сервисов через партнерские компании, использовать расширение клиентской базы для увеличения рыночного охвата своих продуктов.

Примером такой бизнес-модели можно назвать наше сотрудничество с одной из крупнейших на рынке микрофинансовых организаций – Solva. Компания предлагает своим клиентам простой и удобный продукт – кредит на цифровую карту за 15 минут. Преимуществом продукта является то, что компания осуществляет весь законченный цикл кредитования, в котором выпуск цифровой карты, выдача кредитных средств и погашение микрокредита происходят на нашей платформе. Эта технология также позволяет компании гибко и оперативно предлагать клиентам разнообразные дополнительные услуги.

Именно за такие инновационные digital-проекты Visa отметила нас наградой Best Fintech Enabler, о которой я упоминала ранее.

К настоящему времени Bank RBK обладает опытом внедрения технологичных проектов уже в нескольких отраслях бизнеса, предоставив возможность ряду финтех-компаний и стартапов оказывать своим клиентам высококачественные банковские услуги.

– Расскажите, какие задачи акционер банка ставил перед вами в момент прихода в банк, были ли они выполнены?

– Главной задачей было перестроить работу банка таким образом, чтобы он был конкурентоспособным, эффективным, рыночным и прибыльным финансовым институтом. По каждому из этих критериев достигнуты значительные успехи. Вместе с тем нам есть куда расти, мы видим существенные возможности для развития в самых различных сферах и работаем над тем, чтобы реализовать эти возможности.

Прежде всего мы благодарны нашим клиентам и вкладчикам за доверие, вдохновение и поддержку, которые мы ощущаем все эти годы.

Также мы благодарны акционеру за неизменную поддержку, за доверие и свободу в принятии решений, касающихся оперативного управления.

Лицензия №1.2.100/245/41 от 05.04.2021, выданная АРРФР