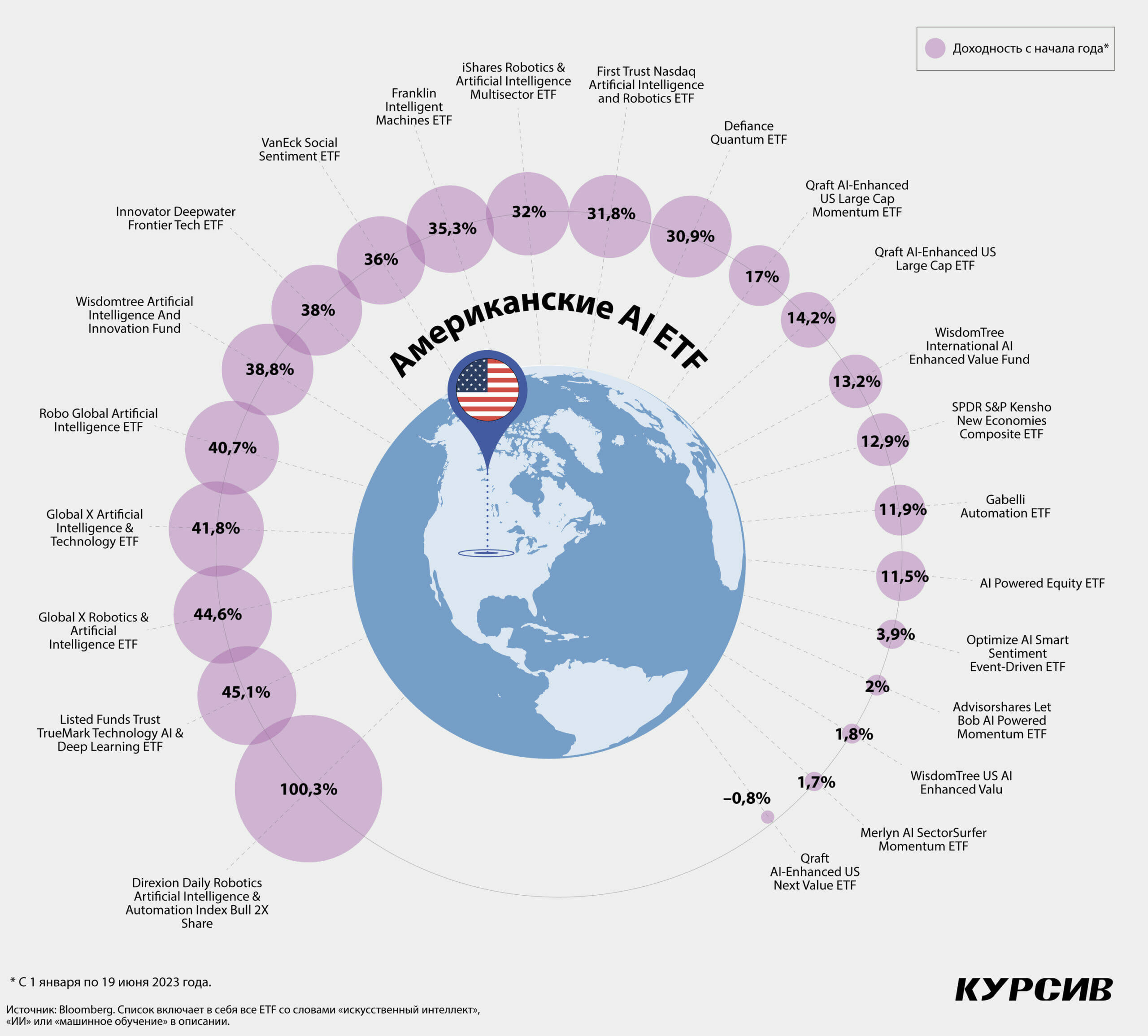

Бумаги биржевых фондов, ориентированных на инвестиции в технологии искусственного интеллекта (AI ETF), активно скупаются инвесторами. Сами фонды демонстрируют двузначные темпы роста – из более чем 20 AI ETF из США с начала 2023 года в минусе оказался лишь один инструмент. Зато лидеры сектора показывают доходность до 100%.

В мае 2023 года Nvidia, лидер в сегменте графических процессоров, отчиталась о выручке в I квартале и обнародовала крайне оптимистичный прогноз на текущий квартал. Компания заявила, что наращивает поставки, чтобы удовлетворить растущий спрос на AI-чипы, которые стоят за технологиями вроде ChatGPT и Midjourney. В результате за одну рабочую неделю стоимость акций Nvidia подскочила на 27%, а рыночная капитализация компании превысила $1 трлн.

Инвесторы увидели в успехе Nvidia потенциал сектора AI – по данным Morningstar, с 22 по 26 мая 2023 года инвесторы вложили около $232 млн в биржевые фонды, связанные с искусственным интеллектом. По оценкам аналитиков, совокупные активы AI ETF в США, где активно развиваются подобные инструменты, на конец мая 2023 года составляли около $3,28 млрд. Для сравнения: весь рынок биржевых фондов США оценивается в $7,27 трлн.

Лидеры горячих технологий

В структуре активов пяти самых доходных AI ETF акции бигтехов. Кроме Nvidia там есть и Microsoft, и Alphabet, которые способствовали высоким показателям этих фондов в текущем году.

В то же время в структуре AI ETF есть компании с низкой рыночной капитализацией, которые также показали значительный рост с начала года – например, C3.ai, SoundHound AI и BigBear.ai.

Все три компании в данный момент убыточные и высоковолатильные.

Самым прибыльным AI ETF в 2023 году пока является Direxion Daily Robotics Artificial Intelligence & Automation Index Bull 2X Share (UBOT). Котировки биржевого фонда выросли с начала года в два раза. Это маржинальный ETF, ожидаемая доходность которого соответствует двукратному изменению индекса The Indxx Global Robotics and Artificial Intelligence Thematic Index. Индекс отслеживают компании, занимающиеся «промышленной робототехникой и автоматизацией, непромышленными роботами, искусственным интеллектом и беспилотными транспортными средствами». Двойное кредитное плечо позволяет инвесторам UBOT заработать больше в случае успеха индекса, но, соответственно, и увеличивает инвестиционные риски в два раза.

На втором месте по доходности ETF под тикером LRNZ (+45,1%), где собраны компании, которые «владеют инновационными решениями в области искусственного интеллекта и глубокого машинного обучения». В отличие от других фондов данный ETF состоит из концентрированной корзины из 20–30 акций, где доля одной акции может составлять значительную часть портфеля. Например, Nvidia здесь занимает 7,9%, Snowflake – около 7,7%. Тройку эффективных биржевых фондов на AI замыкает Global X Robotics & Artificial Intelligence ETF (BOTZ), который следует за тем же индексом, что и UBOT, но без кредитного плеча.

Любопытно, что в пятерке самых эффективных AI ETF не оказалось биржевых фондов, составленных алгоритмами искусственного интеллекта. Так, котировки ETF VanEck Vectors Social Sentiment (BUZZ) с начала года подорожали на 36% (8-я позиция в списке лучших AI ETF ). ETF отражает доходность индекса BUZZ NextGen AI US Sentiment Leaders Index – его портфель состоит из 75 американских акций компаний, отобранных алгоритмами ИИ, которые анализируют более 15 млн онлайн-сообщений в месяц из различных медиаисточников и соцсетей.

Хайп или тренд?

Есть несколько факторов, которые оправдывают интерес инвесторов к ценным бумагам из ИИ-сегмента, отмечает аналитик Freedom Finance Global Елдар Шакенов. «Искусственный интеллект считается одной из ключевых технологий будущего, и многие компании интенсивно разрабатывают и применяют AI в различных отраслях. AI ETF позволяют инвесторам получить экспозицию к компаниям, которые находятся на передовой разработки и применения систем. AI продолжает развиваться и приводить к новаторству в различных отраслях, таких как здравоохранение, финансы, автомобильная промышленность и другие. Подобные биржевые фонды могут дать возможность участвовать в этой инновационной динамике», – комментирует он.

Излишний ажиотаж это или оправданная инвестиция – покажет только время, говорит управляющий директор ITS Александр Диаковский. «Искусственный интеллект всего лишь одна из огромного числа инвестиционных идей на любой вкус, вокруг которых построено 10 тыс. ETF в мире. Тематические фонды, например, связанные с AI, робототехникой или космосом, – отличная возможность принять участие в развитии той сферы, которую вы считаете перспективной. Но риск ошибиться с прогнозом велик», – отмечает эксперт.

Сегодня более 90% из $10 трлн, вложенных в ETF, – это инвестиции в индексные фонды, собранные из акций мировых гигантов. Судя по аналитике от Broadridge, в среднем начинающий молодой инвестор в США имеет в своем портфеле бумаги трех ETF. «Думаю, это логичный и взвешенный подход – сочетание вложений в индексный фонд, отражающий перспективы крупнейших компаний мира, и в один-два тематических ETF, в успех которых вы верите», – полагает Диаковский.

Чтобы получить прибыль от искусственного интеллекта, необязательно вкладываться в специализированные фонды AI, говорит генеральный директор DAMU Capital Management Мурат Кастаев. Большинство AI ETF инвестируют в компании, бизнес которых основан на технологиях искусственного интеллекта, что несет определенный риск. Однако наибольшую выгоду от этих технологий извлекут технологические гиганты, которые получают основную прибыль из других сфер бизнеса, это Apple, Alphabet, Microsoft, Meta, Amazon и другие. Вкладывая в акции данных бигтехов, можно получить доход от технологий AI, сильно не рискуя своими деньгами, считает Кастаев.

Интеграция новых моделей искусственного интеллекта потенциально может стать новым драйвером роста для бигтехов в будущем, соглашается ведущий аналитик BCC Invest Диас Исмаилов.

Разумный подход

Инвестирование в фонды на AI имеет свои преимущества, однако это тематические ETF, которым присущи все минусы таких инструментов. «Как правило, тематические фонды демонстрируют худшие результаты, чем более широкие ETF. Также стоит учитывать, что комиссионные у тематических фондов могут быть выше», – предупреждает директор департамента продаж АО «Sky Bridge Invest» Шынар Жаканова.

«Индустрия искусственного интеллекта может быть нестабильной и подверженной быстрому технологическому прогрессу, изменениям в законодательстве и настроениях рынка. Помните о потенциальных рисках и волатильности в этом секторе и подумайте, как это согласуется с вашей толерантностью к риску», – комментирует управляющий партнер ТОО «Vitis Advisors Group» Ольга Эм.

«Есть исторические прецеденты того, как чрезмерный оптимизм инвесторов в отношении новых технологий приводил к возникновению пузыря на рынке. Классический пример – пузырь доткомов в конце 1990-х – начале 2000-х, когда акции интернет-компаний пользовались высоким спросом, подогреваемым «хайпом» в медиа. В 2000 году произошел обвал акций, за которым последовала волна банкротств», – напоминает Диас Исмаилов.

Тем не менее аналитики оптимистично настроены по отношению к AI, оценивая среднегодовой темп роста сегмента в 33%. Однако влияние новых чат-ботов на доходы компаний требует тщательного изучения на более длинном промежутке времени. AI – это область, требующая времени для развития и роста в горизонте 5–10 лет. Инвесторы в эту отрасль должны иметь долгосрочную перспективу и быть готовыми к колебаниям на рынке в краткосрочном периоде. При этом инвестирование в AI не должно быть основной стратегией портфеля – важно иметь инвестиции, включающие разные классы активов и секторы, чтобы снизить общий риск и увеличить потенциал доходности, советует Елдар Шакенов.

«Шумиха вокруг искусственного интеллекта может привести к эмоциональным решениям. Следует избегать принятия решений на основе паники, моды или шума вокруг определенных компаний или секторов, связанных с AI. Важно сохранять рациональность и основывать свои решения на фундаментальном анализе, исследовании рынка и своих инвестиционных целях», – резюмирует аналитик Freedom Finance Global.