Позитивный июнь на KASE

В июне цены на нефть восстановились на 3% после сильного майского падения почти на 10%. К концу месяца цена нефти сорта Brent достигла $74,9 за баррель. В целом динамика нефти была волнообразной. В первые три торговых дня нефть росла почти до $79 на фоне завершения истории с потолком госдолга США и ожиданий относительно встречи ОПЕК+. 5 июня стало известно, что ОПЕК+ решил сократить добычу еще на 1,4 млн баррелей в сутки, правда, лишь с 2024 года. Однако после этой новости нефть так и не вернулась к вышеупомянутому максимуму на фоне слабого спроса. Так, вышли данные о слабом экспорте Китая, а также об увеличении складских запасов нефти в США.

Цены также падали до $71,6 перед заседанием ФРС по ставке. Рынки опасались того, что ФРС может значительно повысить свои ожидания по росту ставки в будущем. Тем не менее рост переработки нефти в Китае, а также добровольное снижение нефтедобычи рядом стран ОПЕК+ позволили ценам показать восстановление в середине июня. Однако 22 июня цены упали почти на 4% после того, как Банк Англии неожиданно повысил ставку сразу на 50 б. п.

А еще через пять дней цены на нефть упали на фоне новой волны опасений по ставкам

из-за «ястребиных» комментариев главы ЕЦБ и макроэкономических данных, которые указывают на поддержание жесткой денежно-кредитной политики в США. Тем не менее в последние дни июня цены уже в пятый раз отскочили вверх от горизонтального уровня в $71–72, тем самым показав месячный рост в 3%. В начале июля цены продолжили восстановление, достигнув 9-недельных максимумов на фоне добровольного снижения нефтедобычи Саудовской Аравией и Россией на 1 млн и 500 тыс. баррелей в сутки в августе соответственно. Причем Саудовская Аравия заявила, что может продлить данное сокращение еще на один месяц в случае необходимости.

Индекс KASE, несмотря на снижение в мае на фоне дивидендных отсечек и переноса решения по дивидендам «Казахтелекома», в июне и в начале июля показал восстановление к недавним максимумам. Рост индекса в июне составил 3,2%. Основными двигателями индекса стали акции Народного банка (+10,5%) и «КазТрансОйла» (+9,8%). Причем Народный банк восстановился в цене после дивидендной отсечки без особых новостей. А «КазТрансОйл», вероятнее всего, рос на фоне утверждения более высоких тарифов на транспортировку нефти на внутренний рынок. За июнь неплохо подросли также акции «Казатомпрома» и «Казахтелекома» – на 3,8 и 3% соответственно. В целом же за июнь упали в цене лишь акции БЦК и KEGOC, причем их падение составило всего 0,2 и 0,1%. Все это вновь подтверждает гипотезу о тихом июне, когда акции обычно не показывают значительного снижения, в том числе благодаря реинвестициям ранее полученных дивидендов.

В июле можно ожидать некоторого позитива на рынке благодаря снижению инфляции и ожиданиям снижения базовой ставки. В конце июля ожидается финансовый отчет компании Kaspi.kz (возможно, также отчет компании Kcell), который может оказать влияние на предстоящий отчетный сезон в августе.

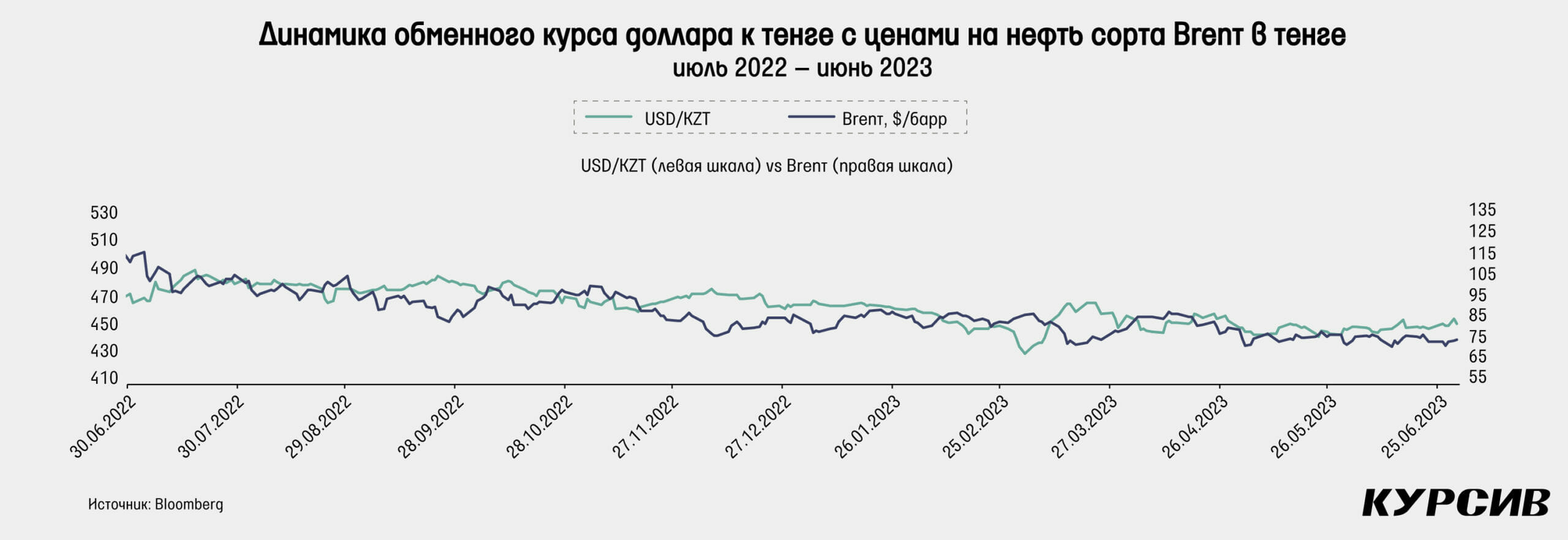

Свободное падение рубля

Национальная валюта по итогам июня показала небольшое ослабление на 0,9%, достигнув отметки 450,33 тенге за $1. В целом июнь оказался спокойным месяцем для тенге, диапазон колебаний составил лишь 11,5 тенге, что является вторым самым низким значением в 2023 году. При этом локальная динамика обменного курса вполне коррелирует с динамикой цены на нефть. Тенге показывал похожие волны роста и падения вместе с нефтью, но в куда меньших масштабах изменений. Отмечаем, что в июне Национальный банк продал $550 млн из Национального фонда, а продажи валюты квазигосударственных субъектов составили $288 млн, что в итоге дает совокупные продажи на $838 млрд. Продажи из Нацфонда снизились на 31% м/м, а продажи квазигосударственных компаний – на 11% м/м. Кроме того, Нацбанк выкупил $240 млн для увеличения валютной доли ЕНПФ третий месяц подряд. Тем самым нетто-покупки валюты составили $598 млн, что на 32% меньше результата мая. В июле же Нацбанк планирует продать чуть больше валюты из Нацфонда – $550–560 млн.

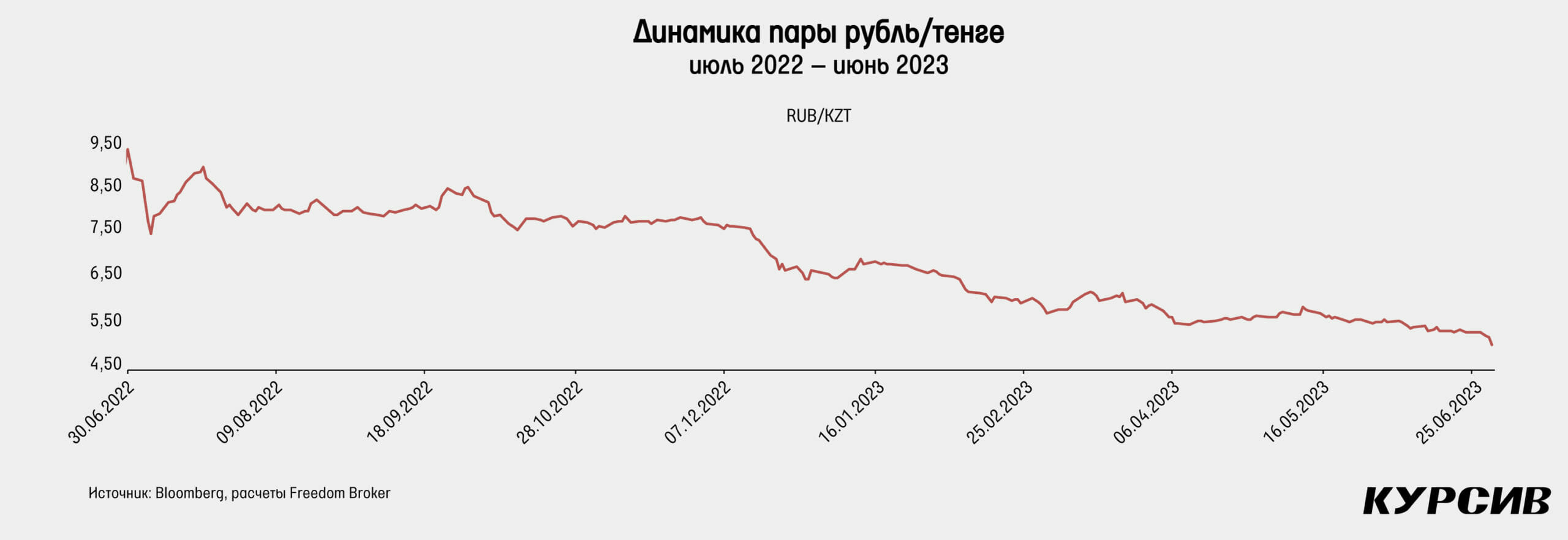

В июне российский рубль показал сильное ослабление – более чем на 10%. Причем это оказалось пятым месячным падением рубля подряд. Ослабление рубля происходит на фоне дефицита бюджета намного выше изначального плана и сокращения доходов от экспорта нефти и газа ввиду снижения цен. Кросс-курс рубль/тенге снизился еще на 8,6%, достигнув уровня 5,03. В начале июля падение рубля к тенге продолжилось и курс достигал 4,7 тенге за рубль. И все же наверняка мы в ближайшее время увидим локальную коррекцию, учитывая технический анализ графика. ЦБ России, вероятнее всего, поднимет ключевую ставку 21 июля, что даст некоторую поддержку рублю.

Индекс доллара упал на 1,4% по итогам месяца, так и не преодолев уровень 104,5 пункта. Основным фактором такой динамики стал резкий рост евро в середине июня после повышения ставки ЕЦБ на 25 б. п. и сохранения прогнозов по дальнейшим повышениям. К тому же представители ЕЦБ заявили, что инфляция остается «неподатливой», что вынуждает ЕЦБ и далее придерживаться жесткой политики. В то же время комментарий Пауэлла рынок не воспринял таким же «ястребиным», как в Европе. В июне ведущие центральные банки мира несколько разошлись в вопросе ставок. 14 июня ФРС сохранила ставку на уровне 5,25%, 15 июня ЕЦБ поднял ставку с 3,75 до 4%, а 22 июня Банк Англии неожиданно для рынков поднял ставку с 4,5 до 5%.

Денежно-кредитная политика

В июне Национальный банк Казахстана не проводил заседания по базовой ставке. Но 5 июля Нацбанк сохранил ставку на прежнем уровне в 16,75% в пятый раз подряд. В пресс-релизе вновь отмечается ослабление глобального проинфляционного давления. Однако в ряде стран сохраняется устойчивая инфляция, на фоне которой центробанки развитых стран продолжают ужесточение монетарных условий. В Казахстане же совокупный баланс рисков сохраняется слабо смещенным в сторону дезинфляционных факторов. Основными причинами сохранения ставки стали слабое замедление базовой инфляции и растущие инфляционные ожидания. И все же на следующем заседании после обновления внутренних прогнозов Нацбанк оценит целесообразность осмотрительного снижения базовой ставки. Накануне Нацбанк также изменил формат таргета по инфляции с интервальных значений на точечные. Теперь целевым ориентиром по инфляции на среднесрочную перспективу является поддержание годовой инфляции вблизи 5% вместо 4–5% в 2023–2024 годах.

В России в июне Центробанк в очередной раз сохранил ставку на прежнем уровне в 7,5%. ЦБ отмечает продолжение увеличения текущих темпов роста цен, а также сохранение инфляционных ожиданий на повышенном уровне. Экономическая активность растет быстрее прогнозов ЦБ, также ускоряется исполнение расходов бюджета, ухудшаются условия внешней торговли. Все это вместе с состоянием рынка труда формирует проинфляционные риски. По мнению ЦБ, баланс рисков инфляции сместился в сторону проинфляционных. Прогнозы инфляции на 2023 и 2024 годы были сохранены на прежних уровнях. Следующее заседание по ставке пройдет 21 июля.

На долговом рынке в июне доходность в целом осталась на прежних уровнях. Лишь на рынке гособлигаций можно было увидеть незначительное снижение доходности целого ряда выпусков на 20 б. п. В то же время месячные ноты Национального банка продолжают давать доходность, близкую к базовой ставке – 16,742%. А ставка РЕПО TONIA немного повысилась с 17,59% в конце мая до 17,61% в конце июня, хотя в моменте и снижалась до 15,77%.

На локальном облигационном рынке России доходность ОФЗ незначительно повысилась практически по всей линии кривой. Так, доходность однолетних облигаций выросла с 7,74 до 7,98%. А по более длинным облигациям рост не оказался значительно меньше: по 10-летним доходность выросла с 10,88 до 11,09%, а по 30-летним – с 11,86 до 12,04%.

Продукты питания почти не выросли в цене

Инфляция в июне составила 0,5% м/м, что является самым маленьким месячным показателем с сентября 2021 года. Годовая инфляция снизилась с 15,9 до 14,6%, такой уровень годовой инфляции не наблюдался ровно год. Отмечаем продолжение замедления месячной инфляции в районе 0,5–0,6% м/м. Тем не менее в июне сработал фактор сезонности цен фруктов и овощей, к тому же есть еще фактор повсеместного роста цен на услуги ЖКХ в рамках программы «Тарифы в обмен на инвестиции».

Если же рассматривать вклад категорий в месячную инфляцию, то неожиданным победителем становится категория «здравоохранение» (вклад 24%), цены в которой выросли в среднем на 1,9% м/м, что является наибольшим показателем. Сильнее всего из представленных товаров и услуг вырос «первичный прием врача» – на 1,1% м/м. Продукты питания внесли необычайно низкий для июня вклад в 8%. Это произошло за счет сезонного падения цен на фрукты и овощи, в среднем на 2,2% м/м. Показатель для июня оказался лучшим с 2019 года, когда цены на фрукты и овощи падали на 3,2% м/м. Основное снижение произошло по овощам (–8,8% м/м), таким как: помидоры (–27,6%), огурцы (–16,3%), капуста (–13,9% м/м) и еще целый ряд наименований. При этом общий результат не омрачил рост цены на картофель (+9,9%) и морковь (+14,8%).

Также достаточно неожиданно для июня снизились цены на яйца (–5,9% м/м) и «масла и жиры» (–1,5%). В целом продукты питания выросли в цене лишь на 0,1% м/м, что является лучшим результатом с сентября 2021 года. Второе место по вкладу в месячную инфляцию заняла категория «одежда и обувь» (вклад 15%), средние цены в которой выросли на 0,7% м/м. Рост цен в этой категории продолжает оставаться устойчивым. В последний раз месячный рост ниже 0,7% был зафиксирован в феврале 2022 года.

Размещения государственных облигаций РК

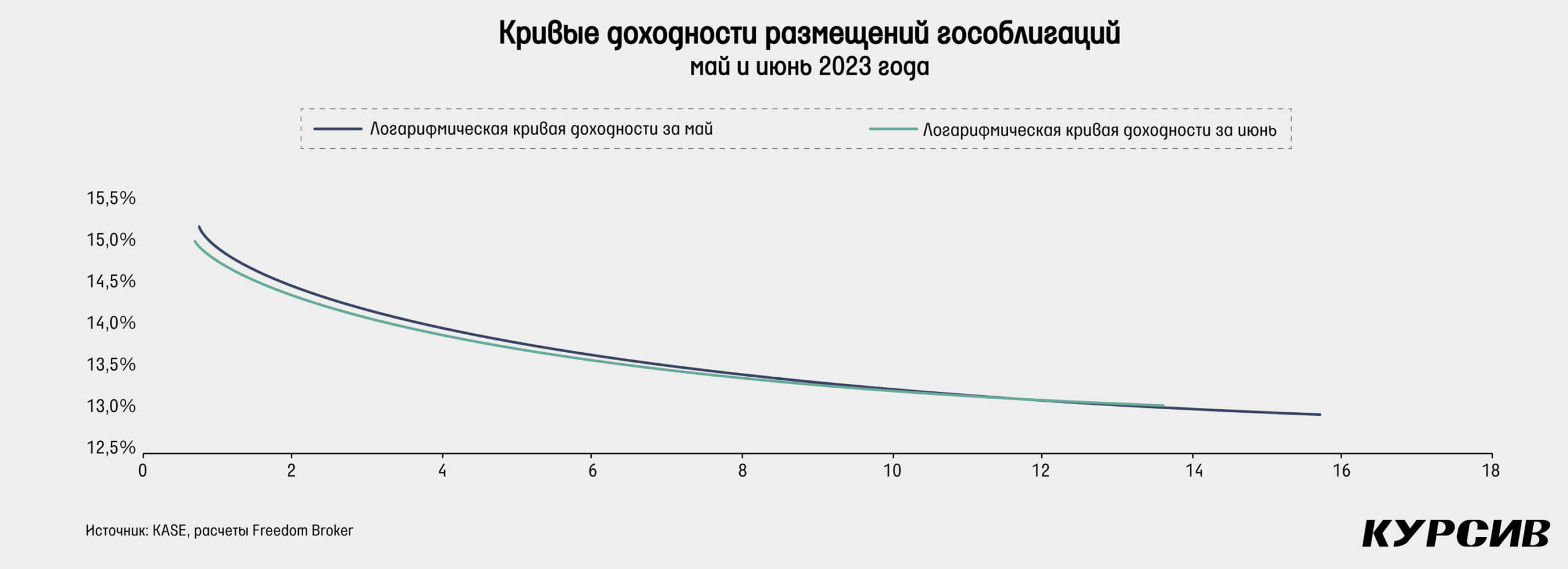

На рынке государственных облигаций Казахстана в июне состоялись 25 размещений на общую сумму почти 1,2 трлн тенге, что на 73% больше результата мая. Результат оказался рекордным третий месяц подряд, при этом, как видно по темпу роста, рекорд был побит с огромным запасом.

Средневзвешенный спрос на предложение повысился с 220 до 371%. Месяц вновь оказался разнообразным в плане сроков погашения и типов выпуска: были размещены 14 разных выпусков облигаций со сроками от одного года до 14 лет. За месяц доходность в целом изменилась незначительно, в сторону снижения. Заметно снижение доходности по двухлетним бумагам – с 14,41 до 14,25%. Тогда как по однолетним доходность слегка выросла – с 14,62 до 14,64%. 5-, 6- и 9-летние бумаги также показали небольшое снижение ровно на 20 б. п. А вот доходность 10-летних бумаг осталась на прежнем уровне в 13%. В целом по графику кривых доходности размещений можно увидеть легкое снижение доходности по более коротким бумагам.

Облигации квазигосударственных компаний

В квазигосударственном секторе в июне состоялись восемь размещений, шесть из которых пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил 24,9 млрд тенге, что лишь на 300 млн тенге меньше результата мая. Отметим сохранение повышенного спроса на эти облигации – средний спрос к предложению составил 296% (360% в мае). Пять размещений из шести были по однолетним облигациям с фиксированной ставкой купона. По ним доходность упала с 15,64% в конце мая до 15,29% в конце июня. Еще одно размещение прошло с 3-летними бумагами с плавающей ставкой, и их доходность в июне практически не изменилась. В июне были также размещены облигации Казахстанской Жилищной Компании (КЖК) и «КазАгроФинанса» (КАФ). Размещение КЖК привлекло лишь 39,3 млрд тенге, а доходность при этом составила льготные 0,1%. А вот «КазАгроФинанс» смог привлечь 9,8 млрд тенге с доходностью 18,75% сроком на шесть лет. В последний раз, в августе 2022 года, КАФ смог привлечь деньги на семь лет с доходностью 16,85%.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz и КМГ

В июне ГДР «Казатомпрома» на Лондонской фондовой бирже показали восстановление на 4,7% после двух месяцев падения подряд. Цена одной расписки к концу июня достигла $26,85. При этом рыночные цены на уран продолжили рост. После того как в мае цены выросли на 4,8%, в июне они прибавили еще 2,4%. Значительно выросли также урановые акции в целом. ETF URA вырос на 9,1% по итогам июня. Этот месяц ознаменовался очередными новостями по изменению состава руководства и совета директоров. За месяц на сайте KASE появилось шесть подобных новостей. Отмечаем уход двух иностранных независимых директоров из совета директоров и смену одного директора, представляющего интересы «Самрук-Казыны». В итоге новый совет директоров теперь состоит из семи человек, три из которых являются новыми лицами. Компания сообщила о планах получения нового контракта на добычу урана. Контракт предполагает возможность добычи урана на участке № 3 месторождения Инкай, запасы которого составляют 83,1 тыс. т. Планируется, что добыча составит 4 тыс. т урана в год, а срок контракта – 25 лет.

Акции «КазТрансОйла» в июне выросли на 9,8%, показывая рост уже третий месяц подряд. В конце месяца цена достигла 842,85 тенге за акцию. Главной новостью июня для компании стало увеличение тарифа на перекачку нефти на внутренний рынок с 1 июля 2023 года до 2025 года. Тариф был увеличен с 4355,57 тенге за тонну на 1 тыс. км до 4849,39 тенге. Тем самым компании удалось повысить два главных тарифа за последние два месяца на фоне повышения себестоимости.

Отмечаем также повышение кредитного рейтинга компании агентством Fitch с «BBB-» до «BBB», прогноз «стабильный». Улучшение кредитного рейтинга произошло за счет аналогичного улучшения рейтинга материнской компании «КазМунайГаз». Кроме того, «КазТрансОйл» сообщил о полугодовых итогах экспорта казахстанской нефти в Германию, объем которого составил 290 тыс. т, что заметно ниже плана в 600 тыс. т. Однако, судя по нашим собственным расчетам, в мае – июне экспорт нефти в Германию оказался значительно выше показателей февраля – апреля.

Акции KEGOC показали небольшое снижение на 0,1% по итогам июня. Месяц закрылся на уровне 1573,93 тенге. Из новостей можно отметить лишь то, что KEGOC приступает к реализации проекта «Усиление электрической сети Южной зоны ЕЭС Казахстана. Строительство электросетевых объектов». Первый этап проекта предполагает строительство новых линий электропередачи напряжением 500 кВ в направлениях Шу – Жамбыл, Жамбыл – Шымкент и расширение трех подстанций класса 500 кВ «Шымкент», «Жамбыл» и «Шу». Финансирование первого этапа предполагается в соотношении 30% собственные средства и 70% заемные. Производство электроэнергии в Казахстане за январь – май составило 49,1 млрд кВт•ч (+0,9% г/г), а отдельно за май – 8,8 млрд кВт•ч (+2,2% г/г).

ГДР Kaspi.kz упали в цене на 0,5% и закрыли месяц на уровне $79,6. При этом в середине июня цена достигала $86,4. На KASE цена выросла на 1,9%, что увеличило дисконт на LSE с 2,8 до 4,2%. Из новостей отметим объявление даты выхода финансового отчета по итогам II квартала 2023 года. Отчет планируется к выпуску 24 июля. Kaspi.kz также продолжает выкупать собственные акции с рынка, за июнь были выкуплены ГДР на общую сумму в $8,7 млн, что немного меньше результатов мая.

В июне акции «КазМунайГаза» повысились в цене на 1,5%, закрыв месяц на уровне 10 098 тенге. При этом волатильность котировок значительно снизилась, по большей части акции двигались в узком диапазоне 9900–10 200 тенге. Среди новостей отмечаем повышение кредитного рейтинга Fitch с «BBB-» до «BBB» с прогнозом «стабильный». Главной негативной новостью стало прекращение выпуска бензина марки АИ-95 на Шымкентском НПЗ из-за проблем с теплообменником каталитического риформинга. В начале июля также произошла остановка Атырауского НПЗ и нескольких месторождений из-за проблем с электроснабжением со стороны МАЭК. Кроме того, 21 июня на НПЗ Petromidia в Румынии произошел пожар, который, однако, был быстро ликвидирован. В июне КМГ заключил контракт на разведку и добычу углеводородов на месторождении Каратон Подсолевой, а также передал свою 25%-ную долю в ТОО «Бутадиен» материнской компании «Самрук-Казына». О причинах передачи доли не сообщается.