Высокая ставка сыграла против эмитентов облигаций за счет увеличения дисконта, а главный проигравший – правительство

За последние два года базовая ставка Национального банка РК выросла на 7,75 п. п., до 16,75%. С повышением ставки увеличилась и доходность ценных бумаг, соответственно, стала выше стоимость фондирования. Как это отразилось на рынке облигаций, кто в итоге оказался в плюсе, а кто в минусе – в материале «Курсива».

Выравнивающий дисконт

С июля 2021 года регулятор постепенно повышал базовую ставку. Цикл повышения составил девять раундов, по итогам которых базовая ставка выросла с 9 до 16,75%. В результате ужесточения денежно-кредитной политики Нацбанка значительно снизилась стоимость облигаций, размещенных в тенге, говорит старший аналитик Halyk Finance Сакен Исмаилов.

«Как правило, при повышении базовой ставки текущая стоимость будущих гарантированных выплат по облигациям становится ниже, что отражается на их рыночной стоимости. А дисконт между ценой покупки облигации и ее номиналом увеличивается, тем самым растет ее доходность», – объясняет ведущий аналитик BCC Invest Якуб Бейсембетов. Соответственно, облигации, по которым требуемая доходность выше, чем ставка купона по ним, сейчас торгуются

с дисконтом.

Дисконт призван компенсировать разницу между доходностью облигаций старых и новых выпусков, указывает главный аналитик АФК Рамазан Досов. На практике дисконт зависит от ликвидности и оборачиваемости ценных бумаг на вторичных торгах. Например, дисконт по облигациям КФУ, размещенным в январе 2021 года, в моменте составляет 4% (при цене 1000 тенге сегодня они торгуются за 961). Эта разница примерно равна спреду между купонными ставками старого долга КФУ (9,5%) и нового (15,25%). Аналогичная ситуация и по ГЦБ: размер дисконта по размещенным в январе 2021 года облигациям минфина составляет 5% (при цене 1000 тенге они торгуются за 952).

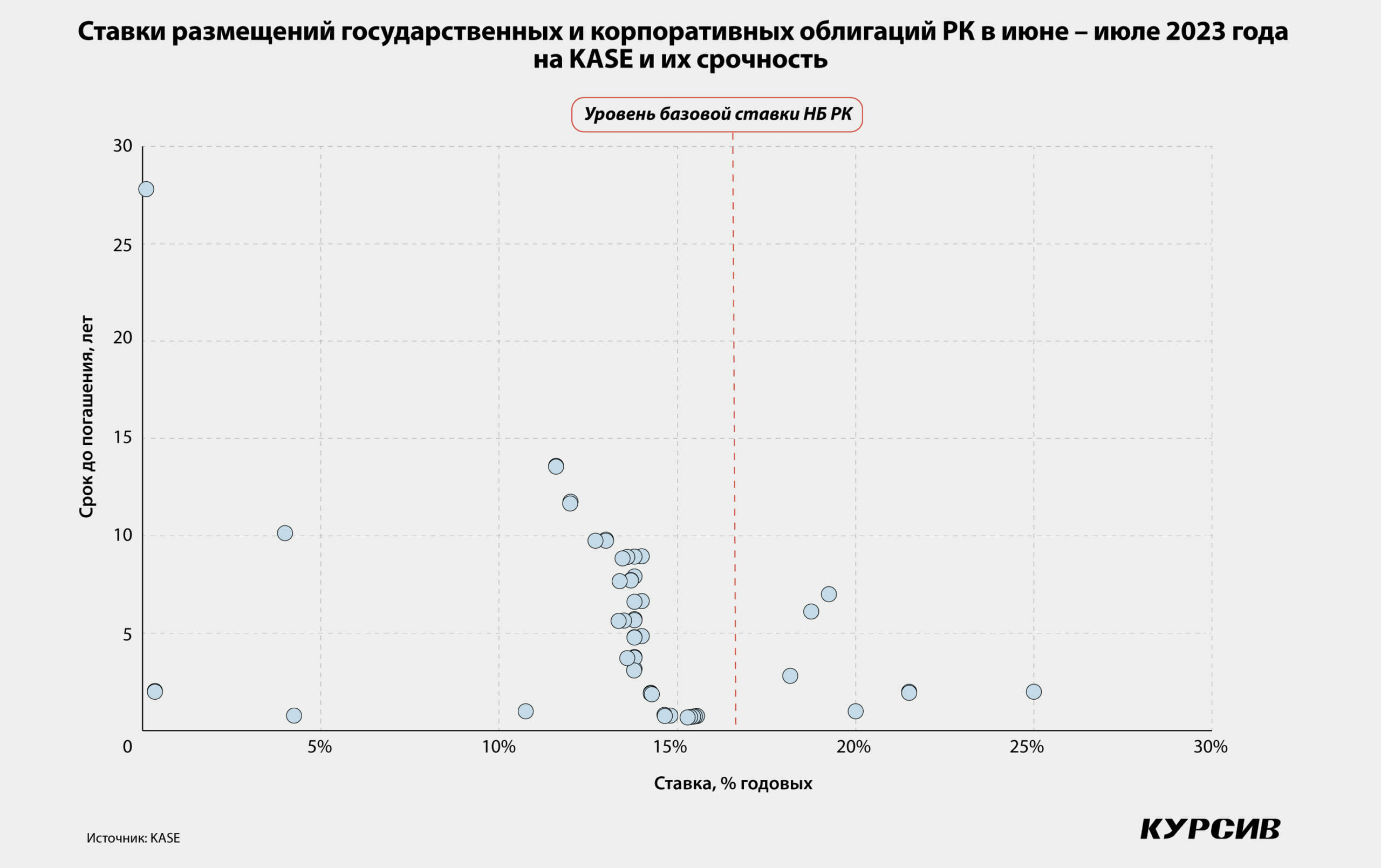

Повышение базовой ставки в большей мере повлияло на краткосрочные облигации обоих типов. В то же время на длинный конец кривой доходности данная мера оказала меньшее влияние, поскольку повышение ставок является краткосрочным событием для удержания инфляции. Несмотря на это, некоторые эмитенты из квазигосударственного сектора все же привлекали ликвидность с дюрацией более пяти лет по достаточно высоким ставкам, указывает начальник отдела по управлению ликвидностью АО «Фридом Финанс» Абдулла Макажан.

Ниже ставка – ниже дисконт

В течение последних 12 месяцев рынок облигаций адаптировался под высокие ставки. Например, в последнем доступном статистическом бюллетене минфина указана доходность для МЕУКАМ-72, размещенных в мае текущего года, в размере 14%, а в бюллетене прошлого года по аналогичным бумагам доходность составляла 13,6%. Однако в этот период уровень базовой ставки увеличился лишь на 2,5 п. п.

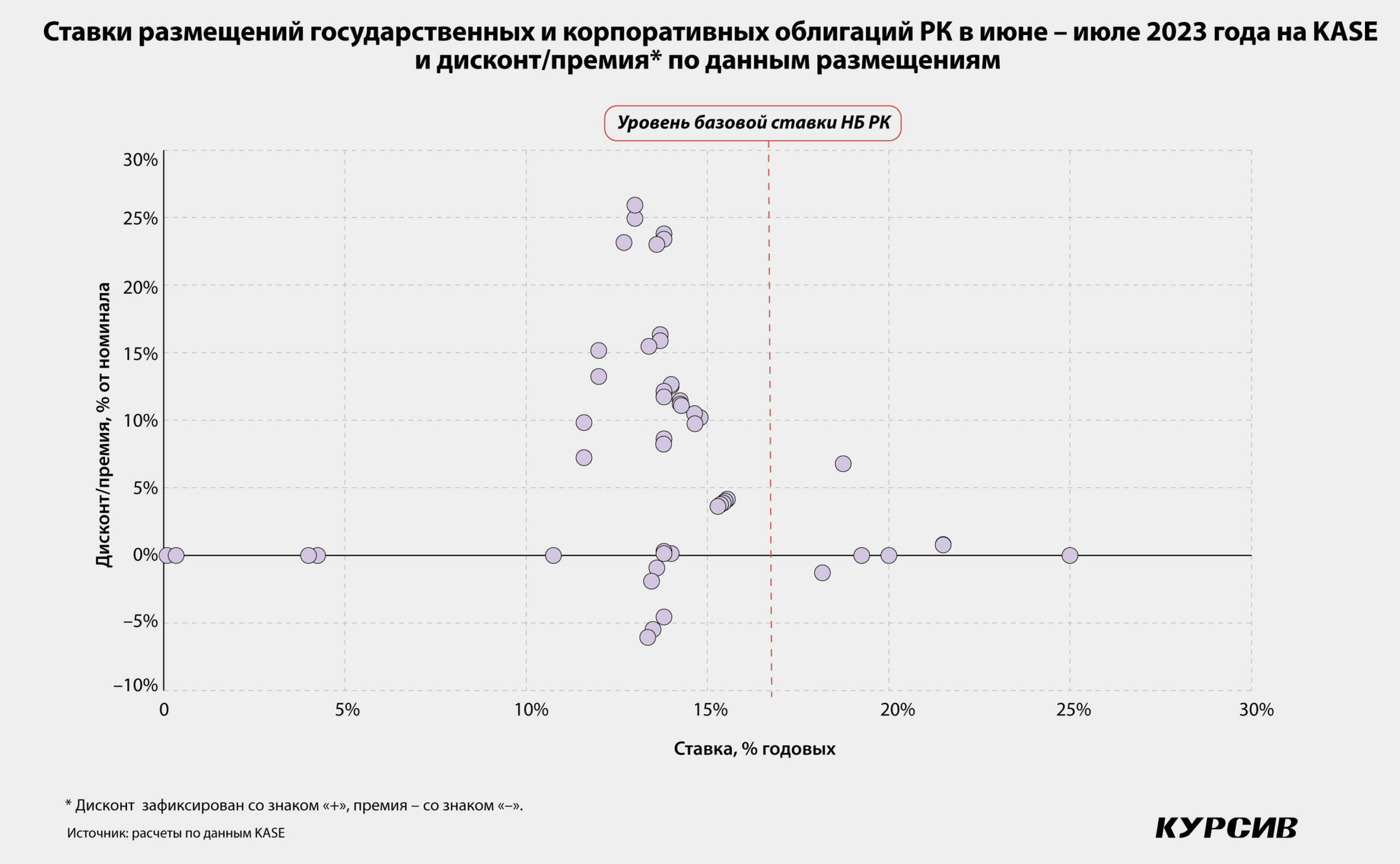

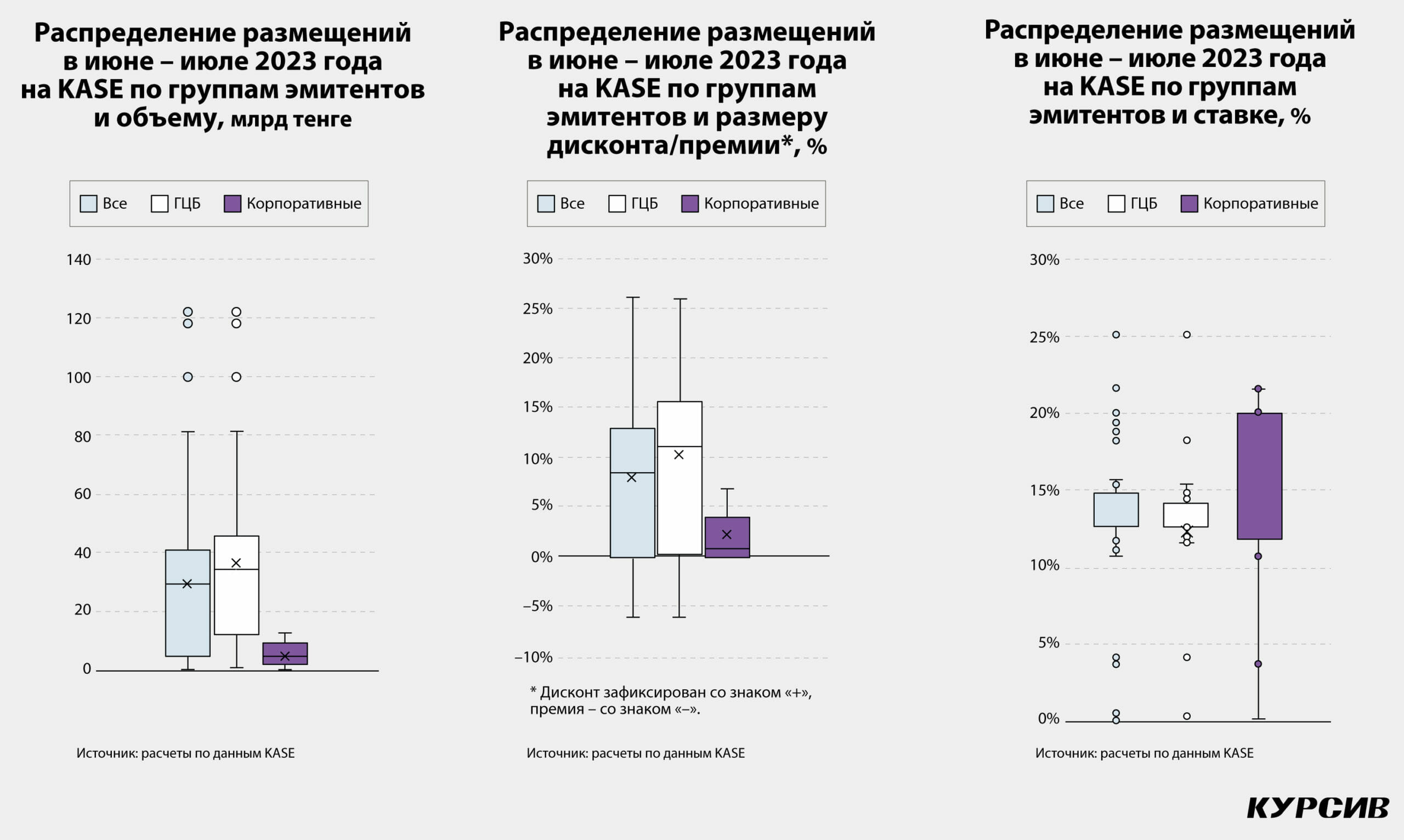

Гораздо существеннее изменения рынка облигаций относительно первой половины 2021 года, когда облигации МФ РК размещались по ставке 9–10% годовых, а базовая ставка была на уровне 9,0%. Для оценки текущей ситуации на рынке облигаций в условиях высокой базовой ставки мы проанализировали данные размещений бондов минфина, ГЦБ и прочих национальных эмитентов на KASE с 1 июня по 13 июля текущего года. За это время на KASE было размещено 56 выпусков облигаций, в том числе 44 выпуска государственных бондов и 12 – корпоративных ценных бумаг. Средняя ставка размещения облигаций за рассматриваемый период составила 12,8%, средний дисконт от номинала (рассчитанный по средневзвешенной чистой цене по поданным заявкам) – 7,99%.

Бизнес привлекал фондирование по средней ставке 14,8%. Дисконт по корпоративным бондам составил 2,19% от номинала. Большей частью это были новые выпуски, в которых определяется ставка номинала облигаций, где дисконт равен нулю. Средняя ставка по государственным облигациям оказалась ожидаемо ниже – 12,26%, а дисконт от номинала выше – 9,71%. В основном госдолг был представлен ранними облигациями Минфина РК, по которым проводились специализированные торги по доразмещению, чем и объясняется больший дисконт относительно корпоративных бондов. Максимальный уровень дисконта – 25,9% – зафиксирован по 10-летним облигациям минфина, размещенным в конце июня текущего года.

При относительно низкой базовой ставке и дисконт при размещении облигаций оказался низким. По данным о 15 выпусках облигаций, размещенных в первой половине 2021 года на KASE, средняя ставка привлечения составила 11,05%, а дисконт – в среднем 4,94% от номинала. Это на 3,05 п. п. ниже, чем в условиях высокой базовой ставки. Напомним, что с июля 2021 года базовая ставка выросла на 7,75 п. п.

По гособлигациям дисконт составил 6,27% от номинала (на 3,44 п. п. ниже, чем в условиях высокой ставки). Ближе к первому повышению базовой ставки в конце июля 2021 года дисконт по гособлигациям вырос до 13%, но затем снова сократился до средних значений.

Кому выгодно

Когда облигации дешевеют, а доходность растет, участники рынка получают хорошую возможность для инвестирования в инструменты с фиксированной доходностью и низким уровнем риска. В то же время с ростом ставок обесцениваются облигации, которые уже есть в инвестиционном портфеле, указывает Якуб Бейсембетов.

«Без хеджирования таких процентных рисков это может в моменте привести к значительному снижению стоимости портфеля. Подобная ситуация, например, случилась с Silicon Valley Bank в США, когда падение стоимости казначейских облигаций привело к нехватке ликвидности у банка и последующему банкротству», – указывает аналитик.

В минусе оказались те инвесторы, которые приобретали облигации до июня 2021 года, особенно долгосрочные облигации, так как дюрация по ним выше. Их облигации значительно снизились в цене, говорит Сакен Исмаилов. В плюсе от сложившейся ситуации оказались держатели новых выпусков. У них есть возможность зафиксировать высокую доходность на первичном рынке и приобрести облигации со значительным дисконтом на вторичном рынке. Но, несмотря на высокую ставку, текущая доходность зачастую ниже инфляции, и это является проблемой для тех инвесторов, у которых оценка деятельности привязана к инфляции, например у пенсионных фондов, добавляет главный научный сотрудник ИФПР КН МНВО РК Вячеслав Додонов.

В лучшей позиции в этой ситуации оказались банки и квазигосударственные организации со свободной ликвидностью, которые имеют возможность размещать свои денежные средства по более высокой ставке, резюмирует Абдулла Макажан.

Совокупный объем долговых ценных бумаг на балансе топ-5 БВУ по итогам 2022 года составил 6,24 трлн тенге, что на 15,4% больше, чем годом ранее. При этом рост наблюдается в части государственных долговых инструментов РК – на 18,3%, до 4,17 трлн тенге, тогда как корпоративные облигации в активах банков сократились на 5,8%, до 1,37 трлн тенге.

Соответственно, вырос и процентный доход по долговым инструментам – на 15% по сравнению с 2021 годом. В совокупности пять крупнейших банков заработали на процентах с облигаций 446,59 млрд тенге.

Наибольший прирост облигаций за прошлый год, согласно аудированной отчетности банков, наблюдается у Kaspi Bank – прирост на 77,5%, до 1,08 трлн тенге. Банк также отмечает рост ставок по госдолгу в балансе. Процентный доход банка по инвестиционным ЦБ в 2022 году вырос незначительно – на 6,57%, до 89 млрд тенге. Результаты скупки облигаций (преимущественно госдолга) Kaspi пожинает в текущем году – согласно данным финансовой отчетности за I квартал, процентный доход банка по инвестиционным ЦБ составил 43,24 млрд тенге, что в 3,2 раза больше, чем за тот же период прошлого года.

Почти вдвое – до 912 млрд тенге по итогам 2022 года – нарастил объем облигаций Банк ЦентрКредит, также преимущественно за счет покупки госдолга РК. Процентный доход от долговых ценных бумаг БЦК за прошлый год составил 53 млрд тенге, что на 65,6% больше, чем годом ранее.

На 58,6% увеличился процентный доход по облигациям у Отбасы банка. Объем долговых ЦБ, напротив, сократился на 26%, уменьшение инвестиций в долговые ценные бумаги связано с погашением ценных бумаг.

Однако выиграли от ситуации не все крупные держатели ЦБ. У Народного банка самый большой объем облигаций в балансе в абсолютном значении составил 3,12 трлн тенге на конец прошлого года. За год показатель сократился на 31,3 млн тенге, или на 0,99%. Соответственно, снизился и процентный доход от долговых ценных бумаг – с 194 млн тенге в 2021 году до 189 млн тенге в 2022-м (–2,8%).

Главный пострадавший

В проигрыше от высоких ставок оказалась другая сторона – эмитенты, для которых привлекаемые средства стали чрезвычайно дороги. Эмитенты, которые могли позволить себе отложить привлечение заемных средств, взяли паузу, те же, кому средства были нужны, были вынуждены привлекать заемный капитал по высоким ставкам, указывает гендиректор DAMU Capital Management Мурат Кастаев.

Объем корпоративного долга в обращении на KASE в 2022 году снизился на 6,3%, до 14,4 трлн тенге. Новые размещения были в основном от квазигоскомпаний и микрофинансовых организаций, которые финансировались по максимально высоким ставкам. Тогда как сумма государственного долга по номиналу, торгуемого на бирже, за прошлый год увеличилась на 20,9%, до 21,5 трлн тенге.

Проблема обостряется с ростом доли расходов на обслуживание долга в республиканском бюджете из года в год: в 2020 году доля этих расходов в затратах была 5,6%, в 2021 году – 6,6%, в 2022-м – 7,3%. За январь – май текущего года расходы по указанной статье в консолидированном бюджете страны составили 745 млрд тенге, что на 40% выше показателя за аналогичный период 2022 года, указывает Рамазан Досов.

Сам правительственный долг растет также очень интенсивно: с апреля 2022 по апрель 2023 года только его внутренняя часть (на которую в первую очередь влияют базовая ставка и ситуация на внутреннем денежном рынке) выросла на 32% – с 11,46 до 15,15 трлн. «Такой рост всего за один год является очень интенсивным, и в его динамику тоже вносит свой вклад высокая базовая ставка. Так что основным проигравшим в этой ситуации я вижу государственный бюджет и в целом систему государственных финансов», – резюмирует Додонов.

Общий объем потерь можно оценивать по-разному. Стартовые потери проанализированных «Курсивом» размещений только на дисконтах составили около 130 млрд тенге, и почти весь этот объем – по государственным бумагам. Однако это только за полтора летних месяца 2023 года. В плане размещений ГЦБ РК на нынешний год – 4,9 трлн тенге.