Насколько жители Казахстана ощущают инфляцию

Центр социологических исследований Kursiv Research продолжает изучать важные показатели экономической жизни Казахстана, опрашивая жителей страны. Аналитический центр опубликовал результаты июньского опроса, которые не показали значительного снижения инфляционных ожиданий, несмотря на самую низкую инфляцию за последние 22 месяца.

Продукты питания в фокусе населения

В июньском опросе Центра социологических исследований Kursiv Research можно заметить резкое усиление восприятия жителями роста цен на многие товары и услуги. Из 30 вариантов ответов по 27 наблюдается увеличение доли респондентов, отмечающих скачок цен по сравнению с майским опросом. Хотя, согласно данным Национального банка РК, месячное ускорение инфляции показали лишь девять категорий товаров и услуг из 28 наименований, которые сравниваются с исследованием. Но все же в ответ на общий вопрос о том, как сильно выросли цены за прошедший месяц, респонденты показали снижение оценок инфляции, что сходится с официальными цифрами.

Наибольший рост в опросе продемонстрировали следующие товары: «крупы, макаронные изделия» (+4,3 п. п. доли респондентов), «соки, вода, газированные напитки» (+3,9 п. п)

и «молоко и молочные изделия» (+3,6 п. п.). Хотя по первым двум товарам, согласно данным Нацбанка, ускорение роста цен за месяц составило лишь 0,2 и 0,6 п. п. соответственно, а подорожание молока замедлилось на 0,2 п. п. Тем не менее в абсолютных цифрах месячный рост цен молочных продуктов и напитков составил достаточно внушительные 1,1 и 2,2% м/м.

Главным катализатором падения годовой инфляции стало снижение цен на яйца, фрукты и овощи. Однако по этим позициям имеется достаточно сильное расхождение между мнением населения и официальной статистикой. Напомним, что цены на яйца первой категории в июне снизились на 5,9% м/м, а стоимость фруктов и овощей – на 2,2% м/м. Хотя, согласно опросу, доля жителей, назвавших яйца, фрукты и овощи как товары, показавшие наиболее заметное подорожание, выросла на 3,1 и 1,8 п.п. соответственно.

Если предположить, что казахстанцы хорошо помнят рост цен, устойчиво происходивший в предыдущие месяцы, то лидеры июня среди представленных в опросе товаров и услуг достаточно сильно выросли в цене за последние полгода. Так, по пяти из шести товаров-лидеров, показавших наибольшее повышение оценочной инфляции, средний официальный рост цен за полугодие составил 1,2–1,6% каждый месяц. То есть с начала года увеличение цен по ним составило примерно 7,4–10%, и это вполне может продолжать влиять на настроения респондентов.

В то время как за первое полугодие больше всего выросла доля респондентов, указавших на сильный рост цен на бензин (+7,0 п. п.), соки, воды и газированные напитки (+5,1 п. п.), алкоголь (+4,9 п. п.), крупы и макаронные изделия (+3,4 п. п.), кондитерские изделия (+3,0 п. п.), овощи и фрукты (+2,6 п. п.). Что особо примечательно, здесь мнение населения вполне совпало с официальной инфляцией. Цены на бензин с начала года выросли на 11,2%, на овощи и фрукты – на 9,3%, на алкоголь – на 7,7%.

С другой стороны, за полгода казахстанцы стали реже отмечать рост цен на следующие товары: сахар, соль (–7,3 п. п.), хлеб и хлебобулочные изделия (–7,0 п. п.), растительное масло (–5,6 п. п.) и яйца (–3,4 п. п.). Здесь по большей части мнение населения совпало с официальной статистикой, которая говорит, что за полгода цены на все вышеназванные товары снизились, кроме хлеба. Да и по хлебу рост цен за эти полгода оказался на 4,5 п. п. меньше, чем за второе полугодие 2022-го.

За последний месяц казахстанцы заметили замедление роста цен на бензин, одежду и обувь, а также на товары для детей. Падение доли респондентов, указавших на сильное подорожание бензина, составило 1,9 п. п. Тогда как официальная инфляция указывает на замедление повышения в 1 п. п. Абсолютный же показатель составил лишь 0,2% м/м.

Несмотря на все это, будет интересно посмотреть на реакцию респондентов в июле, уже после значительного роста цены на бензин марки АИ-95. Подорожание топлива ожидается из-за приостановки производства на трех главных нефтеперерабатывающих заводах страны. Сможет ли этот факт оказать существенное влияние на настроения потребителей? Важно будет также оценить, как люди воспримут рост тарифов на услуги ЖКХ, который начался в июле. Отреагируют ли они на месяц позже из-за того, что квитанция будет получена позднее, или реакция появится уже по итогам июльского исследования? Эффект может размыться ввиду того, что существенно повысились тарифы на тепловую энергию, что люди наверняка ощутят лишь осенью.

Деловая активность восстановилась, но не по всем сегментам

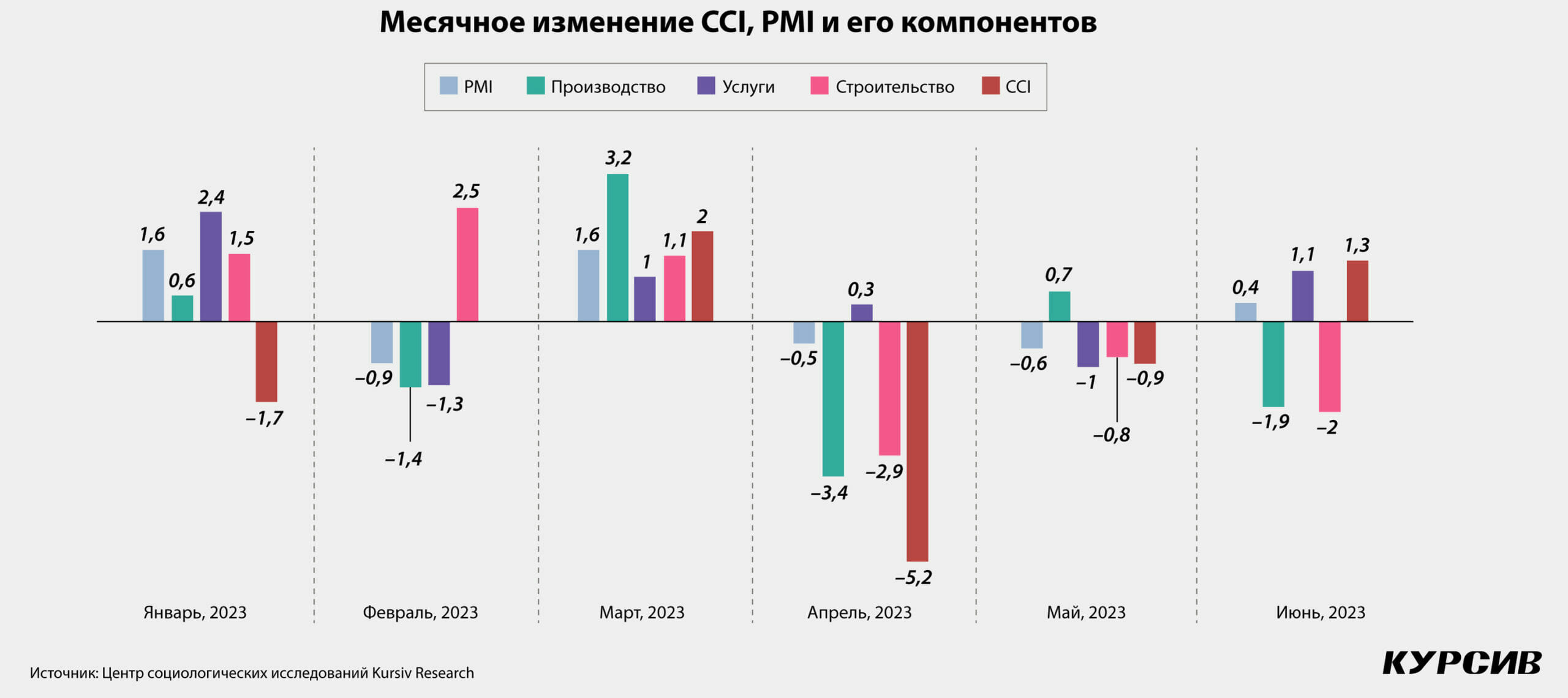

В июне индекс деловой активности (PMI), по версии Национального банка РК, вырос на 0,4 пункта после двух месяцев падения, достигнув отметки 51,1 пункта. Динамика PMI четвертый месяц подряд совпадает с динамикой индекса потребительской уверенности жителей (CCI) по версии Центра социологических исследований Kursiv Research. Однако при сравнении необходимо смотреть на отдельные показатели по сегментам экономики. Например, ситуация в горнодобывающей промышленности сильно сказывается на деловой активности в Казахстане, но не оказывает такого влияния на настроения жителей.

В июне два из четырех сегментов PMI показали рост. Повышение деловой активности отмечено в горнодобывающей промышленности (+1,4 пункта) и сфере услуг (+1,1 пункта). Оба сектора экономики находятся в позитивной зоне (выше 50 пунктов), что указывает на наличие оптимизма. При этом индекс деловой активности в строительстве и производстве резко снизился – на 2,0 и 1,9 пункта соответственно. Эти показатели находятся в пессимистичной зоне (менее 50 пунктов).

Нацбанк отмечает, что в сегменте «услуги» улучшились все компоненты индекса, кроме сроков поставок, тогда как в сегменте «горнодобывающая промышленность» фактором роста индекса стало увеличение объема товарно-материальных запасов. Падение PMI в производстве и строительстве объясняется снижением объема новых заказов, хотя еще в мае был зафиксирован рост этого показателя в строительной отрасли.

Несмотря на увеличение индекса потребительской уверенности жителей (CCI), он все еще находится в отрицательной зоне – ниже 100 пунктов. При этом уже два из трех относительно коррелирующих с мнением населения сегментов PMI также находятся в отрицательной зоне. В прошлый раз мы писали, что, возможно, имеется временная задержка между показателями CCI и PMI, что можно ждать некоторого падения отдельных сегментов. По крайней мере по двум сегментам («производство» и «строительство») можно увидеть наличие некоторой корреляции показателей и частичное подтверждение нашего предположения. Однако в сегменте «услуги» это не столь заметно, так как данный показатель держится в среднем на уровне 51,6 пункта в течение первого полугодия. Мы будем продолжать следить за динамикой индекса деловой активности. Если гипотеза верна, то в секторах строительства и производства можно ожидать небольшого восстановления вслед за индексом CCI.

Казахстанскому бизнесу, ориентированному на потребительский сектор, имеет смысл следить за индексом CCI, так как это поможет лучше предсказать спрос на их продукцию и услуги в ближайшие несколько месяцев.

Оценки инфляции упали в первом полугодии

Мы также сравнили результаты опроса Центра социологических исследований Kursiv Research с аналогичным опросом Национального банка в части оценки роста цен и инфляционных ожиданий. За полгода средняя доля респондентов, отмечающих резкий рост цен по итогам предыдущего месяца, у Kursiv Research составила 56,6%, у Нацбанка – 44,4%. За 6 месяцев число таких оценок в опросе Национального банка снизилось с 60,5 до 32,8%, а в исследовании аналитического центра – c 62,2 до 50,9%. В последний раз настолько низкими данные Нацбанка были в марте 2020 года – накануне пандемии коронавируса, когда годовая инфляция находилась на уровне 6,4%.

В майском опросе Нацбанка резко выросла доля респондентов, отметивших сильный рост цен по итогам последнего месяца. Однако уже в июне показатели скорректировались, и стало понятно, что зафиксированное явление носило кратковременный характер. В итоге можно констатировать: несмотря на разницу в абсолютных показателях исследования, Kursiv Research и Нацбанк РК репрезентируют одни и те же тенденции, в основном связанные с замедлением инфляции. Однако Нацбанк демонстрирует более заметный позитивный тренд.

Похожая ситуация наблюдается и с оценкой инфляции за последние 12 месяцев. Здесь доля респондентов, отмечающих более высокий рост цен, у Kursiv Research выше. Средний показатель за последние полгода в опросе аналитического центра составляет 71,3%, а у Нацбанка – 54,7%. Тем не менее, согласно результатам обоих опросов, в июне произошло снижение этого показателя.

В частности, по опросу Национального банка РК можно сделать вывод, что в мае наблюдался кратковременный прирост считающих, что за последний год цены повышались быстрее прежнего. В июне этот показатель упал с 59,6 до 45%, что лишь на 0,2 п. п. выше апрельских цифр.

Мы изучили результаты сравниваемых опросов в части товаров и услуг, цены на которые, по мнению жителей страны, выросли больше всего. В среднем разница между двумя исследованиями для всех 33 вариантов ответов достигла 8,4%. Тем не менее по 24 вариантам ответов изменение показателей между двумя опросами совпало. Например, когда показатель в обоих опросах одновременно вырастал или падал. Так, доля респондентов, отметивших сильный рост цен на мясо и птицу, увеличилась на 2,1 (Kursiv) и 2,2 п. п. (Нацбанк), на крупы и макаронные изделия – на 4,3 и 3,5 п. п., а на соки, воду и газированные напитки – на 3,9 и 7 п. п. соответственно.

За полгода в опросе Нацбанка сильнее всего изменились доли респондентов, отмечающих рост цен на горюче-смазочные материалы (+15,9 п. п.), услуги ЖКХ (+14,8 п. п.) и лекарства (+10,8 п. п.).

Опрошенные Kursiv Research здесь согласились лишь по вопросам ГСМ и ЖКХ. В целом же схожесть динамики показателей за полгода чуть ниже, чем отдельно в июне. Лишь по 19 вариантам из 33 изменение показателей двух опросов совпало. Продолжаем отмечать, что участников опроса Центра социологических исследований Kursiv Research больше волнует рост цен на продукты питания, тогда как респондентов Нацбанка беспокоит стоимость услуг и непродовольственных товаров: интернета, мобильной связи, медикаментов, бытовой химии, бензина и услуг ЖКХ. Вероятно, такая разница объясняется методологическими различиями, в частности, при формировании выборки.

В итоге отметим, что в первом полугодии продолжилось падение оценки темпов роста цен вместе с официальной инфляцией. Оценки инфляции за последний год остаются высокими, снижаясь намного медленнее. При этом майский скачок показателей, по данным опроса Нацбанка, оказался кратковременным.

Сохранение инфляционных ожиданий

Инфляционные ожидания остаются на прежних уровнях, хотя в июне результаты обоих исследований несколько разошлись в оценке ожиданий и на ближайший месяц, и на ближайший год. Доля респондентов прогнозирующих резкий рост цен, по опросу Kursiv Research, выросла до 18,9%, а по опросу Нацбанка снизилась до 13,6%. Таким образом, по первому исследованию зафиксирован небольшой рост на 1,8 п. п., а по второму – падение на 3,6 п. п. Тем не менее если рассматривать первое полугодие, то средние показатели все еще очень похожи – разница составляет лишь 0,7 п. п. Совокупные доли тех, кто считает, что цены в августе, в принципе, вырастут, тоже очень схожи: 71% у Kursiv Research против 69,8% у Нацбанка.

Исследования инфляционных ожиданий в перспективе одного года также показывают резкое снижение числа пессимистов среди респондентов Нацбанка. Их доля в июне резко сократилась с 24,7 до 17%, что является самым низким показателем с февраля 2022 года. При этом по исследованию Kursiv Research аналогичный показатель остался практически на прежнем уровне – 21,7%. Учитывая, что результат Нацбанка 5 месяцев держался в диапазоне 20–25%, интересно будет посмотреть, является ли это падение единовременным явлением. На графиках с небольшими отклонениями видно, что доли тех, кто ожидает высоких темпов роста цен между двумя опросами, довольно похожи.

Тем временем по итогу полугодия результаты опроса Kursiv Research не показали значительного снижения доли тех, кто ожидает более высоких темпов роста цен. Доля таких людей даже незначительно выросла. Тогда как по опросу Нацбанка аналогичный показатель снизился с 23,9 до 13,6% по ожиданиям на месяц и с 24,2 до 17% по ожиданиям на год. Однако, обращая внимание на разовый скачок результатов оценки прошедшей инфляции в мае, есть некоторая вероятность, что резкое снижение в июне тоже окажется однократным. Дело в том, что результат сильно контрастирует с опросом Kursiv Research.

Отмечаем также сохранение и даже некоторый рост количественных инфляционных ожиданий. Доля респондентов, считающих, что рост цен в течение года составит более 20%, согласно опросу Kursiv Research, выросла с 33,5 до 36,8%. В то время как у Нацбанка этот показатель остался практически на прежнем уровне, произошло лишь небольшое снижение с 28,8 до 28,5%. За первое полугодие показатель остается стабильным, в среднем, по данным опроса аналитического центра, доля таких людей составляет 35,6%. У Нацбанка количество подобных респондентов также остается стабильным, если рассматривать показатели с февраля (26,6%). С другой стороны, опрос Национального банка показывает большее число тех, кто считает, что цены повысятся на 16–20% (21,9% против 13% у Kursiv Research). Получается, что по двум опросам доли тех, кто считает, что инфляция окажется выше 15%, практически одинаковые – 49,8% у Kursiv Research и 50,4% у Нацбанка.

Июньские выводы

В целом можно предположить, что недавний сильный рост цен продолжает влиять на мнение населения. Это вполне нормально, так как зачастую инфляционные ожидания населения могут снижаться куда медленнее, даже на фоне падающей годовой инфляции. Подобное недавно наблюдалось в еврозоне, где, несмотря на спад годовой инфляции с октября 2022 года, инфляционные ожидания населения существенно снизились лишь через полгода. Нашему государству и бизнесу нужно учитывать, что потребители уделяют особое внимание динамике цен на продукты питания. Недопущение дефицита определенных продуктов питания (2023 год в этом плане пока образцовый), дальнейшее восстановление эффективных и дешевых цепочек поставок вместе с развитием инфраструктуры, создание и поддержание конкуренции на рынке, развитие местного производства продуктов питания и в то же время наличие благоприятных для населения таможенных барьеров помогут снизить не только инфляцию, но и инфляционные ожидания людей.

По итогам первого полугодия результаты исследования Kursiv Research, в котором приняли участие 3,6 тыс. казахстанцев, по-прежнему неплохо коррелируют с данными Нацбанка и Бюро национальной статистики. За полгода меньше жителей стали замечать сильное подорожание большинства товаров и услуг, что по большей части совпадает с официальной динамикой цен по этим позициям.

К тому же резкий рост числа респондентов Нацбанка, высоко оценивших инфляцию в мае, предсказуемо оказался кратковременным. Месяц назад это можно было предположить на основе результатов исследования Kursiv Research, не выявивших аналогичную тенденцию. В этот же раз мы можем сделать аналогичный прогноз, что уменьшение доли ожидающих высокого роста цен в опросе Нацбанка окажется единовременным, так как аналогичный показатель опроса Kursiv Research в июне не показал существенных изменений. Данные исследования деловой активности PMI (а именно сегменты «производство» и «строительство») вполне неплохо коррелируют с индексом потребительской уверенности ССI от Kursiv Research с некоторым временным лагом. Пока данная гипотеза подтверждается, так как мы увидели резкое снижение этих сегментов в июне. Тем не менее для подтверждения этой гипотезы нужно еще несколько месяцев наблюдений.