Какие банки в Казахстане заметнее всего улучшили качество кредитного портфеля

Доля своевременно обслуживаемых кредитов в совокупном портфеле казахстанских универсальных банков приблизилась к отметке в 90%. «Курсив» изучил, какой вклад в общее улучшение здоровья сектора внесли отдельные игроки.

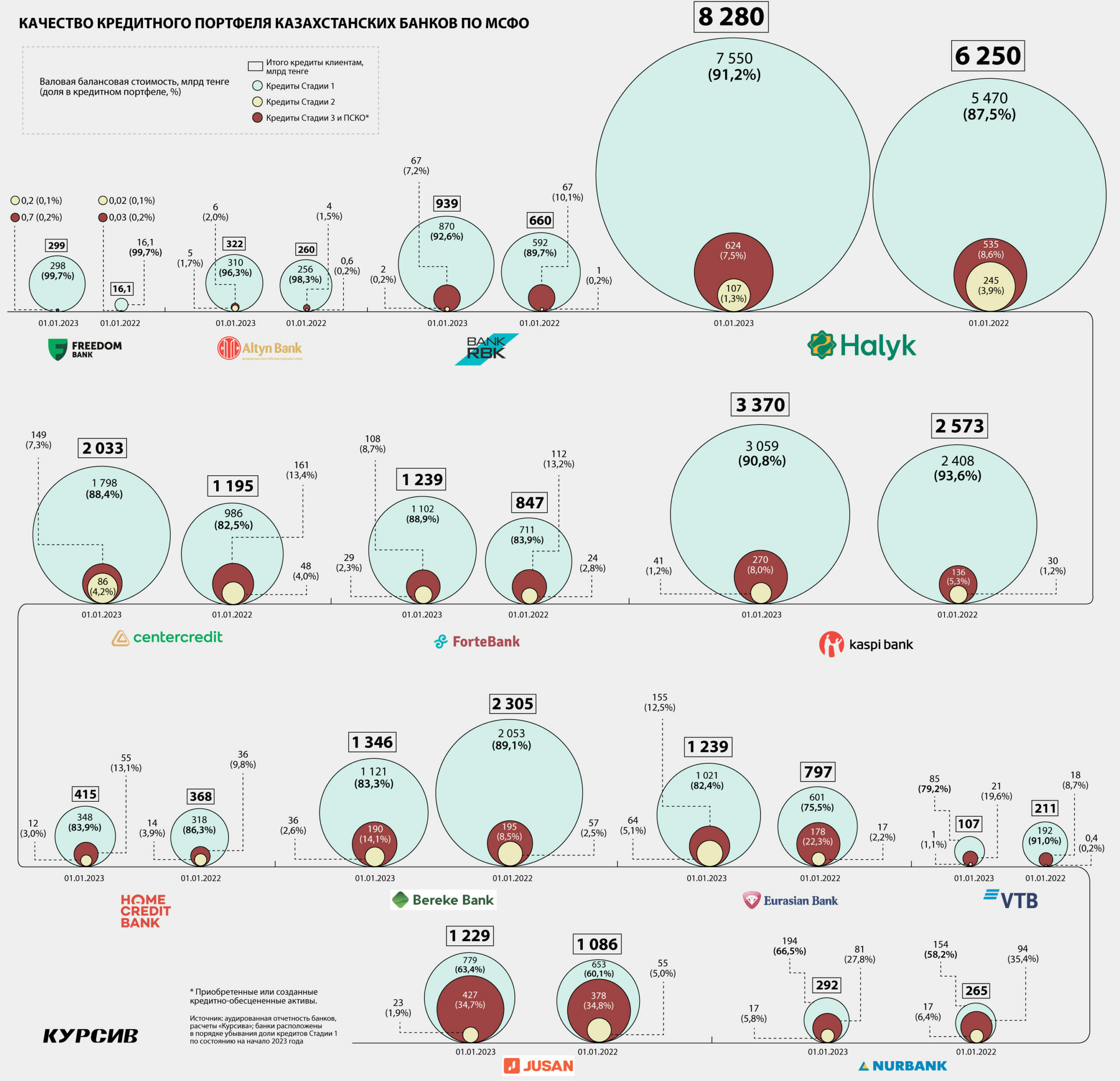

Качество кредитов в банковском секторе РК продолжает улучшаться. По расчетам «Курсива» на основе аудированной отчетности БВУ, по итогам прошлого года средняя доля здоровых займов (Стадия 1 по МСФО) для 13 универсальных банков (представлены на инфографике) выросла с 85,6 до 87,8%, или на 2,2 п. п. Для сравнения: на 1 января 2019 года, то есть накануне процедуры AQR (в рамках которой банки начали основательно чистить балансы), аналогичный показатель составлял лишь 69,1%. В свою очередь удельный вес кредитов второй стадии (займы с существенным увеличением кредитного риска) в 2022 году снизился с 3 до 2%, третьей стадии (заемщик в дефолте) – с 11,4 до 10,2%.

Улучшение среднего качества портфеля в прошлом году происходило не за счет урегулирования плохих кредитов, а за счет наращивания новых выдач, которые первоначально признаются в отчетности как абсолютно здоровые. Проблемные займы в 2022 году тоже росли, но несопоставимо медленнее. Объем кредитов второй и третьей стадий увеличился за год с 2,4 трлн до 2,6 трлн тенге (+154 млрд), тогда как займы Стадии 1 выросли с 14,4 трлн до 18,5 трлн тенге, или сразу на 4,1 трлн.

При этом в секторе есть три игрока, которым удалось сократить именно объем токсичных ссуд: Халык (–49 млрд тенге), Bereke (–26 млрд) и Нурбанк (–13 млрд). У Bank RBK и Forte проблемный портфель за год практически не изменился в размерах. И наоборот, максимальный прирост кредитов стадий 2 и 3 произошел в Kaspi (+145 млрд тенге). Не так сильно, но заметно (на фоне конкурентов) выросли плохие кредиты у БЦК (+26 млрд), Евразийского (+24 млрд), Jusan (+17 млрд) и Хоум Кредита (+17 млрд).

Что касается принципиально более важных удельных показателей, то улучшить качество ссудника в 2022 году удалось семи игрокам из 13 рассматриваемых. Наибольшего прогресса добился Нурбанк, где вес проблемных займов за год сократился на 8,3 п. п. Это позволило банку подняться с последнего места по качеству портфеля (на инфографике банки расположены слева направо от лучшего качества к худшему) на ступеньку выше.

В Евразийском доля плохих займов снизилась на 6,9 п. п., хотя в абсолютных размерах их объем вырос. Улучшение удельного показателя произошло за счет быстрого наращивания кредитования (+55% за год). Более высокие темпы прироста ссудника в прошлом году продемонстрировали только Freedom (почти в 20 раз, но с очень низкой базы) и БЦК (+70%). У БЦК вес кредитов стадий 2 и 3 сократился по такому же принципу, что и у Евразийского, но на 5,9 п. п. В ренкинге банков по качеству портфеля Евразийский и БЦК заняли десятое и седьмое места соответственно. Forte снизил долю плохих займов на 5,0 п. п. за счет наращивания кредитного портфеля (+46%, четвертая скорость в секторе) при неизменном объеме токсичной части ссудника. Благодаря такой динамике банк поднялся на шестое место в ренкинге, опередив Хоум Кредит, Bereke и ВТБ.

Крупнейший банк страны сократил долю обесценившихся займов на 3,7 п. п., что позволило ему опередить Kaspi и ВТБ и подняться на четвертую позицию в ренкинге. По данным аудита, в 2022 году Халык списал проблемные кредиты на сумму 43 млрд тенге, а также реструктурировал ссуды на 273 млрд тенге (3,3% от объема всего портфеля), которые в противном случае были бы просрочены.

В Jusan вес плохих кредитов уменьшился на 3,3 п. п., несмотря на это, банк опустился на последнее место в ренкинге по качеству портфеля. Наконец, седьмым и последним игроком, улучшившим качество ссудника, стал Bank RBK. Здесь доля обесценившихся займов снизилась на 2,9 п. п., что принесло банку третью строчку в ренкинге. В конце 2017-го банк допустил дефолт и был спасен совместными усилиями правительства, Нацбанка и единоличного акционера (который до дефолта был миноритарием) Владимира Кима. На тот момент Bank RBK имел худший портфель в секторе. Возможно, медный олигарх отблагодарил нанятый им новый топ-менеджмент долями в банке за проделанную работу. Во второй половине 2022 года доля Кима в Bank RBK сократилась с 99,7 до 89,7%, при этом в составе акционеров появилась председатель правления банка Наталья Акентьева с пакетом в 6,5%. Не исключено, что остальные 3,5% акций были распределены между членами правления Bank RBK.

В пятерку игроков, чье качество портфеля за последний год ухудшилось, вошли ВТБ (вес плохих займов вырос на 11,8 п. п.), Bereke (+5,8 п. п.), Kaspi (+2,8 п. п.), Хоум Кредит (+2,4 п. п.) и Алтын (+1,9 п. п.). Для ВТБ и бывшего Сбера причина снижения качества очевидна: оказавшись под санкциями, обоим банкам пришлось частично распродавать ссудники, и, разумеется, покупатели находились только на здоровые кредиты. В результате вес второй и третьей стадий возрос механически.

У Kaspi, как отмечалось выше, объем проблемных кредитов увеличился на 145 млрд тенге, при этом весь ссудник вырос на 800 млрд. Таким образом, темпы роста плохого портфеля (+87% за год) превысили динамику портфеля в целом (+31%). Банк не раскрывает структуру ссудника в разрезе физлиц и коммерческих клиентов, поэтому неизвестно, в каком сегменте заемщиков ухудшилась платежеспособность. В аудите Kaspi сказано, что в 2022 году банк реструктурировал неработающие займы на сумму 55 млрд тенге, предоставив беспроцентный график погашения, из них займы на 6 млрд были погашены, а на 18 млрд – прекращены и признаны ПСКО балансовой стоимостью 4,8 млрд тенге. В ренкинге по качеству активов Kaspi откатился на пятое место, пропустив вперед Bank RBK и Халык. У всех представителей топовой пятерки доля кредитов Стадии 1 превышает 90% портфеля.

Лидерами ренкинга являются Freedom и Алтын. У Алтына вес здоровых займов на конец 2022 года составлял 96,3%, снизившись за год на 2,0 п. п. Freedom приступил к активному кредитованию только в прошлом году, за который его ссудник вырос с 16 млрд до 299 млрд тенге, обойдя по размерам ВТБ (107 млрд), Нурбанк (292 млрд) и вплотную приблизившись к Алтыну (322 млрд). Freedom выдает физлицам цифровую ипотеку и автокредиты, а также товарные ссуды, и его бизнес-модель, судя по всему, не подразумевает удерживания на балансе проблемных займов. На конец 2022 года доля кредитов Стадии 1 в портфеле Freedom равнялась 99,7%, а объем обесцененных ссуд составлял всего 922 млн тенге.