Как менялась цена на нефть, акции индекса KASE и казахстанские облигации в июле

Лучший месяц для нефти с начала 2022 года

В июле цены на нефть прибавили более 14%, это самый высокий рост с января 2022 года. К концу месяца цена нефти сорта Brent достигла $85,6 за баррель. Динамика нефти была почти полностью положительной, с двумя небольшими и недолгими коррекциями. В первые три торговых дня нефть росла на фоне добровольного снижения нефтедобычи Саудовской Аравией и Россией на 1 млн и 500 тыс. баррелей в сутки в августе соответственно. Причем Саудовская Аравия заявила, что может продлить данное сокращение еще на месяц в случае необходимости.

В начале второй декады нефть выросла еще на 5% на фоне замедления инфляции в США, что значительно снизило прогнозы рынка относительно дальнейшего роста ставок. Тем не менее слабые данные по ВВП Китая привели к недолгой коррекции цены. После чего цены продолжили рост до конца месяца. В сводке новостей можно было услышать о дополнительном давлении на предложение на фоне военной эскалации на Черном море и надежд рынка касательно стимулирования экономики в Китае. К тому же ВВП США во II квартале оказался выше прогнозов рынка, что также способствовало росту цены на нефть. В конце месяца в фокусе рынков были скорые решения монетарных властей США и ЕС, которые подняли ставки, согласно прогнозам. Однако ЕЦБ сказал, что ставки уже находятся на достаточно высоких уровнях для борьбы с инфляцией, и рынки восприняли это высказывание позитивно.

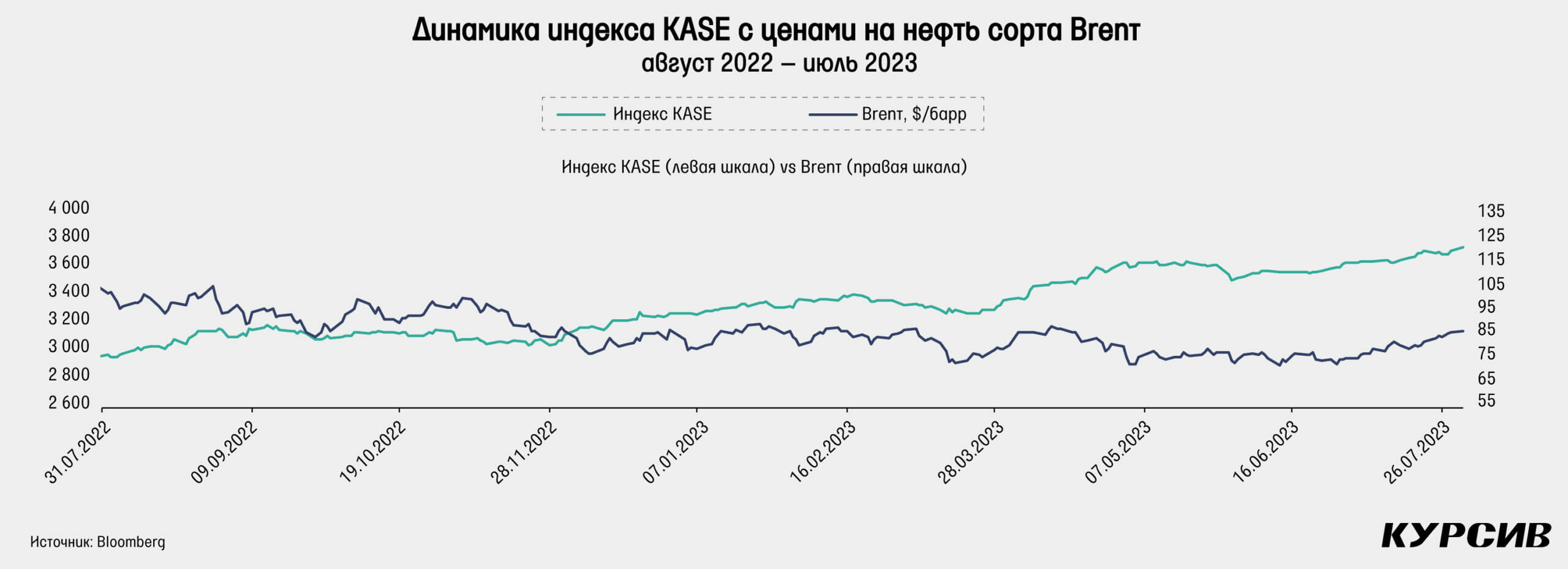

Индекс KASE растет второй месяц подряд. На этот раз показатель составил 2,9% на фоне значительного роста цен акций Kaspi.kz (+12%), «Казахтелекома» (+9,1%) и «КазМунайГаза» (+8,3%). Рост цен акций Kaspi.kz произошел после выхода финансового отчета по итогам II квартала 2023 года. Компания значительно увеличила процентные доходы и прибыль, а также улучшила собственные прогнозы роста в этом году. «Казахтелеком» же, вероятнее всего, рос на фоне явных намерений правительства РК продать «Кселл» третьему игроку на рынке. Судя по всему, рынок закладывает специальные дивиденды после продажи, как это было в 2012 году. Объявленный рост цен на мобильную связь также мог оказаться позитивным фактором. А вот «КазМунайГаз» вырос без корпоративных новостей, этот рост можно связать с положительной динамикой цены на нефть. С другой стороны, акции «Казатомпрома» упали на 6,4% на KASE, хотя ГДР в Лондоне выросли в цене на 0,7%. Такую динамику можно связать с сокращением очень высокой премии к цене на KASE. Остальные бумаги не показали каких-либо значительных изменений в цене.

В августе нас ждет выход финансовых отчетов всех остальных эмитентов. Уже можно ознакомиться с производственными отчетами «Казатомпрома», «КазМунайГаза» и «КазТрансОйла», которые показали неплохой годовой рост, что точно положительно отразится на финансовых показателях. С учетом того, что на облигационных рынках вновь снизилась доходность, это вместе с падающей инфляцией позволяет ожидать скорого снижения базовой ставки, а следовательно, привлекательности акций. В результате август для казахстанского фондового рынка имеет все шансы стать третьим подряд позитивным месяцем.

Падение рубля и доллара

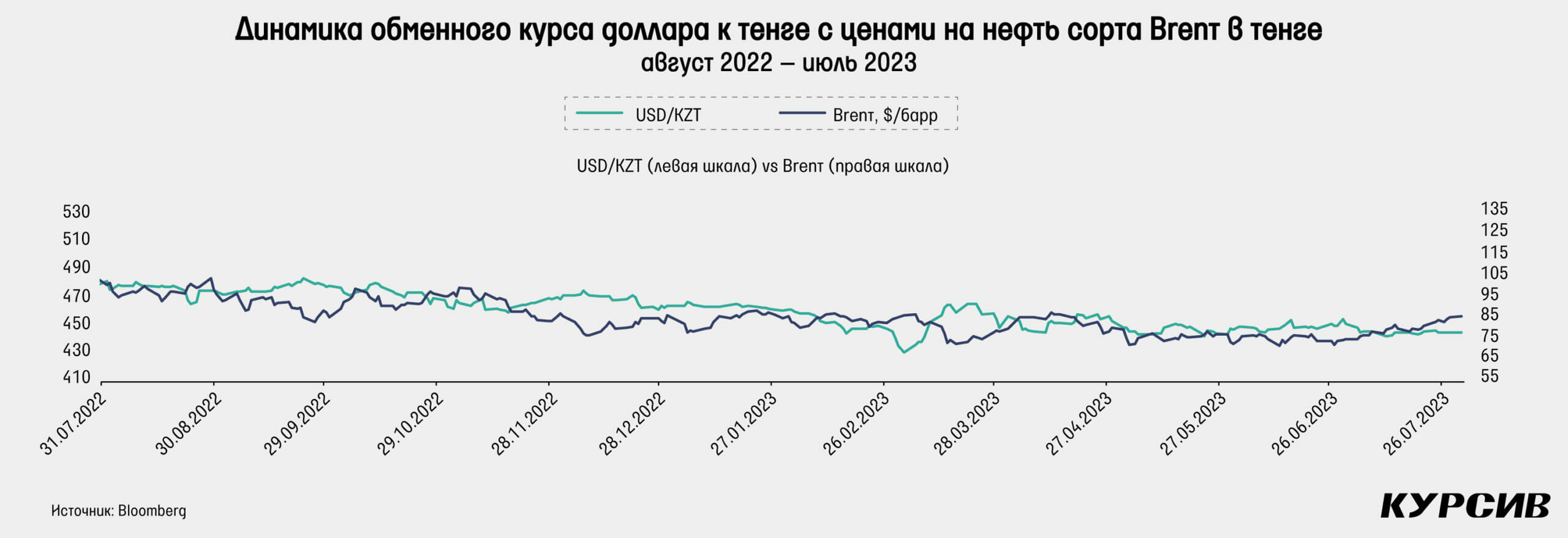

Национальная валюта по итогам июля показала небольшое укрепление на 1,4%, достигнув отметки 444,6 тенге за $1. В июле продолжился тренд на низкую волатильность курса. Диапазон колебаний котировок составил лишь 10,5 тенге, что является вторым самым низким значением в 2023 году. Особенной корреляции с нефтью мы не увидели в этом месяце, особенно в части роста цен на нефть. Тем не менее ее резкое падение 14 июля привело к небольшим продажам тенге. Отмечаем, что в июле Национальный банк продал $591 млн из Национального фонда, а продажи валюты квазигосударственных субъектов составили $195 млн, что в итоге дает совокупные продажи на $841,5 млн. Продажи из Нацфонда выросли на 7,5% м/м, а продажи квазигосударственных компаний снизились на 32% м/м после того, как были снижены требования по продаже выручки в иностранной валюте с 50 до 30% с 1 июля. Кроме того, Нацбанк выкупил $240 млн для увеличения валютной доли ЕНПФ четвертый месяц подряд. Таким образом, нетто-покупки валюты составили $591,5 млн, что на 1% меньше результата июня.

В августе же Нацбанк планирует продать намного больше валюты из Нацфонда – $750–800 млн. Было также объявлено, что Нацбанк будет выкупать валюту примерно на 140 млрд тенге для АО «Казахстанский фонд гарантирования депозитов», чтобы увеличить долю валюты в активах. В августе планируется выкупить $50–100 млн для КФГД.

В июле российский рубль шестой месяц подряд продолжил свое падение. Ослабление рубля происходит на фоне дефицита бюджета правительства, спроса на импорт и торгового дефицита. Недавно было также объявлено о возобновлении закупки валюты со стороны Министерства финансов РФ. Кросс-курс рубль/тенге за июль снизился еще на 3,6%, достигнув уровня 4,85 тенге за 1 рубль. Даже повышение ключевой ставки 21 июля выше ожиданий рынка не помогло рублю. В начале августа ослабление рубля продолжилось, достигая 4,64 тенге за 1 рубль, что является самым низким значением с февраля 2016 года (если не брать в расчет аномально быстрое падение и обратное восстановление рубля в марте 2022 года).

Индекс доллара упал на 1% по итогам месяца, достигнув отметки 101,86 пункта в конце июля. При этом индекс резко падал в первой половине месяца, уйдя ниже 100 пунктов, что в последний раз случалось в апреле 2022 года. Падение доллара происходило на фоне слабого роста новых рабочих мест, а также сокращения инфляции в США по итогам июня, что снизило ожидания рынка по дальнейшему росту ставки ФРС. Тем не менее во второй половине месяца доллар отыграл большую часть потерь на фоне хорошего роста ВВП и дальнейшего снижения заявок по безработице, которые могут стать для ФРС подспорьем для чуть более агрессивной монетарной политики. В конце июля ФРС и ЕЦБ синхронно повысили ставки на 25 б. п. В начале августа Банк Англии ожидаемо поднял ставку с 5 до 5,25%.

Денежно-кредитная политика

5 июля Национальный банк Казахстана провел очередное заседание по базовой ставке, на котором сохранил ее на прежнем уровне в 16,75% в пятый раз подряд (это решение мы уже обсуждали в предыдущем обзоре). Итоги ближайшего заседания Нацбанка будут объявлены 25 августа.

В России же 21 июля Центральный банк впервые с конца февраля 2022 года поднял ключевую ставку. Ставка выросла с 7,5 до 8,5%, что оказалось неожиданностью для рынка, который предполагал рост до 8%. ЦБ отмечает превышение текущих темпов роста цен более чем на 4% в пересчете на год и продолжение этого роста. К тому же увеличение внутреннего спроса превышает возможности роста локального производства, в том числе из-за ограничений в рабочей силе. ЦБ отмечает увеличение инфляционных ожиданий и проинфляционные риски со стороны ослабления рубля. Допускается возможность дальнейшего повышения ставки для стабилизации инфляции на уровне 4%. Следующее заседание по ставке пройдет 15 сентября.

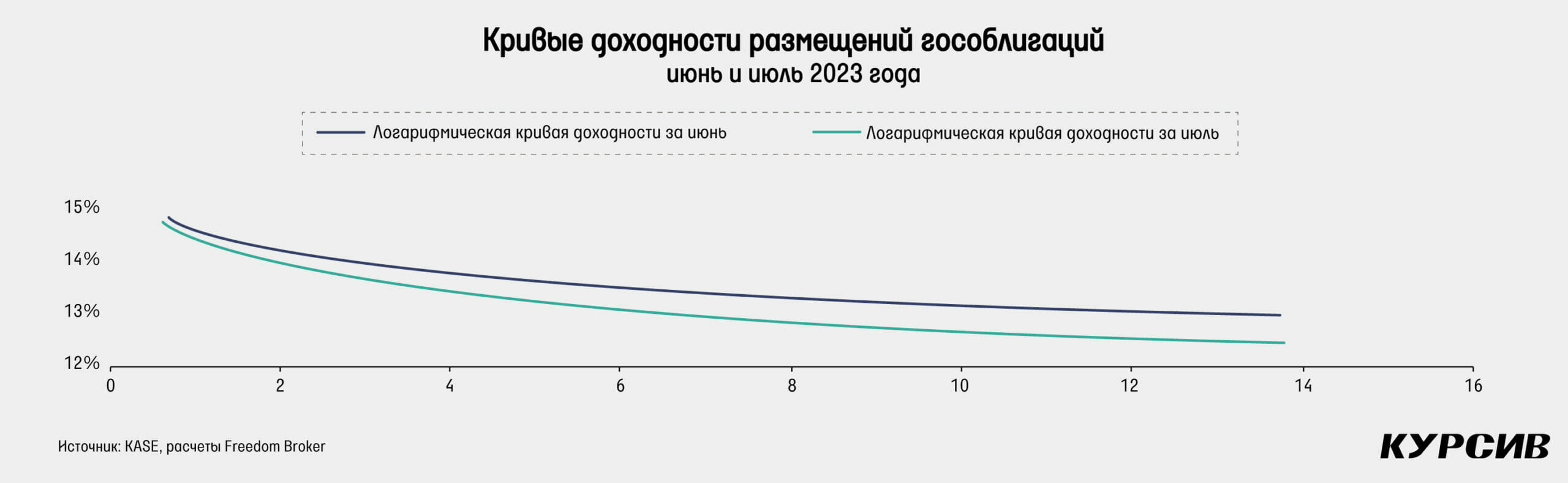

На долговом рынке в июле доходность несколько снизилась, но по среднесрочным бумагам, тогда как по остальным срокам доходность осталась практически на прежних уровнях. Так, по среднесрочным бумагам рост доходности составил примерно 30–50 б. п. В то же время месячные ноты Национального банка продолжают давать доходность, близкую к базовой ставке, – 16,7442%. А ставка РЕПО TONIA снизилась с 17,45% в конце июня до 17% в конце июля и в моменте падала до 16,16%.

На локальном облигационном рынке России доходность ОФЗ повысилась по краткосрочным и среднесрочным бумагам. Так, доходность однолетних облигаций выросла с 7,98 до 8,77%, а по 7-летним бумагам – с 9,06 до 9,81%. Тогда как по более длинным облигациям рост оказался значительно меньше или даже наблюдалось некоторое снижение: по 10-летним доходность выросла с 11,09 до 11,17%, а по 30-летним упала с 12,04 до 11,55%.

Продукты питания почти не выросли в цене

Инфляция в июле составила 0,6% м/м, что указывает на небольшое ускорение относительно июньского показателя в 0,5% м/м. Тем не менее и этот месячный результат оказался неплохим, так как в последний раз в июле инфляция была столь низкой три года назад. В целом же третий месяц подряд инфляция сохраняется на уровнях 0,5–0,6%, что в годовом пересчете дает инфляцию в 6–7,2%. Радоваться пока рано, нужно учитывать фактор сезонности. Пока что годовая инфляция снизилась с 14,6 до 14%.

В июле наибольший вклад в годовую инфляцию продолжил вносить сегмент продуктов питания и безалкогольных напитков, которые ответственны за 5,8% (6,3% в июне) из 14% годовой инфляции. Услуги ЖКХ дали вклад в размере 1,94%, что немного выше июньского показателя в 1,89%, вероятно, на фоне роста тарифов. В целом же общий вклад платных услуг составил 3,75% (3,69% в июне), тогда как вклад непродовольственных товаров снизился с 4,6 до 4,4%.

Размещения государственных облигаций РК

На рынке государственных облигаций Казахстана в июле состоялись 20 размещений на общую сумму почти 606 млрд тенге, что примерно в 2 раза меньше рекордного результата июня. Средневзвешенный спрос на предложение хотя и остается повышенным, но также снизился с 371 до 261%. Продолжается тренд на разнообразие размещений в плане сроков погашения: были размещены 12 разных выпусков облигаций со сроками от 1 года до 14 лет. За месяц доходность в целом снизилась. Значительное снижение доходности фиксируется по среднесрочным бумагам: с 13,7 до 13,3% по 8-летним, с 13,46 до 13% по 9-летним и с 13 до 12,7% по 10-летним облигациям. Тогда как по однолетним доходность осталась на прежнем уровне в 14,64%, так же как и по 14-летним облигациям – 11,6%. Немного снизилась доходность 6-летних облигаций: с 13,35 до 13,2%, а вот по 4-летним падения уже нет. В целом по графику кривых доходности размещений можно увидеть заметное снижение доходности по среднесрочным бумагам.

Облигации квазигосударственных компаний

В квазигоссекторе в июле состоялись лишь пять размещений, четыре из которых пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил 24,6 млрд тенге, что лишь на 300 млн тенге меньше результата июня. Отметим сохранение повышенного спроса на эти облигации – средний спрос к предложению составил 230% (296% в июне). Размещения прошли по новым выпускам: три размещения по однолетним облигациям с фиксированной ставкой купона. По ним доходность составила 15,15% в конце месяца, что немного ниже июньского показателя почти аналогичного выпуска в 15,29%. Еще одно размещение прошло с 3-летними бумагами с плавающей ставкой, и их доходность сформировалась с маржой в 1,09%. В июле также были размещены новые 7-летние облигации «КазАгроФинанса». Объем размещения составил 8,2 млрд тенге с доходностью 19,25%. Для сравнения: в июне КАФ размещал 6-летние бумаги, которые обещали инвесторам доходность в 18,75% годовых.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz и КМГ

В июле ГДР «Казатомпрома» на Лондонской фондовой бирже показали небольшой рост в 0,7%. Цена одной расписки к концу июля достигла $27,05. При этом рыночные цены на уран продолжают находиться на локальных максимумах. После того как в июне цены выросли на 2,4%, в июле они поднялись еще на 0,6%. Неплохо вырос и урановый сектор в целом, ETF URA увеличился в цене на 4,6% по итогам июля. В целом же новостей в июле было немного: был назначен новый директор по правовому сопровождению и закупкам, а также объявлено о завершении выплат дивидендов. 1 августа компания опубликовала операционные результаты по итогам II квартала 2023 года. Квартальный объем производства оксида урана вырос на 7% г/г, а полугодовой показатель – на 2% г/г. Продажи оксида урана упали на 57% г/г в квартальном выражении на фоне разницы в графиках поставок клиентам. Это подтверждается полугодовым показателем продаж, который вырос на 7% г/г и составил 8,6 тыс. тонн оксида урана на основе доли компании. Средняя цена реализации выросла на 12% по итогам квартала и на 17% по итогам полугодия на фоне роста средних рыночных цен на 9 и 5% соответственно.

Акции «КазТрансОйла» в июле упали на 2,1% после роста в течение трех месяцев подряд. В конце месяца цена достигла 825 тенге за акцию. Главная новость июля для компании – выход производственного отчета по итогам II квартала 2023 года. Консолидированный грузооборот нефти за квартал вырос на 1,4% к/к и упал на 1,2% г/г. Транспортировка нефти отдельно выросла на 7,9% г/г и 6,3% к/к. Годовой рост возможен во многом благодаря низкой базе прошлого года, когда объем транспортировки по главному экспортному нефтепроводу оказался на 29% меньше, чем в этом году. Отметим также значительное увеличение перевалки в порту Актау на 68% г/г и 40% к/к, что указывает на старт движения нефтепотоков по Транскаспийскому маршруту. Кроме того, важной новостью июля стала авария на МАЭК в Актау, что негативно повлияло на энергоснабжение целого ряда месторождений в регионе, АНПЗ и на объекты «КазТрансОйла». Тем не менее 10 июля компания сообщила, что нефтеперекачивающие станции полностью восстановили свою работу. Компания проинформировала также о значительном увеличении перекачки нефти с месторождения Тенгиз в направлении нефтепровода Баку – Тбилиси – Джейхан через порт Актау. Если в I квартале показатель составил 19,2 тыс. тонн, то во II квартале перекачка выросла до 347 тыс. тонн.

Акции KEGOC традиционно показали небольшое снижение – на 0,3% – по итогам июля. Месяц закрылся на уровне 1569 тенге. Главной новостью стало изменение тарифов на регулируемые услуги на период 2023–2026 годов. С 1 июля был введен механизм единого закупщика электрической энергии, который теперь предполагает введение новой услуги «Пользование национальной электрической сетью». Тарифы на передачу в целом выросли примерно на 10%, хотя по балансированию тариф снизился на 40% из-за того, что KEGOC теперь не будет получать убытки от импорта электричества из России для компенсации межгосударственного сальдо. Тариф на пользование НЭС составит 1,651 тенге за 1 кВт·ч в 2023 году. Производство электроэнергии в Казахстане за январь – июнь составило 57,7 млрд кВт·ч (+2,8% г/г), а отдельно за июнь – 8,6 млрд кВт·ч (+1,9% г/г).

ГДР Kaspi.kz выросли в цене на 15% и закрыли месяц на уровне $91,7. При этом в моменте цена достигала $94,7. На KASE цена выросла на 12,3%, что снизило дисконт на LSE с 4,2 до 1,7%. Главным катализатором роста стал отчет по итогам II квартала 2023 года, после которого руководство повысило прогнозы по росту основных операционных показателей в 2023 году с 35 до 40%. Процентные доходы компании во II квартале 2023 года составили 200 млрд тенге, увеличившись на 51% г/г и 8% к/к. Сумма комиссионных и транзакционных доходов выросла на 42% г/г и 11% к/к за счет комиссий за продажу в сегменте Marketplace и транзакционных доходов. В итоге квартальная чистая прибыль Kaspi.kz составила рекордные 198 млрд тенге (+46% г/г и +11% к/к). Kaspi.kz вновь объявил о трехмесячной программе обратного выкупа ГДР. Компания за 28 дней июля выкупила собственные ГДР на общую сумму $3,5 млн, что значительно меньше результатов июня.

В июле акции «КазМунайГаза» повысились в цене на 8,3%, закрыв месяц на уровне 10 936 тенге. Основной рост произошел в течение трех дней – с 17 по 19 июля, особых новостей при этом не было. И все же наверняка основным драйвером роста стали цены на нефть. Среди новостей отметим проблемы с электроснабжением в начале июля (о них тоже писали в предыдущем обзоре), но в итоге они были решены, а месторождения и два НПЗ вышли на полную мощность. Отметим также, что флот КМГ пополнился двумя нефтяными танкерами. Главной новостью последних дней стал выход производственного отчета по итогам II квартала 2023 года. В целом добыча нефти в первом полугодии выросла на 10% г/г, во многом благодаря увеличению от проекта Кашаган на 155% г/г. Такой сильный рост стал возможным благодаря увеличению доли КМГ в проекте с 8,44 до 16,88%. Добыча газа выросла на 16,5% г/г, а транспортировка нефти – на 5,8% г/г. Как уже было сказано выше, это стало возможным благодаря «КазТрансОйлу», который показал неплохой рост за счет низкой базы 2022 года. На 12% выросли объемы транспортировки «Казмортрансфлота» за счет роста Транскаспийского маршрута.