Июльское исследование потребительских настроений жителей Казахстана от Kursiv Research фиксирует качественное изменение их инфляционных ожиданий.

Услуги и непродовольственные товары беспокоят все больше

Годовая инфляция в июле составила 14%, за месяц этот показатель сократился на 0,6%. Инфляция в республике замедляется уже пять месяцев подряд. Однако, несмотря на это, инфляционные ожидания жителей на ближайший месяц растут, причем второй месяц подряд. Все это происходит на фоне увеличения доли респондентов, ожидающих ослабления тенге по отношению к доллару (что мы действительно увидели на прошлой неделе).

С другой стороны, заметно некоторое улучшение в оценках динамики изменения цен на отдельные товары и услуги. В июне респонденты отмечали сильный рост цен почти по всем представленным в опросе позициям. В июле число товаров и услуг, чье подорожание вызывает беспокойство жителей, сократилось примерно вдвое. Похожую картину можно увидеть и по результатам аналогичного опроса Национального банка РК – там улучшение отмечается по 17 из 30 позиций. Тем не менее казахстанцы вновь противоречиво ответили на общий вопрос касательно роста цен за прошедший месяц. Оценка инфляции жителями несколько выросла, и это несмотря на сохранение низких месячных темпов роста цен.

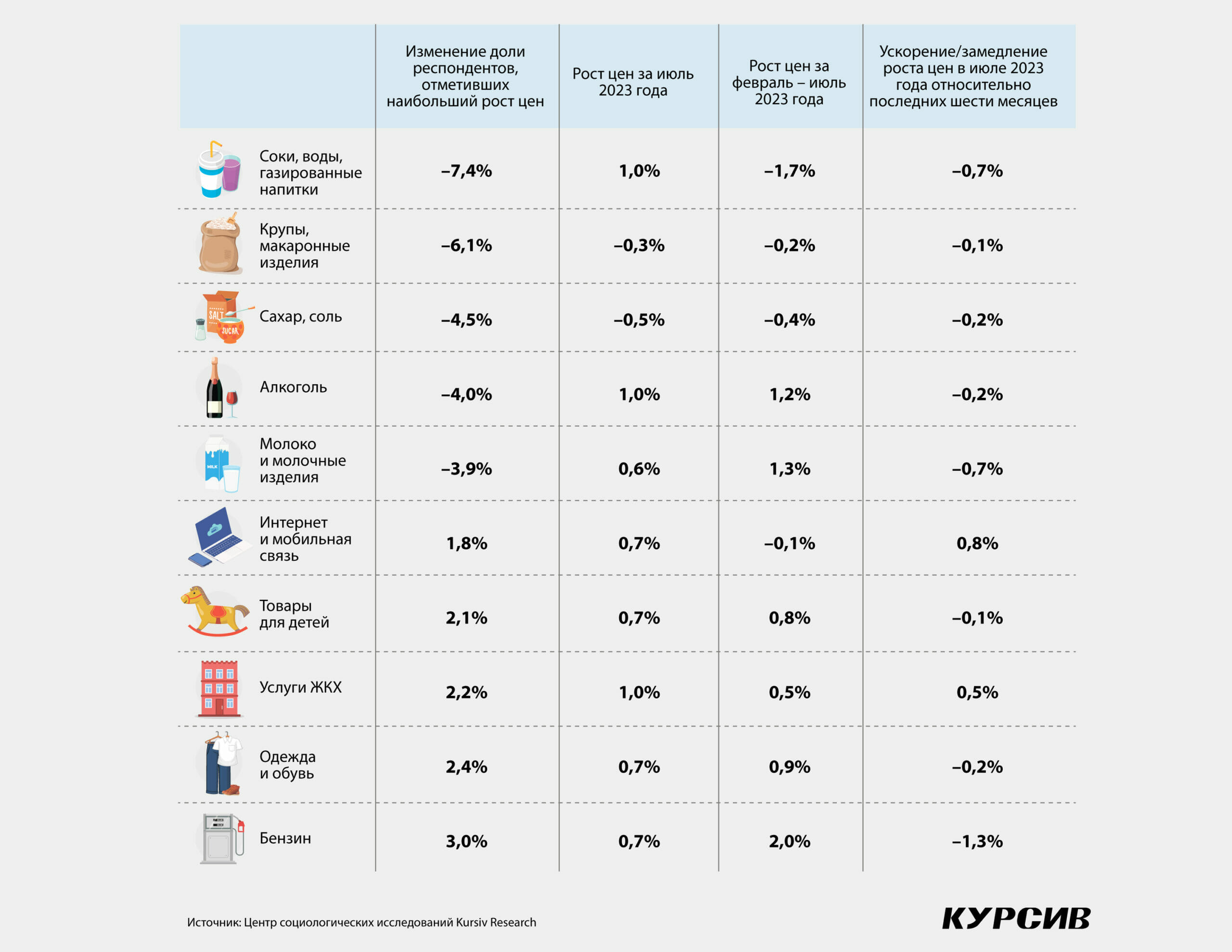

Сразу отметим, что восприятие жителями роста цен на отдельные товары и услуги по большей части совпало с официальными данными об инфляции. На основе данных Нацбанка в июле можно увидеть замедление месячных темпов повышения стоимости почти по всем позициям. Так, наибольшее снижение в опросе показали следующие товары: соки, воды, газированные напитки; крупы, макаронные изделия; сахар, соль; алкоголь; молоко и молочные изделия. По этим видам продуктов можно увидеть снижение показателя на 3,9–7,4% за месяц. В то же время относительно полугодового показателя рост цен на эти товары замедлился в среднем на 0,4%.

А по двум категориям отмечается абсолютное уменьшение цен – на 0,4 и 0,2% за месяц.

В июне 13 категорий товаров и услуг показали снижение доли более 1%. Среди них в предложенной методике сравнения обращает на себя внимание яйцо. Доля людей, отметивших, что яйцо сильно выросло в цене, снизилась с 18,4 до 15,2%. Однако проблема расхождения оказалась очень необычной. По идее этот товар снизился в цене на 1,1% месяц к месяцу за июль. Но это снижение оказалось не настолько большим, как это было в прошедшем полугодии. Тем не менее снижение цены фиксируется и официальной статистикой, и потребителями.

При этом отмечается расхождение между официальной статистикой и мнением людей, которые указывают на наиболее сильно подорожавшие товары. Например, респонденты отмечают быстрый рост цен на бензин (+3% по сравнению с июнем), одежду и обувь (+2,4%), товары для детей (+2,1%) и бытовую химию, чистящие и моющие средства (+1%). Тогда как официальные статистические данные указывают на замедление темпов роста цен на эти товары в июле по сравнению с показателями за последние полгода.

Заметен рост доли тех, кто говорит о сильном подорожании услуг ЖКХ, а также интернета и мобильной связи. На оценки казахстанцев, вероятно, повлиял новостной фон вокруг этих сервисов.

В прошлом месяце мы пытались выяснить, как на восприятие потребителей влияют новости о ценах на бензин АИ-95 и размерах тарифов на услуги ЖКХ. В итоге, несмотря на небольшую популярность АИ-95, инфляционные оценки респондентов по бензину выросли после двух месяцев падения и немного отстают от рекордных показателей в апреле, когда подняли цены на бензин АИ-92. Аналогичный показатель по услугам ЖКХ достиг уровня 12,1%, это рекордное значение за девять месяцев наблюдений. Похожая тенденция наблюдается и в результатах опроса Нацбанка, которые мы проанализируем чуть позже.

Какими же будут результаты по итогам августа? Уже сейчас мы видим сохранение дефицита бензина АИ-95, появление дефицита автогаза в Актобе и Костанае, засуху в Жамбылской области, которая может оказать давление на цены овощей и мяса. Вероятно, сезонность позволит овощам и фруктам компенсировать это давление. Недавнее ослабление тенге также может повлиять на стоимость непродовольственных товаров. В таком случае предположим, что наибольшую озабоченность жителей в августе продолжат вызывать цены на непродовольственные товары и платные услуги.

Производство и строительство восстановили активность

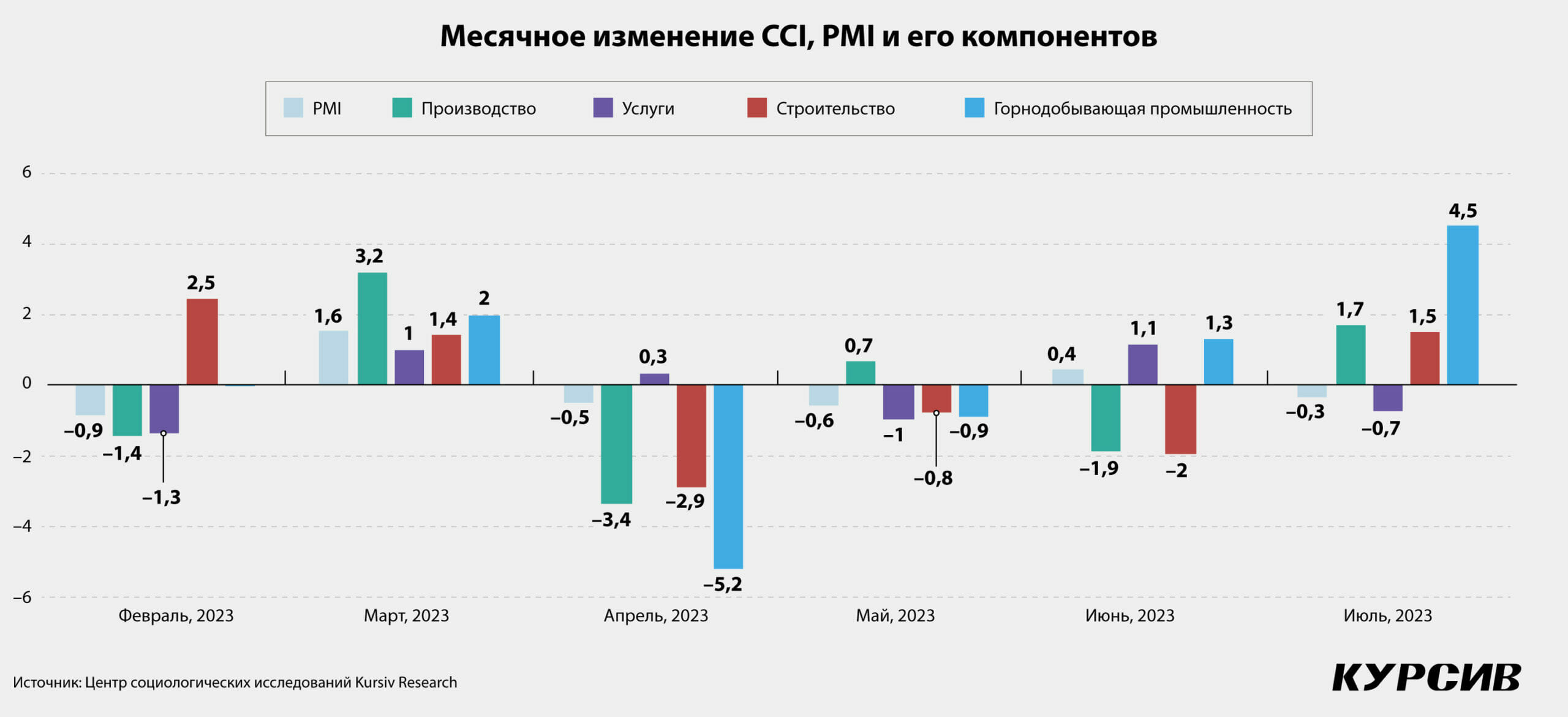

В июле индекс деловой активности (PMI) по версии Национального банка РК снизился на 0,3 пункта, достигнув отметки 50,7 пункта. В этот раз общая динамика PMI разошлась с динамикой индекса потребительской уверенности жителей (CCI) по версии Kursiv Research. Напомним, эти индексы коррелировали четыре месяца кряду. Основной причиной уменьшения композитного индекса PMI стало резкое падение субкомпонента «горнодобывающая промышленность» (–2,1 пункта). Заметим, что динамика этого индикатора наименее заметна для рядовых потребителей – участников опроса.

Вторым упавшим компонентом PMI в июле стали «услуги», субиндекс снизился на 0,7 пункта, но все еще является лучшим компонентом PMI, находясь в положительной зоне (51,5 пункта). Остальные два сегмента индекса заметно выросли: «производство» (+1,7 пункта), «строительство» (+1,5 пункта). Оба показателя оказались вблизи границы оптимистичной и пессимистичной зон – 50 пунктов.

Нацбанк в своем пресс-релизе отмечает, что в сегменте «услуги» улучшились все субкомпоненты индекса, кроме сроков поставок. Тогда как в сегменте «горнодобывающая промышленность» фактором падения индекса стало снижение объема товарно-материальных запасов и новой продукции. При этом в сегменте «строительство» второй месяц подряд снижается объем новых заказов, теперь также растут сроки поставок.

В прошлый раз мы предположили, что вслед за ростом индекса потребительской уверенности населения сегменты «производство» и «строительство» в июле могут показать рост. В итоге это случилось, подтвердив предположение о наличии временной задержки между изменением этих индикаторов по отношению к показателю CCI. В целом предварительный статистический анализ также показывает наличие значимой связи сегментов «производство» и «строительство» с отдельными компонентами индекса CCI. Сегмент «услуги» остается «необъяснимым» с аналитической точки зрения, но можно увидеть его взаимосвязь с индексом «произошедших изменений личного материального положения» – первый показатель меняется вслед за вторым с задержкой в месяц. Если это так, то июльское улучшение данного субкомпонента CCI на 2,2 пункта может указывать на рост сегмента «услуг» в августе. Значительное улучшение индекса CCI в июле также может стать подспорьем для дальнейшего роста сегментов «производство» и «строительство». Если эти предположения подтвердятся, бизнес из потребительского сегмента сможет использовать данные индекса CCI для выявления краткосрочных трендов и прогнозирования.

Противоречивые оценки инфляции

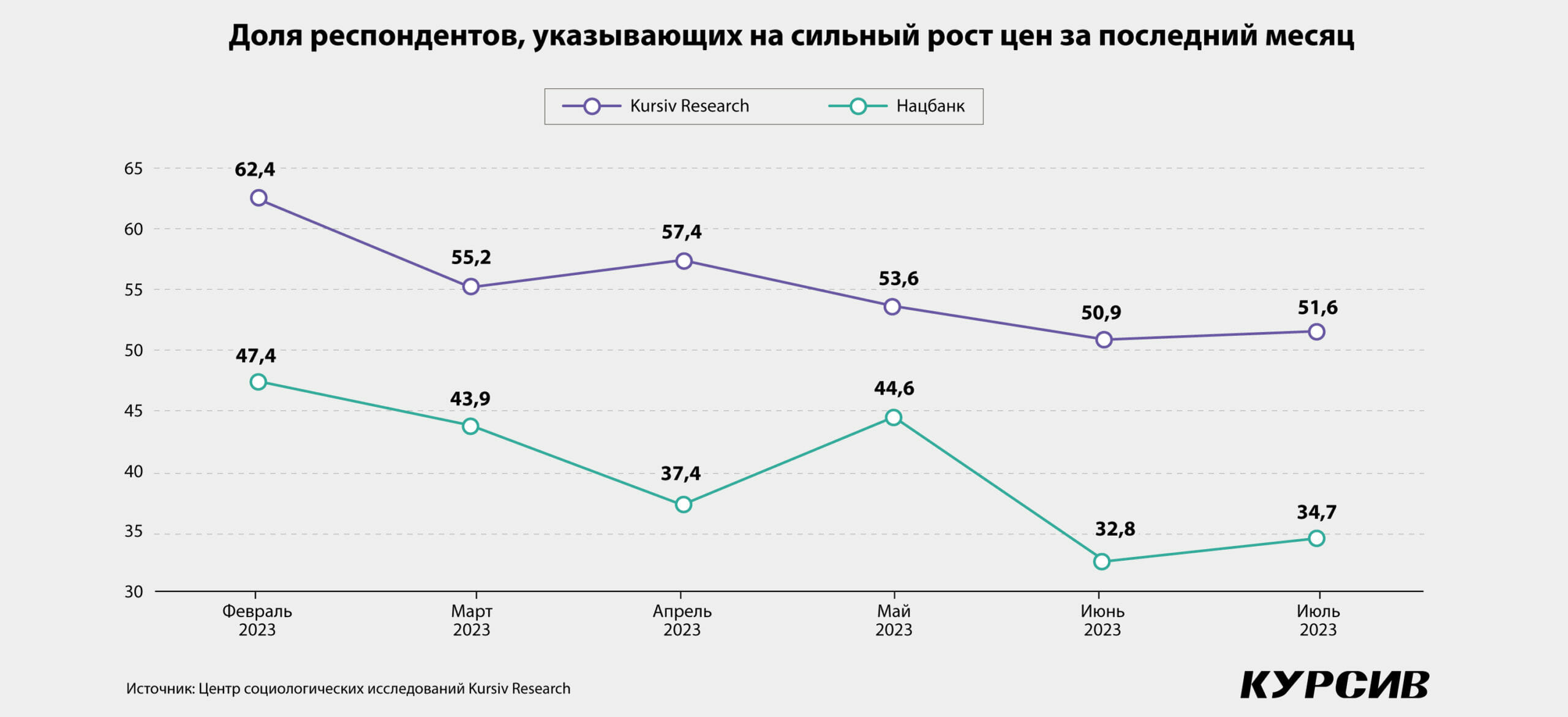

Мы продолжаем сравнивать результаты исследования инфляционных ожиданий Национального банка с итогами исследования Kursiv Research. Хотя инфляционные оценки потребителей в абсолютных цифрах продолжают разниться, их динамика в июле снова совпала. Жителей, которые считают, что по итогам июля цены выросли сильно, стало больше в обоих опросах. Тем не менее рост оказался незначительным (+0,7 пункта по Kursiv Research и +1,9 пункта по Нацбанку). К тому же напоминаем, что июньские показатели оказались самыми низкими за последнее время: в случае с Kursiv – самыми низкими за все время наблюдений, а в случае с Нацбанком – самыми низкими с марта 2020 года.

На этом фоне можно осторожно предположить, что падение в июне оказалось слишком быстрым. Следовательно, небольшой рост оценочной инфляции в июле может оказаться временной коррекцией общего тренда, учитывая падающую годовую инфляцию, снижение цен на социально значимые продукты в первой половине августа и значительное улучшение оценочной инфляции по отдельным видам товаров и услуг.

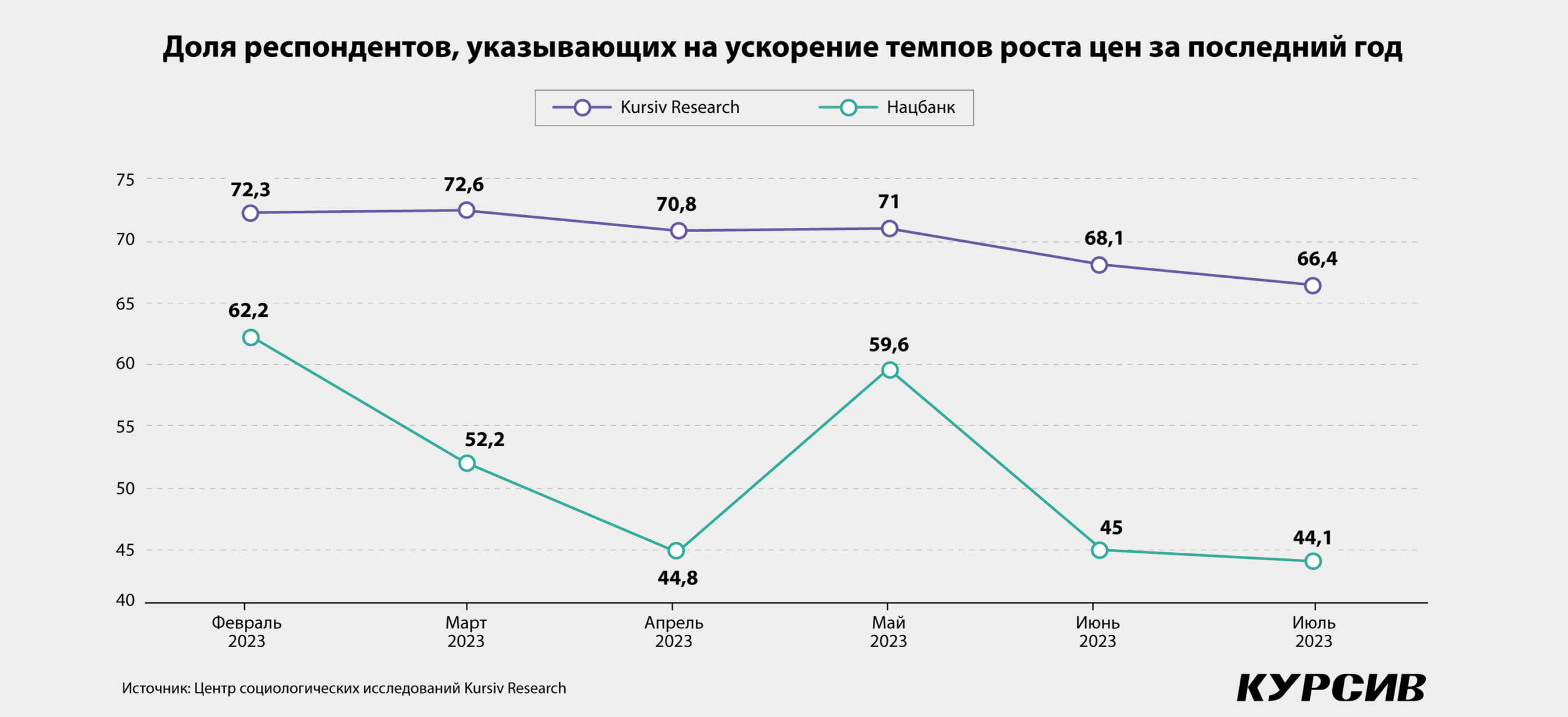

В то же время с оценкой инфляции за последние 12 месяцев можно увидеть противоположную картину. Доля респондентов, указывающих на ускорение темпов роста, у Kursiv Research снизилась с 68,1 до 66,4%, а у Нацбанка – с 45 до 41,1%. Показатель аналитического центра также оказался наименьшим за все 11 месяцев наблюдений.

В целом это неудивительно, учитывая снижение годовой инфляции и сохранение месячных темпов роста в пределах 0,5–0,6% последние три месяца. Синхронная динамика показателей в течение пяти месяцев за последние полгода указывает на высокую надежность опросов и возможность нивелировать единовременные скачки, как это было у Нацбанка в мае.

Мы подробно рассмотрели также результаты двух опросов по отдельным товарам и услугам, цены на которые, по мнению респондентов, выросли больше всего. Средняя разница между двумя исследованиями для всех вариантов ответа осталась на прежнем уровне – 8,4 пункта. По 19 из 30 позиций динамика изменений совпала. Например, доля респондентов, отметивших сильный рост цен на крупы и макаронные изделия, снизилась на 6,1% (Kursiv) и 4,8% (Нацбанк), на чай и кофе – на 3 и 3,4%, а на хлеб и хлебобулочные изделия – на 1,8 и 1,4% соответственно.

В июле в опросе Нацбанка заметнее всего изменились доли следующих вариантов ответа: услуги ЖКХ (+10,3%), овощи и фрукты (–4,9%), крупы и макаронные изделия (–4,8%). Респонденты Kursiv Research также согласились по данным трем позициям, хотя в абсолютных значениях изменения в оценках были меньше. Интересно отметить, что участников обоих опросов в июле стал больше беспокоить рост цен на непродовольственные товары и услуги. Среди выросших показателей у Нацбанка исключением являются лишь позиции «яйца» и «сахар, соль». В опросе Kursiv Research рост показал только единственный продукт питания – «мясо, птица» (+0,5%). Все остальные варианты ответа, которые больше беспокоят жителей, относятся к услугам или непродовольственным товарам.

Инфляционные ожидания растут синхронно

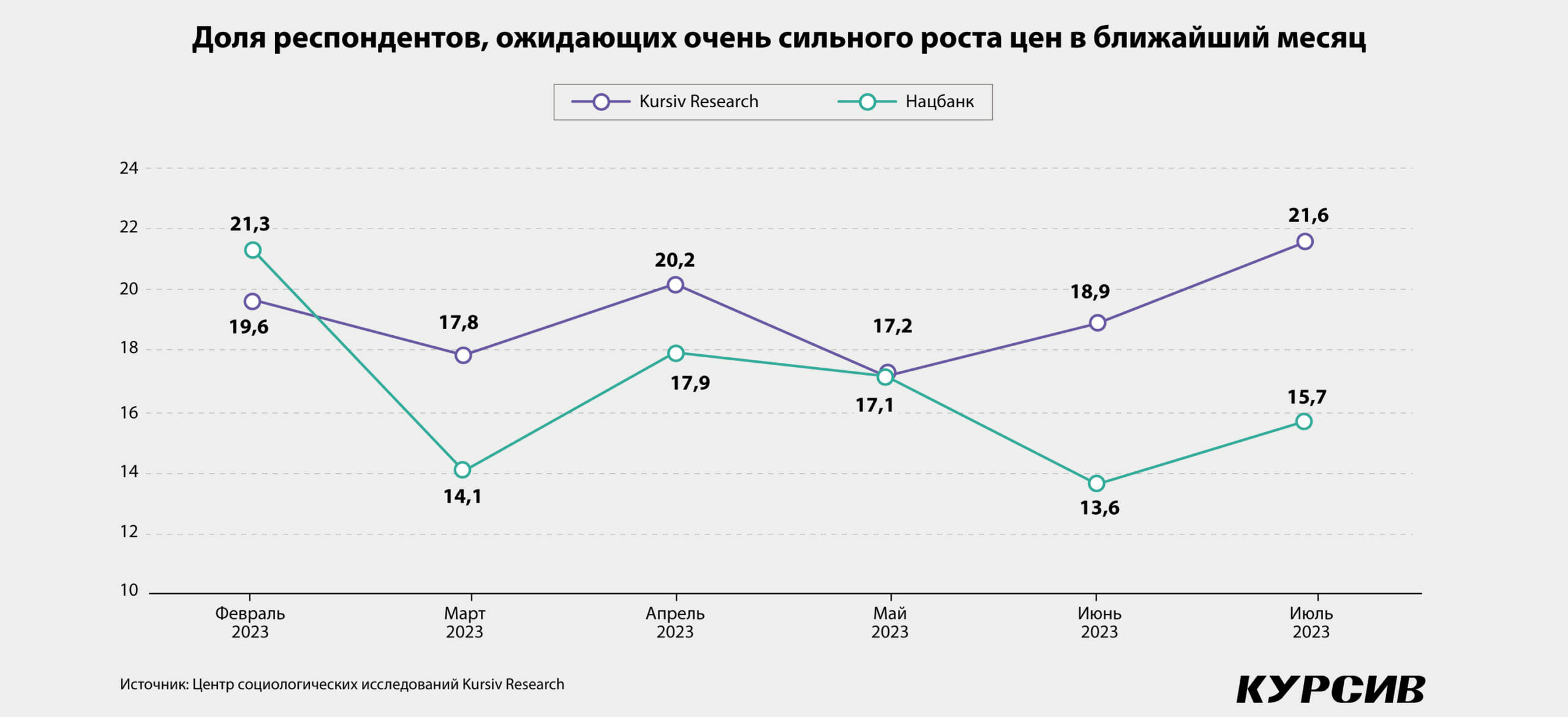

Несмотря на замедление годовой инфляции, в июле заметно выросли инфляционные ожидания. Причем рост ожиданий наблюдается как в месячной, так и в годовой перспективе. С другой стороны, можно заметить, что инфляционные ожидания потребителей в прошлый раз совпали с фактической динамикой месячной инфляции, которая в июле составила 0,6% против 0,5% в июне. Доля респондентов, прогнозирующих резкий рост цен, согласно данным Kursiv Research, выросла с 18,9 до 21,6%, а по опросу Нацбанка – с 13,6 до 15,7%. Рост по обоим опросам оказался практически идентичным. Совокупная доля тех, кто считает, что в сентябре цены вырастут в принципе (на любое значение), тоже увеличилась: с 71 до 73,4% у Kursiv Research и с 69,8 до 72,3% у Нацбанка.

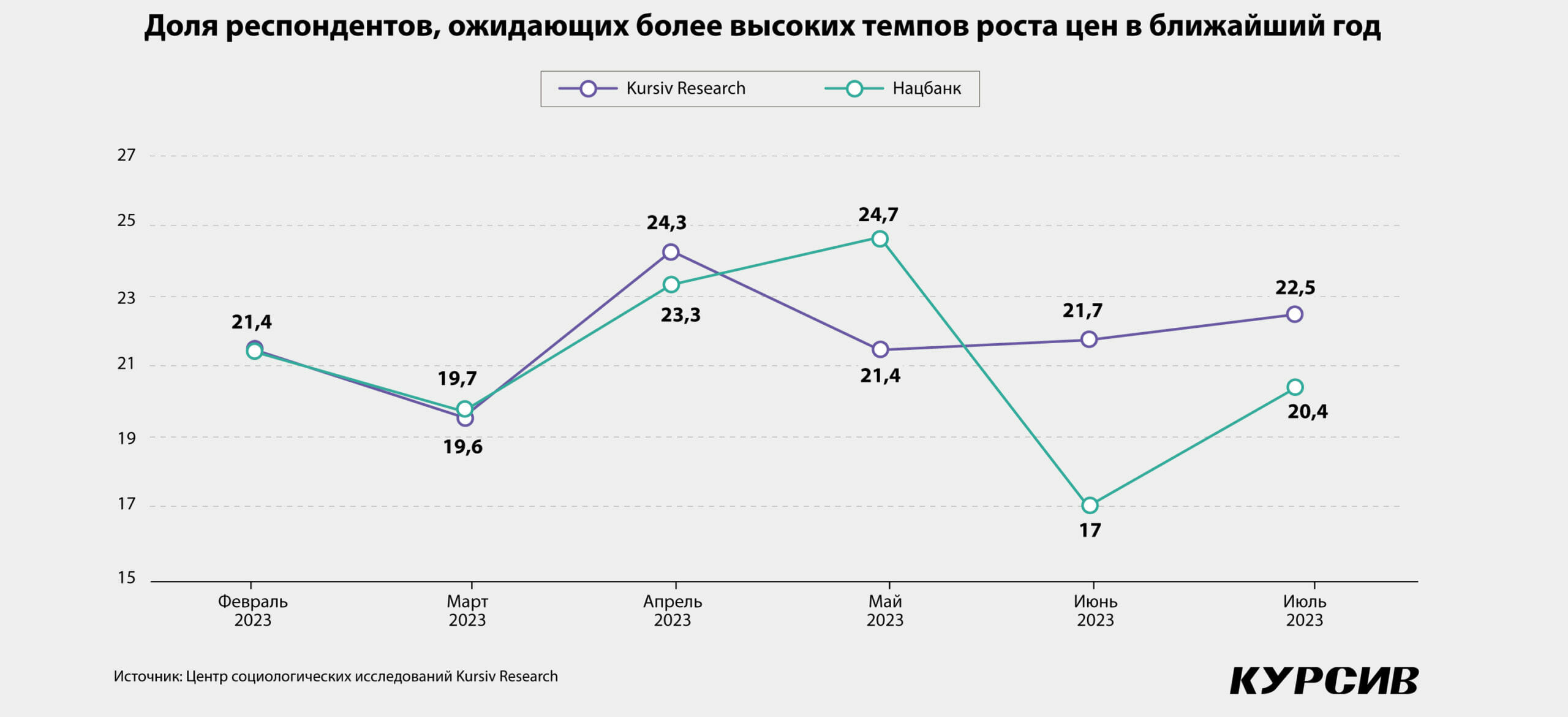

Инфляционные ожидания жителей на год вперед также указывают на рост пессимизма. В июле доля респондентов, ожидающих ускорения инфляции, согласно опросу Нацбанка, выросла с 17 до 20,4%, в то время как в соответствии с данными Kursiv Research – с 21,7 до 22,5%. Напомним, что в прошлый раз мы задавались вопросом касательно одновременности резкого июньского падения этого показателя в исследовании Нацбанка. Тогда результат в 17% оказался наилучшим с февраля 2022 года, хотя показатель Kursiv Research указывал на небольшой рост инфляционных ожиданий. В итоге мы видим, что резкое падение показателя Нацбанка скорее было единовременным, это еще раз подтверждает тезис о взаимодополняемости двух исследований.

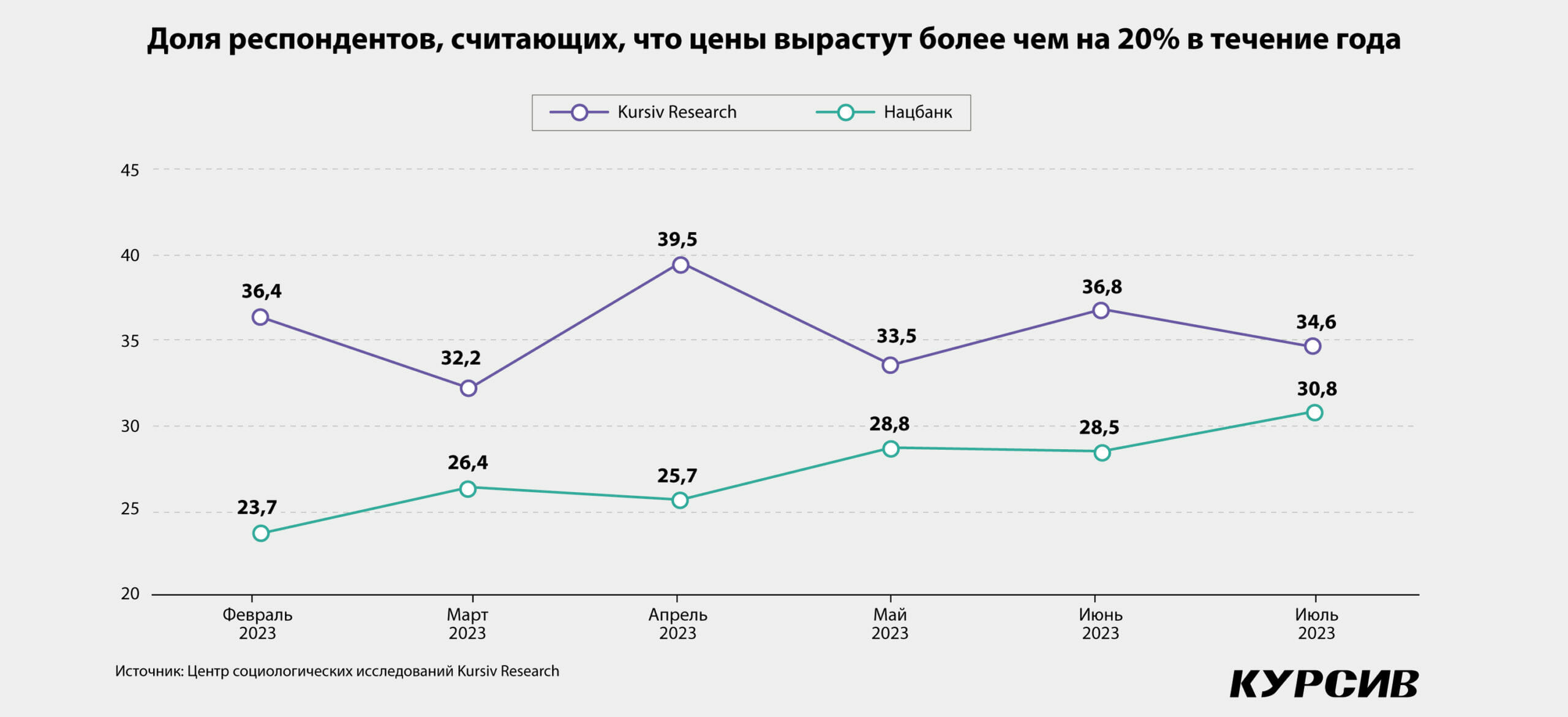

Количественные ожидания инфляции продолжают расти, согласно опросу Национального банка. Доля респондентов, ожидающих роста цен более чем на 20% через год, выросла с 28,5 до 30,8%. При этом исследование Kursiv Research указывает на снижение доли таких респондентов с 36,8 до 34,6%. Однако в некоторой степени снижение произошло из-за резкого увеличения числа людей, затруднившихся дать конкретный ответ. Вместе с тем по прогнозу роста цен более чем на 15% можно увидеть синхронное снижение количества таких людей по итогам двух опросов. В случае с Нацбанком существенно увеличилась доля людей, ожидающих инфляцию в диапазоне 11–15% (с 11,6 до 14,9%). Если же смотреть на более долгосрочную перспективу, то выясняется, что число респондентов, ожидающих роста более чем на 15%, особо не меняется в последние пять месяцев и остается на уровне 50% по итогам обоих исследований.

Что важно

Дальнейшее замедление годовой инфляции и сохранение низких темпов роста цен в июле не смогли повлиять на высокие инфляционные ожидания потребителей. Возможно, это объясняется реакцией жителей на «информационные атаки» в СМИ, где обсуждаются повышение цен на услуги ЖКХ, мобильный интернет, дефицит топлива в ряде регионов.

Тем не менее есть основания предполагать, что текущее снижение инфляции, включая влияние ослабления рубля к тенге на 27% за последние полгода, в ближайшие месяцы может снизить инфляционные ожидания казахстанцев. Заметно, что потребители все реже выделяют отдельные продукты питания как наиболее подорожавшие. Напротив, в июле респондентов больше волновал рост цен на непродовольственные товары и платные услуги.

Продолжается корреляция между результатами опросов, проведенных Национальным банком и Kursiv Research. Заметна консолидированность мнений по всем ключевым вопросам, в том числе о ценах на определенные товары и услуги (оценки участников разных опросов сближаются). Стоит также отметить, что недавний рост показателя Национального банка РК, контрастировавший с результатами Kursiv Research, оказался временным явлением, что повышает надежность и сопоставимость исследований.

Нужно также отметить вновь подтвердившуюся связь между компонентами индекса деловой активности Нацбанка и индексом CCI. Компоненты «строительство» и «производство» отреагировали на рост CCI в июне, а значит, заметное увеличение последнего в июле может предвещать рост упомянутых секторов экономики в августе.

С точки зрения экономической динамики более позитивное настроение потребителей может стать существенным стимулом для краткосрочных инвестиций и увеличения предложения.

С другой стороны, правительству Казахстана следует внимательно следить за реакцией граждан на изменение стоимости непродовольственных товаров и платных услуг. Несмотря на усилия по сдерживанию роста цен на продукты питания и на благоприятное воздействие летнего сезона, население начинает замечать подорожание других продуктов и сервисов. Пока реакция незначительна, но в сочетании с недавним ослаблением тенге это может привести к серьезным проблемам, росту инфляционных ожиданий и, как следствие, к инфляции. Поэтому стоит наблюдать за реакцией потребителей в рамках подобных исследований, чтобы определить разумную скорость подорожания платных услуг и определенных товаров (например, ГСМ), на цены которых государство имеет определенное влияние.