На фоне роста и удержания высокой базовой ставки в 2021 и 2022 годах можно было заработать не только на госбондах и нотах НБ РК, но и на депозитах, ставки по которым тоже пошли вверх. Учитывая, что одними из крупнейших депозиторов в корпоративном секторе в Казахстане являются госкомпании, «Курсив» решил оценить доходы от депозитов двух крупнейших холдингов, где собраны активы квазигосударственного сектора.

Держали в долларах, зарабатывали в тенге

ФНБ «Самрук-Казына» – самая крупная корпоративная структура страны с активами в 33,6 трлн тенге. В прошлом году компания сгенерировала чистый денежный поток размером в 107 млрд тенге, это в пять раз ниже, чем годом ранее, но с учетом результатов предыдущих лет в ее распоряжении к началу 2023 года оставалось 2,9 трлн тенге.

Поскольку ФНБ включает в себя главным образом производственные компании в ключевых секторах экономики, компании зарабатывают на операционной деятельности и фиксируют отток по инвестиционной и финансовой деятельности, приобретая основные средства, сырье, материалы, а также получая займы – в том числе и в казахстанских банках второго уровня.

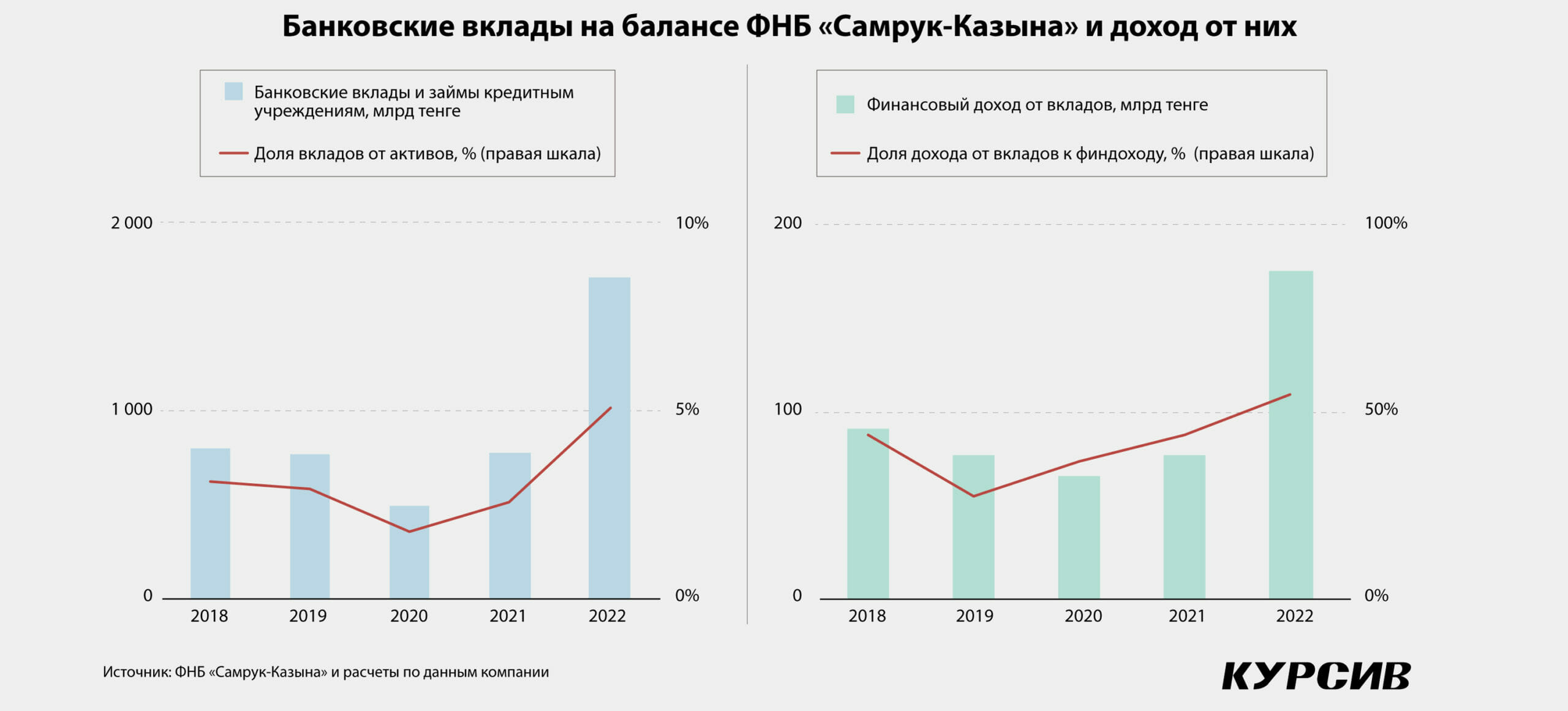

«Курсив» ранее отмечал, что минувший год был достаточно успешным для портфельных компаний холдинга, однако производственные результаты не единственное, чем могут похвалиться в ФНБ. Ввиду устойчиво высокой базовой ставки нацкомпании увеличили банковские вклады как в относительном выражении, так и структурно: по итогам 2022-го объем банковских вкладов и займов кредитным учреждениям на балансе «Самрук-Казыны» вырос на 119% – с 777 млрд до 1,7 трлн тенге, а в структуре активов – с 2,6 до 5,1%. В пятилетней ретроспективе это самое высокое значение объема вкладов на балансе ФНБ и самая высокая доля вкладов в структуре активов.

Благодаря увеличению объема депозитов вырос и финансовый доход компании от вкладов – с 77 до 175 млрд тенге (+127% г/г). При этом общий финансовый доход «Самрук-Казыны» увеличился на 83% за год, до 320 млрд. Вес депозитов в структуре финансового дохода фонда по итогам минувшего года составил 55% – тоже рекорд в пятилетней ретроспективе.

Из финансового отчета ФНБ следует, что на конец 2022 года средневзвешенная процентная ставка по срочным вкладам в банках составила 14,17% в тенге, 1,63% – в долларах, 5,12% – в другой валюте. За год высокой базовой ставки (с конца 2021-го) значение средневзвешенной ставки по срочным вкладам в тенге выросло на 5,83 п.п., в долларах – на 1,37 п.п., в другой валюте – на 0,06 п.п.

Однако далеко не все тенговые вклады портфельных компаний ФНБ приносят высокую доходность. На балансе КТЖ на конец 2022 года находились два тенговых долгосрочных депозита на 2,7 млрд тенге по ставкам много ниже рыночных. Один из вкладов по ставке 1% был обеспечением по жилищным займам сотрудникам группы, другой – по ставке 5% – представлял собой ликвидационный фонд в соответствии с требованиями контрактов на недропользование.

Активные институты развития

НУХ «Байтерек», как и «Самрук-Казына», – гигант по меркам казахстанской экономики. Активы холдинга превышают 12,2 трлн тенге и показывают динамичный рост: только за прошлый год они увеличились на 23%. В 2022-м «Байтерек» сгенерировал чистый положительный кешфлоу на уровне 821 млрд, а с учетом ранее имеющихся денежных средств у НУХ в распоряжении на начало 2023 года находилось около 2,2 трлн денежных средств и их эквивалентов.

Задачи «Байтерека» – развитие несырьевого сектора и предпринимательства, поддержка экспорта, увеличение производительности в целом по экономике, а также обеспечение населения доступным жильем. Холдинг регулярно получает деньги из казны (в виде вливаний в капитал) на реализацию самых разных государственных политик – промышленной, жилищной, в сфере малого и среднего бизнеса, по поддержке инноваций. Эти средства впоследствии перетекают в частный сектор через льготное финансирование в виде участия в капитале, кредитов (в том числе ипотечных), сделок по финаренде и других инструментов поддержки.

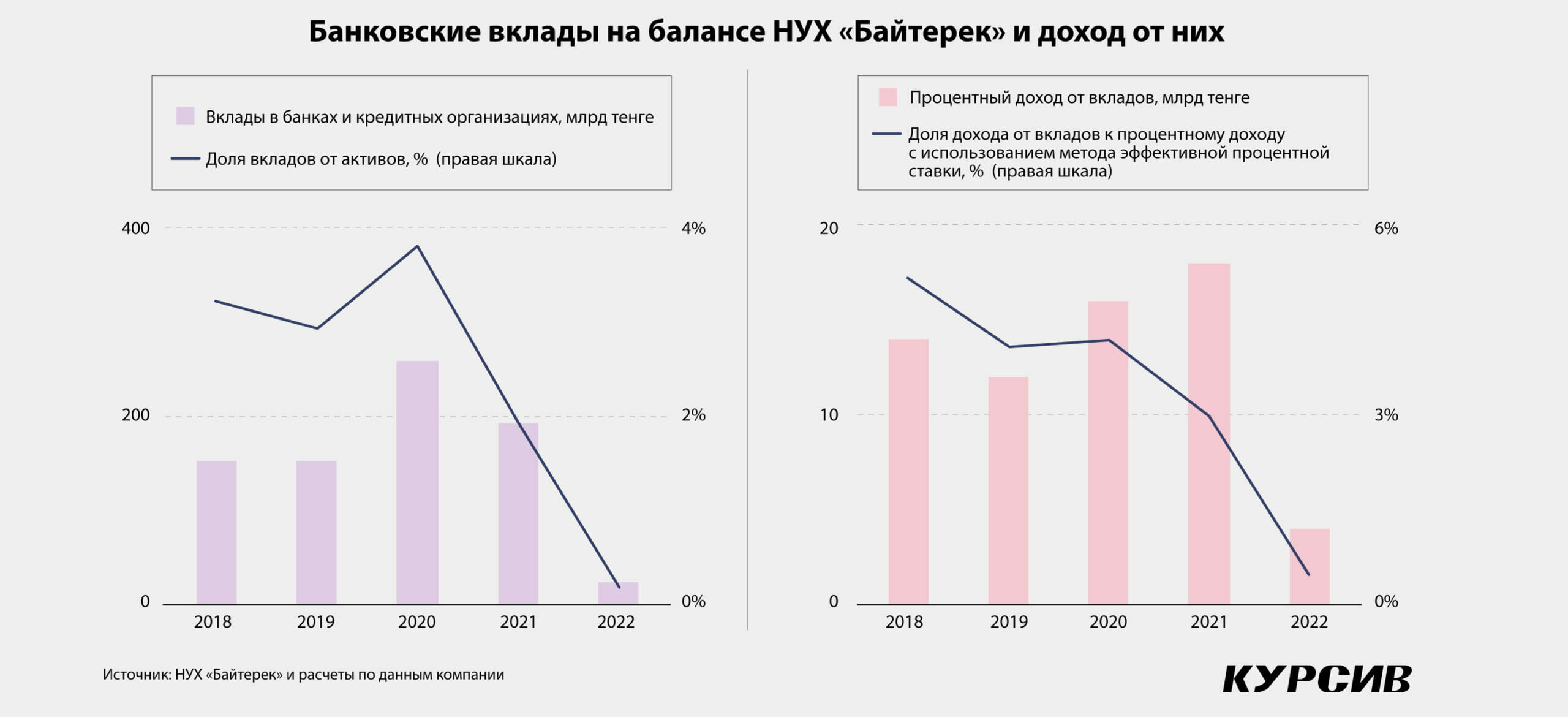

В отличие от «Самрук-Казыны» холдинг институтов развития был менее активен в размещении депозитов, не использующихся в рамках госпрограмм: на конец 2022-го в банках «Байтерек» держал всего 23 млрд тенге (–88% г/г), или 0,2% от общего объема активов. Это минимальное абсолютное значение за последние пять лет и самое низкое значение доли в активах. Пиковые значения этого периода пришлись на 2020-й: тогда на депозитах находилось 259 млрд тенге (3,8% активов).

В 2022 году на вкладах «Байтерек» заработал 4 млрд тенге (–78%). Поскольку холдинг состоит в основном из организаций, зарабатывающих на процентном доходе и комиссиях, логично сравнивать этот объем с общим объемом процентных доходов с использованием метода эффективной процентной ставки, то есть основной группой доходов. На фоне 872 млрд тенге, заработанных «Байтереком» в виде таких процентных доходов, доля дохода от вкладов крайне скромна – 0,5%. Максимальным доход от вкладов был по итогам 2021 года – 18 млрд тенге.

Депозит плюс

Объем депозитов и размер дохода по ним мог бы быть еще выше, если бы не государственные ценные бумаги, доходность по которым тоже была высокой (активность инвесторов стимулировали неплохие дисконты при первичном размещении), а также операции с этими бумагами, которые тоже проходили в условиях высоких ставок.

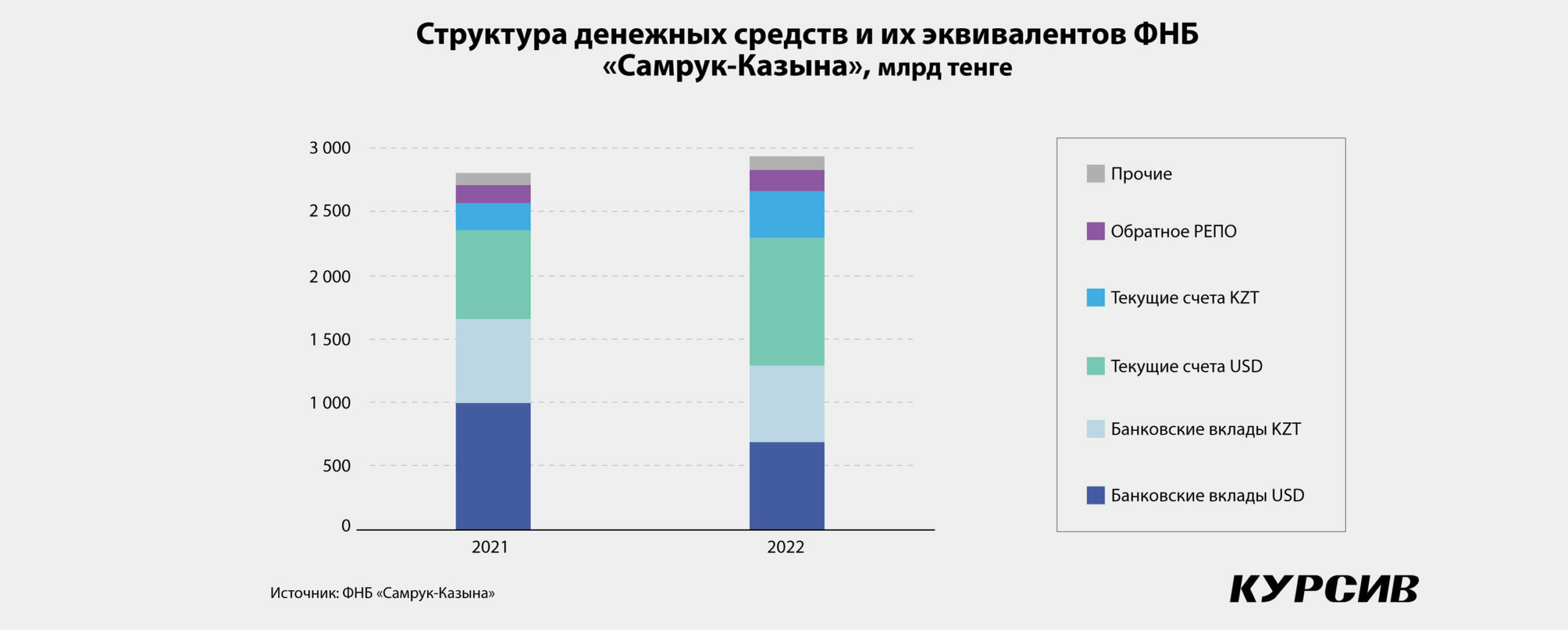

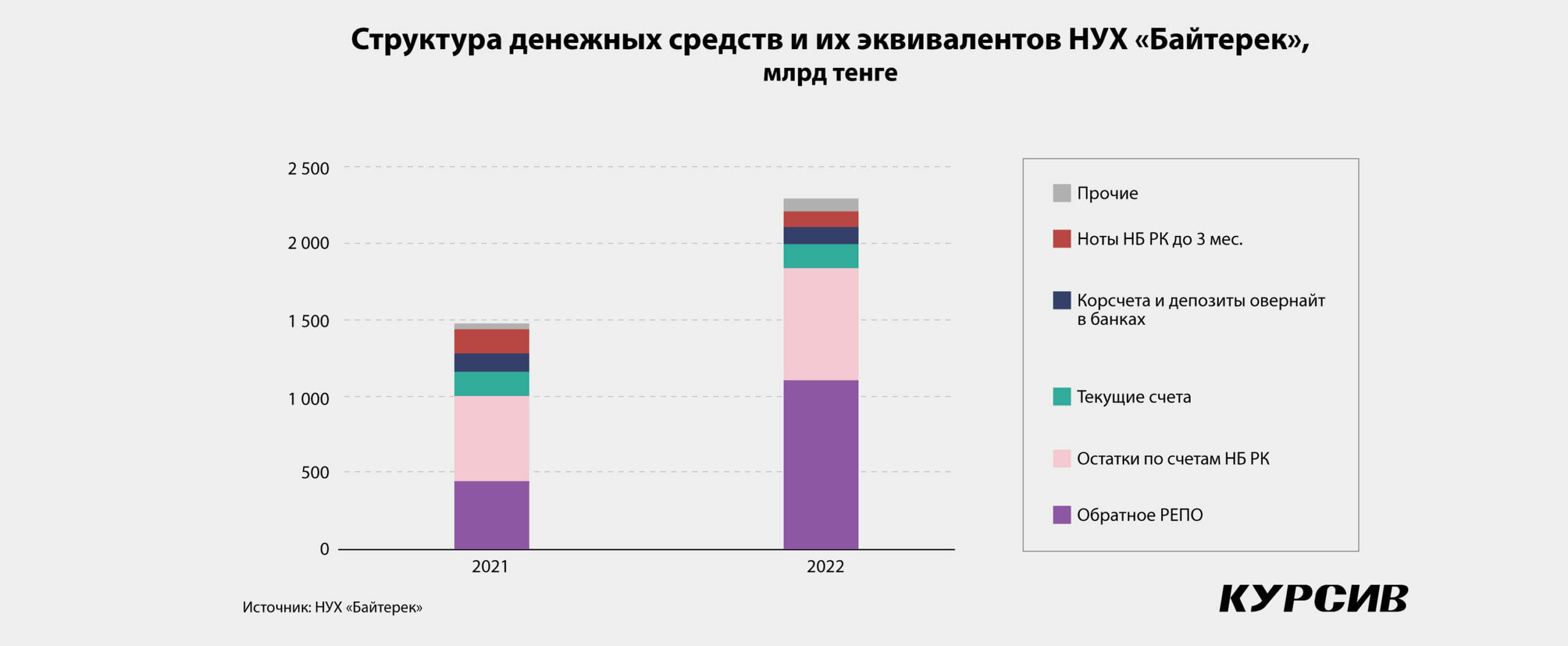

Если обратить внимание на структуру денежных средств и их эквивалентов (в балансе это компонент краткосрочных активов), то внимание на себя обращает рост доли средств по договорам обратного РЕПО.

Объем активов, связанных с операциями обратного РЕПО, у «Байтерека» вырос на 152% в годовом выражении. В финотчетности холдинг сообщает, что использовал в обратном РЕПО следующие инструменты: ГЦБ Минфина РК, ноты Нацбанка РК, бонды Казахстанского фонда устойчивости и Международной финансовой корпорации – всего на 1,1 трлн тенге.

У ФНБ эти операции менее ярко выражены, хотя объем активов по операциям обратного РЕПО вырос в годовом выражении на 17%. «Самрук-Казына» в годовом отчете объясняет: «в рамках диверсификации продолжает размещать часть свободной ликвидности в инструменты денежного рынка, такие как автоматическое РЕПО, под залог государственных ценных бумаг».