Взрывной рост цен на стройматериалы остановился

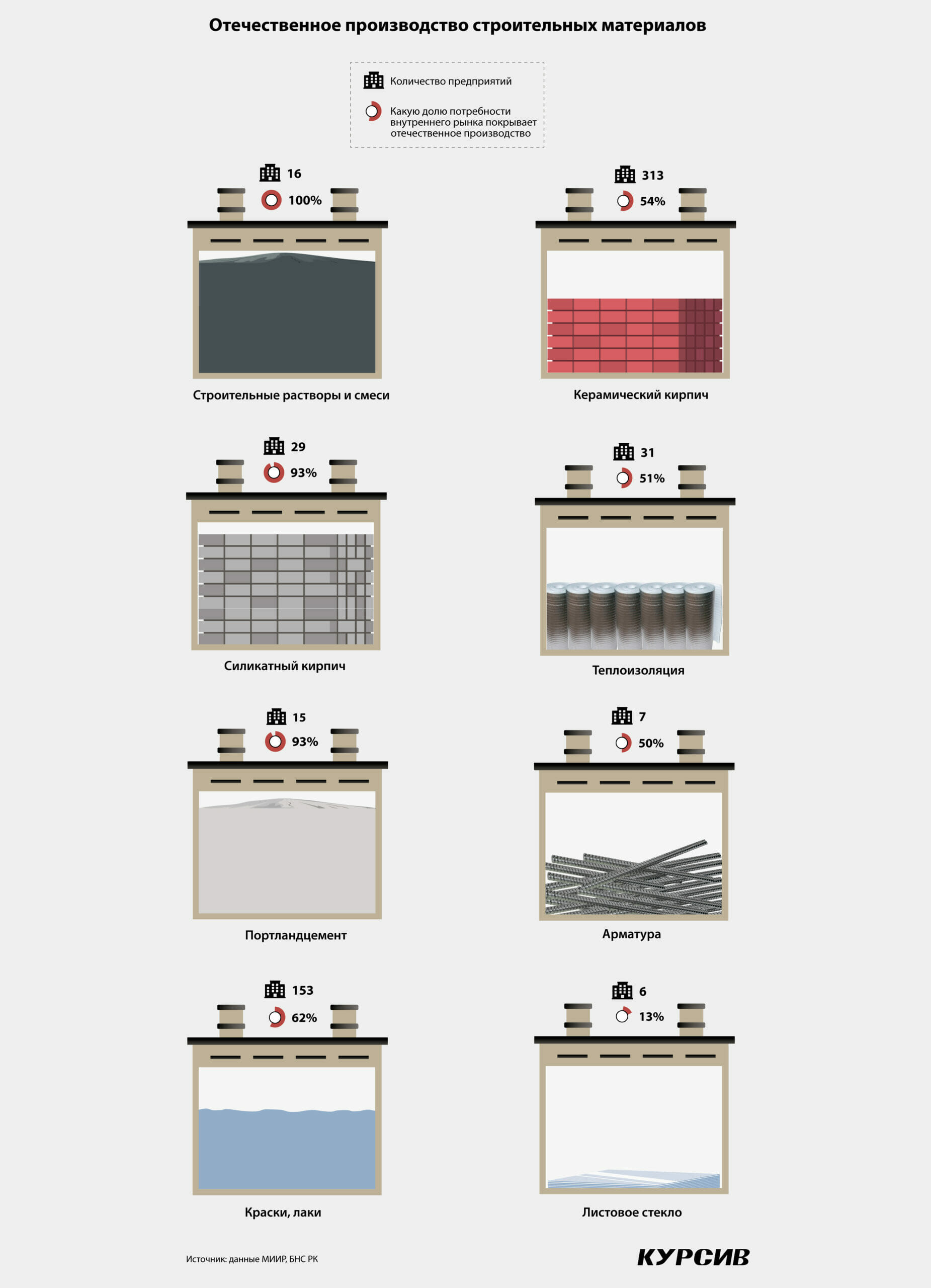

Цены на стройматериалы в Казахстане снижаются или держатся на стабильном уровне, фиксирует статистика. Одна из причин – местных игроков на рынке стройматериалов становится больше. По данным МИИР РК, доля отечественных производителей на этом рынке сейчас составляет 67%.

Два года подряд стройматериалы в РК существенно дорожали, но сейчас этот тренд прервался.

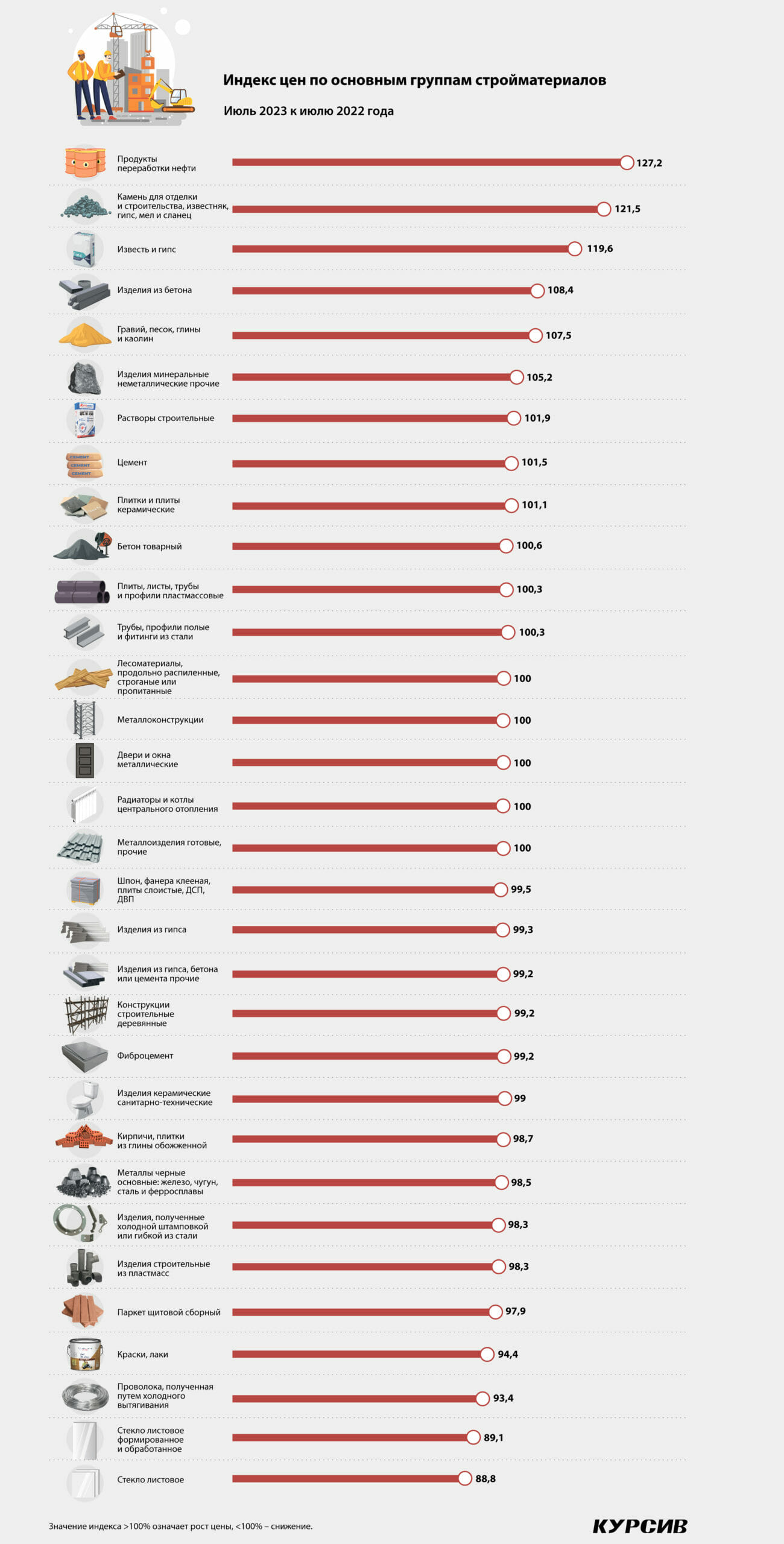

В годовом выражении (июль 2023 года к июлю 2022-го) стоимость 15 из 32 групп стройматериалов, за ценами на которые следит Бюро нацстатистики, снизилась. Еще в 11 группах цены не изменились либо увеличились незначительно (менее чем на 2%). Лишь камень для отделки и продукты переработки нефти прибавили +21,5 и +27,5%, соответственно.

«Если говорить в целом, то, конечно, подорожало практически все, вопрос лишь в том, на сколько процентов. Но есть материалы, которые значительно подешевели. Например, в текущем году нет дефицита металла, который был характерен для прошлого года. В результате цена практически на всю продукцию из металла стала вдвое ниже. Примерно на 30% по сравнению с прошлым годом снизились цены и на древесные материалы (бруски, ДСП, УСБ, фанера)», – делится наблюдениями директор компании по ремонту коммерческой недвижимости Temir Stroy Company Жангельды Ермеков.

Листовое стекло

Листовое стекло в годовом выражении подешевело на 11,2%. Отметим, что в 2021 году именно эта группа строительных материалов подорожала сильнее всего (+31,1%) из-за роста мировых цен на один из производственных компонентов – кальцинированную соду.

По данным Министерства индустрии и инфраструктурного развития РК (МИИР), за год доля отечественных производителей существенно выросла – с 13% в 2022 году до 48% к середине 2023-го.

В Казахстане сейчас для производителя листового стекла – ТОО «СеклоМир Kz» – в Павлодарской области и ТОО «Orda Glass ltd» в Кызылорде. Именно запуск последнего предприятия в конце 2022 года позволил сократить объем импорта. Завод Orda Glass, стоимость которого оценивали в 42 млрд тенге, строили иностранные инвесторы с привлечением кредита БРК. Сроки запуска несколько раз переносили – сначала из-за коррупционных скандалов, затем из-за отказа от участия в проекте одного из иностранных партнеров – американской компании Stewart Engineers (SE). Сейчас единственным акционером завода является китайская компания King Charm Development. Завод отправляет свою продукцию в несколько регионов республики и планирует выйти на экспорт.

Строительные компании напрямую листовое стекло не покупают и не используют. Листовое стекло – сырье для производителей стеклопакетов. Почти половину этого рынка в Казахстане занимают крупные отечественные производители, среди которых, по данным МИИР, ТОО «Казстройстекло», ТОО «Столичная стекольная компания» и ТОО «Alum Construction».

Портландцемент

Мощности полутора десятка цементных заводов страны с запасом хватает, чтобы покрывать потребности внутреннего строительного рынка РК. Но, по данным МИИР, доля отечественного производства портландцемента – 93%. Остальные 7% приходятся на импорт – некоторым потребителям на севере и западе РК логистически выгоднее покупать российскую продукцию в Оренбургской и Новосибирской областях.

Достигнув пика в 2021 году (12,65 млн тонн), объемы отечественного производства второй год снижаются. За 2022 год выпуск цемента уменьшился на 4,3% по сравнению с рекордными показателями 2021-го. А за первое полугодие текущего года казахстанские предприятия сократили выпуск еще на 5% относительно аналогичного периода прошлого года.

В «Казахстанской ассоциации производителей цемента и бетона QazCem» снижение объемов производства связывают с сокращением потребления цемента (–7% к прошлому году) из-за замедления темпов строительства.

По данным БНС РК, стоимость отечественного цемента, на долю которого приходится 3-4% затрат при строительстве жилья, за год увеличилась незначительно – на 1,5%. Одновременно с этим в QazCem отмечают, что себестоимость продукции растет из-за роста цен на ж/д логистику и электроэнергию.

Прогноз на 2024 год у цементной отрасли умеренно-осторожный: «Ожидаем, что картина в 2024 году будет такой же, как в 2023 году», – отмечает исполнительный директор ОЮЛ «Казахстанская ассоциация производителей цемента и бетона» Ербол Акымбаев.

Кирпич керамический и силикатный

Кирпичи, плитки и изделия строительные из глины обожженной, по данным БНС, за год подешевели на 1%.

Более 300 отечественных кирпичных заводов едва покрывают половину потребностей внутреннего рынка (54% по данным МИИР). Основные производители «керамики» сосредоточены в Акмолинской (ENKI, ENKI PLUS, SG BRICK) и Актюбинской (Хромтауский кирпичный завод) областях.

Ежегодно в стране запускают до десятка новых предприятий по выпуску керамического кирпича, но почти столько же производств закрывается из-за низкой рентабельности. Так, в 2020 году доля отечественного керамического кирпича на рынке составляла 60%, в 2021-м она снизилась до 44%, а в 2022 году восстановилась до 54% (данные МИИР).

В 2022 году для снижения импортозависимости в стране запустили сразу шесть новых предприятий, способных выпускать 226,5 млн керамических кирпичей в год: SG Brick и «Арман Тас» в Акмолинской области, «ЭлитСтройАтырау» в Атырауской области, «КИРПИЧ-СК» в СКО, а также Almaty NS-Group и ИП «Бибитжан» в Туркестанской области. Это позволило за первое полугодие 2023 года увеличить выпуск отечественной продукции на 35,6%. Еще один завод с объемом производства 10 млн кирпичей в год планируют запустить в Астане.

В отличие от керамического кирпича производство силикатного кирпича в стране покрывает 93% потребности рынка. Самые крупные среди трех десятков отечественных предприятий – ТОО «СИЛИКАТ» в Абайской области, ТОО «ЛОТОС АҚТӨБЕ» в Актюбинской области и АО «ЗККСМ» в ЗКО. Последний в апреле текущего года расширил свое производство, запустив прессовую линию, способную производить 70 млн силикатных кирпичей в год.

Теплоизоляция

На руку трем десяткам казахстанских производителей теплоизоляции в 2022 году сыграло укрепление рубля. Поставки продукции от основного импортера Казахстана – России – стали либо дорогими, либо низкомаржинальными. Это позволило местным предприятиям нарастить присутствие на рынке.

«Доля отечественного производства теплоизоляционного материала по итогам 2022 года – 51%», – говорят в МИИР.

«По нашим оценкам, доля отечественных производителей в 2022 году увеличилась на 11% и составила 55%», – приводит свои данные директор по маркетингу направления «минеральная изоляция» компании «ТЕХНОНИКОЛЬ» Елена Кузнецова.

Но в текущем году казахстанская теплоизоляция может вновь потерять долю на рынке.

«В 2023 году доля отечественных производителей скорректируется в меньшую сторону, но незначительно – до 51%. Объемы импорта будут сдерживаться возникшим на территории России дефицитом минеральной изоляции», – прогнозируют в «ТЕХНОНИКОЛЬ».

При этом объем выпуска продукции в абсолютном выражении у основных производителей теплоизоляции – экибастузского «Завода «МВИ» IZOTERM из ВКО и Макинского завода теплоизоляции из Акмолинской области – по итогам 2023 года ожидается выше, чем год назад. Прогноз обусловлен ростом спроса на продукцию.

Компания «ТЕХНОНИКОЛЬ» в феврале 2024 года планирует открыть в индустриальной зоне «Кайрат» (Алматинская область) свой завод каменной ваты – на площадке уже завершаются строительные работы, а в сентябре приступят к монтажу оборудования. Инвестиции в проект – 80 млн евро.

«Запуск нового завода позволит удовлетворить потребности в минеральной вате строителей на юге и в центре Казахстана, а также вести поставки на север, запад и восток страны. Планируется, что 20% продукции будет отправляться на экспорт – в Киргизию, Китай, Таджикистан, Туркменистан и Узбекистан», – говорят в компании.

Арматура

В Казахстане, согласно данным БНС РК, арматуру производят семь предприятий: АО «АрселорМиттал Темиртау» в Карагандинской области, ТОО «ЕвразКаспиан Сталь» в Костанайской области, ТОО «KSP Steel» и ТОО «Кастинг» в Павлодарской области, TOO «Ferrum-Vtor» и ТОО «SinYuanSteel» в Шымкенте, а также ТОО «Central Asia Fu Zhou Metal» в Алматинской области.

Эти предприятия, по данным МИИР, обеспечивают потребность отечественного рынка на 50,3%.

Арматура, доля которой в стоимости строительства жилых домов, возводимых по монолитно-каркасной технологии, по данным КазНИИСА, составляет от 8–12%, в 2021–2022 году на фоне дефицита металла и роста мировых цен на железную руду подорожала вдвое. Но в 2023 году цены, по словам участников рынка, практически на всю продукцию из металла снизились.

Материалы для черновой отделки

Отечественные штукатурки, клеи, шпатлевки пользуются стабильным спросом в Казахстане. По данным МИИР, 116 казахстанских производителей сухих строительных смесей и растворов на сегодня полностью обеспечивают внутренний рынок.

Доля местного производства в сегменте красок и лаков ощутимо ниже – 62%. Лакокрасочную статистику «портит» премиум- сегмент, где до 90% приходится на долю импортной продукции, в то время как в эконом-сегменте превалирует продукт отечественного производства.

«Практически все необходимые для строительства черновые материалы, такие как смеси, краски, гипсокартон, производятся в Казахстане. Такие компании, как AlinEX, капчагайский «Кнауф Гипс», завод Tikkurila в Алматинской области, завод «ЭКОТОН+» в Астане, производят качественную продукцию, поэтому нет необходимости искать зарубежные аналоги», – отмечает Жангельды Ермеков.

Как и в QazCem, производители сухих строительных смесей отмечают рост конкуренции со стороны северного соседа, но снижения спроса на свою продукцию пока не наблюдают.

«Мы видим, как постепенно на западные территории Казахстана заходят продукты из России. Есть предпосылки для открытия производственных площадок на территории РК. Мы знаем, что некоторые крупные российские компании серьезно рассматривают Казахстан в качестве потенциально привлекательного рынка сбыта и развертывания производства на местном сырье», – отмечает директор департамента маркетинга Alina Group Кристина Ким.

За минувший год стоимость строительных растворов, по данным БНС РК, практически не изменилась (+1,9%), а краски и лаки даже потеряли в цене (–5,6%).