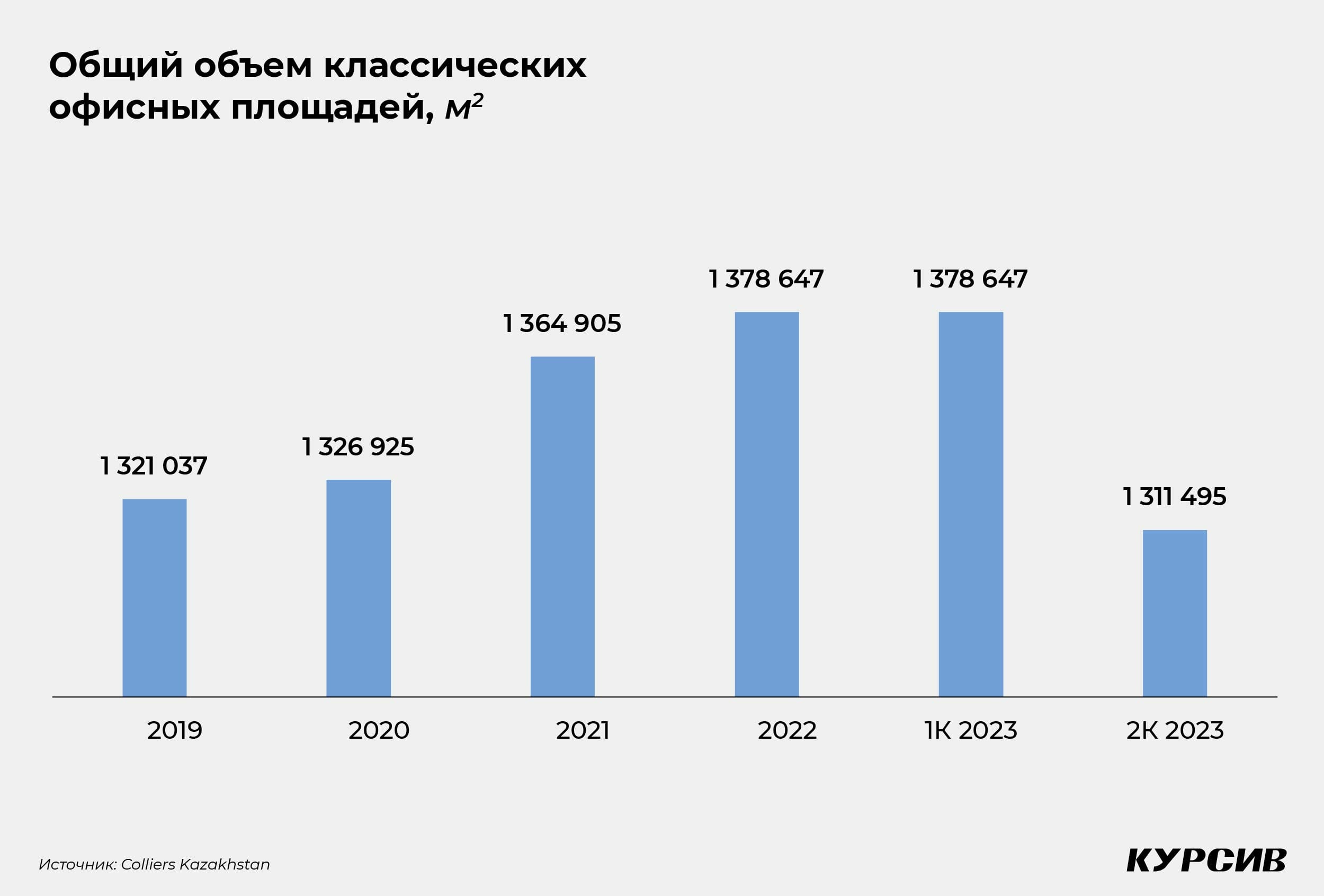

За первое полугодие 2023 года объем предложения качественных офисных площадей в Алматы сократился на 4,9%, с 1,38 млн кв. м до 1,31 млн кв. м. Причина — в выводе сразу нескольких бизнес-центров с рынка аренды. Речь идет о трех офисных зданиях вдоль проспекта аль-Фараби (CDC-1, CDC-2, AFD-B) и одном на проспекте Достык (D-160), которые были выкуплены инвесторами целиком под собственные нужды, рассказали «Курсиву» эксперты Colliers Kazakhstan.

«Сегодня рынок офисной недвижимости буквально «кипит», то есть находится на подъеме ввиду высокого спроса. В этой ситуации владельцам и девелоперам иногда выгоднее продать объект, чтобы обеспечить быструю возвратность вложенных инвестиций, а покупателям, крупным компаниям — приобрести готовый объект, а не снимать его в долгосрочную аренду. Кроме того, на рынке, где условия диктует арендодатель, такая стратегия позволяет избежать возможного резкого скачка арендных ставок», — поясняет руководитель отдела консалтинга и оценки Colliers Павел Аношин.

Объем офисного рынка

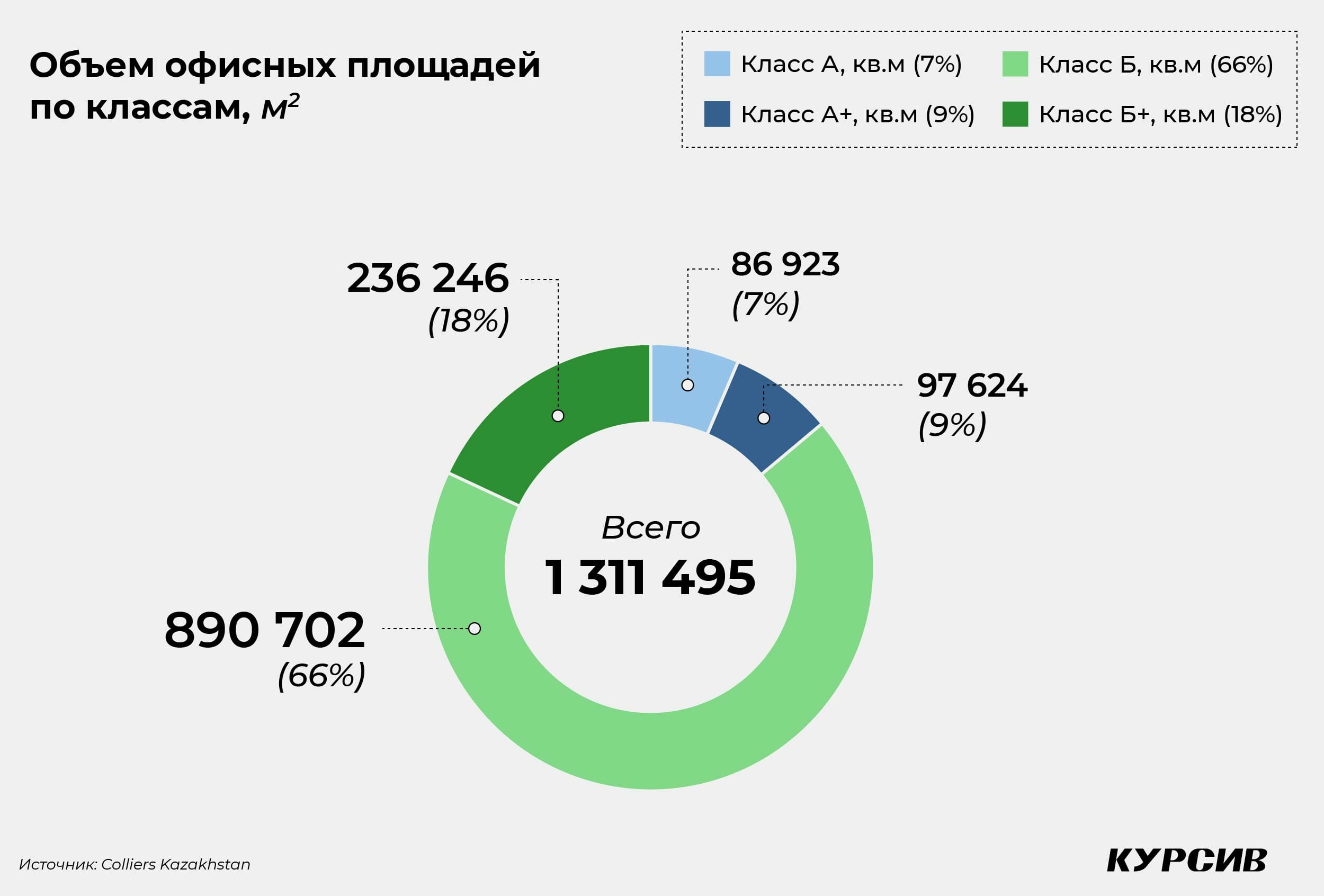

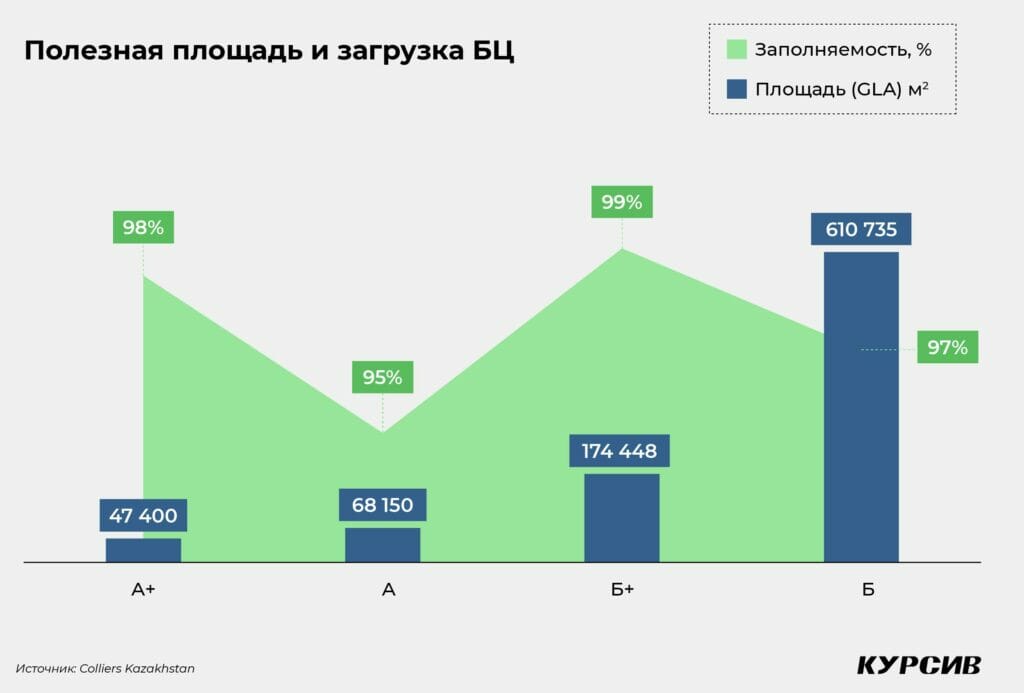

Согласно аналитике Colliers, две трети качественных офисов в Алматы относят к классу Б, на класс Б+ приходится 18%, а высшие классы А+ и А занимают долю рынка объемом 9% и 7%, соответственно.

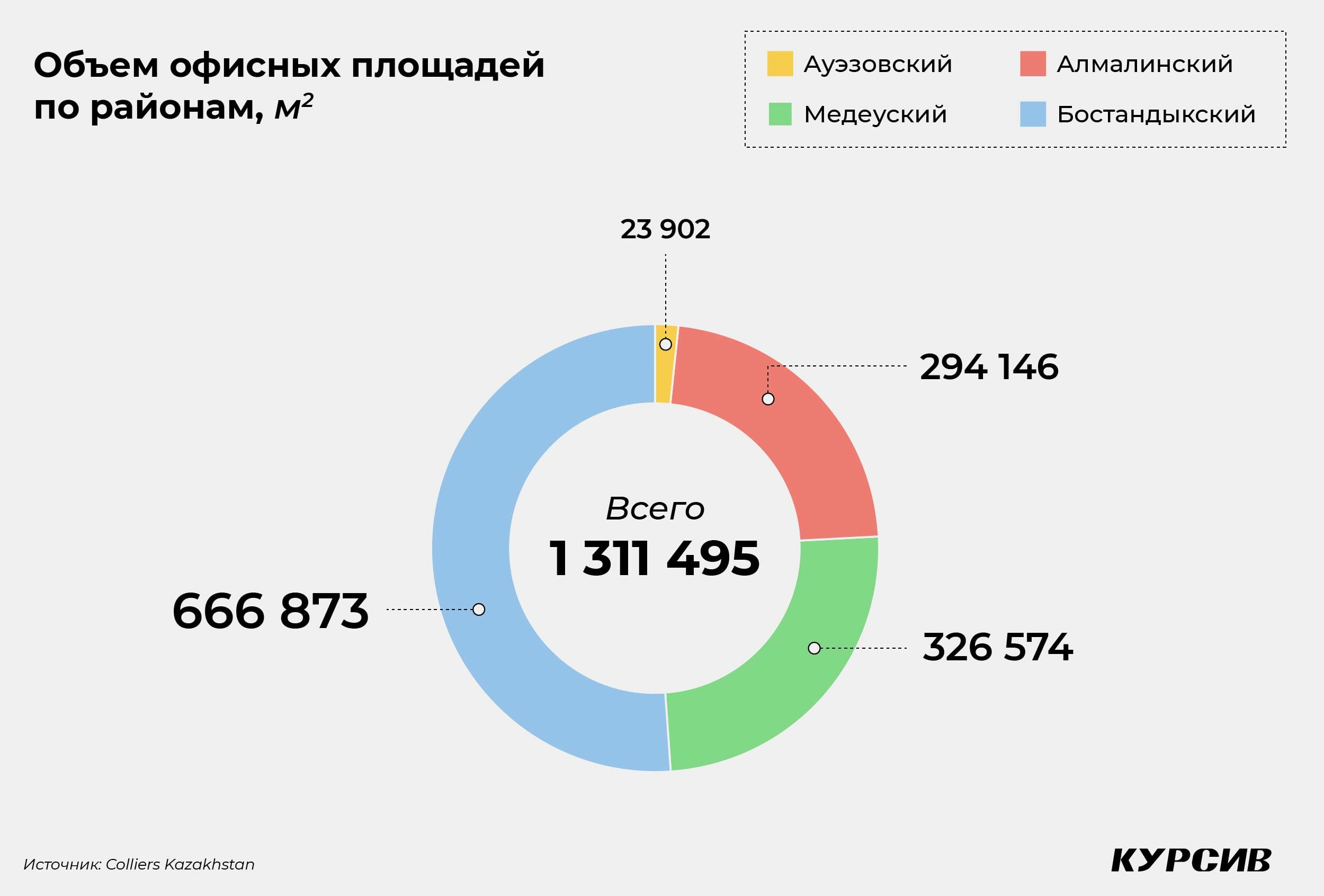

Больше половины (51%) офисных площадей класса не ниже Б расположены в Бостандыкском районе, четверть приходится на Медеуский, чуть меньше (22%) – на Алмалинский. В Ауэзовском районе таких лишь 2%, а в остальных районах города и вовсе нет качественных офисных площадей.

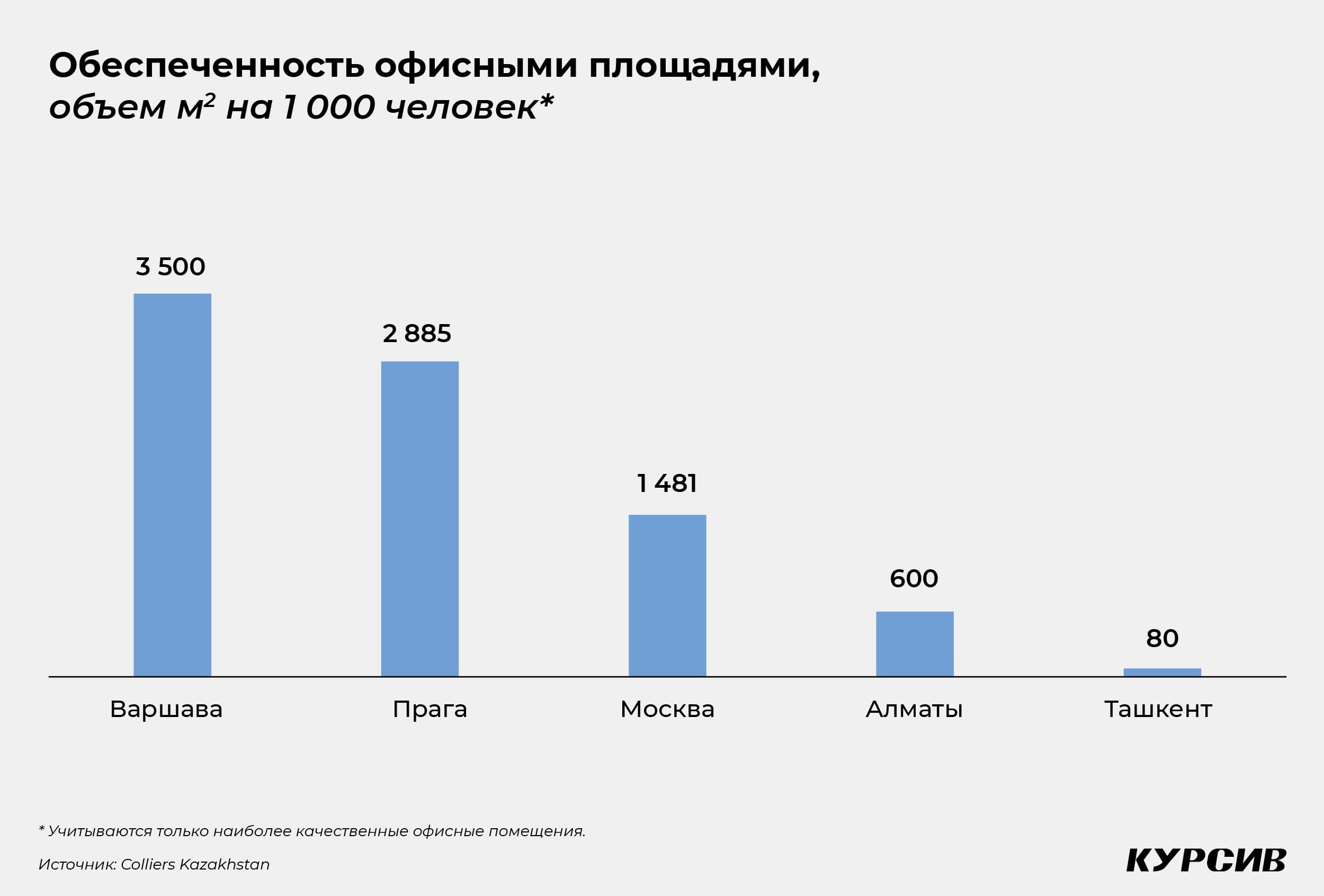

Показатель обеспеченности офисными квадратами в Алматы составляет около 600 кв. м на тысячу человек. Для сравнения, это в 2,5 раза меньше, чем в Москве, и в 5-7 раз меньше, чем в Праге или Варшаве.

Наиболее востребованы на рынке помещения классов А+, Б+ и Б — их загрузка превышает 97%. Офисы класса А загружены на 95%. За второй квартал и без того небольшая вакансия в среднем по рынку снизилась на 0,2%.

«Высокая загрузка качественных офисов обусловлена высоким уровнем спроса со стороны арендаторов и недостаточностью нового предложения», — поясняет старший консультант отдела офисной недвижимости Colliers Закир Калиев.

Ставки аренды

«Рынок офисной недвижимости сегодня можно охарактеризовать как landlord driven market. Это означает усиление переговорной позиции арендодателей ввиду превышения спроса над предложением. Подход к переговорам становится менее гибким. Арендодатели фактически могут диктовать свои коммерческие условия, увеличивать ставки. В первую очередь, это связано с ростом спроса на фоне релокации бизнеса из стран ближнего зарубежья», — отмечает Павел Аношин.

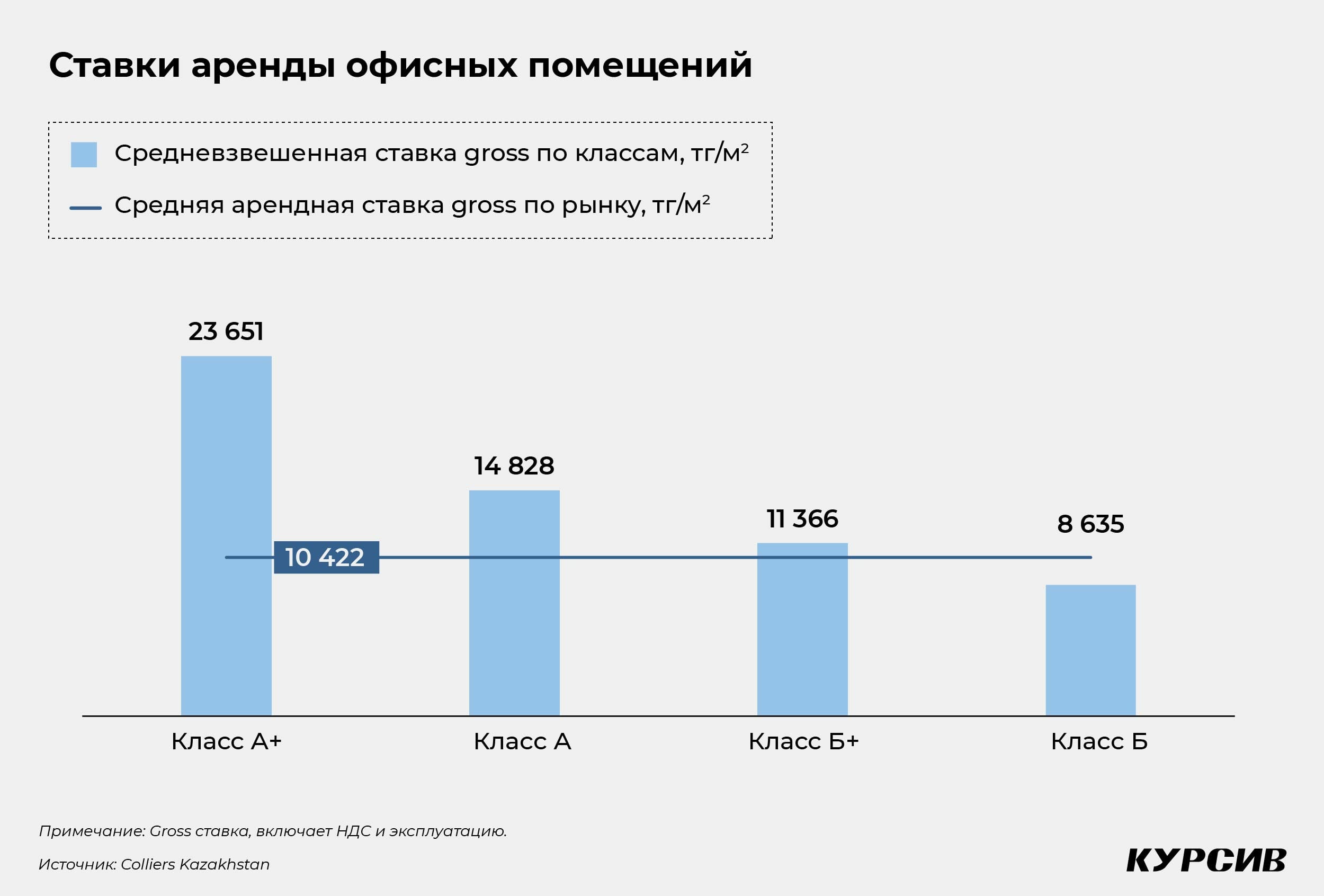

Средневзвешенная ставка по всем классам в городе Алматы по итогам полугодия составила 10 422 тенге/кв. м. За второй квартал ставки выросли на 4%, а с начала года — на 13%.

Самые дорогие офисы — в Медеуском районе. Запрашиваемая ставка аренды здесь составляет 12 917 тенге за «квадрат» в месяц, что на 24% выше средневзвешенной ставку по городу. В других районах офис можно арендовать по месячным ставкам в диапазоне от 9 337 тенге/кв. м до 9 733 тенге/кв. м.

«Рост арендных ставок — это реакции рынка на высокий уровень инфляции и базовой ставки Национального банка РК. Ожидаем, что по итогам 2023 года ставки вырастут на 15%-18%», — прогнозируют эксперты Colliers.

Структура бизнес-центров

С 2021 года формат классических офисов стали теснить гибкие офисные пространства. За два минувших года их суммарная площадь, по данным Colliers, выросла на 100% и на сегодня оценивается в 7-10% общей площади (GLA) рынка офисной недвижимости Алматы.

Такие форматы появляются как в составе классических бизнес-центров, так и в новых жилых комплексах. Только за минувшие два года в Алматы открыли и расширили гибкие офисы в БЦ Smart Point, в БЦ Fortis (Most IT Hub), в БЦ Forum (Jazz co-working), в БЦ Коктем Grand (коворкинг Cloud Office), сервисные офисы Infinity Space появились в БЦ Кен Дала. В ЖК Dialin открылось пространство Regus.

В Colliers говорят, что такие офисные форматы в составе бизнес-центров позволяют быстро удовлетворить «первоначальный» спрос так как включают весь пакет удобств и сразу готовы для аренды. Это дает возможность арендаторам разместить сотрудников, чьи требования необходимо удовлетворить быстро, а заодно протестировать пространство БЦ. Поэтому наличие таких вариативных пространств в бизнес-центрах улучшает их имидж. «Немаловажную роль играет и бизнес-культура и качественное окружение, которое возникает в результате индуцированного спроса в результате создания пространств», — добавляет Закир Калиев.

Целевая аудитория гибких офисных пространств — это реплицирующиеся компании и вновь созданные локальные стартапы. Коворкинги предпочитают представители креативного кластера (дизайнеры, художники и фотографы и т.д), проектные группы, студенческие организации, фрилансеры и даже инженеры и изобретатели.

Куда будет развиваться офисный рынок Алматы

Высокий спрос на офисы и нехватка земельных участков близ центра Алматы вынуждает развиваться офисный рынок в северном направлении (в сторону аэропорта), а также в восточном и западном направлении. В западной часть города за последние два года уже появились новые бизнес-центры Quorum и Aspan общей арендопригодной площадью около 11 600 кв. м.

«Рост офисных пространств в данных направлениях напрямую зависит от плотности, т.е. строительства новых ЖК. Так как город Алматы имеет потенциал расширения в западную и восточную сторону, произойдет и индуцированный спрос на офисные площади, за счет строительства новых жилых комплексов и увеличения плотности населения», — отмечает Аношин.

В 2023-2024 г.г. в Алматы ожидают выхода на рынок трех новых офисных проектов классов А+, А и Б в Бостандыкском (БЦ Deniz Park, Нурлы тау, Лескова, 3) и Медеуском (Жамакаева, 16) районах которые в общей сложности увеличат объем рынка качественных офисов на 74 тыс. «квадратов» или примерно 5%.

Ранее «Курсив» писал, что в Астане и Алматы наблюдается рекордный спрос на офисы. У владельцев бизнес-центров почти нет свободных офисных площадей, даже несмотря на то, что за 2022 год ставки аренды выросли на 20–30%.