Вооружившись данными Национального банка РК, «Курсив» изучил структуру и распределение активов казахстанских резидентов за рубежом.

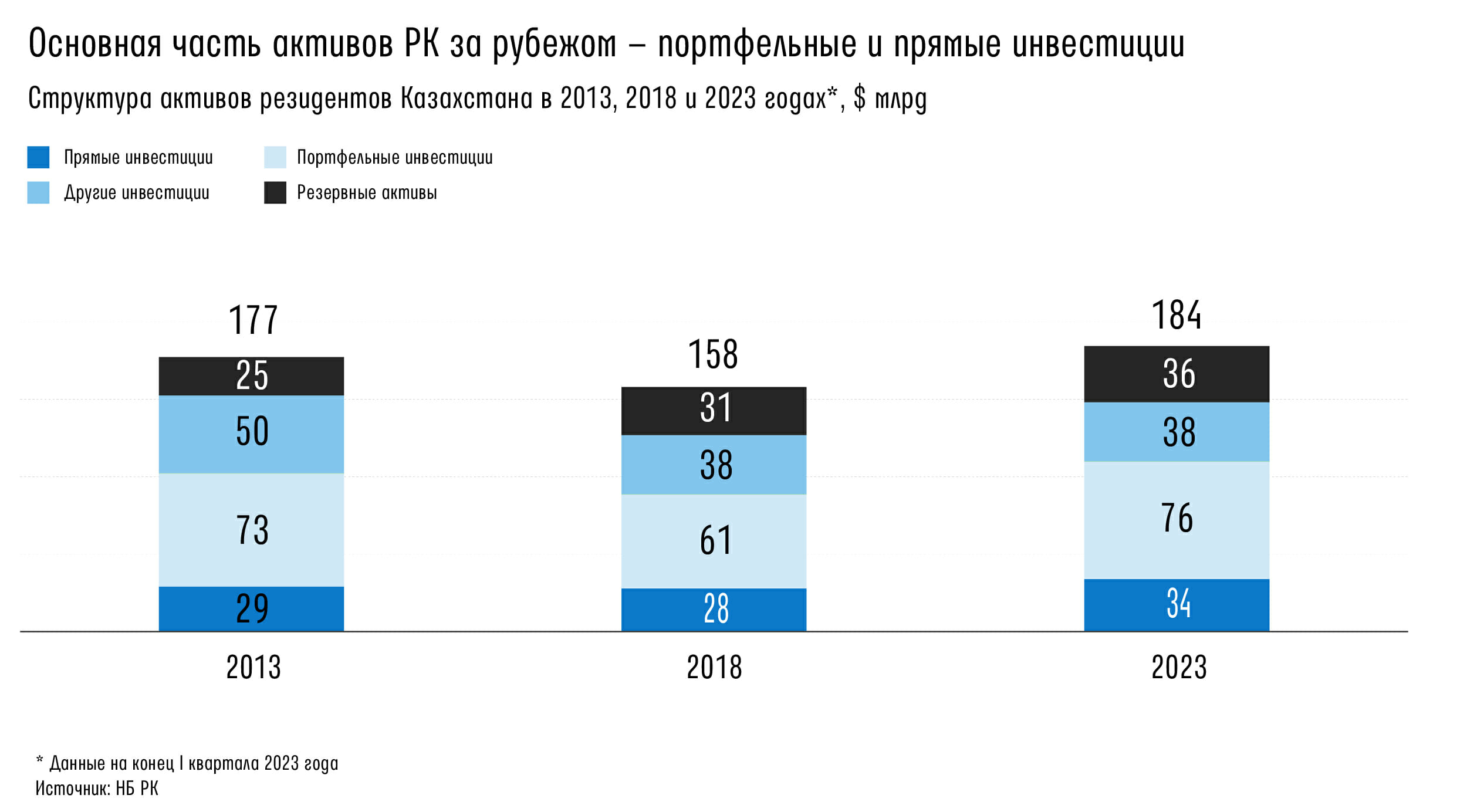

На конец I квартала 2023 года (наиболее свежая статистика; данные на конец II квартала появятся в начале октября этого года) общий объем активов РК за рубежом составлял $184 млрд. За последние 10 лет этот объем увеличился лишь на 4% за счет бурного роста прямых инвестиций (+16%, до $34 млрд) и резервных активов (+47%, до $36 млрд). Однако общая структура активов изменилась незначительно. В ее основе прямые и портфельные инвестиции, на которые приходится соответственно 18 и 41%, а также «другие инвестиции» (главным образом кредиты) и резервные активы – 21 и 20% соответственно.

Отраслевой разрез показывает, что интерес за рубежом для резидентов Казахстана составляют компании финансового сектора (39% активов), госорганы (32%), холдинговые компании (11%), нефтедобывающие (4%), металлургические и торговые компании (по 2%), а также трубопроводные (1%).

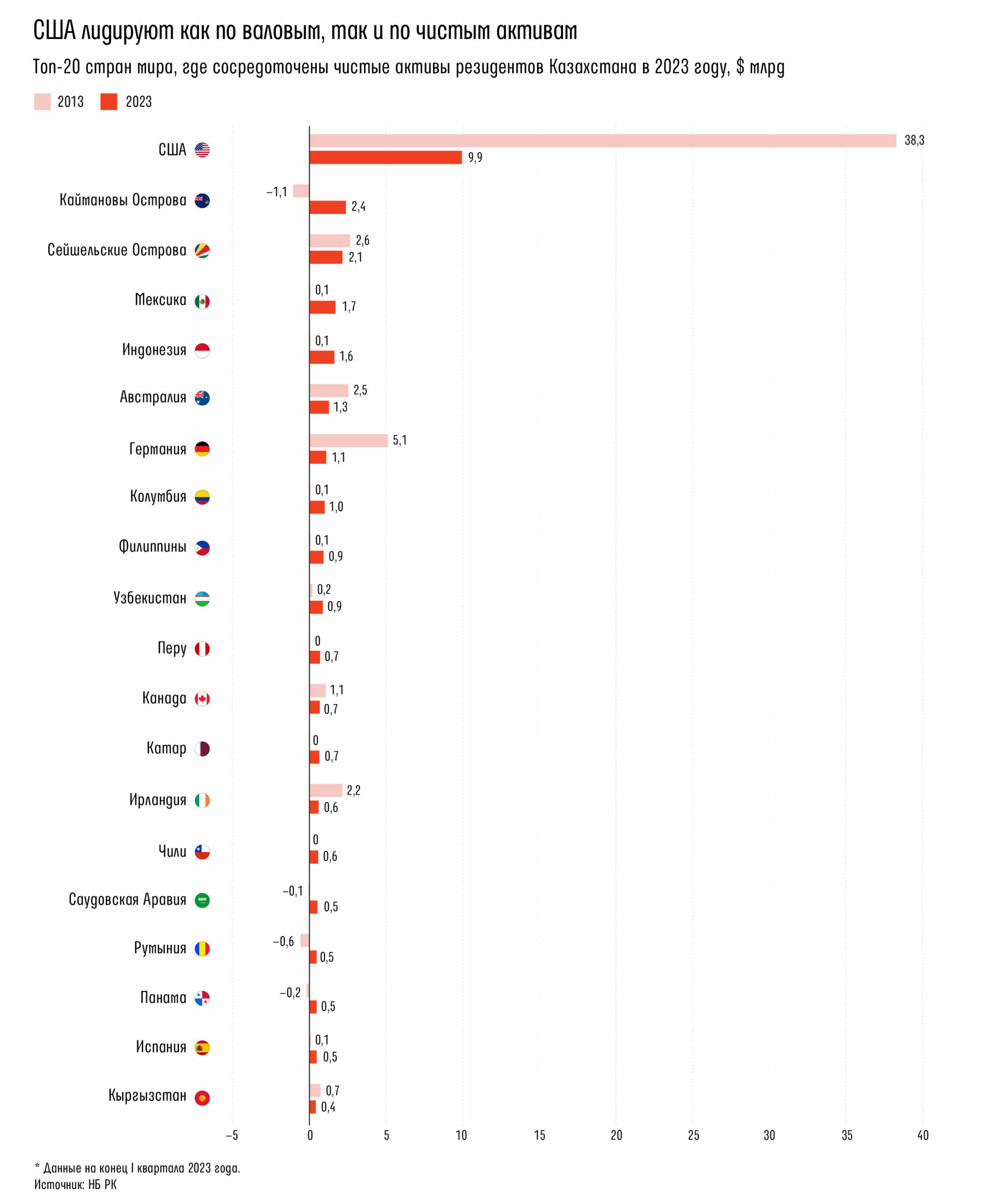

Объяснить распределение внутри данной структуры помогает обзор группы главных держателей международных активов. В статистику МИП попадают международные активы Национального фонда РК (НФ), которые на конец I квартала 2023 года составляли чуть более $58 млрд – около 31% к общему объему активов РК по МИП. В структуре активов сберегательного портфеля НФ на конец 2021 года (по итогам 2022-го детализированные данные по НФ опубликованы не были), согласно отчетам Минфина РК, выделялись США (47,7%), страны еврозоны (10,8%), Япония (6,4%), Великобритания (5,4%), Канада (3,8%), Австралия (2,9%), Китай (1,6%), Мексика (1,4%), Индонезия (1,2%), Швейцария (1,1%) и Южная Корея (1,1%). Тогда общий объем активов сберегательного портфеля Нацфонда РК составлял $50,4 млрд.

Попадают в эту статистику и международные активы ЕНПФ. Таких на тот же период было около $5,3 млрд, или 3% от активов по МИП, и они были представлены бондами правительств иностранных государств и облигациями компаний-нерезидентов. Среди государств, чьим ГЦБ управляющие ЕНПФ доверили наиболее крупные вложения, выделяются США, Мексика, Колумбия, Саудовская Аравия, Индонезия и Филиппины.

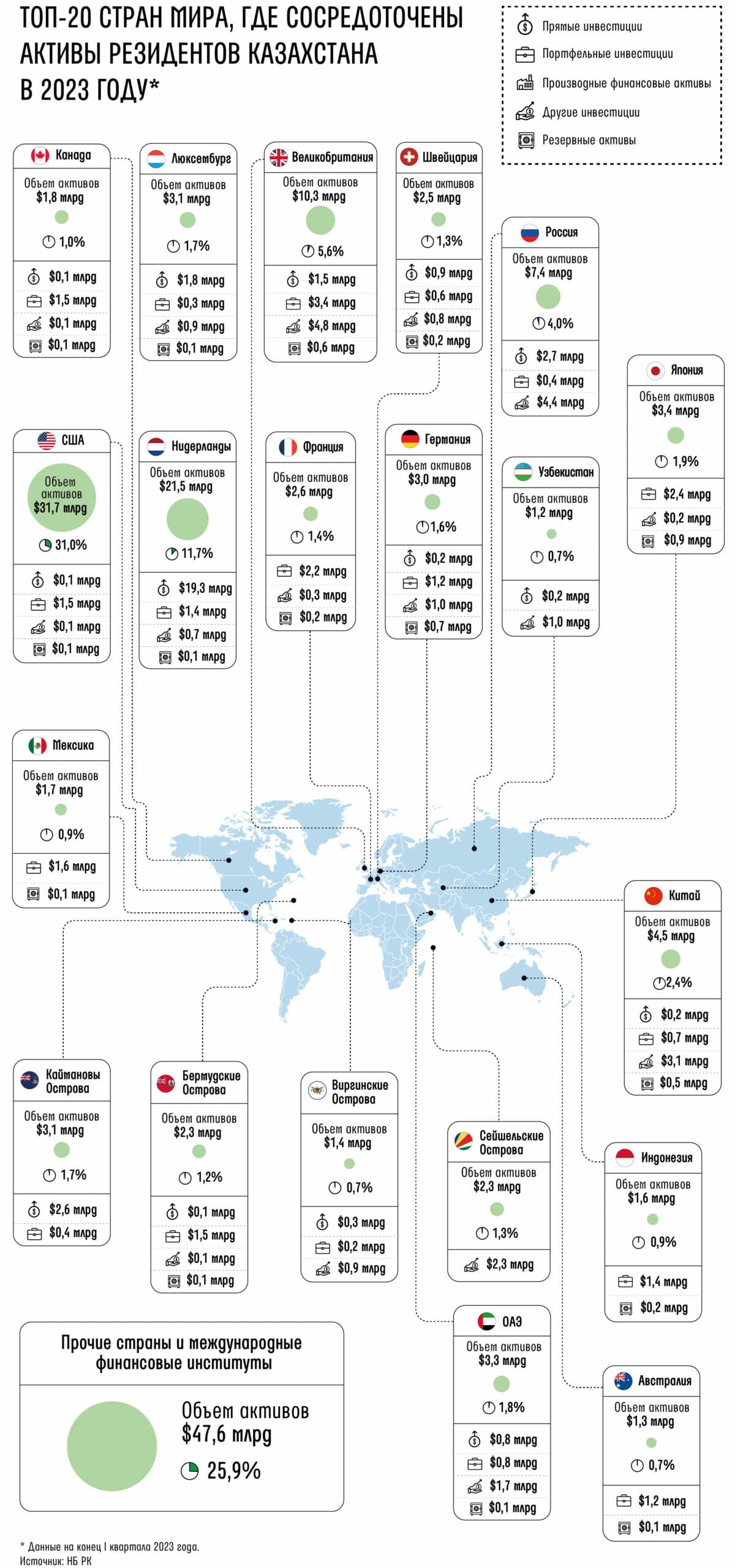

По данным МИП, ключевое направление казахстанских инвестиций – США. Объем активов, приходящихся на Америку, составляет $57,1 млрд, или 31,0% всего объема международных активов по МИП. В основном это портфельные инвестиции ($41,3 млрд).

На втором месте Нидерланды с активами в $21,5 млрд (11,7% от общего объема), и активы эти представлены главным образом прямыми инвестициями – $19,3 млрд. Напомним, в Нидерландах квартируют компании – владельцы долей в казахстанских нефтегазовых активах, а также отдельные управляющие компании.

Третья в списке Великобритания с активами в размере $10,3 млрд (5,6%). Портфель казахстанцев в этой стране более диверсифицирован: на портфельные инвестиции приходится $3,4 млрд, на прямые – $1,5 млрд, на «другие инвестиции» – $4,8 млрд, резервные активы – $0,6 млрд. За последние 10 лет размер активов резидентов Казахстана в Соединенном Королевстве сократился на 39%.

На четвертом месте Россия с $7,4 млрд (4,0%). РФ казахстанцы кредитуют (объем «других инвестиций» – $4,4 млрд) либо заходят с устойчивым интересом (прямые инвестиции – $2,7 млрд). За десятилетие объем контролируемых резидентами Казахстана в РФ активов сократился на 9%.

Замыкает пятерку Китай с $4,5 млрд (2,4%), объем активов которого за 10 лет вырос на 87%. Львиная доля наших инвестиций в Китай – кредиты ($3,1 млрд), но есть и портфельные инвестиции ($0,7 млрд), и прямые ($0,2 млрд).

Отдельно стоит отметить активы Каймановых, Сейшельских, Бермудских и Виргинских Островов. На эти несколько офшоров приходится $9,1 млрд активов казахстанцев, или 4,9% от общего объема активов резидентов РК за рубежом. За 10 лет размер активов казахстанцев в этих офшорах вырос почти на треть.

Терминология учета

Данные об активах резидентов Казахстана за рубежом целиком взяты из периодического отчета НБ РК о международной инвестиционной позиции (МИП).

Нацбанк, опираясь на стандарты Международного валютного фонда, определяет МИП как «статистический отчет, отражающий на определенную дату стоимость и структуру накопленных запасов внешних финансовых активов (включая резервные активы) и обязательств страны».

«Соотношение между международными финансовыми ресурсами, которыми располагает страна, и ее задолженностью перед другими странами (разность между внешними финансовыми активами и обязательствами страны) представляет собой чистую МИП страны, которая может быть положительной или отрицательной. Чистая МИП в совокупности со стоимостью нефинансовых активов дает чистую стоимость капитала экономики (балансирующая статья национального баланса активов и пассивов)», – указывают в НБ РК.

В структуру финансовых активов (как и обязательств) входят прямые, портфельные и другие инвестиции, производные финансовые инструменты, а также резервные активы.

Ниже приведены определения видов инвестиций, которые дают в руководствах по сбору статистики специалисты МВФ.

Прямые инвестиции отражают устойчивый интерес субъекта, являющегося резидентом одной страны (прямого инвестора), в отношении субъекта, являющегося резидентом другой страны (предприятия прямого инвестирования). Этот устойчивый интерес предполагает существенную степень влияния указанного инвестора на управление данным предприятием. В МВФ под устойчивым интересом понимается ситуация, когда прямому инвестору принадлежит не менее 10% обыкновенных акций или голосов либо эквивалент такого участия в предприятии прямого инвестирования.

Портфельные инвестиции – это финансовые инструменты в форме ценных бумаг, обеспечивающих участие в капитале, и долговых ценных бумаг, которые обычно обращаются (или могут обращаться) на организованных рынках, и при этом резиденты, являющиеся держателями/эмитентами этих инструментов, в значительной степени руководствуются соображениями диверсификации портфелей.

Производные финансовые инструменты – финансовые инструменты, которые привязаны к другому конкретному финансовому инструменту, индикатору или товару и с помощью которых конкретные финансовые риски могут независимо продаваться и покупаться на финансовых рынках. Форварды, фьючерсы, опционы и т. п.

Другие инвестиции – остаточная категория, охватывающая все финансовые инструменты, кроме тех, которые отнесены к прямым инвестициям, портфельным инвестициям, производным финансовым инструментам или резервным активам. Как и портфельные инвестиции, они сначала классифицируются по типам инструментов, а затем по секторам. Типы инструментов включают в себя коммерческие кредиты, кредиты и займы, наличную валюту и депозиты, а также прочие активы и обязательства.

Резервные активы – внешние активы, которые находятся под реальным контролем органов денежно-кредитного регулирования и в любой момент могут быть использованы этими органами для целей платежного баланса или иных целей. В данной классификации выделяются монетарное золото, СДР, резервная позиция в МВФ, иностранная валюта и другие требования.