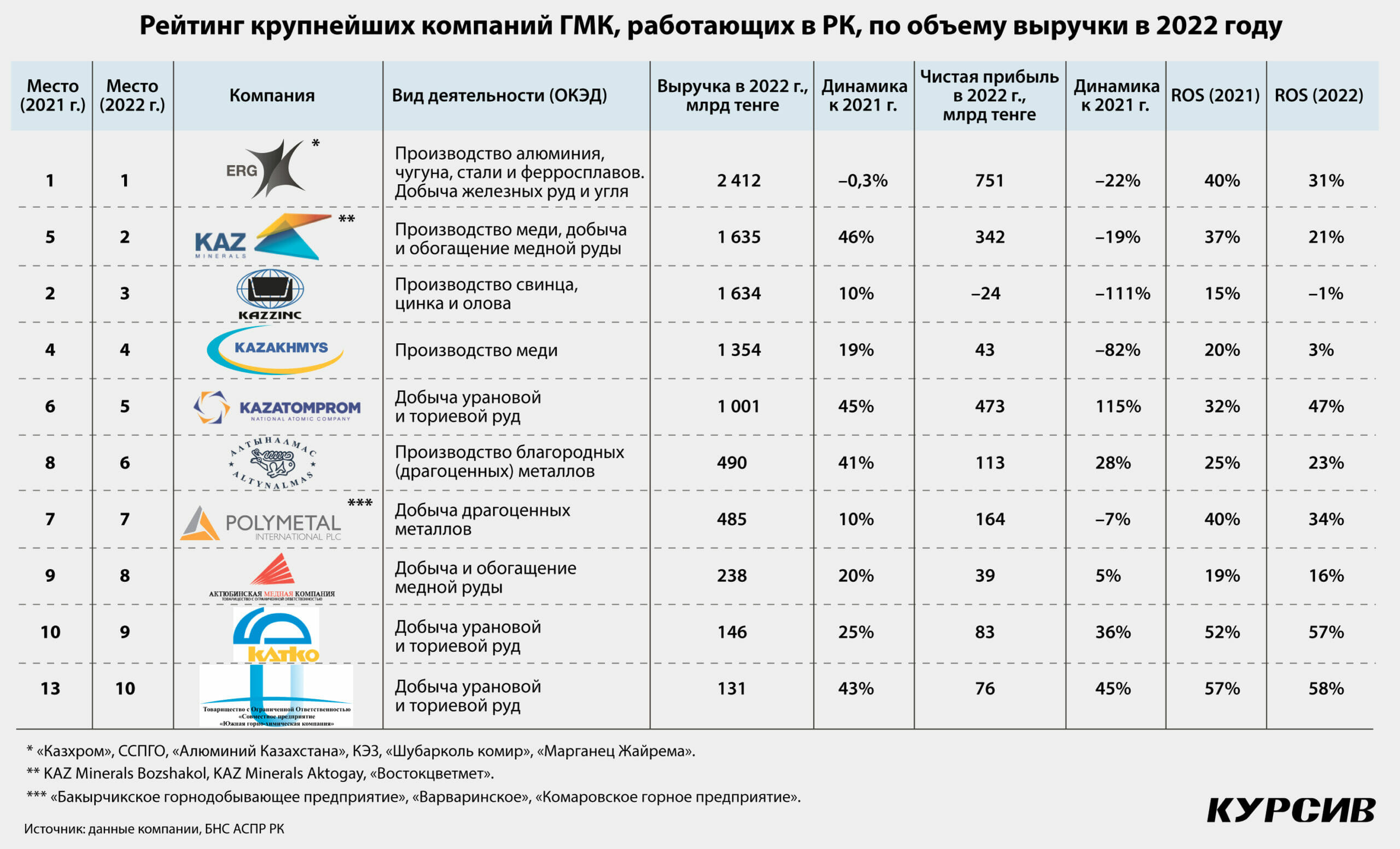

Kursiv Research подготовил ренкинг крупнейших компаний горно-металлургического комплекса по объему выручки по итогам 2022 года.

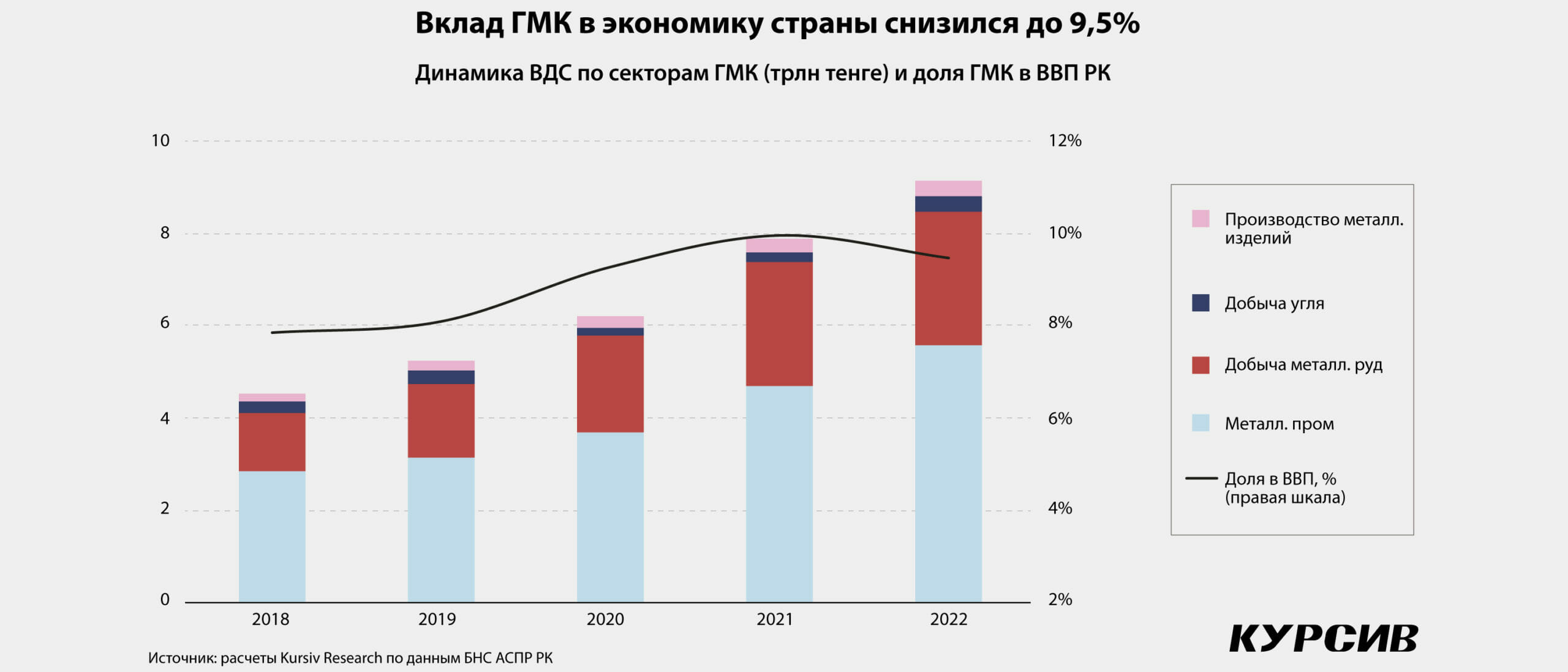

Горно-металлургический комплекс (ГМК) – важнейший после нефтянки сектор экономики. Его доля в ВВП страны по итогам 2022 года составила 9,5% (годом ранее – 9,9%). Сектор генерирует почти пятую часть казахстанского экспорта (в денежном выражении).

Kursiv Research продолжает анализировать выручку крупнейших компаний ГМК для выявления лидеров отрасли, их возможностей и рисков в изменяющихся условиях внешней среды. Практически у всех участников ренкинга увеличилась выручка, но у семи компаний снизилась эффективность бизнеса, оцененная через рентабельность продаж. Главная причина в возросших финансовых расходах: у одних они связаны с последствиями геополитических конфликтов, у других – с ростом трат на «социалку» после январских событий.

Евразийская шестерка

Eurasian Resources Group (ERG) третий год подряд занимает первое место в нашем ренкинге. Евразийская группа владеет и зарубежными горно-металлургическими активами, но в нашем исследовании учитывались финансовые показатели шести предприятий, расположенных в Казахстане: «Казхром», «Соколовско-Сарбайское горно-обогатительное производственное объединение» (ССГПО), «Алюминий Казахстан» (АК), «Казахстанский электролизный завод» (КЭЗ), «Шубарколь комир» и «Марганец Жайрема».

Собственные месторождения хромовой руды, обогатительные фабрики и географическая близость к глобальным производителям нержавеющей стали (Китай, Япония и Южная Корея) делают «Казхром» ключевым игроком в мире (13% глобального рынка и первое место по объему производства в эквиваленте хрома). Соответственно, компания приносит Евразийской группе самую большую выручку: в минувшем году она заработала почти 1,3 трлн тенге, или больше половины от всех горно-металлургических активов ERG, расположенных в РК.

Компания заработала на 21,7% больше, чем в 2021 году. Положительная динамика вызвана удорожанием ферросплавов, в частности высокоуглеродистого феррохрома. Высокоуглеродистый феррохром является ключевым продуктом: в 2022 году этот сплав обеспечил компании 76,3% всей выручки, или 84,9% всех продаж в физических поставках.

Обычно цены на феррохром складываются из соотношения спроса и предложения на нержавеющую сталь. Но 2022 год был исключением. Российско-украинский конфликт привел к удорожанию первичных энергоресурсов, росту издержек и остановке крупных производств. К примеру, в январе-феврале Турция и Албания сократили привычный объем выпуска наполовину. В августе-сентябре Yildirim Group заморозил 45% мощностей на всех своих активах. Производственные перебои вынудили некоторые сталелитейные компании закупиться впрок, и это поддержало цены на высоком уровне. На этом фоне среднегодовая цена на высокоуглеродистый феррохром на европейском рынке достигла $2,6 за фунт (в 2021 году – $1,5).

Важным экспортным направлением для казахстанских поставщиков является Китай. Шанхайские производители стали сократили спрос на феррохром из-за карантинных ограничений. Но в первой половине года наблюдались логистические проблемы в ЮАР (затопление порта в Дурбане и кибератаки на транспортную компанию), из-за которых критично сократились запасы феррохрома в Китае. В результате среднегодовая цена на высокоуглеродистый феррохром на китайском рынке сохранилась на высоком уровне, составив $1 за фунт (в 2021 году – $1,1).

Благоприятная ценовая конъюнктура на фоне разнонаправленных производственных результатов «Казхрома» (сокращение добычи хромовой руды на 7% и увеличение производства ферросплавов на 1,3%) обеспечили, как уже упоминалась выше, рост выручки на 21,7% и чистой прибыли на 11,8% (до 485,9 млрд тенге).

Минувший год выдался стрессовым для «Соколовско-Сарбайского горно-обогатительного производственного объединения», второго по величине выручки казахстанского актива Евразийской группы. Из-за риска вторичных санкций ССГПО прекратило поставки железорудного сырья – концентрата и окатышей – своему ключевому покупателю, Магнитогорскому металлургическому комбинату (ММК), с которым кооперация была налажена еще в советский период. К примеру, доля окатышей, направляемых в ММК, в общем производстве 2021 года составила 40%. Перебои с поставками привели к сокращению выручки до 407,7 млрд тенге (–47,5%) и к шестикратному росту запасов готовой продукции в денежном выражении – до 71,6 млрд тенге.

В середине текущего года стало известно, что ССГПО осваивает производство премиальной продукции, чтобы выйти с этим продуктом на европейские рынки. Речь идет о BF-окатышах и DR-окатышах; в 2026 году планируется запустить производство горячебрикетированного железа, которое также планируется экспортировать в Европу.

Алюминиевое направление ERG представлено двумя крупными активами: производителями глинозема «Алюминий Казахстана» и первичного алюминия «Казахстанский электролизный завод». Выручка двух компаний выросла по итогам 2022-го: АК заработал 288,7 млрд тенге (+37,7%), КЭЗ – 309,3 млрд тенге (+8,2%). Положительная динамика сформировалась на фоне разнонаправленных производственных результатов: если выпуск на АК вырос на 1,7%, то на КЭС он сократился на 5,1%.

Алюминиевому дивизиону ERG благоволила ценовая конъюнктура. Среднемесячные цены достигли исторического максимума в марте 2022 года ($3,5 тыс. за тонну алюминия) на фоне опасений трейдеров, что антироссийские санкции ограничат поставки «Русала». Но ажиотаж сбавили новости из Китая о новых карантинных ограничениях и проблемах крупнейшего девелопера Evergrande. Также цены снижались из-за ужесточения монетарной политики в западных странах и сокращения производств, потребляющих алюминий. В результате разогретый рынок алюминия двинулся вниз, в сентябре-октябре «крылатый» металл торговался за $2,2 тыс. за тонну. Но в целом средние цены были выше, чем годом ранее, на 9,4%.

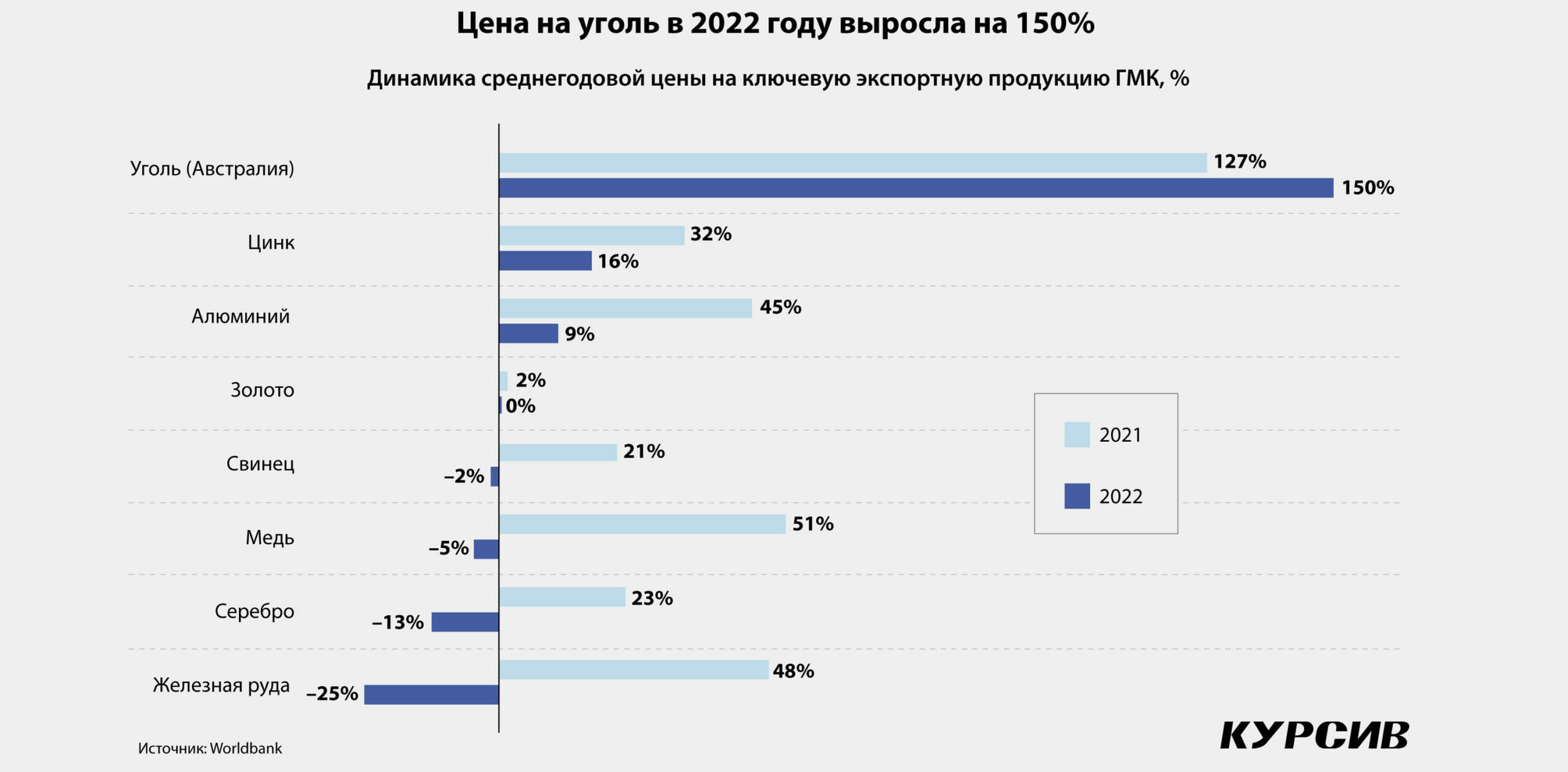

Один из крупнейших производителей энергетического угля «Шубарколь комир» также входит в ERG. Компания закрыла год с незначительным сокращением добычи угля (–1,7%) и приростом продаж угля в физических величинах (+4,5%). Но благоприятная ценовая конъюнктура – австралийский уголь, который является бенчамарком на мировом рынке, подорожал на 150% – позволила компании довести выручку до 116,6 млрд тенге (+34,7%).

В годовом отчете компании отмечается, что «в 2022 году мировой рынок вошел в зону турбулентности: устоявшиеся торговые потоки были нарушены, а спрос вырос на 1,2%, впервые превысив 8 млрд тонн», поэтому цены на уголь обновили рекорд.

Российско-украинский конфликт резко изменил динамику торговли углем и структуру спроса и предложения. Высокие цены на природный газ в 2022 году стимулировали переход на уголь в производстве электроэнергии в Европе. Из-за летней жары в Китае сократилась выработка гидроэлектроэнергии, потери были восполнены угольной генерацией. По данным Международного энергетического агентства, в августе 2022 года выработка электроэнергии на угле в Китае увеличилась на 15% (г/г) и составила более 500 тераватт-часов. Таким образом, месячный уровень производства электричества на угле оказался выше, чем общий годовой объем производства угольной электроэнергии в любой другой стране, кроме США и Индии. Также агентство отмечает рост потребления угля в неэнергетическом секторе на 2,8%.

Созданный в 2018-м «Марганец Жайрема» в минувшем году начал реализацию железомарганцевых руд и впервые показал выручку, которая составила 422 млн тенге. Добавим, что этот актив был выкуплен Евразийской группой у «Казцинка» в декабре 2021 года, чтобы повысить эффективность ферросплавного дивизиона.

Совокупная выручка шести горно-металлургических активов Евразийской группы составила 2,4 трлн тенге, что на 0,3% меньше результата 2021 года. Заметно сократилась чистая прибыль (–22,2%), и вызвано это тем, что у нескольких активов выросли финансовые расходы. Отрицательный результат связан с геополитическими событиями: в одном случае нарушены привычные поставки, в других – группе приходится пересматривать финансирование, поскольку под санкциями находятся ключевые финансовые партнеры ERG, Сбербанк и ВТБ. В результате рентабельность продаж горно-металлургического дивизиона группы сократилась с 39,9% по итогам 2021 года до 31,1% по итогам 2022-го. Эффективность бизнеса снизилась сразу у четырех активов ERG: «Казхрома», ССГПО, КЭЗ и «Шубарколь комир».

Медь пошла в гору

Группа KAZ Minerals, которая представлена в Казахстане тремя активами – KAZ Minerals Bozshakol, KAZ Minerals Aktogay и «Востокцветмет», – поднялась с пятой на вторую позицию. Совокупная выручка выросла до 1,6 трлн тенге (+45,5%).

Высокая положительная динамика связана с рекордными производственными результатами. Хотя медной компании благоволила и ценовая конъюнктура: агрессивное удорожание меди, которое наблюдалось в 2021-м (+50,9%), сменилось незначительной коррекцией в минувшем году (–5,3%). Среднегодовая цена на медь по итогам 2022 года зафиксировалась на уровне $8,8 тыс., что является вторым показателем за последние 11 лет.

KAZ Minerals Aktogay заработал в 2022 году 807,2 млрд тенге (+80,3%), сгенерировав самую большую выручку в группе. На месторождении ощутимо выросло производство меди (до 227,5 тыс. тонн, или на 64,4%). В октябре 2021-го стартовала вторая обогатительная фабрика, удвоив мощность по переработке сульфидной руды. Кроме того, в 2022 году на месторождении было реализовано несколько операционных усовершенствований, благодаря чему выросла пропускная способность, приведшая к рекордным объемам переработки руды на первой сульфидной фабрике.

Сокращение производства меди на KAZ Minerals Bozshakol (–5%) не привело к уменьшению выручки. Компания заработала 515,1 млрд тенге, или на 29,4% больше, чем в 2021 году. Производство на Бозшаколе сократилось из-за уменьшения среднего содержания меди в переработанной руде до 0,43% (в 2021 году – 0,46%). «В 2022 году руководство Бозшаколя внедрило такое же программное обеспечение для систем искусственного интеллекта, как на Актогае, что способствовало повышению как производительности, так и коэффициента извлечения. Несмотря на увеличение времени простоя сульфидной фабрики в связи с плановым техническим обслуживанием в 2022 году, объем переработанной руды остался на том же уровне, что и в предыдущем году, а коэффициент извлечения улучшился, хотя среднее содержание меди в переработанной руде снизилось», – указано в производственном отчете компании.

Рост выручки «Востокцветмета» на 12,4% (до 312,5 млрд тенге) сопровождался уменьшением производства на 5%. Отрицательная динамика связана с уменьшением среднего содержания в переработанной руде.

Оптимизм, связанный с ростом выручки по группе, разбавляет показатель рентабельности продаж, который снизился сразу у трех активов. Совокупный показатель уменьшился с 37,5% в 2021 году до 20,9% по итогам минувшего года.

В финансовой отчетности KAZ Minerals Aktogay зафиксирован рост финансовых расходов (в частности, процентные расходы по займам) и чистого убытка от курсовой разницы. К сожалению, в документе нет детальной расшифровки, чтобы прояснить ситуацию.

На рентабельность продаж KAZ Minerals Bozshakol негативно повлияли рост административных расходов и ожидаемые кредитные убытки. Последняя статья уменьшила размер чистой прибыли на 85,9 млрд тенге, и она возникла из-за геополитической напряженности.

В 2022 году KAZ Minerals Bozshakol заключила соглашение о предоставлении «ГДК Баимская» (российская «дочка» в составе медной группы) кредитной линии на 70 млрд тенге. Но санкции западных стран против России, которые были введены в 2022 году, препятствовали развитию проекта. «Введение санкций негативно отразилось на возможности ГДК Баимская получить дополнительное финансирование. Заем был отнесен к категории кредитно-обесцененного, и по нему был признан резерв под ожидаемые кредитные убытки», – указано в финансовой отчетности. Речь идет о 59,2 млрд тенге.

Остальные 26,6 млрд тенге учтены как «оценочный резерв под убытки по финансовым гарантиям». Резерв возник, поскольку KAZ Minerals Bozshakol выступает гарантом в займе российского банка ВТБ, который привлекли KAZ Minerals Limited и Nova Resources (материнская структура – KAZ Minerals Limited). «Вследствие экономических санкций в отношении Банка ВТБ заемщики оказались не в состоянии выполнить свои обязательства по займам, гарантированным компанией», – указано в финотчености KAZ Minerals Bozshakol.

Аналогичным образом у «Востокцветмета» образовались ожидаемые кредитные убытки (54,9 млрд тенге) и оценочный резерв (26,6 млрд тенге), из-за которых чистая прибыль компании стала отрицательной.

Эффективный уран

«Казцинк», заняв третье место, спустился на одну строчку. Крупнейший производитель цинка, свинца, меди и драгоценных металлов в минувшем году заработал 1,6 трлн тенге, прибавив 10,1% к итогу 2021-го. Умеренная динамика не связана с ростом производства.

Согласно данным официального сайта компании, выпуск основных продуктов сократился: металлического цинка на 11,8%, рафинированного свинца – 3,2%, золота – на 8,2% и серебра – на 6,8%. Единственное, что выросло, – производство меди в товарном виде (+6,9%). Компании помог глобальный рост цен на цинк (15,9%).

Несмотря на существенный размер выручки, компания зафиксировала чистый убыток в 24,4 млрд тенге на фоне обесценения внеоборотных активов (–84,5 млрд тенге). К примеру, в финансовой отчетности компании указано следующее: «в течение 2022 года снижение цен на базовые металлы и концентраты, а также введение новых ставок на НДПИ привели к обеспечению активов одной из единиц, генерирующей денежный поток группы, – «Жайремского ГОКа» – в размере $183 млн».

Четвертую позицию в ренкинге сохранила за собой корпорация «Казахмыс», которая заработала почти 1,4 трлн тенге (+19%). Несмотря на положительный денежный поток, показатель чистой прибыли сократился значительно – с 233,1 млрд тенге в 2021 году до 42,9 млрд тенге в отчетном году. Существенное влияние оказал рост административных расходов (+76,9%, до 248,6 млрд тенге), среди которых обращает внимание почти двукратный рост расходов на социальную сферу. Компания оказала благотворительную помощь фонду «Казахстан халкына» на 9,7 млрд тенге и зарезервировала 32,6 млрд тенге на благоустройство Жезказгана (в рамках меморандума между компанией и акиматом новообразованной Улытауской области). В результате этих и других дополнительных трат рентабельность продаж «Казахмыса» сократилась до 3,2% (в 2021 году – 20,5%).

Мировой лидер по добыче и продаже урана – «Казатомром» в прошлом году заработал чуть более 1 трлн тенге, нарастив выручку на 44,9%. Объемы реализации в 2022 году были сопоставимы с уровнем предыдущего периода; рост выручки связан с удорожанием урана и ослаблением тенге.

Существенное увеличение выручки на фоне умеренной динамики некоторых операционных показателей привело к тому, что компания закрыла год с чистой прибылью в 472,9 млрд тенге, что на 155% больше показателя 2021 года. В результате рентабельность продаж выросла на 15 процентных пунктов и составила 47,2%.

Лишь три компании из топ-10 по объему выручки увеличили рентабельности продаж, и все они специализируются на добыче и продаже урана. Помимо уже упомянутого «Казатомпрома» в этом списке «КАТКО» (9-е место) и «Южная горно-химическая компания» (10-е место). Показатели рентабельности всех остальных компаний снизились, и это несмотря на рост выручки.

В текущий ренкинг не попал «АрселорМиттал Темиртау» (АМТ; входит в международную Mittal Steel Company Лакшми Миттала), поскольку не опубликовал финансовую отчетность за 2022 год, хотя по действующему законодательству недропользователи должны это сделать до конца августа (в 2021 году компания заняла третье место). АМТ подвергается критике из-за частых аварий на производстве, некоторые из них заканчиваются гибелью рабочих. Последняя крупная авария произошла 17 августа 2023 года: в результате пожара на шахте «Казахстанская» погибли пять горняков.

Комментируя ситуацию, премьер-министр РК Алихан Смаилов сказал, что «за все время деятельности внимание уделялось только получению прибыли без создания должного уровня безопасности для рабочих». И намекнул на смену собственников компании. Парламентская фракция Amanat обратилась к правительству с требованием привлечь к ответственности топ-менеджмент АМТ. «Час расплаты наступил – нам не по пути с господином Митталом, пора с ним прощаться!», – заявили аманатовцы.

ГМК в цифрах

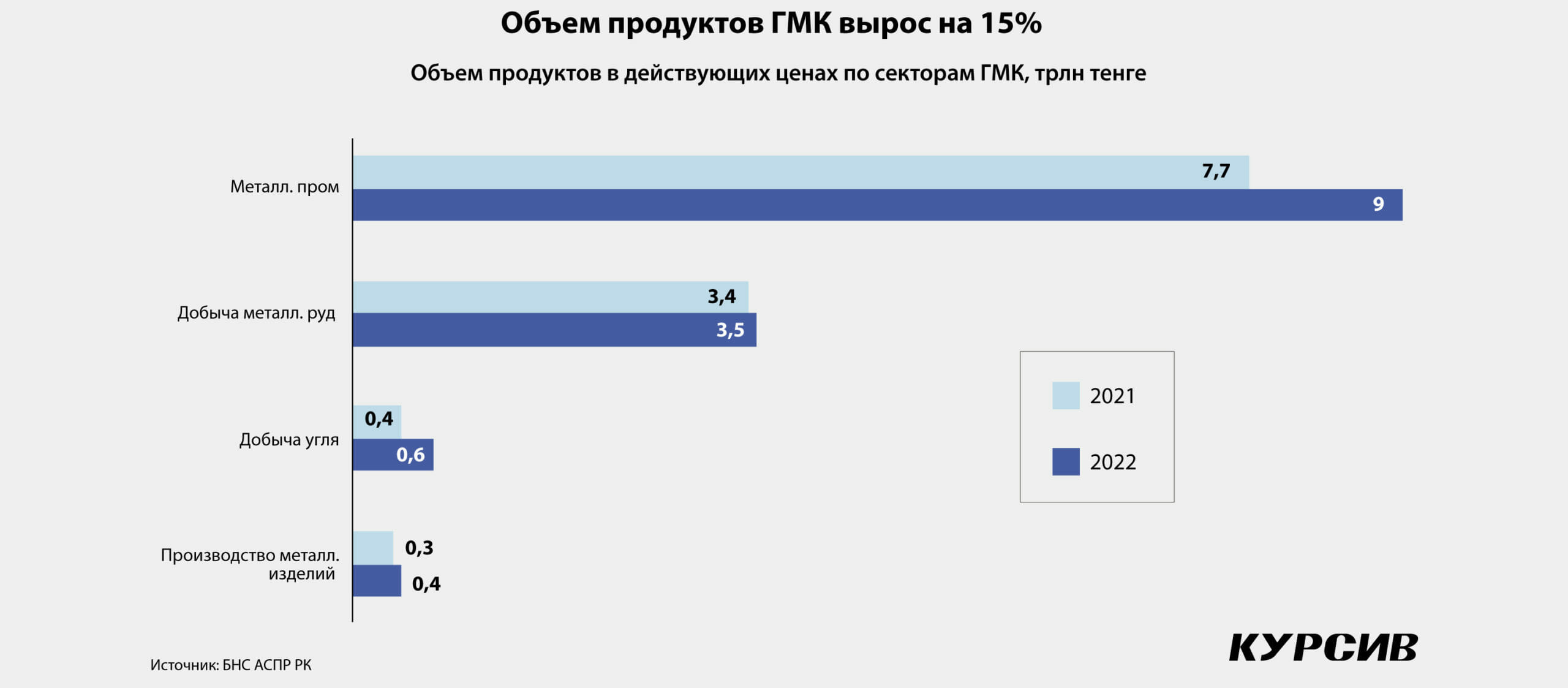

В целом минувший год выдался удачным для казахстанского ГМК. На это указывает динамика стоимостного выпуска, объема инвестиций и экспорта. В 2022 году стоимостной выпуск ГМК достиг 13,5 трлн тенге, что в номинальном выражении на 15% больше итогов 2021-го.

Стоимость произведенной продукции в металлургии чуть превысила 9 трлн тенге, прибавив в номинале 35,6%. В сопоставимых ценах положительная динамика составила 1,1%. Этот показатель в добыче металлических руд достиг почти 3,5 трлн тенге. Номинальный рост составил 3%, в сопоставимых ценах отмечается снижение на 0,3%.

До 642,3 млрд тенге вырос выпуск в угледобыче. В номинальном выражении положительная динамика составила 62,4%, в реальном – снижение на 0,2%. В производстве металлургической продукции (кроме машин и оборудования) стоимостной выпуск увеличился до 398,7 млрд тенге (прирост в номинале составил 19,2%, в сопоставимых ценах – 3,6%).

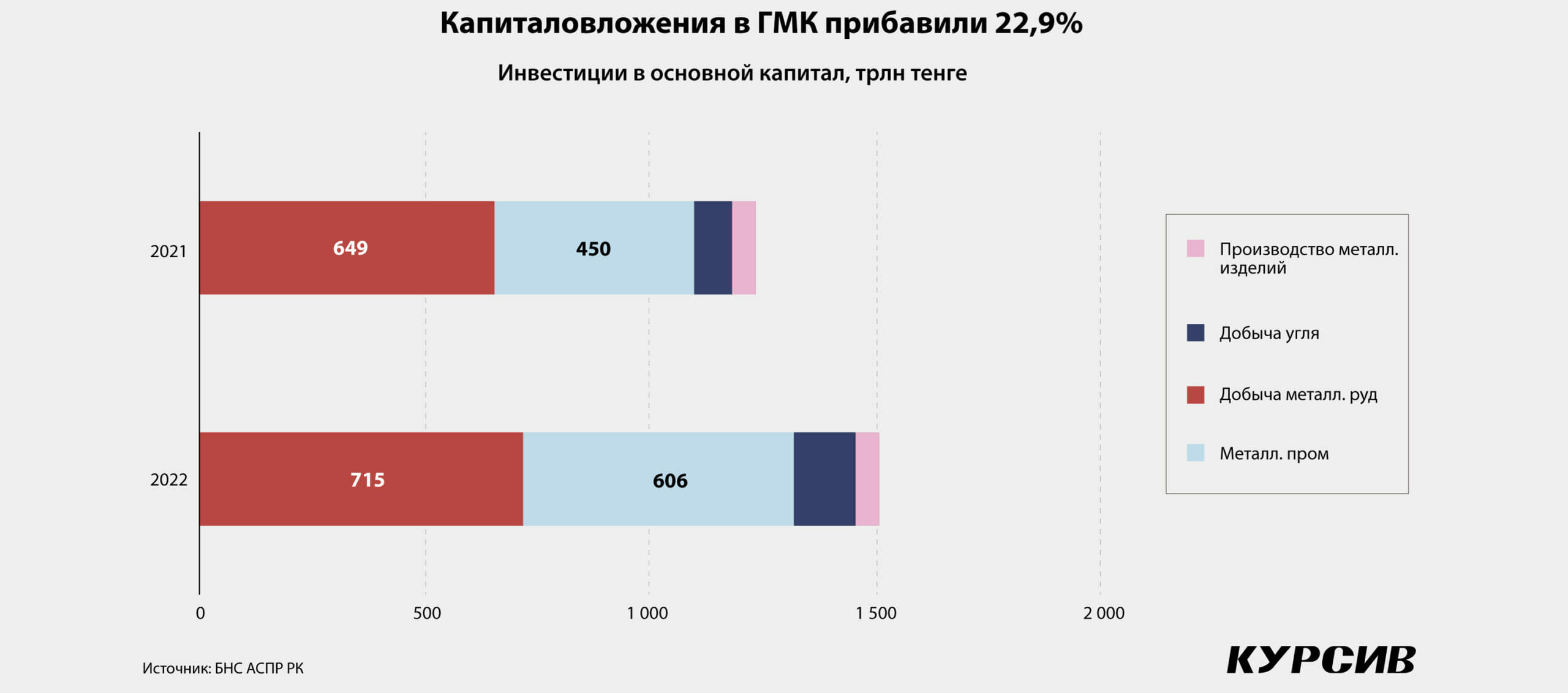

Валовой объем инвестиций в основной капитал достиг 1,5 трлн тенге, прибавив 22,9% в номинале к итогу 2021 года. По размеру инвестиций лидирует добыча металлических руд, куда в 2022-м было вложено 715,3 млрд тенге (+4,4% в реальном выражении). Далее идут металлургия с объемом капиталовложений 605,7 млрд тенге (+27,7%), угледобыча – 136,3 млрд тенге (+21,2%) и производство металлических изделий – 55,3 млрд тенге (+14%).

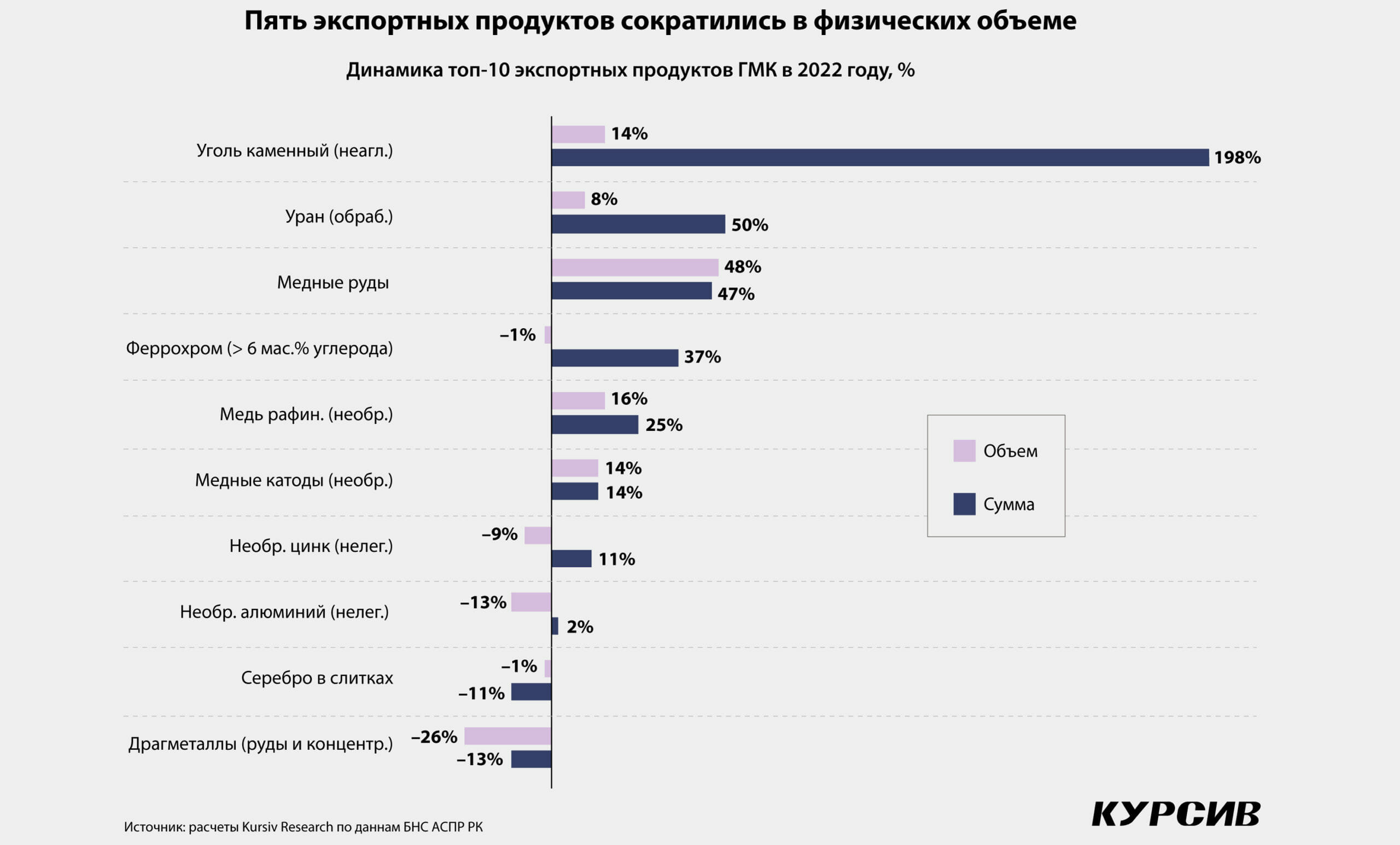

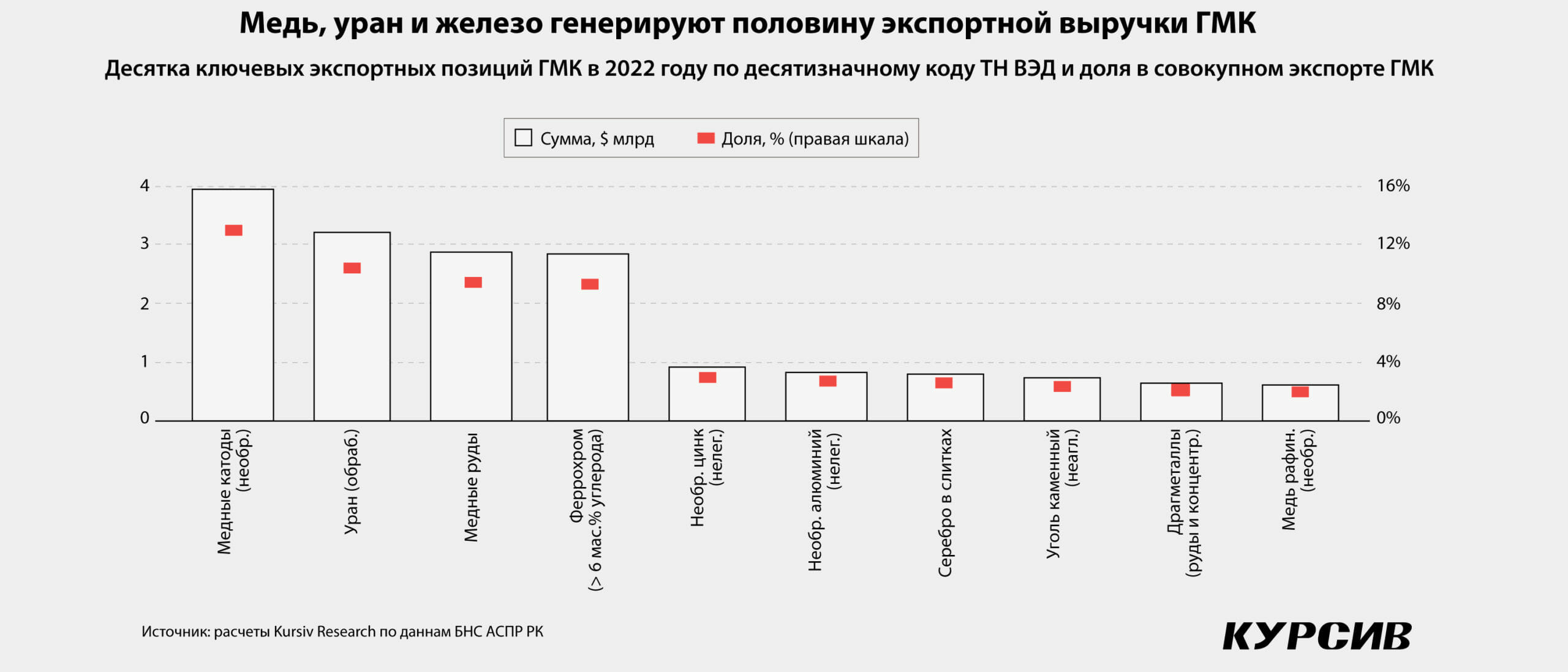

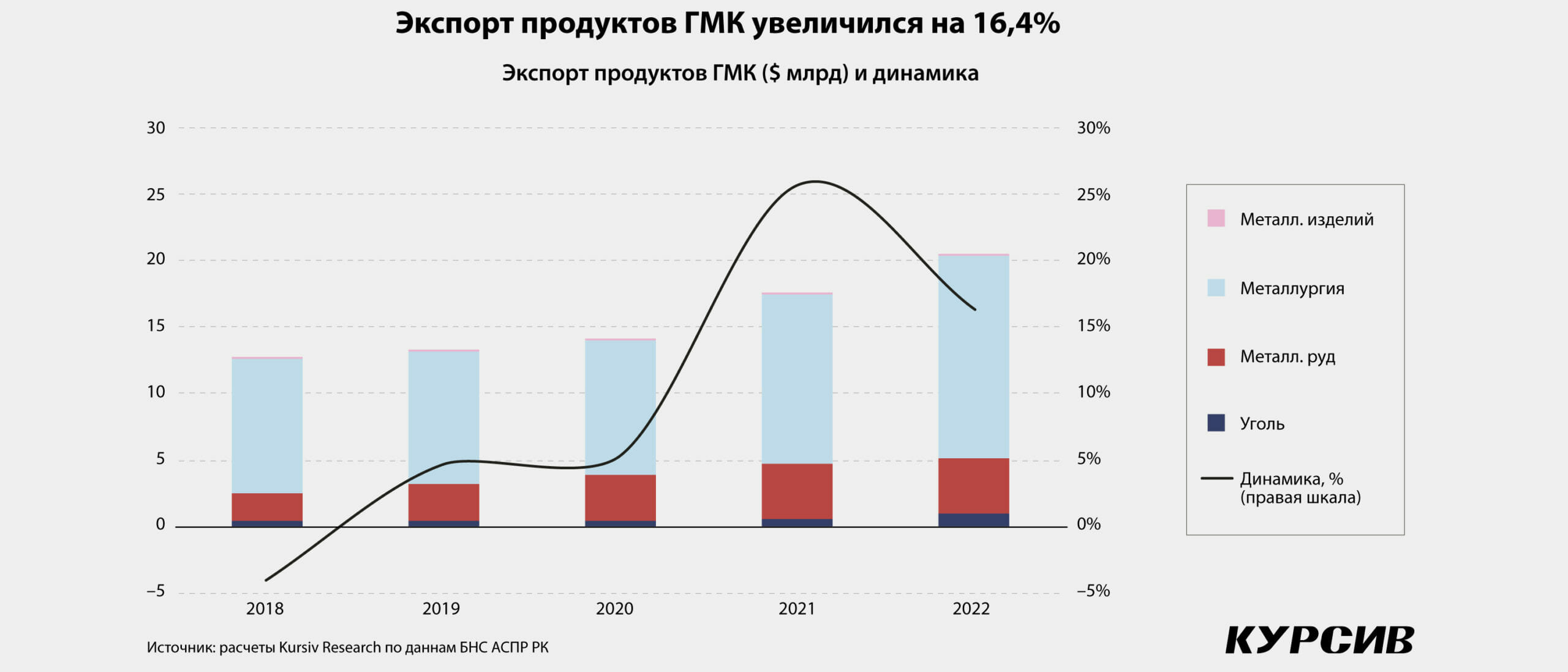

В минувшем году экспорт продукции ГМК принес стране почти $20,5 млрд, что превысило показатель 2021 года на 16,4%. В секторе ключевой поставщик валюты – металлургическая промышленность. Металлурги в прошлом году заработали $15,1 млрд, или 73,6% от всех экспортных поставок ГМК. На поставках металлических руд РК выручила более $4,2 млрд (доля – 20,6%), угля – около $974,4 млн (доля – 4,7%), готовых металлических изделий – $221,7 млн (доля – 1,1%).

Положительная динамика экспортной выручки вызвана как удорожанием металлов (включая уран), так и ростом объемов отгрузок. Поставки необработанной катодной меди принесли стране $3,2 млрд, поставки увеличились в деньгах на 13,6%, в физических величинах – на 14,1%. Экспорт обработанного урана составил почти $2,6 млрд, стоимость выросла на 49,6%, в физических величинах – рост на 8,3%. Медные руды принесли стране почти $2,4 млрд, динамика в денежном выражении составила 47,3%; в физическом объеме отгрузки увеличились на 48,4%.

Методология

В исследовательских целях в горно-металлургический комплекс были включены четыре вида деятельности (по двузначному коду ОКЭД): добыча угля и лигнита, добыча металлических руд, металлургическая промышленность и производство готовых металлических изделий, кроме машин и оборудования. Данный подход используется государственным статистическим органом, а также профильной ассоциацией.

Рейтинг крупнейших компаний ГМК составлялся на основе финансовой отчетности, публикуемой на сайте депозитария финансовой отчетности для организаций публичного интереса. Рейтинг был составлен на основе выручки компаний, поскольку другие измеримые показатели (например, добыча или выпуск продукции) не являются однородными. Были проанализированы компании с основным видом деятельности, который соответствует вышеперечисленным четырем. В расчетах выручки группы компаний, которая имеет как локальные, так и зарубежные активы, учитывались только казахстанские предприятия с контрольным пакетом.

При выявлении объема экспорта применялись переходные ключи ОКЭД-ТН ВЭД за 2023 год. Ряды до 2023 года были пересчитаны согласно новым переходным ключами. С их помощью выявлялись экспортные коды (вплоть до десятизначного кода ТН ВЭД), которые соответствуют необходимому четырехзначному коду ОКЭД. Например, ОКЭД 2444 «Производство меди» – ТН ВЭД 7403110000 «Катоды и секции катодов из меди рафинированной, необработанной».