В Узбекистане приняли новый документ для развития фондового рынка. Один из KPI на ближайшие семь лет – увеличить объем свободно обращающихся акций до $8 млрд.

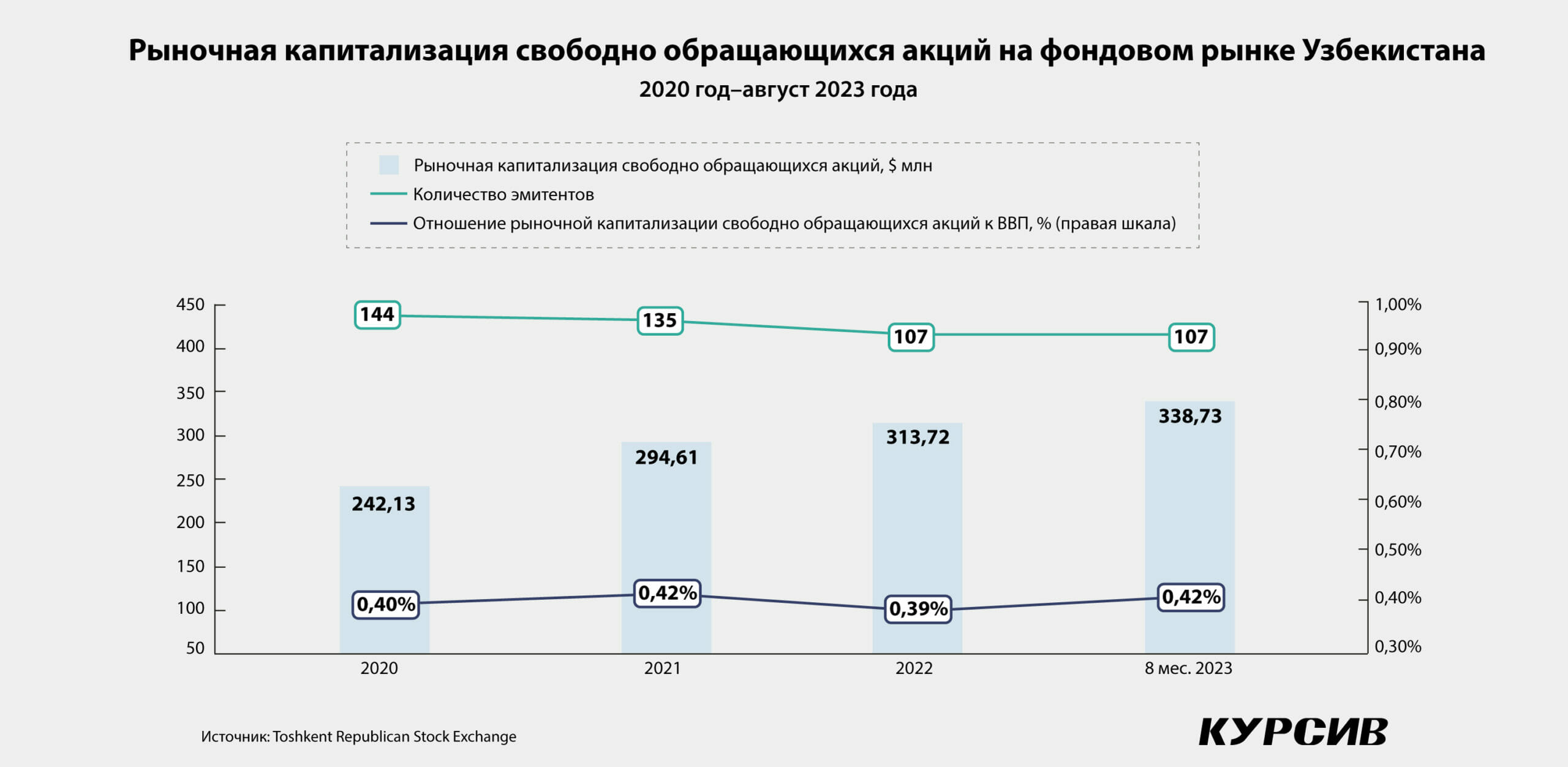

Узбекистан увеличит капитализацию свободно обращающихся акций как минимум до $8 млрд к 2030 году. Сейчас этот показатель составляет $340 млн. Получается, что free float market capitalization узбекистанского фондового рынка должен вырасти более чем в 20 раз за семь лет. Такая амбициозная цель зафиксирована в стратегии развития республики.

Воплотить планы в жизнь должно Национальное агентство перспективных проектов (НАПП) – по сентябрьскому постановлению «О дополнительных мерах по развитию рынка капитала», именно оно теперь отвечает за фондовый рынок Узбекистана. Предыдущим рулевым было Министерство экономики и финансов, и перед ним тоже стояли очень амбициозные задачи, но выполнить почти ничего не удалось.

Первый заход

Министерство экономики и финансов стало регулятором рынка капитала РУз весной 2021-го. Указ с названием «О мерах по дальнейшему развитию рынка капитала» включал обширный перечень мер, которые предстояло реализовать до конца 2023 года, и ряд KPI. Общую стоимость акций в свободном обращении планировалось довести до 45 трлн сумов (эквивалент $3,7 млрд, 5% ВВП республики) к концу 2023 года. В реальности по итогам прошедшего августа free float market capitalization в пересчете на доллары составляет примерно $340 млн. Этот показатель на $100 млн выше, чем в 2020 году, но по отношению к ВВП остался на уровне 0,4%.

Главная причина неуспеха – выход на IPO крупнейших компаний и банков страны за два года так и не состоялся. А именно за счет этого планировалось увеличить free-float. Единственный из 15 эмитентов, кто все-таки собирается это сделать в 2023 году, – «Узметкомбинат», финансовый директор компании Татьяна Будей подтвердила планы на недавнем звонке с инвесторами.

Не появились и новые инструменты, за счет которых планировалось нарастить популярность рынка Узбекистана среди инвесторов. Биржевые инвестиционные фонды, в том числе с привязкой к золоту, ипотечные и исламские бумаги, краудфандинг – все так и осталось мечтой.

Председатель Национальной ассоциации инвестиционных институтов Узбекистана Баходир Атаханов убежден, что прежний регулятор рынка принимал меры для реализации документа, но ему мешал конфликт интересов (Минфин был регулятором и одновременно владельцем Единого программно-технического комплекса фондового рынка, Единого портала корпоративной информации и акционером в ряде компаний. – «Курсив»). По мнению Атаханова, негативное влияние также оказали слабый диалог государства с профессиональным сообществом рынка капитала страны и неблагоприятная конъюнктура мировых рынков.

Директор инвестиционной компании Kapital-Depozit Фаррух Ходжаев считает, что основными причинами неисполнения ключевых пунктов указа являются частая смена регулятора, дефицит квалифицированных кадров в ответственных органах и отсутствие должного контроля за имплементацией.

Теперь с Euroclear

Вместе с новым регулятором – НАПП – рынок капитала получил дорожную карту по становлению сегмента до 2025 года. Пожалуй, главное, что она предусматривает, – запуск единой депозитарной системы и установку связи с международными игроками. Отсутствие базовой инфраструктуры – основная причина, почему фондовый рынок республики игнорируют иностранные инвесторы.

Сейчас, чтобы купить акции или облигации на рынке Узбекистана, иностранцу обязательно нужно лично приехать в страну и оформить здесь счет. Кроме того, корпоративные бумаги и гособлигации хранятся в разных депозитариях. Первая категория учитывается в Центральном депозитарии, а вторая – на валютной бирже, где есть собственная система. При этом ни у одного из узбекистанских депозитариев не налажено взаимодействие с Clearstream, Euroclear и так далее.

Судя по новым планам, Узбекистан с 1 января 2025 года внедрит единую депозитарную систему. Вести расчеты по ценным бумагам будет главный банк страны – Центробанк (сейчас этим занимается коммерческий Узнацбанк), ЦБ же станет ответственным за Центральный депозитарий (для этого ему передадут госпакет акций). Уже к июлю 2024 года должны принять меры по открытию прямых счетов в национальной и иностранной валюте в ЦБ для расчетов по гособлигациям по заявкам номинальных держателей (Clearstream, Euroclear) и банков-кастодианов. Главный банк страны вызывает у иностранных инвесторов больше доверия.

Стимулы для локальных инвесторов тоже предусмотрены – например, внедрение плана владения акциями для работников предприятий (ESOP). Часть зарплаты, которая направляется на покупку бумаг, будет освобождена от подоходного налога (НДФЛ) при ESOP (сумма не должна превышать месячный заработок, включая надбавки).

Граждане также смогут открывать лицевой инвестиционный счет с освобождением от НДФЛ доходов в размере до 100-кратного МРОТ. Но есть условие: бумаги нужно купить в течение 12 месяцев и не изымать денежные средства в этот период. В противном случае налог придется заплатить. Сейчас таких преференций на рынке нет. Льготы по налогообложению дивидендов продлены до 2028 года.

Новый регулятор обещает, что к заявленным срокам будет подходить строже.

«Агентство совместно с причастными ведомствами примет меры по обеспечению неукоснительного и своевременного исполнения поручений в установленные сроки, – рассказывает «Курсиву» первый заместитель директора НАПП Вячеслав Пак. – Следует отметить, что в ряде случаев сроки принятия тех или иных документов будут зависеть от прохождения процедур межведомственного согласования».

Взять на пробу

Еще одним новшеством станет внедрение регуляторной песочницы, проект этой нормы НАПП вместе с Центральным банком должны представить уже к декабрю.

В рамках регуляторной песочницы собираются опробовать механизмы, которые расширят возможности иностранных инвесторов. Например, при выпуске и обращении корпоративных облигаций и проведении по ним расчетов появится возможность устанавливать стоимость и проводить оплату в валюте. Пока только в рамках песочницы будет введено понятие иностранного номинального держателя (Euroclear или Clearstream). Для таких депозитариев устраняется одно из главных препятствий: когда номинальные держатели будут открывать счета для инвестирования, они по закону не должны считаться бенефициарами этих ценных бумаг или средств. На самом деле всем владеют их клиенты. Это важный момент, чтобы налоговые и другие юридические риски не легли на номинального держателя.

Не исключено, что опробованные в песочнице механизмы войдут в новый закон прямого действия «О рынке капитала» – проект закона должен появиться к июлю 2024 года.

«Новый закон о рынке капитала нужен, так как многие препятствия для инвесторов убираются в рамках регуляторной песочницы. Режим вводится в связи с тем, что законодательство еще не готово. Чтобы не было неопределенности, ввели режим регуляторной песочницы», – пояснил председатель правления Республиканской фондовой биржи «Тошкент» Георгий Паресишвили.

Устроит ли иностранцев работа в песочнице, а не в рамках общего законодательства? Паресишвили предполагает, что схема будет такой: инвесторы-иностранцы наймут юристов, чтобы получить заключение, насколько этот документ подлежит исполнению в республике. И тут же веско добавляет: «А мы все знаем, что в Узбекистане президентские указы и постановления работают».

Реалистичный взгляд инвестора

Директор по корпоративному управлению Prosperity Capital Management Денис Спирин объясняет:

«Мы являемся иностранной компанией и занимаемся портфельными инвестициями в регионе. Для прихода в страну большего числа портфельных инвесторов мы видим несколько основных проблем, которые должны быть решены в процессе исполнения постановления президента от 2 сентября. Документ создает очень качественный фундамент для улучшения инфраструктуры финансового рынка, в том числе в части создания соответствующего полноценного моста через международные депозитарии и внедрения мер, содействующих повышению ликвидности рынка».

По его словам, постановление выполняет свою задачу стать отправной точкой для развития рынка, теперь дело за реализацией. Однако эксперт предупреждает, что даже выполнение всего перечисленного не гарантирует прихода инвесторов в Узбекистан. Без одновременного повышения уровня защиты прав миноритарных акционеров успешно привлекать глобальных портфельных инвесторов на рынок вряд ли получится.

«Даже после создания передовой инфраструктуры без улучшения корпоративного управления как на уровне законодательства, так и на уровне практик компаний инвесторов будет приходить не много и покупать акции они будут готовы только с серьезными дисконтами. Поэтому вместе с реализацией постановления необходимо также последовательное продвижение и в этой сфере с конкретными шагами и буквально презентацией «как было – как стало», а также «почему больше не будет так, как было». Думаю, после этого рынок капитала Узбекистана займет достойное место на глобальном финансовом пьедестале», – уверен Спирин.

Юрист консультирующей инвесторов KY&Partners Салимжон Юсупов считает, что ожидать радикального изменения ситуации после принятия постановления будет слишком оптимистично.

«Впереди предстоит большая работа по приведению законодательства в соответствие с принятым документом, внедрению и испытанию механизмов, а также, учитывая, что первое время многое будет реализовываться в рамках регуляторной песочницы, по установлению доверия с иностранными инвесторами», – заявил специалист.