Американская отельная сеть LuxUrban Hotels Inc., проведет размещение на Nasdaq 600-800 тыс. своих привилегированных акций по цене $25 за бумагу. Годовая фиксированная дивидендная доходность по ним составит в 12%. Компания намерена привлечь таким образом от $15 до $20 млн. Андеррайтерами выступят Alexander Capial LP и Freedom Capital Markets.

LuxUrban Hotels Inc. специализируется на долгосрочной аренде отелей для последующего краткосрочного размещения гостей. Компания вышла на чистую прибыль в $7,8 млн в первом полугодии 2023 года, и намерена значительно расширить свой портфель объектов с текущих 1886 номеров до 2500-3000 номеров к концу 2023 года, в том числе благодаря присоединению к крупнейшей в мире сети гостиниц Wyndham.

Факторы, влияющие потенциал роста LuxUrban Hotels Inc.

- Аренда по низким ставкам и оптимизация расходов. Бизнес-модель компании предполагает долгосрочную аренду отелей, которые испытывали различные проблемы в период карантинных ограничений или работают в убыток. Также компания использует текущую экономическую ситуацию с высокими процентными ставками и ставками рефинансирования в США, что позволяет ей арендовать объекты на лучших для себя условиях. Получая объект под управление, LuxUrban Hotels значительно улучшает его эффективность через оптимизацию расходов и персонала, а также применяя собственные подходы к управлению.

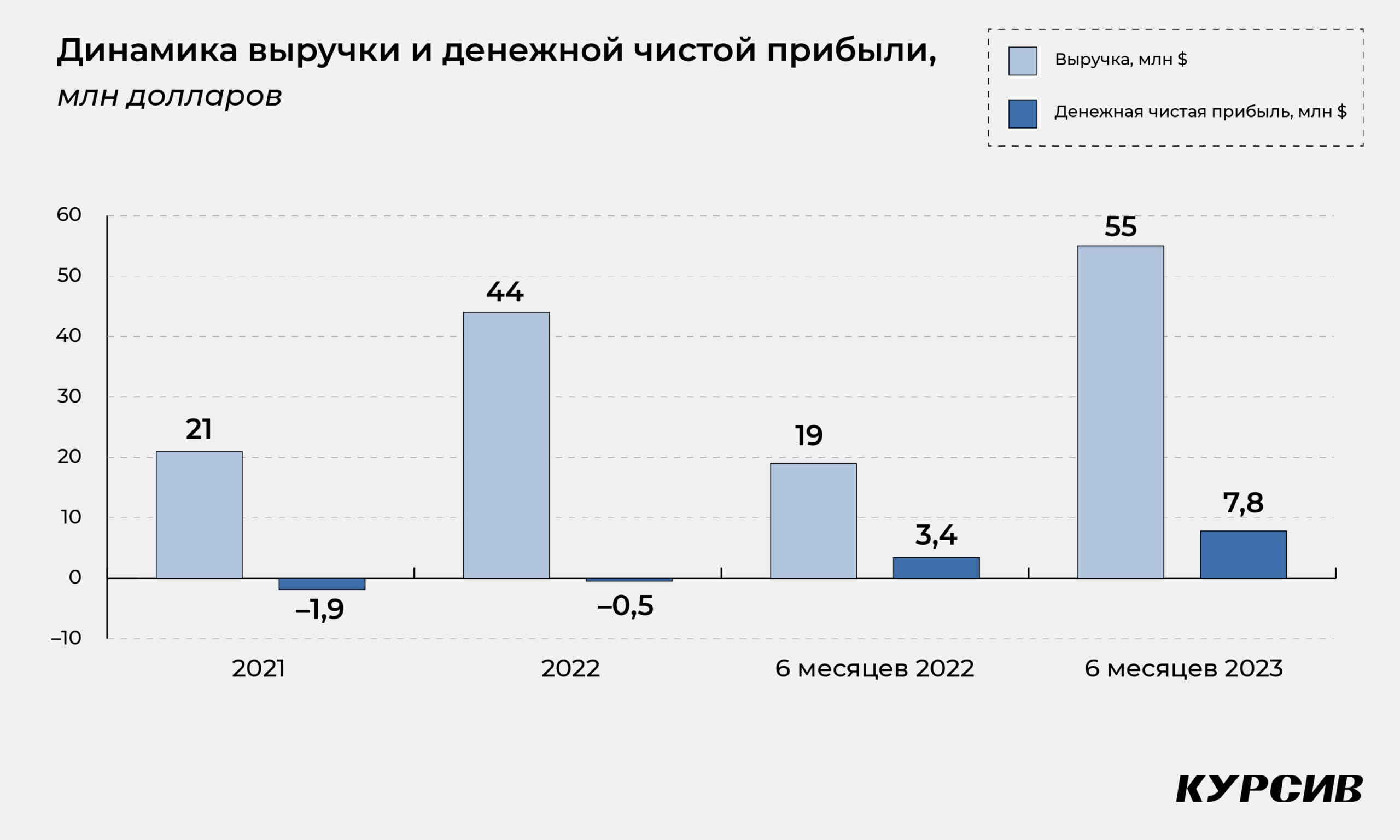

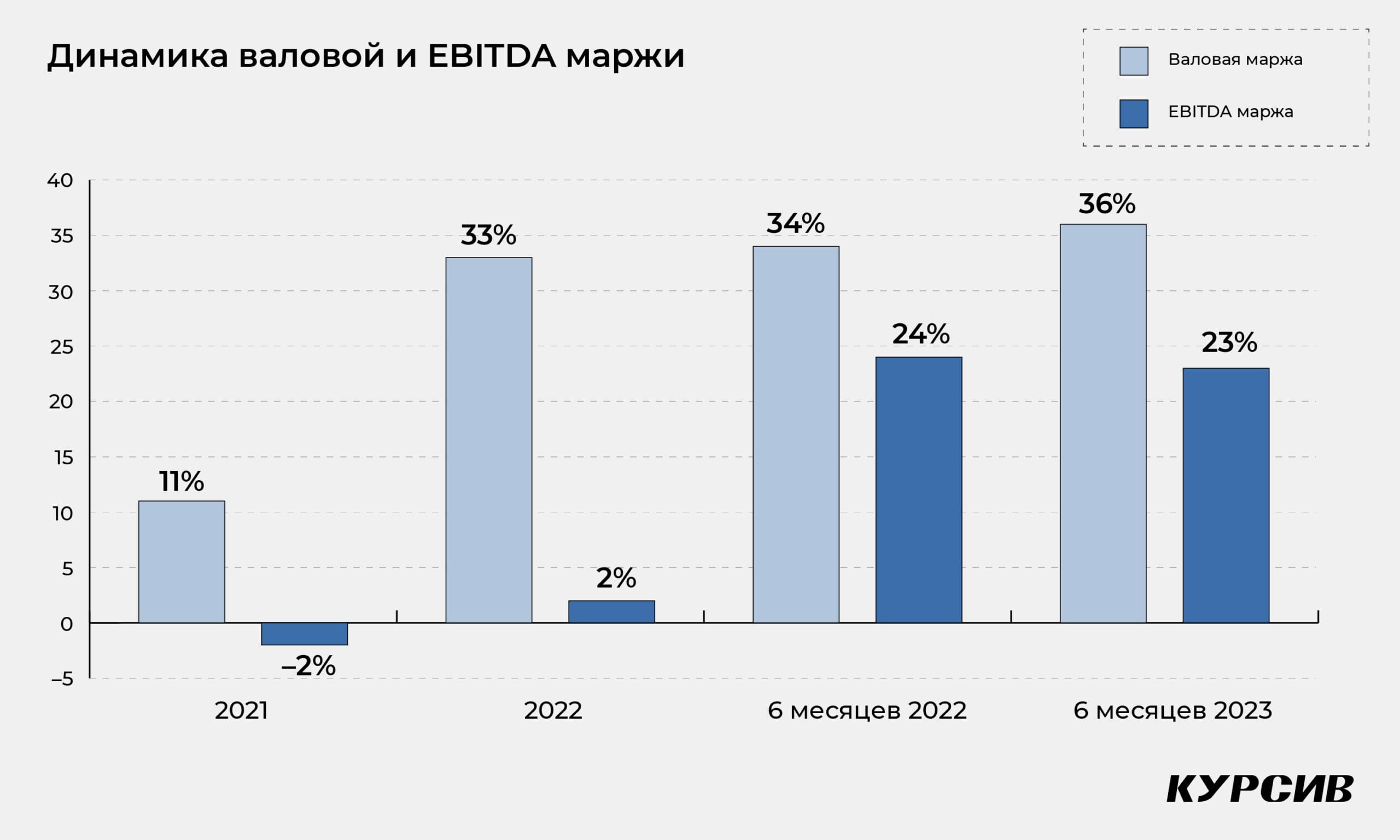

- Рост номерного фонда и увеличение средней выручки с номера на 18%. Компания почти в три раза увеличила количество гостиничных номеров в 2023 году (с 680 до 1886 штук). До конца года количество номеров вырастет до 2500-3000. Также растут заполняемость (с 77% до 80%) и выручка за ночью с каждого номера (с $247 до $291). Денежная валовая маржа выросла с 11% в 2021 году до 36% в первом полугодии 2023 года, а EBITDA маржа за это время увеличилась с -2% до 23%. За первом полугодии текущего года прибыль LuxUrban достигла $7,8 млн. Эти средства компания реинвестировала в собственный рост. Все это положительным образом может отразиться на стоимости акций компании.

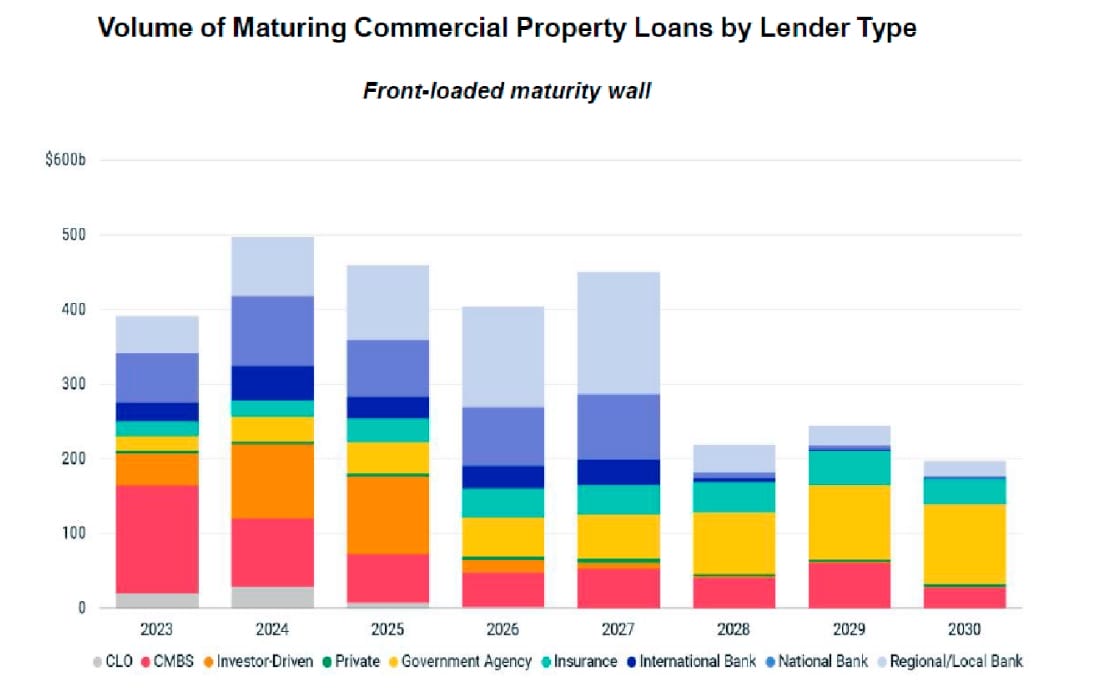

- Состояние рынка аренды отелей. Состояние рынка арендной коммерческой недвижимости в США дает возможность компании без особых проблем расширить портфолио объектов. В 2023-2027 заканчиваются сроки аренды почти 1860 отелей, которые могут стать объектами для расширения портфолио компании. То есть выбор для роста будет более чем широким и достаточным.

- Сотрудничество с крупнейшей сетью отелей Wyndham. В августе 2023 года LuxUrban заключила соглашение с крупнейшей в мире сетью отелей Wyndham, которую входит 9100 отелей в 95 странах мира. Все объекты компании перейдут под бренды Wyndham, а та взамен получит доступ к платформе продаж Wyndham, ее клиентов бонусной программы маркетинговые возможности. Wyndham также будет возвращать 50% капиталовложений, которые будут далее использоваться для расширения бизнеса LuxUrban.

- Доходность префов 12%. LuxUrban разместил привилегированные акции с гарантированной дивидендной доходностью в 12% годовых с ежемесячными выплатами. Обычно доходность привилегированной акции находится между стоимостью долга и собственного капитала. Так как привилегированные акции чуть более рискованнее чем долг, дивидендная доходность должна быть выше процентная ставка по долгу. Компания ранее уже получала заем со ставкой в 6 и 8,25%, что указывает на привлекательность доходности этого выпуска в 12%.

Бизнес модель LuxUrban Hotels

Компания имеет портфель арендованных отелей (Нью-Йорк, Майами, Лос-Анджелес, Вашингтон, Нью-Орлеан), предлагающих краткосрочное размещение гостей по среднесуточным тарифам и уровням заполняемости, превышающим общие затраты и расходы. Этот портфель расширяется благодаря возможностям, созданным дисбалансом в гостиничной индустрии из-за пандемии и последующего повышения процентных ставок. В перспективе у компании амбициозные планы по расширению деятельности как на территории США, так и за ее пределами. Одним из таких направлений LuxUrban выбрала Лондон. Их стратегия операционной деятельности основана на повышении эффективности за счет использования собственных технологий. Эти технологии облегчают идентификацию, аренду, управление и глобальное маркетинговое продвижение арендованных гостиничных пространств для туристов и бизнес-клиентов через их онлайн-платформу и сторонние каналы продаж и распространения.

Руководство компании считает, что за счет закрытия отелей в прошлом из-за пандемии, изменяющихся финансовых требований владельцев отелей, а также за счет значительного повышения процентной ставки и ставки рефинансирования в США у LuxUrban есть многолетний потенциальный запас объектов для аренды с выгодной для компании экономикой. Аренда обычно заключается на 10-15 лет с опцией пролонгации на дополнительные 5-10 лет.

В настоящее время компания сосредоточена на объектах «под ключ», требующих небольших инвестиций для их подготовки к приему гостей. LuxUrban арендует объекты, обычно предоставляя возвратный залоговый депозит и возвратное аккредитивное письмо. Как правило, компания получает период «бесплатной аренды» для подготовки объекта, включая ремонтные работы, найм персонала, подключение коммунальных услуг и размещение объявлений в онлайн-агентствах бронирования.

Компания арендует целые объекты, включая обслуживание питания, тренажерные залы и коммерческие площади. В большинстве случаев они сдают эти объекты в субаренду для генерации дополнительного дохода, считая их неосновными для своей деятельности. Залоговый депозит является основным видом капиталовложения, которые приводит к значительному оттоку денег. И соответственно является источником увеличения будущих доходов. Средняя стоимость залогового депозита на один номер на конец июня 2023 года составляет $13 554.

LuxUrban использует собственные научные данные и алгоритмы для управления доходами и создания динамической ценовой политики. Изменения цен могут происходить несколько раз в день в зависимости от динамики доходов. Технология используется для максимизации заполняемости объектов за счет привлекательного ценообразования и увеличения денежных потоков. Алгоритмы управления доходами были изначально разработаны и дальше усовершенствованы в предшествующем бизнесе компании по аренде апартаментов и в настоящее время применяются в ее гостиничной деятельности.

При аренде новых объектов компания обычно оптимизирует операции за счет гибкой кадровой политики, в том числе за счет найма более квалифицированных менеджеров, а так же путем более скрупулёзного подхода к анализу затрат и получаемого дохода.

Сотрудничество с крупнейшей сетью отелей в мире Wyndham

2 августа 2023 года компания заключила несколько франчайзинговых соглашений с Wyndham Hotels & Resorts, Inc, в портфеле которой 9100 отелей в 95 странах мира. В рамках этих соглашений все отели, управляемые LuxUrban будут работать по брендам Wyndham. При этом она сохранит операционный контроль над объектами.

LuxUrban планирует завершить ребрендинг своих объектов, включая использование каналов бронирования Wyndham до декабря 2023 года. Франчайзинговые соглашения имеют начальный срок от 15 до 20 лет и предусматривают финансовую, продажную и операционную поддержку со стороны Wyndham в отношении объектов LuxUrban. Платформа продаж Wyndham поможет увеличить прибыль и улучшить качество обслуживания клиентов. Также ожидается снижение расходов на услуги сторонних онлайн тревел-агентств до 33% за счет подключения к собственной платформе Wyndham. Кроме того, компания получит доступ к бонусной программе Wyndham со 100 млн пользователей. Основным же преимуществом соглашения является возможность получать возврат половины капиталовложений в новые объекты. То есть если компания арендует новый объект, то Wyndham выплачивает половину стоимости залогового депозита, которые затем могут использоваться для дальнейшего роста портфолио.

Рост выручки и заполняемости

Согласно данным компании, выручка LuxUrban с одного номера выросла с ковидных $103 до $247 в 2022 году и до $291 в первой половине 2023 года. Рост обусловлен как восстановлением уровня заполняемости, так и увеличением доли номеров более высокого класса. Уровень заполняемости достиг 80% в первом квартале 2023 года, против 77% в 2022 году несмотря на низкий сезон в первом квартале.

Для анализа текущей деятельности в сфере гостиничного бизнеса, на графике стоит рассматривать цифры за период 2022-2023 годов, так как ранее компания работала в сфере аренды апартаментов.

За счет активного роста операционных показателей и портфеля отелей, выручка компании в первом полугодии 2023 года выросла почти в три раза по сравнению с аналогичным периодом прошлого года и составила $54,7 млн. Денежная валовая маржа выросла до 36%, а EBITDA маржа до 23%.

Руководством прогнозируется, что EBITDA маржа будет оставаться в диапазоне 20-25%. Хоть и фактическая чистая прибыль согласно GAAP отрицательная и составляет -$29,6 млн в первом полугодии 2023 года, нужно учитывать, что как минимум $37,4 млн из них являются неденежными расходами. Большая часть — это единовременные расходы, которые произошли из-за конвертации долга в собственный капитал. Тем самым компания становится полностью свободным от долга, а денежная чистая прибыль достигла в первом полугодии $7,8 млн.

Возможности рынка

Ожидается, что в США в 2023 и 2024 годах заканчивается срок аренды коммерческой недвижимости на общую сумму в $900 млрд. Аренда заканчивается как раз в условиях консервативной экономической среды, созданной повышением кредитных ставок и снижением стоимости активов. Это создает дополнительные сложности для владельцев/операторов при рефинансировании этих объектов. Такие условия позволяют компании получить объекты по максимально выгодным условиям, а также значительно расширяет выбор объектов. У LuxUrban в ближайшие пять лет есть возможность рассмотреть 1860 потенциальных отелей на текущих пяти рынках, на которых она работает, с общим количество гостиничных номеров в 297 тыс. единиц.

Привилегированные акции LuxUrban с доходностью 12%

Особенность данного размещения в том, что компания LuxUrban продает привилегированные акции. Такие бумаги являются гибридным инструментом, имеющий свойства и акций, и облигаций. По привилегированным акциям платятся гарантированные дивиденды, а при возврате средств при банкротстве привилегированные акции находятся на ступень выше обычных акций. Получается, в плане риска такие акции находятся между долгом и обычными акциями. Риск выше, чем у долга, но меньше, чем у обычных акции.

Так как привилегированные акции имеют свойства облигаций, волатильность на вторничном рынке значительно ниже, чем у простых акции. Падение обычных акции чаще всего превышает в 2-3 раза падение привилегированных акции. Однако, в случае если обычная акция теряет почти всю свои стоимость, то и привилегированные также теряют большую часть стоимости из-за возросшего кредитного риска. То есть, инвесторы становятся менее уверенными в получении своих гарантированных дивидендов. С другой стороны, рост цены обычных акций необязательно даст увеличение стоимости привилегированных акции, так как их рост будет лимитирована ценой возможного выкупа. Также привилегированные акции растут в цене, если на рынке падают ставки и доходности. Но, слишком дорогая привилегированная акция скорее всего будет выкуплена за $26 плюс премия в $1,5. Поэтому ждать сильного роста цены вероятнее всего не стоит, и нужно воспринимать данное размещение ближе к облигациям, по которым ежемесячно платят более высокую доходность, нежели как инструмент для увеличения стоимости.

Компания выпускает 600-800 тыс. акций на общую сумму в $15-20 млн. Акции являются бессрочными и будут стоить по $25 каждая, следовательно, при доходности в 12%, ежемесячно будут поступать по 25 центов дивидендов с каждой акции. Для сравнения на рынке США имеются 512 активных привилегированных акций с колл-опционом и с текущим bid-ask ценами. Медианная дивидендная доходность всех 512 акций составляет 7,8%.

В этом выпуске компания имеет право выкупа акции по цене в $26 до 2026 года, а после за $25,5. Это и является основным минусом данного размещения, так как при росте рыночной стоимости акции вероятность их выкупа значительно повышается. Однако при выкупе компания также дополнительно заплатит $1,5 дивидендов (дополнительные 6% от номинала).

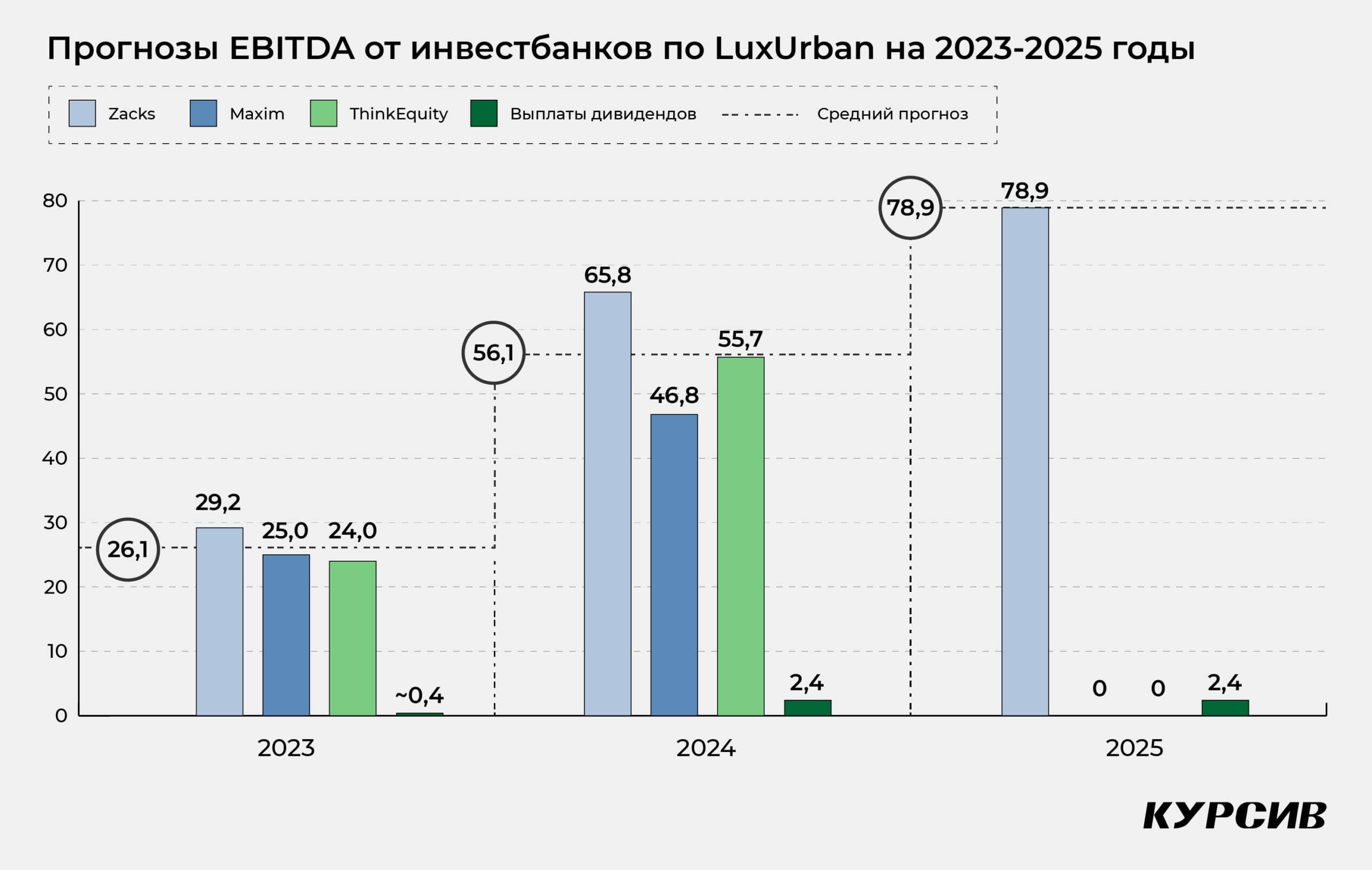

На фоне этого размещения сразу несколько инвестиционных банков отмечают высокий потенциал роста простых акции LuxUrban Hotels. Zacks дает целевую цену в $9, Maxim $11, ThinkEquity $8, а JonesResearch $7. С 17 октября прошлого года простые акции компании выросли в 2,3 раза – с $1,74 за бумагу до $4,1 на закрытии 19 октября этого года.

Держателям привилегированных акции подобные оценки могут быть интересны с точки зрения увеличения денежных потоков в компанию, так как это увеличивает уверенность в том, что LuxUrban сможет платить гарантированные дивиденды.

Zacks ожидает EBITDA в $29,2 млн в 2023 году против $7,5 млн в 2022 году, с дальнейшим ростом до $65,8 млн в 2024 и $78,9 млн в 2025 году. Maxim ожидает EBITDA в $25 млн в 2023 и $46,8 млн в 2024 году, а ThinkEquity в $24 млн в 2023 и $55,7 млн в 2024 году. Прогнозы EBITDA довольно высокие на рынке, что должно позволить компании без проблем выплачивать гарантированные дивиденды в размере $2,4 млн в год. LuxUrban имеет достаточно большой запас прочности для владельцев привилегированных акций даже в случае неисполнения этих прогнозов. В целом же аналитики вышеупомянутых инвестиционных банки отмечают, что компания сможет значительно увеличить количество гостиничных номеров, за счет чего повысить выручку и работать с EBITDA маржой в районе 20-25%.