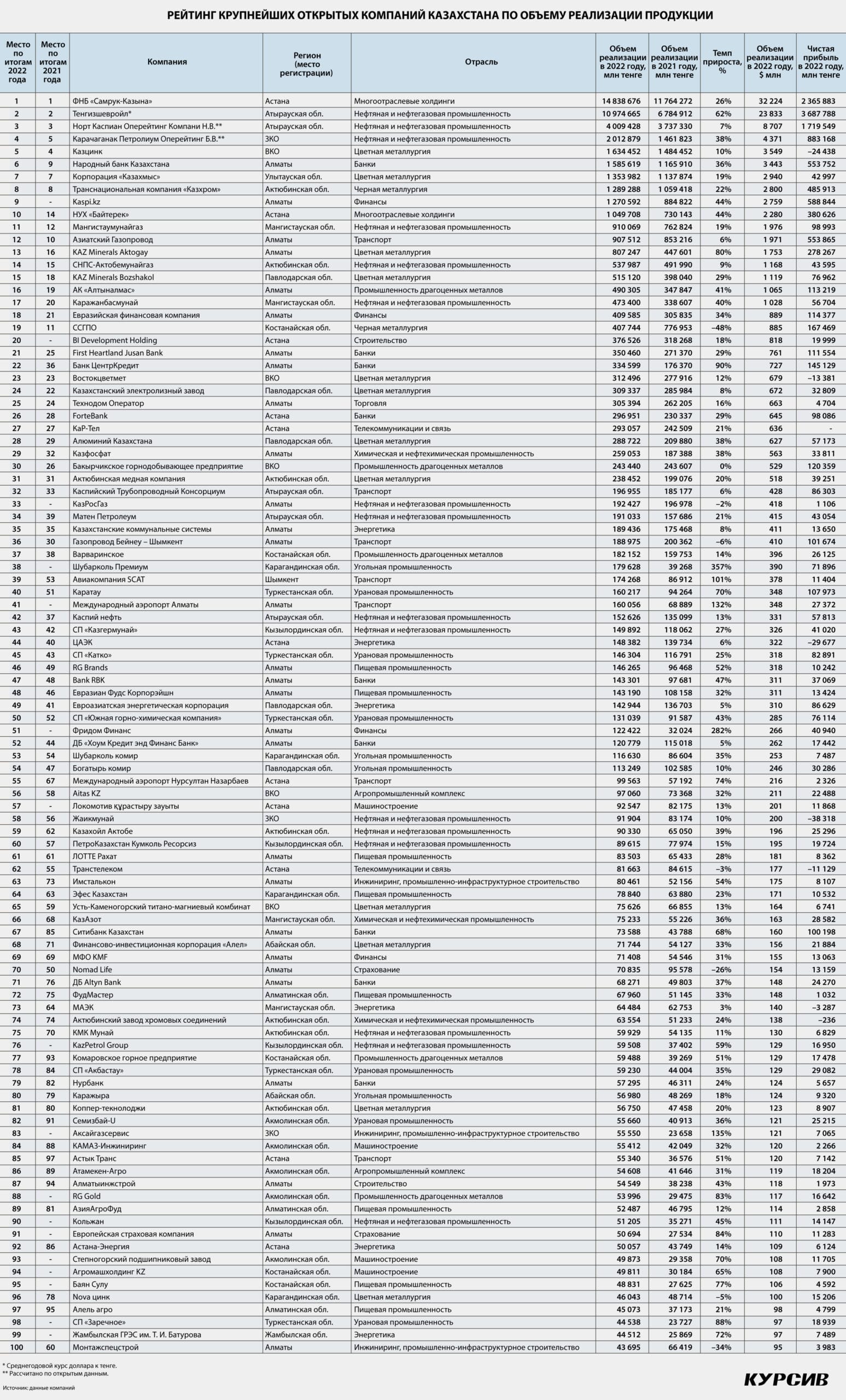

Совокупная выручка топ-100 компаний РК по результатам 2022 года выросла на 30%

Kursiv Research в третий раз подготовил рейтинг 100 крупнейших компаний публичного интереса, ранжированных по объему реализации (выручки). Рейтинг отражает финансовое самочувствие крупнейших компаний с опубликованной отчетностью, которые являются флагманами своих отраслей и оказывают существенное влияние на экономику страны.

В минувшем году геополитическая неопределенность замедлила мировую экономику до 3,5% (5,8% в 2021-м). Российско-украинский конфликт привел к нарушению логистических цепочек, а антироссийские санкции и в целом конфронтационная риторика повлекли за собой рост цен на энергоносители и продовольственные товары.

Геополитический шок в чем-то и благоприятствовал Казахстану. Цены на энергоресурсы оставались высокими. Но весь прошлый год в нефтянке, а эта отрасль – ключевой поставщик валюты в страну, наблюдались перебои в производстве. Проблемы с логистическими цепочками на мировых рынках и мощный бюджетный импульс внутри страны спровоцировали высокую инфляцию, что в конечном счете ударило по реальным доходам населения.

Несмотря на все это, экономика страны выросла (+3,2%), но динамика была ниже предыдущего года (+4,3%). Положительная динамика отразилась на выручке 100 крупнейших компаний публичного интереса (мы собрали их в рейтинге Kursiv-100P). Совокупный показатель вырос на 30%, достигнув 55,6 трлн тенге.

Отчетность компаний публичного интереса публикуется со значительным временным лагом, от 3 до 10 месяцев, поэтому итоги 2022 года для крупнейших компаний страны «Курсив» анализирует в конце текущего.

Вязкое и темное

Нефтегазовая промышленность – главный источник роста показателей рейтинга.

Положительный результат сложился из двух противоположных для казахстанской нефтянки факторов. Активное восстановление спроса на нефть, зафиксированное в постпандемийном году (+6,3%), замедлилось в 2022-м (+2,9%). В абсолютных цифрах мировой спрос на черное золото недотянул до значений, наблюдавшихся до пандемии.

На фоне умеренной рыночной конъюнктуры нефтяные котировки росли быстрыми темпами. По итогам 2022-го среднегодовая цена на марку Brent сложилась на уровне $99,8 за баррель (+42%). В немалой степени такому росту способствовали кардинальные сдвиги на мировом рынке после расширения западных санкций в отношении России, которая вторглась на территорию Украины в феврале 2022-го. Поддержку ценам также оказывало продолжавшееся добровольное сокращение объемов добычи в рамках сделки ОПЕК+.

Таким образом, ценовой фактор был для казахстанской нефтянки благоприятным, но весь прошлый год наблюдались перебои в добыче. В марте из-за шторма в Черном море были повреждены два выносных причальных устройства Каспийского трубопроводного консорциума (КТК), через который проходит порядка 80% экспортной нефти РК. В июне добыча ожидаемо сократилась: с первого числа на Кашагане – одном из трех крупнейших месторождений РК – начался планово-предупредительный ремонт. В августе производственные показатели Кашагана снизились из-за выхода из строя установки предварительного отбора газа. К концу месяца суточная добыча оставалась близкой к 100 тыс. баррелей, что примерно в четыре раза ниже нормального уровня. В сентябре на плановый ремонт встал Карачаганак – другое крупнейшее месторождение страны. По итогам 2022-го Казахстан добыл на 1,9% меньше, чем годом ранее.

Значительный рост котировок ожидаемо привел к увеличению выручки казахстанских нефтегазовых компаний: 18 компаний прямо или в составе холдингов представляют эту отрасль в Kursiv-100P, и по итогам 2022 года они обеспечили чуть больше 53% совокупного объема реализации участников рейтинга. Все без исключения нефтяные компании нарастили выручку. Только газовая компания «КазРосГаз» показала спад выручки на 2% – по всей видимости, это связано с тем, что объемы с экспортных направлений были перенаправлены на внутренний рынок, где цены ниже общемировых.

В целом выручка нефтегазовых компаний выросла на 36%. По объему реализации «Тенгизшевройл» (ТШО) опережает другие нефтегазовые компании: в 2022 году он заработал почти 11 трлн тенге против 6,8 трлн тенге годом ранее (+62%). Взрывной рост выручки случился не только благодаря ценовому фактору. ТШО, многолетний лидер отрасли по объему производства, добыл в минувшем году 29,2 млн тонн нефти (+9,9% г/г). Подорожание черного золота на мировых рынках и производственные успехи вывели ТШО в лидеры по динамике прироста среди нефтяных компаний.

Следующая крупнейшая по объему выручки нефтяная компания – «КазМунайГаз» (КМГ), она заработала почти 8,7 трлн тенге (+34% г/г). КМГ за счет долей в мегапроектах нарастил совокупную добычу на 1,7%.

У «Норт Каспиан Оперейтинг Компани Н.В.» – оператора Кашагана – третья позиция в рейтинге. По нашей оценке, выручка компании в отчетном периоде чуть превысила 4 трлн тенге, что больше предыдущего года на 7%: по итогам 2022 года здесь было произведено 12,7 млн тонн (–21,9%).

Спад был связан с плановым капитальным ремонтом на морском и наземном комплексах в середине года, а также с ремонтно-восстановительными работами после обнаружения утечки газа на слагкетчере в августе.

ГМК без АМТ

Горно-металлургический комплекс – второй по положительному вкладу сегмент в рейтинге Kursiv-100P, куда вошли компании, которые производят и поставляют на мировые рынки сталелитейную продукцию, железорудное сырье, медь, цинк, уран и драгоценные металлы.

Предприятиям ГМК повезло меньше, чем нефтяникам, но все же год выдался вполне удачным. В рейтинг вошла 31 компания ГМК (прямо или через холдинги), и их доля в совокупной выручке составляет около 20%. Из этого списка только у двух компаний сократился финансовый поток от основной деятельности, остальные представители отрасли закрыли год с плюсом (в 2021-м выручка сократилась у четырех компаний). Совокупный объем реализации всех предприятий ГМК, оказавшихся в рейтинге, увеличился на 22%.

«Казцинк» – крупнейшая компания по объему реализации в сегменте. Ее выручка по итогам 2022 года чуть превысила 1,6 трлн тенге (+10%), что позволило удержать четвертую строчку рейтинга. Компания сократила выпуск металлического цинка на 11,8%, рафинированного свинца – на 3,2%, золота – на 8,2% и серебра – на 6,8%. Выросло только производство меди в товарном виде (+6,9%). Компании помог 16%-ный рост мировых цен на ключевой продукт компании – цинк.

В нынешнем рейтинге нет «АрселорМиттал Темиртау» (АМТ), поскольку компания до сих пор не опубликовала финотчетность за год, хотя законодательство требует, чтобы это произошло не позднее конца августа. В предыдущем рейтинге АМТ заняла шестую строчку и стала чемпионом по темпам прироста среди предприятий ГМК.

Без АМТ следующим по объему реализации крупнейшим предприятием ГМК стал «Казахмыс» (седьмая строчка в Kursiv-100P по итогам 2022 года). Выручка компании выросла на 19% и достигла почти 1,4 трлн тенге. «Казахмыс» добывает медную руду и производит катодную медь, а также попутные металлы. Катодная медь принесла «Казахмысу» 68% объема реализации.

ТНК «Казхром» – представитель черной металлургии – замыкает тройку крупнейших предприятий ГМК по объему выручки. В 2022 году финансовый поток компании достиг 1,3 трлн тенге, или на 22% больше предыдущего результата, это восьмая строчка рейтинга.

Лидером по динамике стал новичок рейтинга «Шубарколь Премиум» с ростом выручки до 179,6 млрд тенге (+357% г/г). Значительное увеличение выручки связано с реализацией каменного угля ведущим угольным трейдерам: MIR Trade AG (Швейцария), KRU Overseas Limited (Республика Кипр), Asia Group (Грузия) – в совокупном объеме на 171,9 млрд тенге, следует из финансового отчета компании.

На протяжении последнего десятилетия Казахстан экспортировал примерно четверть годового объема добытого угля. И большая часть вывозилась в Россию, поскольку казахстанская продукция отличается высоким содержанием влаги и золы, что ограничивало возможности экспорта в страны ЕС и в Китай. Но в 2022 году ситуация кардинально изменилась. На фоне начавшегося энергетического кризиса только в 2022 году объем экспорта в страны дальнего зарубежья вырос до 9,3 млн тонн – наибольший рост пришелся на Швейцарию (до 6 млн тонн). С ростом спроса на уголь выросли и цены: например, уголь из Австралии, являющийся международным бенчмарком, по итогам минувшего года подорожал на 150%.

Свободный полет

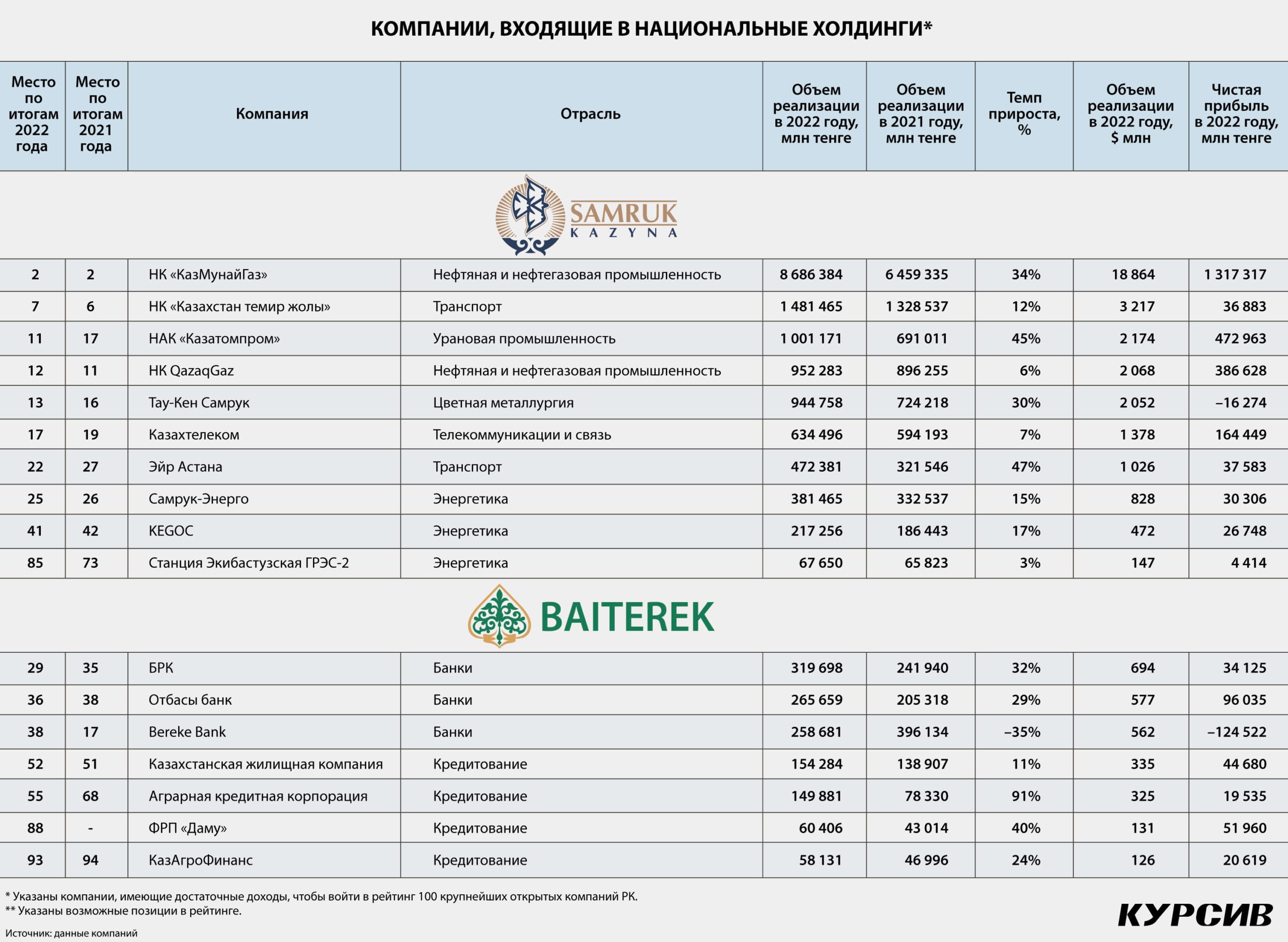

НУХ «Байтерек» с объемом реализации чуть более 1 трлн тенге замыкает десятку. В предыдущем рейтинге холдинг располагался на 14-м месте, объем реализации тогда составил 730 млрд тенге. Среди активов холдинга, которые существенно увеличили его показатель, Банк развития Казахстана, Аграрная кредитная корпорация и Отбасы банк. Единственный актив, чей вклад был отрицательным, – Bereke Bank, объем выручки которого сократился на 35% по сравнению с 2021 годом.

Без учета дочерних компаний НУХ «Байтерек» секция финансовых организаций представлена 15 участниками, некоторые из них в своем составе имеют страховые и инвестиционные подразделения. Эти 15 участников обеспечили дополнительные 1,4 трлн тенге к совокупному объему реализации Kursiv-100P.

Сектор продемонстрировал устойчивость, несмотря на геополитический шок в начале 2022 года, что привело к повышению неопределенности на финансовом рынке. Но главным образом за счет условий, созданных государством. Антироссийские санкции парализовали «дочки» российских банков, которые работали в РК. Крупнейшим игроком была казахстанская «дочка» Сбербанка, которую в итоге купил НУХ «Байтерек» и переименовал в Bereke.

Согласно данным Нацбанка РК, в минувшем году все банки страны предоставили займы на 24,1 трлн тенге, что на 12% превышает показатель 2021-го. В структуре выдач второй год подряд преобладают физлица, которые чаще всего оформляли потребительские займы (почти 70% выданных займов). «Высокий уровень цифровизации банковских услуг упростил процедуру выдачи населению потребительских беззалоговых займов. Быстрое оформление кредита, удобство получения услуги не выходя из дома способствовали повышенному спросу населения на данный вид продукта. Соответственно, высокая рентабельность данного продукта привела к пересмотру бизнес-моделей большинства банков и их дальнейшей переориентации в сторону потребительского беззалогового кредитования», – указано в отчете о финстабильности Казахстана – 2022, выпущенном Нацбанком РК.

Другой источник роста финансового сектора – ипотечные займы. По результатам 2022 года портфель ипотечных займов вырос до 4,7 трлн тенге, увеличившись на 42,4%. «Повышенный интерес со стороны населения к ипотечным продуктам банков в 2022 году поддерживался за счет государственной ипотечной программы «7-20-25», а также ипотечных программ кредитования Отбасы банка, ставки по которым остаются ниже рыночных», – следует из отчета.

Практически все финансовые организации, представленные в рейтинге, показали рост выручки по итогам 2022 года (за исключением Nomad LIfe и Bereke Bank в составе НУХ «Байтерек»). В целом объем реализации финансовых организаций – участников рейтинга чуть превысил 6 трлн тенге, или порядка 11% к итогу Kursiv-100P.

В финансовом секторе лидером является Народный банк (6-я позиция). Выручка выросла почти до 1,6 трлн тенге (+36%). Ближайшим преследователем является Kaspi.kz (9-я позиция), объем реализации которого вырос на 44% и составил почти 1,3 трлн тенге. Тройку лидеров финансовой секции замыкает Евразийская финансовая компания (ключевой актив – Евразийский банк): объем реализации составил 409 млрд тенге (18-я позиция).

Чемпионом роста стал новичок рейтинга – компания «Фридом Финанс» (51-я позиция). Она полностью контролирует Банк Фридом Финанс и страховые компании Freedom Life и Freedom Finance Insurance (две последние были приобретены в середине 2022 года). Развитие банковского направления (за отчетный период наблюдался более чем трехкратный рост активов) вместе с ростом и консолидацией страхового направления привело к рекордной для сектора динамике: объем выручки «Фридом Финанс» вырос сразу на 282%, достигнув 122 млрд тенге.

Взрывная динамика, по всей видимости, продолжится: основатель «Фридом Финанс» Тимур Турлов в начале этого месяца заявил о запуске телеком-оператора. На глобальном рынке он наблюдает тенденцию, когда размывается грань между телеком-оператором и банком, поэтому появление телекоммуникационной компании в экосистеме Freedom должно поддержать высокую динамику в будущем.

Методология рейтинга Kursiv-100P

В рейтинг включены организации публичного интереса, к которым действующее законодательство относит финансовые организации, акционерные общества (за исключением некоммерческих), организации-недропользователи (кроме организаций, добывающих общераспространенные полезные ископаемые) и организации, в уставном капитале которых имеется доля участия государства.

Ключевым показателем для ранжирования является объем реализации товаров и услуг (выручка). Для компаний из финансового сектора используется наиболее близкий по экономическому смыслу показатель. Для банков это сумма процентных и комиссионных доходов, для страховых компаний – сумма подписанных страховых премий и чистого дохода от инвестиций за вычетом премий, переданных в перестрахование. В отношении финансовых групп и национальных холдингов, под крышей которых собраны финансовые организации разных профилей, применена аналогичная логика для подсчета выручки.

Рейтинг составлялся на основе консолидированной финансовой отчетности. Другими словами, в списке только материнские структуры, а дочерние организации, чьи финансовые потоки консолидируются в отчетности материнской структуры, исключаются из рейтинга, чтобы избежать двойного счета. Базовым документом для формирования предварительного рейтинга выступает перечень крупнейших налогоплательщиков, который обновляется уполномоченным органом каждый год.

Данные формируются исключительно из открытых источников: Депозитарий финансовой отчетности, Казахстанская фондовая биржа, официальные информационные сообщения. Таким образом, в рейтинге представлены наиболее открытые и прозрачные компании из крупного и среднего сегментов.