Почему казахстанскому Нацфонду не дают вырасти

Превратив Национальный фонд РК в постоянный источник погашения дефицита бюджета, правительство ограничило собственные возможности пользоваться этим ресурсом. И поэтому все чаще прибегает к экстравагантным решениям вроде схем с продажей самому себе акций «КазМунайГаза». К такому выводу Kursiv Research пришел, изучив статистику НФ за 2023 год и все предыдущие 20 лет работы суверенного фонда.

Плюсы и минусы

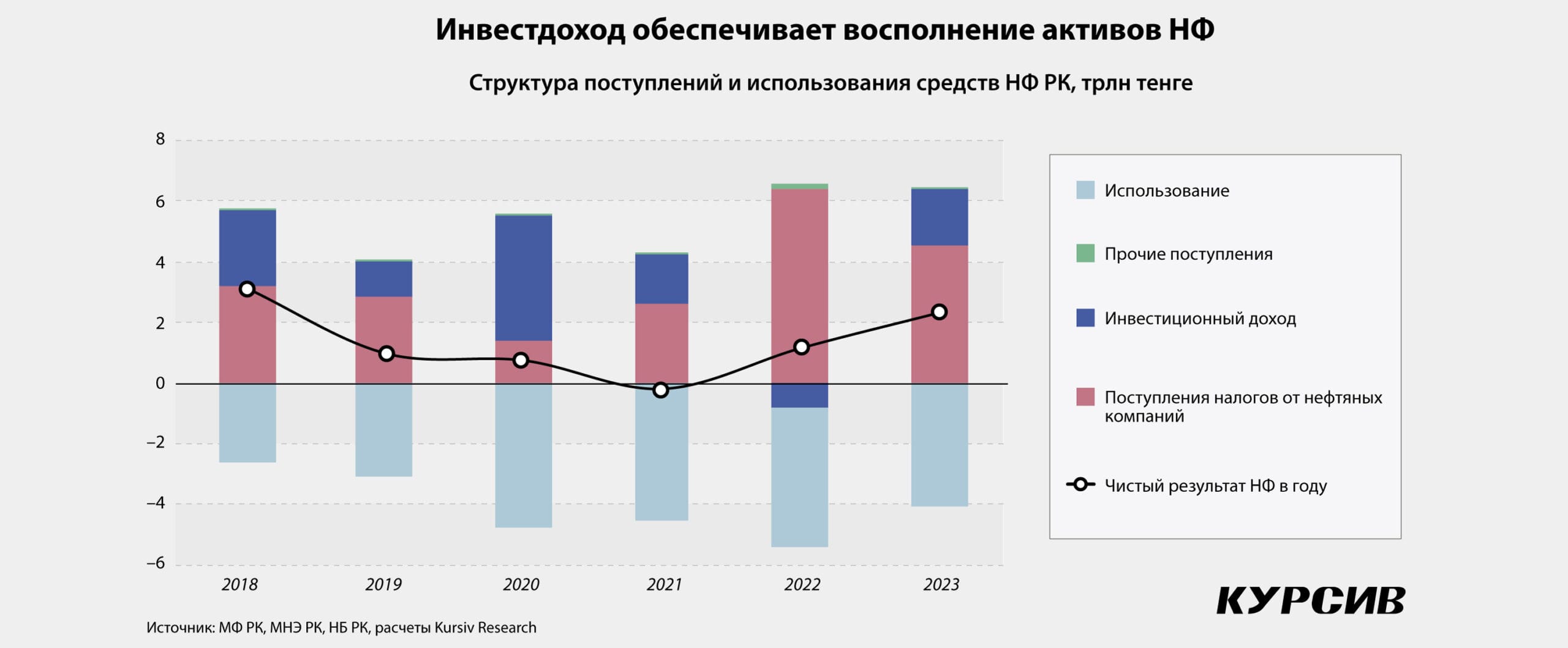

На первый взгляд ситуация с активами НФ улучшается. По итогам 2023 года размер Нацфонда, рассчитываемый Минфином РК в тенге, вырос на 8,7% и составил 29,1 трлн тенге. Таким результатам фонд обязан прежде всего инвестиционному доходу в 1,8 трлн тенге после инвестубытка в прошлом году на уровне 0,8 трлн. Совокупные поступления (включая инвестиционный доход) в минувшем году составили 6,4 трлн (+11,2 г/г), причем главный их компонент – прямые налоги от компаний нефтяного сектора – достиг лишь 4,6 трлн (–28,8% г/г).

В структуре прямых налоговых поступлений нефтяников выделяются три важнейших источника: корпоративный подоходный налог (КПН), налог на добычу полезных ископаемых (НДПИ) и доля правительства по соглашениям о разделе продукции. Вес этих компонентов разнится от года к году, однако вместе они стабильно обеспечивают примерно 9 из 10 тенге, поступающих в НФ в виде налогов. В 2023 году средние цены на нефть были в среднем на 17% ниже, чем в 2022-м. На этом фоне доходы фонда от КПН, НДПИ и доли в СРП сократились на 34,2, 18,9 и 29,9% соответственно. Упали поступления по рентному налогу на экспорт (–18,9%), а также налогу на сверхприбыль (–42,5%). Увеличились только поступления от бонусов (подписного бонуса и бонуса коммерческого обнаружения), однако их вес в структуре общих поступлений не превышает и половины процента.

Объем использованных (читай, израсходованных) средств Нацфонда в минувшем году снизился на 11,6%. Расходы НФ состоят из трансфертов в бюджет, а также оплаты услуг по управлению фондом и его ежегодному аудиту. В 2023-м размер гарантированного трансферта сократился в годовом выражении почти вдвое (–45,4%), до 2,2 трлн тенге, целевого трансферта – вырос в 3,3 раза, до 1,8 трлн тенге. Выплаты управляющим и затраты на аудит возросли более чем втрое – с 22 до 70 млрд тенге. При этом в последние пять лет эта статья расходов требовала лишь 15–19 млрд в год. «Курсив» направил в Нацбанк РК (управляет активами НФ) запрос о причинах такого роста в 2023-м, однако на момент публикации данного материала ответа не получил.

Объем международных активов Нацфонда на конец 2023 года превысил $60,0 млрд. Учитывая, что в тенговом выражении все активы фонда в пересчете по курсу минувшего декабря составляют $63,6 млрд, размер активов в тенге может достигать $3,6 млрд.

В течение трех последних месяцев 2023 года Минфин, стремясь закрыть дыру в бюджете, выкупил за счет средств НФ 20-процентный пакет акций нацкомпании «КазМунайГаз» на общую сумму в 1,3 трлн тенге, что эквивалентно $2,8 млрд (на декабрь). Затем вырученные средства Минфином были направлены в казну как «дивиденды на государственные акции». Поскольку выкуп бумаг КМГ проходил по цене на 8,3% ниже, чем на 1 января 2024 года, в балансе по итогам года у НФ этот пакет должен оцениваться в 1,4 трлн тенге, или $3,0 млрд.

Стоит отметить, что показатели, опубликованные в регулярном отчете о поступлениях и изъятиях из фонда Минфином РК в январе 2024 года, могут быть скорректированы в итоговом отчете о формировании и использовании Нацфонда, который публикуется ближе к середине года, следующего за отчетным.

На одном месте

Казахстанскому суверенному фонду в будущем августе исполняется 24 года. Практика управления фондом и использования его активов властями РК в последние 10–15 лет подвергается регулярной однообразной критике.

Смысл критики сводится к следующим тезисам. Фонд стал основным источником покрытия бюджетного дефицита из-за волюнтаризма правительства, эта практика не учитывает состояния бизнес-цикла, поэтому вливания создают дополнительный инфляционный импульс и способствуют перегреванию экономики. Частые и крупные изъятия не дают активам фонда вырасти, при этом сама структура активов НФ непрозрачна, а процедуры использования средств допускают исключительную гибкость. Это позволяет властям РК обращаться к этим деньгам в комфортном режиме и снижает их стимулы распоряжаться госфинансами оптимально.

Чтобы сформировать целостную картину, Kursiv Research собрал и проанализировал все отчеты о формировании и использовании средств НФ по итогам года (23 документа; отчетность ведется с 2001 года; расчеты в ВВП – лишь за 22 периода, поскольку на момент подготовки материала данных по ВВП за 2023 год БНС АСПР РК не опубликовало).

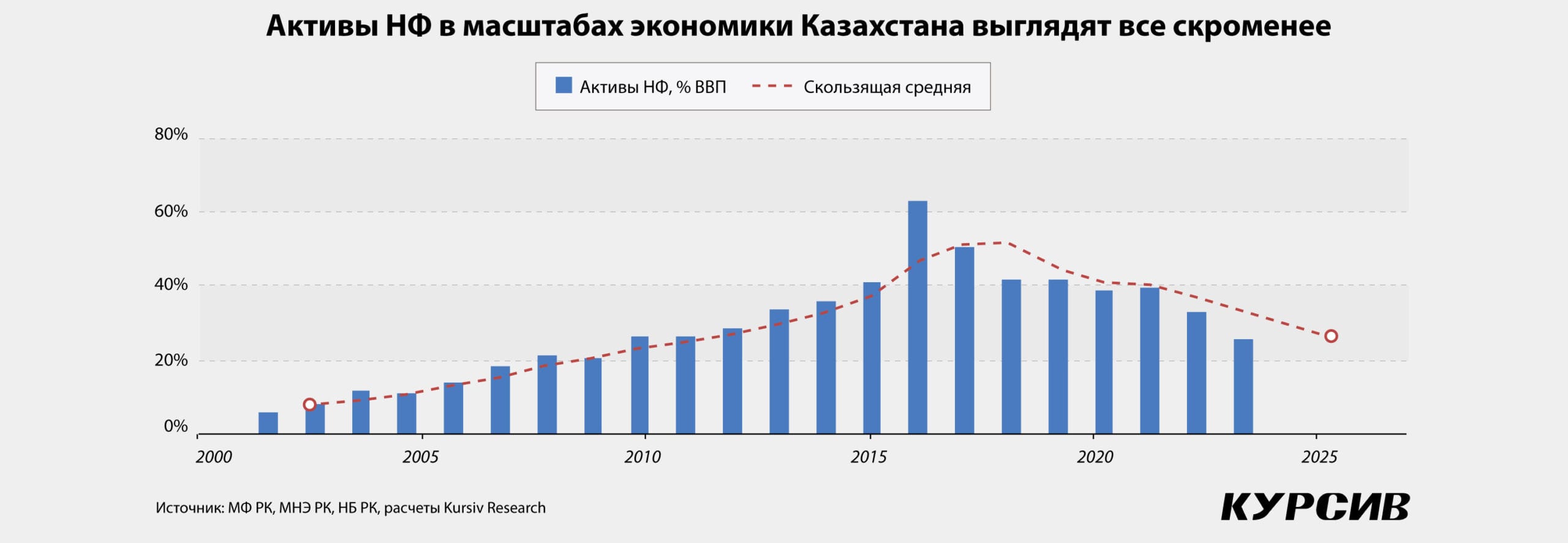

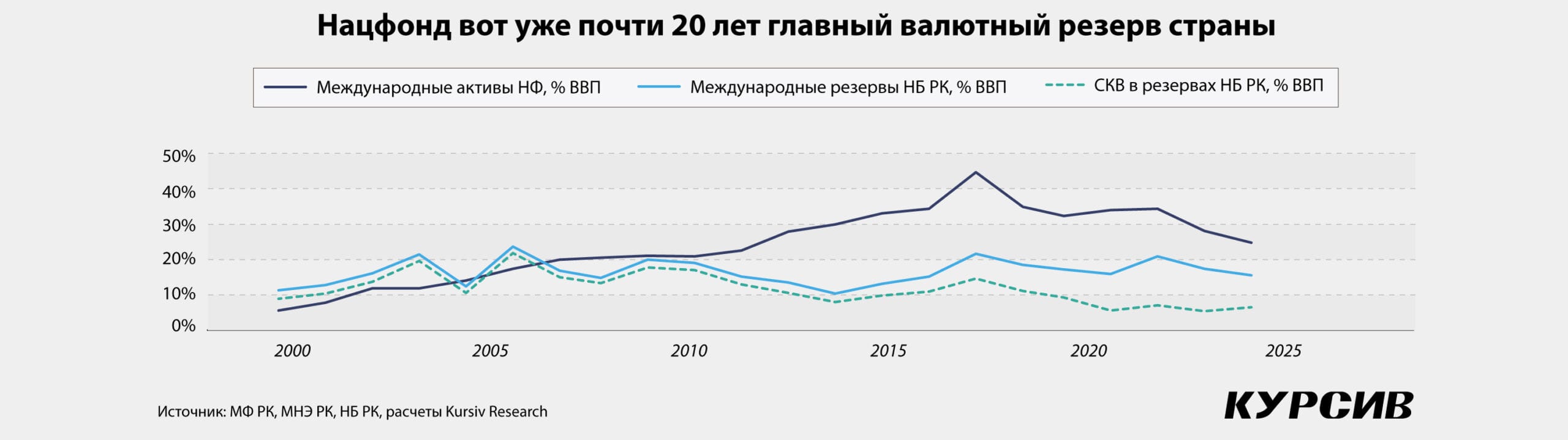

Активы фонда в долларовом выражении в последние 10 лет действительно не показывают устойчивого роста. Даже в относительно успешном 2023-м они не дотянулись до уровня 2014 года ($73,2 млрд на конец года). В масштабах экономики вес активов НФ с 2015 года также последовательно сокращается и в 2022-м, по расчетам Kursiv Research, составил 25,8%.

В более ранних документах, регламентирующих деятельность Нацфонда, фигурировал «неснижаемый остаток», который устанавливался на уровне 30% ВВП. В период после «набора массы» – с 2014 и до 2022 года – совокупные активы фонда ушли ниже «неснижаемого остатка» в 2022 году. Если ориентироваться лишь на международную часть активов НФ, то ниже 30% ВВП они были уже в 2021-м. Из обновленной в июле этого года концепции управления Нацфондом упоминание «неснижаемого остатка» исчезло.

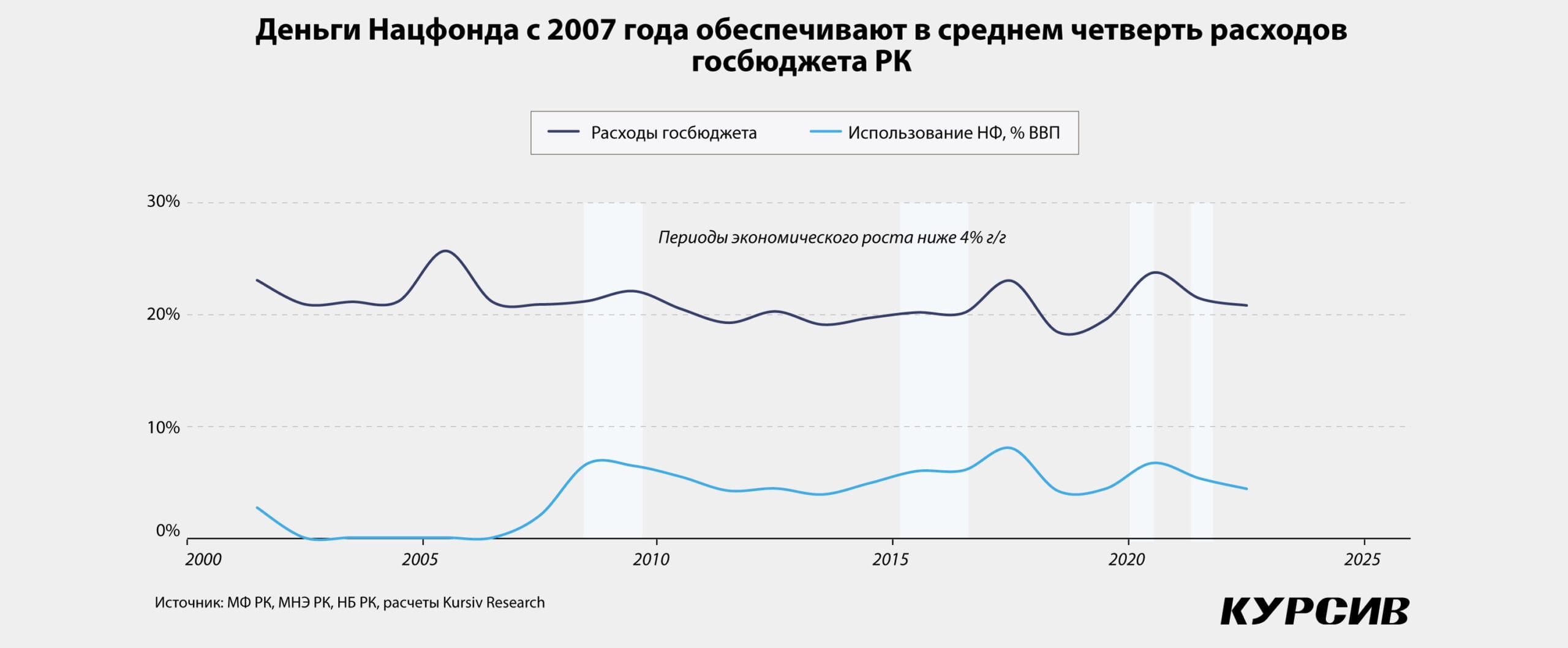

Хотя активы НФ правительство принялось использовать уже на первом году работы фонда, в 2001-м оно израсходовало средства из НФ, сопоставимые с 2,7% ВВП того года при общем объеме бюджетных расходов в 23,0% ВВП – до 2007 года средства фонда на покрытие расходов правительства не привлекали.

Но затем «горшочек» открыли, и в период с 2007 по 2022 год при среднем уровне затрат госбюджета в 20,6% ВВП использование средств НФ составляло в среднем 5,2% ВВП. Иначе говоря, все это время бюджет на четверть зависел от трансфертов из Нацфонда. При этом данный период нельзя характеризовать как время низких темпов роста экономики: лишь один раз динамика ВВП уходила в минус (2020 год) и шесть раз показывала рост ниже привычного для себя уровня в 4%.

Расходование денег суверенного фонда не всегда было связано с необходимостью поддержать экономику через фискальный стимул. Правительство вынимало из фонда крупные суммы в кризисные периоды не столько для экономики в целом, сколько для банковского сектора, полный разбор проблем которого занял около 10 лет после кризиса-2008. Рекордная «выгрузка» средств из НФ в 2017-м (8,1% ВВП) была связана с необходимостью выкупить портфель токсичных активов объединившихся Казкоммерцбанка и БТА перед их поглощением Народным банком.

На средства Нацфонда строилась не только важная с точки зрения текущего и долгосрочного экономического роста транспортная инфраструктура, но и, например, объекты статусного Expo-2017. Закрывая за счет трансфертов из фонда часть затрат бюджета, власти РК могли позволить себе на регулярной основе поддерживать бизнес через субсидирование ставки по кредитам.

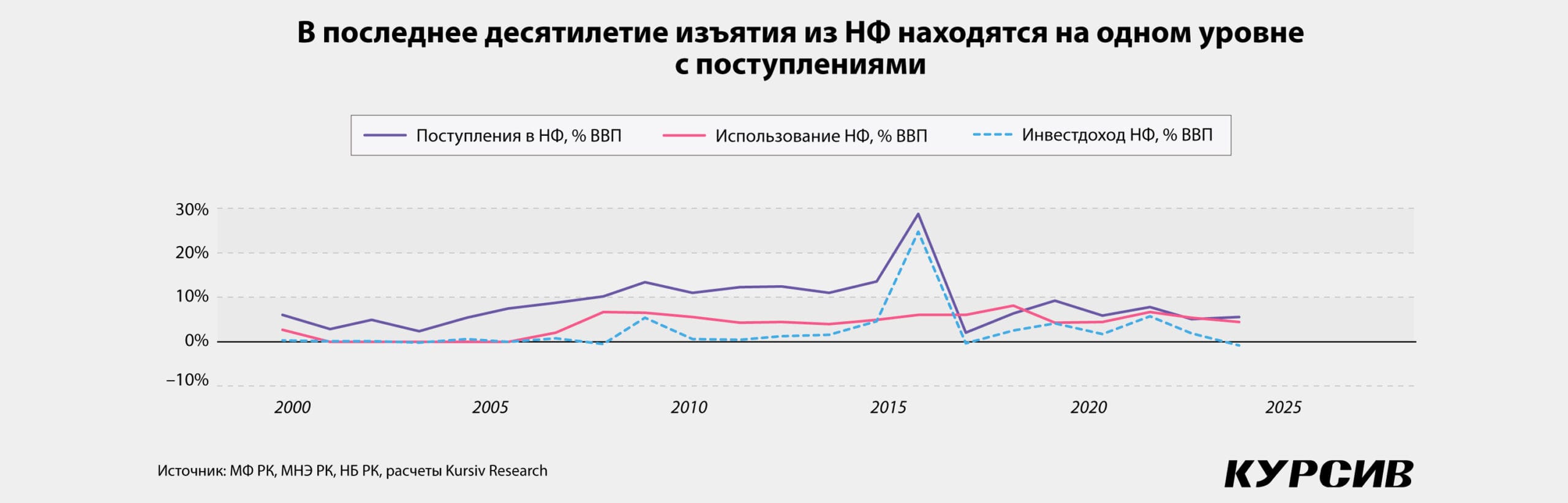

Все это привело к тому, что с 2016 года средний объем поступлений и изъятий из НФ оказался на одном уровне – около 6% ВВП. Закончился период устойчивого роста фонда, начался период устойчивого расходования. В 2016, 2017 и 2021 годах объем поступлений в Нацфонд был ниже объема изъятий.

Уровень инвестиционного дохода – больная тема казахстанских властей. По данным НБ РК, с 2001 года общая доходность портфеля НФ составила 3,0%, при этом пятилетняя и десятилетняя доходности еще ниже этого показателя. Отрицательную доходность фонд демонстрировал за свою историю шесть раз, но компонент инвестиционного дохода НФ был отрицательным лишь четыре раза.

Средний за 22 года инвестдоход Нацфонда сопоставим с 2,5% ВВП в год. Однако этот показатель серьезно искажен экстремально высоким объемом дохода от управления фондом в 2015-м – 24,9%. Аномалия объясняется курсовой переоценкой долларовых активов – в течение того года тенге обесценился на 78%. Без показателя 2015 года средний инвестдоход фонда заметно ниже – 1,4% ВВП.

С 2005 года Нацфонд РК является главным источником международных резервов страны – с этого периода его международные активы по объему стабильно превосходят инвалютную часть золотовалютных резервов НБ РК, а с 2007 года и все ЗВР.

Сберегательная функция фонда в том числе предполагает «спасение» средств от внутренних факторов, важнейшие среди которых девальвация национальной валюты и более высокая инфляция характерны для многих развивающихся экономик. Именно поэтому важно, чтобы активы НФ были номинированы в твердых валютах. Но вот уже более 10 лет существует практика покупки в активы фонда казахстанских ценных бумаг – облигаций квазигоссектора, к которым недавно добавились акции нацкомпании «КазМунайГаз». Причем облигации квазигосов часто приобретались на условиях ниже рыночных, что создавало убыток по инвестиции уже на стадии признания актива.

Расчеты Kursiv Research показывают, что в отдельные периоды разность между официальным значением международных активов НФ и всех его активов в долларовом выражении могла доходить до 15–20%, по итогам 2023 года – не более 6%. Тенговые активы на балансе делают суверенный фонд уязвимым к валютному и к прочим рискам, связанным с экономикой РК. Но именно для того, чтобы уклониться от них, фонд и создавался долларовым.

Нацфонд РК не просто сберегательный фонд, это последний финансовый рычаг президента, то есть механизм политического влияния. Избыточные расходы средств фонда до 2019 года были в изрядной мере вызваны стремлением первого президента Нурсултана Назарбаева решать проблемы, «заливая» их деньгами, а не проводя болезненные реформы. Смена политического руководства страны не привела к изменению режима использования НФ. В пользу этого свидетельствуют и данные отчетности фонда, и регулярные тактические изменения правил его использования, и реакция госорганов на критику. Однако, делая «как нам удобно» в моменте, и президент, и министерства экономического блока, и НБ РК ослабляют свои возможности отвечать на стратегические риски.

Расходы или инвестиции?

Практика отчетности НФ в последнее время критикуется особенно часто. В начале декабря о непрозрачности работы Нацфонда писал «Курсив», в середине этого месяца формат отчетности раскритиковали в Halyk Finance.

Причина такого отношения к управляющим фондом – использование властями схемы пополнения бюджета за счет НФ в обход практики гарантированного и целевого трансфертов. С точки зрения законности вопросов к сделке нет – возможность такого маневра была ранее закреплена в Концепции управления госфинансами РК. Однако такая практика противоречит логике использования средств суверенного фонда, который позиционируется как фонд будущих поколений (сберегательная функция), а не универсальный стабилизатор дефицита бюджета.

В начале января в Минфине поправили критиков. В министерстве подчеркнули, что приобретение бумаг «КазМунайГаза» нельзя определять как расходы НФ, это инвестиция. «По итогам 2023 года чистые поступления в Национальный фонд составили 2,3 трлн тенге», – следует из сообщения МФ.

Справедливости ради этот рассказ следует дополнить. Около $2,8 млрд средств НФ действительно было инвестировано в покупку акций КМГ и даже обеспечило фонду небольшую прибавку к активам при пересчете баланса (бумаги НФ покупал с дисконтом).

Однако вернемся к причинам этого «маневра силами и средствами»: сделка была проведена не из-за высокой инвестпривлекательности КМГ, а из-за проблем казны. Затем Минфин «посадил» себе данные суммы в дивиденды и израсходовал.

Отдельная тема – ликвидность 20-процентного пакета казахстанской нацкомпании. Обернуть эти бумаги в деньги будет значительно сложнее, чем, скажем, бумаги Microsoft или Apple, которые наверняка тоже есть в портфеле НФ РК. Наиболее вероятный покупатель такого пакета в будущем – недавний продавец, ФНБ «Самрук-Казына». Конечно, это в том случае, если у «Самрука» появится достаточный объем средств, чтобы выкупить пакет обратно.