Что будет с госдолгом на бирже в 2024 году?

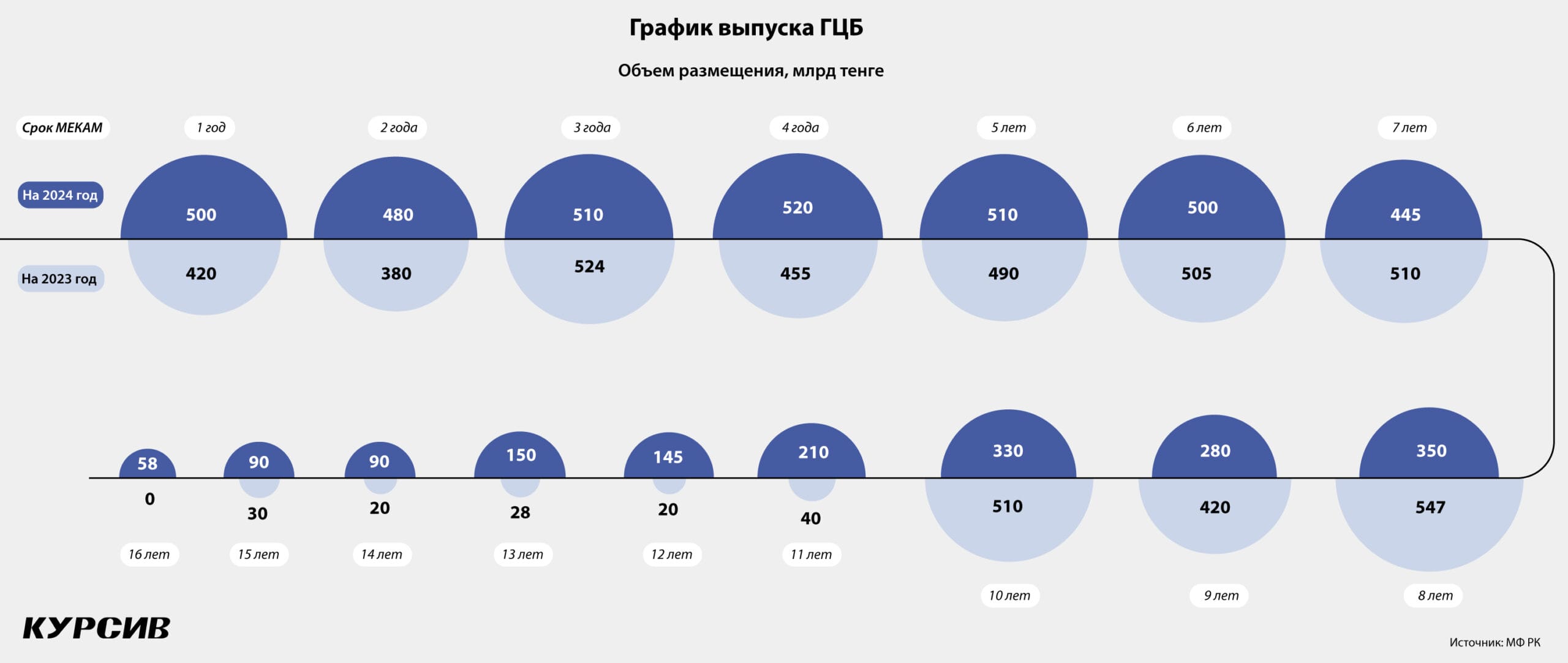

Согласно плану на 2024 год, Минфин намерен выпустить ГЦБ на 5,17 трлн тенге, это на 5% больше, чем планировали в 2023 году. Однако текущие показатели и регуляторная риторика правительства указывают на возможное сокращение торгов ГЦБ на KASE.

Рынок государственных долговых облигаций – ключевой сегмент казахстанского рынка ценных бумаг. Суммарный объем торгов ценными бумагами на KASE – 10,9 трлн тенге, из них 8 трлн приходится на торговлю ГЦБ.

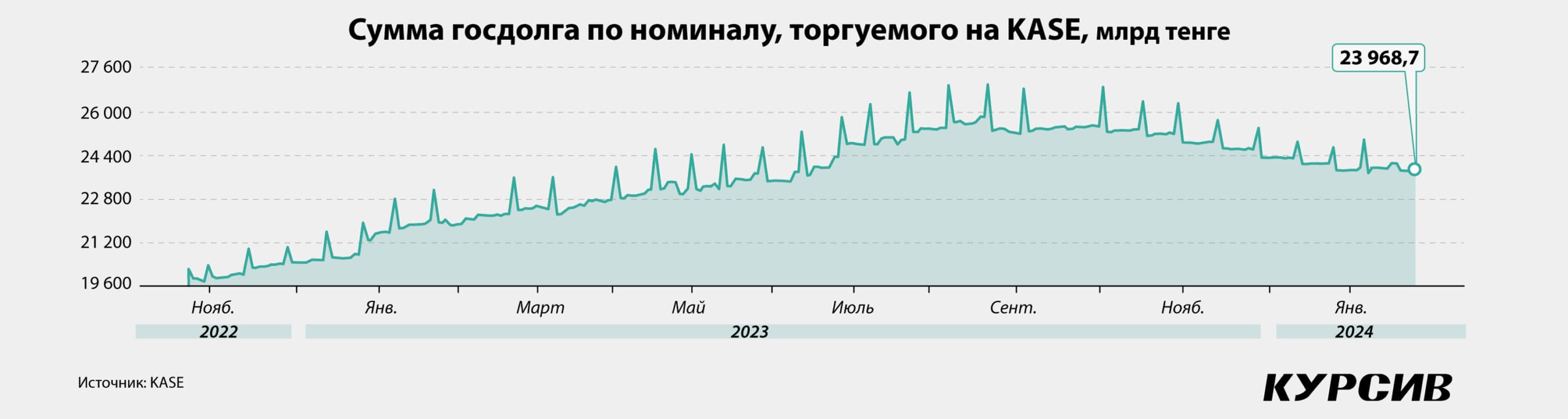

Сумма государственного долга по номиналу, торгуемого на KASE, по итогам 2023 года составила 23,9 трлн тенге, увеличившись за год на 10,7%. Объем торгов на первичном рынке вырос на 26,3%, до 5,3 трлн тенге. На вторичном рынке, где преобладают краткосрочные ценные бумаги, совокупный объем сделок увеличился почти на 50%.

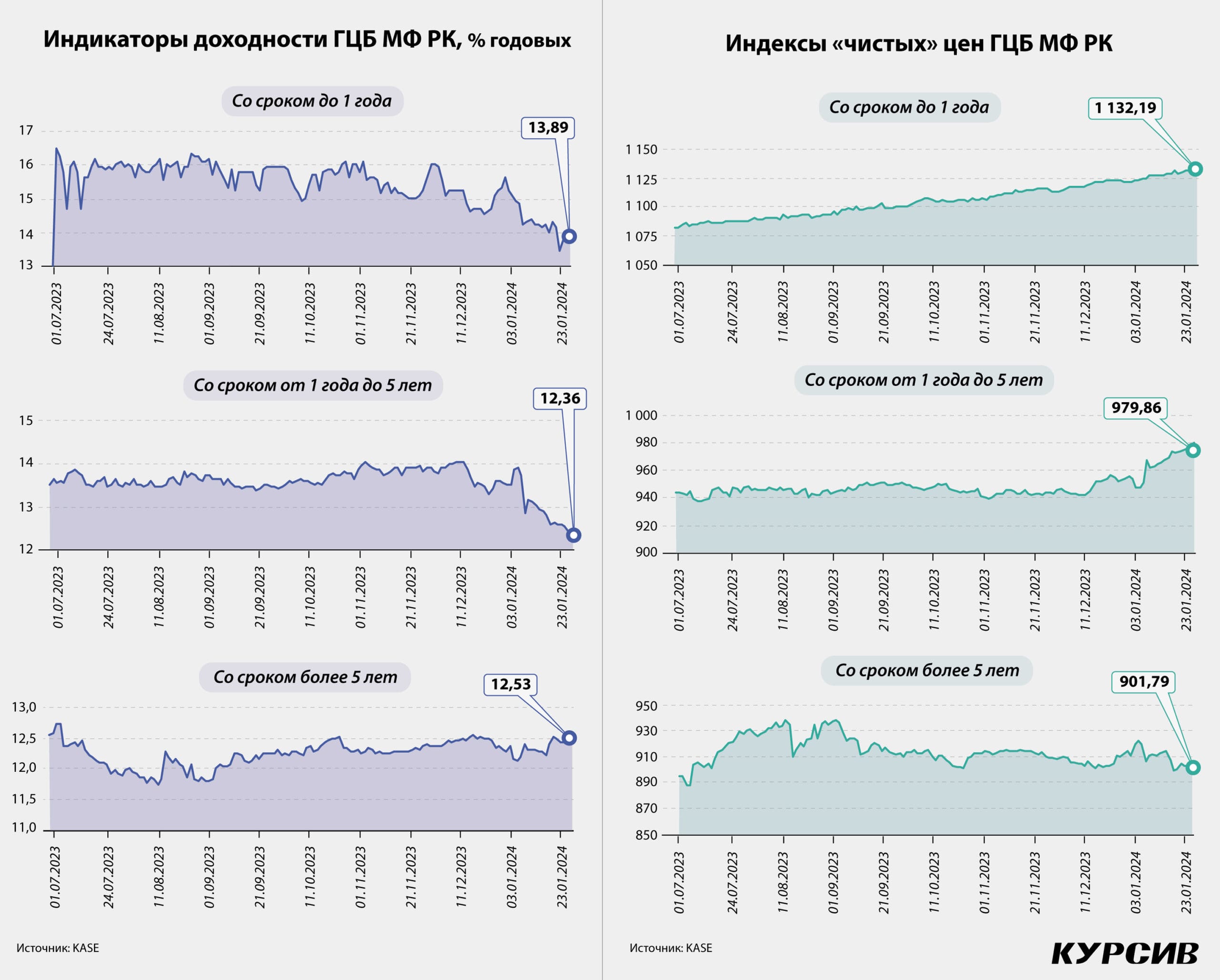

Тем не менее экономическая ситуация указывает на возможное сокращение торгов ГЦБ на KASE. Постепенно снижается базовая ставка регулятора, что отражается на доходности государственных ценных бумаг. По прогнозам экспертов, в течение года инфляция будет замедляться, вслед за ней будет снижаться базовая ставка, которая к концу года может достигнуть 12%. Соответственно, постепенно снижается и доходность госдолга.

Эта тенденция прослеживается по индексам KZGB_Y – индикаторам доходности по неиндексированным ГЦБ. Индикатор доходности по краткосрочным бумагам на конец января текущего года составил 13,75% годовых, что на 2,3 п. п. меньше, чем двумя месяцами ранее. Сокращение доходности наблюдается и по среднесрочным бумагам – на 1,7 п. п., до 12,21% годовых. Долгосрочный госдолг, напротив, стал чуть доходнее, последнее значение индекса доходности по длинным долгам составило 12,47%. То есть кривая доходности сегодня является инвертированной. Уменьшилась и сумма госдолга, торгуемая на KASE, – с июльских пиков показатель сократился примерно на 10%.

Нот меньше…

В 2023 году прибыльность банковского сектора была значительной, и одним из источников прибыли был доход от размещения капитала в ноты Нацбанка. Последние из инструмента для стерилизации избыточной ликвидности БВУ превратились в сверхмаржинальный инструмент. В моменте доходность нот на бирже достигала 18,7% годовых. В ответ правительство инициировало поправки в Налоговый кодекс в части налогообложения прибыли банков от покупки ГЦБ. В конце ноября депутаты сената внесли изменения в соответствующие поправки, принятые мажилисом, и вернули закон в нижнюю палату парламента.

В 2023 году в разрезе основных категорий инвесторов на первичном рынке ГЦБ на долю банков пришлось 48,8%, участие институциональных инвесторов оценивается в 40,7%. На вторичном рынке госдолга доля БВУ оценивается в 42,4%, причем почти половина «вторички» состояла из нот Нацбанка. Очевидно, что планируемые нормы по налогообложению доходов коснутся преимущественно доходов банковского сектора, полученных по нотам НБ РК.

«Здесь важно отметить, что ограничений на покупку нот нет, а налогообложение доходов от их владения вступает с 1 марта текущего года, от владения ГЦБ Минфина – с 1 января 2030 года. Последние изменения могут немного снизить спрос на ноты, но точно не на облигации Минфина, как на первичном, так и на вторичном рынке», – отмечает Рамазан Досов, главный аналитик Ассоциации финансистов Казахстана (АФК).

«Между тем Нацбанк планомерно сокращает частоту выпуска нот (в I квартале текущего года – один раз в месяц) и объемов (целевой объем – 500 млрд тенге). Быстрая ликвидность перенаправляется на аукционы Минфина. Так, например, в текущем году МФ РК планирует разместить облигации со сроком обращения до 1 года на сумму 500 млрд тенге, что будет способствовать построению более репрезентативной кривой доходности», – считает аналитик.

Для сравнения: объем эмиссии краткосрочных нот за 2023 год достиг 27,1 трлн тенге, а среднемесячный объем эмиссии составил 2,25 трлн тенге. В январе текущего года был осуществлен один аукцион на 1 трлн тенге с купонной доходностью 14,4% годовых. Это на 2,4 п. п. меньше, чем по январским нотам 2023 года. Видимо, сокращение объема торгуемого госдолга на бирже связано с уменьшением эмиссии нот Нацбанка.

Спрос на ноты в 2024 году будет зависеть от итоговых норм и ставок налогообложения, отмечает генеральный директор DAMU Capital Management Мурат Кастаев. Размещение нот Нацбанка идет на спад по мере снижения базовой ставки, и если доход по нотам будет облагаться налогом, то объем торгов по ним может упасть в 1,5–2 раза, считает финансист. Он полагает, что в таком случае ликвидность банков может перетечь в бумаги Минфина РК, которые пока не облагаются налогом, либо будет переведена на депозиты БВУ в Нацбанке. Кроме того, средства банков могут постепенно переместиться в валютные ГЦБ других государств или иностранных корпоративных эмитентов, так как внутренний рынок ценных бумаг не сможет переварить такую ликвидность. Несмотря на появление новых эмитентов, емкость рынка ценных бумаг РК остается низкой.

Основная цель налоговых поправок – переток средств БВУ на кредитование бизнеса – пока неосуществима, считает эксперт. Причина – высокая базовая ставка.

«В таких условиях стоимость привлечения фондирования банками тоже является высокой, соответственно, добавляя свою маржу, банки предлагают кредиты по высоким ставкам. Население уже достаточно закредитовано, а бизнес не может себе позволить привлекать и выплачивать кредиты по таким высоким ставкам. То есть даже если банки не будут никуда вкладывать ликвидность из нот и захотят направить их на кредитование, наш внутренний рынок такой объем кредитных средств не освоит», – заключил Кастаев.

…а бондов больше

Если объем торгов по нотам Нацбанка будет сокращаться, то объем заимствований по госбондам будет только расти, считают опрошенные «Курсивом» эксперты.

«Приливы и отливы» на рынке нот или их эмиссии, которые связаны с особенностями текущей монетарной политики Нацбанка, практически не влияют на параметры правительственного долга, который постоянно и неуклонно растет. Этот рост продолжится и в текущем году, что предопределено параметрами бюджета, поэтому эта часть госдолга будет увеличиваться, как и связанные с ней показатели первичного и вторичного биржевого рынка», – уверен главный научный сотрудник ИФПР КН МНВО РК Вячеслав Додонов.

Согласно плану, опубликованному в январе Минфином, государство намерено выпустить гособлигации на 5,17 трлн тенге. Это на 5,5% больше, чем было запланировано на 2023 год. Отметим, что фактический объем выпуска госдолга на бирже (объем сделок на первичном рынке ГЦБ) по итогам прошлого года оказался больше, чем было запланировано изначально, на 7%.

«Несмотря на снижение базовой ставки, государственные ценные бумаги остаются все еще привлекательными не только среди локальных, но и иностранных инвесторов благодаря тому, что их доходность выше ожидаемой инфляции. Возможно небольшое отклонение в объемах торгов ГЦБ в ту или иную сторону по сравнению с прошлым годом», – пишет Аружан Сагымбаева, главный аналитик департамента казначейства АО «Фридом Финанс».

Популярность ГЦБ Минфина среди инвесторов обусловлена высокой надежностью эмитента, стабильным денежным потоком в виде процентных выплат, хорошей рентабельностью вложенного капитала (высокие ставки и отсутствие налогообложения доходов), высокой ликвидностью, возможностью привлечь под их залог дополнительные средства и исполнением отдельных пруденциальных нормативов, объясняет Рамазан Досов. Очень сложно найти альтернативу таким бумагам как внутри страны, так и за рубежом.

«Кроме того, важно отметить, что нормализация денежно-кредитных условий в текущем году, согласно ожиданиям абсолютного большинства экспертов, будет иметь глобальный характер, а не локальный. Соответственно, у нас нет никаких сомнений в сохранении высокого спроса на такие первоклассные бумаги среди инвесторов в текущем году», – говорит главный аналитик АФК.

В подтверждение он отмечает, что вложения нерезидентов в ноты НБ РК с начала января выросли на 40 млрд тенге, в облигации Минфина – на 87 млрд тенге.

Интерес к госбондам может даже вырасти в случае выравнивания и нормализации кривой доходности (сейчас она является инвертированной), считает Дамир Сейсебаев, директор департамента управления активами UD Capital. В этом случае инвесторы могут играть на длине, покупая долгосрочные облигации и фондируясь краткосрочно. Кроме того, в случае роста объема выпусков (что вероятно), в условиях продолжения цикла снижения процентных ставок, институциональные инвесторы будут приобретать длинные облигации. Также, ГЦБ часто используют при операциях обратного РЕПО, указывает Сейсебаев. Отметим, что совокупный объем операций РЕПО за 2023 год составил 306,6 трлн тенге, что больше аналогичного показателя 2022 года на 103,9 трлн тенге, или на 51,3%.

Действительно, в 2024 году акцент будет сделан на долгосрочных инструментах – бумаги сроком более 10 лет Минфин планирует выпустить на 743 млрд тенге, это в 8 раз больше, чем было запланировано на 2023 год. Впервые с 2020 года запланирован выпуск 16-летних облигаций МЕКАМ. Рост наблюдается и по краткосрочным бумагам до пяти лет, их объем на 11% больше запланированного в прошлом году. А объем среднесрочных бумаг решено сократить на 24%.

Госдолг всегда будет интересен для инвесторов, соглашается Вячеслав Додонов. Для крупных инвесторов инструменты госдолга (в первую очередь правительственные облигации) – это фактически безальтернативные объекты для инвестиций в силу и их инвестиционных стратегий (в том числе обусловленных пруденциальным регулированием), и отсутствия других способов размещения больших объемов средств. Крупнейшие инвесторы на казахстанском рынке правительственного долга – это управляющие пенсионными активами, а для них государственные облигации фактически обязательны для размещения основной части этих активов, поэтому и спрос на госдолг гарантирован вне зависимости от ставок, уверен ученый.

А если спрос все-таки упадет?

Если спрос на госдолг на бирже все-таки упадет, где правительство будет искать покупателей для ГЦБ? Эксперты сильно сомневаются в таком сценарии ввиду как большого пространства для маневров и планируемых изменений в налоговом законодательстве, так и высоких суверенных рейтингов, позволяющих привлекать капитал по разумным ставкам на внешних рынках. При этом в АФК напоминают, что с 2017 года при финансировании дефицита республиканского бюджета приоритет отдается внутренним источникам.

Спрос на ГЦБ будет сохраняться, особенно учитывая аномально крепкий курс тенге, добавляет Кастаев. Однако со снижением базовой ставки привлекательность тенговых бумаг будет постепенно снижаться. С учетом доходности в номинальном выражении сумма долга по номиналу ГЦБ будет расти примерно текущими темпами, в пределах 10–15%. Значительного увеличения новых размещений ГЦБ эксперт не ожидает, так как при высоких ставках заимствования Минфину РК проще финансировать дефицит госбюджета трансфертами из Национального фонда, нежели привлекать средства с рынка. Важным фактором также будет итоговая конфигурация налогообложения дохода, получаемого по ГЦБ: доход по каким бумагам будет облагаться, кто будет его платить.

Теоретически для финансирования дефицита республиканского бюджета, помимо привлечения внутренних займов, можно выходить на внешние рынки с выпуском государственных облигаций и/или продажей части квазигоссобственности за рубежом или внутри страны. И это без учета возможности увеличить трансферты из Нацфонда. Как можно заметить, у фискальных властей страны есть много различных вариантов для покрытия дефицита республиканского бюджета, резюмируют в АФК.