Совокупный объем торгов на рынке денег на Казахстанской фондовой бирже в январе составил 31,5 трлн тенге, снизившись относительно показателя декабря на 20,9%, или на 8,3 трлн тенге. Почему сокращаются торги быстрой ликвидностью и чем это грозит рынку – в материале «Курсива».

Денежный рынок – самая ликвидная и объемная часть Казахстанской фондовой биржи. Сегодня операции денежного рынка занимают 87,5% всего объема торгов на KASE. Причем львиная доля торгов приходится на операции РЕПО (около 70% совокупного объема торгов на бирже).

В структуре операций РЕПО 68,5% составляют операции автоРЕПО (без фактического перехода актива покупателю) с государственными ценными бумагами. АвтоРЕПО с негосударственными бумагами пользуется меньшим спросом – 31,5%, однако наблюдается тенденция к росту данного сегмента по мере развития корпоративного долгового рынка. Годом ранее доля автоРЕПО с ГЦБ была на уровне 26,2%.

Операции РЕПО используются для предоставления ликвидности или абсорбирования избыточной ликвидности – последняя, как правило, появляется в периоды макроэкономической нестабильности. Емкость казахстанского рынка операций РЕПО стала увеличиваться еще в конце 2020 года, отмечают в KASE. А резкий рост объема торгов на рынке РЕПО пришелся на IV квартал 2021 года – именно тогда в Казахстане начался цикл ужесточения монетарных условий.

Жесткая денежно-кредитная политика Нацбанка продолжилась и в 2022 году – Нацбанк за год озвучивал решение по базовой ставке девять раз, в шести случаях ставка была повышена. Ставки денежного рынка тут же реагировали ростом (что с некоторым лагом вело к удорожанию заемных средств на всем финансовом рынке). Соответственно, привлекательность тенговых инструментов (в том числе операций РЕПО) повышалась, что и способствовало рекордному росту объемов на рынке.

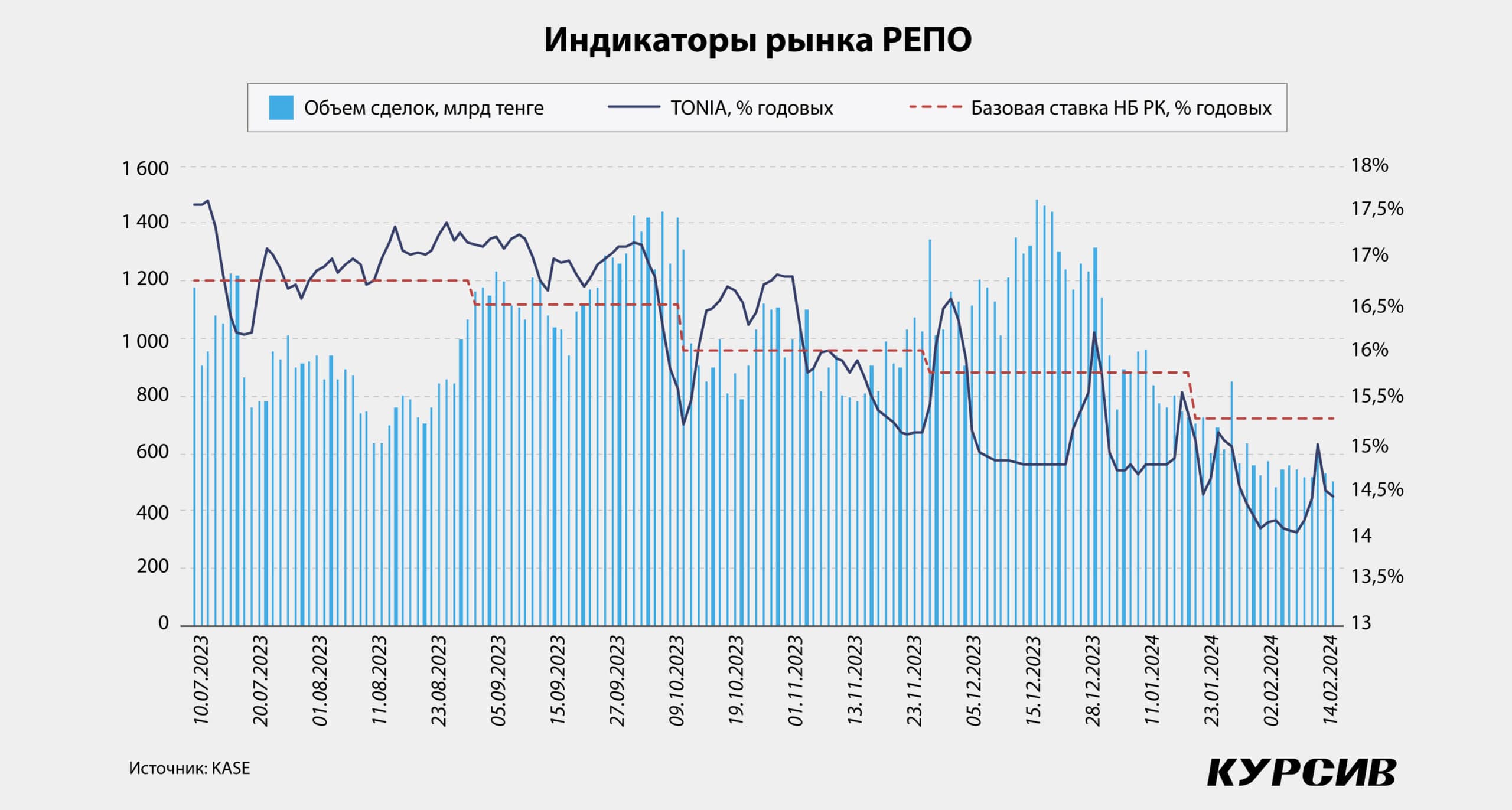

Максимальная базовая ставка в 16,75% годовых, установленная в конце 2022 года, продержалась всю первую половину 2023 года. Это способствовало дальнейшему росту объемов торгов на рынке краткосрочных инструментов. Основной индикатор рынка РЕПО – TONIA, который отображает отношение текущего риска к текущей стоимости фондирования, по итогам первого полугодия 2023 года вырос на 151 б. п. – с 16,1 до 17,61% годовых. Совокупный объем торгов на денежном рынке за 2023 год составил 370,1 трлн тенге. За год показатель вырос на 59,6%, или на 138,2 трлн тенге. Объем операций РЕПО за 2023 год составил 306,6 трлн тенге, что больше аналогичного показателя 2022 года на 103,9 трлн тенге, или на 51,3%. Среднедневной объем операций составил 1,25 трлн тенге.

Почему снижаются объемы торгов?

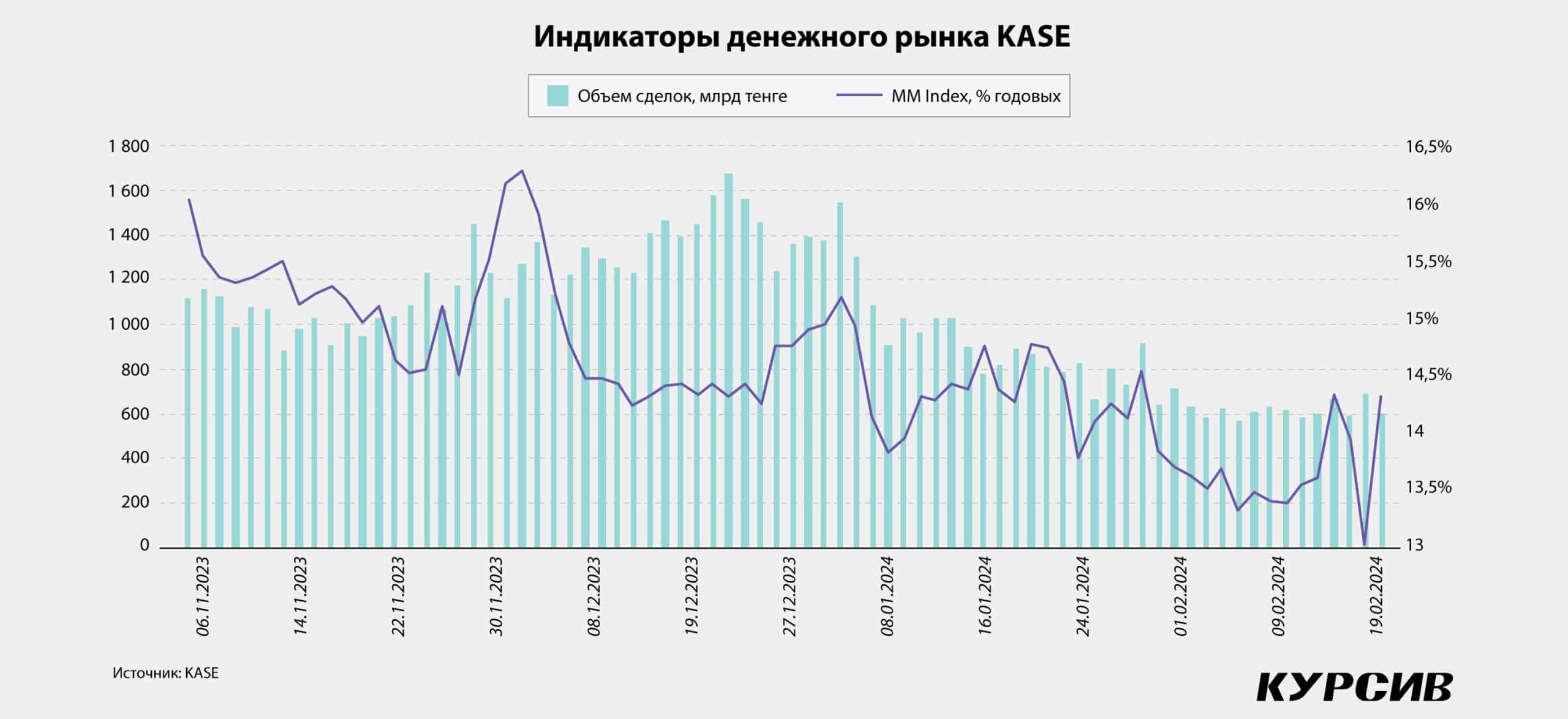

С середины декабря прошлого года наблюдается стабильное снижение торгов на денежном рынке KASE. Совокупный объем торгов в январе составил 31,5 трлн тенге, снизившись относительно показателя декабря на 20,9%, или на 8,3 трлн тенге. Объем операций РЕПО в январе составил 25,3 трлн тенге, что ниже объема декабря на 7,5 трлн тенге, или на 22,9%. Объем операций валютного свопа в январе составил 6,2 трлн тенге, что на 11,9% ниже декабрьских показателей. Тенденция продолжается и большую часть февраля: среднедневные объемы торгов на рынке автоРЕПО овернайт с ГЦБ составили около 540 млрд тенге против 780 млрд тенге в январе.

Январское снижение объема торгов на денежном рынке во многом обусловлено характерной для начала года низкой деловой активностью экономических субъектов, а также растущим профицитом ликвидности в системе, считает главный аналитик Ассоциации финансистов Казахстана Рамазан Досов.

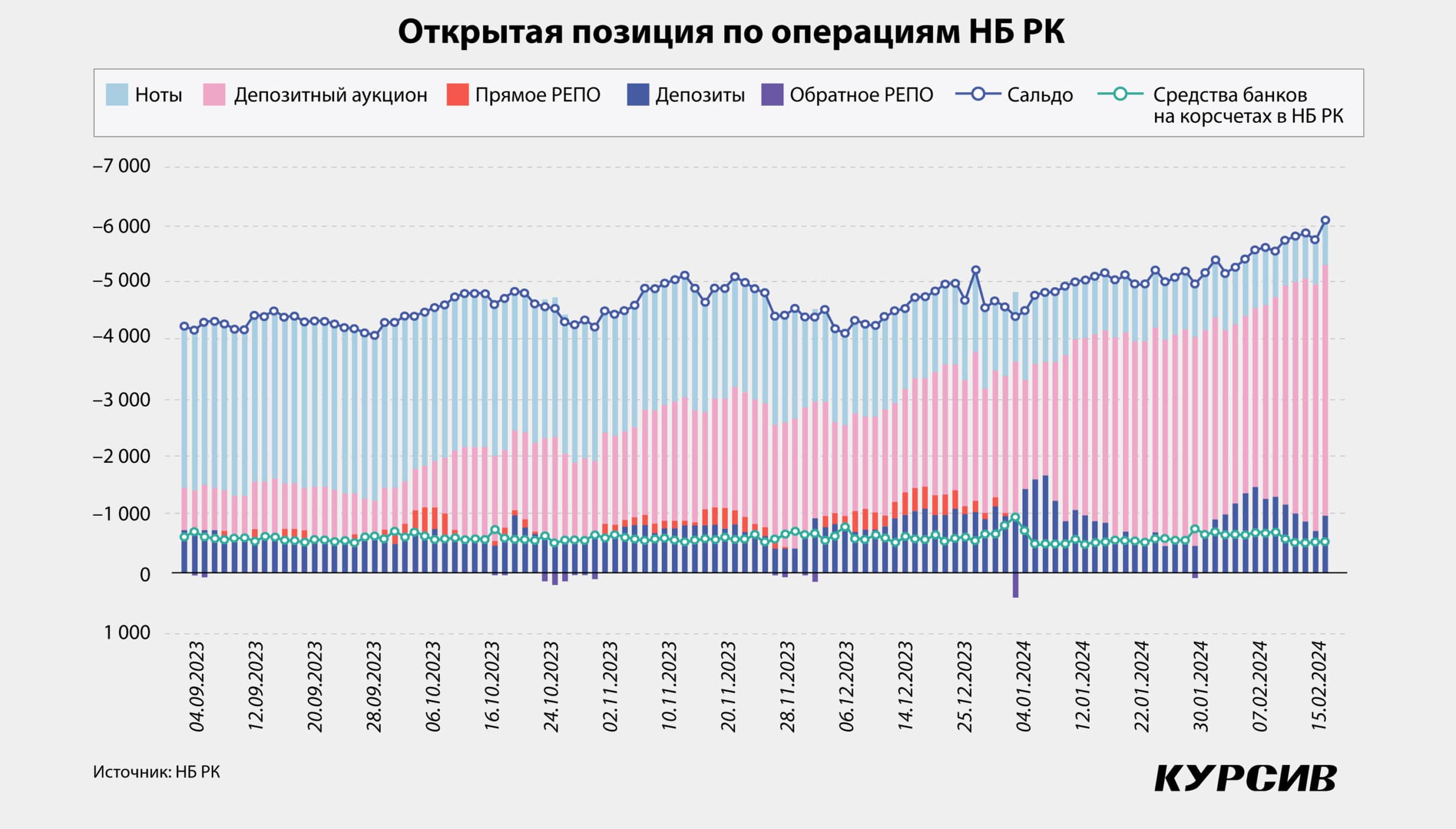

«Аналогичная динамика наблюдалась в январе 2023, 2022 и 2021 годов, когда объемы торгов в сравнении с предыдущим месяцем снизились на 7,1; 24,2 и 4,8% соответственно. Кроме того, в январе текущего года открытая позиция выросла с 4,5 до 5,4 трлн тенге, а с начала февраля уже достигла исторического рекорда в 6,1 трлн тенге. На этом фоне индикативные ставки денежного рынка устойчиво удерживаются вблизи нижней границы коридора базовой ставки», – отмечает Досов.

Сезонностью активности на рынке объясняет снижение торгов на рынке денег и Мурат Кастаев, генеральный директор DAMU Capital Management.

«Также конец прошлого года и начало текущего года ознаменованы, с одной стороны, снижением базовой ставки (что снижает доходность тенговых инструментов), а с другой – намерением государства обложить подоходным налогом доход банков, получаемый от размещения средств в ноты Нацбанка. Это влечет за собой отток средств с денежного рынка и поиск игроками других инструментов. С учетом обоих этих факторов вполне закономерно некоторое остывание денежного рынка», – указывает эксперт.

Так, с июля прошлого года по январь текущего года ставка регулятора сократилась на 150 б. п. Индикатор TONIA с максимумов 2023 года по сегодняшний день упал на 343 б. п., до 14,29% годовых. 19 января Нацбанк принял очередное решение о снижении ставки до 15,25% годовых с процентным коридором +/–1,0 п. п. Соответственно, композитный индикатор денежного рынка MM_Index, представляющий собой средневзвешенное через объем сделок значение доходности по операциям валютного свопа USD/KZT и операциям автоРЕПО с ГЦБ, открытым на один рабочий день, уменьшился за месяц на 148 б. п. – с 15,19 до 13,71% годовых.

Аружан Сагымбаева, главный аналитик департамента казначейства АО «Фридом Финанс», считает, что снижение объема торгов на рынке может стать началом нового тренда на РЦБ. Данную тенденцию эксперт объясняет уменьшением выпуска госдолга и нот, которые входят в корзину РЕПО. Растущее предложение корпоративных облигаций также влияет на поведение инвесторов, указывает аналитик.

Куда потечет ликвидность?

Если объемы торгов на рынке РЕПО и валютного свопа уменьшаются, куда уйдет ликвидность с денежного рынка? По мнению Мурата Кастаева, ликвидность будет перетекать по трем направлениям: государственные ценные бумаги, депозиты банков в Нацбанке РК и иностранная валюта (напомним, что банковский сектор является самым активным участником на рынке РЕПО). Первые два инструмента пока приносят высокий доход, однако по мере снижения инфляции будет снижаться базовая ставка, соответственно уменьшится и доходность вышеуказанных инструментов.

«Со временем, на горизонте двух-трех лет, доходность по ГЦБ и депозитам снизится до однозначных значений, и в этих условиях для банков станет более выгодным и привлекательным направлять средства на кредитование бизнеса. Так что пока сохраняется высокая базовая ставка, банкам незачем брать на себя кредитные риски и проще размещать средства в безопасных инструментах. В принципе, это связывание ликвидности и является целью высокой базовой ставки, поэтому происходящие процессы вполне нормальны и не привлекают внимания», – говорит финансист.

В АФК отмечают изменения в политике регулятора по изыманию ликвидности. Нацбанк, с одной стороны, уже давно не изымает ликвидность на денежном рынке (но может ее там предоставить), а с другой – планомерно сокращает частоту выпуска нот (в I квартале текущего года – один раз в месяц) и их объемы (целевой объем – 500 млрд), перенаправляя ликвидность на аукционы Минфина.

Для сравнения: объем эмиссии краткосрочных нот за 2023 год достиг 27,1 трлн тенге, а среднемесячный объем эмиссии составил 2,25 трлн тенге. В январе текущего года был осуществлен один аукцион на 1 трлн тенге с купонной доходностью 14,4% годовых. В феврале также прошел один аукцион, уже на 800 млрд тенге с доходностью 13,6% годовых. Это на 313 б. п. меньше, чем по февральским выпускам предыдущего года.

Минфин РК в свою очередь в 2024 году планирует разместить облигации со сроком обращения до одного года на сумму 500 млрд тенге, что будет способствовать построению более репрезентативной кривой доходности на коротком конце. Таким образом, ликвидность, которая изымалась посредством краткосрочных нот, может быть перенаправлена на краткосрочные облигации Минфина, резюмирует Рамазан Досов.

Во «Фридоме» предполагают, что участники рынка будут искать другие альтернативные инструменты с очень низким кредитным риском и короткой дюрацией, например короткие гособлигации и короткие облигации высококачественных эмитентов. Данная тенденция уже прослеживается по статистике биржи. Несмотря на сезонный спад активности на рынке, суммарный объем торгов государственными ценными бумагами на KASE в январе текущего года составил 1,2 трлн тенге и вырос по сравнению с декабрем прошлого года в 4,9 раза. Объем торгов корпоративными облигациями на бирже также увеличился относительно декабря 2023 года в 2,6 раза, до 511,9 млрд тенге.

Таким образом, по прогнозам экспертов, быстрая ликвидность с краткосрочных инструментов типа операций РЕПО, валютного свопа и нот регулятора перейдет в чуть более долгосрочные инструменты, что логично в условиях смягчающейся монетарной политики государства.

Будет ли давление на курс?

Может ли снижение объема торгов на денежном рынке вызвать переток ликвидности на валютный рынок и ослабление нацвалюты?

В теории если ликвидность потечет на валютный рынок, то это вызовет рост курса доллара, говорит Мурат Кастаев.

«Однако Нацбанк может при желании удовлетворить спрос рынка на валюту в любом объеме и не допустить сильного ослабления тенге. К тому же бизнес-модель банков не предполагает простого скупания валюты и получения дохода от низкодоходных валютных активов. Капитал должен работать, и потому банки с большей вероятностью устремятся на рынок ГЦБ и в депозиты Нацбанка, которые прямо сейчас предлагают более выгодное соотношение риска и доходности», – объясняет эксперт.

Аружан Сагымбаева считает маловероятным давление на обменный курс в текущих условиях. Во-первых, свободная ликвидность не ведет к существенному снижению ставок в тенге, которые остаются высокими в реальном выражении и поэтому поддерживают курс. Во-вторых, ситуация на валютном рынке в основном определяется торговым балансом и продажами валюты из Нацфонда, указывает аналитик.

Отметим, что продажи валюты из Национального фонда для обеспечения трансфертов в республиканский бюджет за январь текущего года составили $1,05 млрд против $646 млн в декабре прошлого года. Доля продаж из Национального фонда составила 29% от общего объема торгов и не более $50 млн в день.

В то же время растет уровень изымаемой краткосрочной ликвидности регулятора, указывают в АФК. Напомним, поддержание высокого уровня изъятия свободной ликвидности оказывает поддержку нацвалюте путем ограничения ее перетока на валютный рынок. Открытая позиция Нацбанка растет в основном за счет увеличения объема размещенных в НБ РК депозитов.

«Более интересным будет выбор банков, когда базовая ставка Нацбанка снизится, а следом за ней уменьшится и доходность тенговых инструментов. Тогда дифференциал доходности между тенговыми и валютными инструментами сократится и у банков появится выбор: либо размещать капитал в валютные активы, либо увеличивать кредитование, так как ГЦБ и депозиты Нацбанка уже не будут такими привлекательными», – рассуждает гендир DAMU Capital Management.