Что происходило с индексом KASE, тенге и казахстанскими облигациями в феврале 2024 года

Банки тянут индекс вверх

Индекс KASE в феврале вырос почти на 13%, что стало самым лучшим месяцем для площадки с июля 2014 года (тогда +15%). Наиболее сильный рост котировок показали бумаги БЦК (+39%), Kcell (+29%) и Народного банка (+23%). Причем росли они без явных триггеров. БЦК достиг максимумов 2008 года, а Kcell – 2014 года и лишь на 70 тенге отстал от исторического максимума.

Неплохо выросли котировки у Kaspi.kz. Первый полный месяц торгов АДР на Nasdaq привел к увеличению их стоимости на 14%, ГДР на Лондонской бирже выросли в цене на 12%. Компания отчиталась по итогам IV квартала, в очередной раз обновив рекорды по доходам и чистой прибыли. В Kaspi намерены провести делистинг на LSE и сосредоточиться на Nasdaq, где объем торгов оказался в разы выше, чем в Лондоне.

Важной новостью месяца для казахстанского фондового рынка стал выход Air Astana на IPO. Компания разместила 43,7% акций и привлекла около $370 млн. Больше половины из этой суммы авиаперевозчик получил на казахстанском рынке.

Котировки KEGOC выросли на 7%, вернувшись к цене размещения на недавнем SPO. Среди важных для компании новостей обновление оценок кредитоспособности со стороны рейтинговых агентств. Первым обновило рейтинг Fitch Ratings, которое повысило долгосрочный кредитный рейтинг KEGOC с «BBB-» до «BBB» с прогнозом «стабильный». А вот Moody’s через 10 дней подтвердило прежний кредитный рейтинг «Baa2» и дало «позитивный» прогноз.

Единственной компанией из индекса KASE, показавшей снижение (–2,4%) в феврале, оказался «КазТрансОйл», цена которого упала с 850 до 830 тенге, даже несмотря на несколько позитивных новостей, таких как рост объемов отгрузки нефти на экспорт через Актау и российские нефтепроводы.

В феврале акции «КазМунайГаза» практически не изменились в цене. Цена закрытия составила 11 950 тенге, что лишь на 17 тенге выше предыдущего результата. Динамика котировок в целом оказалась куда более волатильной, чем у дочерней КТО или KEGOC. В начале месяца цена в моменте падала до 10 890 тенге, но затем быстро восстановилась. Главной новостью месяца стал выход производственного отчета по итогам 2023 года. Нефтедобыча в 2023 году составила 23,5 млн тонн, что на 6,9% выше, чем в 2022-м. В квартальном выражении нефтедобыча достигла 6,02 млн тонн, что является лучшим результатом за последние восемь кварталов. Доказанные запасы углеводородов выросли на 4,4% г/г, с 486 до 507 млн тонн нефтяного эквивалента, доказанные плюс вероятные (2P) запасы – с 707 до 733 млн тонн нефтяного эквивалента. Для сегмента транспортировки нефти 2023 год также оказался удачным. Транспортировка нефти выросла на 7,6% г/г и достигла 80,4 млн тонн. Это является новым рекордом для КМГ как минимум с 2015 года. А вот сегмент переработки нефти по итогам 2023 года показал небольшое снижение: объем переработанной сырой нефти снизился на 1,5%. Среди других новостей стоит отметить решение о старте разведки нефти на участке Каратон Подсолевой в 2024 году совместно с ПАО «Татнефть». Также Moody’s, как и в случае с KEGOC, подтвердило долгосрочный кредитный рейтинг на уровне «Ваа2» с прогнозом «позитивный».

В феврале ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 2%, до $39,7. На KASE цена одной акции выросла до 18 660 тенге (+1,6%), тем самым увеличилась премия в акциях до 4,5% в сравнении с ГДР. На динамику повлияло снижение спотовой цены на уран в феврале на 6,7% после десяти месяцев роста подряд. Урановый сектор в лице ETF URA отреагировал на это более существенно – падением котировки фонда на 9,4%, несмотря на рост широкого американского рынка. Главной новостью месяца стал выход производственного отчета «Казатомпрома» по итогам 2023 года. Компания произвела 11,2 тыс. тонн оксида урана в 2023 году, что на 2% меньше, чем в 2022-м. При этом нацкомпании удалось продать на 10% больше своего ключевого товара, а средняя цена реализации показала рост на 22%. «Казатомпром» представил прогнозы на 2024 год, которые оказались лучше, чем фактические показатели производства в 2023 году. Но вот прогнозы по продажам оксида урана оказались примерно на 3 тыс. тонн меньше. Объясняется это тем, что компания будет продавать больше урана дочерней «Ульба-ТВС» для производства топливных сборок, доходы от которых, вероятнее всего, возрастут в 2024 году.

В марте фокус рынка будет на сезоне отчетности по итогам 2023 года. Kaspi.kz уже задал положительный тренд в этом вопросе. Годовые финотчеты куда более точно покажут уровень возможных дивидендов, которые будут объявлены весной. Снижение базовой ставки и инфляции также должно оставаться поддерживающим фактором роста стоимости акций. С другой стороны, недавний рост индекса был в большей степени поддержан отдельными акциями, которые дорожали без явных новостей и триггеров, что может привести к некоторой коррекции индекса в случае их обратного удешевления.

Национальная валюта и ставка Нацбанка

Нацвалюта в феврале немного ослабла и после четырех месяцев укрепления достигла порога в 451,1 тенге за один доллар. Стоит отметить некоторую корреляцию курса с ценами на нефть, которая падала в цене на стыке января и февраля. К 5–6 февраля курс доллара вырос почти до 455 тенге, когда цены на нефть достигли февральских минимумов. Но после этого тенге начал укрепление вместе с нефтью в течение следующей недели. Однако в дальнейшем такой явной корреляции с курсом уже не наблюдалось.

В феврале Нацбанк значительно сократил нетто-продажи на валютном рынке. В прошлом месяце этот показатель составил лишь $209 млн, что является самым низким значением с мая 2022 года, когда Нацбанк, наоборот, купил $181 млн. На обменном курсе эти операции почти не отразились. В марте Нацбанк планирует продать еще $700–800 млн из Нацфонда и одновременно с этим закупить для ЕНПФ $400–500 млн. В итоге в марте нетто-продажи окажутся лишь на $100 млн больше, чем в феврале. Это будет третьим самым низким месячным показателем за всю историю публикаций этих данных. На этом фоне повышается вероятность ослабления национальной валюты.

В целом индекс доллара вырос на 0,6% по итогам февраля, достигнув отметки 104,16 пункта. Первая половина месяца ознаменовалась резким ростом доллара, достигшего самых высоких значений с ноября. В начале месяца фактором роста стали данные по рабочим местам, которые оказались неожиданно сильными, что дает больше пространства маневрам ФРС в вопросах регулирования ставки. Затем 13 февраля доллар резко вырос на 0,7% после того, как инфляция в США оказалась немного выше ожиданий. Тем не менее во второй половине месяца доллар потерял часть этого роста, но продолжает оставаться в локальном восходящем тренде. В феврале ведущие центробанки мира не проводили заседания по ставкам. Ближайшие решения будут объявлены в середине марта.

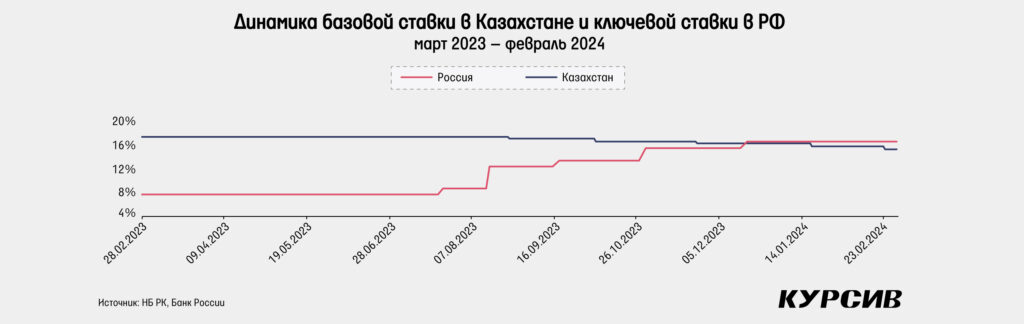

Тем временем Нацбанк Казахстана 23 февраля снизил базовую еще на 50 базисных пунктов, до 14,75%. Это стало четвертым снижением ставки подряд. Регулятор отмечает продолжение снижения годовой инфляции и замедление инфляционных ожиданий третий месяц подряд. Внешний инфляционный фон оценивается как нейтральный. С одной стороны, наблюдается ускорение инфляции в некоторых странах – торговых партнерах Казахстана, но с другой – сохраняется тренд на снижение мировых цен на продовольствие.

С точки зрения внутреннего инфляционного фона, по мнению Нацбанка, сохраняется давление из-за устойчивого спроса и незаякоренных инфляционных ожиданий. На этом фоне регулятор считает, что пространство для смягчения ДКП ограничено. Текущие сложившиеся условия в вопросах динамики и факторов инфляции, фискальной неопределенности обуславливают высокую вероятность сохранения базовой ставки на текущем уровне. Нацбанк будет ждать накопления данных и оценивать результаты экономических и фискальных реформ. Нацбанк также привел обновленные прогнозы по основным экономическим показателям. Так, инфляция ожидается на уровне 7,5–9,5% в 2024 году, а рост ВВП на уровне 3,5–4,5%, что на 30 б. п. выше предыдущего прогноза. Следующее заседание по ставке запланировано на 12 апреля 2024 года.

Кривая доходности больше не является инверсной

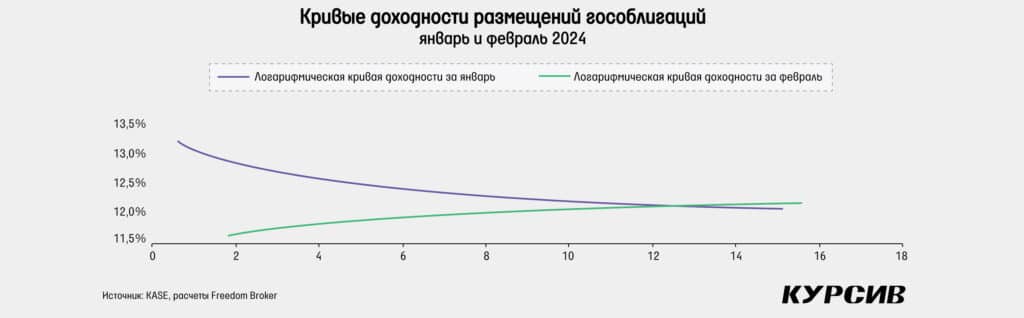

На рынке государственных облигаций Казахстана в феврале состоялись 13 размещений почти на 432 млрд тенге. Это на 57% меньше, чем в январе, но на 15% больше, чем годом ранее. Средневзвешенный спрос на предложение увеличился с 273 до 300%. Наибольшим спросом пользовались размещения, которые имеют срок погашения до пяти лет. По таким бумагам спрос пятикратно превысил предложение. Доходность в феврале продолжила снижение, особенно по коротким и средним облигациям. Так, по бумагам со сроком 5,5 года доходность упала с 12,54 до 12%, а у облигаций со сроком 4,5 года этот же показатель снизился с 12,3 до 11,5%. Учитывая, что у длинных бумаг доходность практически не изменилась, кривая доходности по размещениям впервые за много месяцев не является инверсной.

Облигации квазигосударственных компаний

В квазигосударственном секторе в феврале состоялись лишь четыре размещения, которые пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил 37,9 млрд тенге, что на 46% больше январского результата. Средневзвешенный спрос к предложению резко снизился с 459 до 187%. По трем размещениям срок погашения составил один год, и доходность однолетних бумаг продолжила стремительное снижение. Если в начале января этот показатель достигал 13,49%, то к концу февраля – уже 12,59%. При этом снижение происходило и в течение всего февраля, когда первое размещение прошло с доходностью 12,8%, а второе – по 12,66%. Еще одно размещение имело срок погашения два года. По нему доходность достигла 12,45%. В последний раз двухлетние бумаги КФУ размещали в конце ноября с доходностью 14,07%. Отметим, что доходность по двухлетним бумагам Минфина в феврале составила 11,97%, что указывает на премию в доходности в облигациях КФУ в размере 48 базисных пунктов.