Глобальная инфляция идет на спад, и следом за ней ожидается снижение ставок мировыми центробанками. Соответственно, будет уменьшаться и доходность долговых инструментов. Как зафиксировать (пока еще) высокую ставку в долгосрочной перспективе – в материале «Курсива».

Как зафиксировать ставку на валютных рынках?

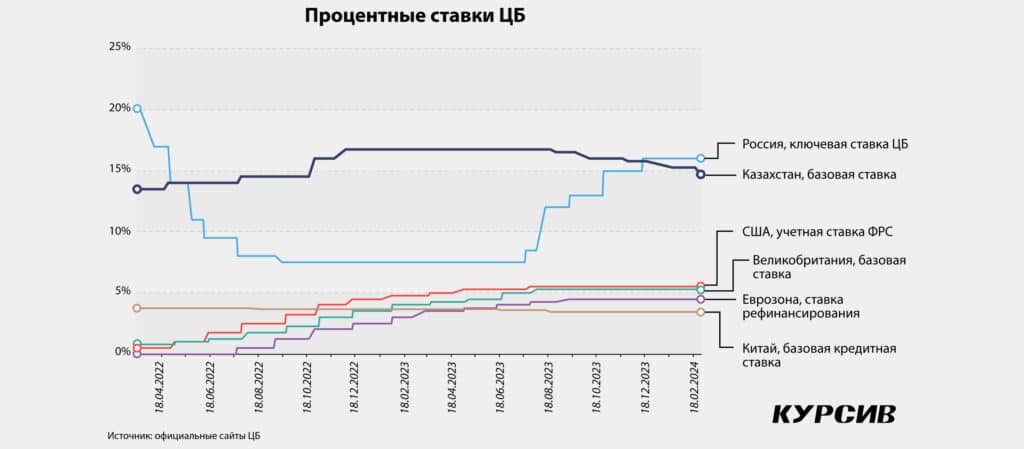

ФРС США задает тон глобальному циклу по снижению мировых ставок центробанков. Однако если в конце 2023 года ожидалось, что снижение ставки федрезерва начнется во II квартале текущего года, то теперь эти ожидания смещаются на III и IV кварталы, указывает генеральный директор DAMU Capital Management Мурат Кастаев.

«Все дело в инфляции в США, которая замедляется, но все еще меньшими темпами, чем ожидалось. Текущая годовая инфляция в США составляет 3,1%, что все еще существенно выше, чем целевой для ФРС уровень в 2%. ФРС перейдет к снижению ставок, когда годовая инфляция приблизится к целевому значению. Если американская инфляция будет снижаться медленнее, чем ожидалось, то снижение ставки ФРС может плавно перенестись на 2025 год», – объясняет эксперт.

Высокие ставки доходности на мировых рынках могут оставаться таковыми на протяжении как минимум одного-двух кварталов, и у инвесторов еще есть время их зафиксировать. Как правило, для фиксации высоких ставок инвесторы покупают в портфель длинные государственные и корпоративные облигации с высокими инвестиционными рейтингами, которые могут помочь снизить риски в инвестиционном портфеле, указывает независимый финансист Рамазан Досов.

Например, доходность к погашению по 10-летним гособлигациям США в моменте составляет 4,21% годовых. Для сравнения: доходность валютных депозитов в Казахстане равна 1%. Доходность по облигациям производителя айфонов Apple (кредитный рейтинг наивысшего уровня «AAA») со сроком обращения до февраля 2046 года составляет 4,65% годовых.

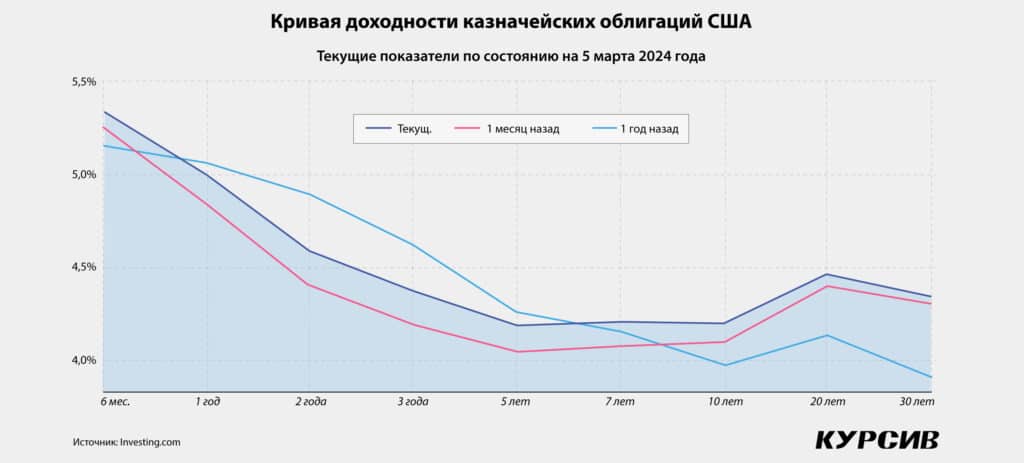

Ансар Абуев, аналитик Freedom Finance Global, предлагает обратиться к кривой доходности американских государственных бумаг и увидеть, какие уровни доходности предлагают гособлигации в зависимости от сроков их погашения. На текущий момент наибольшую доходность дают короткие облигации. Причем доходность уменьшается с удлинением сроков погашения, где минимальный показатель у 5-летних ГЦБ. Доходность к погашению для однолетней бумаги в моменте составляет 4,93 и 4,55% годовых для двухлетней. Это несколько ниже пиковых показателей III квартала 2023 года, но в три раза больше, чем доходность годовых трежерис двумя годами ранее. В случае длинных гособлигаций наибольший показатель у 20-летних вариантов – 4,48% годовых. Это почти в два раза больше, чем было в марте 2022 года.

У корпоративных облигаций США ситуация несколько иная. Среди бумаг с рейтингом BBB до пяти лет наибольшую прибыль дают девятимесячные и однолетние облигации с доходностью около 5,5% годовых к погашению. Далее показатель несколько снижается: до 5,17% у двухлетних, 5,1–5,12% – у трех- и пятилетних. Десятилетние облигации предлагают по 5,43%, 20-летние – 5,73%. Для того чтобы максимально растянуть доходность и избежать долгосрочных рисков, аналитики рекомендуют инвестировать в десятилетние бумаги. А для сбалансированных портфелей лучше подойдут короткие бонды сроком на 1–3 года.

«Инвесторам можно увеличить дюрацию путем приобретения инструментов с фиксированной доходностью с различными сроками и процентного свопа, где инвестор будет получать фиксированную часть, а платить плавающую», – советует директор департамента управления активами UD Capital Дамир Сейсебаев. Эксперт рекомендует присмотреться к облигациям с рейтингом инвестиционного уровня, в то время как по облигациям high yield снижение ставок может нивелироваться ростом кредитного спреда.

Альтернативные инструменты

Согласно WSJ, существует несколько инструментов, которые помогут инвесторам зафиксировать текущую высокую ставку на финансовых рынках.

При снижении процентных ставок более привлекательными для инвесторов становятся привилегированные акции. Доходность «префов» растет, когда общая инфляция падает, а ФРС занимает нейтральную монетарную позицию, указывает в The Wall Street Journal глава Conners Wealth Management Стивен Коннерс. Снижение процентных ставок – хороший сигнал для рынка акций в целом. Из-за снижения доходностей по вкладам и облигациям инвесторы обращают внимание на дивидендные бумаги (преимущественно это привилегированные акции), которые за счет этого позитивно переоцениваются. Поэтому сейчас есть возможность приобрести «префы» по выгодной цене. Также американские привилегированные акции часто более доступные, чем их «простые» аналоги. Обычно их стоимость составляет около $25.

Альтернативой облигациям для фиксации ставок могут стать долгосрочные инвестиционные страховые инструменты с фиксированной ставкой (Multi-Year Guaranteed Annuity). Страховые продукты могут стать хорошей альтернативой банковским депозитам и депозитным сертификатам ввиду более долгого срока обращения и налоговых преференций.

Облигационные биржевые фонды с фиксированным сроком погашения – хорошая альтернатива покупке облигаций отдельных эмитентов. Продукт помогает сократить расходы биржевых посредников. Облигации в структуре такого фонда имеют примерно одинаковый срок погашения. По истечении срока всех бондов фонд ликвидируется, а активы возвращаются держателю. К примеру, текущая доходность Invesco BulletShares 2024 Corporate Bond ETF (BSCO) составляет 5,5% годовых, а доходность iShares iBonds Dec 2024 Term Corporate ETF (IBDP) достигает 5,6%.

Биржевой долг (exchange-traded debt). Альтернативой привилегированным акциям могут стать биржевые долги или детские облигации (baby bonds). Это долговые ценные бумаги с фиксированным доходом, выпущенные с номиналом ниже $1000 (чаще номинал не превышает $25). Наиболее распространенными эмитентами таких облигаций являются муниципалитеты, округи и штаты, которые размещают их для финансирования инфраструктурных проектов. На рынке сегодня можно встретить бумаги с доходностью до погашения от 8 до 9% годовых, указывает Дэймон Саутворд, главный рыночный стратег Briefing.com.

А что в Казахстане?

Казахстанский регулятор перешел к циклу снижения ставки уже в III квартале прошлого года. Нацбанк находится в активной фазе снижения базовой ставки, проведя уже пять раундов и дойдя до отметки в 14,75%. Потенциал дальнейшего снижения ставки ограничен ввиду ожидаемой годовой инфляции в диапазоне 9–10%, считают эксперты.

«Учитывая стремление Нацбанка сохранять положительную реальную доходность по тенговым инструментам в 3–4%, максимальный потенциал снижения базовой ставки в текущем году ограничен уровнями 13–14%. Так что в текущем моменте Нацбанк может максимально снизить ставку еще на 0,75%, причем следующее снижение ожидается не ранее июля-августа, так как в апреле-мае мы полагаем, что Нацбанк возьмет паузу и сохранит базовую ставку», – рассуждает Мурат Кастаев.

По мнению эксперта, как и в ситуации с мировыми ставками, высокие ставки в Казахстане будут сохраняться на протяжении ближайших пары кварталов, и переоценка ситуации придется уже на вторую половину года. И у казахстанских инвесторов еще есть время зафиксировать текущую ставку. Однако выбор у инвесторов довольно ограничен – это тенговые депозиты и корпоративные облигации.

Тенговые депозиты дают возможность фиксировать ставку на короткий срок – один год, и более длинные депозиты будут предлагать меньшую ставку. В марте 2024 года максимальные предельные ставки вознаграждения, рекомендуемые КФГД по тенговым депозитам физических лиц, составили 18,7% (для срочных вкладов без права пополнения на шесть месяцев). Самая низкая предельная доходность по двухлетним депозитам с правом пополнения – 8,1% годовых. По двухлетним депозитам без права пополнения можно зафиксировать ставки в пределах 13,5% годовых.

«Облигации, в отличие от депозитов, можно приобрести с более длинным сроком погашения. Если депозит гарантируется до определенной суммы Казахстанским фондом гарантирования депозитов, то никакой гарантии в инвестициях в облигации нет (за исключением случаев, когда облигации обеспеченные). Поэтому, как правило, доходность облигаций выше, чем доходность банковского депозита», – объясняет директор филиала АО «Инвестиционный Дом «Астана-Инвест» в МФЦА Серик Козыбаев.

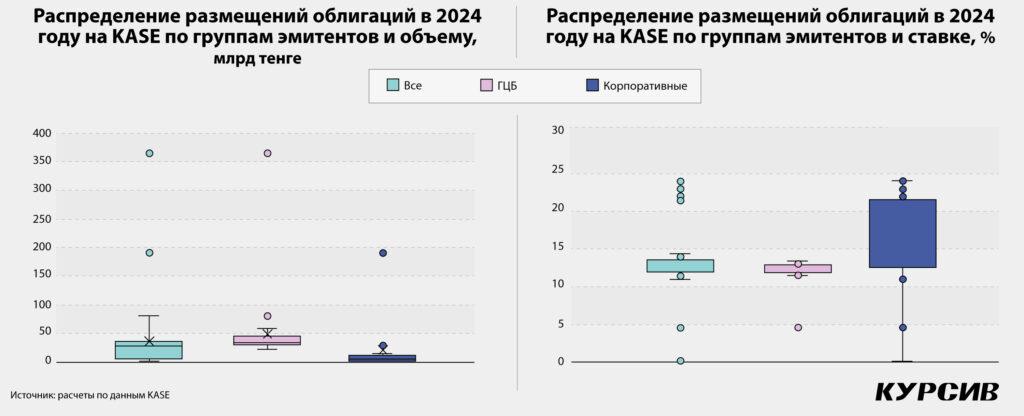

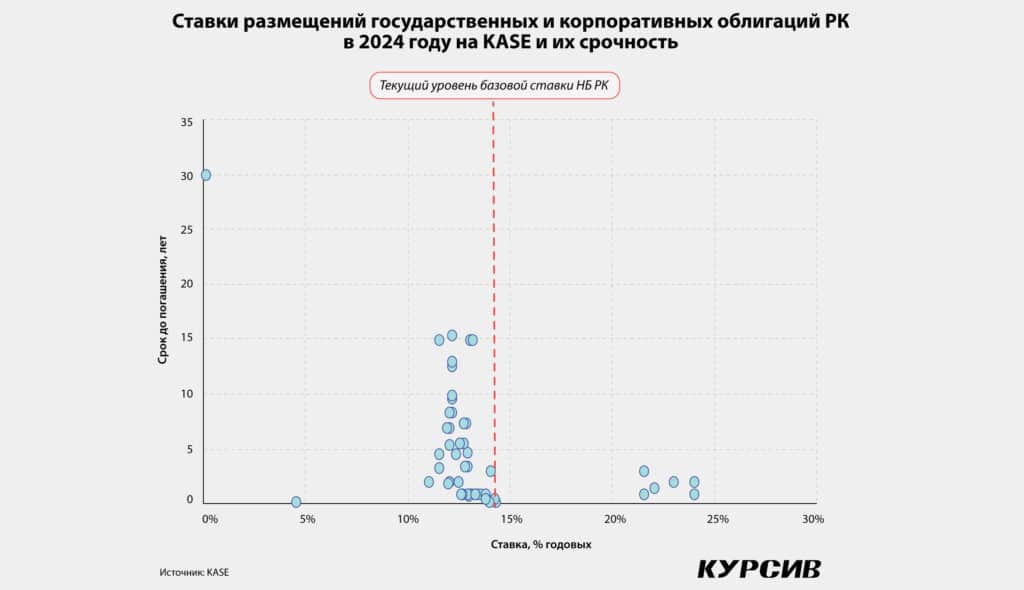

Доходность гособлигаций РК немного сократилась по сравнению с периодом максимально высокой базовой ставки, которая держалась все первое полугодие прошлого года. Тем не менее они все еще очень востребованы на бирже: средний спрос к предложению по новым выпускам госбондов в 2024 году составил более 300%. В среднем доходность к погашению государственных облигаций, размещенных на KASE с начала 2024 года, составила 12,29% годовых. Для сравнения: средняя доходность к погашению по бондам Минфина, размещенным в июне-июле 2023 года (при базовой ставке 16,57%), была на уровне 13,57% годовых.

Максимальный срок до погашения госбондов в текущем году составил 15 лет с доходностью к погашению 11,49–12,15% годовых. Самыми выгодными оказались однолетние гособлигации с доходностью к погашению 13,1–13,34% годовых.

Корпоративные облигации традиционно более выигрышные, но имеют более высокий кредитный риск. Средняя доходность по облигациям казахстанских компаний, размещенных на KASE с начала 2024 года, составила 15,44% годовых (против 16,14% по выпускам в июне-июле 2023 года). Самые прибыльные инструменты предлагают микрофинансовые организации, доходность по однолетним и двухлетним облигациям МФО достигает 24% годовых в тенге и 11% в долларах США.

Наиболее интересным на казахстанской бирже инструментом являются облигации квазигосударственного сектора, считает Ансар Абуев. Эти бонды могут иметь кредитный рейтинг ниже государственного, соответственно, чуть выше доходность. К таким бумагам можно отнести облигации НК «Продовольственная контрактная корпорация», Банка Развития Казахстана, АО «КазАгроФинанс» и «Казахстанский фонд устойчивости». Также можно рассмотреть дочерние предприятия АО «Самрук-Қазына». В данном случае облигации предлагают 14–15% со сроками погашения в 2025–2027 годах. Спрос на облигации квазигоссектора в текущем году относительно высокий – в среднем 222,5% к предложению против 93% у МФО.

Альтернативой банковским инструментам могут выступать инвестиционные страховые продукты. На казахстанском страховом рынке инвестиционным инструментом с фиксированной ставкой является пенсионный аннуитет, который сочетает в себе преимущества банковского депозита (имеет гарантию от Фонда гарантирования страховых выплат) и страховых инструментов.

«Пенсионный аннуитет (досрочная пенсия) – это пожизненные выплаты в виде пенсии из компании по страхованию жизни, сформированные из пенсионных накоплений граждан Казахстана в ЕНПФ. Подобные выплаты гарантированы на протяжении всей жизни. Даже после того, как накопительный вклад исчерпается. В 2024 году сумма достаточности для заключения пенсионного аннуитета для 55-летнего мужчины составляет 8,6 млн тенге, а для 53-летней женщины – более 11,2 млн тенге», – объясняет председатель правления КСЖ «Коммеск-Өмір» Олег Ханин.

Цикл повышения ставок на рынке отразился и на пенсионном аннуитете. В 2023 году Агентством РК по регулированию и развитию финансового рынка было принято решение по увеличению доходности пенсионного аннуитета для его владельцев. В итоге минимальная ставка индексации страховых выплат увеличилась с 5 до 7%, а максимальная ставка доходности – с 6 до 9% годовых. Зафиксировать эту ставку сегодня можно на очень долгий срок.

Мировые рынки двигаются синхронно, и возможности фиксации высокой ставки, когда все игроки рынка ожидают их снижения, очень ограничены во времени. Рынок рано или поздно придет в равновесие, и вслед за снижением ставок будут идти вниз и ставки по депозитам, и доходности по облигациям. Поэтому эксперты не рекомендуют пытаться спекулировать на ставках, новостях и коротких рыночных движениях.