Kursiv Research проанализировал структуру экспорта Казахстана по итогам 2023 года, чтобы выявить точки роста и стресса по основным направлениям.

В 2023-м казахстанский экспорт сократился на 7% в годовом выражении. Годом ранее этот показатель вырос на 40,2%. За последние пять лет это третий спад, в 2019–2020 годах также наблюдалось уменьшение экспортной выручки.

Kursiv Research в очередном обзоре разбирает, какие факторы вызвали спад товарного экспорта РК и какие новые точки роста наметились в прошлом году.

Нефть вниз, уран вверх

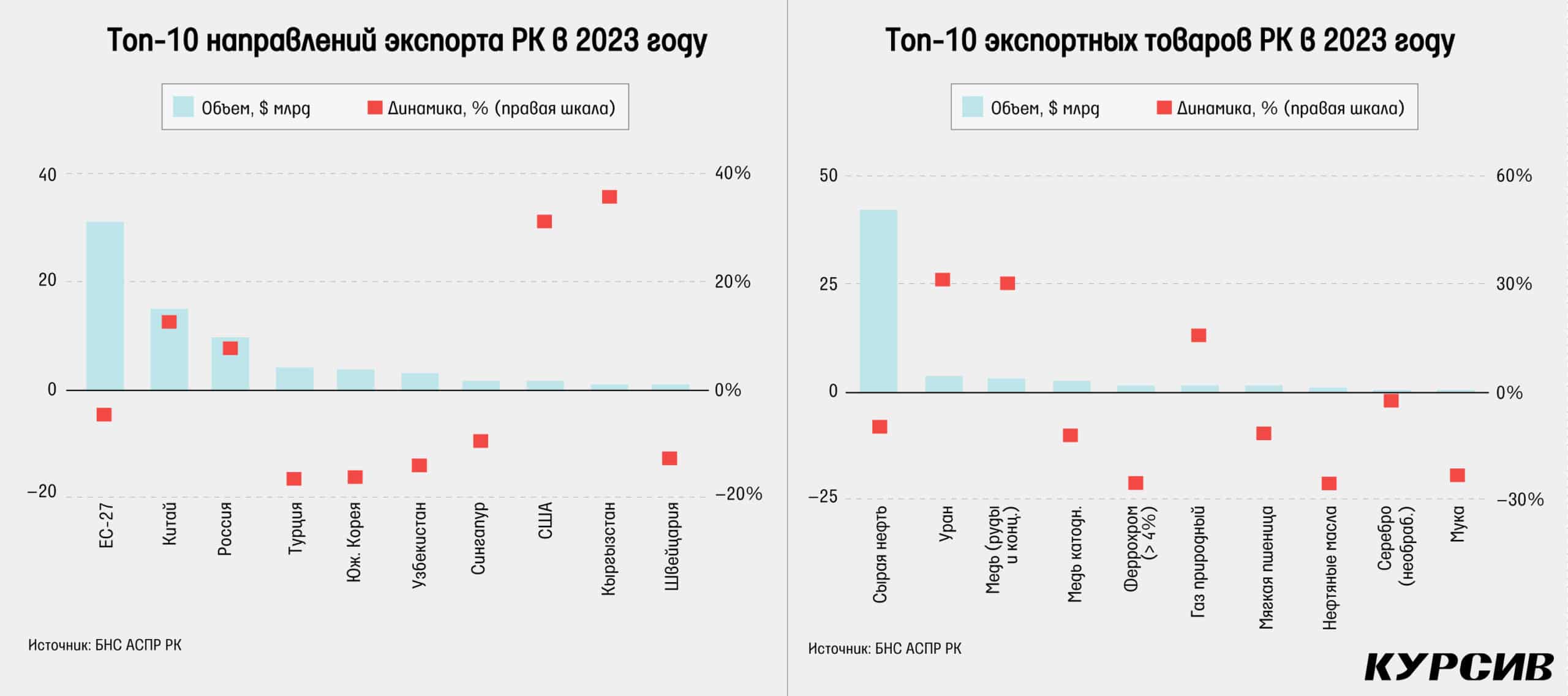

Денежный поток от экспорта товаров из Казахстана по итогам 2023 года составил $78,7 млрд. 7%-ное сокращение вызвано прежде всего уменьшением выручки от реализации сырой нефти, доля которой остается преобладающей в структуре экспорта РК (по итогам 2023 года – 53,8%). Поэтому любые изменения в нефтянке соответствующим образом проецируются на совокупные показатели внешней торговли РК.

Нефтяная отрасль Казахстана в отчетном году добыла и отправила за рубеж больше, чем это было в 2022-м: на 6,8 и 8,4% соответственно. Но падение нефтяных котировок было глубже этих значений. Например, среднегодовая цена на эталонную марку Brent упала на 17,2%. В этих условиях нефтяники недосчитались $4,6 млрд, в то время как весь товарный экспорт РК сократился на $5,9 млрд. В целом поставки нефти за рубеж принесли Казахстану $42,3 млрд, что на 9,8% меньше результата 2022-го.

Еще шесть позиций в топ-10 ключевых экспортных товаров РК закрыли год с отрицательным результатом. Выручка сократилась по поставкам катодной меди (до $2,8 млрд; –12,5%), высокоуглеродистого феррохрома (до $1,8 млрд; –25,1%), мягкой пшеницы (до $1,6 млрд; –11,4%), нефтяных масел (до $1,1 млрд; –25,2%), необработанного серебра (до $642 млн; –2,8%) и муки (до $579 млн; –23%).

Только три позиции закрыли 2023-й с положительным результатом. Выручка от экспорта урана выросла до $3,4 млрд, прибавив к прошлогоднему итогу 31,2%. Такой рост произошел скорее благодаря удорожанию продукции, нежели увеличению объема отгрузок. Средняя цена реализации по группе «Казатомпром» выросла на 26,7%, тогда как объем поставок увеличился на 10,5%, следует из отчета нацкомпании по итогам минувшего года. Добавим, что уран занял второе место – последний раз такая ситуация была в 2016 году.

Экспортный продукт РК под номером три – медные руды и концентраты. Выручка, превысив $3 млрд, выросла сразу на 30,4%. Показатель был поддержан внутренним производством: добыча медных руд выросла на 6%, выплавка концентрата увеличилась на 9%, в то время как тонна этого цветного металла подешевела с $8,8 тыс. в 2022 году до $8,5 тыс. по итогам 2023-го.

На топ-10 экспортных товаров РК в отчетном периоде пришлось 74,8% всего экспорта. Годом ранее топ-10 собирали 75,1% совокупного экспорта. Товарная концентрация экспорта сократилась из-за проблем с углеводородами, но остается высокой. Динамика ключевых экспортных позиций отразилась на географической структуре внешней торговли. Удешевление нефти и некоторых металлов привело к смене фокуса экспортеров.

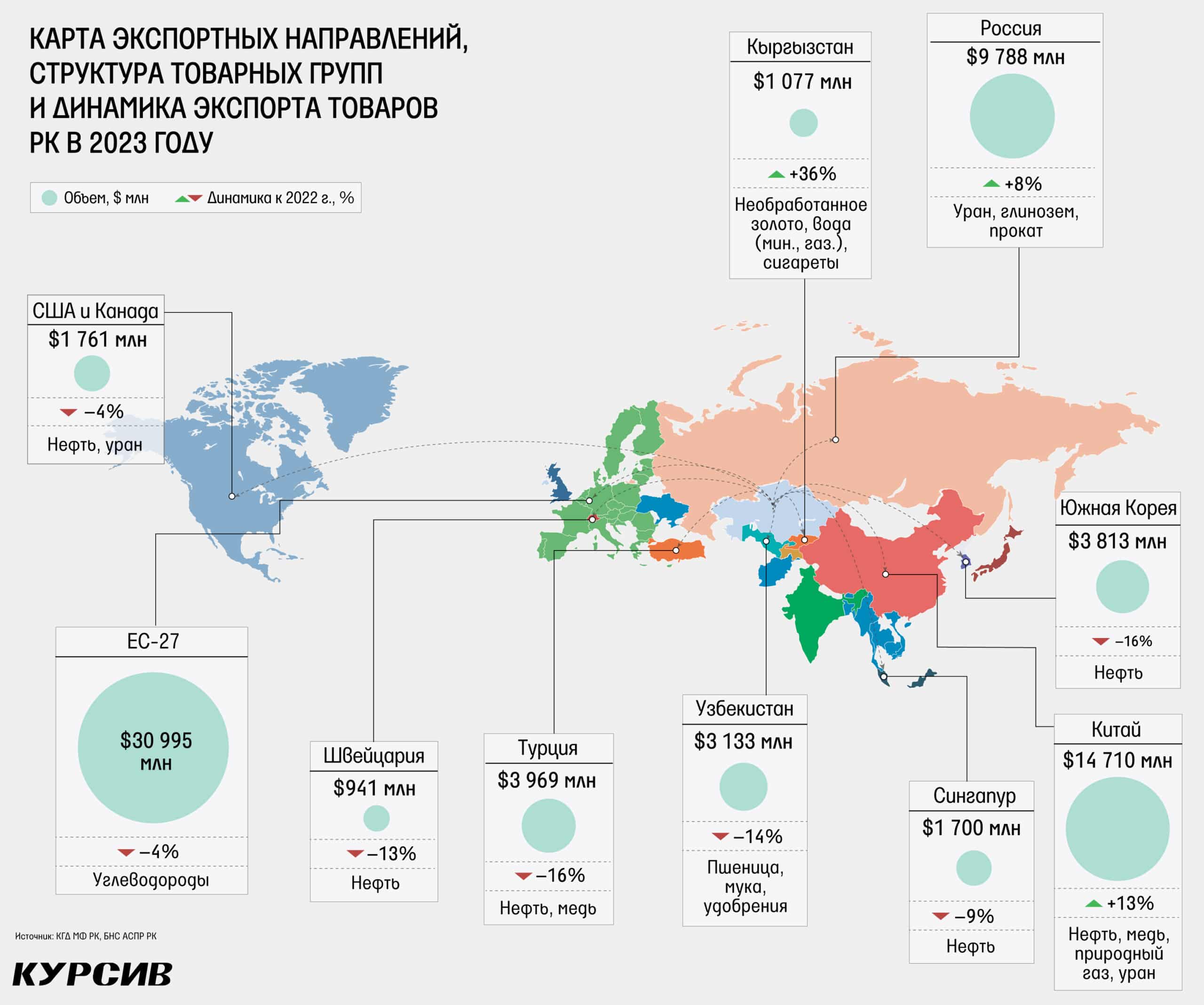

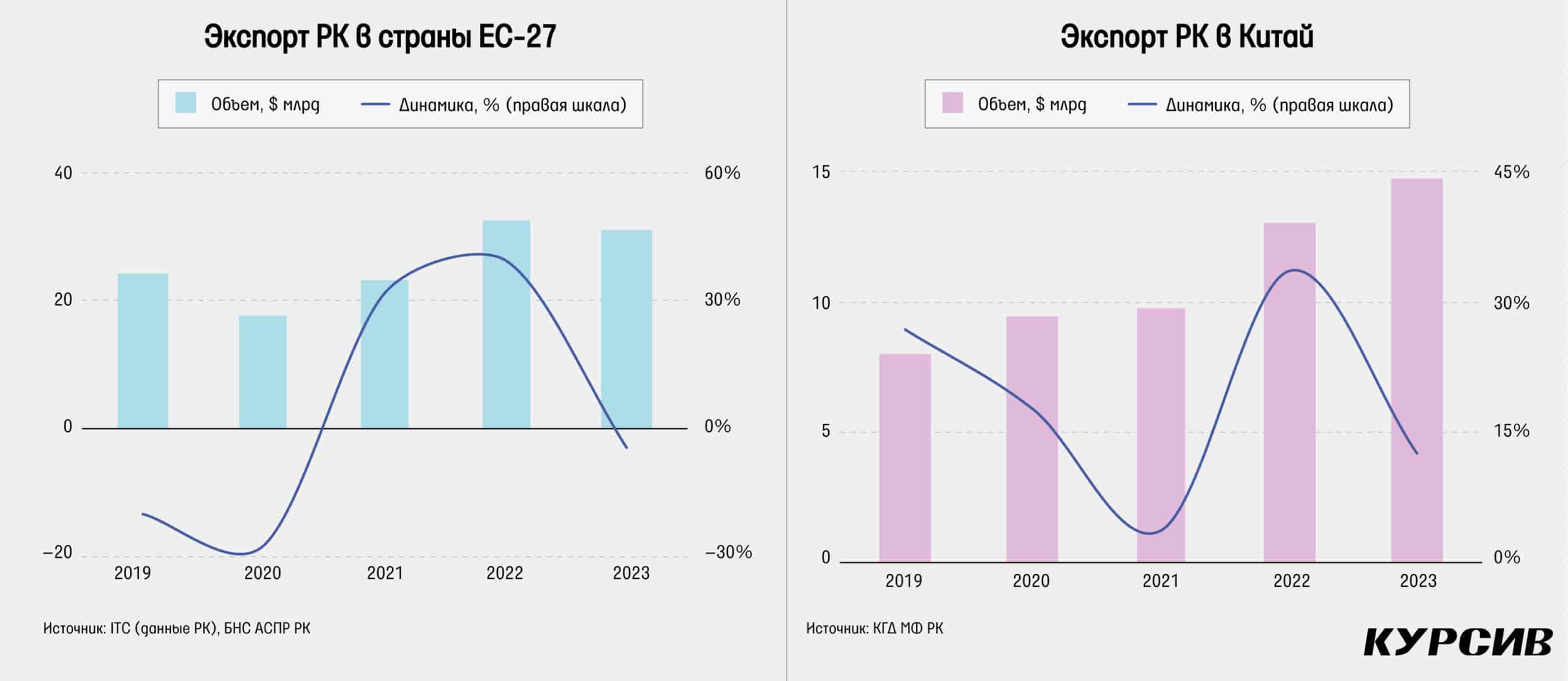

В денежном выражении больше всего сократился экспорт в ЕС-27, куда направляется преимущественно нефть. Если в 2022-м Казахстан экспортировал товары на $32,4 млрд, то в минувшем году – почти на $31 млрд (–4,3%). Отгрузки сократили и другие страны из топ-10, которым в торговле с РК интересна главным образом наша нефть. Среди них Турция (–16,5%), Южная Корея (–16,1%), Сингапур (–9,2%) и Швейцария (–12,6%).

Быстрее, больше, стабильнее

Kursiv Research в своих обзорах составляет топ-10 быстрорастущих экспортных позиций, чтобы дополнительно подсветить экономические процессы, происходящие у нас. Собственно, группа быстрорастущих товаров вполне может быть дополнительным индикатором, отображающим системные успехи или провалы в экспортной деятельности РК, также это помогает выявить будущих экспортных чемпионов.

Для выявления быстрорастущих статей экспорта берутся позиции с величиной более $25 млн в отчетном периоде, которые делятся на показатель предыдущего года. Отсечение в $25 млн производится, чтобы исключить из анализа возможные неустойчивые контракты.

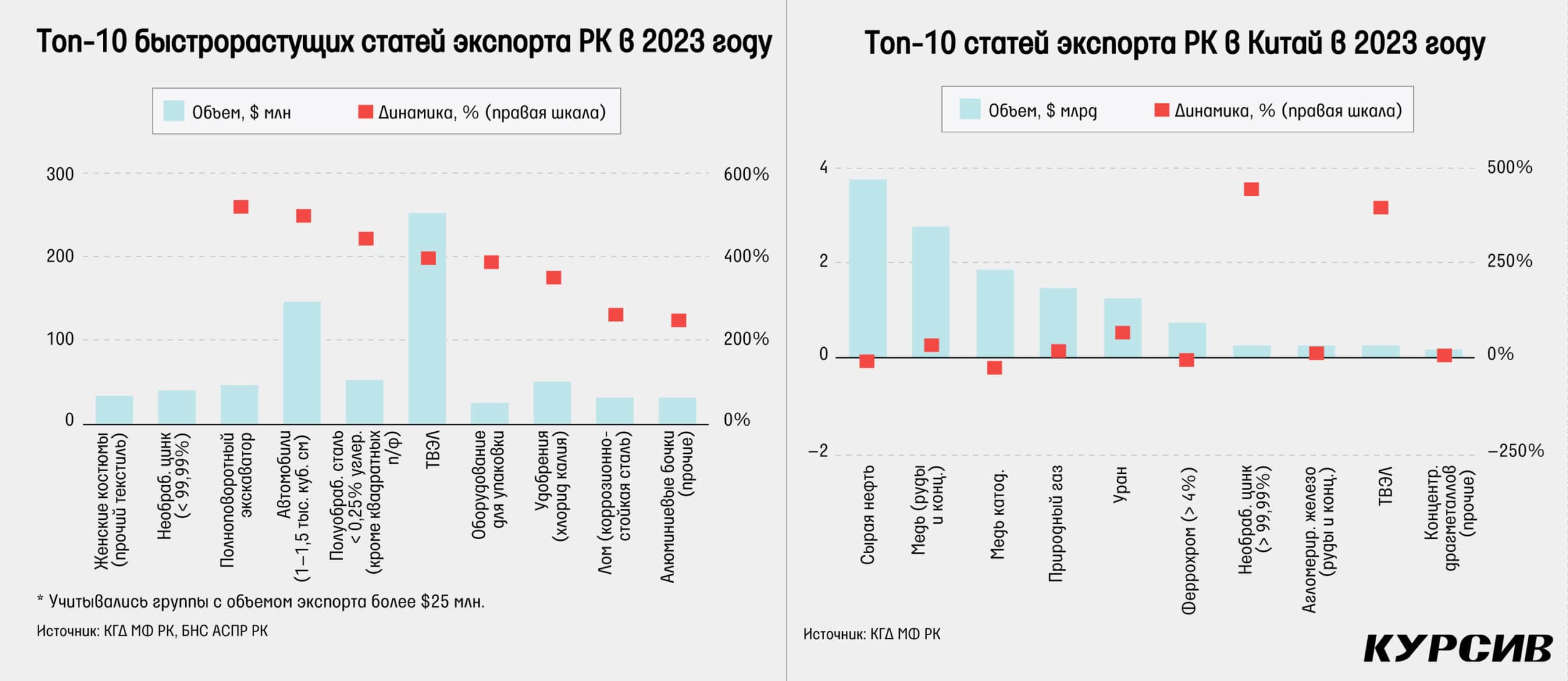

При рассмотрении десяти наиболее быстрорастущих статей всего товарного экспорта РК выделяется взрывной рост с практически нулевых значений по двум позициям. Экспорт женской одежды из прочего текстиля в 2023 году составил $33,4 млн (в 2022-м – всего $15). Поставки необработанного цинка, содержащего по массе менее 99,99% цинка, выросли с $306,2 тыс. в 2022 году до $39,3 млн в 2023-м.

Всплеск по первой позиции, по всей видимости, связан с реэкспортом. На это указывают умеренный прирост индекса промышленного производства в легкой промышленности и аномальная динамика завоза женской одежды (ТН ВЭД 6204) в Казахстан – в 2023 году на $521,7 млн. Хотя в предыдущие годы, в 2018-м и 2019-м, до пандемии COVID-19 и российско-украинского конфликта, сумма импорта колебалась в пределах $120 млн.

Казахстанская экономика стабильно поставляет на внешние рынки необработанный цинк. Если анализировать отгрузки последних пяти лет, то до 2023 года необработанный цинк шел в двух категориях. Первая (и по объему преобладающая) – это необработанный цинк, содержащий по массе более 99,99% цинка, вторая – сплавы. В 2023 году к этому списку добавились поставки необработанного цинка, содержащего по массе менее 99,99% цинка; можно предположить, что казахстанские производители по запросу рынка расширили номенклатуру выпуска.

Из топ-10 быстрорастущих экспортных позиций по итогам 2023 года наиболее устойчивыми являются поставки тепловыделяющих элементов (ТВЭЛы). Их производит завод «Ульба-ТВС», который создан двумя атомными компаниями – казахстанским «Казатомпромом» и китайским CGNP.

Краткая история этого проекта: в конце 2015 года двумя атомными компаниями создано юридическое лицо «Ульба-ТВС», ответственное за организацию и дальнейшую эксплуатацию завода по производству ТВЭЛов. В 2021 году «Казатомпром» продал 49% доли дочерней компании «Орталык» (сейчас добывает на участке Центральный и месторождении Мынкудук, а в 2022 году завершила опытно-промышленную добычу на месторождении Жалпак) за $435 млн китайскому партнеру, который в рамках сделки гарантировал покупку продукции «Ульба-ТВС». Этот завод был введен в эксплуатацию в декабре 2020-го, в течение следующего года прошел сертификацию у владельца технологии производства тепловыделяющих сборок и был признан сертифицированным поставщиком ядерного топлива для китайских АЭС.

История возникновения завода определила географию поставок. Первые поставки ТВЭЛов начались в 2022 году, по его итогам было отгружено продукции на сумму $51,1 млн. В 2023 году – на $252,9 млн, прирост составил 395%. Весь объем идет по китайскому направлению. В общей структуре товарного экспорта РК поставки этой продукции заняли 29-е место.

Европа убавляет, Китай и Россия прибавляют

Kursiv Research определил четыре ключевых направления для анализа продуктовой структуры экспорта: ЕС-27, страны ЕАЭС и Центральной Азии, а также Китай. Наименее сложная ситуация с Евросоюзом, поскольку львиную долю казахстанского экспорта в этом направлении составляют сырая нефть, газ и нефтепродукты. Сокращение добычи углеводородов или снижение цен приводит к падению поставок. В отчетном периоде экспорт в ЕС-27 на фоне падения нефтяных котировок, как уже упоминалось, сократился на 4,3% (до $31 млрд).

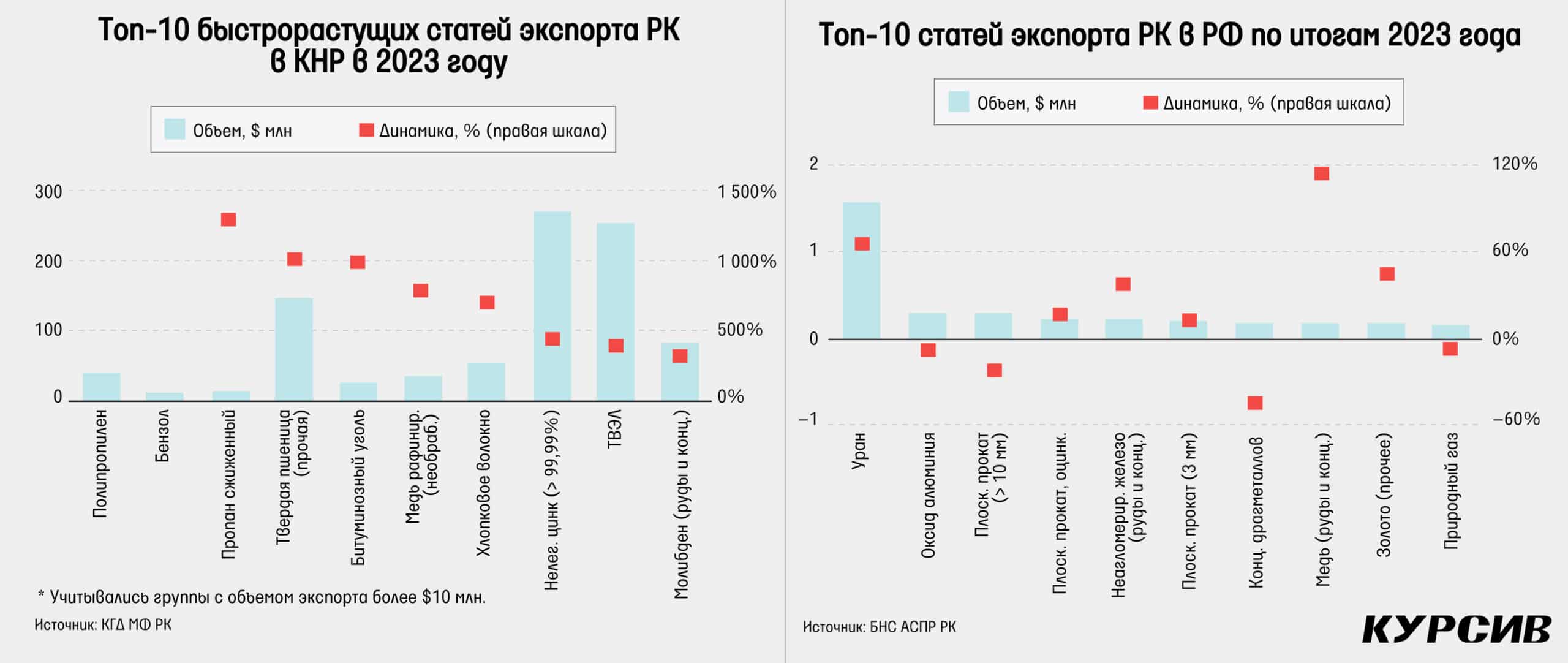

Китай – среди четырех ключевых экспортных направлений из топ-10, по которым наблюдается прирост экспортной выручки. Сумма поставок в КНР выросла на 12,6% (до $14,7 млрд). Если разобрать структуру экспорта, в которой на топ-10 товаров в этом направлении приходится 87,3% выручки, то ситуация видится вполне оптимистической.

Сократились всего три позиции: сырая нефть (–8,2%), катодная медь (–20%), высокоуглеродистый феррохром (–2,2%), сумма потерь по ним составила $819,3 млн. Потери перекрыла возросшая выручка по отгрузкам медных руд и концентратов (+39,1%, или дополнительные $778,3 млн), природного газа (+21,2%; $256,2 млн), урана (+67%; $502,5 млн), необработанного цинка, содержащего в массе более 99,99% цинка (+442,9%; $220,3 млн). Дополнительную сумму денег обеспечили поставки ТВЭЛов, которые также вошли в топ-10 по объему выручки.

Если рассматривать структуру наиболее быстрорастущих экспортных продуктов (по отдельным направлениям сумма отсечения составляет $10 млн) в китайском направлении, то выделяются поставки нефтепродуктов – полипропилена и бензола. Они выросли с нулевых значений в 2022 году. В минувшем году отгрузки полипропилена в КНР принесли стране $40,8 млн, бензола – $11,4 млн. Напомним, в ноябре 2022 года «КазМунайГаз» запустил один из крупнейших индустриальных долгостроев страны – Kazakhstan Petrochemical Industries Inc., первая фаза которого предполагает производство 500 тыс. тонн полипропилена в год (или 1% мирового производства). В 2023 году отгрузки в Китай сгенерировали 48,6% выручки от поставок полипропилена на зарубежные рынки. Россия с долей в 40,9% является вторым крупнейшим покупателем этой продукции, третьим – Польша, этот рынок принес нам 3,1% от всего денежного потока.

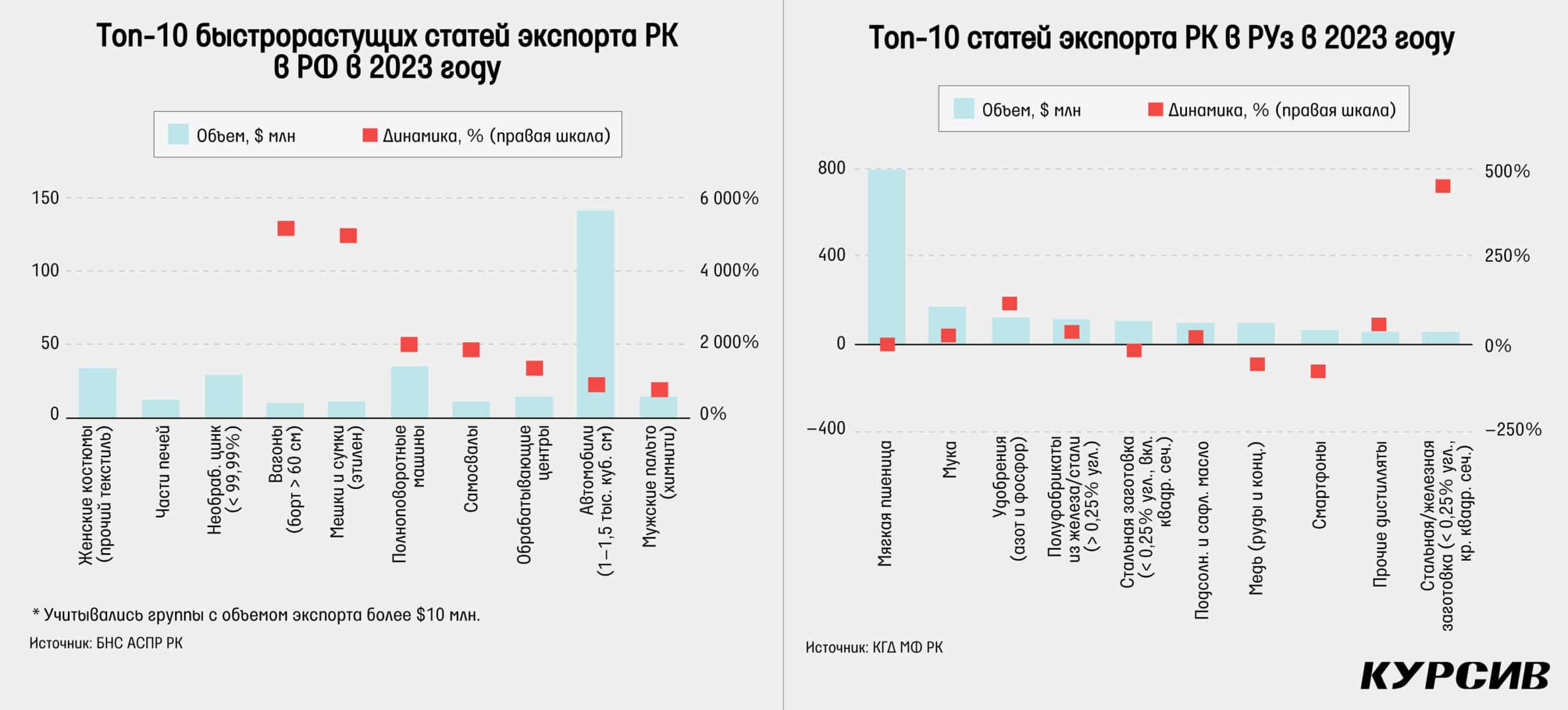

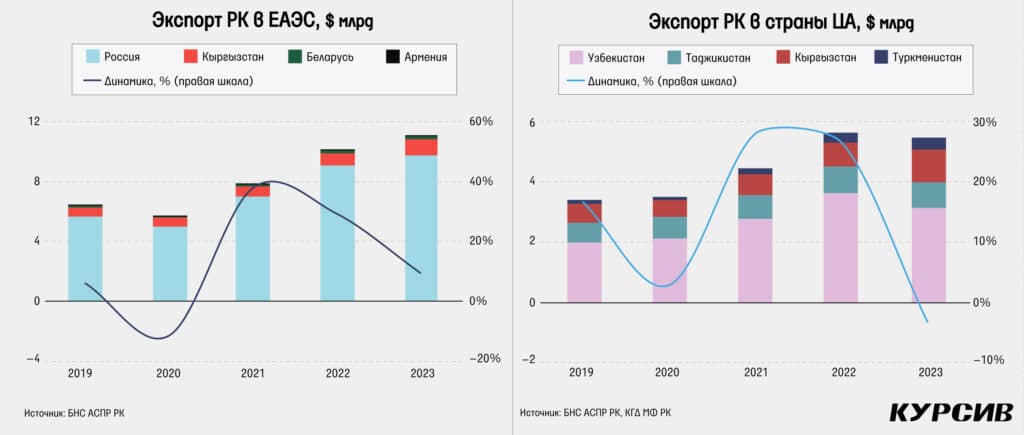

Наблюдается рост экспорта в три страны ЕАЭС: поставки в РФ выросли на 7,7% (до $9,8 млрд), в Кыргызстан – на 35,8% (до $1,1 млрд), в Армению – на 18,9% (до $333,5 млн). Отгрузки в Беларусь, наоборот, сократились на 16,5% (до $155,8 млн). В результате экспорт в страны ЕАЭС прибавил 9,5%.

Россия, на которую приходится 89% экспорта в ЕАЭС, нарастила импорт из Казахстана по шести позициям из топ-10: уран (+66,6%), оцинкованный плоский прокат (+16,6%), неагломерированные железные руды и концентраты (+37,3%), плоский прокат толщиной 3 мм (+12,7%), медные руды и концентраты (+114,6%), прочее золото (+45,2%). Соответственно, в минусе четыре позиции: оксид алюминия (–7,8%), плоский прокат толщиной более 10 мм (–22,1%), концентраты драгоценных металлов (–44,3%) и природный газ (–6,8%).

В российском направлении самая низкая товарная концентрация по сравнению с другими ключевыми торговыми партнерами – десятка крупнейших поставок забирает на себя только 36,1% в структуре всего экспорта РК в РФ.

В списке десяти быстрорастущих позиций по российскому направлению превалирует обработанная продукция. Среди машиностроительной продукции выделяются вагоны (открытые, с несъемными бортами высотой более 60 см; +5109%), полноповоротные машины (+1939%), самосвалы (+1815%), обрабатывающие центры (1340%) и автомобили с объемом двигателя 1–1,5 литра (+855%). Поставки частей печей выросли с нулевых значений до $12 млн в 2023 году. Два вида продукции легкой промышленности отметились взрывным ростом: поставки женской одежды из прочего текстиля выросли с нулевых значений до $33,4 млн, мужских пальто – на 734%. И только одна позиция представляет ГМК – отгрузки необработанного цинка (с содержанием цинка в массе менее 99,99%) выросли с нулевых значений до $29,1 млн.

Экспорт в Центральную Азию в 2023 году сократился на 3,2%. Спад связан преимущественно с охлаждением торговли с Узбекистаном, на долю которого приходится 57% торговли со странами этого региона. Отгрузки в узбекском направлении упали на 13,8% (до $3,1 млрд), в таджикском – на 2% (до $859,3 млн). Две центральноазиатские страны нарастили объемы: Кыргызстан (+35,8%; почти до $1,1 млрд) и Туркменистан (+16,7%; до $397,2 млн).

В структуре поставок основному торговому партнеру в ЦА – Узбекистану – главные десять продуктов занимают 52,7%. Спад наблюдается по четырем позициям, причем сократился экспорт многолетнего лидера в южном направлении – мягкой пшеницы (–3,3%), а также стальной заготовки прямоугольного и квадратного поперечного сечения (–18,3%), медных руд и концентратов (–62,7%) и смартфонов (–81,1%). Выросли следующие товарные позиции: мука (+18,4%), удобрения, содержащие азот и фосфор (+115%), среднеуглеродистые стальные полуфабрикаты (+30,1%), подсолнечное и сафлоровое масло (+18,1%) и прочие дистилляты (+51,3%).

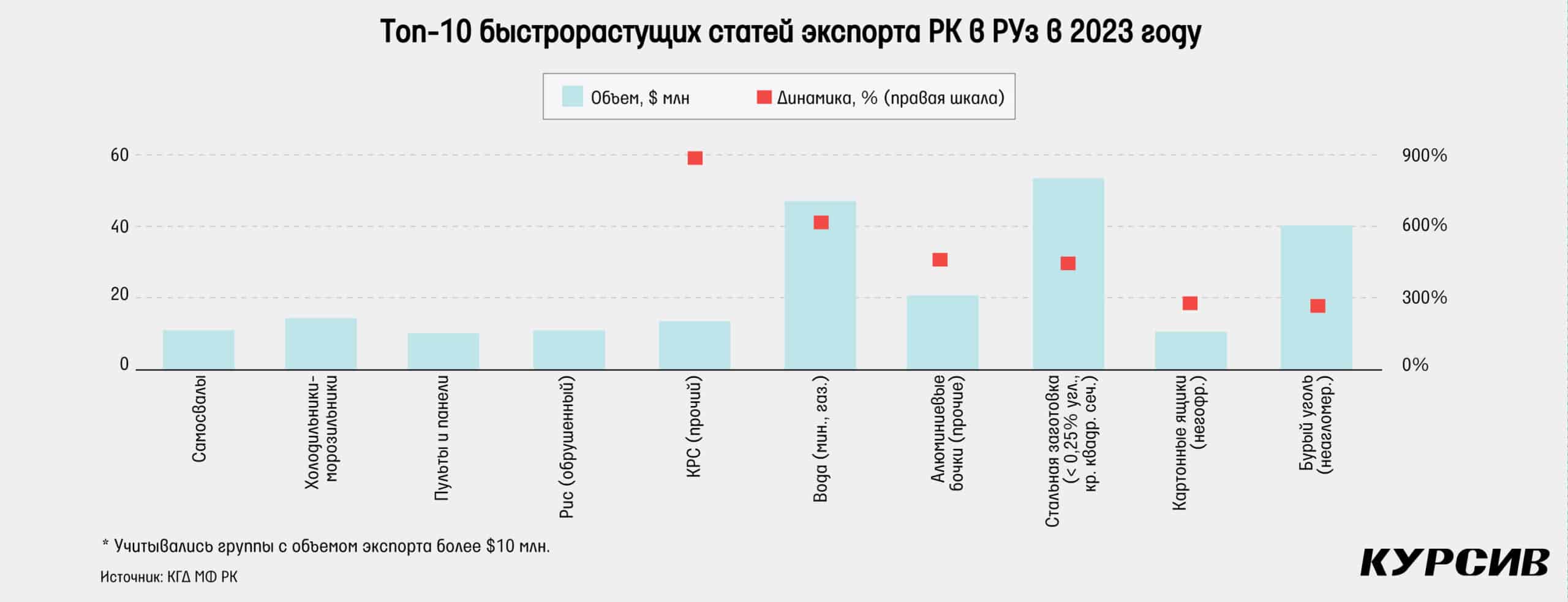

Среди самых быстрорастущих (с объемом поставок свыше $10 млн в отчетном периоде) выделяются поставки самосвалов, холодильников, пультов/панелей и обрушенного риса; все они выросли с нулевых значений в 2022 году. В категории быстрорастущих прочий КРС (+883%), минеральная и газированная вода (+620%), алюминиевые бочки (460%), стальная заготовка, кроме квадратного сечения (+445%), картонные ящики (+284%) и бурый уголь (+266%).