«Любимый индикатор Баффета» указал на риск падения рынка

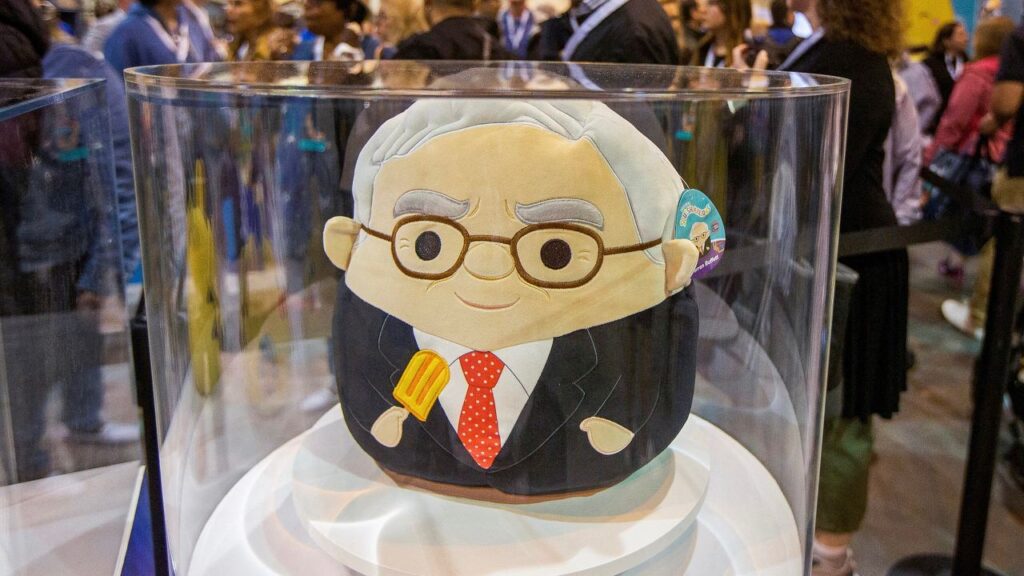

Предпочитаемый инвестором-миллиардером Уорреном Баффетом индикатор недооцененности или переоцененности рынка поднялся до максимума за два года. Это может указывать на приближение скорого падения акций, утверждает CNN.

Детали

«Индикатор Баффета» сравнивает размер фондового рынка США с размером всей экономики страны: для этого общая рыночная стоимость всех публичных компаний (используется индекс Wilshire 5000) делится на оценку размера ВВП за последний квартал. Полученный результат умножается на 100% для выражения в процентах.

Результат показывает, насколько справедливо оцениваются акции в сравнении с производством в экономике: если фондовый рынок растет значительно быстрее экономики, это может быть признаком пузыря, пояснил CNN. Возглавляемая Баффетом инвестиционная компания Berkshire Hathaway считает результат в 100% справедливой оценкой; если он ближе к 70% — то акции торгуются по выгодным ценам, а если, наоборот, он достигает почти 200%, то «инвесторы играют с огнем», отметил телеканал.

По состоянию на 27 марта, «индикатор Баффета» составил почти 190% — это максимум за два года, сообщил CNN. В последний раз показатель был столь высоким в 2022 году: на пике он достиг тогда 211%, после чего в 2023-м главный американский индекс S&P 500 упал на 19%.

По расчетам Current Market Valuation, «индикатор Баффета» 29 февраля составлял 193%. Это примерно на 58% выше линии исторического тренда, что указывает на переоцененность рынка акций США в сравнении с ВВП, отметил статистический ресурс.

Предупреждения о пузыре

Три главных фондовых индекса США — S&P 500, Dow Jones Industrial Average и Nasdaq Composite — в 2024 году обновили исторические рекорды. S&P 500, например, вырос с начала года на 9% (по состоянию на закрытие биржи 26 марта), а в сравнении с началом ралли в октябре 2023-го — на 27%. Причинами роста стали ажиотаж вокруг искусственного интеллекта и стремление инвесторов на нем заработать, а также ожидания снижения процентных ставок в США.

Некоторые аналитики опасаются, что ралли уже превратилось в пузырь. Участники рынка сейчас «наслаждаются «двойной вершиной» самого большого спекулятивного пузыря в финансовой истории США», процитировал CNN записку инвестора Джона Хассмана. Он прогнозирует падение рынка, сравнимое с кризисами 2000 и 2008 года. «Я определенно думаю, что мы, по крайней мере, находимся у подножия пузырей», — говорил Bloomberg бывший министр финансов США Ларри Саммерс. Рынок США уже переживает кризис, который инвесторы усиленно игнорируют: акции продолжают дорожать, и никто не хочет объявлять о конце роста, считает аналитик Navellier & Associates Луи Навелье.

Мнение против

У «индикатора Баффета» есть и слабые стороны: он не учитывает доходы американских компаний за рубежом и не принимает во внимание влияние процентных ставок на оценочную стоимость компаний, отметил CNN. По мнению телеканала, рынок сейчас «пенится, но не пузырится».

Интерес к искусственному интеллекту — это реальная трансформация, а не просто «хайп», которым был «пузырь доткомов» в начале 2000-х, считает гендиректор JPMorgan Джейми Даймон. В ценах на фондовом рынке отражено много хороших новостей — это снижает риски, говорил Reuters старший инвестиционный стратег Street Global Advisors Майкл Ароне. Стоимость акций может приближаться к своему пику: для инвесторов, возможно, это не очень хорошо, но «гораздо менее разрушительно», чем лопнувший пузырь, считает ведущий CNBC Джим Крамер.