Как цикл высокой базовой ставки повлиял на экономику РК

Базовая ставка в Казахстане менялась вслед за инфляцией, сравнительно слабо на нее влияя. Рост стоимости денег не охлаждал спрос заемщиков, при этом стимулируя дедолларизацию вкладов казахстанских компаний и населения, а также динамичное увеличение госдолга. Это основные выводы Kursiv Research по итогам исследования эффектов цикла повышения базовой ставки на экономику РК.

Рекорд за рекордом

В июле 2021 года Национальный банк РК (НБ РК) повысил базовую ставку с 9,00 до 9,25%. Это решение стало первым сигналом ужесточения денежно-кредитной политики, которое происходило в течение последующих 25 месяцев. Пиковое значение ставки было достигнуто в декабре 2022-го (16,75%). В августе минувшего года – спустя семь месяцев поддержания ставки на самом высоком за последние семь лет уровне – базовую ставку начали последовательно снижать. В марте 2024 года ставка опустилась до 14,75%.

Целью исследования Kursiv Research был анализ влияния цикла повышения базовой ставки НБ РК на национальную экономику по основным каналам: процентному (то есть на стоимость заемных денег) и кредитному (на объем кредитования, активность заемщиков, включая влияние на деловую активность). Чтобы проследить эффекты, проявляющиеся с задержкой, длительность изучаемого периода была расширена, и в итоге он занял три полных года – с января 2021-го по декабрь 2023-го.

По независящим обстоятельствам

Казахстанский монетарный регулятор с 2015 года придерживается режима инфляционного таргетирования, поэтому эффективность монетарной политики должно характеризовать изменение значения потребительской инфляции, которое происходит с некоторым лагом вслед за изменением базовой ставки. Это означает, что рост значения ставки на диапазоне влияния ставки на инфляцию должен быть обратно пропорционален динамике инфляции.

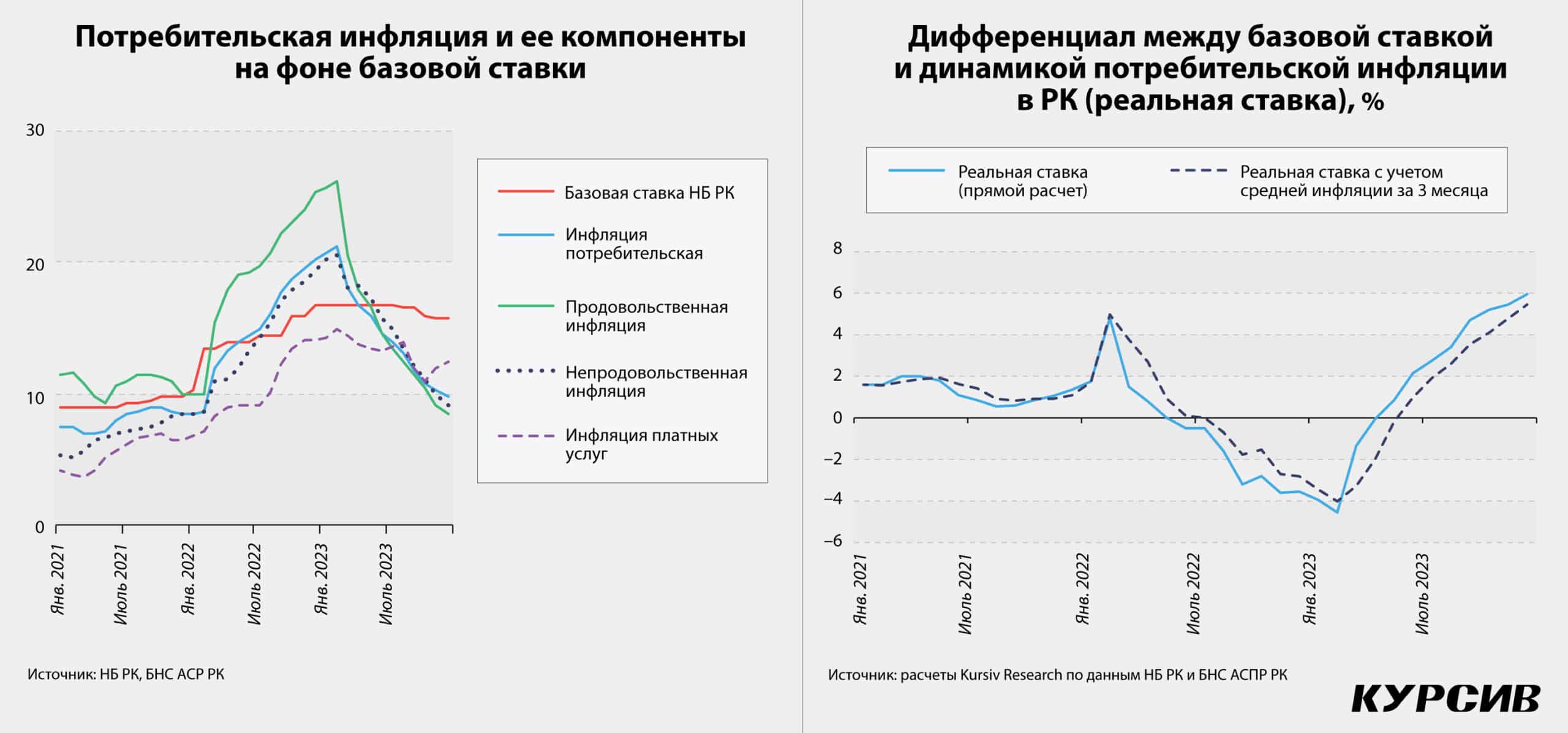

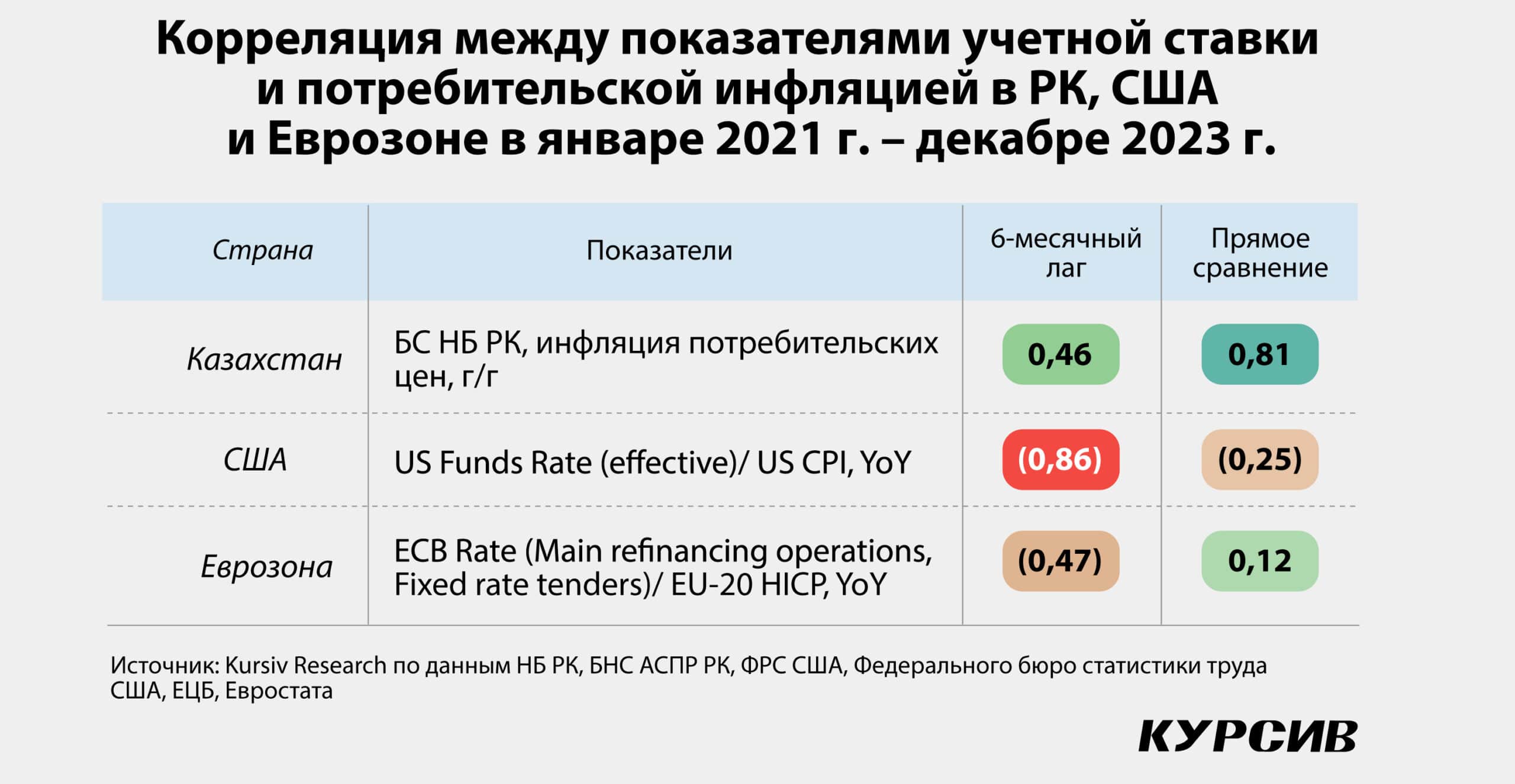

Корреляционный анализ компонентов инфляции в Казахстане и значения базовой ставки как на широком (январь 2021 г. – декабрь 2023-го), так и на узком временном диапазонах (июль 2021 г. – июль 2023-го) демонстрируют высокую прямую зависимость показателей, причем значение коэффициентов корреляции растет по мере сокращения временного диапазона: на узком диапазоне оно составляет 0,88, на широком – 0,81.

В Стратегии ДКП до 2030 указывается, что влияние ставки на экономическую активность через кредитный канал происходит в период около одного полугодия. С учетом такого лага корреляция между базовой ставкой и инфляцией сокращается с 0,81 до 0,46. Вопреки логике классического действия учетной ставки на инфляцию, показатель остается положительным.

Для сравнения: в США и ЕС в тот же период с учетом шестимесячного лага фиксируются отрицательные значения корреляции между учетной ставкой и таргетируемым показателем потребительской инфляции (–0,86 для США и –0,47 для ЕС).

Ускорение инфляции в РК в начале 2022 года происходило из-за ралли продовольственной инфляции и инфляции непродовольственных товаров. Непродовольственные товары дорожали в том числе и из-за ослабления обменного курса тенге. На динамику цен платных услуг влияло сдерживание тарифов ЖКХ в предыдущие периоды, а также эффект спирали «зарплата – цены». На завершающем этапе рассматриваемого периода – в III–IV кварталах 2023-го – динамика всех компонентов инфляции замедлялась быстрее, чем значение базовой ставки. По-видимому, регулятор лишь отвечал на изменения ценовой конъюнктуры в экономике, но значительным образом не влиял на нее.

Деньги дороже

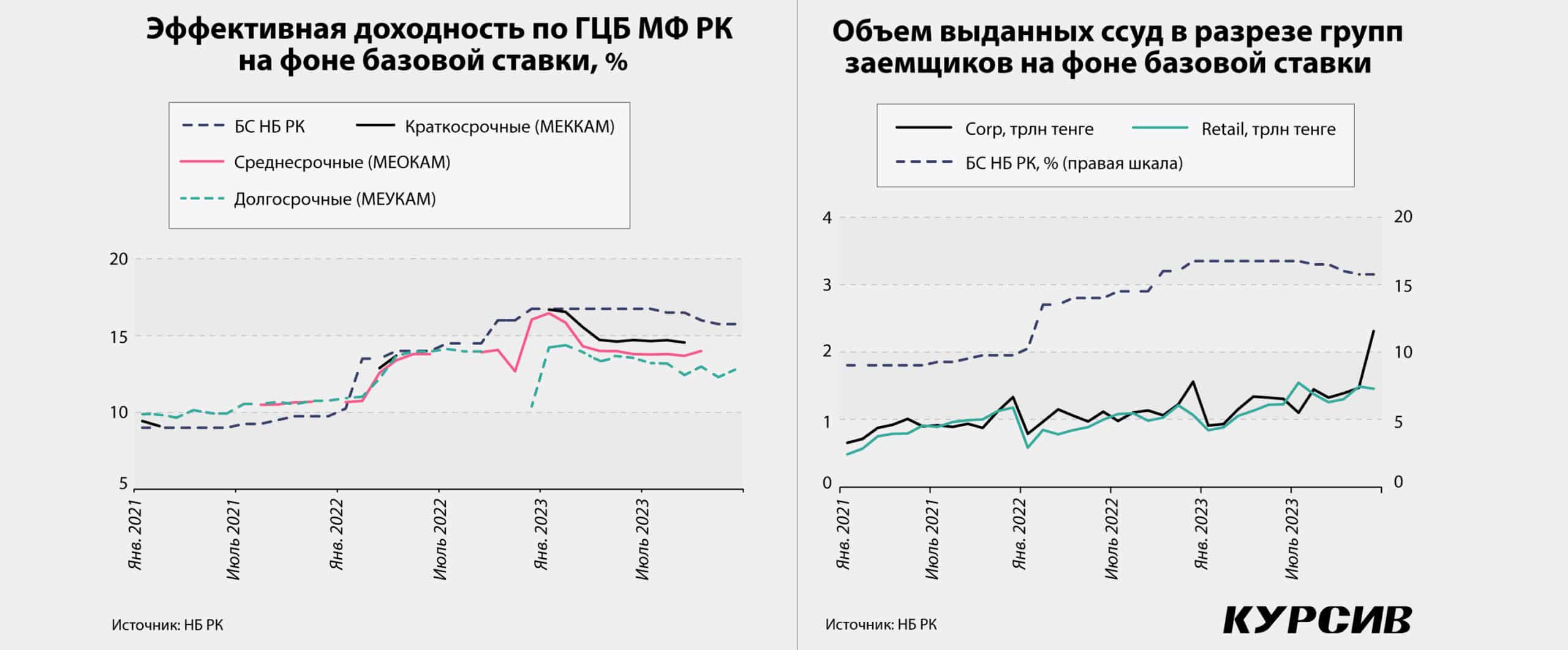

Рост базовой ставки привел к прямо пропорциональному увеличению ставок по размещаемым на первичном рынке государственным ценным бумагам. Изменение ставок ГЦБ с меньшей срочностью показывало более высокую корреляцию с изменением базовой ставки: ставки эффективной доходности по нотам НБ РК (максимальная срочность – 28 дней) почти идеально повторяют траекторию базовой ставки, долгосрочные ГЦБ Минфина воспроизводят ее чуть хуже (корреляция 0,83 на широком диапазоне).

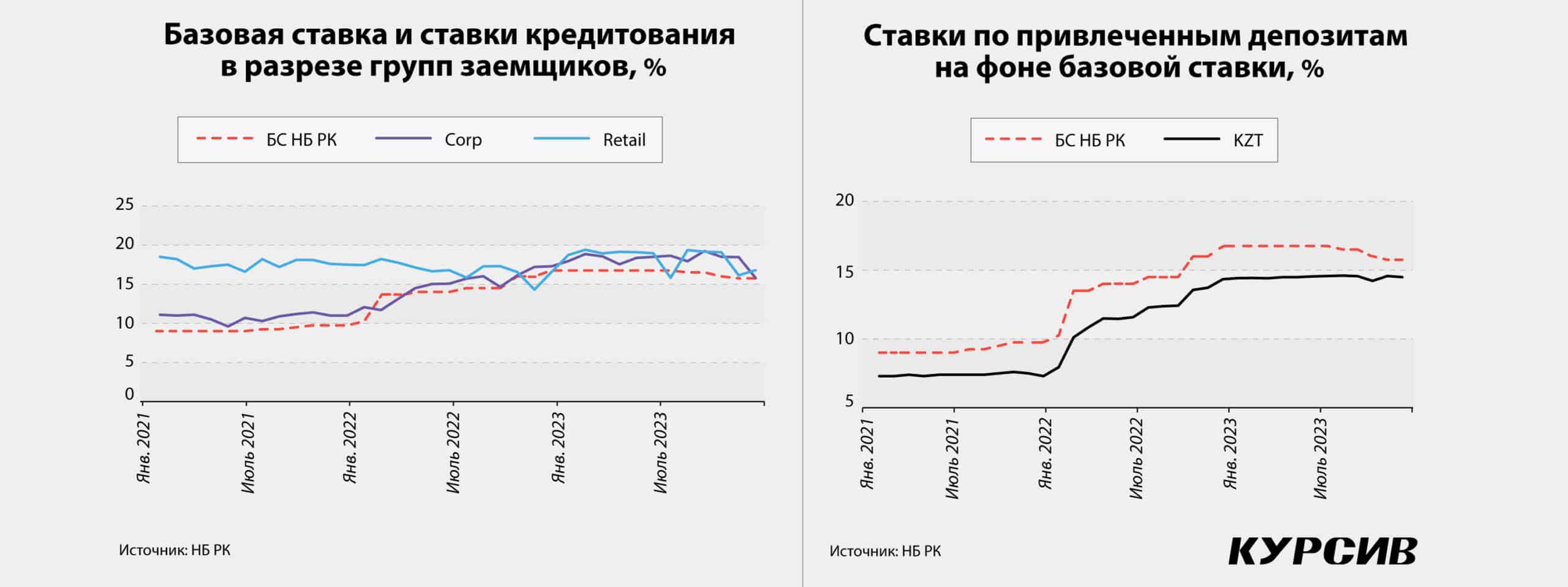

Увеличение базовой ставки прямо транслировалось на депозитный рынок и предсказуемо стимулировало сберегательное поведение как у населения, так и у бизнеса. Ставки по тенговым депозитам практически идеально повторяли траекторию базовой ставки (коэффициент корреляции 0,99).

Однако влияние на ставки по вкладам в свободно конвертируемой валюте (СКВ) также было высоким из-за сегмента срочных вкладов юрлиц: если регулятор сдерживает ставки по инвалютным вкладам для населения через механизм рекомендованных ставок Казахстанского фонда гарантирования депозитов, то в случае с юрлицами ограничений нет, и это позволяет банкам более гибко реагировать на изменение стоимости денег в экономике.

На кредитном рынке влияние изменения базовой ставки также было хорошо заметным, особенно в сегментах краткосрочного кредитования и кредитования юридических лиц в тенге: в обоих случаях коэффициент корреляции составил 0,96. Наименьшая корреляция фиксировалась в сегменте кредитования физлиц, где ставки так и не подстроились под траекторию БС и находились в диапазоне между 14 и 20%.

Если в I–II кварталах 2021 года средний уровень ставок по выданным кредитам корпоративным заемщикам составлял 10,7%, то в III–IV кварталах 2023 года – 18,1%. Для розничных заемщиков ставки в указанные периоды практически не изменились, составив 17,5 и 17,7% соответственно.

Высокую корреляцию со значением БС показали даже кредиты, выданные в СКВ (на графике USD) – 0,70. Заемные средства в инвалюте привлекает главным образом корпоративный сегмент.

В разрезе срочности наиболее ярко проявляется зависимость от изменений базовой ставки ставок по краткосрочным корпоративным кредитам (коэффициент корреляции 0,95–0,97).

В Казахстане действуют программы поддержки предпринимательства через субсидирование ставки: займы субъектам малого и среднего бизнеса БВУ выдают по рыночным ставкам, а затем ФРП «Даму» субсидирует часть процентных выплат, превышающую 6%. В феврале 2024 года аналитики Halyk Finance оценивали долю портфеля корпоративного кредитования по субсидированным ставкам в 40%.

Картина ставок по кредитованию бизнеса в меньшей степени отражает общий уровень стоимости денег в экономике, так как потребность компаний в инвестициях реализуется главным образом за счет собственных средств компаний. По данным БНС АСПР РК, лишь 2,5% от объема инвестиций в основной капитал в 2023 было профинансировано за счет кредитов БВУ РК, 74% – за счет собственных средств предприятий. Доля банковских кредитов в структуре источников финансирования капитальных затрат по всем секторам экономики, которые отражены в статистике НБ РК, не превышает 10%. НБ РК оценивает долю банковских кредитов на приобретение основных фондов в портфеле БВУ (2023) в 2,3%, тогда как для пополнения оборотных средств – 14,6%, ипотечных кредитов – 18,6%, на потребительские цели – 34,6%.

Ставки по кредитам населению в меньшей степени зависят от изменений БС (коэффициент корреляции 0,39), причем более заметная зависимость наблюдается в сегменте наиболее коротких займов (до 1 месяца и до 3 месяцев), а также в сегменте займов свыше 5 лет, которые сформированы главным образом из ипотечных кредитов. В НБ РК относят ограниченный эффект от переноса ставки в розничном сегменте на высокорисковую бизнес-модель отдельных банков. Уровень риска позволила бы оценить детализация портфеля краткосрочных потребительских кредитов с разделением на денежные кредиты и товарные (рассрочки).

Кредиты не тормозили

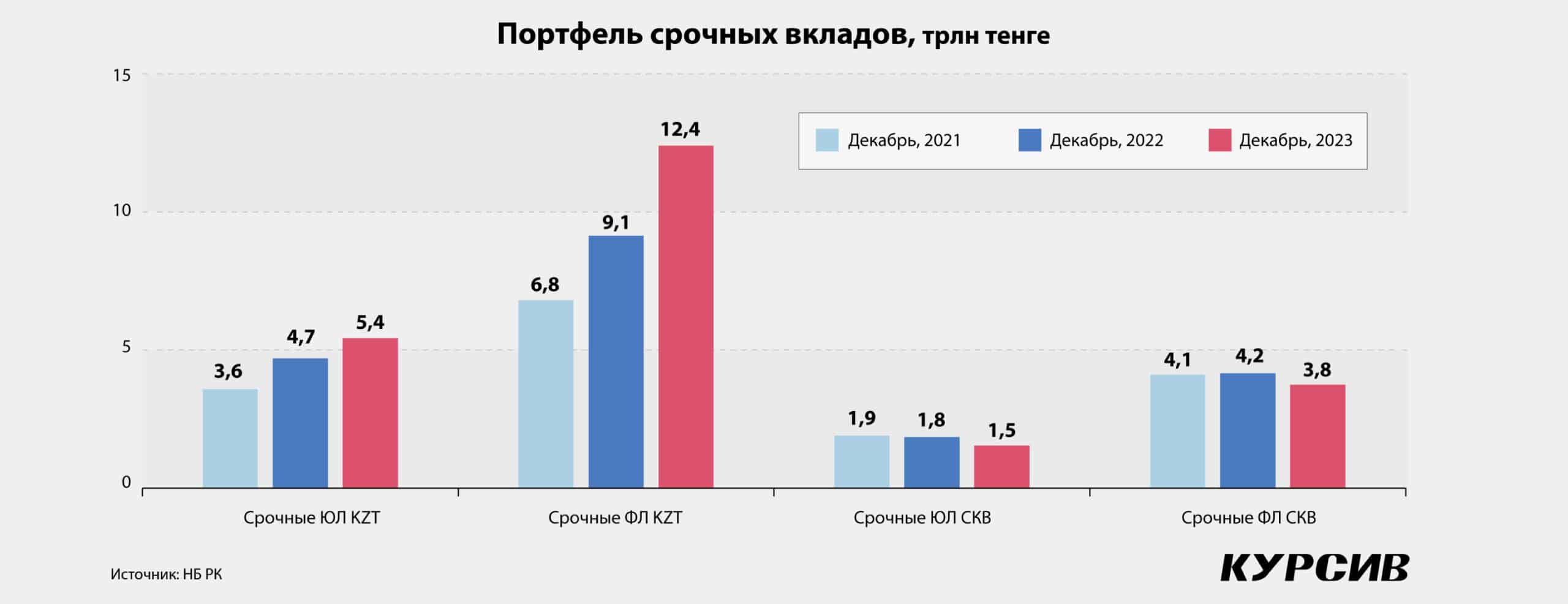

Высокие ставки стимулируют сберегательное поведение экономических игроков – это правило в РК в последние три года выполнялось. Объем вкладов в банковской системе РК в 2021–2023 годах вырос на 70%, достигнув к концу периода 23,1 трлн тенге, из которых 12,4 трлн (54%) приходится на вклады населения. Доля тенговой части в распределении всех вкладов в банках РК за указанный период возросла с 60 до 77%.

Наиболее распространенный вид вкладов в РК – срочные (более 90% портфеля всех валют), объем их тенговой части по итогам 2022 года вырос на 33%, в 2023-м – еще на 29%. Объем срочных вкладов физлиц в СКВ сократился за 2023 год на 10% на фоне практически не изменившегося обменного курса USD/KZT (портфель инвалютных вкладов НБ РК отражает в тенге). Уровень долларизации срочных вкладов населения с января 2021 года по декабрь 2023 года сократился с 42 до 23%.

Чистый рост объема привлеченных тенговых срочных вкладов юрлиц в годовом выражении за 2022 и 2023 годы составил 57 и 27% соответственно. Срочные вклады физлиц в тенге увеличивались в высоком темпе: за последние два года объем их привлечения вырос на 55 и 31% соответственно. Благодаря высокой зависимости депозитных ставок от базовой ставки в период увеличения последней спрос на вклады в тенге устойчиво возрастал. Ограничения по ставкам на инвалютные вклады для населения вызвали более активный переток средств физлиц в тенговые депозиты.

В теории высокая стоимость денег должна сдерживать кредитную активность. Рост уровня ставки должен оказывать сдерживающее влияние на аппетит заемщиков, поскольку высокие ставки стимулируют их выбирать безрисковые инструменты (вклады, госбонды), тем самым откладывая капитальные затраты, а в случае с розничными заемщиками – откладывая приобретение дорогостоящих товаров долговременного пользования (квартиры и авто в кредит).

В казахстанской реальности последних трех лет объем банковского кредитования (включая ссуды Банка развития Казахстана) во всех видах валют с января 2021-го по декабрь 2023 года вырос в полтора раза (+49%) и к концу периода достиг 29,8 трлн тенге. Основой роста стало расширение тенгового кредита, портфель которого в течение последних двух лет рос на 33 и 21% г/г. Соотношение портфеля ссуд в тенге и инвалюте с начала периода изменилось с 87:13 до 90:10 в пользу национальной валюты.

Физлица укрепились в роли основных заемщиков: их доля в общем портфеле выросла с 52 до 56%. На этом фоне динамичный рост ипотечного кредитования привел к увеличению доли долгосрочных ссуд с 86 до 88% портфеля. Объем выдачи кредитов с I квартала 2021-го по IV квартал 2023 года не только не сокращался после каждого повышения базовой ставки (в этом случае коэффициенты корреляции были бы отрицательными), но, напротив, увеличивался.

Больше заплатят

Рост базовой ставки, который привел к удорожанию заемных средств для бизнеса в банках второго уровня, не оказал значительного влияния на оценки бизнеса относительно своего текущего и будущего состояния, которые рассчитываются НБ РК в рамках Индекса деловой активности (ИДА; аналог PMI). На практике композитный ИДА и его компоненты показали слабую обратную зависимость на широком диапазоне. На узком высокую зависимость демонстрировал лишь компонент «производство» (–0,56).

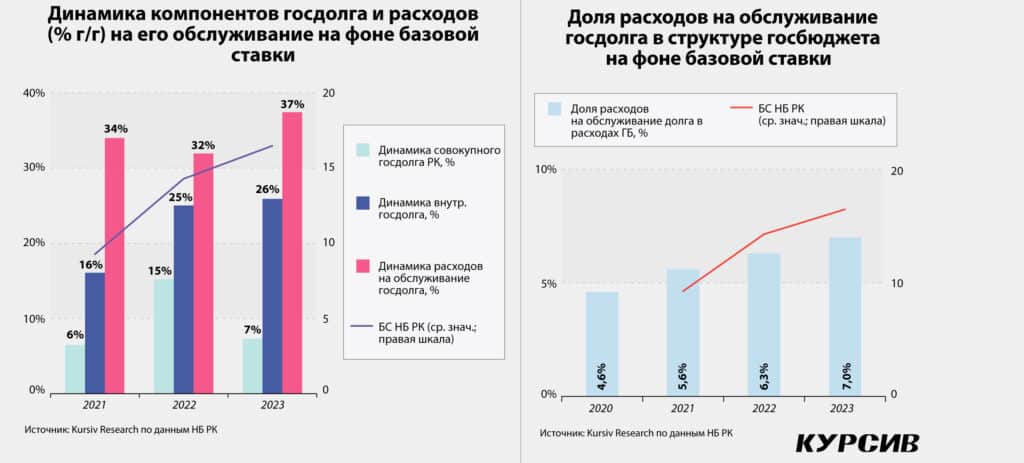

Переключение на режим более высокой стоимости денег в экономике сопровождалось увеличением государственных расходов, чистый рост которых в 2020–2023 годах составил 60%, достигнув по итогам 2023-го рекордного значения в 26,8 трлн тенге. Одновременно начался бурный рост госдолга – с 20,6 до 23,2 трлн, или на 32%. Если в 2021-м в годовом выражении совокупный госдолг вырос на 6%, то в 2022 году – на 15%.

Расширение обязательств происходило преимущественно за счет внутреннего госдолга, который увеличивался соответственно на 16 и 25% в 2021 и 2022 годах, а в 2023-м – еще на 26%. Доля внутреннего госдолга в совокупном долге увеличилась с 47 до 66%, или до 17,8 трлн тенге. Эти средства Минфин РК привлек через размещение облигаций на внутреннем рынке. По данным НБ РК, объем размещения госдолга в 2023 вырос на 26% в годовом выражении; чистый рост показателя в 2020–2023 годах составил 40%.

Увеличение объемов госдолга и ставок по нему привело к росту расходов на его обслуживание в структуре бюджета. Если в 2020-м на эти цели уходило 4,6% всей расходной части бюджета, или 768 млрд тенге, то к концу 2023-го уже 7,0%, или 1,9 трлн тенге. Средний темп роста объема расходов на обслуживание долга в 2020–2023 годах составил 34%.

На высоких ставках больше зарабатывать стали банки. Если по итогам 2021 года НБ РК фиксировал доходы, связанные с получением вознаграждения, на 3,0 трлн тенге, то в 2022 году – 4,0 трлн (+36%), а в 2023-м – 5,7 трлн (+42%). Анализ показателя в поквартальной разбивке с I квартала 2021 года по IV квартал 2023-го демонстрирует высокую корреляцию с усредненным значением базовой ставки (0,89).

В структуре этой группы доходов на статью «доходы по требованиям банка к клиентам» приходится до 71% всех доходов от вознаграждения. В 2022 году доходы по данной статье выросли на 39%, в 2023-м – на 41%. Динамика доходов от кредитования показывает самую высокую корреляцию с изменением базовой ставки.

Доходы банков от ценных бумаг (учитывались доходы по следующим номерам счетов: 4200, 4450, 4480) также увеличивались. В 2023-м – когда базовая ставка находилась на пиковых значениях – такие доходы банков выросли на 69%, до 1,2 трлн тенге. Среднегодовые темпы роста данной группы доходов в 2021–2023 годах составили 34%.

Гипотеза о том, что высокая доходность по госбумагам ослабила их аппетит к кредитованию клиентов, не подтверждается. В 2021–2023 годах доходы от ценных бумаг показали чистый рост в 2,3 раза, однако к структурным изменениям это не привело: доля доходов банков от ценных бумаг находилась в диапазоне 17–20% от совокупных доходов, связанных с вознаграждением без тенденции к росту к концу периода.