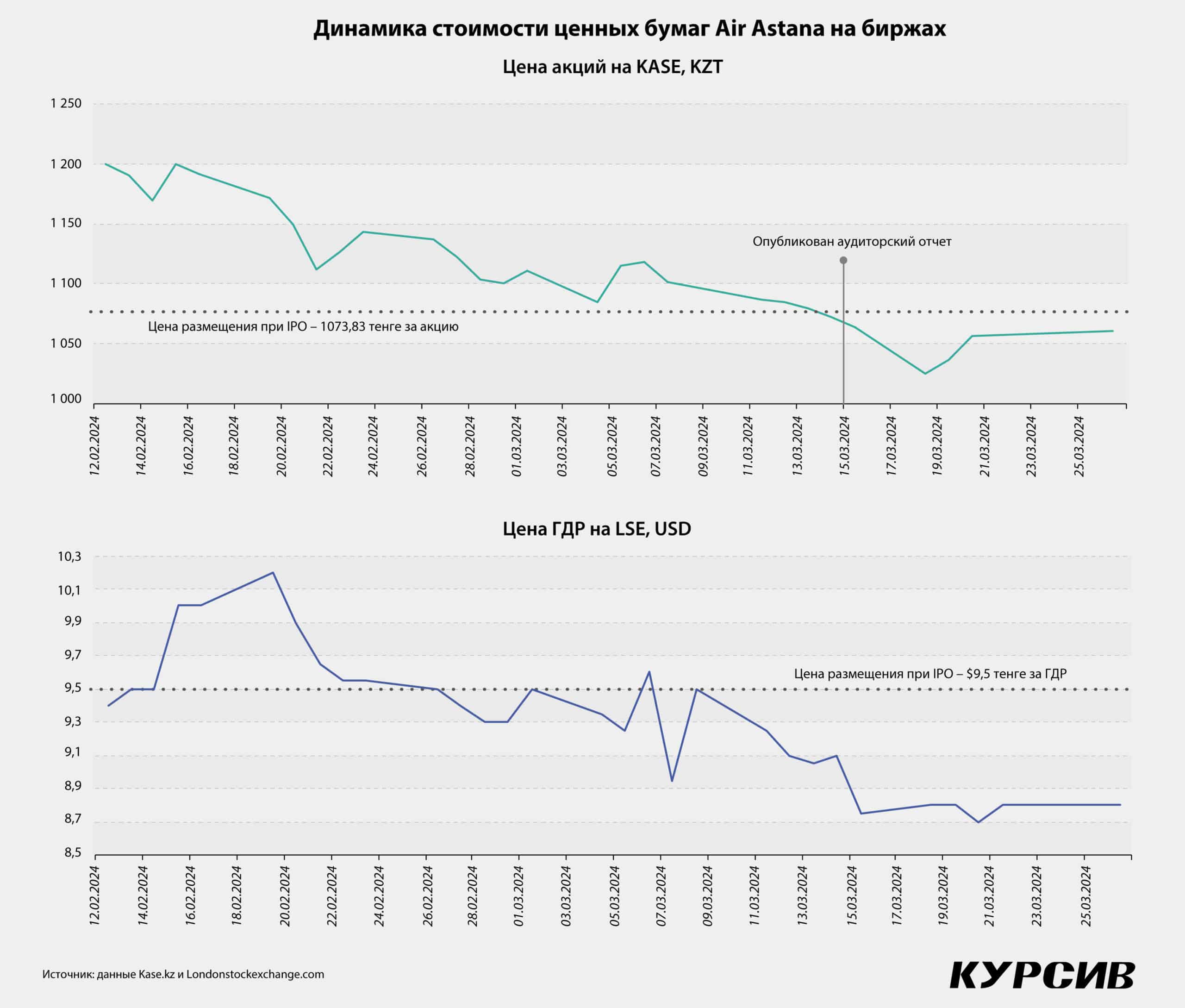

С момента IPO Air Astana прошло больше месяца. За это время котировки акций авиакомпании на бирже демонстрировали преимущественное падение. Сегодня акции торгуются на уровне цены размещения. «Курсив» спросил у инвестаналитиков, с чем это связано.

По итогам торгов 27 марта акции Air Astana закрылись ниже уровня размещения – 1073,94 тенге за бумагу. За неделю до этого котировки в моменте опустились до 1000 тенге за акцию. Хотя в первые дни торгов за акцию на KASE давали более 1200 тенге. На пике бумаги стоили 1275 тенге.

Напомним, что Air Astana объявила цену размещения в рамках IPO в пределах 1073,83 тенге за акцию. Бумаги авиакомпании торгуются на биржах в Казахстане и Лондоне с середины февраля текущего года. На Лондонской бирже 27 марта AIRA GDR торгуются на уровне $8,9 за бумагу при цене предложения первичного размещения в $9,5 за ГДР (базовый актив – четыре акции).

Дамир Сейсебаев, директор департамента управления активами UD Capital, предполагает, что ажиотаж на рынке вызывают нетерпеливые инвесторы, которые создают излишнее предложение и толкают цены вниз. В то время как инвесторы с более длинным горизонтом инвестирования скупают подешевевшие бумаги.

Рамазан Досов, главный аналитик АФК, напоминает, что заявки розничных инвесторов, которые зачастую имеют в разы меньший горизонт инвестирования (чем, например, институциональные инвесторы), были удовлетворены почти в полном объеме (97,8% от всех заявок). Высокий free float (43,7% от всех акций) ввиду огромного первоначального спроса и реализации дополнительного опциона на размещение акций одним из брокеров также может влиять на цену акций. Чем выше free float, тем больше компания привлекла средств на IPO. Таким образом, был удовлетворен больший спрос на акции на первичном размещении, что негативно сказалось на спросе на вторичных торгах, объясняет аналитик. Кроме того, на поведение акционеров могло повлиять общее ухудшение аппетита к риску на мировых рынках капитала из-за очередного переноса начала снижения ставок Федрезервом (первое снижение может произойти в июне), добавляет он.

Во Freedom Finance также считают, что снижение котировок акций Air Astana связано с поведением участников рынка и присутствием спекулятивных денег в акциях.

«За годы на местном рынке сформировался вид инвесторов, которые благодаря отсутствию локап-периода делают ставку на стратегию роста цен в первые дни после IPO. Такие участники рынка могут оказать сильное давление на котировки в случае, если сила покупателей не превысит продажи», – объясняет Ансар Абуев, аналитик Freedom Finance Global.

Присутствие так называемого тихого периода в данном случае могло оказать влияние на котировки – инвесторы находились в информационном вакууме без свежих корпоративных новостей и оценок от аналитиков, при этом наблюдая за продажами вышеупомянутых спекулянтов. К тому же, учитывая опыт прошлых громких IPO, инвесторы, возможно, имели завышенные ожидания по росту бумаг в первые дни. При этом стоит обратить внимание на то, что с момента IPO с компанией не произошло ничего фундаментально важного, а первый отчет после размещения был опубликован совсем недавно, указывает аналитик.

Рамазан Досов отмечает более сильное снижение доли владения британской BAE system (с 49 до 15,3%) в сравнении с ФНБ «Самрук-Казына» (с 51 до 41%) после IPO. «Присутствие такого титулованного акционера – большой плюс для компании. А вот серьезное падение доли владения британской компании могло быть интерпретировано рынком как ее взгляд на ограниченный потенциал роста бизнеса и прибыли компании (в особенности с учетом того, что был cash out)», – объясняет он.

У инвестаналитиков есть вопросы к организации первичного размещения.

«Проведение IPO Air Astana можно описать одним словом – «перемудрили». Мне до сих пор непонятно, зачем предварительные торги начались раньше на несколько дней, чем основные торги на биржах? – задается вопросом Серик Козыбаев, директор филиала АО «Инвестиционный дом «Астана-Инвест» в МФЦА. – Ведь инвесторы еще не получили тогда акции и до последнего не знали, сколько они получили. В мировой практике премаркет начинается в тот же день, что и основные торги».

Юридические лица, подавшие заявки в долларах, не получили ни одной акции, негодует Козыбаев: «Возможно, организаторы намеренно это сделали, чтобы эти юрлица создали спрос на вторичных торгах для поддержания цены после проведения публичного размещения. Но судя по сегодняшним торгам на биржах, спрос невысок. Хотя организаторы заявили, что спрос на IPO кратно превышал предложение, в таком случае это являлось бы драйвером роста цены на вторичном рынке». Финансист предполагает, что юрлица, после того как не смогли купить акции, просто не стали делать вторую попытку приобрести бумаги Air Astana.

Невпечатляющая отчетность

15 марта Air Astana сообщила о результатах деятельности за 2023 год. Это первые результаты компании после публичного размещения акций. Презентация финансовых показателей прошла в виде онлайн-пресс-конференции с представителями руководства компании. Стоит отметить, что в таком формате свои результаты компания представляет впервые.

Согласно информации, представленной в презентации, авиакомпания нарастила чистую прибыль по итогам 2023 года на 21,5%, до $68,7 млн (данные включают показатели лоукостера FlyArystan). В документе указывается, что сравнение с 2022 годом приводится без учета доходов от хеджирования топлива (принесло в 2022 году $12,1 млн) и чрезвычайного рыночного события – объявления мобилизации в России. Благодаря ей резко вырос приток пассажиров из соседней страны, в том числе следовавших транзитом через Казахстан за границу. В позапрошлом году это принесло дополнительные $16,2 млн, которые были учтены позднее. С учетом их компания продемонстрировала бы сокращение чистой прибыли, поскольку показатель в 2022 году составил $78,4 млн.

Ассоциация финансистов Казахстана отмечает хорошие производственные результаты авиакомпании за 2023 год:

«Мы видим, что бизнес компании продолжил уверенный рост с точки зрения как количества перевезенных пассажиров (+10,1%, до 8,1 млн), среднего коэффициента загрузки (до 82,8 с 82,7% в 2022 году), так и парка воздушных судов (49 самолетов против 43 самолетов на конец 2022 года) и количества рейсов по ключевым направлениям (Турция, Индия, Таиланд, Узбекистан, Грузия и страны Персидского залива)».

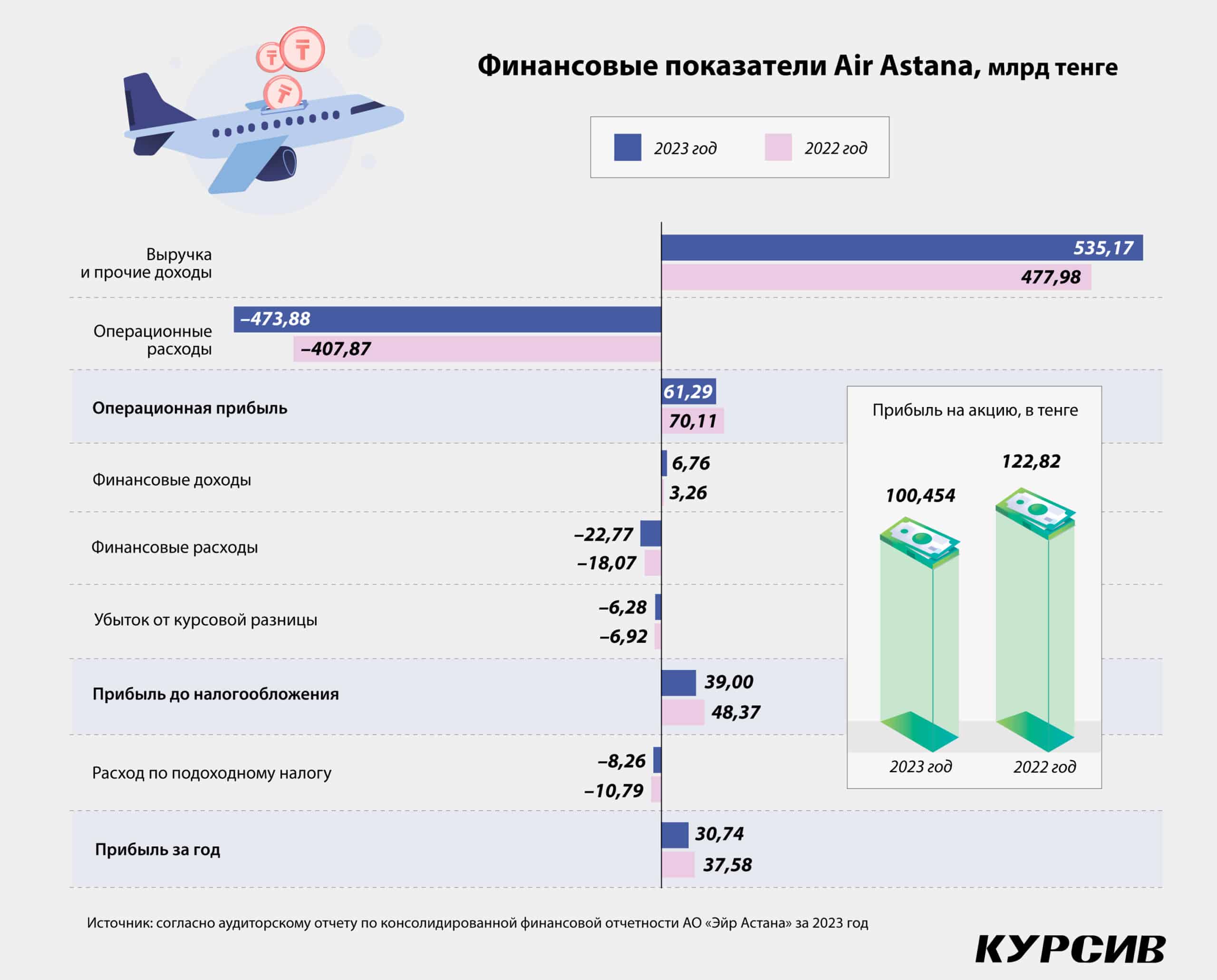

Однако основные финансовые показатели группы оказались не такими впечатляющими, считает экспертное сообщество. Согласно консолидированной аудиторской отчетности, где данные указаны в тенге и без учета вышеупомянутого чрезвычайного рыночного события, прибыль группы после после налогообложения составила 30,74 млрд тенге, что на 18% меньше, чем было в 2022 году.

Консолидированная выручка группы в нацвалюте выросла на 12% по сравнению с 2022 годом. Но операционные расходы увеличились на 16,2%. Основными статьями расходов по-прежнему являются топливо (+20,5 млрд тенге) и затраты на персонал и экипаж (+19,3 млрд тенге), которые существенно выросли в 2023 году. Данные показатели вполне могут стать причиной дальнейшего падения цены на акции авиакомпании, считает Серик Козыбаев.

Отчетность авиакомпании была воспринята рынком негативно. Как правило, реакция рынка на отчеты компаний моментальна и угасает после второй-третьей сессии торгов, объясняет Рамазан Досов:

«Это мы, в частности, можем наблюдать по акциям Air Astana: акции на KASE снижались в следующие две сессии на 0,35–3,8%, но уже на торгах 19 марта наблюдалось восстановление цен на акции авиакомпании (+1,1%)».

На 26 марта котировки AIRA вернулись на уровни 14 марта (то есть до публикации отчета эмитента). Последние торги были зафиксированы по цене 1069,9 тенге за акцию.

Во Freedom Finance финансовую отчетность авиакомпании оценивают как нейтральную.

«Квартальная выручка немного упала, но произошло это из-за непостоянных видов доходов. К тому же сыграл свою роль эффект частичной мобилизации в РФ, который резко увеличил доходы в 2022 году. Без учета этого нормализованные показатели прибыльности остались на прежнем уровне. С другой стороны, наблюдается снижение рыночной доли компании в IV квартале. Вряд ли такой отчет может стать фактором для кардинального разворота тренда. Основной интригой будут результаты за I и II кварталы 2024 года, когда компания должна будет оправдать заданные прогнозы роста», – резюмирует Данияр Оразбаев, аналитик Freedom Finance Global.

Ценовые прогнозы

Эксперты представили свои обновленные прогнозы по ценным бумагам Air Astana с учетом новой отчетности.

До IPO прогнозная цена AIRA от инвестиционного дома «Астана-Инвест» была 1292 тенге за акцию. Однако, учитывая показатели за 2023 год, аналитики не исключают пересмотр целевой цены.

«Возможно, авиакомпания объявит о выплате дивидендов, что может позитивно сказаться на цене на акции. Также на привлеченные на IPO деньги авиакомпания планировала приобрести дополнительно воздушные суда, что может существенно увеличить выручку в будущем. Поэтому мы пока занимаем выжидательную позицию и наблюдаем за дальнейшими решениями руководства авиакомпании и будущими показателями», – объясняет Серик Козыбаев.

Целевая стоимость UD Capital по акциям Air Astana на сегодня составляет 1340 тенге за акцию, что подразумевает потенциал роста в 26% от текущих уровней.

Фундаментальный анализ Air Astana от Freedom Finance на основе прогноза дисконтированных денежных потоков показывает целевую цену в 1600 тенге за акцию и потенциал роста в 51% от последней цены. Основным драйвером такой оценки является ожидаемый рост операционных и финансовых показателей на фоне расширения общего пассажиропотока и парка воздушных судов, указывают в инвесткомпании.

«Потенциальными драйверами роста акций Air Astana в краткосрочной перспективе могут выступить дополнительные покупки институциональными инвесторами или увеличение доли текущими миноритариями на фоне привлекательной цены приобретения (которые опустились ниже IPO), завершение выхода большинства трейдеров с коротким горизонтом инвестирования. В долгосрочной – устойчивый рост бизнеса и чистой прибыли», – добавляет Рамазан Досов.

Что было на предыдущих IPO

IPO Air Astana хотя и не было объявлено народным, но при распределении акций физические лица – резиденты были в приоритете, так же как и ЕНПФ (6,5%) и ЕБРР (5% акций). Сегодня акции торгуются ниже IPO, и на предстоящих публичных размещениях национальных компаний инвесторы могут быть не столь доверчивы, считает Серик Козыбаев.

Однако снижение рыночной стоимости сразу после начала торгов наблюдалось и на предыдущих IPO на казахстанском фондовом рынке. И, по нашим наблюдениям, динамика торгов акциями в первый месяц не определяет дальнейший тренд стоимости ценных бумаг.

Старт первичных размещений публичных компаний на казахстанском рынке связан с программой «Народное IPO». Первым участником программы стала компания «КазТрансОйл», вышедшая на публичные торги в 2012 году. В рамках IPO компания вывела 38,5 млн простых акций по цене 725 тенге за единицу, которые можно было приобрести по подписке. В покупке акций участвовали граждане РК, а также казахстанские накопительные пенсионные фонды.

Торги акциями КТО были запущены на Казахстанской фондовой бирже 25 декабря 2012 года по 800 тенге за акцию. В течение месяца после этого котировки стабильно падали. 24 января 2013 года торги акциями закрылись на отметке 759 тенге, однако уже на следующий день цена восстановилась до уровня 800 тенге. Через год акции стоили уже 906 тенге. За 12-летнюю историю торгов акции КТО несколько раз опускались ниже стоимости первичного размещения. Сегодня бумаги «КазТрансОйла» торгуются в районе 840 тенге за акцию (+5% к цене размещения).

18 декабря 2014 года прошло первичное размещение простых акций KEGOC в рамках «Народного IPO». Акции компании можно было приобрести методом подписки. Было объявлено о размещении пакета в объеме 10% минус одна акция компании, что составляет 25,9 млн простых акций по цене 505 тенге за каждую. Спрос превысил предложение на 27%. 19 декабря на KASE прошли первые торги акциями KEGOC практически по цене первичного размещения. Вскоре акции начали дешеветь, через месяц за них предлагали 483 тенге, к концу марта 2015-го акции рухнули до 300 тенге за бумагу. Однако после этого последовал многолетний цикл роста, ниже стоимости первичного размещения котировки больше не опускались. Через год после IPO акции стоили уже 700 тенге, максимальная цена за бумагу была зафиксирована в ноябре 2021 года – 1920 тенге за акцию. Последняя цена на бирже – около 1480 тенге за бумагу. Это почти в 3 раза больше цены первичного размещения.

Одним из самых удачных IPO стало размещение акций «Казатомпрома». В ноябре 2018 года было осуществлено первичное размещение в размере 14,92%, или 38,69 млн штук акций и глобальных депозитарных расписок с двойным листингом на Лондонской фондовой бирже (LSE) и бирже Astana International Exchange (AIX). В результате данного IPO порядка 86% предложенного пакета акций АО «НАК «Казатомпром» было размещено на LSE и около 14% – на AIX. Цена предложения составила $11,6 за глобальную депозитарную расписку и 4322,74 тенге за акцию.

Первые торги бумагами «Казатомпрома» прошли на Астанинской бирже по 4705 тенге за акцию. Пару лет сильной динамики по акциям не наблюдалось. Через месяц после размещения акции на AIX стоили 4925 тенге, через год их стоимость подросла до 5300 тенге за бумагу. Но уже в конце 2020 года начался быстрый рост акций на фоне увеличения стоимости урана. Сегодня акции «Казатомпрома» торгуются уже в районе 18 300 тенге за бумагу, это в 4 раза больше цены первичного размещения.

Последнее «народное» публичное размещение прошло в декабре 2022 года. Казахстанцам были предложены акции нацкомпании «КазМунайГаз». В рамках IPO «Самрук-Казына» продал 3% акций КМГ на сумму 153,8 млрд тенге. 8 декабря 2022 года вторичные торги акциями КМГ были запущены на AIX и KASE. Цена размещения за одну акцию составила 8406 тенге. В первый месяц торгов за счет активной рекламы акции стабильно двигались вверх, акции на Казахстанской фондовой бирже подорожали до 9290 тенге. Еще через некоторое время последовала временная просадка, в моменте акции опускались ниже стоимости размещения, после чего котировки быстро пошли вверх. Последняя цена акций на KASE составила 11 919 тенге за бумагу, что дает 42%-ный рост к цене размещения.