В Казахстане заняты почти все склады — законтрактованы даже те, которые еще не построены

Ставки аренды на качественные склады выросли вдвое в Алматы за последние три года. Тренд, судя по всему, сохранится: предложение по-прежнему не успевает за растущим спросом. По оценкам экспертов, в пятилетней перспективе Алматы потребуется в два раза больше складов, чем есть сейчас.

В мегаполисах Казахстана наблюдается устойчивая тенденция превышения спроса на качественные склады над их предложением. Доля свободных складских площадей уже около трех лет находится на минимуме. По словам представителей отрасли, вакансия на качественных складах не просто нулевая – клиенты буквально стоят в очереди. Причина заключается в стремительном росте объемов e-commerce и транзитного грузопотока, а также в приходе на рынок Казахстана зарубежных игроков, в то время как новые свободные складские площади практически не появляются.

Кратный рост

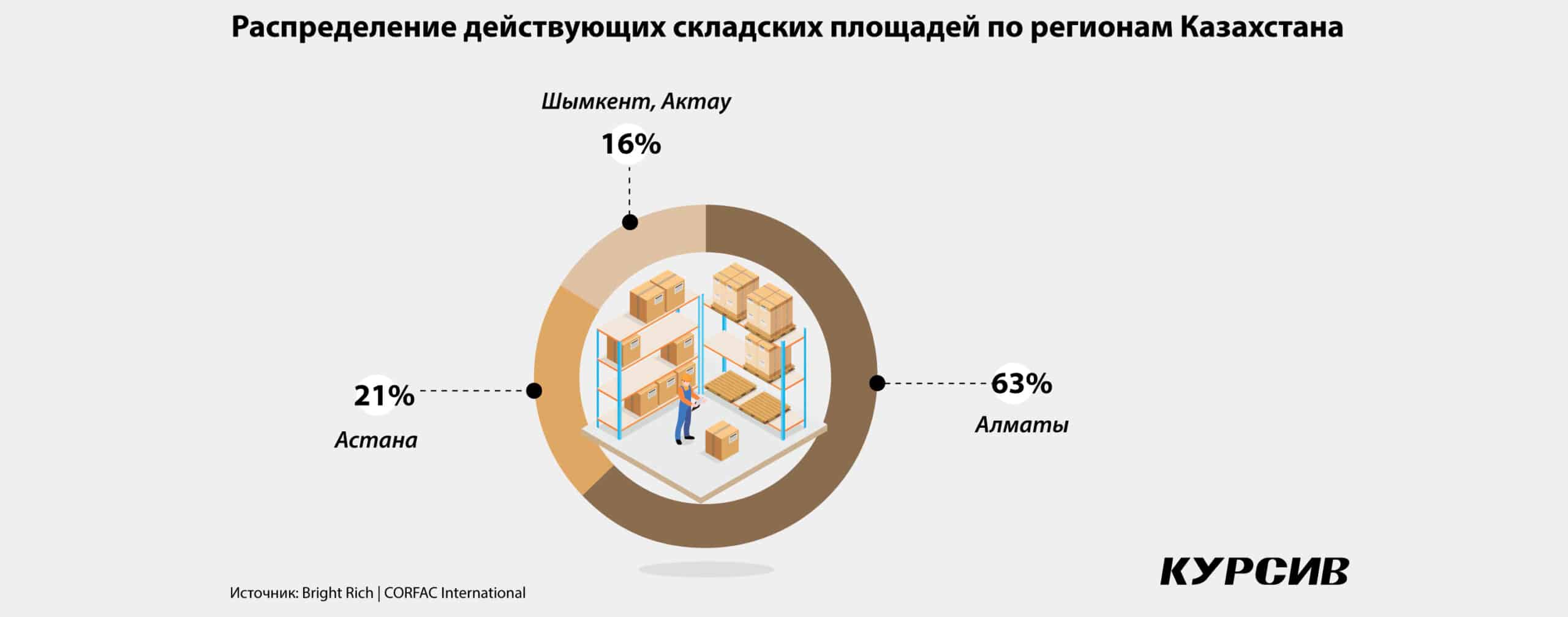

На четверть могут взлететь арендные ставки на качественные склады в главном логистическом хабе страны – Алматы – к концу 2024 года по сравнению со ставками конца 2023 года, прогнозируют в IBC Real Estate.Это внушительный, но не рекордный рост. В минувшем году аренда складской недвижимости в мегаполисе, на который приходится более 60% площадей современных логистических комплексов, по разным оценкам, стала дороже на 30–44%. А в 2022-м годовой рост ставок эксперты Colliers Kazakhstan оценивали в 68%. Брокер Bright Rich | CORFAC International сообщает, что за последние три года арендные ставки на склады класса А в Алматы удвоились.

Аналитики и брокеры сходятся в том, что аренда серьезно дорожает, при этом разброс данных у них существенный. На закрытом рынке информацию эксперты собирают собственными методами. А в ситуации, когда вакансия стремится к нулю, игроки, имеющие свободные площади, фактически диктуют цены. Так, некоторые арендаторы сообщали о росте ставок аренды в 2022 году в 1,5–2,5 раза. Один из экспертов на условиях анонимности рассказал «Курсиву», что для отдельных международных компаний арендодатели применяют официальную (прописанную в договоре) и неофициальную часть арендной ставки, а другие компании, напротив, платят по ставкам ниже рынка.

Сейчас средние ставки аренды складских площадей класса А в Алматы в IBC Real Estate оценивают в 5,5 тыс. тенге за «квадрат» (с учетом операционных расходов и без НДС и коммунальных платежей). В конце минувшего года сделки на новые объекты закрывались по ставкам в районе 4,5–5,0 тыс. тенге за 1 кв. м, а к концу 2024-го эксперты прогнозируют рост ставок до 5,8–6,0 тыс. тенге за «квадрат» в месяц.

«Основные причины роста ставок – повышенный спрос на размещение при практически полном отсутствии свободных складских площадей и невысокий объем ввода в эксплуатацию качественных объектов», – объясняет партнер, региональный директор департамента индустриальной и складской недвижимости NF Group Константин Фомиченко.

«Такой скачок цен обусловлен дефицитом предложения при повышенном спросе», – вторит ему член совета директоров, руководитель департамента по работе со складскими и производственными помещениями, генеральный директор IBC Real Estate в Казахстане Евгений Бумагин.

«Ставки растут вследствие недостатка готового предложения, а также высокой ключевой ставки и стоимости строительства, что отражается на ставке аренды объектов built-to-suit», – добавляет сооснователь и партнер Bright Rich | CORFAC International Евгений Титаренко.

При отсутствии вакантных площадей практически единственным реальным решением для крупных арендаторов становятся проекты формата built-to-suit (BTS), когда складской объект строится под конкретного заказчика, с учетом его специфических требований, или built-to-rent (BTR), когда после завершения строительства объект сдается заказчику в долгосрочную аренду. А те, кому экономически невыгодно вкладываться в строительство склада, обращаются к 3PL-операторам.

Гуттаперчевый 3PL

«Собственники действующих складских объектов, как правило, не рассматривают арендаторов на площади менее пяти тысяч квадратных метров, а 3PL-операторы не столь избирательны. За счет гибкости подхода такие компании готовы зайти практически на любую свободную площадку и предложить услуги ответхранения», – объясняет специфику дефицитного складского рынка Казахстана Евгений Титаренко.

3PL-провайдеры оперативны в своих решениях и активно занимают как небольшие, так и крупные складские площади, как только те появляются на рынке. Так, на прошлой неделе была анонсирована сделка по аренде на семь лет 3PL-оператором Unigroup более 23 тыс. кв. м в строящемся в формате BTS складском комплексе FOCUS AKSENGIR (девелопер проекта – Focus Logistics, входит в группу компаний Bazis). По данным IBC Real Estate, вся площадь сделки уже зарезервирована под конкретного поклажедателя. А СЕО Focus Logistics Диас Галиев добавляет, что сделка с 3PL-оператором Unigroup была заключена еще на этапе проектирования складского комплекса.

Профессиональный провайдер 3PL способен снизить риски и затраты бизнеса за счет шеринга расходов на транспортные услуги, складское оборудование, квалифицированных специалистов, объединяя множество клиентов на одной площадке.

«Воспользоваться 3PL-услугами для нас оказалось выгоднее, чем арендовать склад самостоятельно», – подтверждает исполнительный директор компании – дистрибьютора офисной техники GTC Андрей Романенко.

Устойчивый спрос на услуги 3PL в первую очередь формируют международные компании, работающие в сфере e-commerce. Так, российские компании, выходящие на рынок Казахстана, как правило, интересуются площадями до 10 тыс. кв. м под свои нужды и свыше 20 тыс. кв. м – с инвестиционными целями, говорят в Bright Rich | CORFAC International.

В ответ на растущий спрос логистические провайдеры расширяют мощности на услуги ответственного хранения, рассчитанные на аренду малых площадей (до 100 кв. м) на короткий срок. Практически все заявленные к вводу логистические объекты в Казахстане предполагают наличие сервиса 3PL, отмечают в Colliers Kazakhstan.

Лидерами рынка 3PL в Colliers Kazakhstan называют компании ILP, Damu Logistics, ALG Company в Алматы и ТЛЦ «Астана», AIE Logistics, «Астык Логистик» в Астане. Появляются и новые игроки. Например, российский фулфилмент-оператор СДТ совместно со SPARK запустил в 2023 году в Алматы фулфилмент-центр площадью 22 тыс. «квадратов». Он нацелен на обслуживание местных интернет-магазинов и маркетплейсов, а также селлеров, работающих на площадках Kaspi, Wildberries, OZON, «Яндекс.Маркет» и так далее.

Ставка аренды на таких объектах тарифицируется в палето-местах. На конец 2023 года стоимость палето-места, по данным Bright Rich | CORFAC International, составила 4,6 тыс. тенге в месяц.

Критический дефицит

В Казахстане, по оценкам аналитиков, 1,3 млн кв. м качественных складов (классы A и B). Это в разы больше, чем в Узбекистане, Кыргызстане и Таджикистане, вместе взятых. Но обеспеченность складской недвижимостью (0,07 кв. м на человека) в нашей стране существенно ниже, чем в России (0,32 кв. м), не говоря о Китае (0,81 кв. м) или европейских странах, где на каждого жителя приходится 4–4,6 складского «квадрата».

Развитие сегмента в РК несколько лет буксовало из-за ограниченного ввода в эксплуатацию новых объектов.

«Высокая стоимость кредитования и рост стоимости строительства снижали потенциальную доходность девелоперов», – объясняет Евгений Бумагин.

Постепенное снижение базовой ставки и сохраняющийся высокий спрос со стороны арендаторов в 2023-м сдвинули рынок с мертвой точки – интерес инвесторов к сегменту начал расти. Сейчас в Казахстане строится около 550 тыс. «квадратов» качественных складских помещений – более трети от объема существующего предложения. Это в разы больше, чем было заявлено в начале 2023 года.

На рынок выходят новые игроки, а действующие наращивают объемы. В стране активно продолжают развиваться российские сетевые ретейлеры. В дополнение к складу для OZON площадью 38 тыс. кв. м, построенному в 2023-м в Астане, в алматинском логопарке Focus Aksengir для российского сетевого ретейлера строится логистический комплекс на 100 тыс. кв. м. Фулфилмент-центр такой же площади вблизи Алматы возводят и для Wildberries. Часть этого объема (40 тыс. кв. м) будет введена в 2024 году.

Еще один российский девелопер, по словам Бумагина, планирует начать строительство нового логистического парка площадью около 100 тыс. кв. м в районе Капшагайской трассы. Кроме российских компаний интерес к казахстанскому рынку проявляют представители Юго-Восточной Азии – Китай, Индия, а также арабские страны.

Но, несмотря на внушительные цифры, подавляющая часть планируемого в этом году ввода уже законтрактована, поэтому вопрос с дефицитом площадей на рынке новые проекты не решат. Тем более что при большом объеме заявленных предложений реализуются они, по словам Евгения Бумагина, медленно.

«Дальнейшее снижение ключевой ставки и, как следствие, стоимости заемного финансирования будет способствовать началу строительства ранее заявленных объектов и появлению новых», – уверен Евгений Бумагин.

В перспективе складской рынок Казахстана (как и арендные ставки) будет только расти, сходятся во мнении эксперты. Среди предпосылок к этому низкая обеспеченность качественной складской недвижимостью, рост экономики страны и объема e-commerce, а также дальнейшее увеличение транзитного грузопотока между странами ЕАЭС и регионами Южной Азии, Восточной Африки и Ближнего Востока. Потенциальный рост в перспективе ближайших пяти лет, по прогнозам IBC Real Estate, превышает 1,5 млн кв. м.

«У рынка складской недвижимости Казахстана есть большой потенциал для дальнейшего развития. И сотрудничество с сопредельными странами в части разработки новых транспортных проектов и организации грузовых перевозок будет только ему способствовать», – отмечает Константин Фомиченко.

«Понимание ключевых драйверов спроса еще формируется. Начало цикла снижения базовой ставки способствует стремительному росту интереса инвесторов к сегменту: объем заявленных проектов за последние месяцы значительно вырос», – добавляет Евгений Бумагин.

По прогнозу Bright Rich | CORFAC Int., в 2024–2025 годах Казахстан ожидает увеличение объемов нового строительства, выход на рынок зарубежных девелоперов и сохранение на высоком уровне спроса на услуги логистических операторов. Дефицит качественного предложения на складском рынке сохранится, так как объем спроса по-прежнему будет превышать имеющееся предложение.

«На мой взгляд, рынок Казахстана только набирает обороты. Большие логистические цепочки все еще перестраиваются, и постепенно, по ходу этой перестройки, спрос на республику как логистический хаб будет расти», – резюмирует Евгений Титаренко.