Сделка по продаже квазигосударственного Bereke Bank катарскому банку Lesha вышла на финишную прямую. Цена, на которой сошлись покупатель и продавец, выглядит не очень высокой, но у «Байтерека» для ответа на такого рода претензии есть железный аргумент: бывший Сбер достался правительству Казахстана фактически бесплатно.

Восток шустрее

Цену сделки первым озвучил покупатель. Произошло это 20 мая, когда Lesha Bank проинформировал Катарскую фондовую биржу о том, что 31 марта 2024 года заключил с холдингом «Байтерек» договор о приобретении Bereke Bank за 65 млрд тенге (эквивалентно $147 млн, если считать по курсу 442 тенге за доллар).

Со стороны продавца аналогичного объявления не было. Как сообщили «Курсиву» в НУХ «Байтерек», холдинг «на текущий момент проводит мероприятия по закрытию сделки», а соответствующую информацию на KASE разместит после ее завершения. По поводу опережающего раскрытия со стороны покупателя в «Байтереке» пояснили, что Lesha Bank «опубликовал уведомление в силу требований катарского законодательства».

По информации «Байтерека», финансовое положение Bereke Bank для определения цены сделки оценивалось по состоянию на 30 июня 2023 года. На просьбу рассказать о критериях оценки в холдинге сообщили, что она «произведена независимым оценщиком в соответствии с методикой оценки». Как выяснил «Курсив», деньги за бывший Сбер «Байтереку» еще не заплатили.

«Сделка планируется к закрытию после завершения всех необходимых процедур, в том числе после оплаты акций банка, которая на сегодня (28 мая 2024 года. – «Курсив») не произведена», – рассказали в холдинге.

На вопрос, какие разрешения и от каких госорганов должен получить «Байтерек», чтобы финализировать сделку, в НУХ заявили, что «со стороны холдинга приняты все необходимые корпоративные решения». В случае успешного завершения сделки, подчеркнули в «Байтереке», вырученные средства будут направлены в Комитет госдоходов Минфина.

Операцию по национализации казахстанского Сбера (который был вторым по величине банком РК, но полностью утратил конкурентоспособность из-за санкций) и его последующей приватизации (в промежутке между покупкой и продажей банк был выведен из санкционного списка) государство провело достаточно быстро: процесс «в случае успешного завершения» займет не более двух лет («Байтерек» стал владельцем Сбера 1 сентября 2022-го). Сейчас трудно себе представить, что новым владельцам удастся вернуть бывшему Сберу те масштабы бизнеса, которыми он оперировал до начала войны в Украине (более того, стратегия, которую изберут инвесторы из экзотического Катара для развития бизнеса в Казахстане, неизвестна в принципе). Но уже сам по себе уход квазигосударственного игрока с отечественного банковского рынка – это позитивное событие как для финансового сектора, так и для экономики страны в целом.

Холдинг доволен

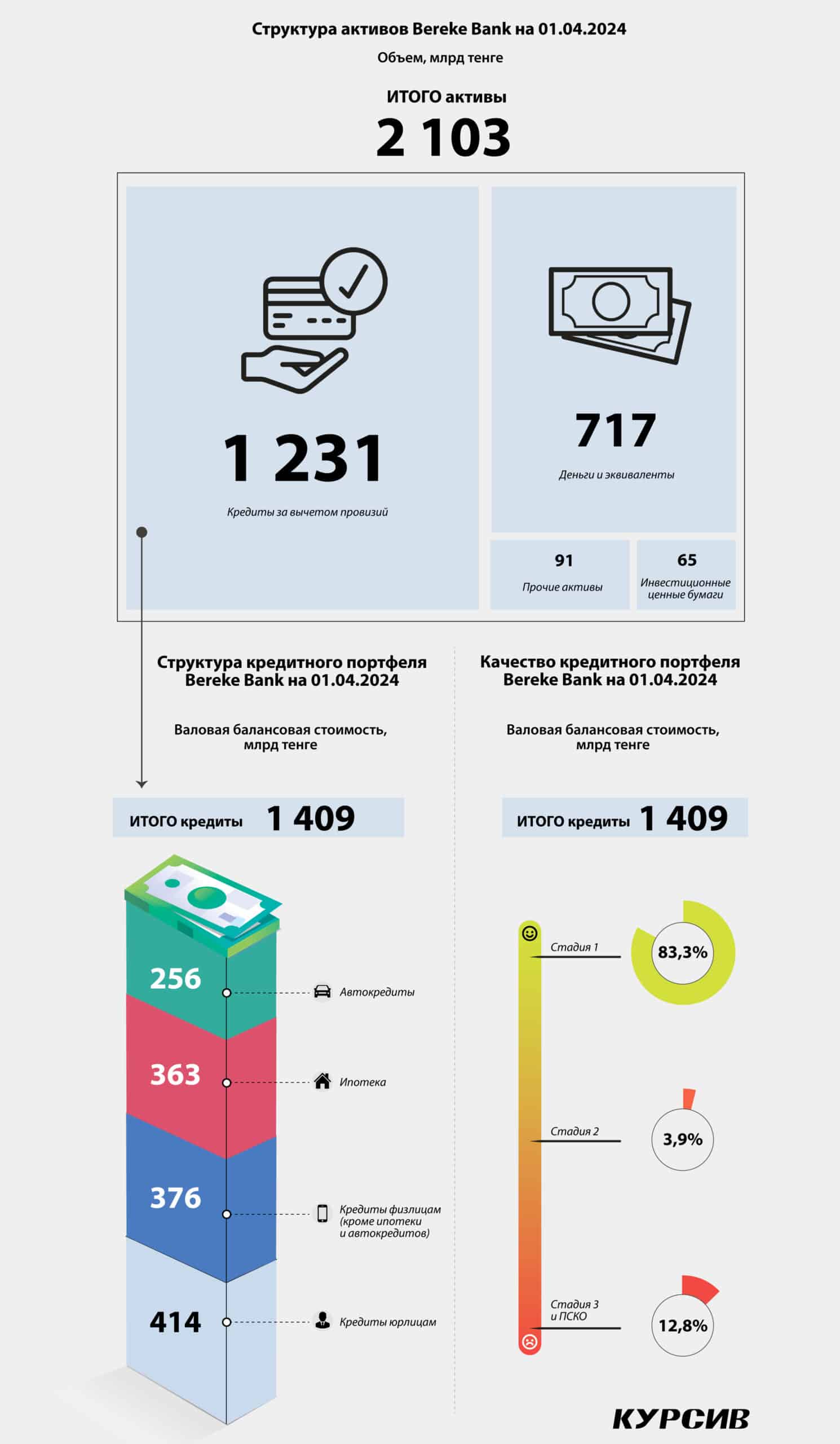

Возможно, дискуссионным вопросом является сумма сделки. По состоянию на 1 апреля этого года собственный капитал Bereke Bank по балансу составлял 163 млрд тенге. Таким образом, банк будет продан за 39,8% от размера капитала. На это публично обратила внимание, например, председатель правления Халык Банка Умут Шаяхметова.

«Насколько рыночная цена была за Bereke? Только 40% от капитала», – заявила она 21 мая на форуме, организованном Ассоциацией финансистов Казахстана.

Оценка справедливой стоимости Bereke Bank при его продаже катарцам (то есть цены выхода государства из актива) затрудняется отсутствием исчерпывающей информации о цене входа, которая была заплачена Казахстаном за покупку Сбера. Руководство «Байтерека», сравнивая эти две суммы (покупки и последующей продажи), утверждает, что реализовало банк с выгодой для страны, и с чиновниками из квазигоссектора здесь трудно поспорить. В начале этого года, отвечая на вопрос «Курсива» о том, сколько денег и из каких источников заплатила казахстанская сторона за покупку Сбера, в «Байтереке» сообщили, что сделка была совершена на взаимно приемлемых условиях, раскрыть которые не позволяет конфиденциальность соглашения, заключенного с материнским Сбербанком. При этом в «Байтереке» особо подчеркнули, что никаких бюджетных средств для расчетов с продавцом холдинг не привлекал.

На днях, 24 мая, небольшой комментарий журналистам по поводу уже сделки с катарцами дал первый зампред «Байтерека» Нурболат Айдапкелов. По его словам, «если мы, условно, за ноль тенге купили», то продажа за 65 млрд – «это как минимум хорошая прибыль». Спикер в очередной раз повторил, что государственных денег на покупку Сбера потрачено не было. На уточняющий вопрос, чьи в таком случае деньги были потрачены, Айдапкелов рассказал: «У нас была договоренность с головным банком (российским Сбером. – «Курсив»), и в рамках взаимозачетов мы эту сделку провели».

Аудированная отчетность «Байтерека» за 2023 год подтверждает, что для холдинга покупка Сбера была не просто бесплатной, но даже прибыльной. Российский Сбер в качестве оплаты сделки получил от казахстанской стороны 130 млрд тенге (эта сумма полностью совпадает с прибылью банка, заработанной в 2021 году), но это были деньги не «Байтерека», а самого банка, который после смены акционеров был переименован в Bereke (и закончил 2022 год с убытком в 125 млрд тенге). При этом чистые активы Сбера на дату закрытия сделки (1 сентября 2022-го) составляли 175 млрд тенге, что позволило «Байтереку» зафиксировать доход от выгодного приобретения в размере 30 млрд тенге. Таким образом, в целом на покупке и продаже Сбера холдинг заработал 95 млрд тенге.

Кому надо зачтется

Однако промежуточная отчетность казахстанского Сбера показывает, что материнскому банку за «дочку» платил не только «Байтерек». О том, как менялось финансовое положение казахстанского Сбера (и прежде всего – его обязательства и ключевые кредиторы) после введения антироссийских санкций, «Курсив» подробно писал в начале года. Если вкратце, то в марте 2022-го Сбербанк РФ выдал казахстанской «дочке» антикризисный (под 0,75% годовых) кредит на сумму 146 млрд рублей. В сентябре эта задолженность исчезла с баланса. Кто и из каких источников ее погасил, участники сделки умалчивают. Как сообщили «Курсиву» в Bereke, «задолженность перед Сбербанком России была погашена за счет средств, полученных в виде заемных средств и срочных депозитов, более детальная информация является банковской тайной и не может быть раскрыта».

Возможно, долг перед российским Сбером был урегулирован как раз посредством неких «взаимозачетов», о чем, общаясь с журналистами, упомянул г-н Айдапкелов. В этом случае гипотетически получается, что Казахстан нашел некоего частного (поскольку мы верим, что госсредства при покупке Сбера не использовались) инвестора, который держал крупные суммы в Сбербанке РФ (или другом российском госбанке) и пожертвовал их часть (безвозмездно либо с каким-то прицелом на будущее) в обмен на списание обязательств казахстанского Сбера перед российским.

Схема выглядит фантастичной, но бесспорными фактами являются факт появления долга в размере 146 млрд рублей, факт его исчезновения с баланса и отказ участников сделки комментировать эти факты. Зато катарские инвесторы заходят не только на банковский, но и на телекоммуникационный рынок Казахстана: как сообщалось, «Казахтелеком» в рамках демонополизации отрасли связи продаст катарскому холдингу Power International двух своих мобильных операторов – Tele2 и Altel. Сумма этой сделки пока неизвестна. Возможно, когда цену озвучат, по поводу ее «рыночности» тоже возникнут дискуссии.

Кстати, похожим образом, под предлогом конфиденциальности подписанных сторонами соглашений, государство отказалось раскрывать сведения о том, кто, сколько и кому заплатил за «возвращение активов Jusan в юрисдикцию РК». Зато агентство Bloomberg в прошлом году узнало, что деньги Галимжану Есенову на выкуп активов Jusan якобы предоставил совладелец Kaspi Вячеслав Ким и сделано это было якобы по просьбе властей Казахстана. Так совпало, что пару месяцев назад в Jusan Bank сменился председатель правления и банк возглавила Гульмира Джумадиллаева, которая с 2007 по 2021 год трудилась зампредом в Kaspi Bank и для которой г-н Ким все это время являлся одним из непосредственных работодателей.

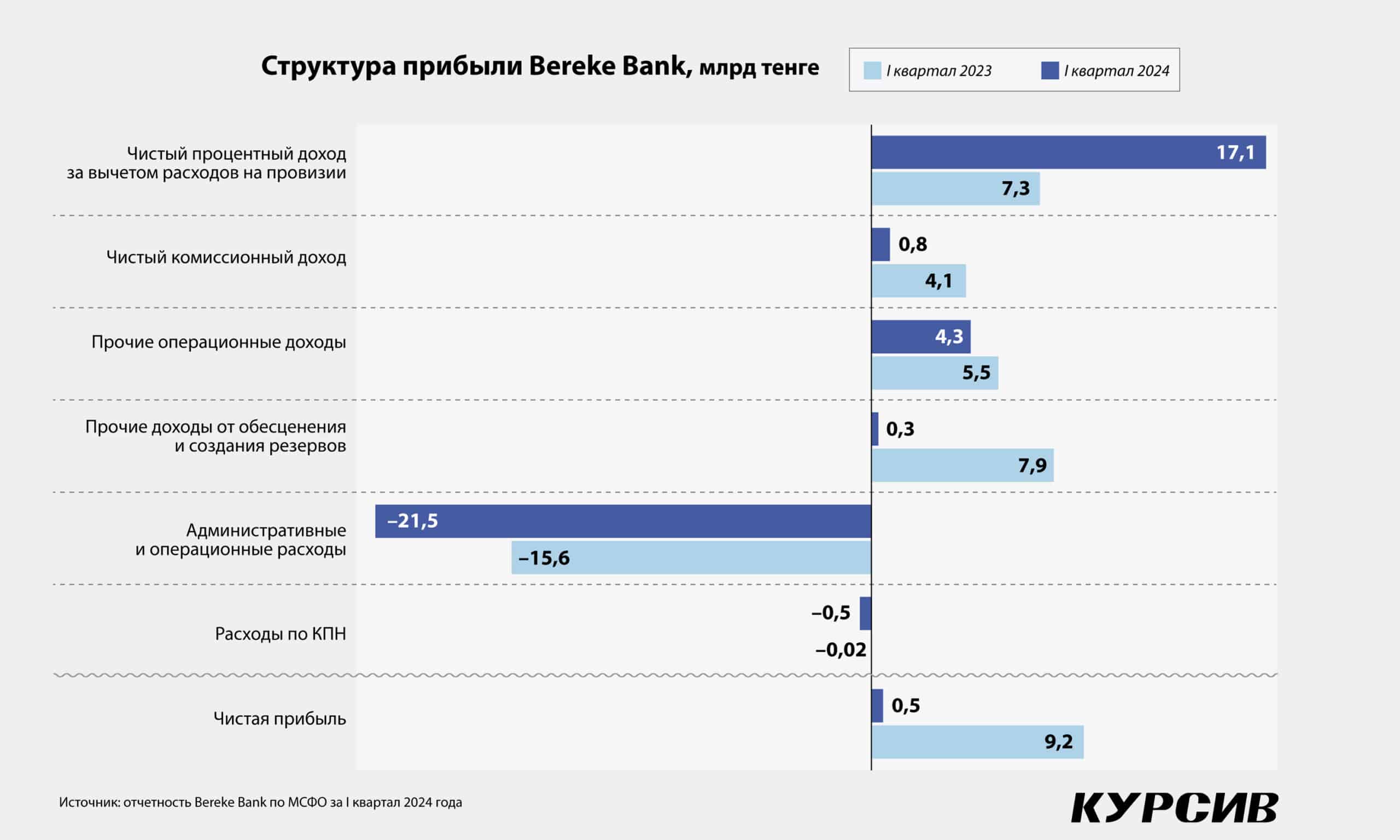

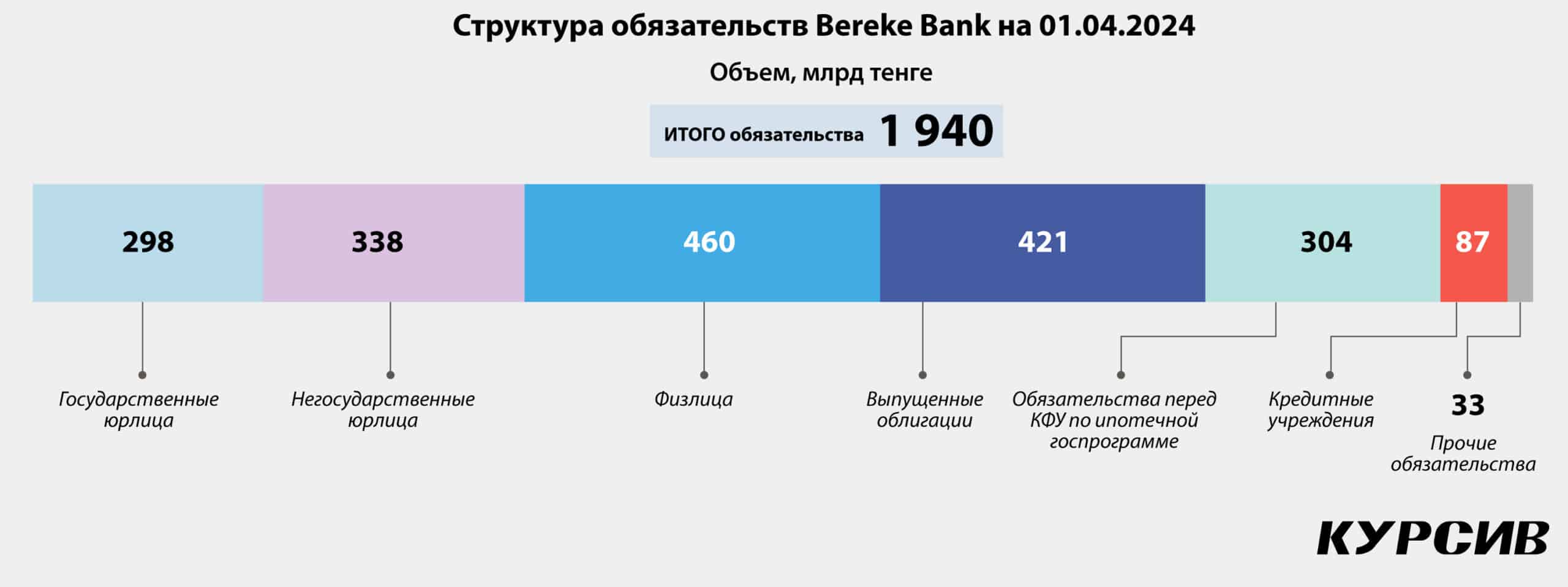

Не исключено, что кажущаяся заниженной цена продажи Bereke объясняется высокой долей государства в текущих обязательствах банка и его неочевидной текущей способностью генерировать интересную для инвесторов прибыль. Как видно из инфографики, на 1 апреля доля государственных юрлиц в долговой нагрузке банка составляла 15,4%, а в портфеле корпоративных вкладов – целых 46,9%. Скорее всего, это деньги «Байтерека» и его «дочек», которые холдинг, перестав владеть Bereke, может изъять (хотя бы в целях диверсификации и снижения рисков концентрации).

Кроме того, у банка есть облигационные займы на сумму 421 млрд тенге (21,7% от обязательств), срок погашения которых наступает совсем скоро (в текущем году) и 109 млрд тенге из которых банк уже погасил 1 апреля. Держателями этих бумаг также выступают либо структуры «Байтерека», либо иные госорганизации (в аудированном отчете Bereke за 2023 год они указаны как компании, находящиеся под общим контролем). Быстро заместить этих государственных кредиторов рыночными клиентами катарцам будет затруднительно, поэтому, возможно, новым владельцам Bereke, помимо оплаты собственно сделки, придется вложиться в докапитализацию новоиспеченной казахстанской «дочки».