Рекордные продажи и выпуск автомобилей в прошлом году скрывают структурные проблемы. Часть из них отрасль сможет преодолеть до конца текущего года, однако для решения оставшихся вопросов потребуется вмешательство государства.

Запас хода

В 2023 году автопарк РК увеличился на 781 тыс. легковых автомобилей – абсолютный рекорд за все время ведения этой статистики. Это значение следует скорректировать на 305 тыс. авто, которые были легализованы в первой половине года. Без учета легализованного транспорта автопарк вырос на 477 тыс. легковых авто – это тоже рекорд. Последний раз такой аномальный рост наблюдался в 2010- 2011 годах, когда парк легковых автомобилей прибавил 431 тыс. и 466 тыс. соответственно. К этому привело повышение тарифа на ввоз подержанных иномарок до запретительного уровня в 35%, но правительство РК тогда предоставило льготный период, действовавший со второй половины 2010-го до середины 2011-го. «Курсив» разбирается, с чем связан рекорд 2023 года.

Факторы роста

Устойчивый спрос на личный автотранспорт в Казахстане, помимо растущих доходов населения, базируется на нескольких факторах.

Во-первых, страна переживает умеренную урбанизацию, которая сопровождается расширением агломерации вокруг крупных городов.

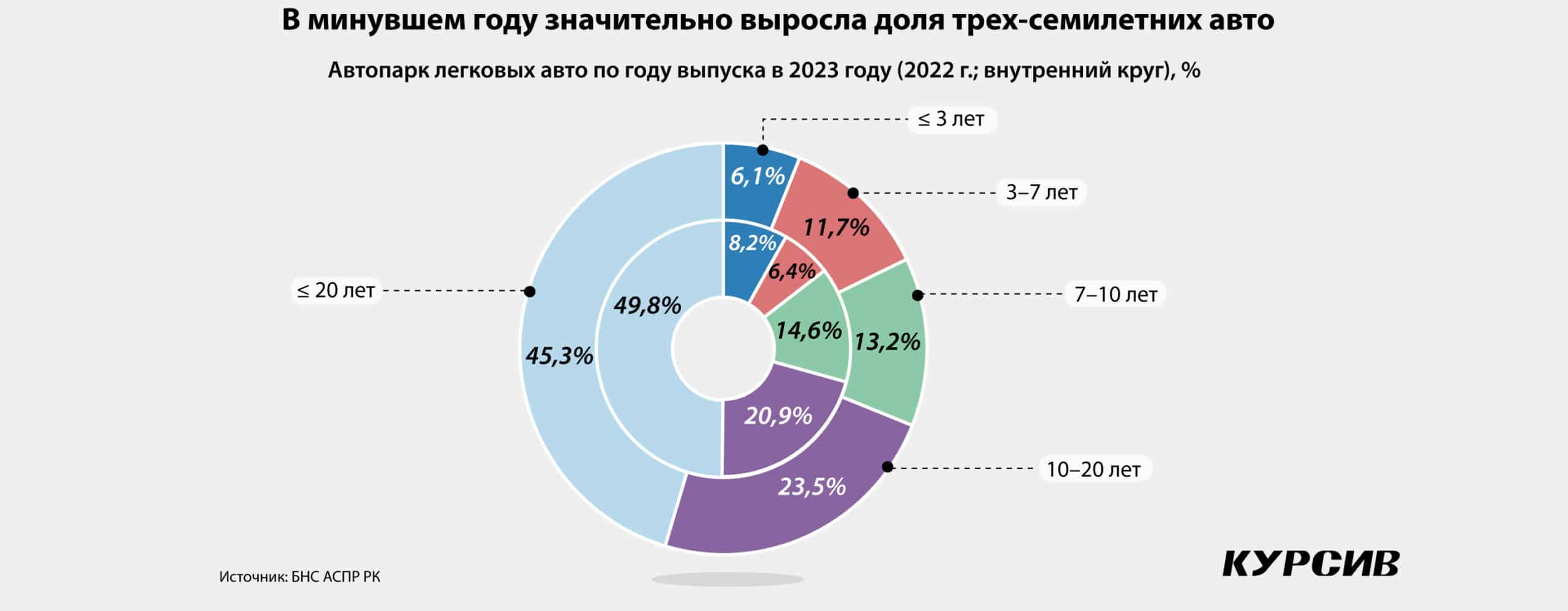

На это накладываются проблемы старения автопарка. Год назад каждый второй автомобиль был старше 20 лет, каждый пятый – старше 10 лет. Прирост автопарка в 2023 году улучшил ситуацию. К примеру, доля трех-семилетних авто выросла на 5,3 процентных пункта, но не кардинально: автомашины, выпущенные более 20 лет назад, продолжают доминировать (45,3%).

Во-вторых, по сравнению с другими странами в РК довольно низкая обеспеченность личным автотранспортом, и здесь скрыт дополнительный резерв для роста. В 2014 году обеспеченность личным автотранспортом на 100 человек постоянного населения достигла 22. Но в следующие годы (за исключением 2020-го) показатель стабильно сокращался, опустившись по итогам 2022-го до 18,6 автомобиля на 100 жителей. Тренд развернулся в прошлом году: коэффициент увеличился до отметки в 22,3, достигнув исторического максимума.

Но это на десять пунктов меньше, чем в соседней России – наиболее подходящей для сравнения стране. Казахстан схож с РФ как по плотности населения, так и по уровню экономического развития (метрикой для этого был взят объем ВВП по паритету покупательной способности). Если сравнивать РК с Канадой, у которой большая территория и низкая плотность населения и которая опережает нас по экономическому развитию, то разрыв в обеспеченности личным транспортом составляет 3,5 раза.

Низкая автомобилизация в РК придает оптимизм местному автобизнесу, который связывает дальнейший рост спроса на авто как с вышеперечисленными факторами, так и с увеличением благосостояния граждан. Но это верно только отчасти. Существует нелинейная зависимость автомобилизации от уровня доходов. Как показывают исследования, когда в российских регионах с наибольшим доходом населения замедляется темп автомобилизации, спрос в лучшем случае смещается в сторону более дорогих авто. Кроме того, автолюбители пересаживаются с седанов на кроссоверы. В этих регионах сказывается эффект насыщения на фоне развития инфраструктуры и улучшения мобильности на общественном транспорте. Казахстанскому автобизнесу это пока не грозит.

Кто и что продает

Автопарк страны пополняется благодаря новым автомобилям от официальных дилеров. Среди них выделяются два игрока – Allur и «Астана Моторс», поскольку они не только завозят машины в Казахстан, но и собирают ряд иностранных брендов на собственных произ- водственных площадках. Этот сегмент называ- ют первичным рынком.

Есть «серые» дилеры – это автосалоны, которые поставляют новые автомобили без прямого контракта с производителем. Они обычно не обеспечивают послепродажный сервис. Также есть фирмы и т.н. перекупщики, которые привозят в страну подержанную технику для перепродажи. Есть и те, кто привозит автомобиль для себя.

Расклад между этими игроками зависит от рыночных условий и проводимой госполитики. В начале нулевых в автобизнесе тон задавали «серые» дилеры, перекупщики и челноки. Этому способствовали низкая ставка ввозной пошлины, отсутствие барьеров на ввоз подержанных автомобилей и таможенные и налоговые ставки, не стимулирующие обновление парка. Авторынок Казахстана считался самым либеральным среди стран СНГ.

В 2010 году Казахстан принял единый таможенный тариф Таможенного союза (ныне ЕАЭС), в соответствии с которым тариф на ввоз подержанных иномарок поднялся до 35%. Это создало стимулы для роста спроса на новые авто. Тогда же государство подписало с рядом производителей легковой, грузовой и сельхозтехники соглашения о промышленной сборке. В конце 2015 года Казахстан вступил в ВТО и взял обязательство постепенно снижать таможенные пошлины до 15% к концу 2020 года. В 2016 году были введены утилизационный сбор и платеж за первичную регистрацию, что на уровне конечной цены нивелировало эффект от снижения таможенных пошлин.

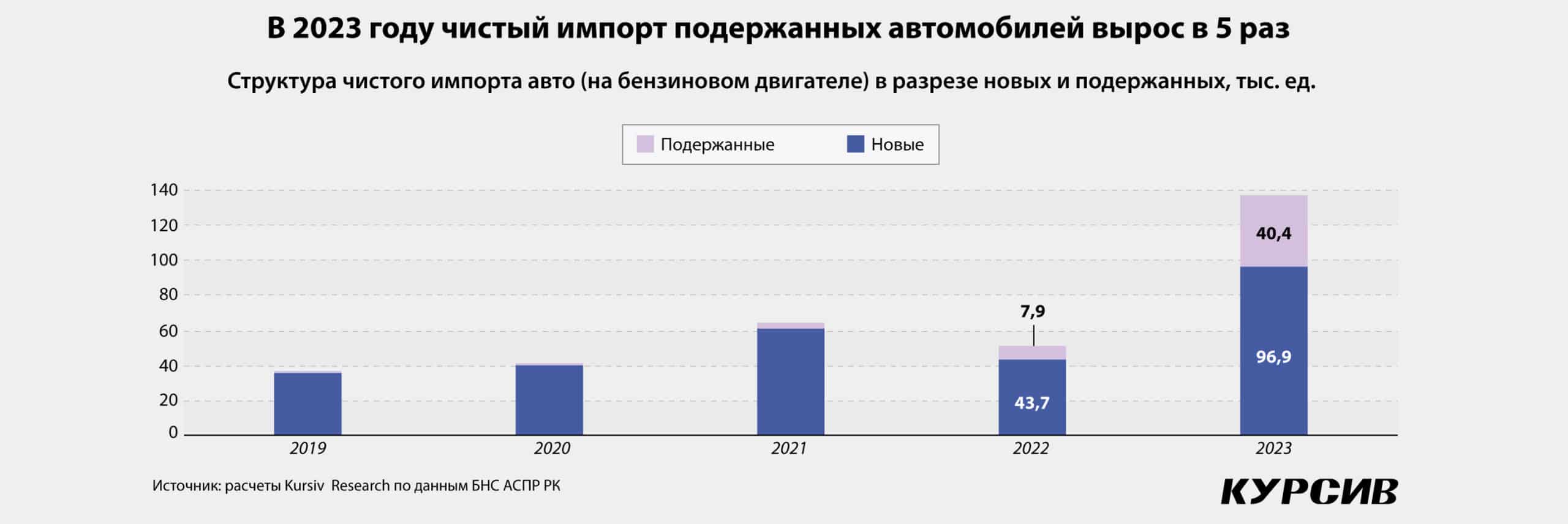

Изменение государственного регулирования и расширение господдержки локального производства в конечном итоге уничтожили бизнес, основанный на ввозе подержанных автомобилей. В 2019 году чистый импорт бензиновых автомобилей, бывших в эксплуатации, составил всего 19 штук.

Также была минимизирована доля «серых» дилеров. К примеру, в 2019 году официальные дилеры реализовали почти 75,2 тыс. новых авто (включая легкую коммерческую технику), из которых 45,1 тыс. были собраны в РК, еще порядка 30 тыс. – завезены из-за границы.

Чистый импорт автомобилей (по статье ТН ВЭД 8703, которая включает легкую коммерческую технику) тогда составил почти 37,1 тыс. единиц. Если предположить, что официалы завезли ровно столько, сколько продали, доля «серых» дилеров по итогам 2019-го оценивается в 8% (примерно 6 тыс. контрактов при 75,2 тыс. официальных продаж). Еще одна деталь, косвенно указывающая на незначительный вклад «серых» дилеров в 2019 году: парк легковых автомобилей тогда сократился на 71,1 тыс.

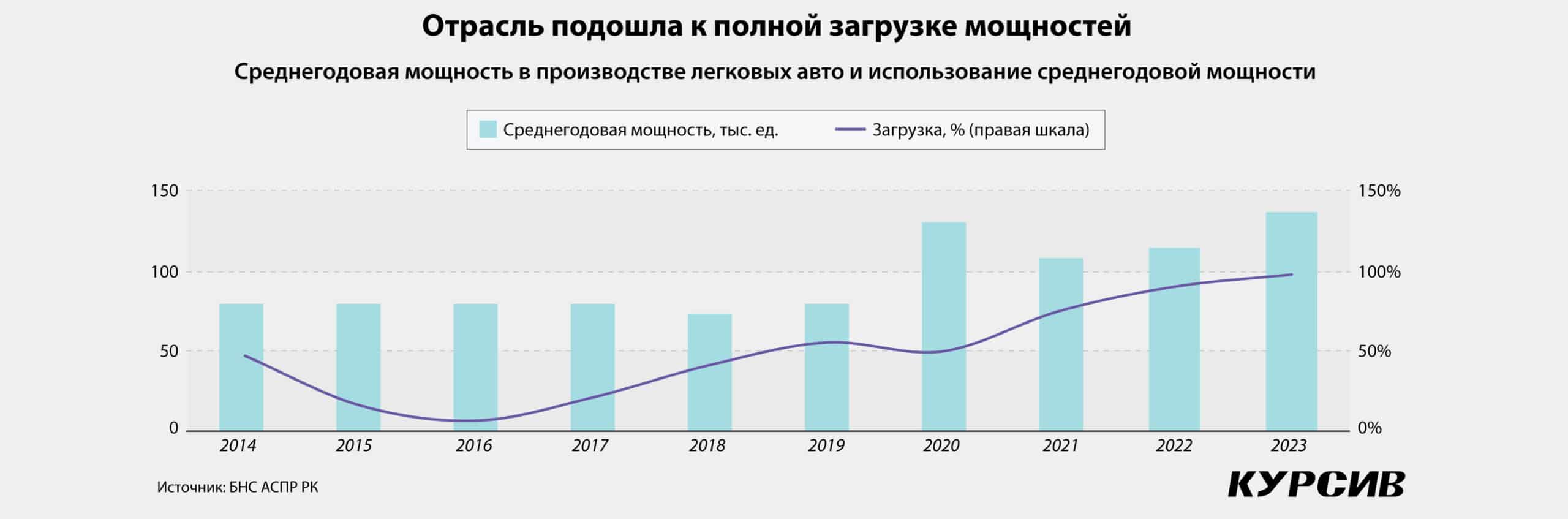

Предпандемийный 2019 год стал важной контрольной точкой. Тогда 60% реализованных официальными дилерами автомобилей были собраны в Казахстане. Впервые в истории казахстанского автопрома среднегодовая мощность в производстве легковых автомобилей была задействована более чем наполовину. Этому отчасти способствовали программы льготного автокредитования, в особенности первая, которая была запущена в 2015 году. Заем в рамках льготных автокредитов выдавался исключительно на технику, произведенную в РК. Другая причина заключалась в расширении локальной линейки моделей.

Так выглядела структура казахстанского автобизнеса в преддверии 2020 года, когда планету накрыла пандемия COVID-19. Она повлияла на глобальное производство автомобилей: менее болезненными для индустрии были остановки сборочного конвейера в разных частях мира, негативных последствий было больше из-за дефицита полупроводников в 2020-2022 годах. Кумулятивный эффект всех перечисленных процессов и стал причиной рекордных продаж в 2023 году.

Ускорение официалов

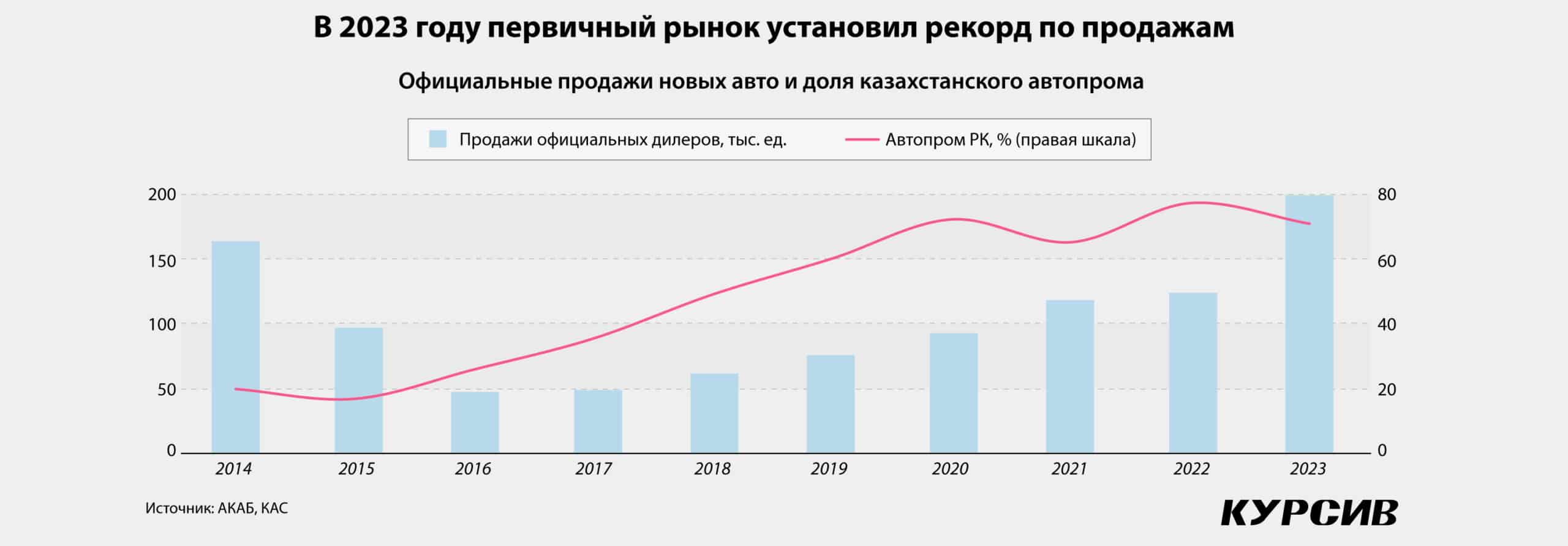

Официальные дилеры, согласно данным Казахстанского автомобильного союза (КАС, преемник Ассоциации казахстанского автобизнеса – АКАБ), в прошлом году реализовали 198,7 тыс. новых автомобилей – рекорд за всю историю ретейла. По темпу прироста официалы, прибавив к предыдущему итогу сразу 60,5%, показали наилучший результат за последние семь лет непрерывного роста.

Отраслевые эксперты объясняют рекордные продажи накопленным в предыдущих годах спросом и тем, что только в 2023 году, с решением проблемы нехватки автомобилей, им удалось начать удовлетворять запросы клиентов без особых сложностей.

В январе 2024-го аналитики Freedom Finance Global выпустили доклад, предметом которого стала трансформация казахстанского авторынка. В документе есть раздел, написанный на основе экспертного опроса, где отмечается, что в 2021-2022 годах наблюдалась нехватка новых автомобилей в салонах.

«Из-за дефицита клиенты месяцами стояли в очередях либо приобретали их с большой накруткой у перекупщиков. Проблема усугубилась увеличением спроса со стороны России, где доступные в Казахстане марки было сложно купить. По словам экспертов, ситуация с нехваткой практически полностью решилась к марту 2023 года», – говорится в документе.

В компании «Астана Моторс» ситуацию 2022 года описывали так:

«В феврале из-за геополитической ситуации и введения антироссийских санкций произошло нарушение логистических цепочек, логистика подорожала на 30%, поставки импортируемых автомобилей и автокомпонентов сократились или были приостановлены. Автодилеры работали в основном на запасах и искали новые пути для налаживания поставок. Одни бренды уходили с рынка, другие заходили в Казахстан. Портфель «Астана Моторс», например, покинул Volvo, в то же время компания вывела на рынок бренд Changan, подписала дистрибьюторское соглашение с Tank и стала официальным дилером BYD в Узбекистане».

Но дополнительные цифры к тезису о накопленном спросе рисуют другую картину. Они косвенно указывают на увеличение емкости рынка и то, что нехватка отчасти была вызвана возросшим количеством обращений в автосалоны.

Ожидания АКАБ на 2020 год были оптимистичными: прогнозировались 80-90 тыс. контрактов, и это больше результатов 2019-го на 7-20% (из них 60 тыс. – продажи автомобилей казахстанской сборки). По факту всего было реализовано на 3 тыс. больше, чем прогнозировалось по верхней планке, и на 6 тыс. больше по числу локальных автомашин. Продажи превзошли прогноз даже в условиях коронакризиса, когда люди откладывали крупные покупки до лучших времен.

АКАБ сделала смелые прогнозы и на 2021 год, заложив рост продаж до 100-120 тыс. В то время, напомним, глобальное автомобилестроение переживало дефицит чипов. Но ожидания рынка снова оправдались: продажи автомобилей достигли отметки в 118 тыс. единиц.

Ассоциация не стала публиковать прогноз 100 на 2022 год. В условиях усиления санкционного противостояния в мировой экономике официальные дилеры в 2022 году реализовали 123,8 тыс. автомобилей, что в абсолютных цифрах является восьмилетним максимумом. Сегмент вырос на 5,3%, и это наиболее низкая положительная динамика по сравнению с предыдущими четырьмя годами.

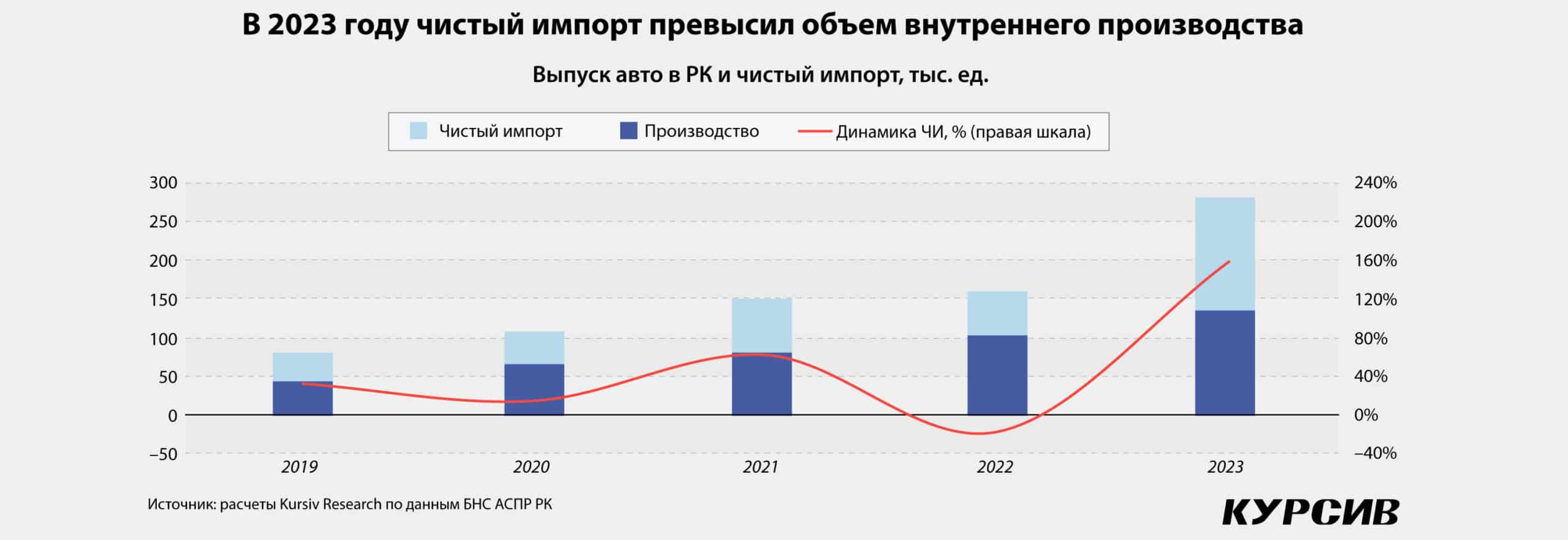

Агрегированная статистика проясняет некоторые моменты по поводу дефицита готовой продукции и машинокомплектов. За последние пять лет сокращение чистого импорта автомобилей зафиксировать удалось только в 2022 году. Ситуация с импортом машинокомплектов для промышленной сборки иная: в 2019 году сумма ввезенных комплектов составила $182 млн, в 2020 году – $149 млн, в 2021 году – $109 млн. Потери восполнили в 2022 году, когда им- порт машинокомплектов вырос до $333 млн.

Серый заезд

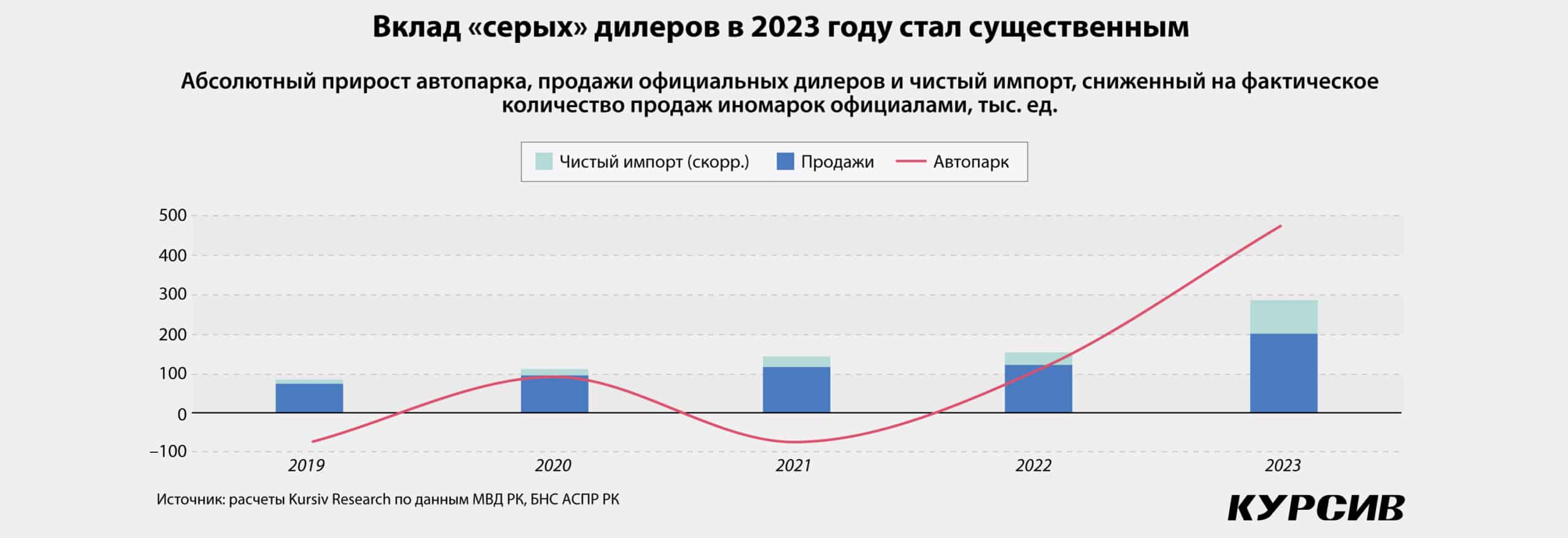

На ускорение также указывает активизация в последние три года «серых» дилеров и перекупов, доля которых в минувшем году заметно подросла. К примеру, чистый импорт автомобилей, сниженный на фактическое ко- личество проданных официальными дилерами иномарок, по итогам 2023 года составил 88,6 тыс. единиц. Это в три раза больше, чем в 2022 году (28,3 тыс.), и в 12 раз больше, чем пять лет назад (7 тыс.).

Может показаться, что официальные дилеры в условиях роста наращивали запасы, поэтому в итоге мы и получили 88,6 тыс. автомобилей. Проясняет ситуацию такой относительный показатель, как соотношение между количеством проданных официальными дилерами иномарок и скорректированным чистым импортом. Это соотношение за пять лет выросло с 0,2 до 1,5, еще одна деталь, которая указывает, что «серые» дилеры и перекупы начали закрывать существенную часть рынка. И этому отчасти способствовало снижение утилизационного сбора на 50% в 2022 году (утильсбор снизили после январских событий).

Изменение в регулировании отразилось на статистике. В 2022 году в страну завезли 7,9 тыс. подержанных автомобилей на бензиновом двигателе. Годом ранее этот показатель был на уровне 4,1 тыс. (в 2019 году, как упоминалось ранее, – всего 19 штук). Бурный рост зафиксирован в 2023 году. Завезли порядка 40,4 тыс. подержанных бензиновых авто, или 20% от всего объема официальных продаж новых автомобилей. Из США было поставлено 62%, из Южной Кореи – 17,9%, из Японии – 11,2%.

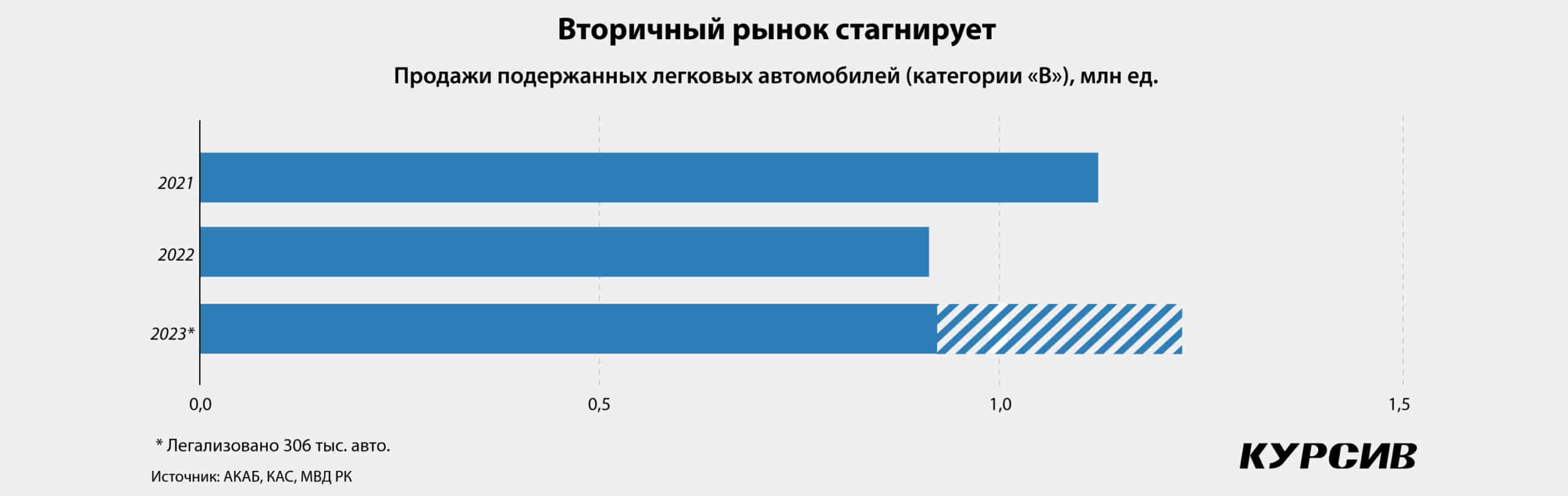

Последние цифры корректируют другой тезис отраслевых экспертов – о том, что в 2023 году казахстанцы отдавали предпочтение новым автомобилям, нежели подержанным. Этот вывод сделан на основе сопоставления бурного роста первичного рынка (+60,5%) и торможения вторичного рынка: по данным МВД РК, он вырос на 0,6%, аналитики КАС утверждают о сокращении на 0,1%.

Обороты на пределе

Рекорд на первичном рынке закономерно привел к тому, что в автопроме был достигнут исторический максимум по ряду показателей.

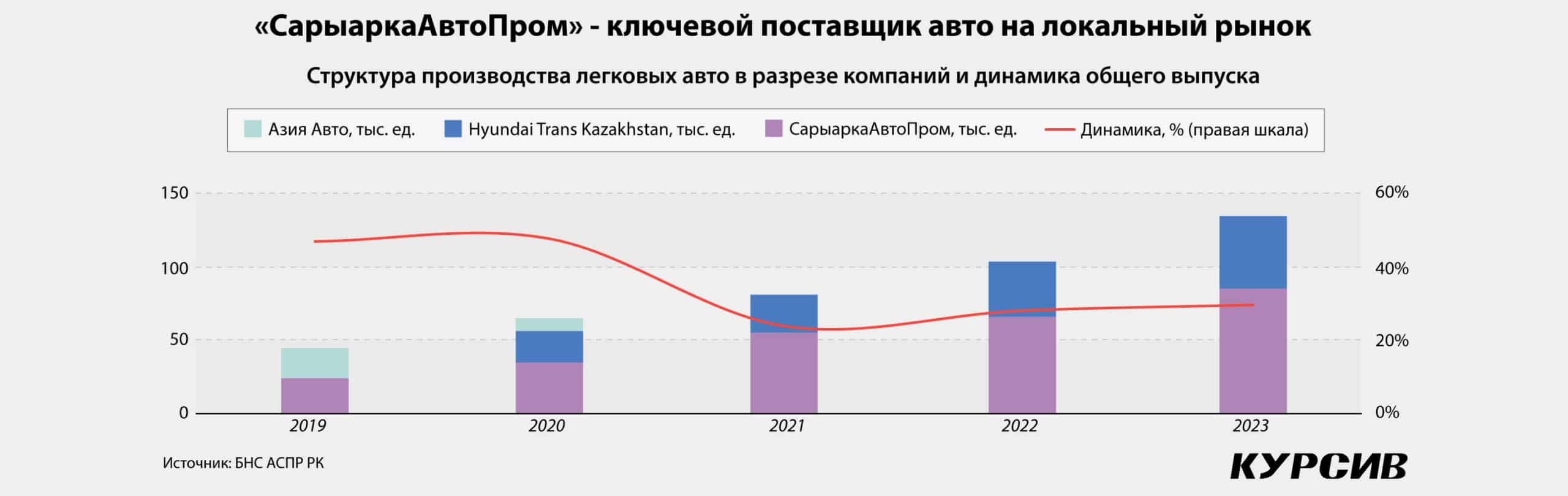

Первый из них – объем производства в физических величинах. Локальные автосборочные площадки в 2023 году выпустили 134,1 тыс. автомобилей, что почти на треть больше предыдущего максимума, зафиксированного в 2022-м. Расклад по производителям следующий: на мощностях костанайского «СарыаркаАвтоПром» собрали почти 85,3 тыс. автомашин, Hyundai Trans Kazakhstan выпустил порядка 48,8 тыс. авто.

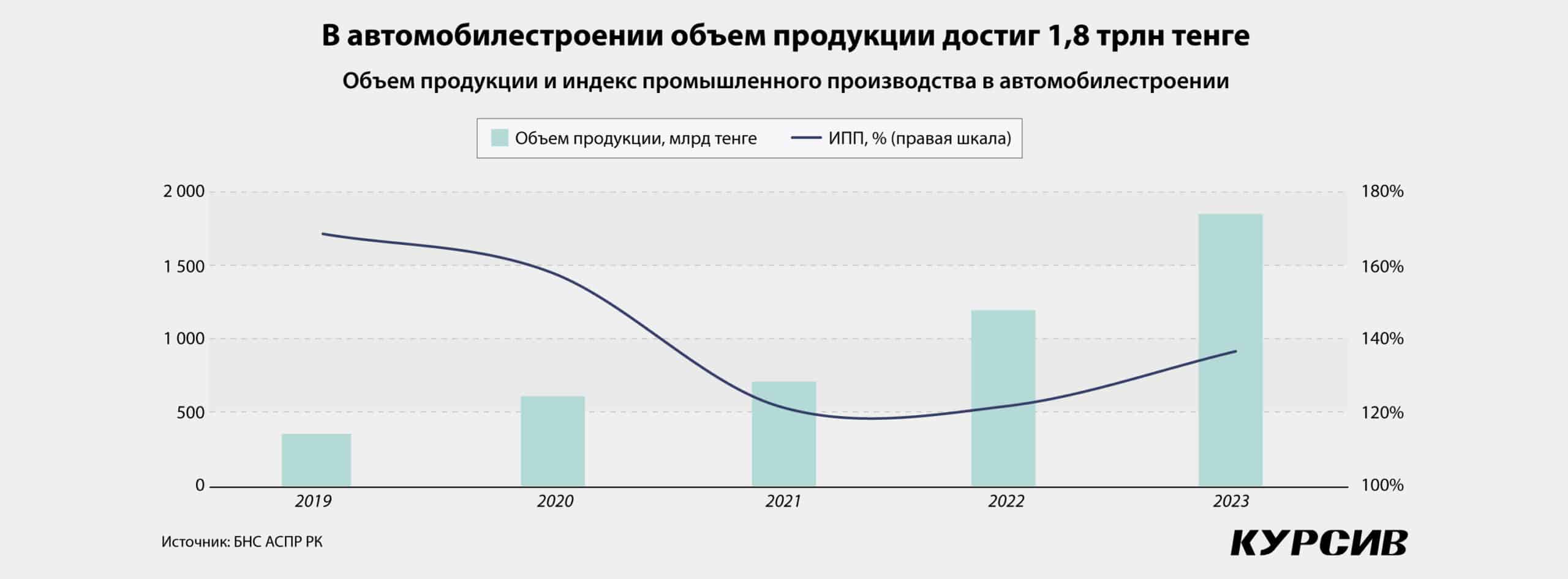

Второй максимум – объем производства в деньгах (этот и последующие показатели – по направлению «Производство автомобилей, прицепов и полуприцепов»). Объем промышленной продукции вырос до 1,8 трлн тенге, реальный прирост за год составил 36,8%.

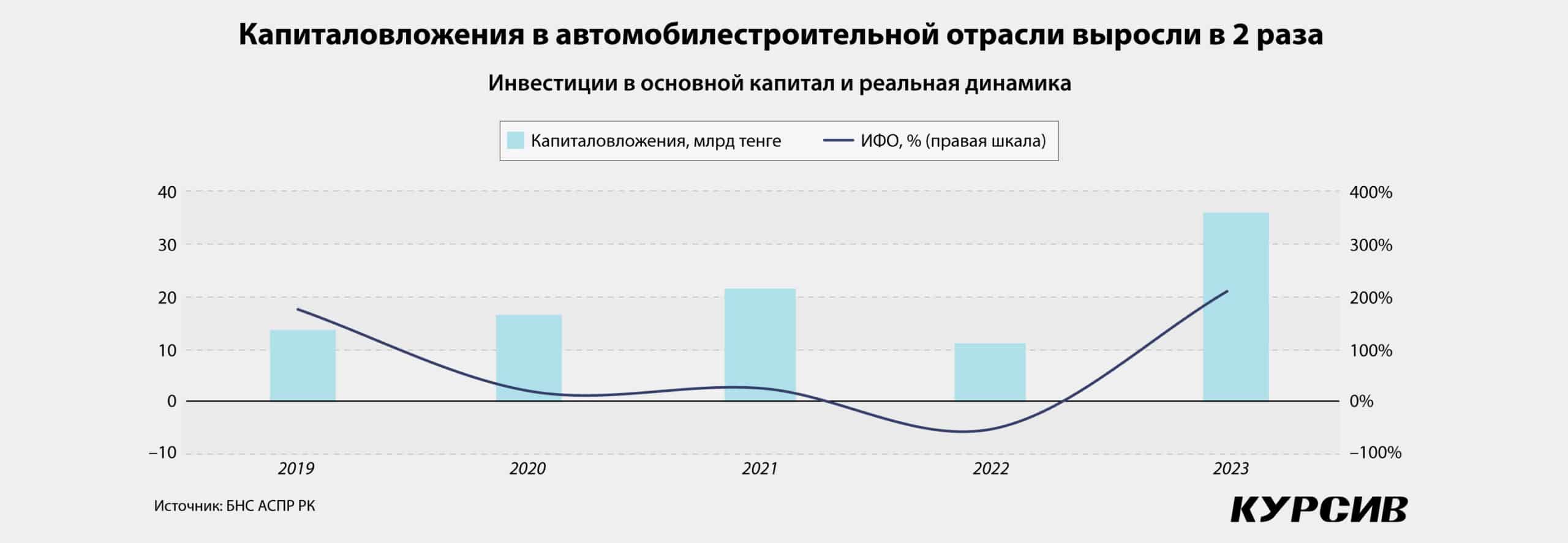

Фиксируя высокий спрос на автомобили, бизнес наращивает инвестиции. По итогам 2023 года капиталовложения достигли макси- мума в 35,8 млрд тенге, а реальный прирост составил 211%. Ожидается дальнейший рост капиталовложений: на 760 млрд тенге оценивает Министерство промышленности и строительства РК общую сумму инвестиций в новые проекты, среди которых две крупных автоплощадки (KIA Qazaqstan и Astana Motors Manufacturing Kazakhstan) и десять предприятий по выпуску автокомпонентов.

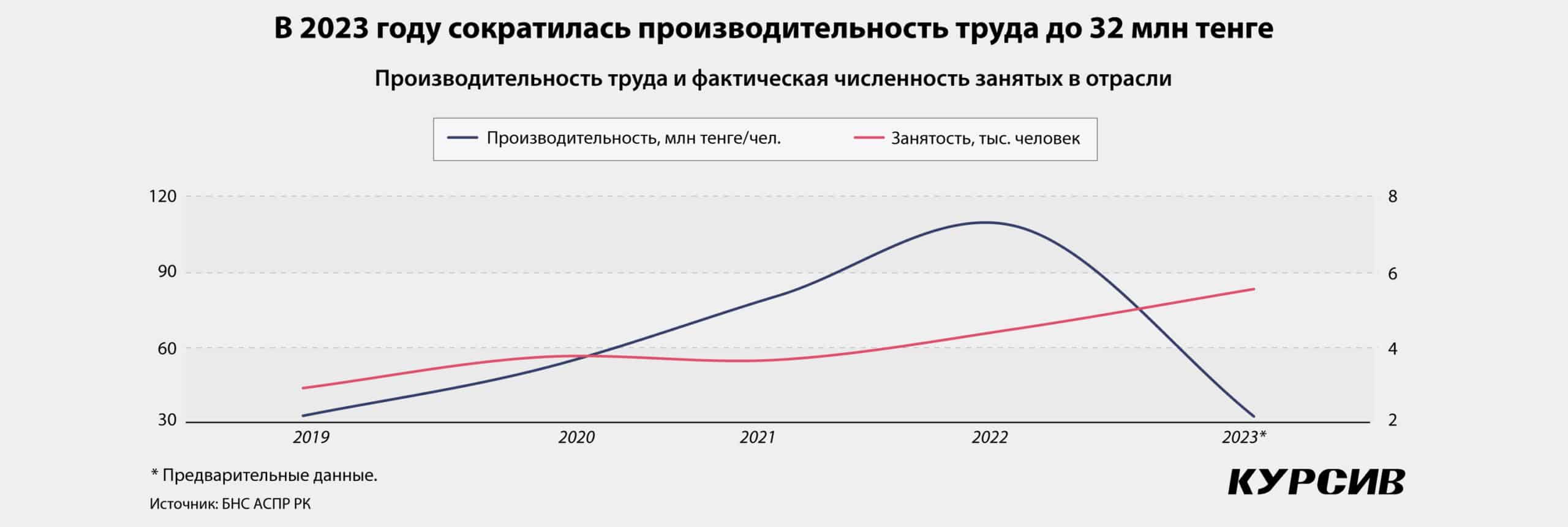

Из агрегированной статистики, между тем, проглядываются проблемы. Согласно предварительным данным, в 2023 году про- изводительность труда в автопроме составила 32 млн тенге, и это возвращает отрасль к уровню пятилетней давности. Для сравнения: в 2022 году производительность труда в отрасли достигла рекордных 109 млн тенге. Эффективность упала в том числе из-за увеличения количества занятых в отрасли – с 4,5 тыс. в 2022 году до 5,5 тыс. человек по итогам минувшего года.

Увеличение количества заказов, размещенных на казахстанских площадках, привело к непривычной для отрасли загрузке мощностей. К своему производственному пределу площадки по выпуску легковых автомобилей подошли в 2022 году: при объеме 103,3 тыс. авто среднегодовая мощность была загружена на 90,2%.

Статистика по балансу производственных мощностей за 2023 год будет опубликована этим летом. Поэтому Kursiv Research рассчитал загрузку мощностей по данным прошлого года – с некоторыми допущениями. Во-первых, был взят показатель производственной мощности на конец 2022 года (обычно показатель на конец предыдущего года и показатель на начало следующего идентичны). Во-вторых, не учитывались запущенные в прошлом году линии на действующих предприятиях: в начале 2023 года завод «СарыаркаАвтоПром» сообщил, что бренд KIA пополнился моделью Sportage (годовая мощность в 25 тыс. авто) и что на подходе Cerato; в мае на этой площадке начали собирать Chevrolet Onix (мощность – 30 тыс.). По нашим расчетам, загрузка мощностей по производству легковых автомобилей по итогам 2023 года достигла 97,8%.

Что будет дальше

В 2024 году автобизнес попал в «боковик»: продажи стабильны, но до такого же впечатляющего роста, как годом ранее, далеко. Первичный рынок сможет вернуться к высокой динамике в 2025 году, если к тому времени будут запущены строящиеся заводы. Но при одном важном условии – если сохранится наблюдаемый в прошлом году высокий спрос, часть которого продолжают удовлетворять «серые» дилеры и перекупщики.

В первые три месяца 2024 года наблюдается замедление авторынка. Согласно данным КАС, официальные дилеры реализовали 39,5 тыс. новых авто, прибавив 6% к аналогичному периоду предыдущего года. Тогда как в I квартале 2023-го авторетейл вырос на 66,5%. На этом фоне было выпущено 30,7 тыс. автомобилей, что на 6,7% больше аналогичного периода 2022 года.

СЕО «Астана Моторс» Бекнур Несипбаев, комментируя порталу LSM текущую ситуацию, обратил внимание на несколько факторов: официальные продавцы предоставляют финансовые программы и дисконты; снижены цены на авто 2023 года выпуска, чтобы распродать складские запасы; на продажи негативно повлияло ужесточение правил кредитования; на рынке стало теснее из-за китайских брендов.

Тем временем растет чистый импорт подержанных иномарок (на бензиновом двигателе). В январе-марте 2024 года в страну завезли чуть более 8 тыс. таких авто, годом ранее – 3,7 тыс. (+116%).

Выход «железного дракона» JAC и «народный автомобиль»

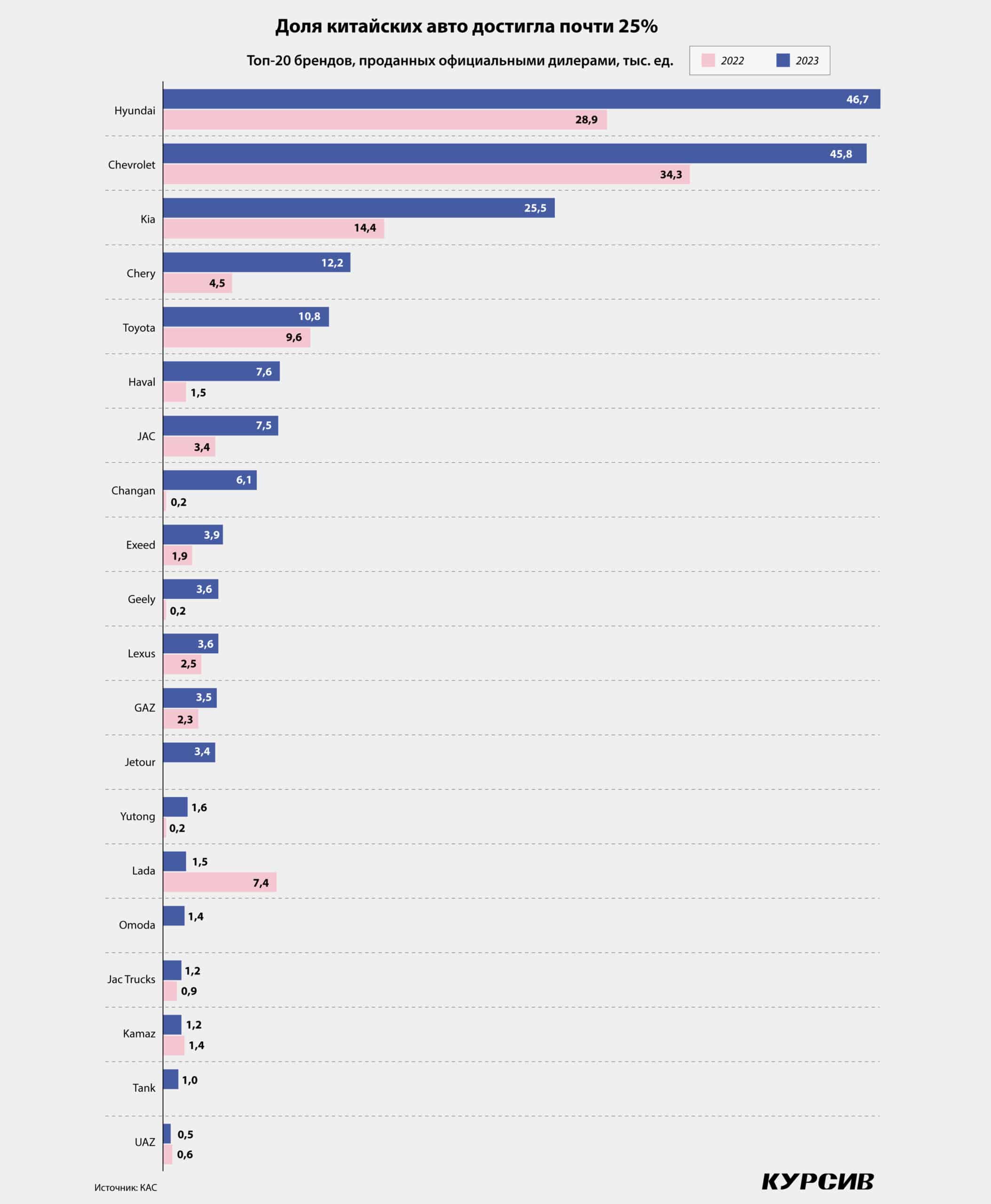

Опережающая динамика вывела Hyundai на первое место по итогам 2023 года (46,7 тыс. авто; +61,9%). Этот «кореец» сместил на второе место бренд Chevrolet (45,8 тыс.; +33,6%), который в 2020 году после непродолжительного «пит-стопа» вернулся в Казахстан и сразу вошел в топ-3 продаваемых брендов, а в следующие два года возглавил этот список.

Сразу 11 китайских брендов вошли в топ-20 по итогам 2023 года. Из «китайцев» наиболее популярным оказался Chery, было продано 12,2 тыс. (+173,9%), что обеспечило четвертое место в рейтинге. На пятом – «японец» Toyota (почти 10,8 тыс.; +11,8%). Следом за ним плотным строем расположились пять «китайцев»: Haval (порядка 7,6 тыс.; +403,9%), Jac (7,5 тыс.; +122,9%), Changan (чуть более 6 тыс.; +2385%), Exeed (почти 3,9 тыс.; +107%) и Geely (3,6 тыс.; +2135%).

Каждый четвертый новый автомобиль, реализованный официальным дилером в минувшем году, был «китайцем». Годом ранее – только каждый десятый. Все китайские бренды лидируют по темпу прироста. Для трех китайских брендов – Jetour, Omoda и Tank – прошлый год был дебютным, однако продажи взяли планку в 1 тыс. контрактов.

Тренд на «китаизацию» продолжился в 2024-м. Если в I квартале 2023-го китайские бренды забрали 17% официальных продаж, то в этом году – 38%. Первичный рынок растет за счет опережающей динамики китайских марок и сокращения контрактов на автомобили, собираемые в Казахстане.

По-прежнему лидируют Hyundai, Kia и Chevrolet, но они теряют долю. Продажи первых двух брен- дов сократились на 1,6% и 12,6% соответственно, в абсолютных цифрах это меньше на 147 и 701 автомобиль, чем в I квартале 2023-го. Больше остальных потерял Chevrolet, который в прошлом году позиционировался как «народный бренд» (-6,9 тыс. авто, или -67,7%).

Изменения продаж в разрезе брендов указывают не только на усиление китайского автопрома в Казахстане, но и на начало очередного противостояния за бюджетный сегмент рынка. Отечественные автосборочные площадки создавались под потребности внутреннего рынка, и в первую очередь – для насыщения массового и недорогого сегмента. Поэтому успех автодилера зависит от того, сможет ли он наладить выпуск модели, которая является наиболее популярной в бюджетном сегменте.

Казахстанский автобизнес выбрал рациональный вариант – встроиться в китайскую цепочку поставок. При таком сценарии резко возрастают шансы, что следующим «народным автомобилем» (им, очевидно, будет продукт made in China) станет «китаец», прописанный в Казахстане. Еще в 2015 году «СарыаркаАвтоПром» начал собирать Jac, с прошлого года – Jetour. «Астана Моторс» строит мультибрендовый завод, где будут выпускаться Chery, Haval и Changan. Компания Orbis Kazakhstan, в портфеле которой, среди прочих, есть дилерские продажи Exeed, Geely, Zeekr, в марте 2024-го заявила о намерении запустить в Алматы завод, линейка будет представлена «китайцем» Kaiyi.