Что происходило с ценами на нефть, индексом KASE, курсом тенге и казахстанскими облигациями в мае 2024 года

Индекс KASE остается в районе 5000 пунктов

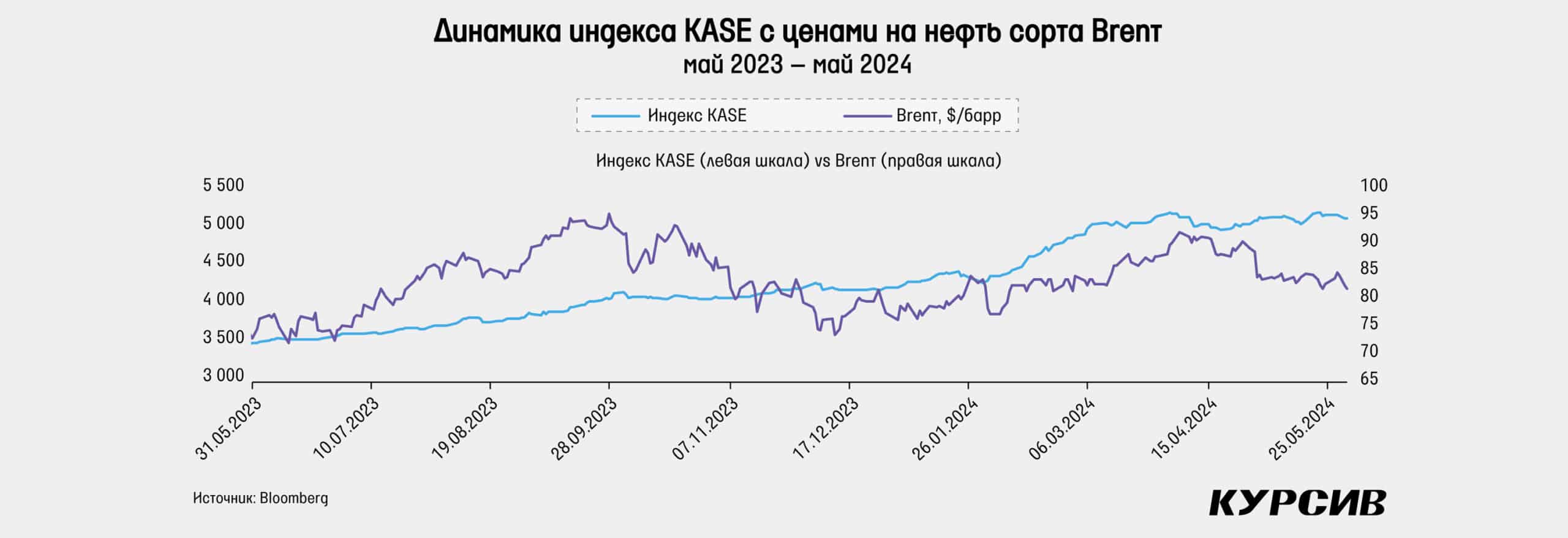

В мае цены на нефть сорта Brent снизились на 7,4% и достигли $81,3 за баррель. Негативный тренд был задан в начале месяца, когда цены резко упали на фоне сообщений о возможном прекращении огня на Ближнем Востоке, а также о неожиданном для рынка росте складских запасов нефти в США. В середине месяца цены падали на ожиданиях по выходу данных по инфляции в США (эти данные влияют на решение ФРС по ставке). Инфляция оказалась ниже ожиданий рынка, что позволило ценам на нефть сделать неплохой отскок. В конце мая цены вновь снизились на фоне слабого спроса на бензин в США и новых экономических данных. Так, спреды на крекинг упали до минимума февраля, что указывает на снижение цены на бензин и спроса на него. К тому же резко выросли запасы бензина в США.

Индекс KASE в мае незначительно вырос на 0,5%, оставшись в районе 5000 пунктов. Наибольший рост в мае показали акции Банка ЦентрКредит и Kaspi.kz. Акции БЦК выросли еще на 12,3%, продолжая прибавлять в цене 11-й месяц подряд. На этот раз факторами могли стать отчеты по итогам 2023 года и I квартала 2024 года. Чистая прибыль банка в I квартале увеличилась на 79% г/г и достигла рекордных 45 млрд тенге, процентные доходы выросли на 68% г/г. АДР Kaspi.kz на NASDAQ в мае выросли на 7,3%, показав рост вместе с широким американским рынком (индекс Nasdaq прибавил 6,8%), а также после того, как были утверждены очередные дивиденды в размере 850 тенге на акцию по итогам I квартала. В то же время в мае заметно упали акции Народного банка и «Эйр Астаны». Крупнейший банк страны упал в цене после дивидендной отсечки, перед которой цена достигла 12-летнего максимума в 229 тенге. Банк также отчитался за I квартал 2024 года. Согласно отчету, процентные доходы выросли на 31% г/г, а чистая прибыль упала на 7,5% г/г. Акции «Эйр Астаны» снизились на 5%, а ГДР на Лондонской фондовой бирже упали на 6,1%.

Все публичные компании из индекса KASE отчитались по итогам I квартала 2024 года, к тому же полностью решился вопрос дивидендов. Тем самым в первом летнем месяце нас, скорее всего, ждет спокойная динамика, учитывая исторические показатели июня. С другой стороны, растущая доходность гособлигаций и возможное ослабление тенге на фоне прогноза сокращения нетто-продаж доллара Нацбанком могут повлиять на отдельные бумаги индекса.

Майский разворот для тенге

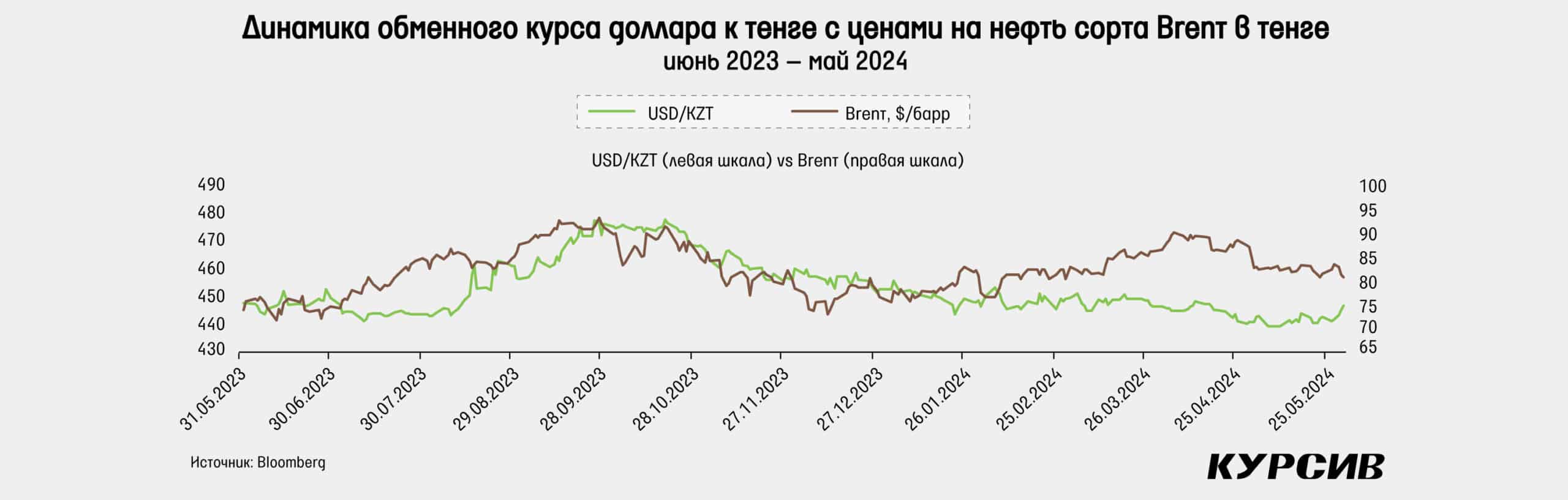

Тенге в мае ослаб к доллару примерно на 1,3%, а последнее значение обменного курса составило 447,3 тенге, хотя в конце первой декады курс уходил ниже 439 тенге впервые с марта 2023 года. Но в конце мая случилась довольно сильная волна роста пары доллар/тенге, которая все же пока находится в рамках общего нисходящего тренда, наблюдаемого в этом году. Дальнейшее среднесрочное движение курса в рамках технического анализа, скорее всего, будет зависеть от динамики в первой половине июня. Если мы увидим рост обменного курса выше 452 тенге, то это будет означать завершение этой среднесрочной волны падения доллара. В мае Нацбанком было продано $800 млн из Национального фонда, а нетто-продажи за вычетом покупок валюты для ЕНПФ составили $300 млн. Этот показатель попадает в тройку минимальных за последние два года.

В июне Нацбанком прогнозируется новый минимум по нетто-продажам валюты примерно в $100 млн. Из Нацфонда планируется продать валюту в размере $350–450 млн, а объемы покупки для ЕНПФ предполагается снизить до $250–350 млн. Все это дает сигнал рынку о том, что дальнейшее укрепление тенге маловероятно. Отметим также, что за первые три месяца 2024 года импорт Казахстана снизился на 10,6% г/г, а экспорт упал на 1,9% г/г. Тем самым за I квартал сальдо торгового баланса выросло на 25% г/г и 33% к/к, что, вероятно, оказало значительное влияние на укрепление тенге в январе – марте.

В мае российский рубль укрепился более чем на 3% к доллару. На рынке укрепление больше всего связывают с едиными налоговыми днями, которые пришлись на 2 и 28 мая. С другой стороны, отмечается общее снижение доллара, выраженное падением индекса доллара на 1,6% в мае. В середине мая была еще одна волна укрепления рубля на фоне завершения формирования нового правительства РФ. В итоге к концу мая кросс-курс рубль/тенге вырос на 4,7%, закрывшись на уровне 4,96 тенге за 1 рубль, тем самым прервав пятимесячный рост тенге относительно рубля.

Индекс доллара упал на 1,6% по итогам мая после четырех месяцев роста подряд, достигнув отметки 104,63 пункта. В начале мая прошло заседание ФРС по ставке, на котором она была ожидаемо сохранена. Однако риторика регулятора оказалась более мягкой, чем ожидалось, что привело к снижению доллара. В середине мая появились данные по инфляции, которая оказалась выше, чем в апреле, но все же была ниже ожиданий рынка, тем самым увеличив вероятность снижения ставки, что тоже привело к падению индекса доллара. Тем не менее очередное падение японской иены, которая к концу мая упала до 4-недельных минимумов, а также постепенный рост доходности казначейских облигаций США дали почву для некоторого восстановления доллара во второй половине месяца.

Как уже было отмечено, ФРС в начале мая сохранила ставку, так же как и Банк Англии. ЕЦБ проведет заседание 6 июня, на нем ожидается первое за долгое время снижение ставки с 4,5 до 4,25%. Через неделю очередное заседание проведет Банк Японии, где ставка, по всей видимости, останется на прежнем низком уровне в 0,1%.

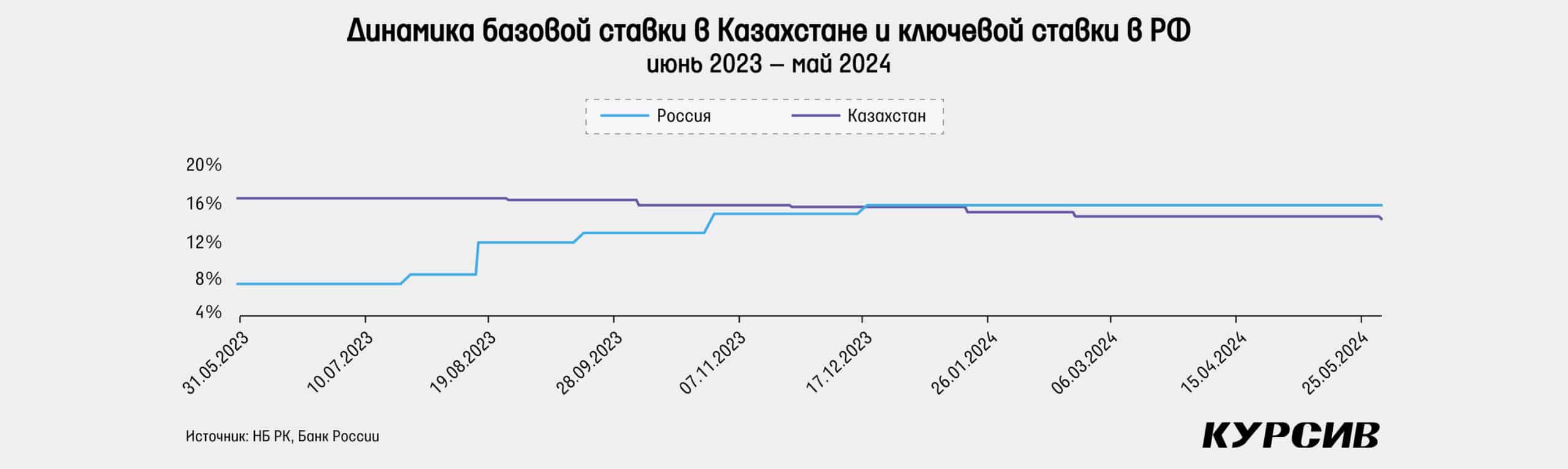

Денежно-кредитная политика

31 мая Национальный банк провел очередное заседание по базовой ставке, на котором она была снижена с 14,75 до 14,5%. Основным фактором для снижения ставки стало падение годовой инфляции в апреле в соответствии с прогнозами. Нацбанк оценивает внешний инфляционный фон как нейтральный, тогда как на внутреннем фронте наблюдает давление за счет продолжающегося фискального стимулирования, реформы ЖКХ и устойчивого внутреннего спроса.

В целом риторика Нацбанка в этом вопросе с позапрошлого решения не изменилась. Регулятор отмечает также рост инфляционных ожиданий населения. Кроме того, Нацбанк считает, что для достижения целевой инфляции в 5% в среднесрочной перспективе необходимо продолжение умеренно жесткой денежно-кредитной политики в течение длительного времени. Главным фактором для осмотрительного снижения базовой ставки является стабильное замедление устойчивой части инфляции. В этот раз Нацбанк обновил собственные прогнозы по инфляции и росту ВВП, сохранив их на прежнем уровне для 2024 года. Инфляция прогнозируется на уровне 7,5–9,5%, рост ВВП – 3,5–4,5%. Следующее заседание запланировано на 12 июля 2024 года.

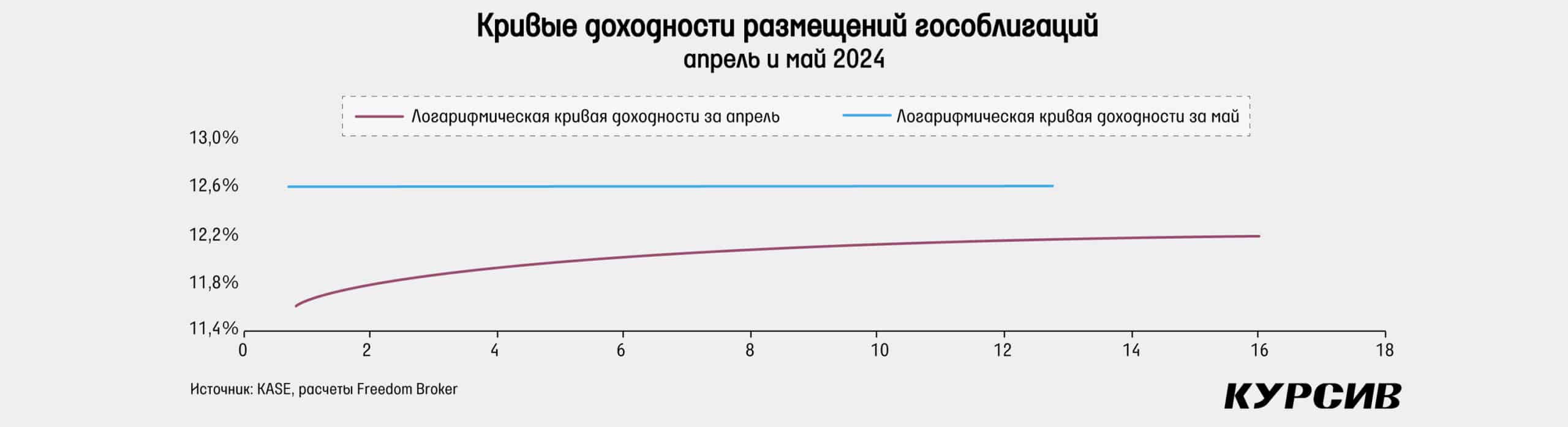

На долговом рынке Казахстана в мае доходность при размещениях государственных облигаций значительно выросла. Так, по однолетним бумагам доходность выросла на 120 базисных пунктов, по 7-летним бумагам – на 65 б. п., а по 11-летним – на 40 б. п. Последний аукцион по месячным нотам Национального банка показал доходность в размере 13,78%, что все еще ниже базовой ставки в 14,5%, но намного выше показателя конца апреля в 13,29%. А вот ставка РЕПО TONIA показала значительное снижение: с 14,23% в конце апреля до 13,06% в конце мая. Причем в моменте ставка падала до 12,88%, что является самым низким значением с июля 2022 года.

На локальном облигационном рынке России доходность ОФЗ показала рост по всей длине кривой. Тем не менее выделим чуть больший рост по среднесрочным бумагам. Так, доходность 7-летних облигаций выросла с 13,89 до 15,59%. Похожий показатель роста наблюдается по облигациям со сроком погашения 6–9 лет. А вот по 30-летним бумагам рост доходности составил 59 базисных пунктов. Форма кривой за май изменилась с «обратно горбатой» на «горбатую» и довольно близка к инверсной. То есть доходность у коротких и длинных бумаг ниже, чем у среднесрочных бумаг.

Неожиданная дефляция цен на продукты

Годовая инфляция в мае снизилась с 8,7 до 8,5%, а месячная инфляция составила 0,4% м/м, что на 20 б. п. меньше прошлогоднего и апрельского результата. В первую очередь отмечаем месячную дефляцию продовольственных товаров на 0,2%, чего не было с августа 2020 года. С учетом того, что летом часто происходит снижение цен на продовольственные товары на фоне сезонности цен на овощи и фрукты, майское значение выглядит неожиданным. Как минимум с 2000 года цены на продовольственные товары конкретно в мае никогда не показывали снижения относительно апреля. Непродовольственные товары за апрель выросли в цене на 0,5%. Это соответствует результату прошлогоднего мая, но на 20 б. п. меньше, чем в апреле. С другой стороны, тарифы на платные услуги продолжают свой поступательный марш. За май в среднем тарифы выросли на 1%, что на 30 б. п. выше, чем в прошлом году в мае и в апреле. Дальнейшее снижение инфляции будет сильно зависеть от динамики роста тарифов на платные услуги. Вероятнее всего, тренд на дефляцию продовольственных товаров продолжится летом за счет сезонного снижения цен, что может куда более быстрыми темпами снизить инфляцию к 8% к осени этого года.

Доходность гособлигаций показала резкий рост

На рынке государственных облигаций Казахстана в мае прошло 23 размещения на общую сумму около 401 млрд тенге. Это на 35% меньше апрельского результата и на 44% меньше, чем в прошлогоднем мае. Средневзвешенный спрос на предложение продолжает оставаться относительно низким, снизившись с 149 до 145%. По 13 из 23 размещений Минфину не удалось продать больше 71% от изначально запланированного объема. В среднем в мае было размещено 90% от запланированной суммы, что является минимумом с ноября 2022 года и повторением результата апреля. Отметим довольно резкое увеличение доходности при размещениях, что, видимо, стало реакцией на слабый спрос. Так, по однолетним бумагам доходность выросла с 11,7% в конце апреля до 12,9% в конце мая. Подобная тенденция фиксируется и по среднесрочным бумагам. Размещение 7-летних облигаций давало доходность в 12,1% в апреле, а в конце мая – уже 12,75%. По 11-летним бумагам тенденция та же, но рост составил куда более скромные 40 б. п. – с 12,15 до 12,55%.

В итоге кривая доходности размещений облигаций в мае показала значительный рост. При этом форма кривой перестала быть «нормальной» и стала плоской за счет более сильного роста доходности коротких бумаг. Тем самым доходность коротких и длинных бумаг в мае в среднем оказалась примерно одинаковой.

Облигации квазигосударственных компаний

В квазигосударственном секторе в мае состоялось лишь два размещения, они пришлись на НУХ «Байтерек». Общий объем размещений составил 200 млрд тенге. Нацкомпания впервые с декабря 2021 года привлекла деньги на долговом рынке. Тогда было привлечено 55 млрд тенге с доходностью 11% при сроке погашения 10 лет. В этот же раз доходность составила 13,46% для 5-летних бумаг и 13,5% для однолетних облигаций. Спрос немного превысил предложение, и по большей части бумаги были выкуплены институциональными инвесторами (67%) и банками второго уровня (28%).

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz, КМГ, Air Astana

В мае ГДР «Казатомпрома» на Лондонской фондовой бирже выросли на 2,2%, а цена достигла $41,25. На KASE рост котировок акций составил 2,4%, достигнув 18 744 тенге. Разница между биржами в цене снизилась до 1,6% в пользу KASE во многом за счет изменения обменного курса. Рыночные цены на уран в мае упали на 1,33%, составив $88,75 за фунт. Тем не менее в первую неделю мая цены восстанавливались до $93,6, что стало 10-недельным максимумом. Главной новостью для рынка стало подписание сенатом билля о запрете импорта российского обогащенного урана в США в начале мая. Эта новость, вероятнее всего, стала фактором роста цены на сырье. ETF URA резко вырос в цене в мае на 12%, обновив 10-летние максимумы.

В мае «Казатомпром» опубликовал финансовый отчет по итогам I квартала 2024 года. Выручка компании за I квартал текущего года составила 270 млрд тенге и упала на 29% г/г. Основным фактором снижения стали доходы от продажи природного урана (–41% г/г), тогда как по урановой продукции выручка выросла на 130%. Снижение выручки обусловлено сдвинутым графиком поставок клиентам. Несмотря на снижение выручки, в целом маржинальность осталась примерно на прежних уровнях. Чистая прибыль компании, относящаяся к акционерам, составила 46,9 млрд тенге (–55% г/г), или 181 тенге на акцию. 23 мая прошло годовое общее собрание акционеров (ГОСА), на котором были утверждены дивиденды в размере 1213,19 тенге на акцию.

Акции «КазТрансОйла» в мае выросли на 2,5%, а цена увеличилась с 835 до 854,5 тенге. Большую часть мая акции продолжили находиться в узком ценовом диапазоне, но в третьей декаде произошел резкий рост цен до 935 тенге, вероятнее всего, перед фиксацией реестра акционеров, имеющих право на получение дивидендов. 30 мая случилась дивидендная отсечка, и цена вернулась на прежний уровень. Финансовый отчет по итогам I квартала 2024 года показал, что квартальная выручка «КазТрансОйла» выросла на 13% г/г и упала на 5,4% к/к, достигнув 76,6 млрд тенге. Сильнее всего в денежном выражении выросли доходы от транспортировки сырой нефти – на 15% г/г. Валовая маржа в I квартале составила 17%, что выше показателя прошлого года в 11%, а EBITDA-маржа осталась примерно на прежнем уровне, составив 42%. За I квартал 2024 года чистая прибыль составила 10,7 млрд тенге, или 28 тенге на акцию, что на 22% выше, чем в 2023 году. Свободный денежный поток в I квартале показал значительное улучшение и впервые за шесть кварталов составил положительные 8,7 млрд тенге.

Акции KEGOC в мае также показали рост, но он оказался незначительным, составив лишь 0,3%. В конце месяца цена достигла уровня 1497 тенге. В целом динамика цены была похожей с «КазТрансОйл». Акции в течение нескольких дней выросли к дню фиксации реестра акционеров. На максимуме цена поднялась до 1532 тенге, после чего вернулась к прежним уровням. Главной новостью месяца стал выход финансового отчета за I квартал 2024 года. Выручка компании за I квартал текущего года выросла на 40% г/г и 7,5% к/к за счет появления новых статей доходов после изменения модели оптового рынка электроэнергии. Квартальная валовая маржа компании выросла с 31% в 2023 году до 36% в этом году, а вот квартальная EBITDA-маржа немного снизилась с 47,6 до 46,6%. С другой стороны, свободный денежный поток компании вырос с 4,3 до 20,3 млрд тенге, а квартальная чистая прибыль составила рекордные 21,4 млрд тенге, или 77,8 тенге на акцию, что на 50% больше результата 2023 года. Произошли также небольшие изменения в совете директоров компании, где место Алмата Жамиева занял Мирас Кияков. Отметим, что производство электроэнергии в Казахстане в апреле продолжило показывать рост и составило 9,7 млрд кВт·ч (+3,4% г/г и –9,7% м/м).

АДР Kaspi.kz в мае на Nasdaq выросли на 7,3%, достигнув цены $126,4. На KASE цена акций выросла на 4,7%, тем самым оказавшись дешевле АДР на 1,8%, хотя в прошлом месяце было наоборот. Рост происходил на спокойном новостном фоне. Одной из причин наверняка является рост широкого американского фондового рынка в мае, который показал отскок на фоне ожиданий по снижению ставки со стороны ФРС. Так, индекс S&P 500 вырос на 4,8% за май, а Nasdaq – на 6,3%, что вполне совпадает с результатом Kaspi.kz.

В мае акции «КазМунайГаза» упали на 1,1% после сильного апреля, когда компания стала лидером казахстанского фондового рынка. Цена одной акции достигла 12 850 тенге в конце месяца. Явной и сильной причиной падения является дивидендная отсечка, которая произошла 27 мая, когда цена упала на 2%.

Финансовый отчет компании за I квартал 2024 года показал, что выручка составила 2,2 трлн тенге, что на 18% выше, чем в I квартале 2023 года, и на уровне предыдущего, IV квартала. Компания показала операционную прибыль в размере 408 млрд тенге против 5,6 млрд тенге убытка в IV квартале 2023 года и 353 млрд тенге в I квартале 2023 года. На этом фоне скорректированная EBITDA выросла на 25% г/г, составив 449 млрд тенге, а скорректированная EBITDA-маржа выросла с 19 до 19,7%. В итоге чистая прибыль, относящаяся к акционерам КМГ, составила 302 млрд тенге (+7,1% г/г). У компании также состоялось ГОСА, где был утвержден председатель правления в лице Асхата Хасенова, который ранее временно исполнял обязанности, заменив на посту Магзума Мирзагалиева. Кроме того, на ГОСА были утверждены дивиденды в размере 491,71 тенге за акцию, что равно показателю предыдущего года.

Акции Air Astana вновь заметно упали в цене на KASE на 5%, достигнув 908 тенге. ГДР на Лондонской фондовой бирже, в свою очередь, упали на 6,1%, с $8,46 до $7,94 за штуку. Ценовая премия акции над ГДР осталась примерно на прежнем уровне в 2,3%. После того как компания выпустила сокращенные финансовые и операционные итоги за I квартал 2024 года в конце апреля, в мае был выпущен полный финансовый отчет. Квартальная общая выручка «Эйр Астаны» составила 119,2 млрд тенге, что на 9,6% больше, чем за аналогичный квартал 2023 года. Операционный убыток в I квартале составил чуть больше 1 млрд тенге против 5,9 млрд тенге прибыли в прошлом году. Квартальный чистый убыток составил 5,2 млрд тенге против чистой прибыли в 423 млн тенге в 2023 году. Чистый убыток на одну акцию составил 15,7 тенге. Компания также постоянно отчитывалась по программе обратного выкупа акций и ГДР с рынка. К 27 мая с начала старта программы компания выкупила ценные бумаги на общую сумму $1,03 млн. В конце мая компания провела ГОСА, на котором ожидаемо было принято решение не выплачивать дивиденды по итогам 2023 года. Кроме того, в совете директоров место Уэсткотта Майлза Сэнт Джона занял Дияс Асанов.