Нефть не помогает. Почему сокращается экспортная выручка Казахстана

Kursiv Research проанализировал структуру экспорта Казахстана по итогам I квартала 2024 года, чтобы выявить точки роста и стресса по основным направлениям.

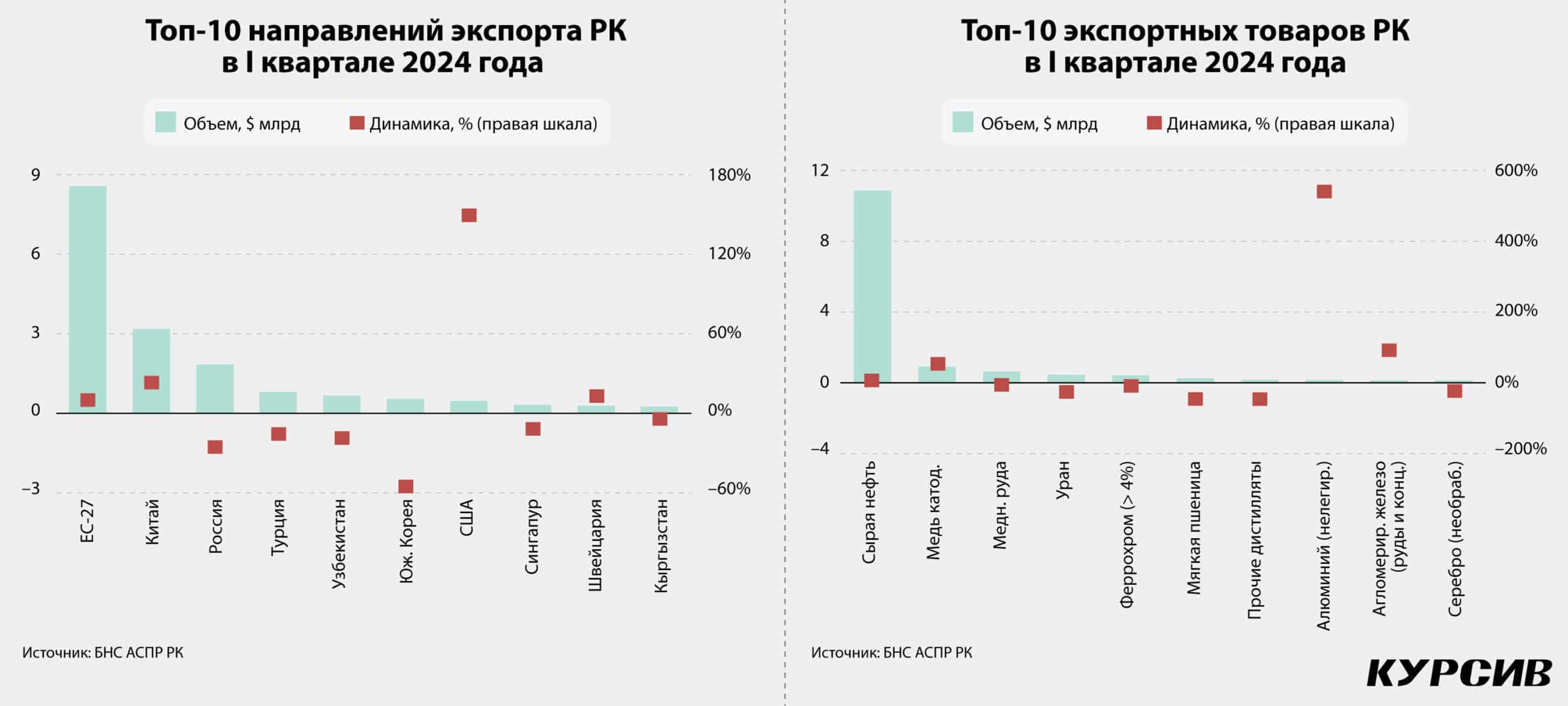

В январе – марте 2024 года экспорт товаров из РК в стоимостном выражении сократился на 1,9% по сравнению с аналогичным периодом минувшего года. Тем самым продолжился понижательный тренд, сформированный в прошлом году. Напомним, в I квартале 2023-го экспорт сократился на 1,5%, по итогу всего года спад ускорился до 7%.

Kursiv Research в очередном обзоре разбирает, какие факторы вызвали спад товарного экспорта РК и какие новые точки роста наметились в отчетном периоде.

Нефть вверх, экспорт вниз

Денежный поток от экспорта товаров из Казахстана по итогам I квартала 2024-го составил $18,5 млрд, что на 1,9% меньше, чем годом ранее. Обычно спад или подъем совокупного экспорта РК целиком зависит от результатов торговли черным золотом – неизменным экспортным продуктом РК номер один. С увеличением экспортной выручки от нефти также растет общий итог, и наоборот. Эта корреляция прослеживается как минимум на интервале последних пяти лет (сравнивались как результаты I кварталов, так и по году).

Однако эта закономерность была нарушена в январе – марте 2024-го. Поступления от нефтяных контрактов выросли на 6% (почти до $10,9 млрд), в то время как экспортная выручка РК, как было указано выше, сократилась.

Нефтяники нарастили экспортную выручку за счет увеличения поставок на дополнительные 1,3 млн тонн нефти (+7,5%), хотя добыча осталась на прежнем уровне. Из трех мегапроектов, от которых в первую очередь зависит уровень нефтедобычи, спад зафиксирован на Кашагане (в прошлом году это месторождение обеспечило 1/5 всей нефтедобычи страны). В производственном отчете нацкомпании «КазМунайГаз» за I квартал 2024 года снижение производства связывают с ограниченностью мощностей по обратной закачке и переработке попутного газа.

Увеличение поставок черного золота могло бы принести больше денег, но в отчетном периоде казахстанская нефть торговалась на 1,4% дешевле, чем I квартале 2023-го (в среднем по $608 за тонну), в то время как эталонная марка подорожала на 2,1% (до $83,1 за баррель).

Таким образом, в отчетном периоде Казахстан заработал на $618,8 млн больше, чем в I квартале 2023 года. Но этих денег не хватило, чтобы перекрыть потери по номенклатуре товаров, которые вышли в минус.

Помимо черного золота в топ-10 ключевых экспортных продуктов еще три позиции закрыли I квартал с плюсом. Поставки катодов из рафинированной меди (экспортный продукт номер два) принесли $909,8 млн (+54,1%).

Согласно данным Всемирного банка, среднеквартальная цена на красный металл на мировых рынках сократилась незначительно (–5,6%). Вслед за снижением мировых цен подешевела продукция из Казахстана: тонна отечественных катодов в январе – марте 2024 года уходила на зарубежные рынки в среднем за $7,9 тыс., что на 3,3% дешевле, чем годом ранее.

Несмотря на незначительную коррекцию цен, они остаются на комфортном для казахстанских предприятий уровне. В отчетном периоде медные компании увеличили выпуск рафинированной меди на 15,6 тыс. тонн (+14,9%) и нарастили объем экспорта на 42,5 тыс. тонн (+59,3%).

Из топ-10 экспортных товаров РК по темпу прироста выделяются поставки нелегированного алюминия. Экспортная выручка выросла с $23,3 млн (в I квартале 2023-го) до $149,4 млн (в I квартале 2024-го). Шестикратный прирост, который вывел этот продукт на восьмое место, связан с увеличением физических поставок на низкой базе прошлого года.

Напомним, по итогам 2023 года экспорт нелегированного алюминия уменьшился в деньгах на 37%, в физических величинах – на 20%. Причина заключается в том, что страны Евросоюза начали сокращать производство алюминиевой продукции из-за высоких цен на электроэнергию. Если в 2022 году необработанный алюминий из Казахстана направлялся сразу в десять стран ЕС (включая Великобританию), то по итогам 2023-го – только в Италию.

В I квартале 2024 года казахстанский нелегированный алюминий вернулся на некоторые рынки ЕС, в частности в Польшу, Нидерланды и Болгарию. Значительный объем закупил Азербайджан, который до 2023 года не был в числе ключевых покупателей нашего алюминия. Часть невостребованных Евросоюзом объемов была направлена как раз в эту страну, доля Азербайджана по итогам 2023 года выросла до 40% (как в деньгах, так и в физических поставках). Тренд продолжился в текущем году, по итогам января – марта 2024-го доля выросла до 60%.

На девятом месте экспорт агломерированных железных руд и концентратов, который в I квартале 2024 года вырос до $140 млн (+93,7%). Возвращение этого продукта в топ-10 указывает на разрешение проблем ключевого производителя железорудного сырья в Казахстане – Соколовско-Сарбайского горно-обогатительного производственного объединения (ССГПО; входит в Eurasian Resources Group), с которыми предприятие столкнулось в первой половине 2022-го.

Напомним, в мае 2022 года из-за риска вторичных санкций ССГПО полностью прекратило поставки своему главному покупателю – Магнитогорскому металлургическому комбинату (ММК), который, как и его ключевой акционер Виктор Рашников, несколько месяцев спустя, в августе, был официально включен в американский SDN-список. Тесная кооперация между ССГПО и ММК была налажена еще в советский период и продолжилась после. В 2021 году, до разрыва этих связей, 40% произведенных в ССГПО окатышей направлялись на Магнитку.

Решение руководства ССГПО не отгружать свою продукцию на Магнитку было болезненным для предприятия. К примеру, физические поставки агломерированных железных руд и концентратов на внешние рынки сократились на 39%, до 3,2 млн тонн. В разрезе по месяцам таможенная статистика РК зафиксировала нулевой экспорт агломерированных железных руд и концентратов в Россию с мая по сентябрь 2022-го. Тогда российские СМИ сообщали, что ММК после отказа ССГПО нарастил закупки железорудного сырья у «Металлоинвеста».

Поставки агломерированных железных руд и концентратов в Россию возобновились в октябре 2022-го. В последующие семь месяцев оставались на уровне, не превышающем 100 тыс. тонн. Экспорт вышел на «довоенный» объем, то есть свыше 200 тыс. тонн, в сентябре 2023-го. Летом 2023 года аким Рудного Виктор Ионенко сообщал, что ССГПО после нашло новых клиентов из РФ. Ими стали Западно-Сибирский металлургический комбинат, Челябинский металлургический комбинат и компания «Уральская сталь». Между тем в опубликованной финансовой отчетности (по ММК – за полный 2023 год, по ССГПО – за II и III кварталы 2023 года) нет деталей, указывающих на возобновление сотрудничества между ССГПО и ММК.

Итоги первых месяцев 2024 года указывают на восстановление экспорта агломерированных железных руд и концентратов в российском направлении до привычного уровня. В январе текущего года северному соседу было отгружено 233,1 тыс. тонн агломерированных железных руд и концентратов, что сопоставимо с объемом февраля 2022-го.

Эта тенденция продолжилась в первые три месяца 2024 года. Поставки агломерированных железных руд и концентратов в Россию увеличились с 79,7 тыс. (в I квартале 2023-го) до 596,3 тыс. тонн (в I квартале 2024-го). Другим положительным фактором роста выручки стало удорожание продукта на 23,8%.

Шестерка на минусе

Из топ-10 ключевых экспортных продуктов РК шесть товаров закрыли отчетный период с минусом. В их числе поставки медных руд (–5,5%; до $645 млн), урана (–25%; до $452,7 млн), высокоуглеродистого феррохрома (–8,4%; до $432,6 млн), прочей мягкой пшеницы (–46,3%; до $245,2 млн), прочих дистиллятов (–45,8%; до $179,1) и необработанного серебра (–21,3%; до $134,7 млн).

В абсолютных величинах наибольшие потери зафиксированы по мягкой пшенице ($211,3 млн), прочим дистиллятам ($151,3 млн) и урану ($150,7 млн).

Экспортная выручка от поставок мягкой пшеницы сократилась из-за удешевления (–27%) и уменьшения объема отгрузок (–26,4%). Поставки сокращаются после неурожайного 2023-го, когда было собрано 12,1 млн тонн, или меньше на 26%, чем в рекордном 2022 году (16,4 млн тонн). К тому же засуха во время посевных, обильные осадки во время созревания зерна и уборочной кампании привели к тому, что зерновики получили порядка 5 млн тонн неклассной пшеницы. Все это снизило экспортный потенциал: с одной стороны, проросшую пшеницу закупили казахстанские птицеводы для корма, с другой – на внешних направлениях пришлось продавать по низкой цене, например узбекским мукомолам, которые делают из нее очень дешевую муку для Афганистана. Сообщалось, что к началу марта 2024 года оставалась половина от этого объема.

На планы казахстанских зерновиков могут незначительно повлиять последствия от регуляторных изменений в Евросоюзе. Там с 1 июля 2024 года вырастут пошлины на зерновые, масличные культуры и продукты их переработки из России и Беларуси до запретительного уровня в 95 евро за тонну.

Рынок ЕС не является основным для российских зерновиков. Из доступной за 2021 год статистики следует, что тогда Россия отгрузила в Евросоюз 1,2 млн тонн мягкой пшеницы, или 4,4% от всего объема. Для РФ ключевыми направлениями являются Турция и Египет, куда она поставила из общего объема в 26,9 млн тонн 24,9 и 21% соответственно.

Из заявления Эдуарда Зернина, председателя правления российского Союза экспортеров зерна, следует, что бизнес был готов к такому развитию ситуации. Поэтому были проведены переговоры с партнерами из Африки и Азии, чтобы направить туда высвобождающиеся объемы. По всей видимости, будут увеличены объемы по уже существующим направлениям, среди которых, помимо уже упоминавшихся Турции и Египта, еще есть Азербайджан, Нигерия, Бангладеш, Судан, Саудовская Аравия, Йемен и другие.

Ни одна из этих стран не является для нас важным рынком сбыта мягкой пшеницы. Нашими традиционными покупателями являются страны Центральной Азии, в первую очередь Узбекистан и Таджикистан: в 2023 году туда было направлено 55 и 15% соответственно из 6,5 млн тонн, отгруженных на внешние рынки. Между тем Китай наращивает поставки мягкой пшеницы из РК – с 34,3 тыс. (по итогам 2022-го) до 538,8 тыс. тонн (по итогам 2023-го).

Как раз в китайском направлении может усилиться конкуренция с российским бизнесом, который пока что поставляет туда незначительный объем мягкой пшеницы (в 2021 году – всего 54,3 тыс. тонн). Но географическая близость и разворот российской экономики в сторону Китая повышают вероятность этого.

Прочие дистилляты – следующий после мягкой пшеницы продукт с ощутимыми потерями в отчетном периоде. Сокращение выручки на $151,3 млн вызвано уменьшением поставок мазута, который приносит наибольшую выручку в категории «прочие дистилляты» (ТН ВЭД 271019), в предыдущие три года – более 85%. Официальная статистика РК фиксирует снижение внутреннего производства мазута почти на треть, с 869,8 тыс. (в I квартале 2023-го) до 599,6 тыс. тонн (в I квартале 2024-го). В Министерстве энергетики РК объясняют это приоритетной выработкой битума. Снижение внутреннего производства сказалось на поставках мазута на внешние рынки. В I квартале 2024-го было отгружено 445,6 тыс. тонн на $160,8 млн, в аналогичном периоде прошлого года – 631,9 тыс. тонн на $280 млн.

Урановые компании недосчитались $150,7 млн. Спад не связан с критическими событиями в отрасли. Нацкомпания «Казатомпром» отчиталась по операционным результатам за I квартал 2024 года: общее производство выросло на 7%, но на 55% сократились продажи по группе компаний. Квартальные объемы продаж могут меняться из года в год, поскольку они зависят от запросов клиентов и сроков физической поставки. Добавим, что средняя цена реализации по всем предприятиям КАП выросла на треть.

Совокупные потери по шести позициям составили $627,3 млн. В то время как прирост по четырем позициям, которые из топ-10 ключевых экспортных товаров РК закрыли период с плюсом, составил $1,1 млрд. Учитывая, что совокупный экспорт по итогам I квартала 2024 года сократился на 1,9% (–$360 млн), то основные потери были сгенерированы номенклатурой товаров за пределами топ-10.

В результате этого выросла товарная концентрация. Если в I квартале 2023-го топ-10 собирали 73,7%, то по итогам трех месяцев текущего года – 76,5%.

Быстрая десятка

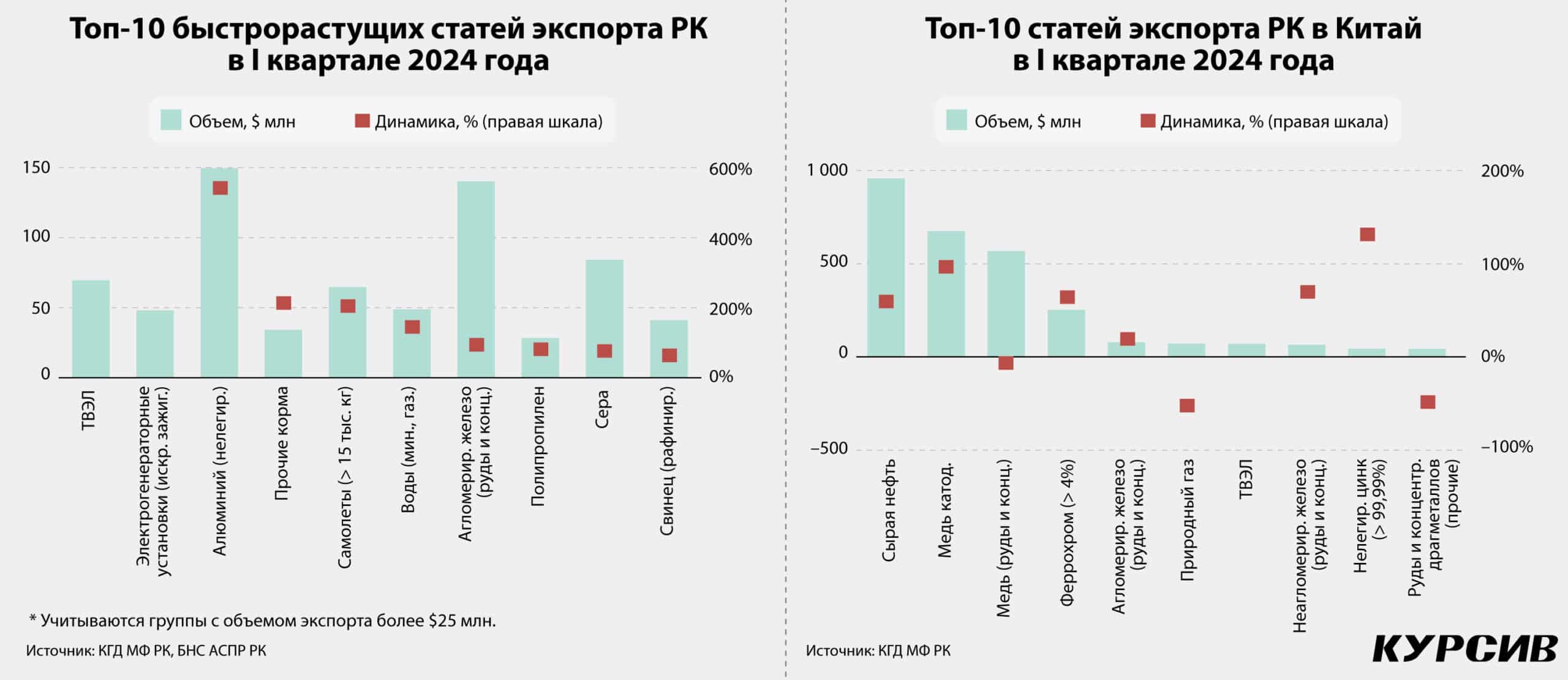

Kursiv Research в своих обзорах составляет топ-10 быстрорастущих экспортных позиций, чтобы дополнительно подсветить экономические процессы, происходящие у нас. Собственно, группа быстрорастущих товаров вполне может быть дополнительным индикатором, отображающим системные успехи или провалы в экспортной деятельности РК, также это помогает выявить будущих экспортных чемпионов.

Для выявления быстрорастущих статей экспорта берутся позиции с величиной более $25 млн в отчетном периоде, которые делятся на показатель предыдущего года. Отсечение в $25 млн производится, чтобы исключить из анализа возможные неустойчивые контракты.

При рассмотрении десяти наиболее быстрорастущих статей всего товарного экспорта РК выделяется взрывной рост с практически нулевых значений по двум позициям. Экспорт тепловыделяющих элементов (ТВЭЛ) в I квартале 2024 года составил $69,6 млн, в аналогичном периоде предыдущего года таких операций не было. Поставки электрогенераторных установок (с поршневым ДВС с искровым зажиганием) выросли с $1,1 млн (в I квартале 2023-го) до $48,1 млн (в I квартале 2024-го), прирост в 42 раза.

В списке наиболее быстрорастущих по убыванию темпа прироста экспортные товары расположились в следующем порядке: нелегированный алюминий (+542%; до 149,4 млн), прочие корма (+211%; до $34,3 млн), самолеты и прочие летательные аппараты с массой пустого снаряженного аппарата более 15 тонн (+205%; до $64,7 млн), минеральная и газированная вода (+145%; до $48,9 млн), агломерированные железные руды и концентраты (+94%; до $140,1 млн), полипропилен (+80%; до $28,5 млн), сера (+76%; до $84,2 млн), рафинированный свинец (+63%; до $41,1 млн).

Запад и Восток

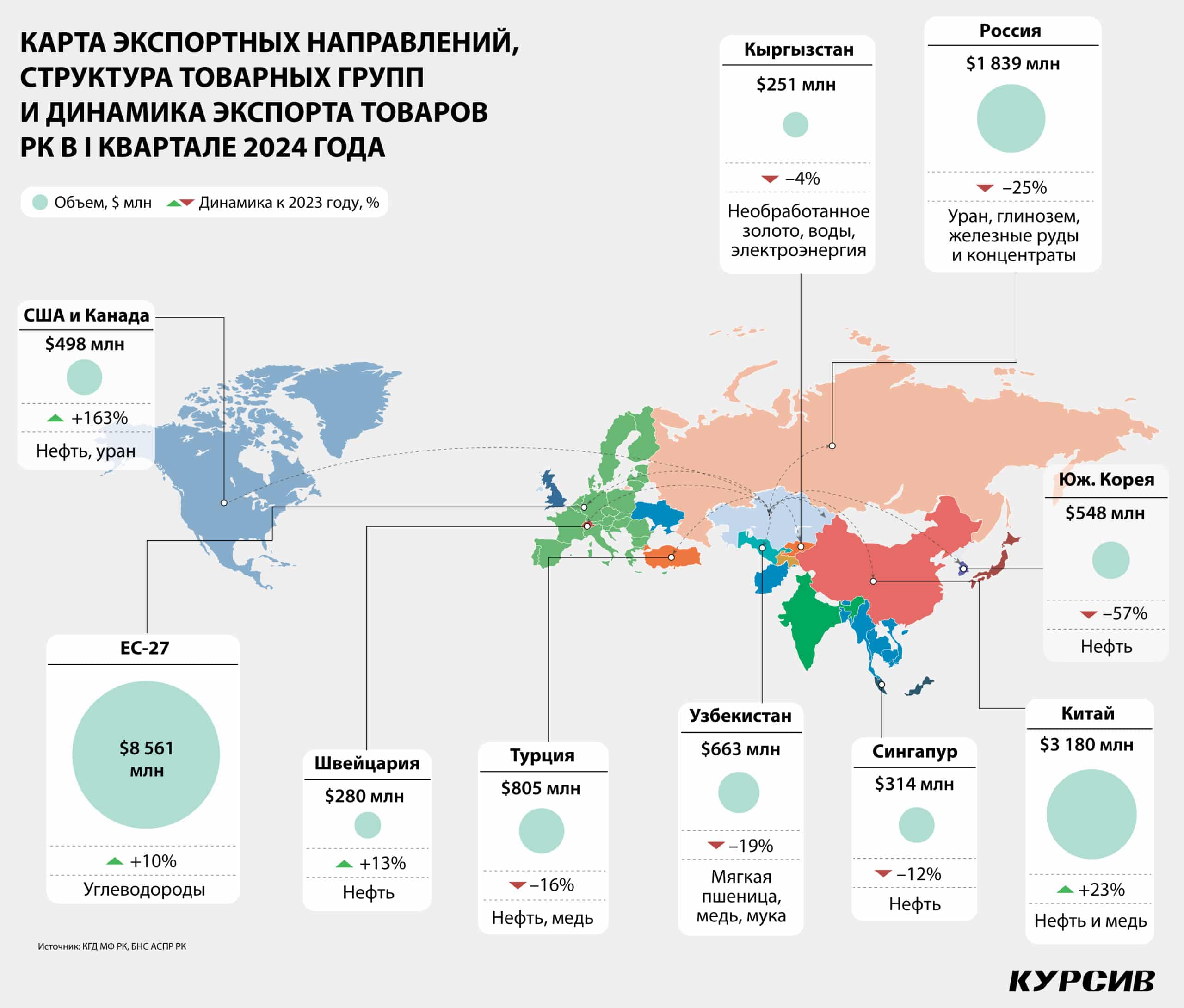

Kursiv Research определил четыре ключевых направления для анализа продуктовой структуры экспорта: ЕС-27, страны ЕАЭС и Центральной Азии, а также Китай.

Наименее сложная ситуация с Евросоюзом, поскольку львиную долю казахстанского экспорта в этом направлении составляют сырая нефть, газ и нефтепродукты. Увеличение добычи углеводородов или удорожание нефти приводят к росту экспортной выручки, и наоборот.

В I квартале 2024 года экспорт в ЕС-27 вырос до $8,6 млрд (+10%), из которых на долю сырой нефти приходится 90,8%. В отчетном периоде страны еврозоны увеличили объем закупок черного золота на 1,6 млн тонн. И это, несмотря на незначительное удешевление нефти из РК в европейском направлении, позволило заработать на $895,7 млн больше, чем в I квартале 2023-го.

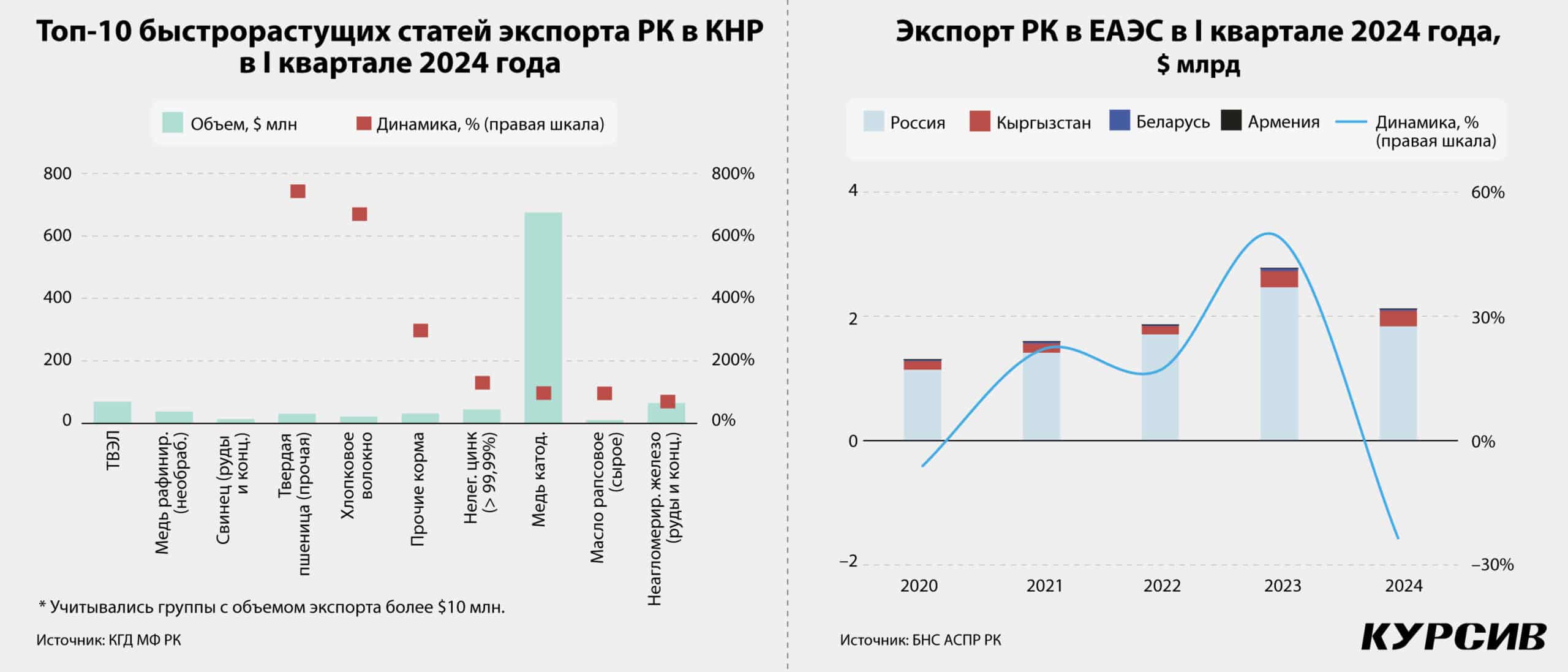

Экспорт товаров в КНР вырос до $3,2 млрд, прибавив 22,7%. Этот прирост был обеспечен преимущественно за счет возросших поставок сырой нефти (+59,6%; до $958,1 млн), катодов из рафинированной меди (+96,8%; до $675,1 млн), высокоуглеродистого феррохрома (+64,3%; до $252,4 млн), агломерированных железных руд и концентратов (+18,9%; до $78 млн), ТВЭЛов (до $69,6 млн), неагломерированных железных руд и концентратов (+70,1%; до $65,6 млн), нелегированного цинка, содержащего по массе 99,99% или более цинка (+131,5%; до $44,8 млн).

Сократилась выручка по трем позициям из топ-10: медные руды и концентраты (–5,8%; до $568,2 млн), природный газ (–52,5%; до $71,9 млн), прочие руды и концентраты драгоценных металлов (–48,3%; до $41,9 млн).

Если рассматривать структуру наиболее быстрорастущих экспортных продуктов (по отдельным направлениям сумма отсечения составляет $10 млн) в китайском направлении, то выделяются поставки твердой пшеницы и хлопкового волокна.

Оба товара уже долгое время приносят Казахстану неплохой заработок. Экспортная выручка по твердой пшенице с 2020-го превышает $1 млрд в год. Выручка по поставкам хлопкового волокна в 2023 году достигла рекордного уровня в $135,1 млн.

Активный рост этих товаров в китайском направлении связан с перенаправлением поставок. В случае с отгрузками твердой пшеницы поставки в Китай выросли на фоне сокращения объемов в Узбекистан. В случае с отгрузками хлопкового волокна часть объемов была перенаправлена с турецкого рынка, который в I квартале 2023 года забрал более половины объема, в I квартале 2024-го – только треть.

Наблюдается снижение экспорта во все четыре страны ЕАЭС: поставки в РФ сократились на 25,5% (до $1,8 млрд), в Кыргызстан – на 4,3% (до $250,6 млн), в Беларусь – на 31,8% (до $29,4 млн), в Армению – на 9,6% (до $3,2 млн).

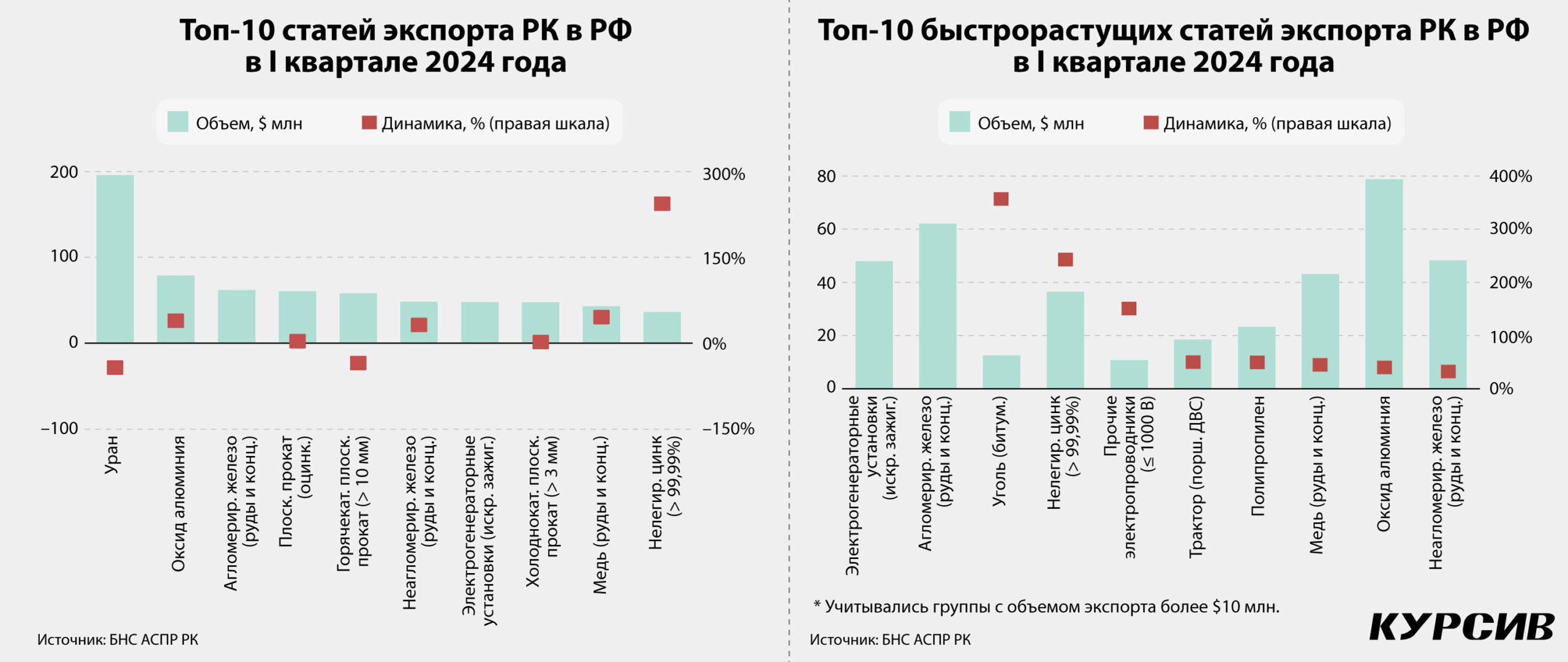

Россия, на которую приходится 87% экспорта в ЕАЭС, нарастила поставки из Казахстана по восьми позициям из топ-10: оксид алюминия (+39,5%; до $78,7 млн), агломерированные железные руды и концентраты (+828%; до $62 млн), оцинкованный плоский прокат (+3,9%; до $60,4 млн), неагломерированные железные руды и концентраты (+32,1%; до $48,2 млн), электрогенераторные установки (+6064%; до $40 млн), холоднокатаный плоский прокат толщиной более 3 мм (+1,9%; до $47,8 млн), медные руды и концентраты (+45,7%; до $43,1 млн) и нелегированный цинк, содержащий по массе 99,99% или более (+243,9%; до $36,5 млн).

Соответственно, в минусе две позиции: уран (–42,3%; до $195,6 млн) и горячекатаный плоский прокат толщиной более 10 мм (–34,6%; до $58 млн). В российском направлении самая низкая товарная концентрация по сравнению с другими ключевыми торговыми партнерами. Десятка крупнейших поставок забирает на себя только 36,9% всего казахстанского экспорта в РФ.

В списке быстрорастущих товаров по российскому направлению продукция ГМК и обрабатывающей отрасли. По темпу прироста выделяются уже упоминавшиеся электрогенераторы и агломерированные железные руды и концентраты. Активные темпы прироста отмечаются и в поставках битуминозного угля (+356,2%), нелегированного цинка, содержащего по массе 99,99% и более цинка (+243,9%), а также прочих электрических проводников на напряжении не более 1 кВ (+151%).

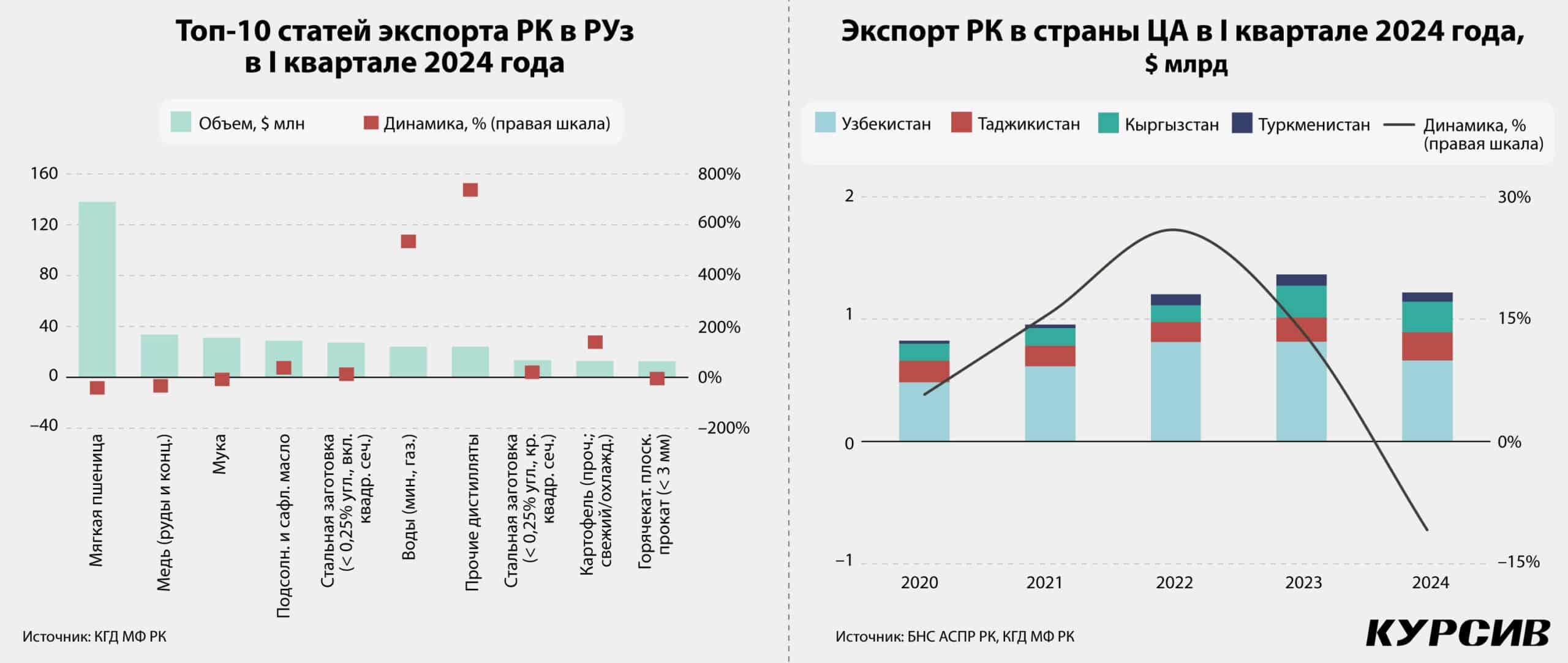

Экспорт в Центральную Азию в I квартале 2024 года сократился на 10,9% (до $1,2 млрд). Спад связан с охлаждением торговли с Узбекистаном, на долю которого приходится 54% торговли со странами этого региона. Отгрузки в узбекском направлении упали на 18,8% (до $663,1 млн), в кыргызском – на 4,3% (до $250,6 млн), в туркменском – на 17,8% (до $74,6 млн). Лишь Таджикистан нарастил импорт из Казахстана, прирост составил 16,6%, или $229,7 млн.

В структуре поставок основному торговому партнеру в ЦА – Узбекистану – главные десять продуктов занимают 52,2%. Спад наблюдается по четырем позициям, причем в I квартале 2024 года продолжилось сокращение экспорта мягкой пшеницы, многолетнего лидера в южном направлении. В отчетном периоде поставки этого продукта сжались на 41,7% (до $138 млн). Сократились также отгрузки медных руд и концентратов (–32,1%; до $33,7 млн), муки (–10,1%; до $31,1 млн) и горячекатаного плоского проката толщиной менее 3 мм (–5,3%; до $12,6 млн).

Одновременно с этим увеличились поставки сырого подсолнечного и сафлорового масла (+35,2%; до $28,7 млн), стальной заготовки прямоугольного (включая квадратное) поперечного сечения (+9,9%; $27,3 млн), минеральной и газированной воды (+535,7%; до $24,1 млн), прочих дистиллятов (+737,5%; до $24,9 млн), стальной заготовки прямоугольного (кроме квадратного) поперечного сечения (+22,2%; до $13,4 млн), прочего картофеля (+139,9%; до $12,8 млн).

Среди самых быстрорастущих (с объемом поставок свыше $10 млн в отчетном периоде) выделяется три вида продукции. Отгрузки твердого сахара выросли с нулевых значений до $11,2 млн. Активный рост также показали поставки бурого угля (+175%; до $11,9 млн) и прочих фракций подсолнечного и сафлорового масла (+58%; до $10,1 млн).

К моменту публикации «Экспортной карты по итогам I квартала 2024 года» госорганы обновили статистику внешней торговли РК за первые четыре месяца текущего года. Между тем Kursiv Research, чтобы соблюсти принцип сопоставимости с предыдущими обзорами, для которых отчетным периодом были квартал и полный год, публикует аналитический материал по итогам I квартала 2024 года с разбором ключевых трендов в экспортной деятельности РК.

Добавим, что отмеченная в текущем обзоре ключевая тенденция продолжилась в январе – апреле 2024 года. Совокупная экспортная выручка уменьшилась на 2% (до $25,2 млрд), в то время как денежный поток от поставок нефти вырос на 3,5% (до $14,6 млрд).