Почему от Нацбанка РК ждут очередного снижения ставки

Риск стагфляции не реализовался: медленно, но верно мировая экономика возвращается в «старую нормальность» – ситуацию, когда инфляция в развитых странах приближается к уровню 2% в год, а в развивающихся – к их средним историческим значениям. В этих условиях Национальный банк РК принимает очередное решение по базовой ставке. В числе аргументов в пользу снижения: этого решения ждет рынок.

Одной дорогой

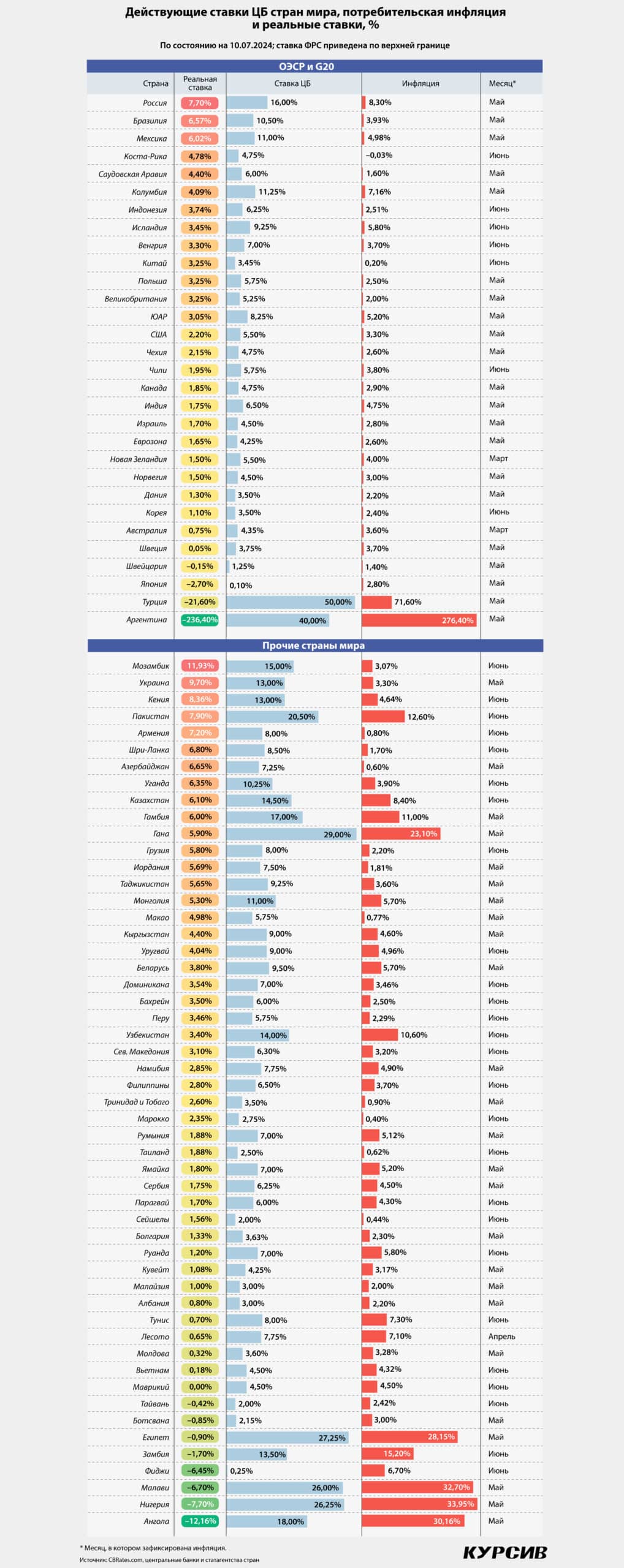

Kursiv Research ежеквартально проводит анализ трех ключевых метрик денежно-кредитной политики в 82 юрисдикциях мира: уровень ставок центробанков, динамика годовой потребительской инфляции и дифференциал между этими значениями, который также называют реальной ставкой. Эта метрика позволяет судить о степени относительной жесткости или мягкости денежно-кредитной политики.

Медианные ставки ЦБ по состоянию на июль – 7,0% по сравнению с 6,8% по итогам нашего апрельского среза. В странах ОЭСР и G20 этот показатель составил 5,6% (без изменений с апреля этого года), в прочих экономиках – 7,6% (7,5%).

Глобальная инфляция продолжает замедляться, но похоже, что потенциал дезинфляционного импульса близок к исчерпанию. В октябре 2023 года Kursiv Research фиксировал медианную инфляцию по выборке из 82 стран на уровне 5,0%, в январе 2024 года – 4,6%, в апреле 2024-го – 3,9%, в июле – 3,7%. Инфляция в большом количестве стран находится уже в пределах целевого коридора их ЦБ или исторических значений.

По состоянию на начало июля 2024 года реальные ставки в мире снижались. С апреля этого года лишь четыре регулятора из 82 решились на повышение учетных ставок (центробанки Индонезии, Нигерии, Уганды и Замбии), 29 – в их числе и казахстанский ЦБ – как минимум один раз за три месяца приняли решение о сокращении ставки.

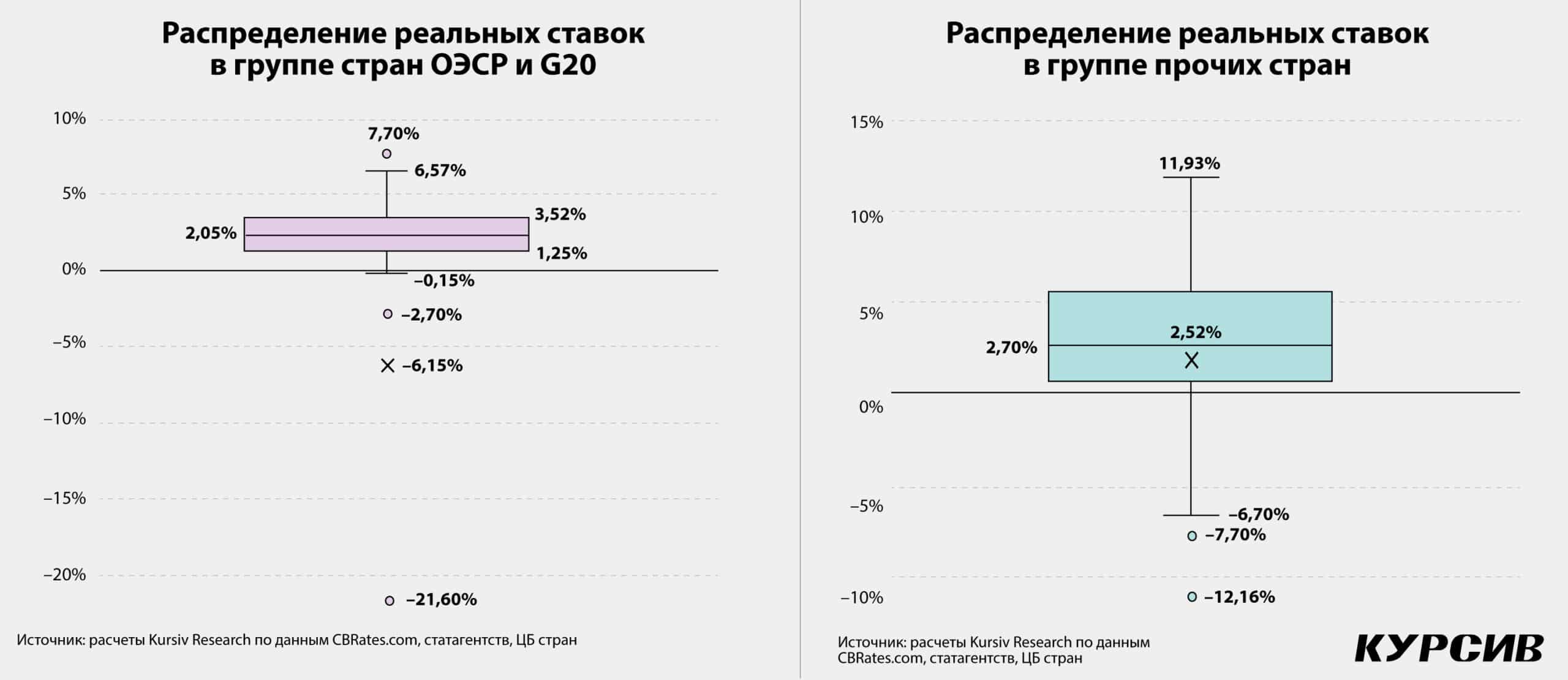

Голубиный настрой центробанков не улучшил обобщенные показатели. Медианное значение по реальным ставкам выборки из 82 экономик в июле 2024 года составило 2,3% (в апреле 2024-го – 2,5%, в октябре 2023-го – 1,6%). В группе экономик, входящих в G20 и ОЭСР, медианная реальная ставка года составила 2,1% (в апреле 2024 года – 2,4%), в прочих экономиках – 2,7% (без изменения).

В первой группе (ОЭСР + G20) средняя реальная ставка все больше уходит в зону отрицательных значений, к июлю опустившись до –6,2% (–4,6% в минувшем апреле). Максимальные реальные ставки сохраняются в РФ (7,7%), где на фоне перегрева экономики набрала ощутимый темп инфляция, а также в Бразилии (6,6%) и Мексике (6%), где регуляторы опасаются возможных скачков инфляции. Наиболее низкие значения в странах с галопирующей инфляцией и гиперинфляцией – Турции (–21,6%) и Аргентине (–236,4%).

В ключевых экономиках группы достигнуты границы ценовой стабильности, при этом регуляторы не торопятся смягчать ДКП. Банк Англии держит ставку в 5,25% при инфляции в 2%. В Еврозоне инфляция замедлилась до 2,6%, на этом фоне ставка ЕЦБ остается на уровне 4,25%. В США инфляция находится чуть выше среднесрочного таргета ФРС (3,3%), ключевая ставка сохраняется на уровне 5,50% (по верхней границе). Поскольку цель по инфляции для всех трех экономик одинакова – 2% в среднесрочной перспективе, при сохранении нынешнего тренда центробанки уже в ближайшие два квартала могут отчитаться о победе над инфляцией и начать смягчать ДКП.

В группе экономик за пределами G20 и ОЭСР центробанки также смягчают условия монетарной политики, но делают это не столь смело, как их коллеги в крупных экономиках, поэтому средние реальные ставки за квартал тут даже подросли. Если в апреле 2024-го средняя реальная ставка в этой группе составляла 2,3%, к июлю значение вышло на 2,7%. Самые высокие реальные ставки среди участников группы наблюдаются в Мозамбике (11,9%), Украине (9,7%) и Кении (8,4%). Среди топ-10 развивающихся стран, чья ДКП выглядит жесткой, находятся также и постсоветские Армения (7,2%) и Азербайджан (6,7%), где рост цен практически прекратился, однако центробанки не склонны корректировать ставки. Наиболее сложная ситуация наблюдается в Анголе (реальная ставка –12,2%), Нигерии (–7,7%) и Малави (–6,7%), где инфляция перевалила отметку в 30% г/г и продолжает расти, несмотря на высокие учетные ставки ЦБ. В Египте ставка Центробанка приблизилась к инфляции (27,3% и 28,2% соответственно), поэтому реальная ставка стала умеренно отрицательной (–0,9%).

Ниже – лучше?

По состоянию на начало июля реальная ставка в Казахстане находилась на уровне 6,10% против 6,05% в апреле 2024-го. Несмотря на то что НБ РК единожды за три месяца все же пошел на корректировку базовой ставки – в мае ее сократили на 25 базисных пунктов, до 14,50%, – этот темп выглядит недостаточным для ощутимого участниками рынка смягчения денежно-кредитной политики. Ставка в РК по-прежнему одна из самых высоких среди стран региона и постсоветского пространства в целом.

Решение снизить базовую ставку на 50 б.п. в минувшем мае НБ РК объясняли хорошей внутренней ценовой ситуацией: наблюдалось замедление роста цен на продовольствие и непродовольственные товары, стабильными были инфляционные ожидания. Внешняя среда оставалась нейтральной: умеренно жесткая ДКП в странах-партнерах, комфортные цены на нефть от $80/баррель и выше. Влияние этих переменных на ценовую ситуацию в Казахстане будут рассматривать члены Комитета по ДКП НБ РК, принимая очередное решение по базовой ставке НБ РК в пятницу, 12 июля.

Как можно оценить состояние этих факторов по состоянию на начало июля? По итогам июня инфляция в РК замедлилась до 8,4% в годовом выражении (в мае – 8,5% г/г). Этим мы обязаны исчерпанию ресурса динамичного роста цен, положительному влиянию сезонности и крепкому обменному курсу тенге, который сохранялся до конца июня. Цены на продовольственные товары в первый месяц лета выросли на 5,4% (5,5% в мае). Рост цен на мясо (4,3%), молочные продукты (6,1%), хлеб (6,6%) и свежие фрукты (15,7%) был частично компенсирован снижением цен на крупы свежие овощи (–6%) и растительное масло (–21%). Непродовольственные товары подорожали на 7,4% (7,6% в мае) благодаря умеренному росту цен по всем категориям, за исключением бытовой электроники (44,1%). Драйвер инфляции в нынешнем году – платные услуги, которые в июне подорожали на 13,8% (в мае 13,9%) за счет эффекта от повышения тарифов ЖКХ на 30–40% г/г. И, судя по всему, этот эффект уже в полной мере проявился и был исчерпан в I–II кварталах 2024 года.

В месячном выражении в июне 2024-го цены выросли на 0,4%, что является самым низким показателем за последние четыре года – в столь же медленном темпе инфляция находилась последний раз в июне 2020-го, когда действовали ограничения из-за пандемии COVID-19. Базовая инфляция в июне составила 7,3% (7,5% в мае).

Внешняя ценовая обстановка пока достаточно стабильна: основные экспортные товары находятся в комфортных для экономики РК ценовых диапазонах. Главные опасения у НБ РК наверняка вызывает динамика обменного курса, который с прошлого решения по ставке скорректировался на 7%. Однако этого еще недостаточно, чтобы серьезно ускорить рост потребительских цен в краткосрочной перспективе. Однако в той же перспективе тенге сможет укрепиться благодаря возможным дополнительным конвертациям средств из Национального фонда, если правительство воспользуется опцией выкупа акций «Казатомпрома» на баланс НФ.

Беспокоит Нацбанк и неустойчивый тренд в инфляционных ожиданиях: в мае они снизились, в июне вновь выросли. В отчете к опросу по инфляционным ожиданиям отмечается, что «потребительские настроения улучшились за счет повышения оценки личного материального положения за последний год и оценок перспектив развития страны».

Аргументы в пользу вероятного снижения БС экспертному сообществу добавил сам Нацбанк. Перед решением НБ РК по ставке в мае ожидания экспертов, опрошенных Ассоциацией финансистов Казахстана, были сдержанными: половина респондентов полагала, что ставка будет сохранена на уровне 14,75%. Тогда эксперты не угадали настрой регулятора. И уже в июльском опросе 71% опрошенных экспертов ожидают, что на заседании 12 июля базовую ставку опять снизят до уровня 14,00–14,25%. Рынок настроился на смягчение казахстанской денежно-кредитной политики, слово за регулятором.