Что происходило с акциями казахстанских компаний, доходностями гособлигаций и ценами на нефть в июне 2024 года

Индекс KASE вновь покоряет вершины

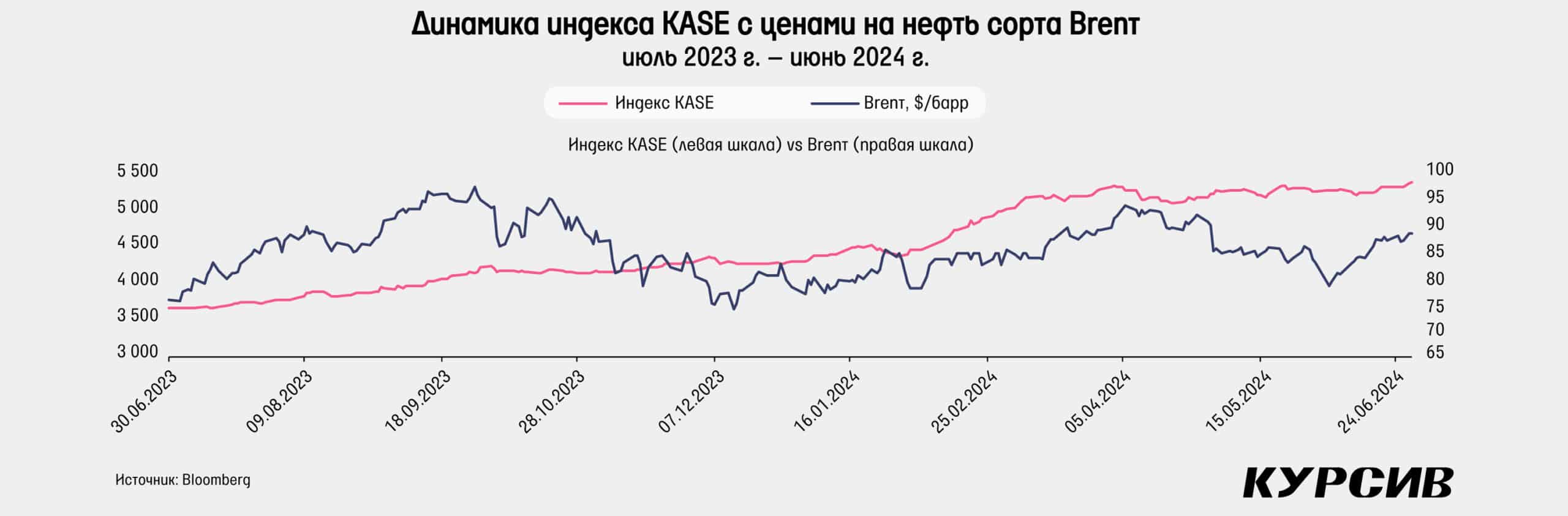

В июне цены на нефть сорта Brent выросли на 6,3% и достигли $86,4 за баррель. В начале месяца трейдеры негативно оценили планы ОПЕК+ о сокращении добычи, а цены ушли заметно ниже $80. После рыночные цены начали восстанавливаться на фоне повышения потребительской активности в летний период, роста спроса в транспортном секторе и вероятного снижения ставок ФРС. Дальнейший рост цен поддержали прогнозы по росту спроса на нефть во второй половине года.

Индекс KASE в июне вырос на 2,3%, обновив исторический максимум – 5164 пункта. Сильнее всего выросли акции Kaspi.kz, на 14%. Хотя рост цены АДР на американской Nasdaq достиг лишь 2,1%. Свою роль сыграл фактор ослабления тенге почти на 6%, что привело к увеличению тенговой стоимости компании. Похожую историю можно увидеть и в акциях «Казатомпрома», которые немного выросли в цене на KASE, несмотря на падение ГДР на 3% по итогам июня. Также заметный рост, на 6,4%, показали акции «Казахтелекома». Вероятнее всего, такая динамика объясняется ожиданиями некоторых инвесторов по возможным специальным дивидендам после продажи дочернего ТОО «Мобайл Телеком-Сервис» за $1,1 млрд. Акции Банка ЦентрКредит в 12-й раз подряд оказались в «зеленом» списке, увеличившись в цене еще на 2,9%. Сразу пять бумаг из индекса KASE показали небольшое снижение рыночной стоимости, на 1,2–2,5%, по итогам июня. Среди них отметим акции Air Astana, которые снизились на 1,8%, хотя на Лондонской фондовой бирже цена ГДР выросла на 2%, плюс ко всему этому еще случилось ослабление тенге. В итоге дисконт цены на KASE к цене на LSE достиг внушительных 7% в конце июня.

Традиционно тихий июнь оказался позитивным для индекса KASE во многом благодаря ослаблению тенге и «Казахтелекому», который растет на единовременном факторе. В июле, вероятнее всего, рост индекса продолжится на фоне активизации торгов и фактического выхода индекса к новым вершинам. К тому же в третьей декаде июня ожидается отчет Kaspi.kz за второй квартал 2024 года, который может сыграть важную роль в предстоящем сезоне отчетностей.

Резко негативный июнь для тенге

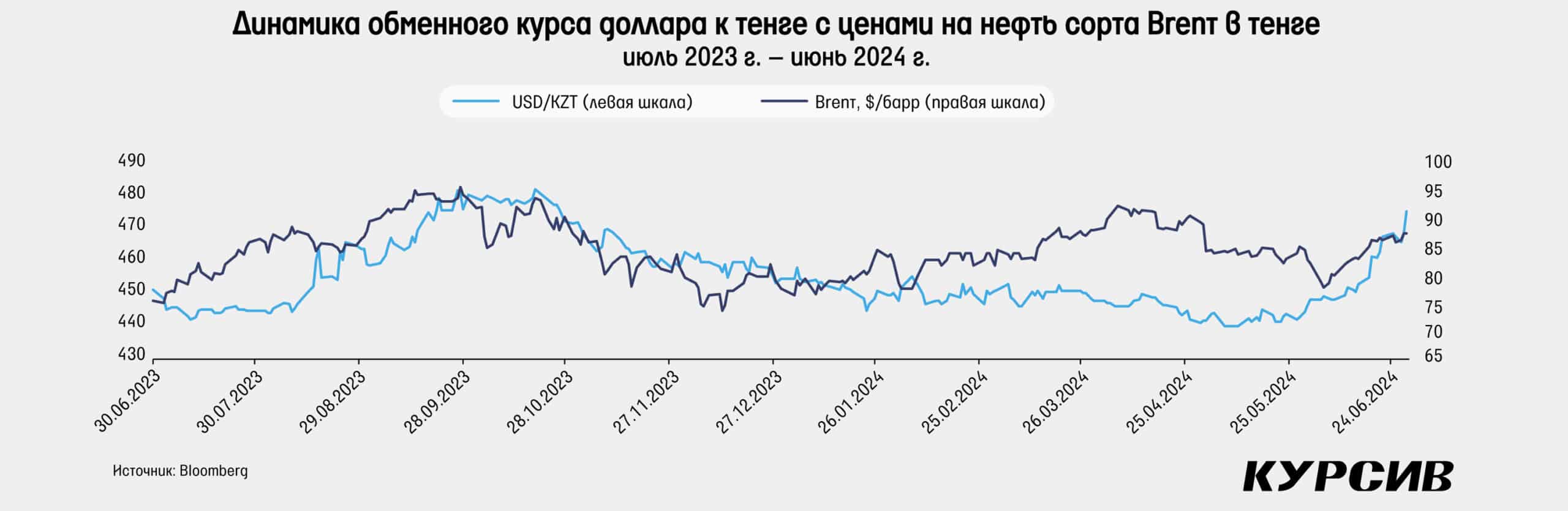

Тенге в июне ослаб к доллару почти на 6%, а последнее значение обменного курса составило 473,3 тенге, что является самым высоким уровнем с октября 2023 года. Кроме привычного летнего сезонного фактора отметим еще и снижение нетто-продаж валюты со стороны Нацбанка. В июне было продано $420 млн из Нацфонда, что является самым низким значением с января 2023 года. Кроме этого, покупки валюты для ЕНПФ составили $293 млн, что в итоге дало сальдо продаж в $127 млн. Этот показатель является вторым самым низким за всю историю публикации подобной статистики. Отметим, что за предыдущие 12 месяцев среднее значение нетто-продаж валюты составило $620 млн. В июле, несмотря на ослабление тенге, Нацбанк увеличит нетто-продажи валюты лишь на $100 млн, тем самым ослабление тенге продолжилось. С точки зрения технического анализа курс доллара, как мы и предполагали ранее, оказавшись выше уровня 452, сразу же устремился вверх. Но рост, скорее всего, будет ограничен уровнем 480 тенге за $1, который доллар не смог преодолеть уже трижды с июля 2022 года. Также отметим, что за первые четыре месяца 2024 года импорт Казахстана снизился на 7,8% г/г, а экспорт упал на 0,5% г/г. Тем самым сальдо торгового баланса выросло на 21% г/г, что наверняка оказало значительное влияние на укрепление тенге в январе – апреле. А вот импорт отдельно в апреле ускорился на 11% м/м, и, возможно, похожая динамика наблюдалась и в мае, когда началось ослабление тенге.

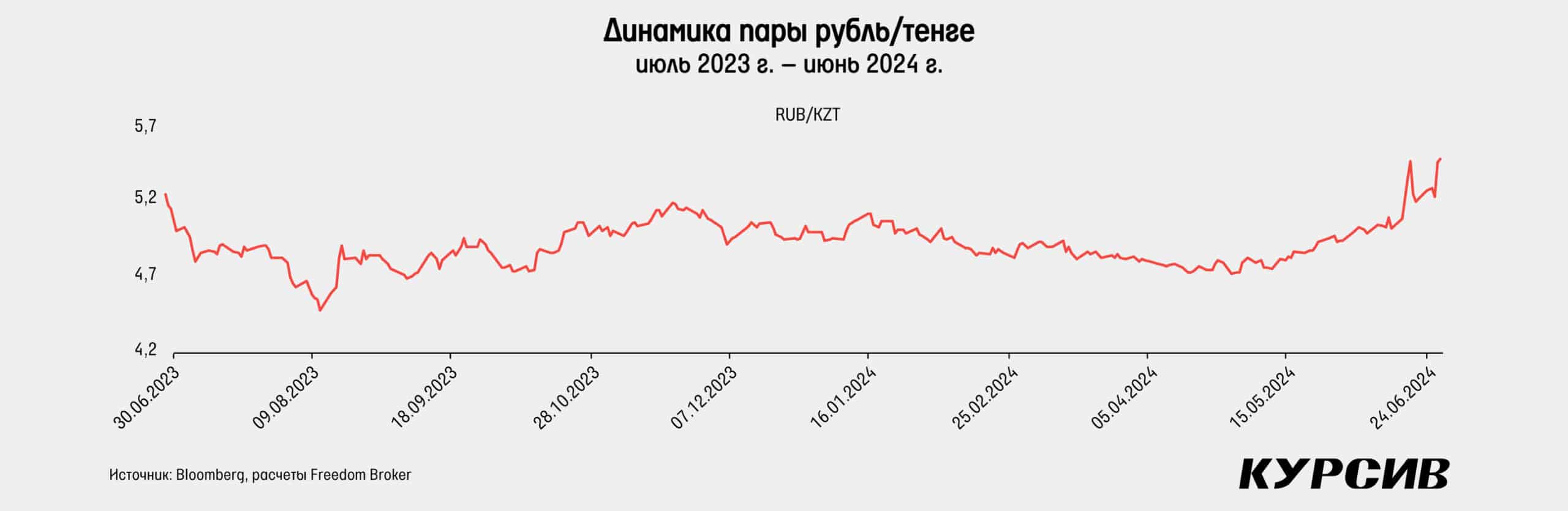

В июне российский рубль укрепился почти на 5% к доллару. При этом 12 июня в отношении Московской биржи были введены санкции, которые вынудили биржу остановить торги валют. В итоге с 13 июня Банк России начал устанавливать официальные курсы валюты доллара и евро на основе межбанковских операций. В итоге динамика курса доллара оказалась довольно волатильной. Так, 20 июня доллар резко подешевел на 4,4 рубля, а затем восстановился на 5,33 рубля в течение следующих двух дней. Затем в последний день месяца доллар также резко упал на 2,84 рубля. В итоге кросс-курс рубль – тенге вырос аж на 11%, закрывшись на уровне 5,52 тенге за рубль. Пара рубль – тенге не была такой высокой с прошлогоднего июня.

Индекс доллара вырос на 1,2% по итогам июня, восстановив большую часть потерь в мае и достигнув отметки 105,85 пункта. Рост произошел на фоне сильных майских данных по рынку труда США, которые снизили вероятность скорого снижения ставки со стороны ФРС. К тому же в середине недели ФРС, сохранив ставку, заявила о прогнозе снижения ставки лишь один раз в этом году, да, возможно, и первое снижение состоится лишь в декабре. Добавим, что политические перипетии во Франции привели к распродажам в евро, что способствовало росту индекса доллара. Похожая ситуация происходила и с японской иеной, которая упала в цене к доллару до 38-летних рекордов. На рынках пошли разговоры о том, что ЦБ Японии вмешается в валютный рынок, чтобы остановить падение иены. Что же касается заседаний по ставке, то 12 июня ФРС в очередной раз сохранила ставку, так же как и Банк Англии и Японии. А вот ЕЦБ 6 июня провел заседание, на котором ожидаемо снизил ставку с 4,5 до 4,25%.

Денежно-кредитная политика в июне

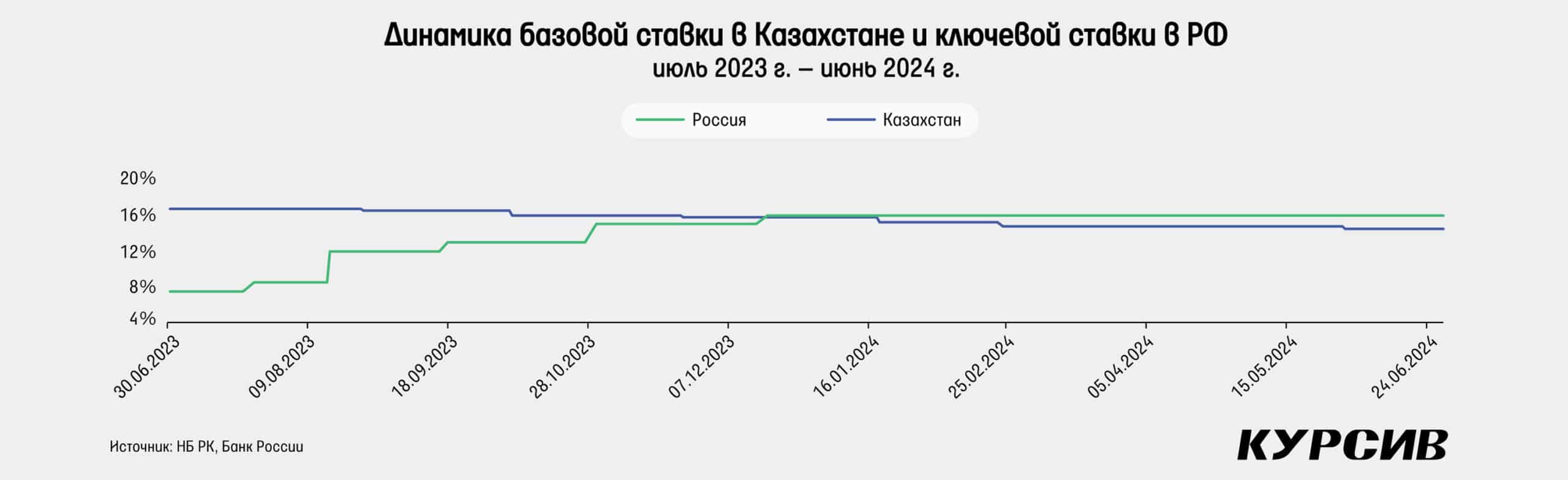

Национальный Банк в июне не проводил заседаний по базовой ставке. Следующее заседание запланировано на 12 июля 2024 года.

Центральный Банк РФ провел очередное заседание по ключевой ставке 7 июня и принял решение сохранить ставку на прежнем уровне в 16%. Отмечается прекращение снижения темпов роста цен, которые остаются вблизи уровней первого квартала этого года. Все это происходит на фоне роста опережающего внутреннего спроса над предложением, и из-за этого ЦБ допускает возможность повышения ключевой ставки на ближайшем заседании. Также ЦБ признает, что для возвращения инфляции к цели необходим более продолжительный период поддержания жестких монетарных условий, чем это прогнозировалось в апреле. Следующее заседание по ставке запланировано на 26 июля 2024 года.

На долговом рынке Казахстана в июне доходности при размещениях государственных облигаций вновь значительно выросли. Так, по однолетним бумагам доходность выросла на 30 базисных пунктов, по восьмилетним бумагам – на 59 б. п., а по 13-летним – на 95 б.п. Последний аукцион по месячным нотам Национального банка показал доходность в 14,21%, что все еще ниже базовой ставки в 14,5%, но намного выше показателя конца мая в 13,78%. А вот ставка РЕПО TONIA показала небольшое увеличение: с 13,06% в конце мая до 13,12% в конце июня, что тем не менее все равно заметно ниже нижней границы базовой ставки. Хотя в моменте ставка показывала рост до 15,08%.

На локальном облигационном рынке России доходности ОФЗ вновь показали рост по всей длине кривой. Тем не менее рост доходности по долгосрочным бумагам оказался мизерным. Так, доходность 30-летних облигаций выросла с 14,71 до 14,73%. Тогда как по однолетним бумагам рост составил 103 базисных пункта, а по пятилетним – 40 базисных пунктов. Форма кривой за июнь изменилась из «горбатой» в инверсную, то есть чем больше срок погашения, тем меньше доходность. Такая форма кривой не наблюдалась с весны 2022 года.

Резкое снижение месячной инфляции платных услуг

Годовая инфляция в июне снизилась с 8,5 до 8,4%, а месячная инфляция составила 0,4% м/м, что на 10 б. п. меньше прошлогоднего результата в июне. В очередной раз позитивно отметились продовольственные товары, которые в среднем не изменились в цене в сравнении с маем. Напомним, что в прошлом месяце эти товары даже упали в цене на 0,2%. А текущий результат оказался третьим лучшим для июня за последние 18 лет. Непродовольственные товары выросли в цене на 0,6% за июнь, что на 10 б. п. лучше результата прошлогоднего июня. Однако это выше, чем это было в мае, на те же 10 базисных пунктов. А вот тарифы на платные услуги преподнесли определенный сюрприз, учитывая прошлую динамику. За июнь в среднем тарифы подорожали на 0,6%, что на 40 б. п. меньше, чем в мае. Напомним, что в среднем за прошлые 12 месяцев месячный рост тарифов достигал 1,1%. Дальнейшее снижение инфляции продолжает зависеть от платных тарифов. Тем не менее текущее ослабление тенге наверняка подстегнет цены на продовольствие и в особенности на непродовольственные товары.

Доходности гособлигаций показали резкий рост

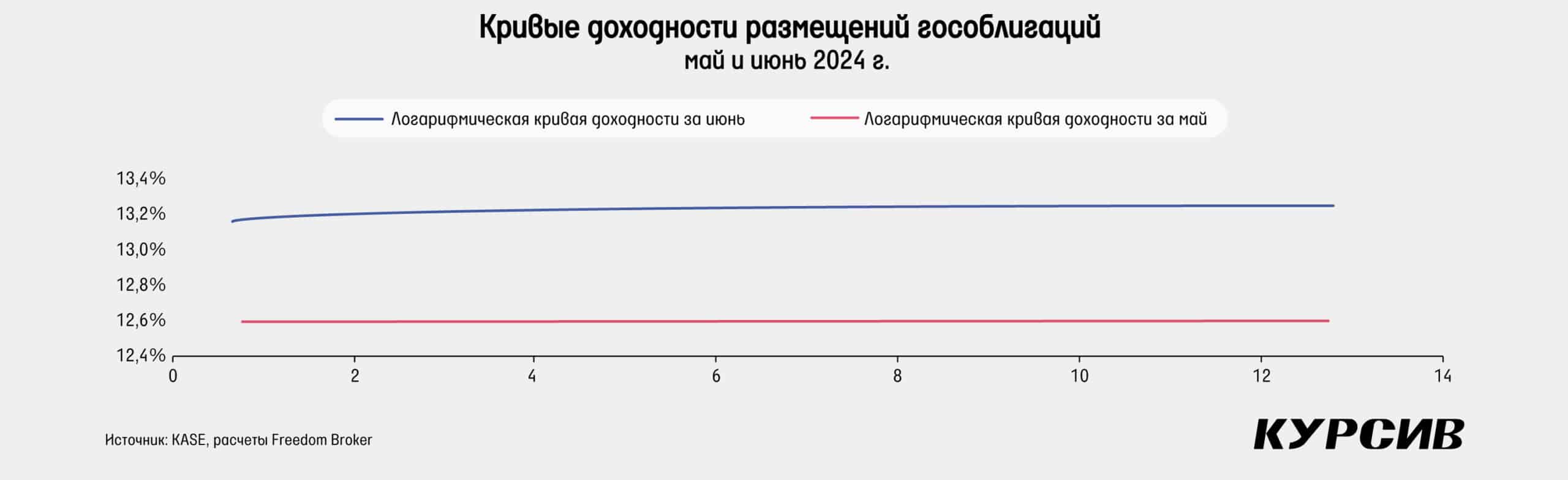

На рынке государственных облигаций Казахстана в июне прошло 25 размещений на общую сумму 740 млрд тенге. Это на 85% больше майского результата и на 41% меньше, чем в прошлогоднем июне. Средневзвешенный спрос на предложение продолжает оставаться относительно низким, опустившись с 145 до 139%. В этот раз по большей части размещений Минфину удалось продать запланированный объем облигаций. Лишь по семи размещениям было продано меньше 70% запланированного объема, тогда как в мае таких размещений было 13. В среднем в июне было продано 107% от запланированной суммы против 90% в мае. Отмечаем продолжение роста доходностей при размещениях, что, вероятнее всего, помогло подстегнуть спрос. Например, по однолетним бумагам доходность выросла с 12,9% в конце мая до 13,2% в середине июня. По четырехлетним бумагам рост доходности оказался куда более существенным: с 12,86 до 13,43%. Если же размещение восьмилетних облигаций давало доходность в 12,9% в конце мая, то в конце июня – уже 13,49%. Отметим, что и по 13-летним бумагам динамика роста схожая: доходность выросла с 12,54 до 13,49%.

В итоге кривая доходности размещений облигаций в июне показала значительный рост по всей своей длине. Но за счет меньшего роста доходностей по коротким бумагам форма оказалась чуть более «нормальной». Хотя в целом тенденция к плоской форме кривой сохраняется, так как разница между доходностями коротких и длинных бумаг в среднем не оказалась сильно большой.

Облигации квазигосударственных компаний в июне

В квазигосударственном секторе в июне состоялись шесть размещений, три из которых пришлись на Казахстанский фонд устойчивости. Данный фонд не проводил размещений в мае. Общий объем размещений составил 27,2 млрд тенге, и доходности значительно выросли с апреля. Если тогда бумаги со сроком погашения в 9–10 месяцев размещались по доходности 12,28–12,35%, то в июне однолетние бумаги продались по доходности 13,67%. Также по одному размещению провели «Байтерек», «Фонд развития промышленности» и «Продовольственная контрактная корпорация». «Байтерек» разместил однолетние бумаги по доходности 14,05%, что оказалось на 55 б. п. выше, чем при размещении облигации в мае с аналогичным сроком. «Фонд развития промышленности» получил 50 млрд тенге на 9,5 года с доходностью в 13,15% от одного покупателя. А вот «Продкорпорация» также разместила однолетние бумаги на сумму 13 млрд тенге с доходностью 17,25%. До этого в последний раз компания делала размещения в июне 2022 года, тогда трехлетние бумаги были размещены по доходности 16,9%.

Акции программы «Народного IPO», «Казатомпром», Kaspi.kz, КМГ, Air Astana

В июне ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 3%, а цена достигла $40. На KASE рост котировок акций составил 0,4%, до 18 801 тенге, благодаря резкому ослаблению тенге. Разница между биржами в цене продолжила снижаться и теперь достигает 0,7% в пользу LSE. Рыночные цены на уран в июне упали на 3,5%, составив $85,65 за фунт. ETF URA резко упал в цене на 10% после обновления 10-летних максимумов. Так, акции Cameco снизились на 11%, а Paladin Energy – на 22%. В июне главной новостью для «Казатомпрома» стало получение контракта на недропользование по месторождению Инкай-3 в результате переговоров с Минэнерго РК. Ожидается, что первые четыре года в период пробного запуска будет произведена 701 тонна урана, оценочные запасы месторождения составляют 83,1 тыс. тонн урана. Также в компании изменился состав правления, который был увеличен с семи до восьми человек за счет включения туда Жаната Умербекова.

Акции «КазТрансОйла» в июне упали на 2,5%, а цена снизилась с 854,4 до 832,89 тенге. Почти весь месяц акции находились в боковом диапазоне, если не учитывать инерционное снижение в начале июня на фоне дивидендной отсечки 30 мая. Июнь прошел для компании довольно тихо в плане новостей, отметим лишь подтверждение рейтинговых оценок «КазТрансОйла» со стороны Fitch Ratings. Так, долгосрочный кредитный рейтинг был сохранен на уровне ВВВ со «стабильным» прогнозом (рейтинг и прогноз компании идентичен суверенному рейтингу Казахстана и материнского «КазМунайГаза»). Кроме того, в июне компания объявила о фактическом завершении процесса выплат дивидендов по итогам 2023 года.

Акции KEGOC в июне также показали снижение, которое составило 1,5%. В конце месяца цена достигла уровня 1475 тенге. В целом динамика цены напоминала «КазТрансОйл». Акции находились в боковом движении в течение всего месяца, показав заметное снижение в самых первых днях июня. Компания в июне утвердила обновленную стратегию на 2023–2032 гг., которая предполагает усиление связи в отдельных сечениях Национальной электрической сети и второй этап объединения энергосистемы Западной зоны с единой энергосистемой. Также KEGOC и Eni планируют подключить первую гибридную электростанцию мощностью 247 МВт в Жанаозене к Национальной электрической сети Казахстана. Отметим, что производство электроэнергии в Казахстане за май 2024 года продолжает показывать рост и составило 9,43 млрд кВт·ч (+6,4% г/г и –2,6% м/м). За пять месяцев рост в годовом выражении достиг 3,6%.

АДР Kaspi.kz в июне на Nasdaq выросли на 2,1%, достигнув $129. На KASE акции Kaspi.kz выросли на 14,1% и оказались дороже АДР на 3,7%. Более высокий рост на KASE, очевидно, стал возможен благодаря удорожанию доллара к тенге почти на 6%. Рост происходил без особых на то новостей. Отметим, что широкий американский фондовый рынок в июне показал куда более значительный рост – индекс S&P500 вырос на 3,5% за июнь, а Nasdaq – на 6,2%. Основная новость июня заключается в улучшении кредитного рейтинга компании со стороны S&P Global. Рейтинговое агентство увеличило долгосрочный кредитный рейтинг с ВВ до ВВ+ с прогнозом «Стабильный». Также компания анонсировала выход финансового отчета за второй квартал 22 июля, а конференц-звонок пройдет в этот же день в 17:00 по времени Астаны.

В июне акции «КазМунайГаза» упали на 1,2%, цена одной акции достигла 12 700 тенге в конце месяца. В целом ценовая динамика также оказалась нейтральной, хоть и более волатильной, чем у других эмитентов. В первую неделю июня акции падали до 3,2% от последней майской цены. Однако к началу третьей декады произошло полное восстановление цены (правда, потом она все равно немного снизилась). Среди новостей отметим большое количество встреч нового главы КМГ Асхата Хасенова с важными партнерам компании – представителями ТШО, КТК, NCOC и их дочерних предприятий. Кроме того, КМГ заключил контракт на разведку и добычу углеводородов на участке «Каражар» в Актюбинской области. Так же, как и в случае с дочерним «КазТрансОйлом», Fitch Ratings в июне подтвердил рейтинговые оценки КМГ на прежнем уровне ВВВ с прогнозом «Стабильный».

Акции Air Astana упали в цене на KASE на 1,8%, достигнув 891 тенге, тогда как ГДР на Лондонской фондовой бирже, наоборот, выросли на 2%, с $7,94 до $8,1 за штуку. В итоге ценовой дисконт акции над ГДР достиг внушительных 7%, в том числе благодаря ослаблению тенге. Отметим, что воздушный парк пополнился 54-м самолетом, новым Airbus A320neo. Остальные новости были связаны с программой обратного выкупа ГДР. В июне компания выкупила акций и ГДР с рынка на сумму $1,3 млн, что соответствует объему, выкупленному в мае. Также отметим, что за май в Казахстане воздушным транспортом было перевезено 1,2 млн пассажиров, что на 13,7% больше результата мая 2023 года и на 23,7% больше, чем в апреле. За пять месяцев рост пассажиропотока составил 17,4% г/г.