Торговля замедлилась по итогам первого полугодия 2024 года

Kursiv Research продолжает анализировать сферу торговли, состояние которой можно рассматривать как один из опережающих индикаторов, сигнализирующих о трендах в экономике РК раньше других показателей.

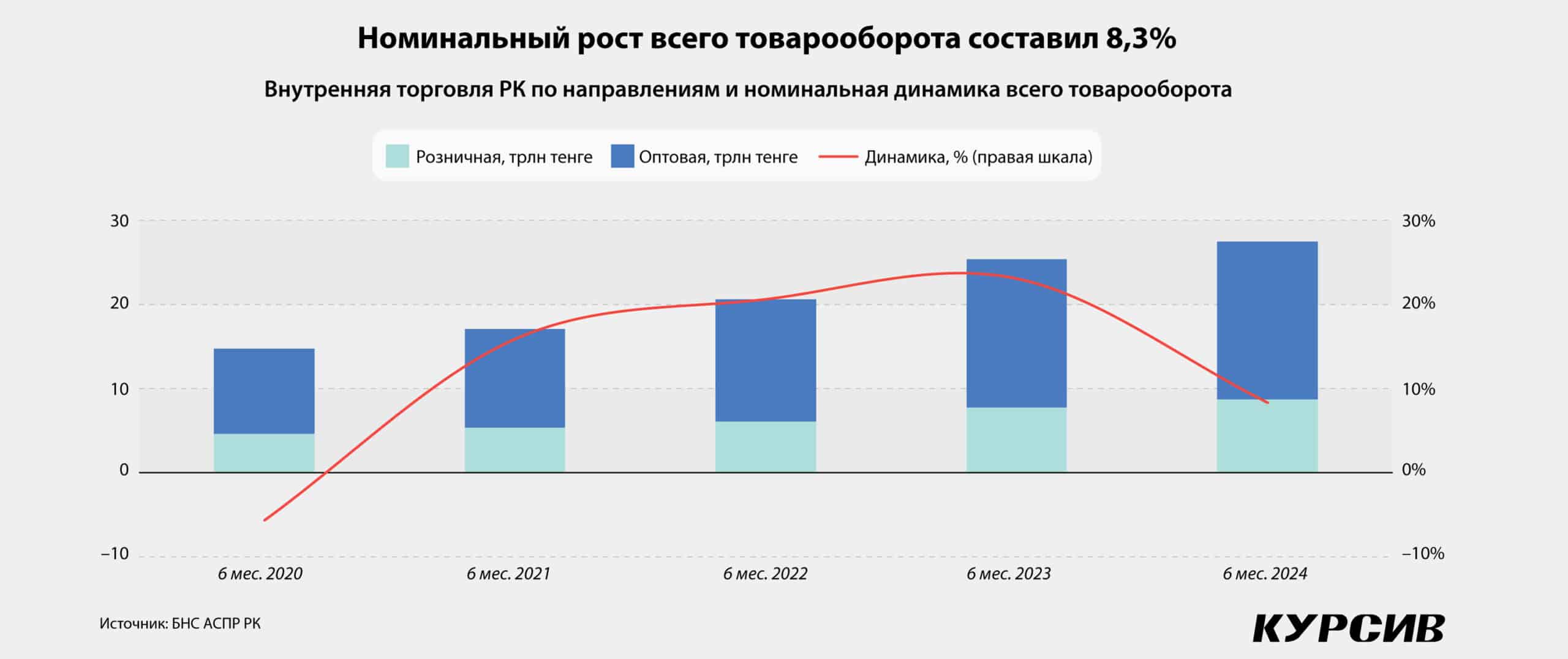

Продажи продовольственных товаров растут на фоне восстановления динамики реальных денежных доходов населения. Замедляются продажи непродовольственных товаров: если в рознице продажи выросли незначительно, то в оптовом сегменте они ушли в минус. В результате общий товарооборот достиг 27,5 трлн тенге, прибавив в номинальном выражении 8,3%.

Больше еды, меньше холодильника

Розница намного меньше оптового товарооборота, поскольку там также сидят товары производственно-технического назначения. На розничную торговлю обычно приходится треть всей торговли, но именно в ней складываются факторы, которые в конечном счете влияют на оптовый оборот.

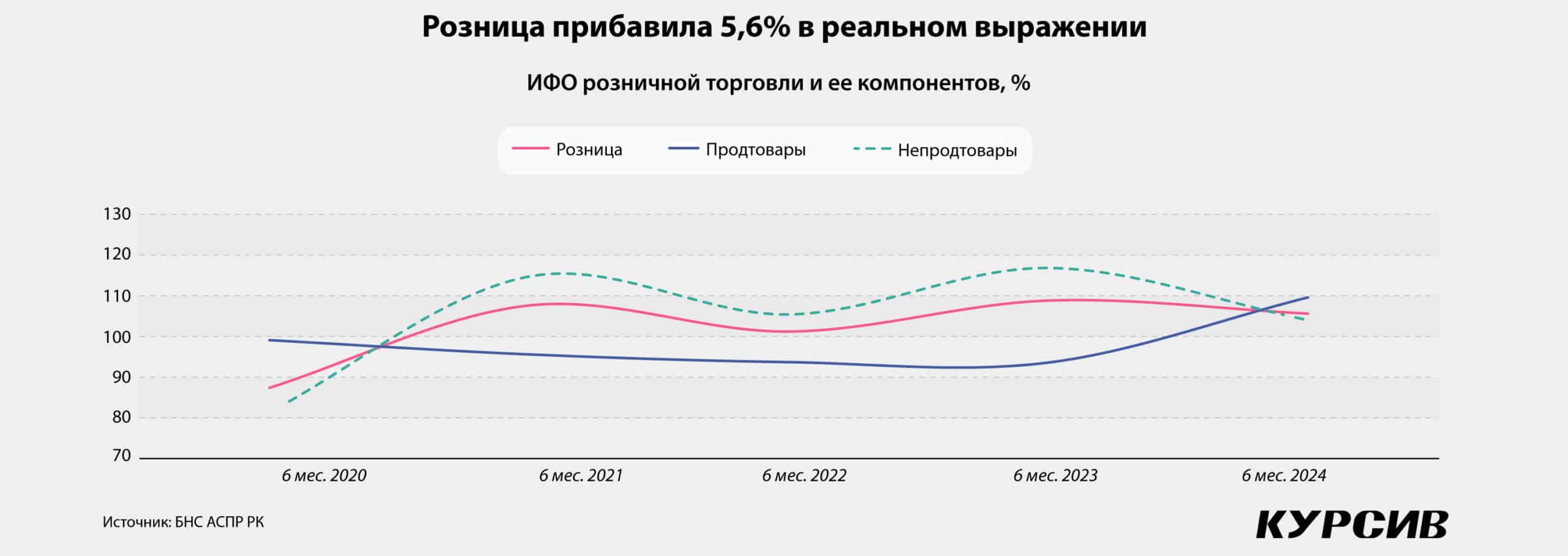

Розничная торговля незначительно замедлилась: продажи по итогам первого полугодия 2024-го достигли 8,7 трлн тенге, увеличившись по сравнению с аналогичным периодом прошлого года на 5,6% в сопоставимых ценах. Для сравнения: в январе – июне 2023-го розница прибавила 8,8%.

В отчетном периоде выросли оба компонента – продукты питания и непродовольственные товары. Но наибольший темп прироста зафиксирован по первой группе товаров, розничный оборот которых составил 3,8 трлн тенге, что на 9,8% больше по сравнению с аналогичным периодом предыдущего года. Положительная динамика фиксируется впервые за последние пять лет (учитывался темп роста за январь – июнь).

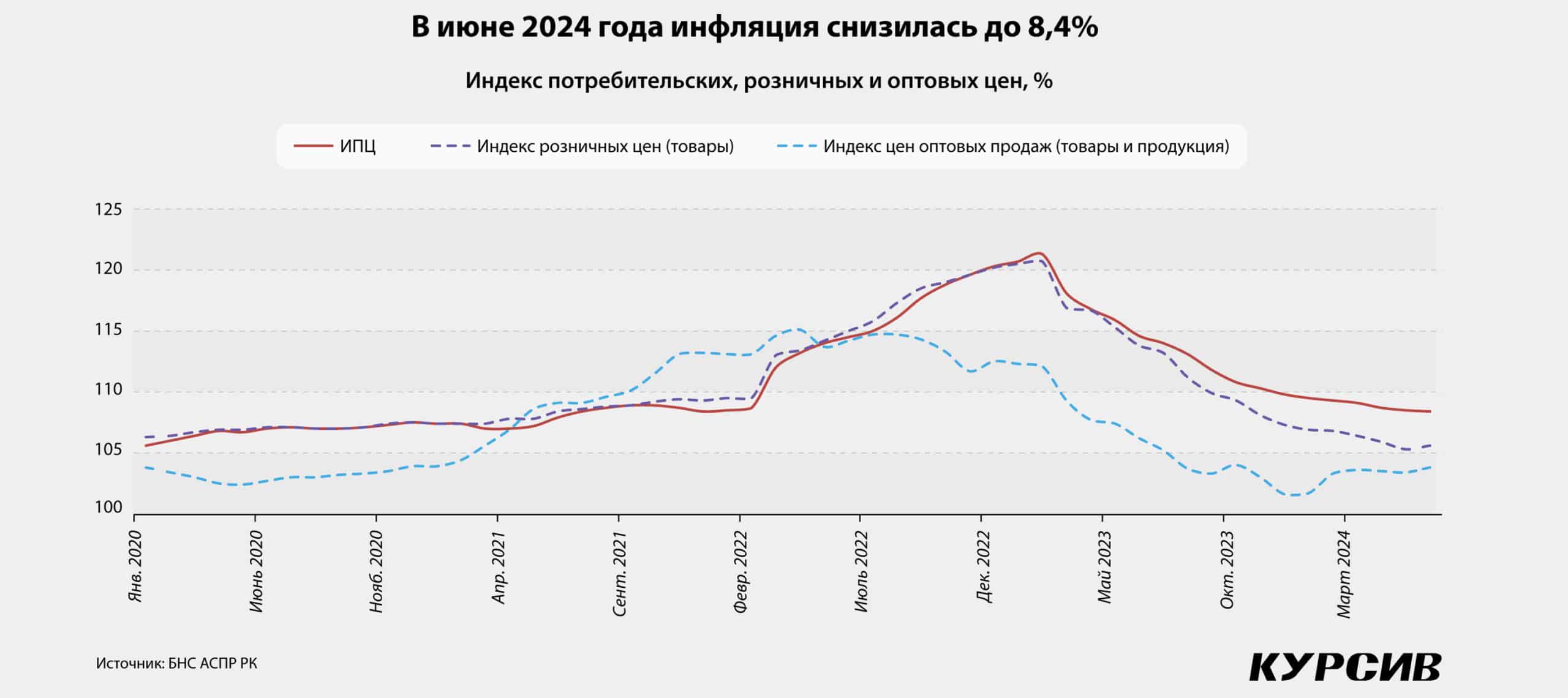

Розничные продажи продовольствия выросли на фоне восстановления денежных доходов населения и замедления инфляции. В первые три месяца текущего года индекс реальных денежных доходов был выше 4%, в апреле и мае индекс незначительно сократился – на 0,4 и 0,6% соответственно (статистика за июнь еще не опубликована). Это намного лучше, чем в прошлом году, когда реальные денежные доходы казахстанцев в первые два месяца сократились на 3–4%. Инфляция замедляется 16 месяцев кряду и по итогам июня 2024 года снизилась до 8,4%, приблизившись к уровню декабря 2021-го. Причем индекс розничных цен сократился еще больше: в июне текущего года он составил 5,6%.

Обратная ситуация наблюдается в розничных продажах непродовольственных товаров. В январе – июне 2024-го прирост продаж непродовольственных товаров замедлился до 4%, тогда как в аналогичном периоде прошлого года динамика была в четыре раза выше. В отчетном периоде было реализовано непродовольственных товаров на 14,9 трлн тенге.

Потребительское кредитование – важный фактор, поддерживающий розничный оборот товаров длительного пользования. Итоги первых пяти месяцев указывают, что и на этот раз заемные средства способствовали росту этого сегмента. Объем потребкредитов, вновь выданных населению в первые пять месяцев 2024-го, достиг 5,5 трлн тенге, что на треть больше, чем в аналогичном периоде прошлого года.

Опт на низких оборотах

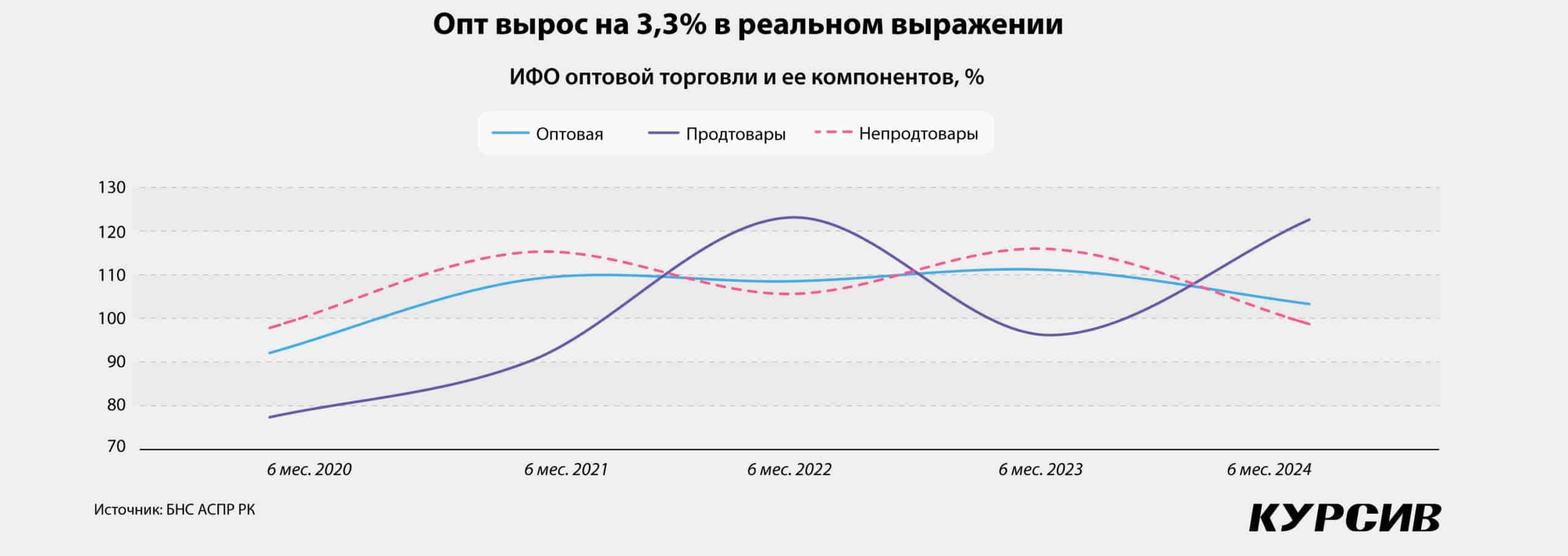

Оптовая торговля по итогам шести месяцев 2024 года достигла 18,8 трлн тенге, прибавив в сопоставимых ценах 3,3%. По сравнению с аналогичным периодом предыдущих трех лет, когда сегмент в среднем вырос на 9,5%, оптовый оборот начал замедляться.

Увеличение спроса на продукты питания закономерно привело к росту оборота продовольственных товаров в оптовом сегменте сразу на 22,6%.

Но картину в оптовой торговле делают продажи непродовольственных товаров, поскольку в этом сегменте они традиционно занимают порядка 80%. Компонент непродовольственных товаров в оптовой торговле шире и включает в себя товары производственно-технического назначения. А это сырье, материалы, топливо, комплектующие, инструменты, машины, запасные части и полуфабрикаты, спрос на которые формирует бизнес. Доступная статистика, к сожалению, не позволяет выявить точную долю этих товаров в опте, но она значительна. На это указывает разница в оборотах между розницей и оптом, а также тот факт, что стоимость товаров производственно-технического назначения намного дороже бытовой продукции.

В январе – июне 2024 года оптовые продажи непродовольственных товаров, составив 14,9 трлн тенге, сократились на 1,3% в реальных ценах. В предыдущие три года оптовые продажи росли, причем максимальная динамика за этот период зафиксировалась в аналогичном периоде прошлого года (15,9%).

Спад оптового оборота непродовольственных товаров произошел на фоне чувствительного сокращения инвестиций в основные средства (–3,5%, до 6,6 трлн тенге) и заметного роста выдачи новых кредитов бизнесу (+22,6%, до 6,9 трлн тенге).

Без чрезвычайщины

Помесячная динамика не фиксирует сколь-нибудь значимого влияния весенних паводков на сферу торговли. Напомним, на исходе марта 2024 года в нескольких регионах РК начались весенние паводки. За короткое время паводки накрыли 10 регионов страны (Абайскую, Акмолинскую, Актюбинскую, Атыраускую, ЗКО, Карагандинскую, Костанайскую, Павлодарскую, СКО и Улытаускую области), в которых был объявлен режим чрезвычайной ситуации. Уже в начале апреля президент РК Токаев назвал случившееся «самым крупным бедствием по своим масштабам и последствиям за последние 80 с лишним лет».

В середине мая (к тому моменту режим ЧС действовал в восьми регионах страны) правительство заявило о том, что из зон бедствий было эвакуировано более 119 тыс. человек, а также было подтоплено почти 13 тыс. жилых домов.

Паводки с разной интенсивностью длились почти два месяца – полный апрель и часть мая. Каким образом «самое крупное бедствие за последние 80 лет» могло отразиться на сфере торговли?

Розничная торговля в апреле и мае 2024 года выросла на 6,3 и 5,3% соответственно (к аналогичному месяцу предыдущего года). В эти два месяца из всех пострадавших от паводков регионов РК незначительный спад розничных продаж был зафиксирован только в Западно-Казахстанской области (–3,3%). Тогда как в Атырауской области, также пострадавшей от паводков, прирост розничной торговли оказался рекордным (+12,5%) среди всех регионов РК. В мае ни в одном из казахстанских регионов не было спада розничных продаж.

Общий объем оптовых продаж просел единственный раз в апреле (–3,3%). Но влияние паводков неочевидно: из 11 регионов РК, где в апреле сократился оптовый оборот, лишь в четырех были паводки – в Акмолинской, Атырауской, Костанайской и СКО. Их доля в общем объеме по итогам апреля 2024 года составила 22%. Наибольший отрицательный вклад внесли Астана и Алматы, где не было наводнения, но у которых традиционно львиная доля в общем объеме оптовой торговли (в апреле 2024 года более 50%).

Богатые и не очень регионы

Бюро национальной статистики АСПР РК опубликовало итоговые данные по торговле за 2023 год. От оперативных они отличаются тем, что содержат дополнительные отраслевые сведения, позволяющие посмотреть на положение в отрасли или в экономике в целом с другого ракурса. Kursiv Research, опираясь на данные по среднедушевому розничному обороту, ранжировал регионы РК по благосостоянию жителей.

Обычно благосостояние регионов оценивают по ВРП, денежным доходам или зарплате. Каждый из них имеет свои недостатки: стоимость произведенных товаров и оказанных услуг в отдельно взятой области – это по большему счету оценка размера экономики региона, ни о чем другом этот показатель больше не говорит. Величину денежных доходов, где сидят не только зарплаты, но и социальные и прочие выплаты, органы статистики рассчитывают, опираясь на результаты социологического выборочного обследования. В этом смысле лучше смотреть на среднюю зарплату, в расчете которой используются суммы, фактически начисленные работодателями в ФОТ. Тем самым при анализе благосостояния регионов с помощью средней зарплаты выпадает неформальная занятость.

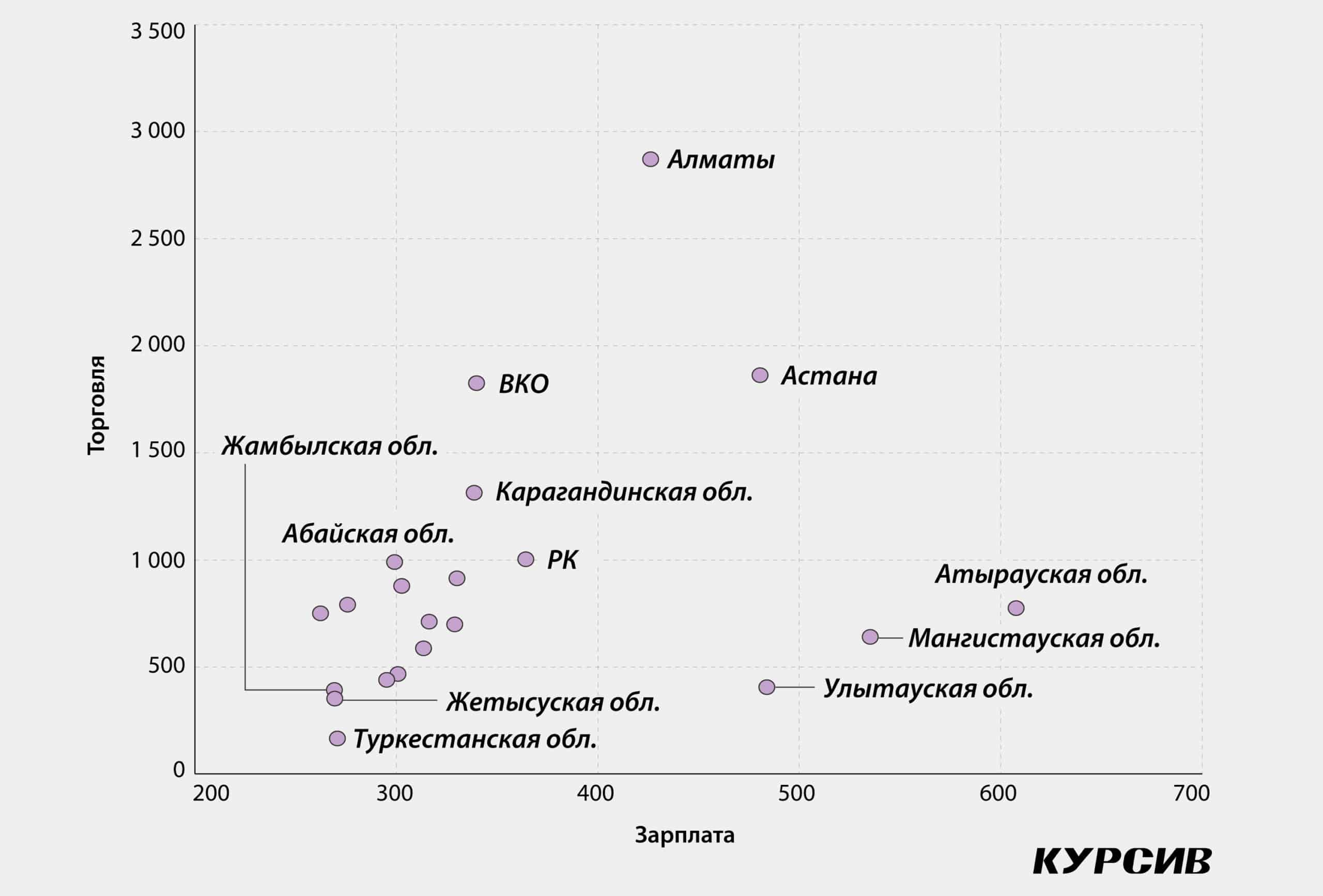

Для оценки благосостояния регионов Kursiv Research использовал подушевой оборот розничной торговли, сопоставляя этот показатель со средней зарплатой.

По годовой среднедушевой розничной торговле в 2023 году лидерами предсказуемо стали Алматы (2,9 млн тенге; 1-е место) и Астана (1,9 млн тенге; 2-е место). В число богатых регионов (среднедушевая розничная торговля свыше 1 млн тенге) неожиданно попали индустриальные Восточно-Казахстанская (1,8 млн тенге; 3-е место) и Карагандинская (1,3 млн тенге; 4-е место) области, экономика которых во многом держится благодаря ГМК.

По среднемесячной зарплате эти регионы отстают от двух основных по объему добычи нефтяных регионов – Атырауской и Мангистауской областей. В Астане и Алматы по сравнению с Атырауской областью получают меньше в среднем на 30%, в ВКО и Карагандинской области платят почти в два раза меньше.

Налицо искажение среднего значения из-за данных, резко отклоняющихся от центра: зарплаты нефтяников статистически повышают благосостояние среднего жителя Атырауской и Мангистауской областей. По обороту розничной торговли Атырауская область лишь крепкий середняк (775 тыс. тенге; 9-е место), который отстает даже от области Абай (989 тыс. тенге; 5-е место) – регион, если и не считается депрессивным, то, во всяком случае, с убывающим населением.

В числе середняков также СКО (749 тыс. тенге, или 10-е место) – регион по номинальной среднедушевой зарплате традиционный аутсайдер; более того, в прошлом году там был зафиксирован спад ВРП на 0,1%. Возможно, регион оказался среди середняков из-за искажений от приграничной торговли.

Традиционное отставание по размеру зарплаты в трех южных регионах РК – Жамбылской, Жетысу и Туркестанской – повторяет ситуацию с отставанием по объему подушевой розничной торговли. Причем разница с лидером разительная. Подушевая розничная торговля в Туркестанской области (166 тыс. тенге, 20-е место) в 17 раз меньше, чем в Алматы.