Несмотря на универсальность, у многих казахстанских банков есть приоритетные кредитные направления и менее предпочтительные ниши. «Курсив» выяснял, как устроены портфели БВУ в разрезе клиентов и типовых продуктов.

По данным Нацбанка, в 2023 году совокупный ссудник банковского сектора увеличился на 23% при опережающем росте розничного портфеля (+27%) и отставании корпоративного (+16%). Как поясняет макрорегулятор в своем годовом отчете, со стороны крупного бизнеса спрос на кредиты был ограничен высокой стоимостью денег, тогда как в сегменте МСБ аппетит к заимствованию сохранился и поддерживался в том числе за счет госпрограмм. Некоторые банки «продолжили активный переход к цифровизации кредитных продуктов для МСБ путем развития онлайн-кредитов и совершенствования скоринговых моделей для оценки платежеспособности заемщиков».

Что касается розничного кредитования, то его драйверами продолжают оставаться потребкредиты и ипотека. Ускорение роста потребительского портфеля с 25% в 2022 году до 34% в 2023-м, полагают в Нацбанке, – это «во многом результат высокого спроса, развития онлайн-продуктов и активного маркетингового продвижения со стороны банков». А вот рост ипотечного портфеля в 2023 году притормозил до 13% против 40% в 2022-м. Основным фактором замедления стало освоение лимитов в рамках государственных жилищных программ, констатировали в Нацбанке.

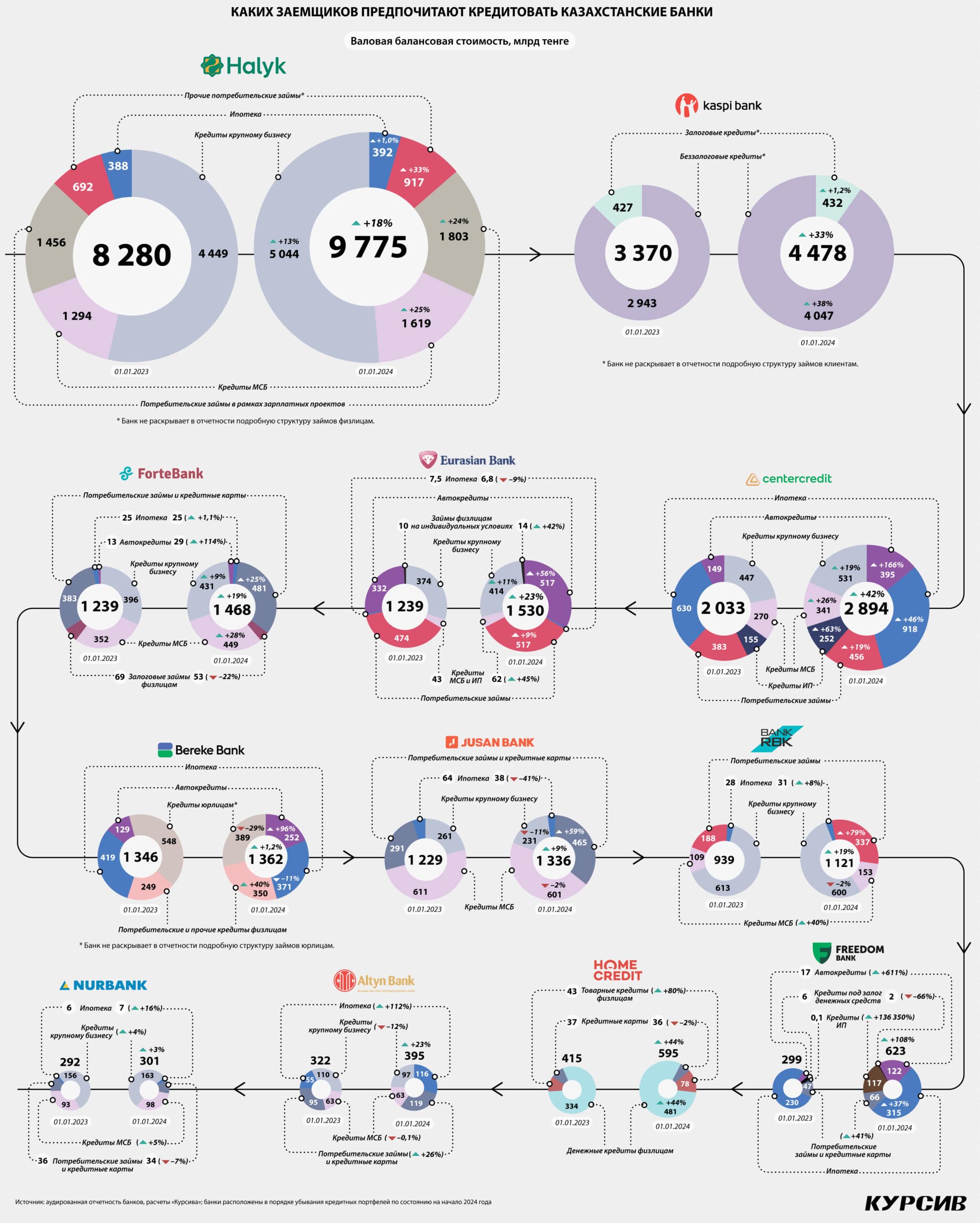

Комментируя те или иные рыночные тренды, регуляторы всегда оперируют совокупными показателями сектора, не заостряя внимания на вкладе отдельных игроков в итоговую динамику. В этой связи «Курсив» изучил, как выглядит текущая структура заемщиков ключевых казахстанских банков и как она изменилась за прошедший год. Обзором охвачено 12 универсальных БВУ (см. инфографику), за периметром остались нерыночный Отбасы и восемь ничтожных институтов с точки зрения их участия в кредитовании экономики. Разбивка портфелей по сегментам сделана на основании того, как сами банки раскрывают данную информацию в своей официальной отчетности.

Проделанная систематизация показывает, что, например, потребительское кредитование (самый маржинальный банковский продукт, продажи которого государство всячески пытается «охладить») в прошлом году быстрее всех наращивал Bank RBK (+79%). Вторые темпы продемонстрировал Jusan (+59%). Портфель Хоум Кредита (который целиком является розничным) увеличился на 44%. Заметно быстрее рынка в данном сегменте росли также Freedom (+41%) и Bereke (+40%). Крупнейший розничный игрок в лице Kaspi нарастил беззалоговый портфель на 38% (а в денежном выражении – сразу на 1,1 трлн тенге), однако в этом приросте сидят и кредиты предпринимателям, долю которых банк в своей отчетности не раскрывает.

Умеренный (по сравнению с вышеупомянутыми банками) прирост потребзаймов показал Халык (+27%), но в этом портфеле учтены не только беззалоговые займы населению, но и автокредиты и, возможно, ссуды микробизнесу. Впрочем, известно, что Халык нарастил объем необеспеченных займов в рамках зарплатных проектов на 24%. У Алтына и Forte потребпортфель вырос на 26 и 25% соответственно, у БЦК – на 19%. Удивительно скромные аппетиты проявил Евразийский, где объем потребов увеличился на 9%, а их вес в ссуднике (здесь и далее – брутто, до вычета провизий) сократился с 38 до 34%. На начало этого года доля проблемных кредитов (вторая и третья стадии по МСФО) в потребпортфеле Евразийского составляла 17%. Единственным игроком, у которого потребы уменьшились, стал Нурбанк (–7%).

На ипотечном рынке (где платежеспособный спрос поддерживается исключительно госденьгами) бал в прошлом году правили всего три универсальных игрока: БЦК, Freedom и Алтын, чьи портфели жилищных займов выросли на 46% (до 918 млрд тенге), 37% (до 315 млрд) и 112% (до 116 млрд) соответственно. Раньше ипотеку активно продвигал Сбер, но под санкциями выдавать новые займы стало фактически невозможно, и даже после их снятия восстановить это направление бизнеса банку не удалось (либо новый акционер в лице государства счел это нецелесообразным): в прошлом году ипотечный портфель Bereke просел на 11% (до 371 млрд тенге). Резко сократились объемы ипотеки в Jusan (–41%). Халык, судя по показателям, в принципе относится к этому продукту с осторожностью: здесь объем ипотеки вырос за год лишь на 1% (до 392 млрд тенге), а ее вес в ссуднике сократился с 4,7 до 4,0%. Для сравнения: в ссуднике БЦК доля ипотеки является основной и составляет (на начало года) 32%.

Автокредитование активно практикуют четыре банка (не считая Халыка, который не раскрывает данные по этому продукту в отчетности). Для Евразийского это приоритетное направление (наряду с потребами): за год объем автокредитов здесь вырос на 56% (до 517 млрд тенге). И, как и в случае с потребами, этому портфелю не помешала бы чистка: доля проблемных займов в нем составляет 12%. БЦК нарастил объем автокредитов на 166% (до 395 млрд), Bereke – почти вдвое (до 252 млрд), Freedom – семикратно (до 122 млрд).

Что касается кредитования предпринимателей, то на этой ниве в прошлом году в большей или меньшей степени преуспели шесть БВУ. В относительном выражении впечатляющую динамику продемонстрировал БЦК, где портфель займов крупному бизнесу вырос на 19%, МСБ – на 26%, ИП – на 63%. В абсолютных цифрах явным лидером был Халык, нарастивший кредиты большим компаниям и МСБ на 594 млрд и 325 млрд тенге соответственно.

Также заслуживает упоминания Forte за высокий прирост портфеля МСБ (+28%), объем которого по итогам года превысил объем корпоративного портфеля (449 млрд тенге против 431 млрд). У Евразийского займы крупным клиентам подросли на 11%, а предпринимателям помельче – сразу на 45%, но от низкой базы (с 43 млрд до 62 млрд тенге). Bank RBK увеличил портфель МСБ на 40% (до 153 млрд тенге), но слегка просел по ссудам крупному бизнесу (–2%), хотя в прошлом году обзавелся одним сверхдорогим заемщиком на сумму 130 млрд тенге (12% от всего ссудника банка и 22% от корпоративного портфеля). Наконец, Freedom в прошлом году запустил услугу цифрового (в том числе беззалогового) кредитования для ИП и за год успел раздать коммерсантам сразу 117 млрд тенге, заодно заметно диверсифицировав свой портфель.

Трем банкам не удалось нарастить кредитование юрлиц в прошлом году. У Алтына объем займов крупному бизнесу сократился на 12% при неизменном портфеле МСБ, в результате доля кредитов предпринимателям в ссуднике банка уменьшилась с 53 до 40%. Jusan просел как по корпоративному портфелю (–11%), так и по займам МСБ (–2%), и в целом показал одну из самых слабых динамик кредитования в секторе (+9%, хуже только у Нурбанка и Bereke). Возможно, на риск-аппетиты банка повлияла (в сторону осторожности) смена собственника в середине 2023 года. У Bereke займы юрлицам снизились на 29%, или на 159 млрд тенге, что вполне объяснимо для института, целый год (до марта 2023-го) находившегося под санкциями. Госбанк компенсировал эту просадку наращиванием розничных выдач, и по итогам года его ссудник вышел в небольшой плюс (+1,2%). Радикальным улучшением этих показателей, как ожидается, уже совсем скоро займутся инвесторы из экзотического Катара.