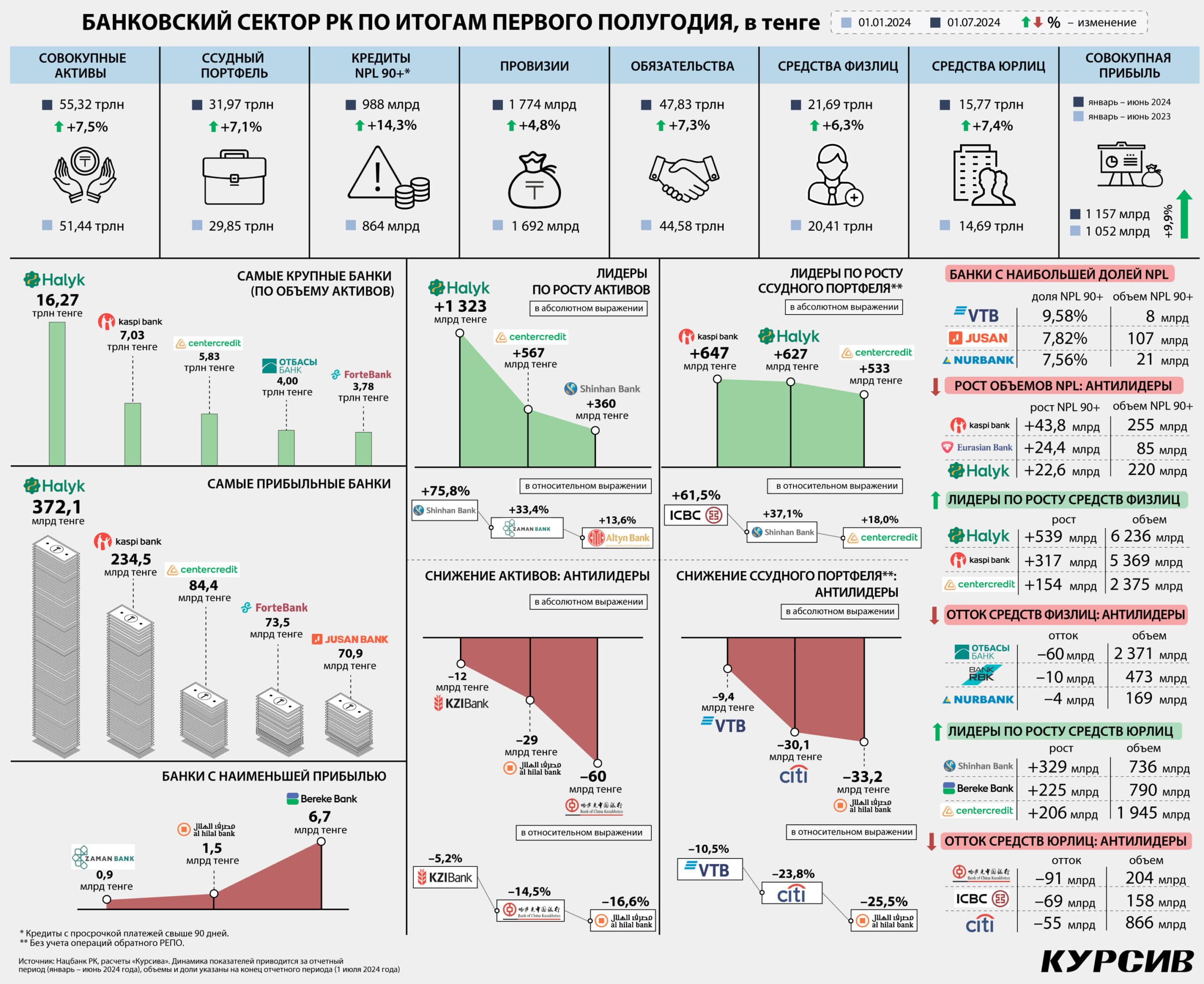

Июньская отчетность банков наверняка порадовала регулятора снижением проблемных кредитов на балансе ряда крупных игроков. Сами же банки наверняка радуются дальнейшему росту прибыли, которая, например, у Forte за полугодие взлетела в полтора раза.

Курс в помощь

Резкое июньское ослабление тенге к доллару (на 5,4% за месяц) стало одним из факторов высокого прироста клиентских средств в банковской системе. На фоне положительной курсовой переоценки совокупный объем денежных остатков на розничных счетах в июне увеличился на 3,7%, или на 782 млрд тенге (рекордный месячный прирост с начала года). Долларизация розничных вкладов слегка возросла: с 20,4% на 1 июня до 20,6% на 1 июля.

По расчетам «Курсива», практически две трети (66%) июньского номинального прироста сформировали два крупнейших игрока: в Kaspi вклады физлиц увеличились за месяц на 263 млрд тенге, в Халыке – на 253 млрд. Из остальных банков можно отметить динамику БЦК (+75 млрд), Евразийского (+53 млрд) и Jusan (+50 млрд). Отстающими в этом сегменте на фоне конкурентов выглядели Bank RBK и Нурбанк (+9 млрд тенге у каждого). У четырех мелких игроков (ВТБ, КЗИ, Al Hilal и Заман) в июне произошли оттоки.

По итогам полугодия совокупные средства физлиц в секторе выросли на 6,3% (+1,3 трлн тенге), в то время как нацвалюта просела к доллару на 3,7%. Лидерство по наращиванию портфеля розничных вкладов в абсолютном выражении сохранилось за Халыком (+539 млрд тенге с начала года). На вторую строчку ренкинга поднялся Kaspi (+317 млрд), отодвинув на третье место БЦК (+154 млрд). Итого на тройку доминирующих игроков пришлось 79% номинальных нетто-притоков всего сектора. Далее идут Bereke (+90 млрд), Jusan (+77 млрд) и Хоум Кредит (+57 млрд). Меньше чем на 50 млрд тенге приросли Forte (+47 млрд), Евразийский (+37 млрд), Freedom (+21 млрд) и Алтын (+14 млрд). В относительном выражении лучшие темпы показывают Bereke (+21%), Хоум Кредит (+17,7%), Jusan (+10,4%) и Халык (+9,5%).

С розничными оттоками по итогам полугодия столкнулись шесть банков. Среди универсальных игроков худшую динамику показали Bank RBK (–10 млрд тенге) и Нурбанк (–4 млрд).

Вклады: юрлица

Как и в случае с физлицами, июньский прирост корпоративных средств в секторе, произошедший на фоне ослабления тенге, является пока самым высоким в этом году: за месяц совокупный портфель текущих счетов и вкладов юрлиц увеличился на 4,5%, или на 677 млрд тенге. Похоже, что казначеи некоторых компаний, предположив, что курс нацвалюты после быстрого снижения достиг временно равновесного значения (которое в том числе устраивает чиновников с точки зрения наполнения госбюджета), решили зафиксировать прибыль и конвертировали часть долларовых вкладов в тенговые. Это предположение вытекает из того факта, что тенговые остатки на счетах юрлиц за июнь выросли на 4,6%, тогда как валютные – лишь на 1,5%. В результате долларизация в сегменте бизнес-вкладов понизилась с 25,1% на 1 июня до 24,5% месяц спустя.

В разрезе отдельных БВУ наибольшего прироста средств юрлиц в июне добились пять игроков: Bank RBK (+122 млрд тенге за месяц), квазигосударственный Отбасы (+115 млрд; скорее всего, это временно свободная ликвидность «Байтерека» и его дочерних компаний), Kaspi (+113 млрд), Халык (+111 млрд) и Евразийский (+107 млрд). В меньшей степени приросли Bereke (+73 млрд), Jusan (+65 млрд) и БЦК (+54 млрд). А вот иностранные дочерние банки, наоборот, в июне испытали оттоки. В частности, существенная просадка наблюдалась у американского Сити (–56 млрд тенге), а также китайских ТПБ (–30 млрд) и Bank of China (–25 млрд).

За период с начала года бизнес-вклады в системе увеличились на 7,4%, или на 1,1 трлн тенге. Лучшую динамику в абсолютном выражении демонстрируют корейский Шинхан (+329 млрд тенге за полугодие), Bereke (+225 млрд) и БЦК (+206 млрд). Значительно приросли также Forte (+160 млрд) и Евразийский (+116 млрд).

Халык, контролирующий почти треть (32,2% на 1 июля) рынка корпоративных депозитов, пока отстает от конкурентов (+83 млрд тенге). За предыдущий 2023 год портфель бизнес-вкладов Халыка и вовсе просел на 210 млрд тенге, или на 4%. В последнем годовом отчете банка в главе, посвященной результатам корпоративного сегмента (где принято делиться достижениями и положительной динамикой), этот факт не упоминается, зато он упоминается в разделе «Управление рисками». Там сказано, что снижение портфеля юрлиц в 2023 году объясняется «тенденцией переводов свободных средств в пользу размещения в ГЦБ и иностранные банки, где предоставляются высокие ставки по инвалютам». Иными словами, некоторые корпоративные вкладчики Халыка предпочли по тенговым инструментам «переобуться» в долгосрочный безрисковый госдолг, а по долларовым – уйти на Запад. Судя по аудированной отчетности Халыка, главным адептом такой тенденции стал его непосредственный акционер в лице холдинга «Алмэкс», который в течение года забрал из банка 324 млрд тенге (на начало 2023-го держал в Халыке 435 млрд тенге, остаток на конец года составлял 111 млрд).

В относительном выражении самые быстрые темпы прироста портфеля показывает Шинхан (+81% с начала года), за которым располагаются Bereke (+40%) и Freedom (+28%). Среди игроков-триллионеров (четыре банка, где объем корпоративных средств превышает 1 трлн тенге) лучшую динамику демонстрирует БЦК (+12%).

Что касается аутсайдеров ренкинга, то оттоки бизнес-вкладов пока наблюдаются у семи БВУ, шесть из которых – иностранные. Антилидерами сектора являются китайские Bank of China (–91 млрд тенге за полугодие) и ТПБ (–69 млрд), далее идут американский Сити (–55 млрд) и Kaspi (–51 млрд). В процентном измерении глубже всех просели все те же Банк Китая (–31%) и ТПБ (–30%).

Активы

Совокупные активы сектора в июне выросли на 3,9% (+2,1 трлн тенге). Наибольший прирост показал Халык (+659 млрд тенге за месяц). Значительно добавили также Евразийский (+312 млрд) и Kaspi (+267 млрд). Еще три универсальных игрока приросли более чем на 100 млрд тенге: Jusan (+173 млрд), Freedom (+117 млрд) и Bereke (+114 млрд). Наоборот, снижение активов произошло у пяти банков, из них худшую динамику продемонстрировал Сити (–73 млрд).

По итогам полугодия активы в системе увеличились на 7,5% (+3,9 трлн тенге). Свыше трети от этого прироста приходится на Халык (+1,3 трлн тенге). В результате его доля в совокупных активах сектора выросла с 29,0% на начало года до 29,4% на 1 июля. Второе место в ренкинге занимает БЦК (+567 млрд тенге). Далее идут корейский Шинхан (+360 млрд), Forte (+337 млрд) и Kaspi (+336 млрд). В относительном выражении, если ограничиться крупными игроками, быстрее рынка растут БЦК (+10,8%), Forte (+9,8%), Евразийский (+9,8%), Bereke (+9,3%), Халык (+8,9%) и Jusan (+8,6%). Единственным крупным игроком, допустившим пусть небольшое, но снижение активов, стал Bank RBK (–7 млрд тенге за полугодие).

Кредиты: динамика

Совокупный ссудник сектора (здесь и далее – без учета обратного РЕПО) в июне увеличился на 2,2% (+671 млрд тенге). В розничном сегменте портфель потребительских займов вырос на 2,8%, ипотечных – на 0,7%. В коммерческом кредитовании произошел значительный рост портфеля МСБ (+5,8% за месяц) при резком снижении займов крупному бизнесу (–4,0%). По информации АРРФР, данный факт объясняется тем, что один из банков произвел реклассификацию кредитов из категории корпоративных в категорию МСБ. На практике это может означать, что, например, крупный заемщик одного из банков решил раздробить свой бизнес в целях, допустим, налоговой оптимизации.

Как и в мае, в июне основной прирост кредитования обеспечили три рыночных доминанта: Халык (+239 млрд тенге), Kaspi (+179 млрд) и БЦК (+103 млрд). В сумме это 78% от июньской динамики всего сектора, в майском приросте концентрация могучей тройки была еще выше (89%). Розничный Kaspi в июне прибавлял благодаря летней (второй в этом году) акции распродаж, при этом в феврале (когда состоялась первая «Жұма») портфель банка вырос чуть больше (+188 млрд тенге). Наоборот, просадка ссудника в июне произошла у пяти игроков, из них худшую динамику показал Евразийский (–17 млрд).

С начала года кредиты в системе (за минусом РЕПО) выросли на 8,1%, или на 2,4 трлн тенге. Лидерами по абсолютному приросту, как нетрудно догадаться, являются Kaspi (+647 млрд тенге), Халык (+627 млрд) и БЦК (+533 млрд). Во второй эшелон активно кредитующих входят Forte (+222 млрд) и Bank RBK (+168 млрд). К третьему эшелону можно отнести Хоум Кредит (+93 млрд) и Алтын (+72 млрд). Еще есть квартет игроков, которые не торопятся наращивать портфель: Jusan (+21 млрд), Bereke (+8 млрд), Freedom (+7 млрд), Евразийский (+4 млрд). Наконец, в аутсайдерах ренкинга числятся пять БВУ с отрицательной динамикой портфеля, среди которых определенную значимость для сектора представляет разве что Нурбанк (–3 млрд).

По темпам прироста ссудника (если ограничиться существенными игроками с портфелем свыше 1 трлн тенге) ренкинг уверенно возглавляет БЦК (+18% за полугодие). С почти одинаковой (и весьма высокой) скоростью растут Forte (+15,2%), Bank RBK (+15,0%) и Kaspi (+14,4%). Среди банков поменьше быстрые темпы демонстрируют Алтын (+17,3%) и Хоум Кредит (+15,2%). Крупнейший банк страны наращивает кредитование умеренно (+6,6%).

Кредиты: качество

Объем безнадежной просрочки в секторе в июне слегка сократился (–12 млрд тенге) после пяти месяцев непрерывного роста. Произошло это усилиями трех игроков, которым в июне удалось урегулировать значительные суммы проблемной задолженности. В частности, в Евразийском банке объем NPL за месяц уменьшился на 12,3 млрд тенге, в Bank RBK и Forte – на 10,5 млрд. А вот у розничных Kaspi и Хоум Кредита качество портфеля продолжило ухудшаться: в июне безнадежная просрочка в этих банках выросла на 10,4 млрд и 9,3 млрд тенге соответственно.

По итогам полугодия объем NPL в системе увеличился на 14,3%, или на 124 млрд тенге. В основном просрочка растет у четырех банков. Самый высокий рост неработающих кредитов наблюдается в Kaspi (+43,8 млрд тенге с начала года). Также в число антилидеров данного ренкинга входят Евразийский (+24,4 млрд), Халык (+22,6 млрд) и Хоум Кредит (+16,0 млрд). Среди них наименьшей долей NPL в портфеле обладает Халык (2,2%), наибольшей – Хоум Кредит (6,3%). В целом по системе уровень NPL составляет 3,1% на 1 июля против 2,9% на начало года.

Результат

Совокупная прибыль сектора по итогам полугодия достигла 1,16 трлн тенге, увеличившись в годовом выражении на 9,9% (+104 млрд тенге). Самые быстрые темпы наращивания прибыли (среди игроков с высокой стартовой базой) демонстрируют Forte (+50% к прошлогоднему результату) и БЦК (+40%). Быстрее рынка улучшают свой прошлогодний финансовый результат Jusan (+20,6%) и Халык (+13,1%). Kaspi пока уступает по этой динамике основным конкурентам (+4,9%), хотя по-прежнему зарабатывает намного больше остальных (кроме Халыка, см. инфографику).

Убыточных банков в системе нет, зато есть восемь игроков, которые недосчитались прибыли по сравнению с прошлым годом. В абсолютном выражении худшую динамику демонстрирует специализированный Отбасы (–22 млрд тенге). В процентах наибольшее отставание от прошлогоднего графика наблюдается у Bereke (–51%) и Freedom (–50%). У вышеупомянутого Отбасы прибыль снизилась на 26%, у Сити – на 12%, у Евразийского – на 10%. Незначительно меньше, чем в прошлом году, заработали Банк Китая (–1,1 млрд тенге), турецкий КЗИ (–1,0 млрд) и исламский Al Hilal (–0,5 млрд).