Ренкинг крупнейших нефтяных компаний Казахстана от Kursiv Research

В 2023 году казахстанская нефтянка наконец-то заметно прибавила. Но отрасль страдает от нехватки инвестиций, которые падают несколько лет подряд. В свете судебных разбирательств с акционерами оператора Кашагана не стоит ждать фонтана инвестиций в ближайшие годы.

Kursiv Research по итогам минувшего года составил ренкинг крупнейших нефтяных компаний страны, упомянув ключевые корпоративные события.

В прошлом году сложились не совсем благоприятные для казахстанской нефтянки внешние и внутренние условия.

Согласно данным Международного энергетического агентства (МЭА), в минувшем году мировой спрос на нефть, достигнув 101,7 млн баррелей в сутки, превысил допандемийный уровень на 1%. За счет стремительного развития нефтехимической промышленности Китай обеспечил порядка 80% от всего роста глобального спроса. Мировое потребление могло быть больше, как это прогнозировалось МЭА, но вялым оказался спрос европейских стран на фоне слабого экономического роста (экономика Евросоюза в прошлом году прибавила всего 0,5%).

Одновременно с этим мировое предложение нефти незначительно превысило глобальный спрос, в первую очередь за счет прироста добычи в странах, не участвующих в сделке ОПЕК+. Ключевую роль в этом сыграли США, которые обеспечили 2/3 прироста добычи в странах вне сделки ОПЕК+. Свой вклад внесли Бразилия и Гайана, которые, как и Штаты, обновили исторический максимум в нефтедобыче. В то же время страны, участвующие в соглашении ОПЕК+, сократили добычу, по оценке МЭА, приблизительно на 400 тыс. баррелей в сутки. Глобальное предложение достигло 101,9 млн барр/сут.

На фоне такого распределения спроса и предложения нефтяные котировки на мировых рынках ушли вниз. По итогам 2023 года бочка эталонной марки подешевела на 17,2%, до $82,6.

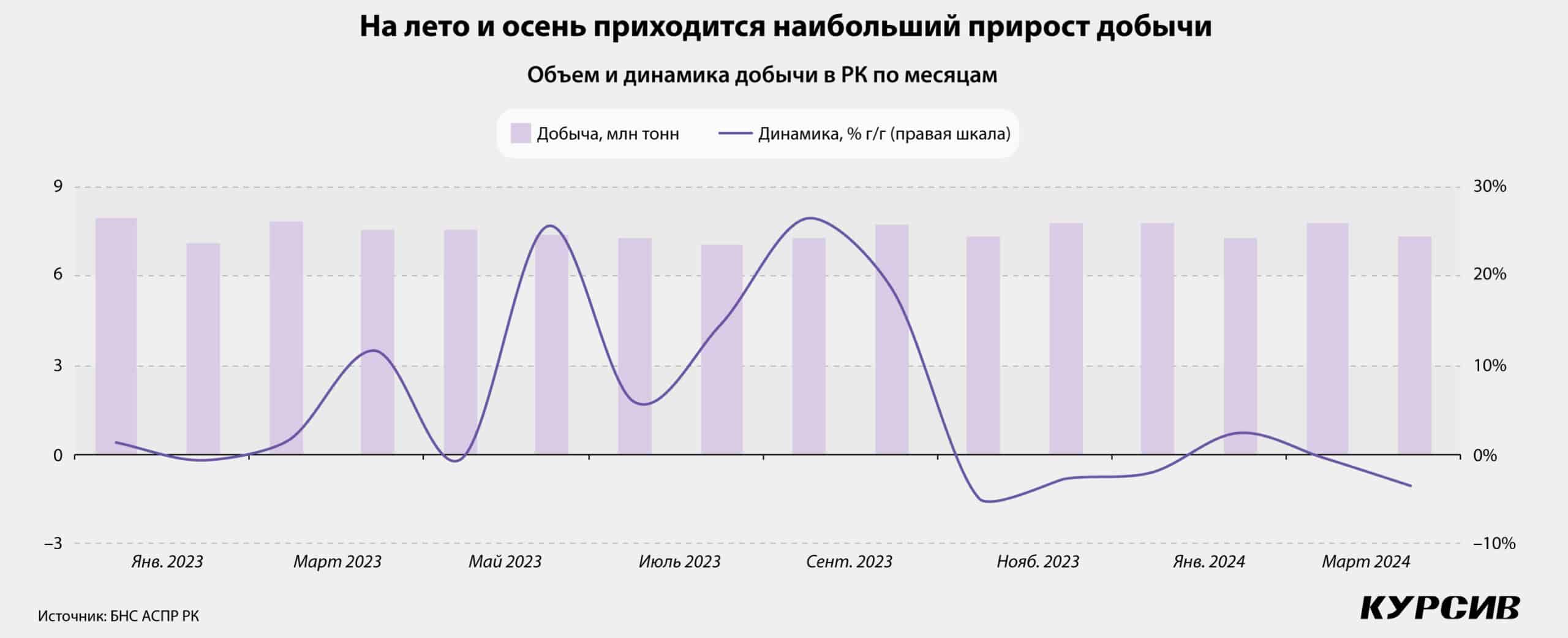

Нефтяная промышленность РК вернулась на положительную траекторию после четырех неудачных лет, когда периоды чувствительного спада сменялись периодами слабого роста – менее чем 1%. В 2023-м казахстанские нефтяники увеличили добычу на 6,8%, до почти 90 млн тонн сырой нефти и газового конденсата.

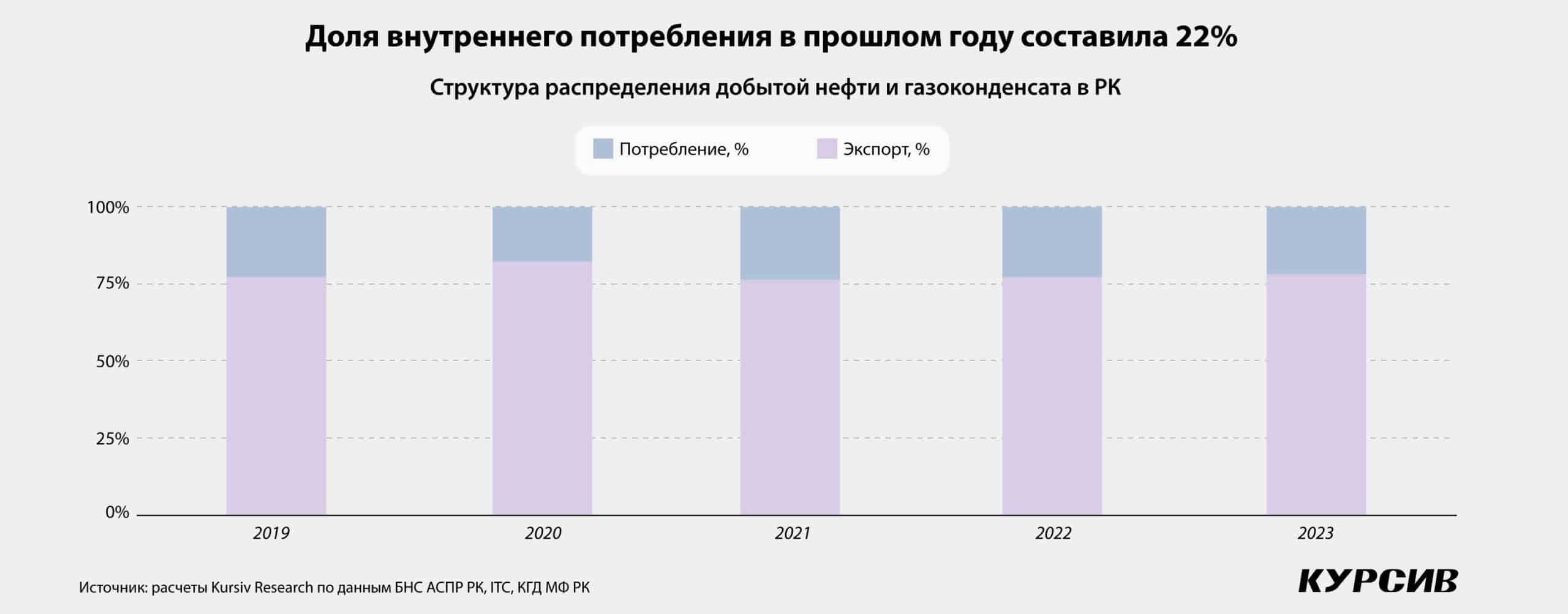

В минувшем году Казахстан направил на внешние рынки 70,6 млн тонн, или порядка 78,5% от всей добычи. По сравнению с 2022 годом поставки черного золота выросли на 8,4%. Но из-за коррекции мировых цен экспортная выручка сократилась на 9,8%, до $42,3 млрд.

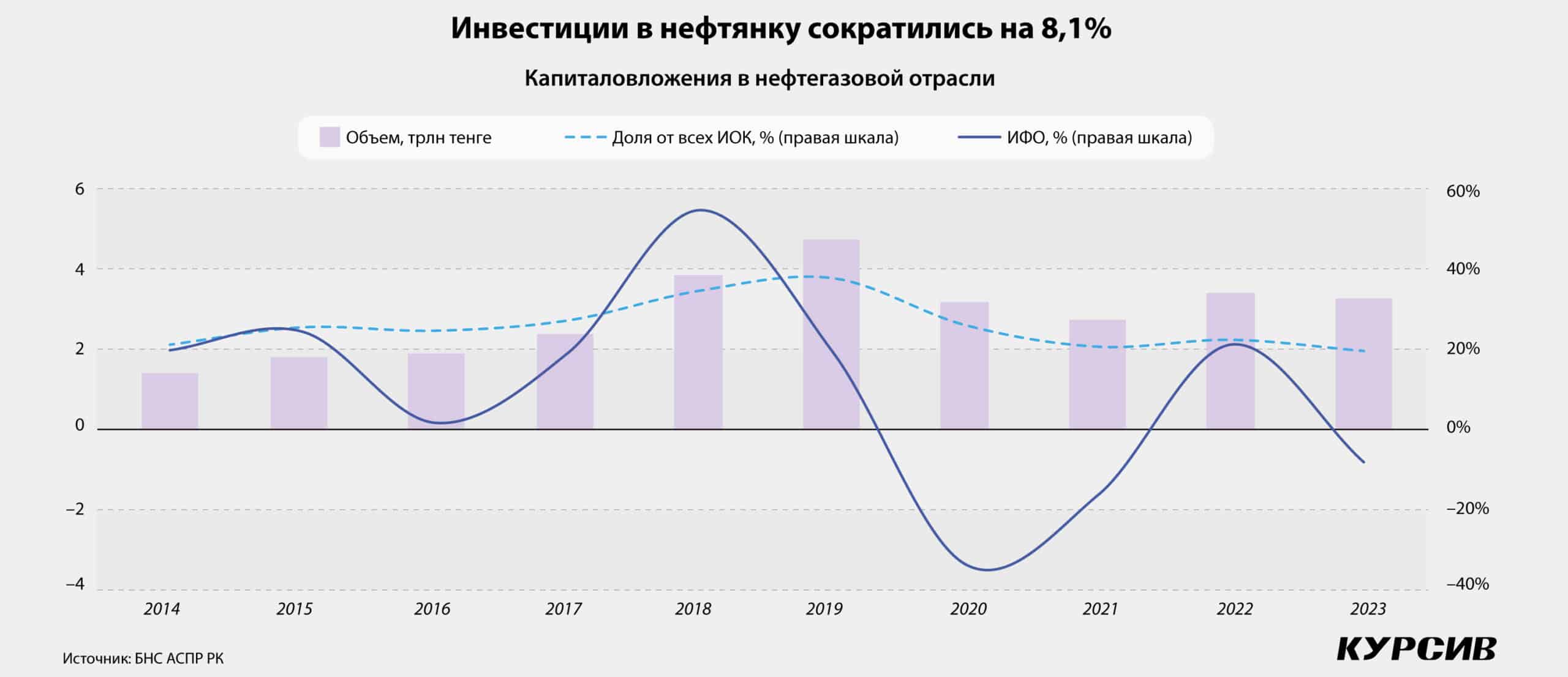

На нижней точке находятся как инвестиции в основные средства, так и валовой приток прямых иностранных инвестиций (ПИИ). Капиталовложения предприятий по добыче нефти и газа в 2023 году сократились почти до 3,3 трлн тенге, что в сопоставимых ценах на 8,1% меньше, чем в 2022 году. В абсолютном выражении это минимальное значение за последние десять лет.

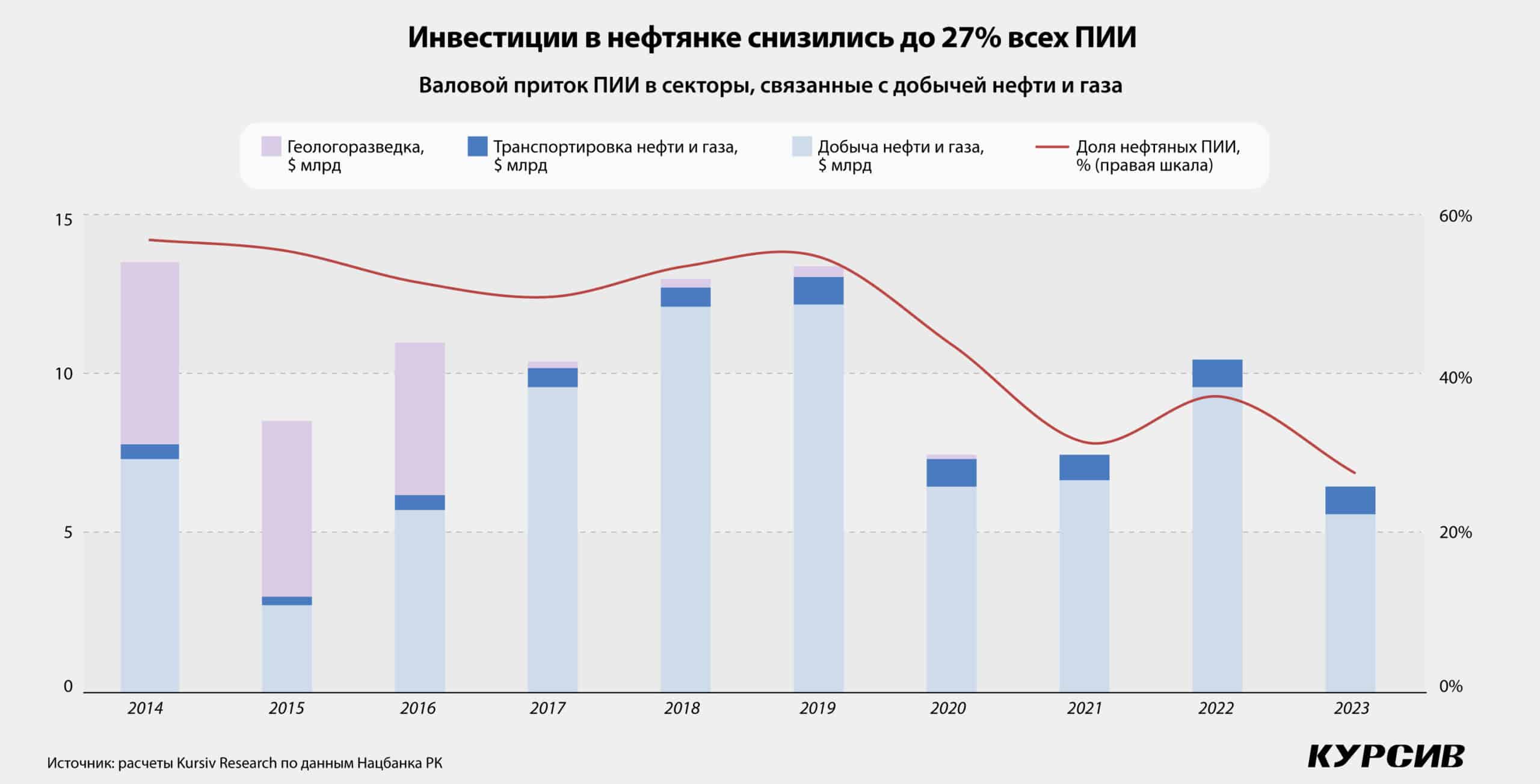

Валовой приток ПИИ в добычу нефти и газа сократился до $5,6 млрд, в номинальном выражении это на 41,5% меньше, чем в 2022 году. За последние десять лет наименьший объем ПИИ был зафиксирован только в 2015 году ($2,7 млрд), по итогам которого нефтяные котировки обвалились сразу на 47% г/г. Катастрофическое положение в геологоразведке: три года подряд фиксируется отток ПИИ.

Пока что не дают ощутимого результата инициативы правительства РК, предпринятые в предыдущие годы для стимулирования геологоразведки, в числе которых улучшенный модельный контракт и онлайн-аукционы. В условиях, когда себестоимость нефтяных проектов в Казахстане выше, чем в других странах, инвестиции в геологоразведку тормозят системные барьеры, одним из которых является заметная разница между экспортными и внутренними ценами на нефть. Напомним, из-за ограничения доступа к экспортной нефтетранспортной инфраструктуре часть нефтяных компаний РК обязана поставлять сырье на внутренний рынок.

Не в топах наша страна и по уровню рисков негеологического характера: согласно оценке S&P Global, по итогам III квартала 2023 года по этому показателю Казахстан занял 78-е место среди 110 нефтедобывающих государств (чем ниже место, тем выше риск).

Нелетная погода

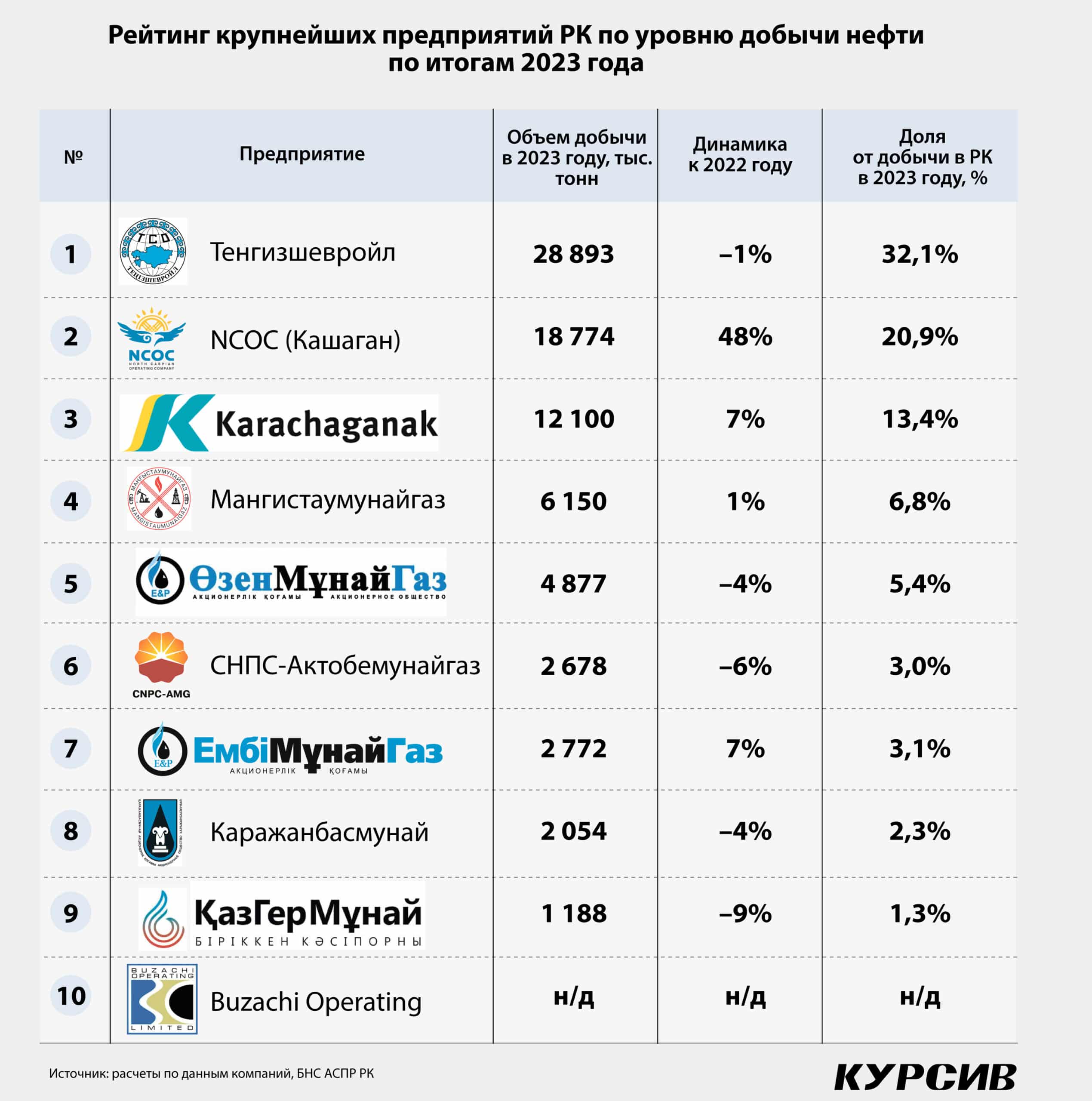

Kursiv Research по итогам 2023 года составил ренкинг крупнейших нефтяных компаний страны, упомянув ключевые корпоративные события. В структуре топ-10 нефтедобывающих компаний в 2023 году существенных изменений не произошло. На протяжении последних нескольких лет лидерами остаются три предприятия.

Это «Тенгизшевройл» (ТШО), который разрабатывает месторождения Тенгиз и Королевское, консорциум North Caspian Operating Company (NCOC; месторождения Кашаган, Кайран и Актокты) и Karachaganak Petroleum Operating (КРО, месторождение Карачаганак). Концентрация трех мегапроектов за год выросла с 63,1 до 66,4%.

Тенгиз

Компания ТШО в 2023 году добыла приблизительно 28,9 млн тонн черного золота, что меньше предыдущего результата на 1%. Незначительный спад был вызван краткосрочными остановками приема сырья в нефтепроводную систему Каспийского трубопроводного консорциума. В июне прошел плановый ремонт на морском терминале, в декабре перевалка нефти была остановлена на четыре дня из-за неблагоприятных погодных условий на Черном море.

На финишную прямую вышли Проект будущего расширения (ПБР) и Проект управления устьевым давлением (ПУУД), с запуском которых ТШО ожидает прироста добычи на 12 млн тонн. По итогам 2023 года общий прогресс по этим проектам составил 99,3% – были полностью закончены механические работы, начата подготовка систем к эксплуатации, а также стартовали пусконаладочные мероприятия.

За январь – июнь 2024 года в рамках ПУУД была переведена первая замерная установка на низкое давление, а также была запущена система повышения давления (СПД), что в компании назвали ключевым достижением ПУУД. До конца текущего года планируется запустить дополнительные компрессоры СПД и переоборудовать остальные замерные установки.

В прошлом году в очередной раз были изменены ключевые параметры ПБР-ПУУД. Ожидаемая стоимость проекта расширения выросла до $48,9 млрд, из которых по итогам 2023 года были освоены $45,6 млрд (93,3%). Казахстанские власти огорчил очередной перенос: запуск ПУУД отложен на вторую половину 2024 года (с декабря 2023-го), ввод ПБР должен состояться во II квартале 2025 года (ранее обещали сделать это в июне 2024-го).

Кашаган

NCOC увеличила добычу на 48%, до 18,8 млн тонн нефти. Стремительный рост связан с тем, что 2023-й, в отличие от предыдущего года, прошел для Кашагана в штатном режиме, без внеплановых ремонтов.

Напомним, в августе 2022 года вышла из строя установка предварительного отбора газа (слагкетчера), из-за чего суточная добыча снизилась в 4 раза. Продолжительный ремонт, затянувшийся до начала ноября, сократил годовую добычу на 21,9%, что затмило новость о реализации под занавес 2022 года проекта «Пакет 1», направленного на модернизацию компрессора обратной закачки газа. Проект стоимостью $207 млн увеличил суточную добычу на 15–20 тыс. баррелей, что сказалось на итогах 2023-го.

В минувшем году консорциум реализовал проект установки нового слагкетчера с улучшенным материалом и антикоррозийным слоем, утвердив бюджет в размере $307 млн. Заказаны также комплектующие с длительным сроком изготовления. Замена запланирована на IV квартал 2024-го.

Согласно годовому отчету нацкомпании «КазМунайГаз» за 2023 год, среднесуточная добыча на Кашагане составила 408 тыс. баррелей. Дальнейший рост добычи зависит от реализации трех проектов, перспективы по одному из них начали вырисовываться в прошлом году.

Был реанимирован проект газоперерабатывающего завода мощностью 1 млрд кубометров сырого газа, завершение которого после символического старта строительства в середине 2021 года откладывалось несколько раз.

Как запуск ГПЗ способствует росту добычи на Кашагане? Сейчас попутный газ ограничивает производительность, поскольку не хватает газоперерабатывающих мощностей установки комплексной подготовки нефти и газа (УКПНиГ) «Болашак». Поэтому его необходимо утилизировать – либо закачать обратно в пласт, либо переработать в товарный газ. В начале 2020 года в NCOC сообщали, что компания будет поставлять 1 млрд сырого газа третьей стороне, то есть новому ГПЗ, который построит «КазТрансГаз». Такая конфигурация должна была увеличить добычу на Кашагане до 450 тыс. баррелей в сутки.

В феврале 2020 года «КазТрансГаз» в проекте сменила небольшая частная фирма GPC Investment. Она обязывалась инвестировать собственные и привлечь заемные средства, к примеру, Банк развития Казахстана не исключал возможность финансирования этого проекта, который на тот момент оценивался в $860 млн.

После январских событий – 2022 Кайрат Шарипбаев, которого связывали с семьей первого президента Нурсултана Назарбаева, покинул пост председателя совета директоров нацкомпании QazaqGaz (ранее «КазТрансГаз»). Спустя полгода после январских событий компания GPC Investment перешла в собственность государства, затем она вошла в структуру нацкомпании QazaqGaz. В феврале 2024-го катарская компания UCC Holding пообещала вложиться в строительство ГПЗ, стоимость которого за два года выросла до $1 млрд. В июне иностранный партнер получил 75% доли в GPC Investment. Новый срок ввода в эксплуатацию ГПЗ мощностью 1 млрд кубометров сырого газа установлен на середину 2026 года.

В этом проекте NCOC отвечает за прокладку 14-километрового газопровода от УКПНиГ «Болашак» до планируемого завода. Из годового отчета КМГ за 2023 год следует, что оператор идет с опережением графика – при плановых 68% общий прогресс работ составил 72,5%. Изготовлен и доставлен в Казахстан трубный материал, проложено порядка 8 километров газопровода, завершен фискальный узел учета. Стоимость по объему работ NCOC оценивается в $160 млн.

Катарские инвесторы также готовы профинансировать второй ГПЗ вблизи Кашагана. Проект на 2,5 млрд кубометров сырого газа должен увеличить добычу до 500 тыс. баррелей в сутки. По нему сейчас, по словам председателя правления QazaqGaz Санжара Жаркешова, ведутся «изыскательные работы», поэтому он озвучил предварительную оценку – в пределах $2–2,5 млрд. Этот ГПЗ планируют запустить в 2028–2029 годах.

ГПЗ на 2,5 млрд кубометров газа – это первая часть второй фазы расширения (в годовом отчете КМГ значится как «Этап 2А»). В этом документе указано, что поставки будут осуществляться на собственный планируемый ГПЗ (не третьей стороне, как в случае с ГПЗ на 1 млрд кубометров газа), по которому начаты работы по предбазовому проектированию.

Но все-таки текущая конфигурация, скорее всего, предполагает поставки третьей стороне. К примеру, в июле 2024 года нацкомпания QazaqGaz получила 25% доли в частной компании Kashagan Gaz Treatment Plant 2.5 BCMA Ltd, которая, как отмечают отраслевые эксперты, займется строительством второго газоперерабатывающего завода.

Карачаганак

В минувшем году добыча на Карачаганаке увеличилась на 7,5%, до 12,1 млн тонн, поскольку выросли объемы сырого газа, передаваемые на переработку на Оренбургский ГПЗ. Напомним, в 2022 году этот объем сократился из-за планово-предупредительного ремонта на технологических установках ОГПЗ.

Компания KPO завершает первую стадию Проекта расширения Карачаганака-1А, которая предполагает ввод дополнительного, пятого компрессора обратной закачки сырого газа. В годовом отчете КМГ-2023 указано, что старт нового объекта намечен на IV квартал 2024 года.

Два года назад акционеры KPO и полномочный орган PSA, представляющий интересы страны в СРП, подписали соглашение о санкционировании Проекта расширения Карачаганака-1Б (ПРК-1Б) и окончательное инвестиционное решение по нему. ПРК-1Б предполагает ввод шестого компрессора обратной закачки газа, включая другие сопутствующие объекты. Запланированные на 2023 год строительно-монтажные работы выполнены полностью – прогресс при плановых 12,9% составил 35,3%. ПРК-1А и ПРК-1Б направлены на поддержание текущего уровня добычи жидких углеводородов.

Зрелым отключили электричество

Предприятия, расположившиеся в топ-10 ниже третьего места, разрабатывают зрелые месторождения, на которых происходит естественное падение добычи. Вместе с тем отрицательную динамику в прошлом году усилили аварийные отключения электроэнергии и ограничение мощности на Мангистауском атомном энергетическом комбинате.

В 2023 году зафиксировано 347 аварийных отключений, из-за чего были остановлены скважины как минимум на четырех предприятиях из топ-10: «Мангистаумунайгаз» (№4), «Озенмунайгаз» (№5), «Эмбамунайгаз» (№6), «Каражанбасмунай» (№7). На перечисленных предприятиях общий недобор добычи составил 511 тыс. тонн нефти.

В числе наименее пострадавших от нехватки электроэнергии компания «Мангистаумунайгаз», которая в прошлом году добыла порядка 6,2 млн тонн, что на 0,9% больше, чем в 2022-м. Важнейшим корпоративным событием стало подписание нового коллективного договора на три года.

Предприятие «Озенмунайгаз» сократило добычу на 219 тыс. тонн, закрыв 2023 год с общим результатом 4,9 млн тонн. Спад полностью обусловлен нехваткой электроэнергии: согласно годовому отчету КМГ-2023, на ОМГ недобор в добыче из-за отключения или ограничения электроэнергии составил 294 тыс. тонн.

Перебои в электроснабжении не затронули компанию «СНПС-Актобемунайгаз», однако она сократила добычу на 6,5%, до 2,7 млн тонн. Одновременно с этим она нарастила извлекаемый запас нефти на 705 тыс. тонн. В своем отчете за 2023 год компания называет себя «едва ли не единственным нефтегазовым оператором на территории РК, кто осуществляет на протяжении десятилетий системный поиск углеводородов на суше». В прошлом году предприятие реализовывало комплексную программу геолого-разведочных работ на лицензионных блоках Терескен-1 и Терескен-2, расположенных в административных границах Байганинского района Актюбинской области.

В минувшем году добычу существенно нарастила компания «Эмбамунайгаз», хотя она также в числе предприятий, которые пострадали от отключения электроэнергии (у нее самые минимальные потери – порядка 14,4 тыс. тонн). Добыча на ЭМГ выросла до 2,8 млн тонн, что превышает результат 2022 года на 7,4%. Этому способствовали успешные геолого-технические мероприятия на зрелых месторождениях и ввод в разработку Восточного крыла месторождения С. Нуржанов и Уаз Северное.

Предприятие «Каражанбасмунай» сократило добычу на 4,1%, до 2,1 млн тонн. Общий спад составил порядка 88 тыс. тонн, в то время как недобор из-за проблем с электроэнергией приблизился к 105,9 тыс. тонн.

Компания «Казгермунай», разрабатывающая зрелые месторождения в Кызылординской области, не испытывала трудностей с электроснабжением. Естественное падение добычи привело к сокращению производства на 8,8%, до 1,2 млн тонн. Из операционных успехов компания отмечает продление контракта на недропользование по месторождению Аксай до марта 2032 года, по месторождениям Нуралы, Акшабулак Восточный, Акшабулак Южный, Акшабулак Центральный, Аксай Южный – до марта 2034 года. Кроме того, удалось увеличить на 6% запасы нефти категории С1 по трем месторождениям – Нуралы, Аксай, Акшабулак Южный.

Битва за Кашаган

Главный прорыв на Кашагане ожидают с реализацией второй части второй фазы расширения этого месторождения (значится как «Этап 2Б»), которая предполагает добычу попутного газа в объеме 6 млрд кубометров, что позволит нарастить суточную нефтедобычу до 710 тыс. баррелей.

Казахстанские власти кровно заинтересованы в старте проекта «Этап 2Б». При нынешних объемах добычи доля государства в кашаганской нефти ничтожно мала. По действующему СРП 80% добытой нефти на Кашагане – это «возмещаемая нефть» (cost oil), она идет на компенсацию исторических затрат акционеров (по последней оценке, речь идет о $60 млрд). Оставшиеся 20% – это «прибыльная нефть» (profit oil). По оценке директора общественного фонда Energy Monitor Нурлана Жумагулова, из этих 20% доля Казахстана всего 10%, то есть республика получает только 2% от всего натурального сырья. Пока инвесторы не компенсируют свои затраты, доля страны не вырастет. При нынешнем уровне добычи, как подсчитали отраслевые эксперты, доля Казахстана останется на текущем уровне до конца действия СРП, срок которого истекает в 2041 году. Без дополнительных объемов кашаганской нефти властям сложно будет добиться заявленного 6%-ного роста экономики РК.

В отличие от запланированных двух ГПЗ проект «Этап 2Б» более капиталоемкий. Еще в конце 2021 года на конференции «Казнефтегазсервис» руководство NCOC представило предварительную концепцию проекта. Она предполагала строительство новых крупных объектов: морского бурового острова, новых скважин, трубопровода для транспортировки флюида на сушу на новый комплекс по подготовке нефти и газа. Сейчас на море возведены пять искусственных островов, предполагалось, что этот список пополнит новый, шестой остров. Нет официальных оценок стоимости этого проекта. Жумагулов, комментируя сайту NewsHub.Kz ситуацию, заявил, что речь идет $10 млрд. Не забудем, что стоимость крупных проектов к их завершению традиционно возрастает.

Но в начале марта 2023 года ряд отраслевых экспертов, включая Нурлана Жумагулова, заявили о том, что переговоры между государством и акционерами NCOC по проекту «Этап 2Б» зашли в тупик. Главная причина в том, что акционеры оператора Кашагана из-за значительных вложений в проект «Этап 2Б» просят государство продлить СРП.

После заморозки переговоров начались судебные разбирательства с оператором Кашагана. Первый залп сделали экологи. В конце марта 2023 года департамент экологии по Атырауской области объявил о том, что выявил десять экологических нарушений на Кашагане, в числе которых сверхнормативное хранение серы – ее получают при очистке добытой на месторождении нефти от сероводорода. За это нарушение экологи наложили штраф в размере 2,3 трлн тенге ($5,2 млрд). Консорциум не согласился с претензиями властей и пошел оспаривать их в суд. Специализированный межрайонный суд Астаны удовлетворил иск частично, приняв позицию компании по главному пункту – что складируемый на «Болашаке» объем серы не превышает установленный лимит, поскольку квоты на каждый год могут суммироваться.

С этим решением суда в свою очередь не согласились экологи и подали кассационную жалобу. В феврале 2024 года апелляционная коллегия суда Астаны признала правомерными итоги экологической проверки; более того, было заявлено, что нельзя суммировать ежегодные лимиты на хранение серы. Официальной информации о том, что компания NCOC выплатила огромный штраф в 2,3 трлн тенге, еще не было. У акционеров NCOC есть опция обратиться в международный арбитраж. Но они выплатили штраф за другие экологические нарушения: в марте 2024 года вышла новость о том, что NCOC заплатил штраф в размере 12,4 млрд тенге за сжигание сернистого газа без экологического разрешения, сброс производственных вод в Каспийское море без очистки.

В апреле 2023 года второй залп сделал полномочный орган PSA, представляющий интересы страны в СРП. Ведомство подало иск в международный арбитраж к операторам Кашагана и Карачаганака, обвиняя инвесторов в искусственном завышении расходов, что уменьшает прибыль Казахстана. По Кашагану – на $13 млрд в период с 2010 по 2018 год, по Карачаганаку – на $3,5 млрд в период с 2010 по 2019 год.

В апреле 2024-го Bloomberg написал, что по Кашагану сумма иска выросла на $138 млрд. В такую сумму правительство Казахстана оценило упущенную выгоду, которую республика не получила из-за задержки с запуском Кашагана. На прошлой неделе тот же Bloomberg написал, что сумма иска увеличилась еще на $10 млрд – из-за коррупционных схем в ходе реализации проекта.

По всей видимости, казахстанские власти считают, что такое давление на акционеров NCOC должно убедить их в скорейшем запуске проекта «Этап 2Б». Другой вариант разрешения конфликта – увеличить долю республики в кашаганской нефти. В прошлый раз такое удалось сделать с акционерами оператора Карачаганака.