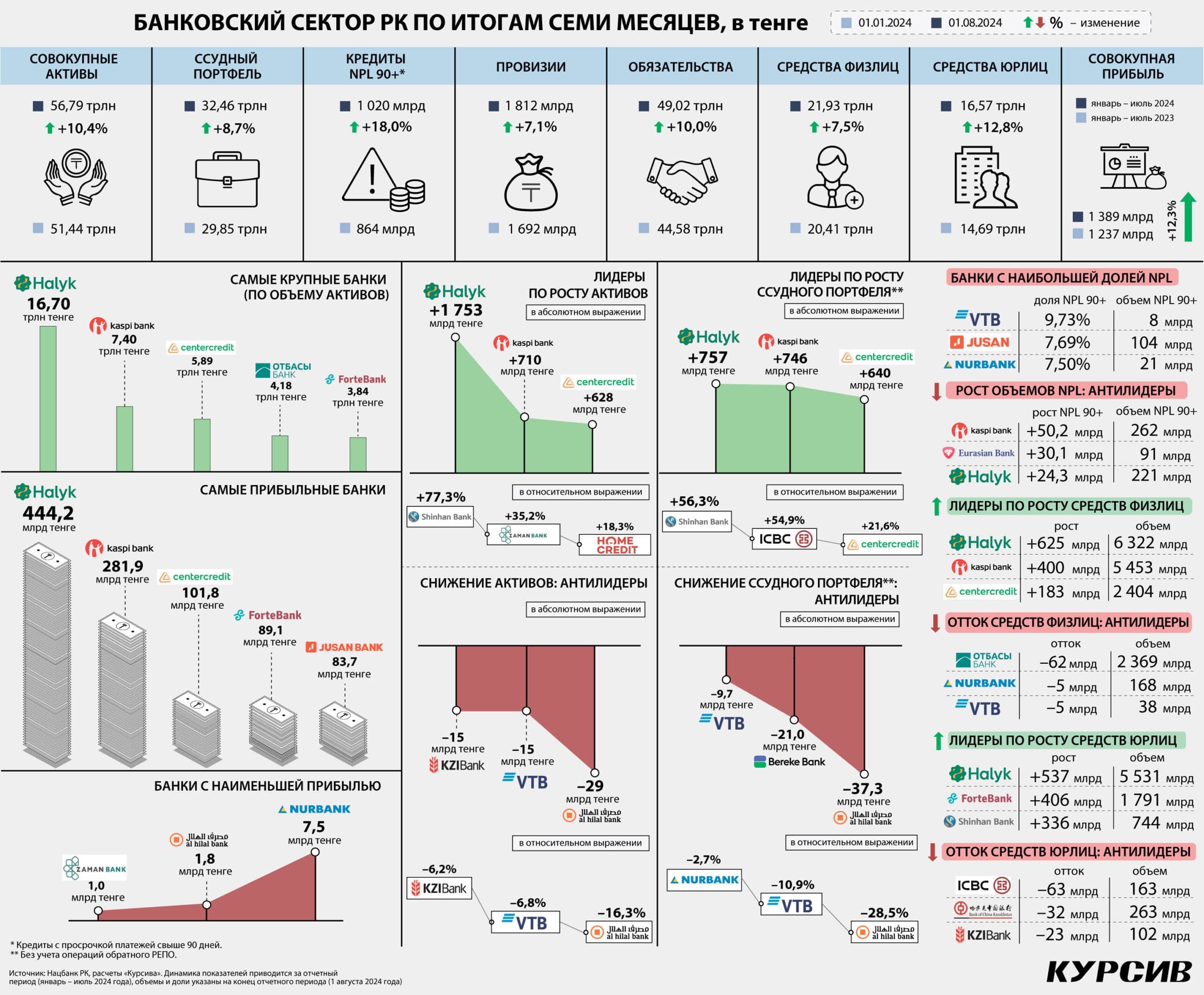

Казахстанские банки отчитались о финансовых показателях по итогам семи месяцев 2024 года. По наблюдениям «Курсива», три крупнейших БВУ не только остаются самыми прибыльными в секторе, но и доминируют почти во всех ключевых сегментах рынка, заметно опережая конкурентов по таким динамическим критериям, как абсолютный прирост активов, кредитов и клиентских средств.

Средства юрлиц

В свежеопубликованных результатах работы банков за июль особое внимание обращают на себя большие притоки средств от корпоративных клиентов. За месяц объем бизнес-вкладов в системе (включая текущие счета) увеличился сразу на 800 млрд тенге, или на 5,1% (расчеты «Курсива» на основе данных Нацбанка). В текущем году это пока самый высокий месячный прирост. Предыдущий рекорд этого года был установлен в июне (+4,5%), но в формирование июньской динамики значительный вклад внесла положительная курсовая переоценка из-за резкого (+5,4%) ослабления тенге к доллару. В июле влияние курсового фактора на банковские показатели было минимальным: тенге хоть и продолжил дешеветь относительно американской валюты, но лишь на 0,5% по итогам месяца. Поэтому июльский совокупный прирост в размере 800 млрд тенге можно с небольшой погрешностью рассматривать как объем чистых притоков.

В разрезе отдельных БВУ июльские притоки распределились крайне неравномерно. Основной урожай (57% от совокупного прироста) достался Халыку, где остатки на счетах юрлиц выросли за месяц на 454 млрд тенге. Вторым главным получателем денег от корпоративных клиентов стал Forte, чей портфель увеличился на 246 млрд тенге (31% от положительного сальдо всего сектора). На фоне двух доминантов месяца притоки остальных игроков выглядят скромными, тем не менее можно отметить динамику БЦК (+90 млрд тенге), Сити (+79 млрд), Банка Китая (+59 млрд) и Kaspi (+55 млрд).

Несмотря на рекордный совокупный прирост, восемь банков в июле столкнулись с корпоративными оттоками. Худшую динамику продемонстрировали Евразийский (–93 млрд тенге за месяц) и Алтын (–67 млрд). Просадка портфеля произошла также у Bank RBK (–25 млрд), Bereke (–22 млрд), Отбасы (–21 млрд) и в незначительной степени – у Freedom (–6 млрд), турецкого КЗИ (–4 млрд) и подсанкционного ВТБ (–3 млрд).

За период с начала года средства юрлиц в системе выросли на 12,8%, или на 1,9 трлн тенге (до 16,6 трлн). Лидерство по приросту корпоративного портфеля в абсолютном выражении захватил Халык (+537 млрд тенге по итогам семи месяцев), на второе место поднялся Forte (+406 млрд), с первой на третью строчку съехал корейский Шинхан (+336 млрд). Значительных притоков добились также БЦК (+296 млрд) и квазигосударственный Bereke (+204 млрд), контроль над которым вскоре перейдет от холдинга «Байтерек» к катарскому Lesha Bank. Помимо вышеперечисленной пятерки планка прироста в 100 млрд тенге не покорилась никому, ближе всех к ней подобрался Freedom (+69 млрд). В относительном выражении лидером ренкинга остался Шинхан (+82%). Среди банков с высокой стартовой базой самые быстрые темпы показывают Forte (+29%) и БЦК (+17%). Халык пока прибавляет медленнее рынка (10,8% против 12,8%).

Оттоки корпоративных средств наблюдаются у шести игроков, и все они – иностранные. Наибольшую просадку портфеля допустил китайский ТПБ (–63 млрд тенге с начала года). Остальными аутсайдерами ренкинга являются Банк Китая (–32 млрд), турецкий КЗИ (–23 млрд), российский ВТБ (–20 млрд), подконтрольный китайцам Алтын (–15 млрд) и эмиратский Al Hilal (–0,6 млрд).

Средства населения

Совокупные средства физлиц на банковских счетах в июле показали умеренный рост на 1,1%, или на 243 млрд тенге. Если принять во внимание, что ставка вознаграждения по розничным вкладам сегодня составляет как минимум 1% в месяц, то объем реальных нетто-притоков денег от населения (пополнение имеющихся счетов и открытие новых) в июле оказался намного меньше номинального прироста.

В денежном выражении лучшую динамику розничных средств в июле показали Халык (+86 млрд тенге за месяц) и Kaspi (+84 млрд). Суммарно на них пришлось ровно 70% от прироста всего сектора. Оставшуюся часть прироста почти справедливо разделили между собой Bank RBK (+29 млрд), БЦК (+29 млрд), Хоум Кредит (+22 млрд) и Евразийский (+21 млрд), добыча поменьше досталась Bereke (+14 млрд). Однако утверждать на основе номинальных данных, что в июле деньги от населения стекались главным образом в Халык и Kaspi, было бы неправильно как раз из-за начисления банками вознаграждения по депозитам. Если посмотреть на относительную динамику, то у Халыка и Kaspi розничные портфели выросли за месяц на 1,4 и 1,6% соответственно, а, например, у Bank RBK и Хоум Кредита – на 6,2 и 5,7%. То есть теоретически два последних могли привлечь не меньше (а возможно, и больше) именно новых средств от населения, чем два первых.

Пять универсальных игроков в июле испытали розничные оттоки. Худшую динамику показали Forte (–23 млрд тенге за месяц) и Jusan (–14 млрд). Незначительную просадку допустили ВТБ (–5 млрд), Алтын (–1,3 млрд) и Нурбанк (–0,4 млрд).

По итогам всего отчетного периода средства физлиц в системе номинально выросли на 1,5 трлн тенге, или на 7,5%. Средний рост за месяц пока не превышает 1,1%, то есть нетто-приток новых денег на розничные депозиты (совокупно для всего сектора) в этом году гипотетически может быть близок к нулю (а ведь есть еще и положительная курсовая переоценка из-за ослабления тенге к доллару на 4,3% за семь месяцев).

Лидерство по приросту портфеля в абсолютном выражении удерживает Халык (+625 млрд тенге с начала года), далее с заметным отставанием идет Kaspi (+400 млрд), еще сильнее отстал замыкающий тройку БЦК (+183 млрд). Неплохо для своих размеров растут Bereke (+104 млрд) и Хоум Кредит (+79 млрд). Менее предпочтительными для клиентов-физлиц выглядят пока Jusan (+62 млрд), Евразийский (+58 млрд), Freedom (+26 млрд), Forte (+24 млрд), Bank RBK (+20 млрд) и Алтын (+13 млрд). Оттоки среди универсальных игроков произошли только у подсанкционного ВТБ и Нурбанка (–4,6 млрд у каждого).

В относительном выражении лучшие темпы (втрое быстрее рынка) набрали Хоум Кредит (+24,4%) и Bereke (+24,2%). Третью скорость, несмотря на гигантский размер портфеля, показывает Халык (+11,0%). С опережающей рынок скоростью прибавляют также Jusan (+8,4%), БЦК (+8,2%) и Kaspi (+7,9%). Наоборот, медленнее рынка растут Freedom (+5,7%), Евразийский (+5,5%), Bank RBK (+4,1%) и Алтын (+3,9%). Самые низкие темпы среди игроков с положительной динамикой демонстрирует Forte (+2,6%).

Кредиты: динамика

Совокупный ссудник сектора (здесь и далее – без учета обратного РЕПО) в июле вырос на 1,4%, или на 434 млрд тенге. Становится уже тревожной тенденцией тот факт, что общий портфель растет усилиями только трех крупнейших игроков. В мае они обеспечили 89% прироста всего сектора, в июне – 78%, в июле – 77%. В частности, за последний отчетный месяц ссудник Халыка увеличился на 130 млрд, БЦК – на 107 млрд, Kaspi – на 100 млрд тенге ровно. За периметром могучей тройки лучшую динамику показал Forte (+36 млрд), далее расположились Сити (+30 млрд), Jusan (+20 млрд), Евразийский (+18 млрд) и Хоум Кредит (+15 млрд). Просадку портфеля, если пренебречь ничтожными игроками, допустил только Нурбанк (–4,5 млрд тенге за месяц).

За период с начала года объем кредитов в системе увеличился на 9,6%, или на 2,8 трлн тенге. Лидерство по приросту ссудника в абсолютном выражении захватил Халык (+757 млрд тенге за семь месяцев), на второе место опустился Kaspi (+746 млрд), третья строчка прочно закрепилась за БЦК (+640 млрд). Итого на эту тройку приходится 76,6% от прироста всего сектора. На сумму свыше 100 млрд тенге нарастили кредитование Forte (+258 млрд), Bank RBK (+137 млрд) и Хоум Кредит (+108 млрд). Помимо них в качестве активно кредитующих игроков заслуживает упоминания разве что Алтын (+82 млрд).

В относительном выражении, если ограничиться существенными игроками, быстрее всех растет ссудник у БЦК (+21,6% с начала года). Высокие темпы набрали также Алтын (+19,6%), Forte (+17,7%), Хоум Кредит (+17,7%) и Kaspi (+16,7%). Как можно заметить, в пятерке банков с самым быстрым ростом кредитования два участника специализируются на выдаче беззалоговых (и в основном потребительских) займов. Шестым и последним банком, растущим быстрее рынка, является Bank RBK (+12,3%). Халык пока демонстрирует умеренные темпы (+7,9% против 9,6% в среднем для сектора). Не торопятся наращивать портфели Jusan (+3,4%), Freedom (+1,9%) и Евразийский (+1,5%).

Сокращение ссудника (незначительное) по итогам семи месяцев произошло у трех универсальных игроков: Bereke (–21 млрд тенге), ВТБ (–10 млрд) и Нурбанк (–7 млрд). Во всех случаях отрицательная динамика имеет свое объяснение. Bereke накануне смены собственника просто нет смысла напрягаться и брать на себя лишние риски: пусть этим занимается уже новый владелец. ВТБ проблематично наращивать портфель в силу того, что банк находится под санкциями. Наконец, у Нурбанка кредитование почти не растет на протяжении уже многих лет: скорее всего, он работает в кэптивном формате, когда одни и те же корпоративные клиенты циклически погашают займы и по мере надобности берут новые.

Кредиты: качество

Безнадежная просрочка в системе выросла в июле на 3,2%, или на 32 млрд тенге. В основном этот нежелательный прирост сформировали заемщики шести банков: Kaspi (+6,4 млрд тенге за месяц), Евразийского (+5,8 млрд), Bereke (+5,0 млрд), БЦК (+4,4 млрд), Forte (+3,7 млрд) и Bank RBK (+3,4 млрд).

По итогам семи месяцев совокупный объем NPL увеличился на 18%, или на 156 млрд тенге. Худшую динамику демонстрирует Kaspi (+50 млрд тенге с начала года), в тройку антилидеров входят также Евразийский (+30 млрд) и Халык (+24 млрд тенге). Более чем на 10 млрд тенге выросла безнадежная просрочка в Хоум Кредите (+18 млрд) и Bereke (+15 млрд). Единственным игроком, где объем NPL за отчетный период снизился, стал Jusan (–4 млрд).

При этом Jusan продолжает входить в тройку аутсайдеров по доле NPL в кредитном портфеле. Худший показатель здесь принадлежит ВТБ (9,7% на 1 августа), далее идут Jusan (7,7%) и Нурбанк (7,5%). В среднем по сектору уровень NPL на последнюю отчетную дату составлял безобидные 3,1% против еще более безобидных 2,9% на начало года. У Халыка, БЦК, Freedom, Bank RBK и Алтына доля безнадежной просрочки на 1 августа была ниже, чем в среднем по рынку.

Финансовый результат

Совокупная прибыль сектора по итогам семи месяцев 2024 года достигла 1,4 трлн тенге, увеличившись в годовом выражении на 12,3% (+152 млрд тенге). Пятерка самых прибыльных БВУ изображена на инфографике. Свыше 60 млрд тенге смогли заработать также неуниверсальный Отбасы (74 млрд), корпоративный Ситибанк (61 млрд) и Евразийский (61 млрд). Убыточных игроков в секторе нет.

Наибольшего прироста прибыли в абсолютном выражении добился Халык (+51 млрд тенге к результату за аналогичный период прошлого года). Далее в этом ренкинге расположились Forte (+35 млрд) и БЦК (+30 млрд). ВТБ заработал на 19 млрд тенге больше, чем годом ранее, Kaspi – на 18 млрд, Jusan – на 15 млрд. В относительном выражении, если ограничиться банками с высокой базой прошлого года, самые быстрые темпы наращивания прибыли демонстрируют Forte (+65%) и БЦК (+42%). Халык улучшает прошлогодний финансовый результат со скоростью чуть быстрее рынка (+12,9%), а вот Kaspi пока притормаживает (+6,6%).

Восемь банков недосчитались прибыли по сравнению с прошлым годом, впрочем, у половины из них результат ухудшился незначительно (от 0,5 млрд до 1,0 млрд тенге). Заметнее выглядит отставание от собственного прошлогоднего графика у Евразийского (–7,6 млрд), Сити (–7,1 млрд) и Bereke (–5,9 млрд). Самый же чувствительный недобор заработанных денег пока наблюдается у государственного Отбасы (–22 млрд тенге).