Запуск новых предприятий по производству стройматериалов, которые и так уже делают в Казахстане в достаточных объемах, приводит к перераспределению долей на рынке. Для старых игроков это означает снижение загрузки и рентабельности, новичкам тоже не всегда удается развернуться на полную производственную мощность. Как участники рынка предлагают бороться с избытком мощностей – в материале «Курсива».

«Казахстан обладает значительными ресурсами и потенциалом для производства широкого спектра строительных материалов», – ответил на запрос «Курсива» вице-министр промышленности и строительства Олжас Сапарбеков.

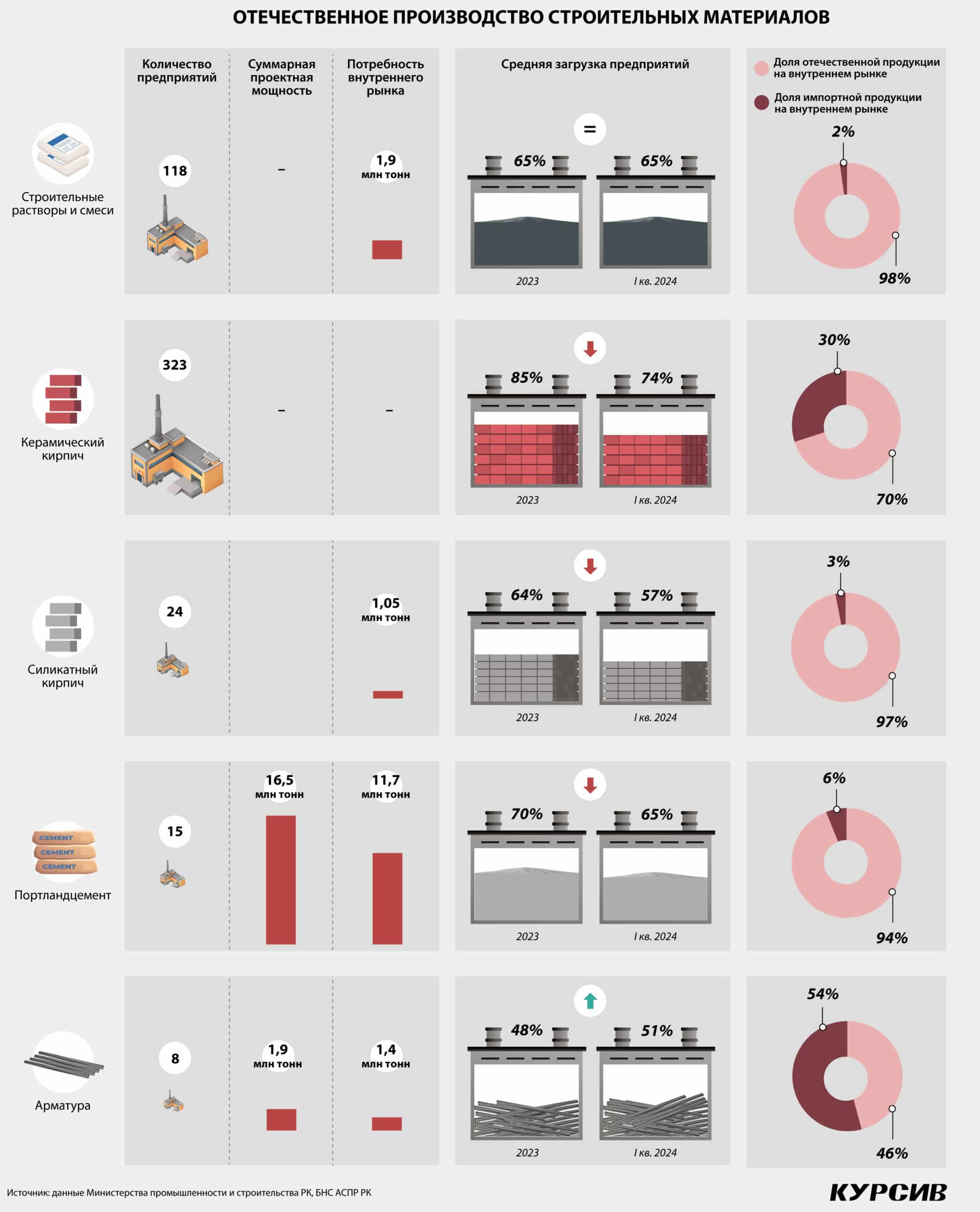

Но статистика показывает, что в Казахстане открываются предприятия одного и того же профиля. По данным Минпрома, за последние три года в стране начали работать еще три завода – производителя арматуры: Fu Zhou Metall, Sin Yuan Steel и Арматурный Таразский завод. Шесть новых предприятий по производству керамического кирпича появилось в 2022–2023 годах. В этом году запланирован запуск цементного завода «КордайЦем», а в планах строительство еще двух заводов – «АктобеЦем» и «АлатауЦем».

Производства же «сложных товаров», таких как мягкие кровельные покрытия, композитные материалы для стен и кровли, травертин, лаймстоун и тому подобное, «остаются менее развитыми», огорченно констатировал в том же ответе Сапарбеков.

Производственный каннибализм

Запуск новых предприятий в тех сегментах стройматериалов, где отечественных производителей и так хватает, создает на рынке избыточные мощности. В результате снижаются средняя загрузка давно действующих предприятий и их рентабельность. Новые игроки отвоевывают свою долю рынка за счет более близкого расположения производств к конечным рынкам сбыта.

Например, мощность существующих в Казахстане 15 цементных заводов составляет 16,5 млн тонн в год, а потребность внутреннего рынка почти на треть ниже – 11,7 млн тонн в 2023 году. В результате загруженность предприятий тогда составила 70%. Три новых завода, один из которых должен открыться уже в этом году, еще сильнее снизят среднюю загрузку предприятий.

«Цементная отрасль находится в кризисе излишка мощностей. Как следствие кризиса, в 2018 году закрылся цементный завод АО «ACIG» в Хантауском районе Жамбылской области и до сих пор находится в консервации. С вводом строящихся новых заводов мощность отрасли достигнет 20 млн тонн, что приведет к средней загруженности 60% и усугубит кризис в отрасли. Это может привести к закрытию предприятий и росту социально-экономического напряжения в регионах», – оценивает риски исполнительный директор ОЮЛ «Казахстанская ассоциация производителей цемента и бетона QazCem» Ербол Акымбаев.

На отечественном рынке строительных растворов схожая ситуация. Почти 120 действующих предприятий в среднем загружены лишь на 65%. Несмотря на это, в ближайшие два-три года в стране планируется запуск еще семи предприятий общей мощностью около 700 тыс. тонн строительных растворов в год.

Массовый запуск заводов по выпуску керамического кирпича влияет на загрузку производства не только коллег-керамистов, но и предприятий, выпускающих силикатный кирпич. За минувший год, по данным Министерства промышленности и строительства, средняя загрузка предприятий по выпуску керамического кирпича составила 85%, в текущем – 74%. Средняя загрузка заводов по выпуску силикатного кирпича снизилась с 64% в 2023 году до 57% в текущем.

Крупнейший казахстанский завод «Силикат» в Семее, по словам начальника отдела сбыта Романа Ахметзянова, сейчас загружен в среднем на 50%.

«В 2020–2022 годах предприятие работало с BI Group и много продукции отправляло в Астану, но сейчас столичные застройщики покупают местную или импортную керамику. Даже в местном управлении строительства пытаются из других областей в нашу область завезти керамический кирпич, хотя предприятие способно обеспечить регион качественным силикатным кирпичом», – говорит Ахметзянов.

Если три года назад из местного силикатного кирпича в регионе строили до 80% объектов, то сейчас эта доля, по оценкам представителей завода, менее 50%.

Сырьевой дефицит

Доля загрузки отечественных производителей арматуры в 2023 году, по данным Минпрома, тоже составила скромные 47,8%. И хотя суммарная проектная мощность восьми отечественных производителей арматуры (1,93 млн тонн) превышает потребность внутреннего рынка (1,37 млн тонн в 2023 году), основная проблема заводов – производителей арматуры не в переизбытке мощностей.

Металлурги и профильное министерство причиной недозагрузки называют нехватку сырья. Поэтому в течение последних трех лет правительство регулярно вводит запреты на экспорт лома черных и цветных металлов. Однако ситуация не меняется – отечественные предприятия загружены лишь наполовину.

Поставщики лома в свою очередь заявляют, что готовы поставлять продукцию отечественным предприятиям, и уверены, что недостатка в сырье нет. А проблему видят в «однобокой политике государственного стимулирования промышленности», только усугубляющей ситуацию с поставками сырья металлургам.

«Путь ограничительных мер и запретов ведет к массовому закрытию предприятий малого и среднего бизнеса, работающих на рынке РК по сбору (заготовке), хранению, переработке и реализации лома и отходов черных и цветных металлов», – уверен президент Республиканской отраслевой ассоциации вторичной металлургии (РОАВМ) Владимир Лик.

Контракты с металлургическими заводами – темиртауским «Карметом» и павлодарской KSP Steel – в РОАВМ называют кабальными, так как закупочная цена на заводах не покрывает расходы по сбору, заготовке, переработке и поставке лома.

«Ломосбор в РК (после введения запрета на экспорт лома) упал на 60–80%, а в городах Уральске, Актобе, Атырау, Актау – на 90%. Ломозаготавливающие предприятия закрывают свои филиалы и ломозаготовительные участки, спецтехнику и оборудование останавливают и ставят на консервацию, а некоторые предприятия выставляют на продажу», – говорит Лик.

Другой фактор, который влияет на работу казахстанских производителей арматуры, – строительная отрасль предпочитает покупать арматуру зарубежного производства (Россия, Китай). В минувшем году доля отечественной продукции на внутреннем рынке составила лишь 46%, а 54% пришлось на импорт.

Тяжелый груз

Дополнительное давление на производителей тяжеловесных стройматериалов оказывает повышение тарифов на ж/д перевозки, а именно по «железке» в основном идет транспортировка строительных материалов.

«Железнодорожные тарифы для нас очень больной вопрос. Стоимость тарифа на ж/д перевозку от Семея до Алматы-2 практически равна стоимости кирпича, который едет в этом вагоне, – сетует Ахметзянов. – За последние два-три года стоимость ж/д перевозок (ж/д тариф плюс аренда вагонов) выросла на 35–40%. Из-за этого многие клиенты из других регионов отказываются от нашей продукции».

«Повышение ж/д тарифов увеличивает себестоимость продукции и снижает ее конкурентоспособность на внутренних и внешних рынках, что особенно важно для отрасли, где маржинальность производства уже находится под давлением», – соглашается Ербол Акымбаев.

По словам спикера, в отрасли уже наметилась тенденция уменьшения доли перевозок цемента ж/д транспортом и рост объема автомобильных перевозок.

Начальник отдела исследований и анализа Alina Group Иван Кутлунин называет тарифы на ж/д перевозки в 2024 году «одним из главных факторов повышения цен на сухие строительные смеси, который сложно нивелировать внутренними механизмами ценообразования». Другой важный фактор повышения цен на стройматериалы, по словам Кутлунина, сокращение углеродных квот.

Кому воздух дороже

Говоря о влиянии углеродных квот на себестоимость, участники рынка подразумевают Парижское соглашение, в рамках которого Казахстан взял на себя обязательства по сокращению выбросов углерода на 15% к 2030 году (от уровня 1990 года) и для этого ежегодно сокращает бесплатные углеродные квоты. Те предприятия, которые не уложатся в выделенные квоты, должны приобрести углеродные единицы на рынке или заплатить штраф.

Так, для «Силиката», по словам Ахметзянова, сокращение квот «урезает возможности для производства» и «сильно бьет по карману». «За последние два-три года мы очень много денег вложили в фильтрацию дыма. Для этого покупаем антрацит, КПД которого больше (чем у угля. – «Курсив»), а дымность (выход CO2) почти нулевая», – говорит спикер.

Однако не всегда нужный результат достигается деньгами.

«Сегодня технологии для контроля выбросов CO2 в цементном и известковом секторах находятся в стадии разработки», – писал Международный центр зеленых технологий и инвестиционных проектов (МЦЗТИП, «дочка» Министерства экологии и природных ресурсов РК) в своем справочнике по наилучшим доступным техникам «производство цемента и извести».

Получается, что в цементной отрасли, где диоксид углерода является естественным продуктом при производстве (CO2 выделяется при обжиге известняка – основного сырья), сократить выбросы пока возможно лишь за счет сокращения энергии, необходимой для производства продукции, и частично за счет замены клинкера другими добавками.

«В результате сложилась парадоксальная ситуация: отрасль лимитируется на выбросы CO2, но при этом не существует технологий по снижению CO2. В то время как цементные заводы из соседних стран (импорт), не сталкиваются с такими жесткими экологическими требованиями (там отсутствует лимитирование эмиссий CO2) и имеют ценовое преимущество», – говорит Акымбаев.

Поддержка бывает разная

«Производство строительных материалов в Казахстане играет ключевую роль в поддержании устойчивого развития строительной отрасли и обеспечении потребностей строительного рынка страны», – говорит вице-министр промышленности и строительства Олжас Сапарбеков.

Минпром для повышения загрузки отечественных предприятий прорабатывает изменения в законодательстве. Предполагается, что крупные заказчики должны будут заключать с внутристрановыми производителями долгосрочные договоры и офтейк-контракты. Применение отечественных стройматериалов должно стать обязательным при строительстве новых производств и объектов за госсредства.

Все это, по словам министра промышленности и строительства Каната Шарлапаева, делается для «полноценной загрузки отечественных предприятий».

Сами отечественные производители полагают, что самой действенной мерой повышения спроса на казахстанские строительные материалы станет поддержка девелоперов льготными госпрограммами.

«Сокращение жилищного строительства после завершения льготных ипотечных программ и паводковых восстановительных проектов может привести к снижению внутреннего спроса на цемент», – прогнозируют в QazCem.

«Для нас главное, чтобы государство давало возможность реализовывать тот кирпич, который мы производим. Если государство перестанет нам помогать, учитывать нашу продукцию в проектах хотя бы на местном рынке, то нам придется туго», – говорит Роман Ахметзянов.

«Мы видим два ключевых фактора, которые могут оказать существенную поддержку рынку недвижимости и, соответственно, рынку строительных материалов: увеличение суммы финансирования льготной ипотеки и снижение порога достаточности накоплений из ЕНПФ до уровня 2021 года (50%). Мы ожидаем, что без поддержки со стороны государства рынок недвижимости и строительных материалов в ближайшие один-три года при положительном росте экономики РК (рост ВВП 4,5–5%) будет ежегодно расти на 2–5%. А в случае замедления роста экономики РК допускаем нулевой рост на рынке строительных материалов», – резюмирует Иван Кутлунин.