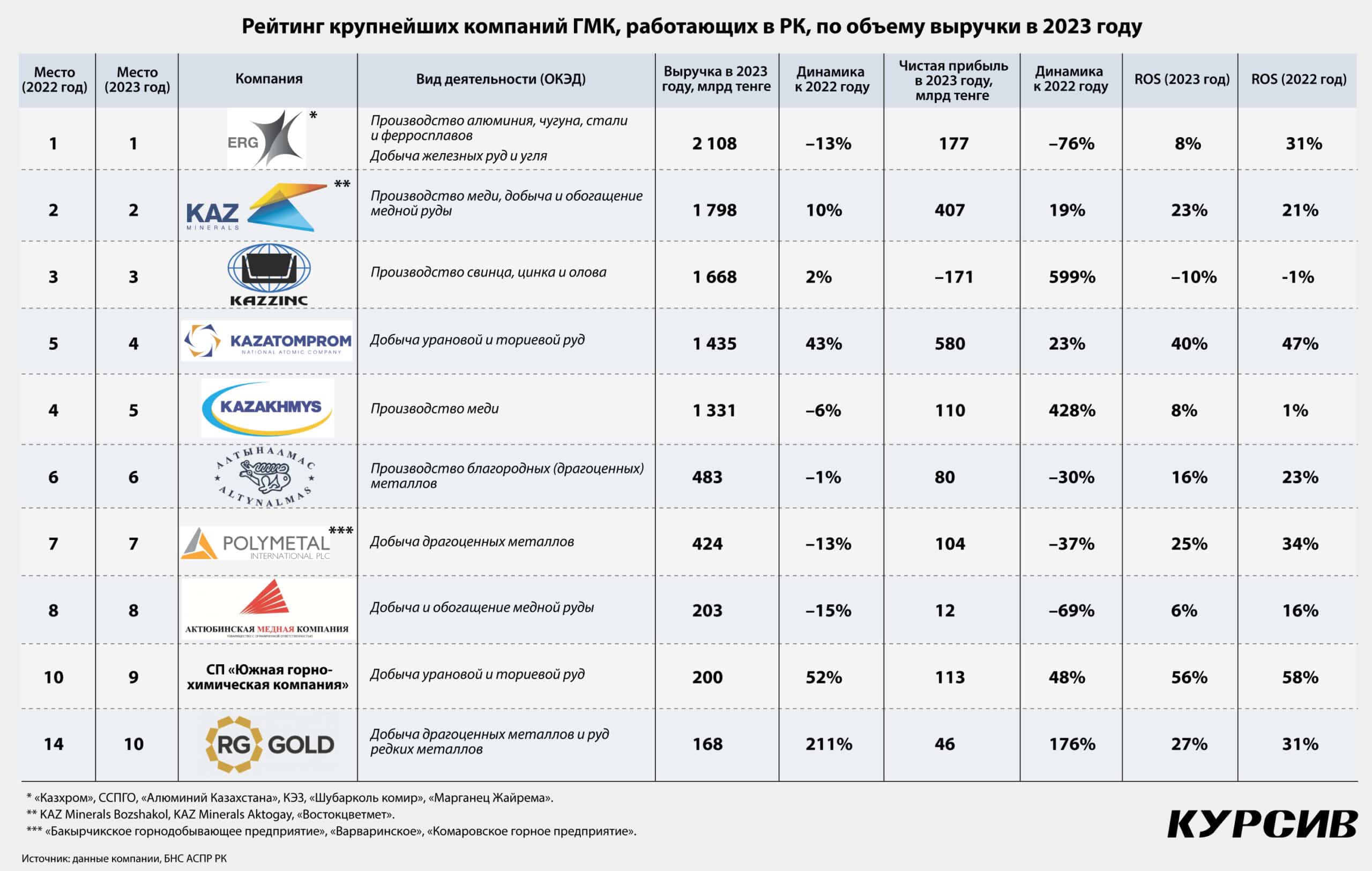

Kursiv Research подготовил ренкинг крупнейших компаний горно-металлургического комплекса по объему выручки по итогам 2023 года.

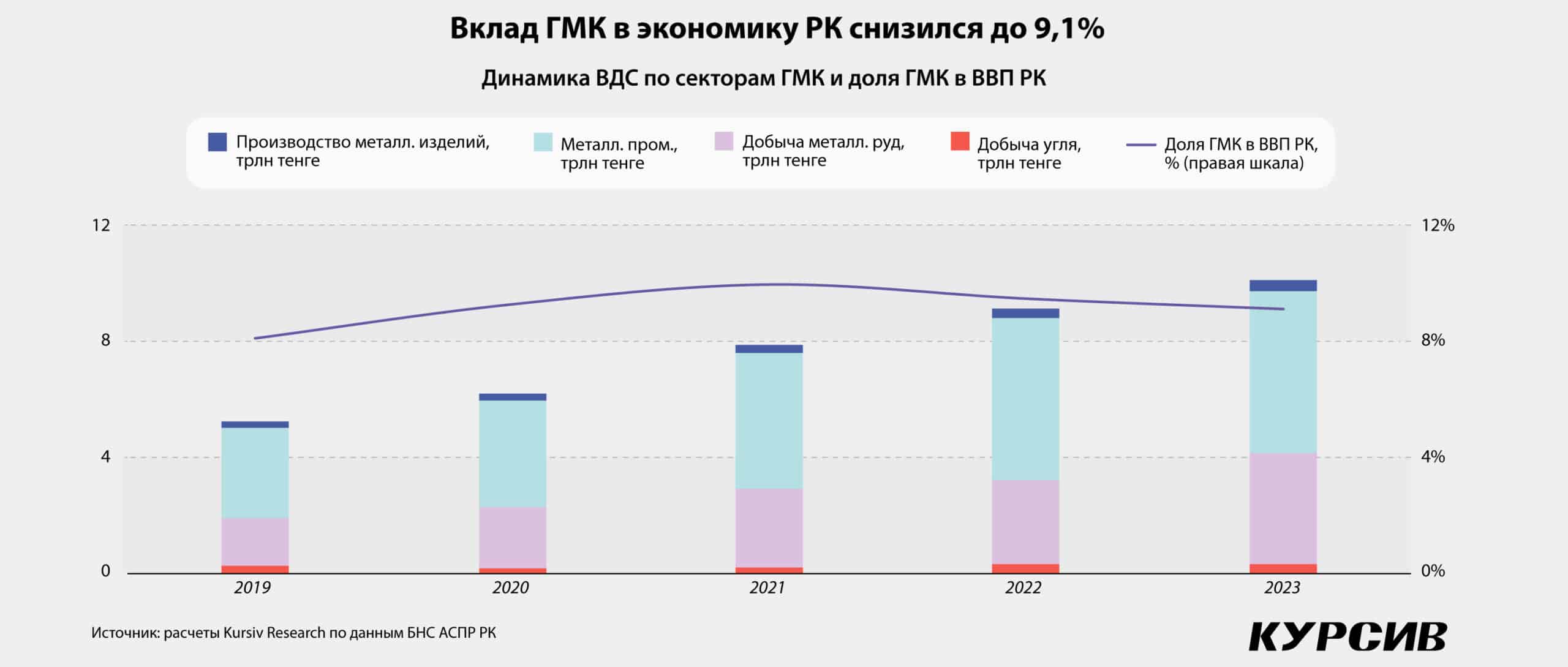

Горно-металлургический комплекс (ГМК) – второй важнейший после нефтегазового сектор экономики. Его доля в ВВП страны по итогам 2023 года составила 9,1% (годом ранее – 9,5%). Последние годы сектор генерирует пятую часть казахстанского экспорта.

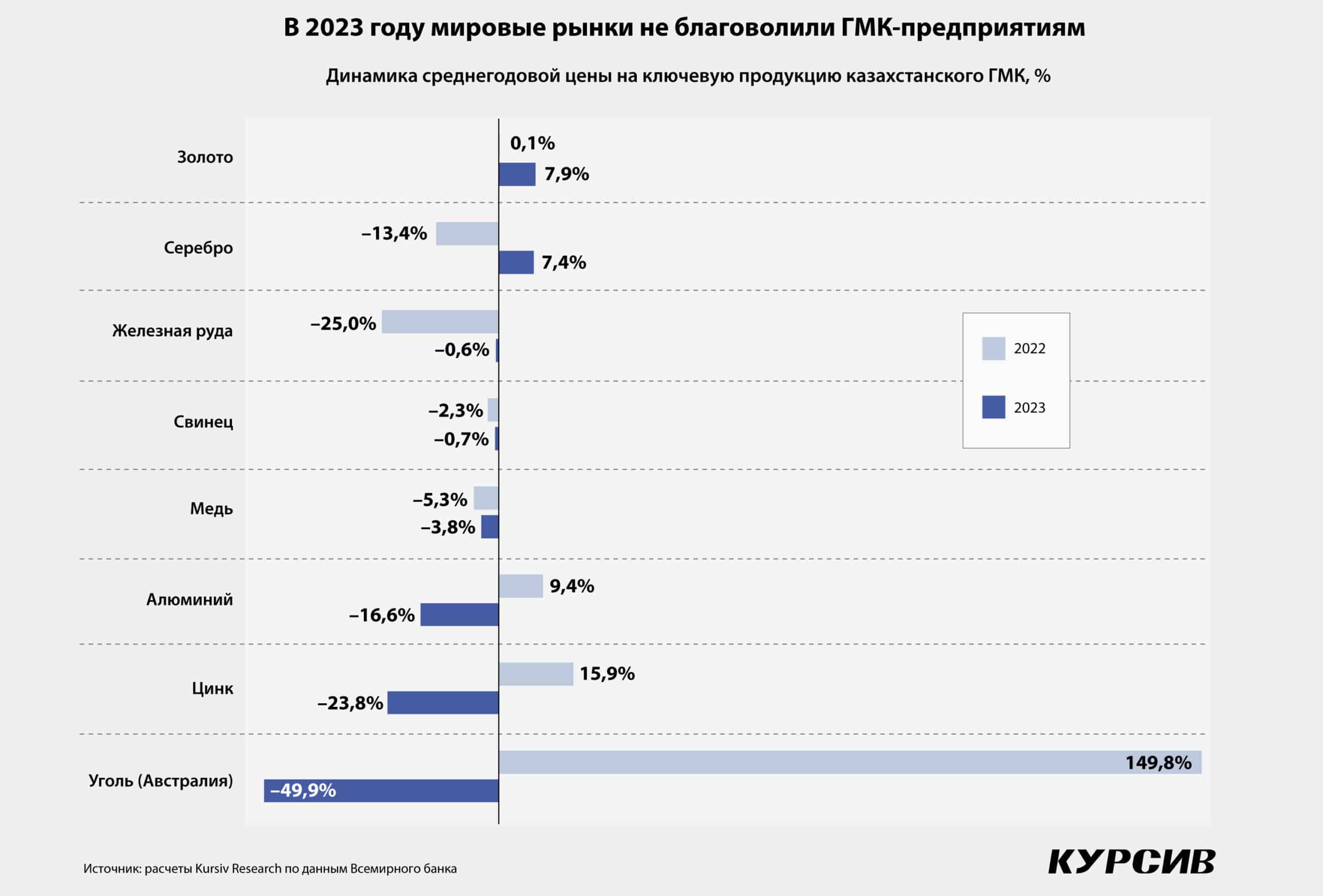

Kursiv Research продолжает анализировать выручку крупнейших компаний ГМК для выявления лидеров отрасли, их возможностей и рисков в изменяющихся условиях внешней среды. Минувший год оказался стрессовым для казахстанских ГМК: агрессивное удорожание базовых металлов в 2021–2022 годах сменилось умеренным откатом в 2023-м. На это наложилось увеличение налога на добычу полезных ископаемых в Казахстане. В результате у половины участников ренкинга сократилась выручка, у восьми снизилась эффективность бизнеса, оцененная через рентабельность продаж.

ERG

Eurasian Resources Group (ERG) четвертый год подряд занимает первое место в нашем ренкинге. Евразийская группа владеет и зарубежными горно-металлургическими активами, но в нашем исследовании учитывались финансовые показатели шести предприятий, расположенных в Казахстане. Это ТНК «Казхром», Соколовско-Сарбайское горно-обогатительное производственное объединение (ССГПО), «Алюминий Казахстана» (АК), Казахстанский электролизный завод (КЭЗ), «Шубарколь комир» и «Марганец Жайрема». Доля компании на мировом рынке феррохрома в эквиваленте хрома, составив по итогам прошлого года 13%, осталась на прежнем уровне. Кроме того, «Казхром» занимает первое место в мире по содержанию хрома в своей продукции.

Глобальное лидерство обусловлено наличием собственных месторождений, обогатительных фабрик, а также географической близостью к Китаю, Японии и Южной Корее – в этих странах располагаются мировые производители нержавеющей стали. Из шести упомянутых активов «Казхром» приносит Евразийской группе наибольшую выручку: в 2023 году предприятие заработало почти 1,1 трлн тенге, что чуть больше половины от всех ГМК-активов ERG, расположенных в Казахстане.

Однако выручка по сравнению с 2022-м сократилась на 17,2%, и это связано с удешевлением высокоуглеродистого феррохрома на мировых рынках. В минувшем году цены снизились до фундаментальных значений после рекордного уровня в 2022-м, когда всплеск цен был вызван удорожанием энергоресурсов на фоне геополитического кризиса. К примеру, в 2023 году средняя цена на высококачественный высокоуглеродистый феррохром на европейских рынках снизилась до $2,17 за фунт хрома (–17,5%). Но это выше среднего значения за последние пять лет на 38,2%. Из последнего годового отчета «Казхрома» следует, что коррекция цены могла быть глубже, но на рынке отмечались перебои в поставках. Например, группа Yildirim из-за удорожания себестоимости сократила выпуск до 240 тыс. тонн, или чуть больше трети от имеющихся мощностей. В сегменте высокоуглеродистого феррохрома стандартного качества наблюдалась аналогичная ситуация: швейцарский Glencore уменьшил выпуск феррохрома на 22%, финский Outokumpu – на 9,3%.

Удешевление феррохрома в Поднебесной, куда казахстанские производители направляют чуть больше половины своих объемов, было не столь резким. Там в минувшем году фунт высокоуглеродистого феррохрома в среднем торговался за $1, или на 2% меньше в годовом выражении, поскольку спрос оказался ниже прогноза.

В этих условиях «Казхром» увеличил добычу хромых руд (+7,6%), но сократил выпуск высокоуглеродистого феррохрома (–4,3%), что и повлияло на снижение выручки. Рост себестоимости и сокращение финансовых доходов привели к более резкому снижению прибыли – на 59,4%, до 197 млрд тенге.

Компания отчиталась о запуске первой очереди обогатительной фабрики по переработке отходов Донского ГОК – ERG Green, на которой из шламовых хвостов извлекается оксид хрома. Выход проекта на полную мощность – более 500 тыс. тонн хромового концентрата – запланирован на 2026 год с запуском второй очереди.

Соколовско-Сарбайское горно-обогатительное производственное объединение – второй по объему реализации актив ERG – в прошлом году работало над тем, чтобы восполнить потери, образовавшиеся после прекращения сотрудничества с ключевым партнером. Напомним, в 2022 году ССГПО из-за риска вторичных санкций прекратило поставки железорудного сырья (концентрата и окатышей) своему ключевому покупателю – Магнитогорскому металлургическому комбинату (ММК), с которым кооперация была налажена еще в советский период. В результате выручка сократилась почти наполовину, запасы готовой продукции выросли в 6 раз.

В июне минувшего года генеральный директор ССГПО Сергей Напольских провел пресс-конференцию, на которой менеджмент предприятия еще раз подтвердил прекращение сотрудничества с ММК. В ходе встречи выяснилось несколько интересных моментов. Поскольку для ММК качество продукции не было определяющим, упор делался на объем поставок.

«Сегодня в СНГ, кроме Качканара, нигде больше не производят продукцию с таким низким содержанием железа, как у нас. Сегодня запросы у металлургов другие: 69% железа – стандартная величина, на которую ориентируются подобные нашему предприятия. А у нас окатыши 63,5% и концентрат 66%. Нужно было на 2–3% шагнуть вперед. Следовательно, необходимо добавить оборудование, изменить технологию, к примеру, нужно повысить помол того же концентрата», – сказал Напольских.

Поэтому в минувшем году на реконструкцию встали три секции фабрики, в итоге ССГПО удалось получить концентрат с более высоким содержанием железа.

Во-вторых, предприятие перенаправило поставки. Теперь главный адресат – Китай. Но в этом направлении есть свои сложности: летние ремонты на железных дорогах и загруженность поставками угля тормозили транспортировку продукции. К тому же на границе требуется перегрузка (у железных дорог РК и Китая разная ширина колеи). По словам главы ССГПО, китайское направление стало наиболее перспективным, туда поставляется порядка 45% продукции, но на предприятии не забывают и об альтернативных рынках, чтобы сократить географическую концентрацию. Новые покупатели нашлись на российском направлении, возобновились поставки на Челябинский металлургический комбинат, Западно-Сибирский металлургический комбинат, «Уральскую сталь». Причем новые контракты привели к росту клиентоориентированности ССГПО: «Уральская сталь» запросила офлюсованные окатыши, в свою очередь казахстанское предприятие реанимировало производство этой продукции. Кроме того, российского партнера интересует низкосернистый концентрат, этот запрос также был удовлетворен.

В 2023 году Китай оказался ключевым покупателем агломерированных железных руд и концентратов, экспортированных с территории Костанайской области (там расположено ССГПО) – 66,2% физических поставок, оставшиеся объемы ушли в Россию. В то же время северный сосед забирает чуть более половины неагломерированных железных руд и концентратов (51,5%), остальное – Китай.

За счет вышеперечисленного ССГПО удалось замедлить спад выручки. В 2023 году она сократилась на 5,3% (до 386 млрд тенге). В структуре выручки отмечается рост продаж концентрата на 13,8 млрд тенге, но это не перекрыло потери от продаж окатышей (–38,1 млрд тенге). Предприятие существенно разгрузило склад: запасы готовой продукции сократились более чем в 2 раза.

Поиск новых партнеров происходил в условиях слабой ценовой конъюнктуры. Среднегодовая цена на железную руду в 2023-м, согласно данным Всемирного банка, сократилась на 0,6%; и это после обрушения котировок на четверть в предыдущем году. На этом фоне отмечается значительный дисконт на наш продукт – таможенная стоимость за тонну неагломерированных железных руд и концентратов из Казахстана составила $59,3, сократившись за год на 22,9%, этот показатель для тонны агломерированных железных руд и концентратов уменьшился до $77,9 (или на 20,1%). Снижение выручки и финансовых доходов, рост себестоимости и финансовых расходов привели к тому, что ССГПО закрыло 2023 год с убытком в размере 56,3 млрд тенге.

Алюминиевое направление ERG представлено двумя крупными активами: производителями глинозема – «Алюминий Казахстана» и первичного алюминия – Казахстанский электролизный завод. Выручка двух компаний сократилась по итогам 2023 года: АК заработал 245,8 млрд тенге (–14,9%), КЭЗ – 277,8 млрд тенге (–10,2%). Поскольку снижение выручки сопровождалось заметным ростом себестоимости, у обеих компаний фиксируется уменьшение чистой прибыли: у АК до 2,5 млрд тенге (–95,5%), у КЭЗ до 16,9 млрд тенге (–48,5%).

Алюминиевому дивизиону ERG не повезло с ценовой конъюнктурой. Крылатый металл подешевел на 17%, торговался на ценовом уровне начала 2021-го. С одной стороны, спрос в Китае рос не так, как ожидали аналитики, с другой – снижение стоимости электроэнергии позволило европейским предприятиям запустить производство, которое было приостановлено в 2022 году.

В евразийскую семью входит крупнейший производитель энергетического угля «Шубарколь комир», который нарастил выручку на 10,2%, до 128,5 млрд тенге. Несмотря на то что австралийский уголь – бенчмарк на мировом рынке – в прошлом году подешевел в 2 раза, в годовом отчете «Шубарколь комир» за 2023 год указывается, что выручка выросла благодаря росту средней цены реализации угля. Из 12,6 млн тонн реализованного угля пятая часть ушла на промышленные предприятия страны, треть забрали коммунальные компании РК и чуть меньше половины отправилось на экспорт.

Компания «Шубарколь комир» – единственный горно-металлургический актив ERG в РК, который увеличил чистую прибыль. Показатель вырос с 7,5 млрд тенге в 2022 году до 26,4 млрд тенге в 2023-м.

В конце 2021 года Евразийская группа приобрела у «Казцинка» предприятие «Марганец Жайрема», чтобы повысить эффективность ферросплавного дивизиона. Выручка фиксируется только последние два года, в 2023-м она выросла до 30,6 млн тенге (+487%). Молодая компания закрыла год с убытком в размере 9,5 млрд тенге.

Совокупная выручка шести ГМК-активов Евразийской группы составила 2,1 трлн тенге, что на 12,6% меньше результата 2022 года. Чистая прибыль, составив 177,2 млрд тенге, сократилась на 76,4%. Связано это с тем, что у большинства вышеперечисленных компаний сокращение выручки сопровождалось ростом себестоимости и финансовых расходов. Рентабельность продаж горно-металлургического дивизиона группы сократилась с 31,1% по итогам 2022 года до 8,4% по итогам 2023-го. Ухудшение эффективности по показателю ROS фиксируется сразу в пяти активах ERG: «Казхром», ССГПО, АК, КЭЗ и «Марганец Жайрема».

KAZ Minerals

Группа KAZ Minerals представлена в Казахстане тремя активам: KAZ Minerals Aktogay, KAZ Minerals Bozshakol и «Востокцветмет». В 2023 году она сохранила второе место в нашем ренкинге: совокупная выручка выросла почти до 1,8 трлн тенге, что на 10% больше предыдущего результата. Рост выручки связан в первую очередь с рекордным производственным результатом на ключевом для группы месторождении Актогай.

KAZ Minerals Aktogay в прошлом году заработал чуть более 1 трлн тенге (+27,4%), впервые превысив триллионную планку. На месторождении заметно выросло производство меди (до 252,4 тыс. тонн, или на 10,9%). В 2023 году вторая сульфидная фабрика, которая была введена в эксплуатацию на исходе 2021-го, работала с превышением проектной мощности, тем самым обеспечив дополнительный объем производства меди на 26,4 тыс. тонн. Первая сульфидная фабрика практически сохранила производственный результат на предыдущем уровне. Одновременно с этим на месторождении выросло среднее содержание меди в перерабатываемой руде – до 0,5% (в 2022 году – 0,48%), что дало дополнительные 5 тыс. тонн меди.

Выпуск на KAZ Minerals Bozshakol вырос незначительно – на 2,4%, или до 104,6 тыс. тонн меди. Из отчета о производстве за 2023 год: «Продолжающиеся производственные усовершенствования на Бозшаколе также позволили предприятию увеличить производство меди, несмотря на ожидаемое снижение содержания». Но в условиях незначительной коррекции мировых цен (–3,8%) выручка компании сократилась на 4,5%, до 491,7 млрд тенге.

Сокращение выручки «Востокцветмета» на 11,1% (до 277,7 млрд тенге) сопровождалось сокращением производства меди на 7,4% (до 46,4 тыс. тонн). Спад производства был ожидаемым и связан со снижением объемов переработки руды после периодов простоя на Орловской обогатительной фабрике из-за технического обслуживания и на Николаевской обогатительной фабрике для накопления руды.

Оптимизм, связанный с ростом выручки по группе, разбавляет показатель рентабельности продаж, который снизился у двух ключевых активов. При этом совокупный показатель, напротив, незначительно подрос с 20,9% в 2022 году до 22,6% в 2023-м.

Рентабельность продаж KAZ Minerals Aktogay и KAZ Minerals Bozshakol снизило ужесточение налогообложения. В финансовой отчетности этих компаний указано, что «с 1 января 2023 года ставка налога на добычу полезных ископаемых в Казахстане увеличилась на 50%». Поэтому в структуре себестоимости двух компаний у этой статьи расходов наибольший относительный прирост. Добавим, что у KAZ Minerals Aktogay также зафиксирован заметный рост расходов по программам социальной ответственности.

«Казцинк»

Тройку ренкинга замыкает «Казцинк» – крупнейший производитель цинка, свинца, меди и драгоценных металлов. Компания в минувшем году заработала почти 1,7 трлн тенге, прибавив 2,1% к итогу 2022-го. Умеренная динамика сформировалась на фоне разнонаправленных производственных результатов.

Согласно данным корпоративного сайта компании, объем производства металлического цинка сократился на 5,5%, рафинированного свинца – на 9,2%, меди в товарном виде – на 24,6%. Одновременно с этим отмечается рост выпуска золота на 9,5% и серебра на 0,2%. Росту выручки «Казцинка» способствовало удорожание на мировых рынках золота (+7,9%) и серебра (–7,4%), вместе с тем в минувшем году значительно упали котировки цинка (–23,8%).

Несмотря на прирост выручки, «Казцинк» в отчетном периоде зафиксировал убыток в размере 170,9 млрд тенге на фоне роста себестоимости (в ее структуре наибольший относительный прирост показали налоги) и более чем двукратного обесценения внеоборотных активов.

«В течение 2023 года снижение цен на базовые металлы и концентраты, а также увеличение стоимости финансирования (ставка дисконтирования) привело к обесценению активов двух единиц, генерирующих денежные потоки группы, – ТОО «Казцинк» и АО «Жайремский горно-обогатительный комбинат» в размере $205 млн и $105 млн соответственно», – указано в финансовой отчетности компании.

«Казатомпром»

Мировой лидер по добыче и продаже урана «Казатомпром», заняв четвертое место, поднялся на одну строчку. Выручка компании в прошлом году, составив 1,4 трлн тенге, выросла на 43,3%. В 2023-м отгрузки продукции в физических величинах были на 10% выше по сравнению с результатом предыдущего года. Однако наибольший вклад в прирост выручки внес ценовой фактор. Номинированная в долларах средняя цена реализации по группе компаний «Казатомпром» выросла на 27%.

Существенное увеличение выручки на фоне умеренной динамики некоторых операционных показателей привело к тому, что компания закрыла год с чистой прибылью в 580,3 млрд тенге, что на 22,7% больше показателя 2022 года. Из-за роста чистых убытков от обесценения и курсовой разницы, а также из-за увеличения прочих расходов рентабельность продаж снизилась на 6,8 процентного пункта и составила 40,5%.

«Казахмыс»

На пятую позицию спустилась корпорация «Казахмыс», которая в прошлом году заработала чуть больше 1,3 трлн тенге, что меньше на 5,6% по сравнению с 2022 годом. Несмотря на незначительный спад выручки и рост себестоимости, корпорация смогла зафиксировать рекордный прирост чистой прибыли. Этот показатель увеличился до 109,7 млрд тенге, прибавив за год 427,7%. Существенное влияние оказало уменьшение административных и прочих операционных расходов, а также отсутствие расходов от изменения справедливой стоимости производных финансовых инструментов – последняя статья снизила чистую прибыль в 2022 году на 88,5 млрд тенге.

В результате этого рентабельность продаж компании выросла с 1,5% в 2022 году до 8,2% в 2023-м. Корпорация «Казахмыс» вместе с вышеупомянутой группой KAZ Minerals – два участника топ-10 крупнейших предприятий ГМК страны, у которых в отчетном году выросла рентабельность продаж.

RG Gold

Наибольший прирост выручки показал новичок ренкинга – золотодобывающая компания RG Gold. Компания в прошлом году заработала 167,7 млрд тенге, прибавив в отчетном году сразу 210,5%. Трехзначная динамика, которая вывела компанию на десятое место в нашем ренкинге, связана с расширением производственных мощностей. В конце 2022 года компания запустила новый горно-металлургический комплекс на руднике Райгородок, способный ежегодно перерабатывать до 5 млн тонн руды.

Qarmet

В текущий список, как и в прошлогодний, не попал Qarmet (бывший «АрселорМиттал Темиртау»), поскольку не опубликовал финансовую отчетность за 2023 год, хотя по действующему законодательству недропользователи должны это сделать до конца августа. Эта компания является одним из ключевых игроков ГМК-отрасли страны, в 2021 году она заняла третье место по объему выручки. Несмотря на смену акционеров – проект покинул зарубежный бизнесмен Лакшми Миттал, теперь актив принадлежит казахстанскому предпринимателю Андрею Лаврентьеву, – за 2023 год (как и за 2022-й) финансовую отчетность компания не опубликовала.

ГМК в цифрах

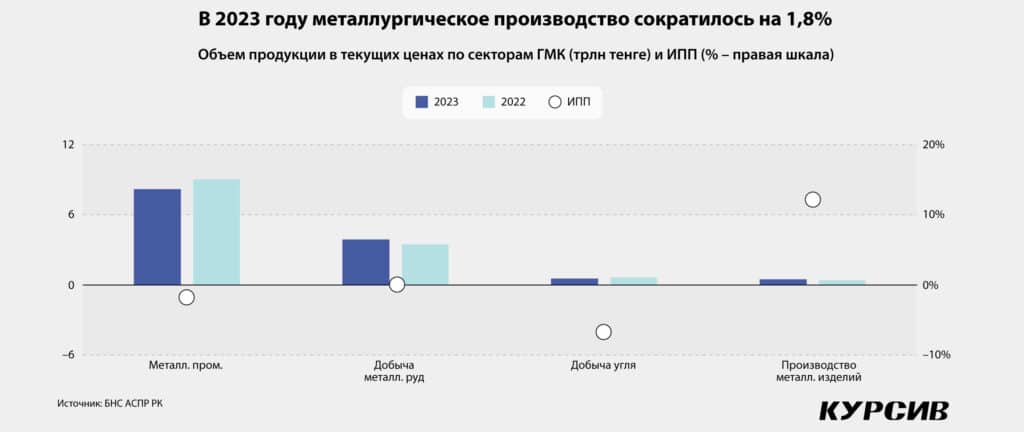

В целом минувший год выдался не совсем удачным для казахстанского ГМК. На это указывает динамика стоимостного выпуска, объем инвестиций и экспорта по отдельным отраслям. В 2023 году стоимостной выпуск ГМК достиг 13,6 трлн тенге, и это в номинальном выражении на 3,3% меньше итога 2022-го.

Внутри ГМК рост выпуска в пределах статистической погрешности отмечается в добыче металлических руд – до 3,5 трлн тенге, что в реальном выражении больше результата предыдущего года на 0,1%. В производстве металлических изделий, напротив, фиксируется двузначная динамика – до 12,1% в сопоставимых ценах, но доля этой отрасли в ГМК незначительная, стоимостной выпуск по итогам 2023 года составил 481 млрд тенге.

В казахстанском ГМК наибольшая доля у металлургической промышленности. И в этой отрасли фиксируется сокращение выпуска – в 2023 году стоимость произведенной продукции уменьшилась до 8,2 трлн тенге, в сопоставимых ценах это на 1,8% меньше, чем в 2022-м. Стоимостной выпуск в добыче угля сократился до 540 млрд тенге, что в сопоставимых ценах на 6,8% меньше, чем в 2022 году.

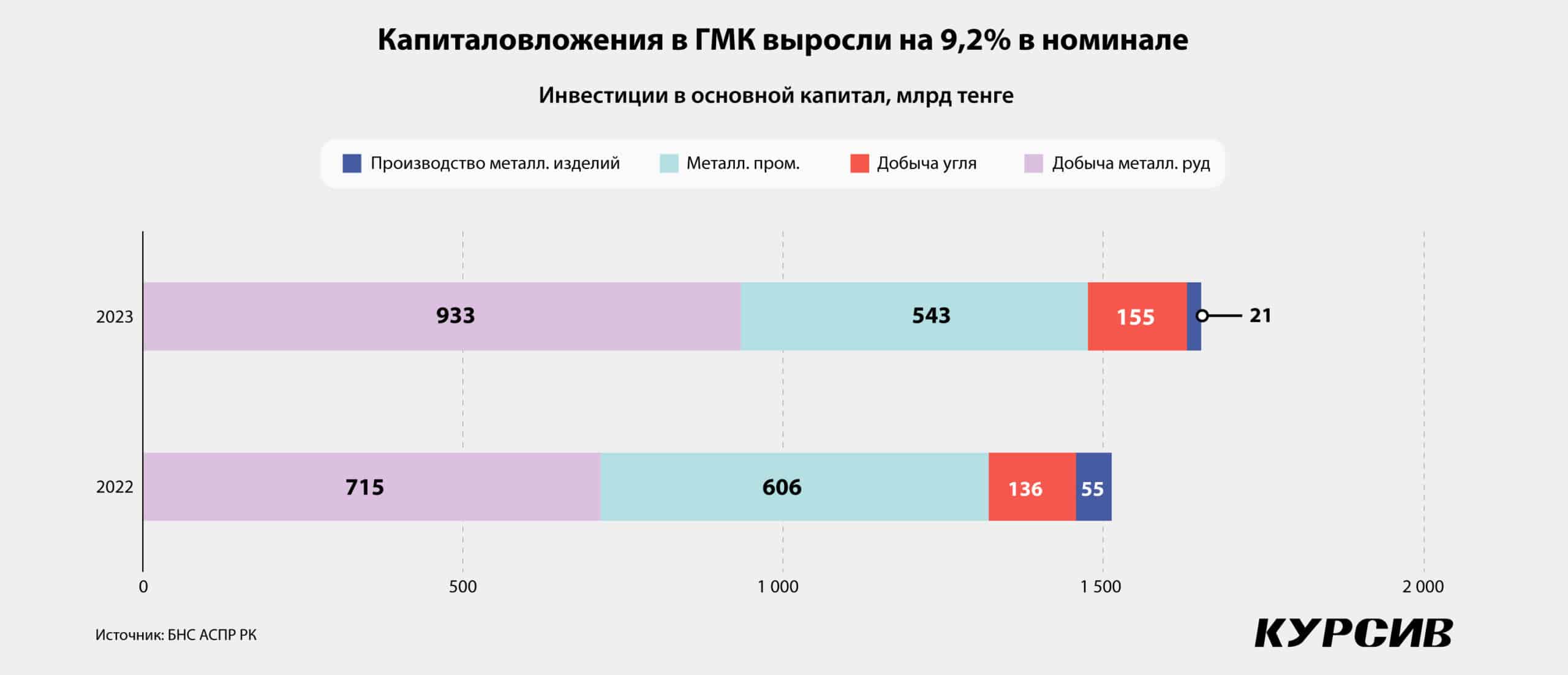

Валовой объем инвестиций в основной капитал почти достиг 1,7 трлн тенге, прибавив в номинале 9,2% к итогу 2022 года. По размеру капиталовложений лидирует отрасль по добыче металлических руд, куда в 2023-м было инвестировано 933,1 млрд тенге (+25,3% в реальном выражении). Следующая по объему инвестиций – отрасль металлургии. В прошлом году в нее было вложено порядка 542,8 млрд тенге, что в сопоставимых ценах на 13,9% меньше, чем в 2022-м. Инвестиции выросли в отрасли по добыче угля – до 154,9 млрд тенге (+8,3%), сократились в производстве металлических изделий – до 21,1 млрд тенге (–63,5%).

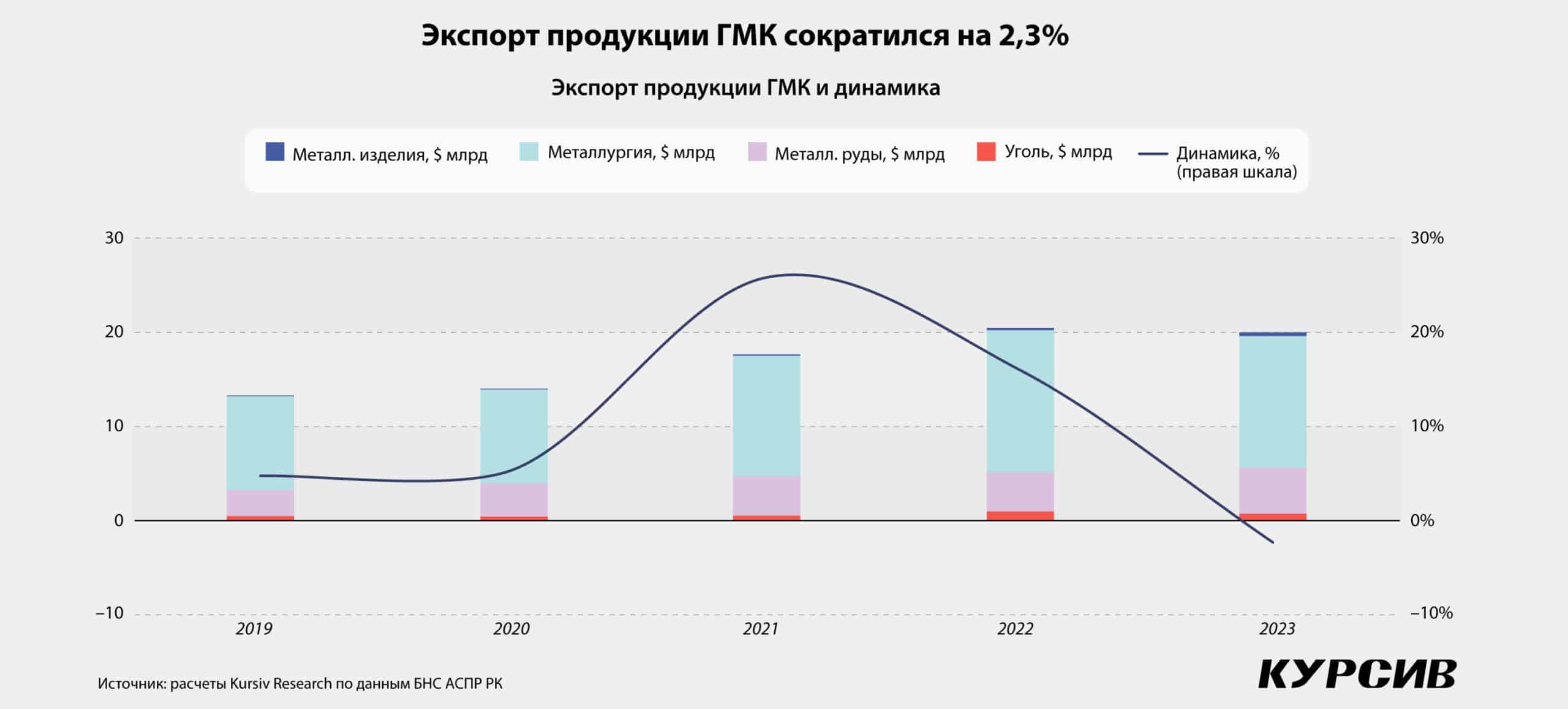

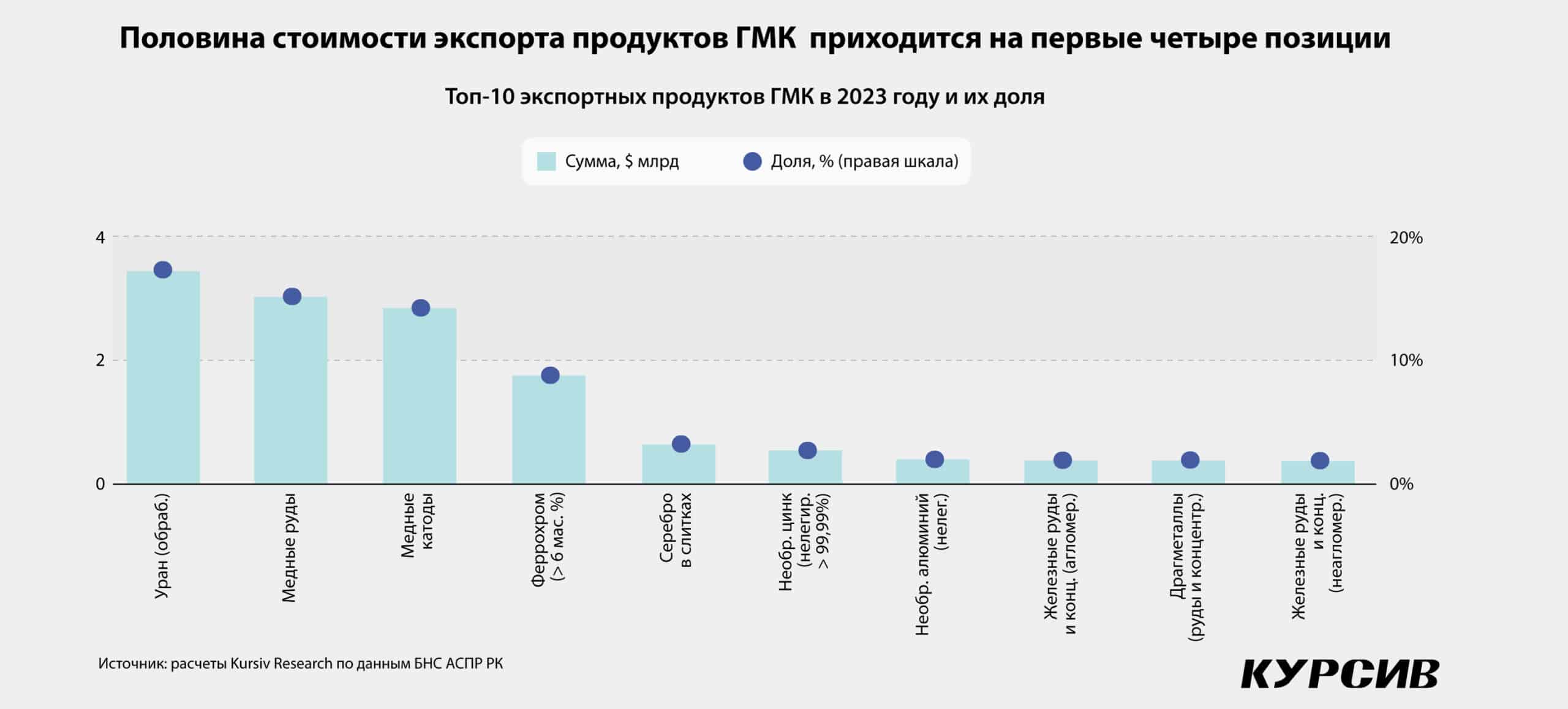

В 2023 году экспорт продукции ГМК принес стране порядка $19,9 млрд, что меньше предыдущего результата на 2,3% в номинале. В этом секторе главный поставщик валюты – металлургическая промышленность, где из добытой руды выплавляют базовые металлы. Металлурги в прошлом году заработали $13,9 млрд, или 70% от всех экспортных отгрузок ГМК. В целом металлургия, если сравнивать с результатом 2022 года, потеряла порядка $1,1 млрд (–7,5%). На поставках металлургических руд Казахстан заработал порядка $4,9 млрд (доля – 24,4%), угля – $751,8 млн (доля – 3,8%), готовых металлических изделий – $378,5 млн (доля – 1,9%).

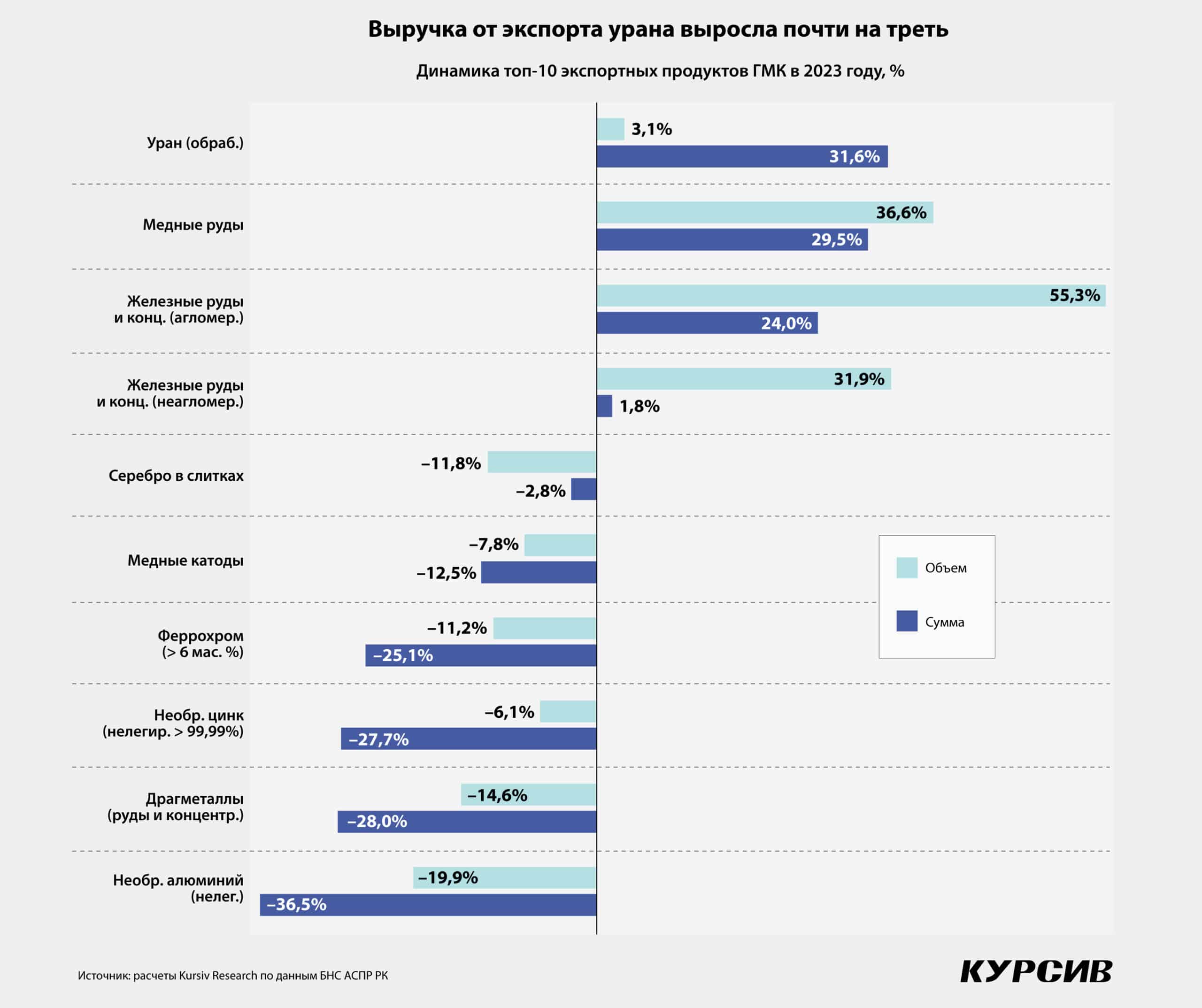

Отрицательная динамика экспортной выручки объясняется как удешевлением базовых металлов, так и сокращением объема физических поставок по шести позициям из топ-10 ключевых экспортных продуктов ГМК. Физические объемы уменьшились в поставках серебра в слитках (–2,8%), медных катодов (–12,5%), феррохрома (–25,1%), необработанного цинка (–27,7%), руд и концентратов драгоценных металлов (–28%) и необработанного алюминия (–36,5%).

Одновременно с этим экспорт обработанного урана составил $3,4 млрд (первое место по объему выручки), поставки в деньгах увеличились на 31,6%, в физических величинах – на 3,1%. Поставки медных руд и концентратов принесли стране $3 млрд (второе место), стоимость выросла на 29,5%, в физических величинах – рост на 36,6%. Из десяти ключевых экспортных продуктов ГМК рост стоимости и объема также показали отгрузки агломерированных и неагломерированных железных руд и концентратов, совокупная выручка по ним достигла $761 млн.

Методология

В исследовательских целях в горно-металлургический комплекс были включены четыре вида деятельности (по двузначному коду ОКЭД): добыча угля и лигнита, добыча металлических руд, металлургическая промышленность и производство готовых металлических изделий, кроме машин и оборудования. Данный подход используется государственным статистическим органом, а также профильной ассоциацией (АГМП).

Рейтинг крупнейших компаний ГМК составлялся на основе финансовой отчетности, публикуемой на сайте депозитария финансовой отчетности для организаций публичного интереса. Рейтинг был составлен на основе выручки компаний, поскольку другие измеримые показатели (например, добыча или выпуск продукции) не являются однородными. Были проанализированы компании с основным видом деятельности, который соответствует вышеперечисленным четырем. В расчетах выручки группы компаний, которая имеет как локальные, так и зарубежные активы, учитывались только казахстанские предприятия с контрольным пакетом.

При выявлении объема экспорта применялись переходные ключи ОКЭД ТН ВЭД за 2023 год. Ряды до 2023 года были пересчитаны согласно новым переходным ключам. С их помощью выявлялись экспортные коды (вплоть до десятизначного кода ТН ВЭД), которые соответствуют необходимому четырехзначному коду ОКЭД. Например, ОКЭД 2444 «Производство меди» – ТН ВЭД 7403110000 «Катоды и секции катодов из меди рафинированной, необработанной».