Потребность в складских площадях в Казахстане пока вдвое превышает имеющееся предложение. В новые складские проекты, рассчитывая на высокую доходность, инвесторы сейчас перенаправляют деньги и из нефтянки, и из агросектора. Из-за чего вложения в склады могут оказаться убыточными – в материале «Курсива».

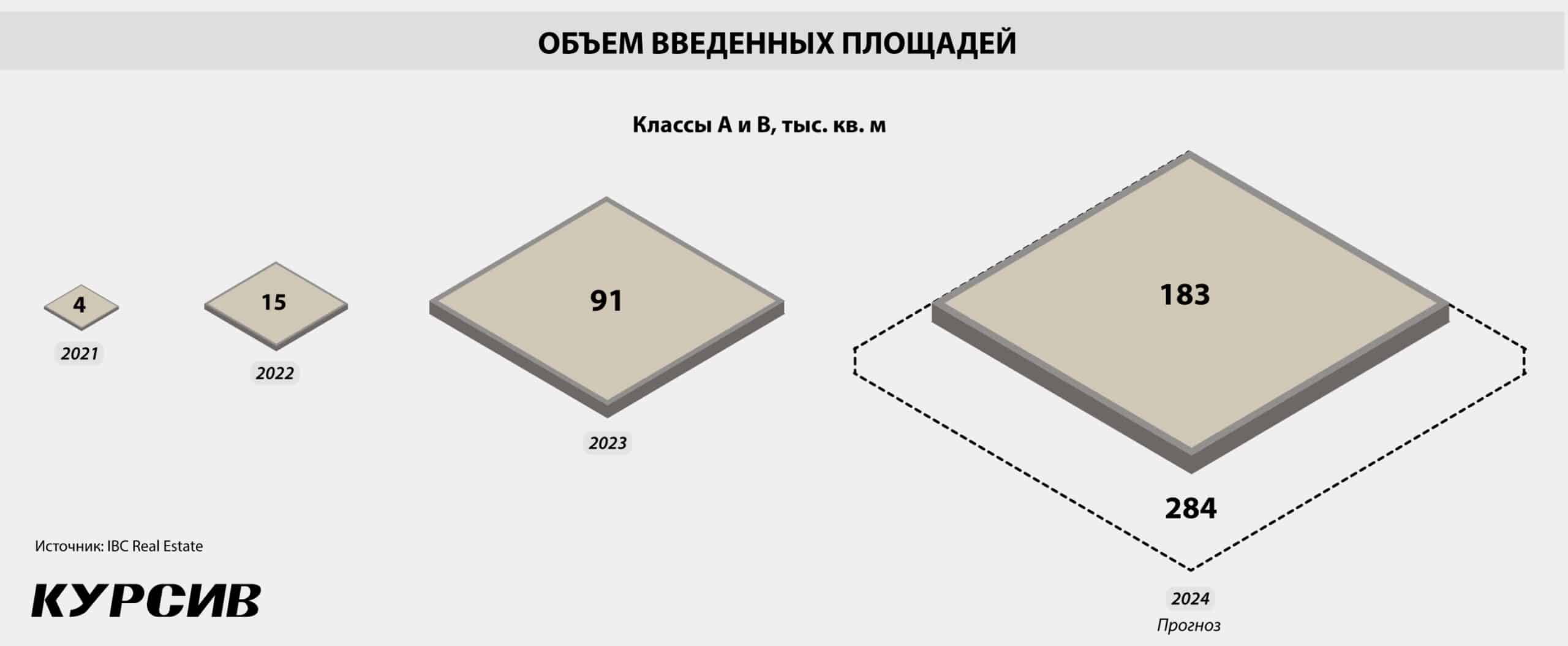

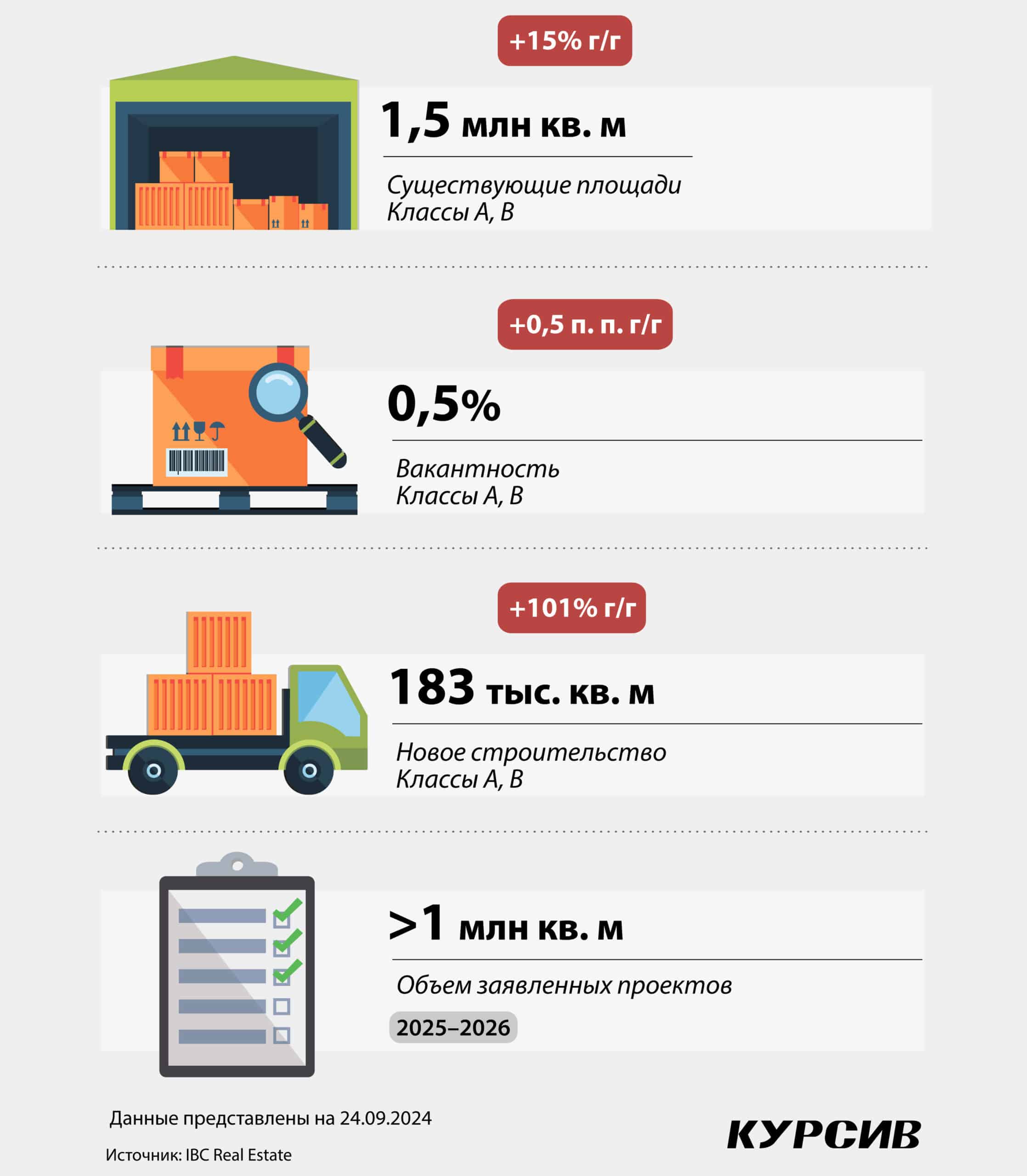

Рынок складской недвижимости в Казахстане бурно растет третий год подряд. В 2022 году объем ввода складов классов А и B вырос почти в четыре раза по сравнению с показателями 2021 года, в 2023-м – в шесть раз, а масштабы ввода площадей за неполный 2024-й уже вдвое превысили показатели 2023-го. Сейчас в стране, по данным IBC Real Estate, около 1,5 млн «квадратов» складских площадей классов A и B. Объем заявленных проектов на 2025–2026 годы – еще около миллиона «квадратов».

«Все говорят только о хорошем – спрос на склады огромный, ставки заоблачные, но почти никто не говорит о рисках», – посетовал в разговоре с журналистом «Курсива» один из участников складского рынка. Участники рынка прогнозируют, что не все новые проекты будут реализованы или окажутся успешными, хотя складов действительно не хватает.

Почему спрос на склады будет сохраняться

Грузопоток через РК вырос в разы на фоне изменения транзитных путей из-за войны в Украине. По данным ассоциации «Транскаспийский международный транспортный маршрут», количество грузов, перевезенных по одному из главных для страны транзитных коридоров – Транскаспийскому транспортному маршруту (ТМТМ), соединяющему Азию и Европу через Каспийское море, увеличилось почти втрое в 2022 году, а в 2023-м выросло еще в 2 раза.

В общем объеме транзита между Китаем и Европой на ТМТМ приходится лишь 4% перевозимых грузов. Подавляющую часть товаров (более 90%) из Китая возят Северным коридором (через Россию) и по Полярному шелковому пути. Это данные транспортно-логистической компании Hamburger Hafen und Logistik AG (HHLA).

Но даже такое небольшое количество транзитных грузов существенно для Казахстана, как и для других стран, через которые проходит этот маршрут. Рост транзита через Казахстан – причина значительного роста спроса на складские помещения внутри страны.

У казахстанских складов есть и внутренний потребитель. Объем казахстанской розничной торговли в 2023 году вырос на 8%. Объем онлайн-продаж в 2023 году достиг доли 13% в общем объеме розничной торговли, а к 2030 году эта доля может вырасти до 20%. Почти 90% онлайн-торговли держат маркетплейсы. Основные товары, которые казахстанцы покупали через маркетплейсы, – это телефоны и гаджеты (28%), одежда, обувь и аксессуары (22%), а также бытовая техника (11%) – все то, что требует хранения на качественных складах категорий A и B.

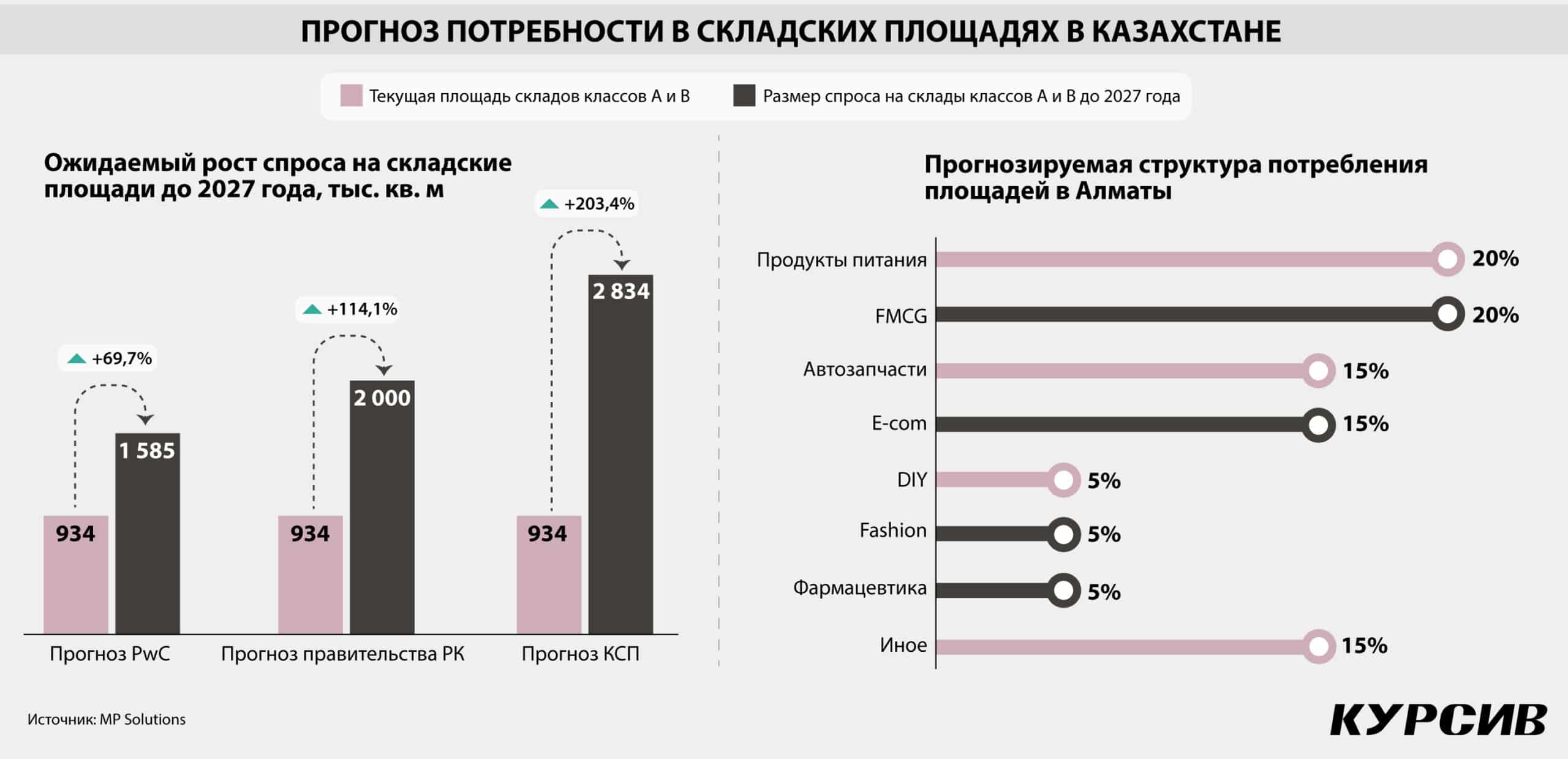

«По нашим предположениям, на e-com, продукты питания, fashion через три года нужно будет 1,5 млн квадратных метров складов», – приводит расчеты генеральный директор MP Solutions (логистическое направление холдинга Mercury Properties) Нурмат Суеркулов.

Все это, по словам экспертов, потребует роста существующих объемов казахстанских складов классов А и B в 2–2,5 раза к 2027 году.

С чем связаны риски инвестиций в складскую недвижимость

Сейчас на казахстанском рынке, по разным оценкам, от 1 до 1,5 млн «квадратов» качественных складов классов А и В (в стране нет единого классификатора коммерческой недвижимости). В текущем году, по данным IBC Real Estate, запланировано ввести в эксплуатацию еще около 200 кв. м складской недвижимости. А объем заявленных проектов на 2025–2026 годы, по данным того же источника, превышает 1 млн «квадратов» новых складов.

«На складском рынке Казахстана настоящий бум. В проекты по строительству складов вкладывают деньги из нефтянки и сельского хозяйства. Около 50% запланированного к вводу объема вообще нигде не анонсируется. То есть фактически проектов в 1,5 раза больше, чем заявлено официально», – поделился с «Курсивом» своими наблюдениями представитель кредитного комитета одного из казахстанских банков.

Но в эксплуатацию будет введено менее трети проектов, полагают опрошенные «Курсивом» участники рынка. «Сейчас тема складской логистики на пике хайпа. Однако лишь 20–30% проектов будет до конца реализовано», – прогнозирует генеральный директор Burunday Container Terminal Пулат Хаитов.

Нурмат Суеркулов соглашается с коллегой и добавляет, что из тех, кто все же достроит склады, не более половины достигнут запланированных финансовых показателей. «Все рисуют красивые финмодели, но достигнуть заявленных финансовых показателей будет непросто, – объясняет Суеркулов. – Во-первых, покупательная способность снижается. Во-вторых, стоимость денег высокая».

Еще один риск связан с недостатком опыта казахстанских девелоперов.

«Сложности начиная с поиска земли. Несмотря на широкие просторы, нужных локаций всегда не хватает. Много земли слетело с повестки из-за истории участка – когда-то он принадлежал государству, а потом каким-то образом был приватизирован, оспоримые ситуации. Сильно разочаровались в местных проектировщиках. Проблемы возникают уже на этапе выбора технологических и строительных решений. Со строительными компаниями тоже все непросто. У местных компаний лимитированная экспертиза», – рассказывает о своем опыте строительства складского комплекса руководитель Burunday Container Terminal.

«Сейчас основные проблемы – это слабая экспертиза местных компаний и при выборе земельных участков, и при строительстве, и в управлении, и в 3PL. Когда у компании нет экспертизы, сложно уложиться в бенчмарк. А международные эксперты дорогие», – соглашается глава MP Solutions.

Захар Вальков, генеральный директор Radius Group, российской компании, предлагающей свою экспертизу для строительства складских комплексов под ключ, говорит о том, что многие казахстанские инвесторы обращаются к экспертам, ведут длительные переговоры, собирают информацию, а потом решают реализовывать проект самостоятельно:

«Это нормально на этапе, когда рынок еще полностью не сформирован. Пока еще не все набили шишки, не все поняли, что это очень сложный и рисковый бизнес, так и будет. Думаю, спустя время спрос на такую услугу будет активно расти».

Из-за допущенных ошибок при реализации проектов, по словам Суеркулова, многие из объектов, заявленных как класс А, после ввода в эксплуатацию не будут соответствовать высшему классу. А те из девелоперов, кто все же дотянет свой проект до класса А (спикер оценивает долю таких объектов не более чем в 5%), из-за выросшей стоимости проекта и дорогих заемных денег окажутся под сильным давлением со стороны банков. «И что произойдет? Будет большое количество недостроев. Банки начнут отбирать складские площади: что-то будут достраивать, что-то приводить в порядок. И стоимость аренды будет снижаться», – прогнозирует Нурмат Суеркулов.

Что будет с ценами на аренду складов

Про возможную стагнацию или даже корректировку ставок аренды (а значит, и рост срока окупаемости проектов) на складском рынке Казахстана говорят и другие участники рынка.

В IBC Real Estate прогнозируют умеренный рост ставок по мере стабилизации спроса. Если по итогам 2024-го годовой рост арендных ставок ожидается на уровне 24% (сейчас +20%), то уже в 2025 году, по прогнозам IBC Real Estate, аренда подорожает лишь на 2%.

Ухудшение финансовых показателей проектов может привести к снижению их оценочной стоимости в будущем.

«Все исходят из того, что ставки аренды не будут снижаться, – обычно ведь только растут. Но аренда и так уже выше, чем в Москве, – комментирует представитель риск-департамента одного из казахстанских банков. – Стоимость подобных проектов считается исходя из доходности. Поэтому при снижении доходности стоимость выхода из проекта может оказаться ниже ожидаемой инвестором».

«Момент входа очень важен, но не нужно забывать и о моменте выхода. Рынок цикличен. Сейчас есть потенциал, но надо понимать, что наступит насыщение, корректировка, а возможно, и падение. Будете ли вы вести переговоры с банком о реструктуризации задолженности, или с арендатором, с которым согласовали слишком привлекательные условия, или с акционером, в конечном счете все это ваши риски», – предостерегает Захар Вальков.

Изменение транзитных потоков может скорректировать спрос на склады в Казахстане

«А если цепочки опять изменятся? Никто ведь не мог предсказать этого изменения цепочек поставок!» – не унимается в предположениях представитель риск-департамента банка.

Новое изменение цепочек поставок – это действительно потенциальный риск для развития казахстанских складов, подтвердили «Курсиву» несколько участников складского рынка на условиях анонимности.

«Два важных события произошло. В конце прошлого года Индия обогнала Китай по количеству населения (и этот разрыв будет расти), а в апреле текущего года Мексика стала крупнейшим партнером США, обогнав Китай. США стараются выносить промышленные производства из Китая в Индию и Вьетнам. Если Индия сможет перебить Китай, то поменяется вся система координат: сейчас торговые потоки проходят через Казахстан, а когда пойдет крен в сторону Индии, основным транзитером станет уже Узбекистан», – рассуждает один из участников рынка логистических услуг.

«Казахстан почти ничего не производит, а только торгует. Если торговля с Китаем скиснет, то и роль Казахстана – тоже, – соглашается другой участник рынка. – К тому же, когда война в Украине закончится, часть транзитных потоков вернется на прежние пути».

И все же эксперты сходятся во мнении: новые качественные склады Казахстану необходимы, а спрос на них в среднесрочной перспективе сохранится. Особенно с учетом того, что не все заявленные проекты действительно будут реализованы.

«Если офис каждый может организовать себе хоть в кофейне, хоть в самолете, то устроить там склад невозможно. Склады имеют большое будущее – альтернативы пока нет», – резюмирует управляющий партнер IBC Global Станислав Ахмедзянов.