Волатильность обменного курса и высокое вознаграждение по тенговым вкладам мешают объективно оценить динамику финансовых потоков между банками и розничными клиентами. «Курсив» попытался очистить картину от двух вышеназванных искажающих факторов.

В периметр исследования «Курсива» вошли 10 универсальных банков, наиболее популярных среди населения для размещения временно свободных средств. Как следует из данных Нацбанка, по итогам трех кварталов 2024 года совокупные остатки на счетах розничных клиентов рассматриваемой десятки выросли на 2,0 трлн тенге (с 17,4 трлн на 1 января до 19,4 трлн на 1 октября), или на 11,5%. Если судить только по номинальному размеру портфеля на начало и конец периода, общий прирост выглядит достаточно высоким и создается впечатление, что граждане активно пополняют свои банковские счета. Однако номинальная динамика не учитывает двух важных факторов.

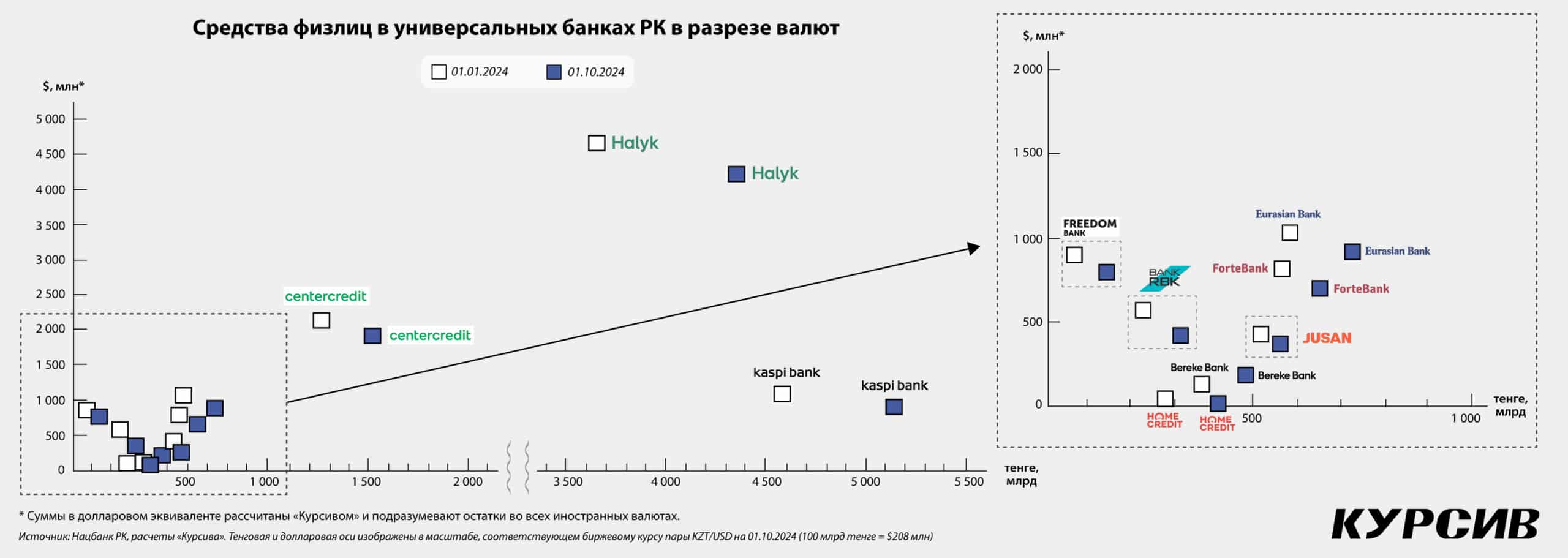

Во-первых, определенные искажения в понимание реальной динамики вносит курсовая переоценка. С начала года нацвалюта подешевела к доллару на 5,9% (с 454,6 до 481,2 тенге за доллар). Ровно на столько же автоматически выросла валютная часть банковских портфелей при ее пересчете в тенговый эквивалент, создавая иллюзию притоков. Учесть это искажение позволяет статистика Нацбанка, раскрывающая структуру розничных средств БВУ в разрезе валют.

Во-вторых, существенную долю в номинальном приросте формируют сами банки, ежемесячно начисляя вознаграждение по вкладам. В отношении валютных депозитов и денег на текущих счетах этот фактор не действует (если пренебречь 1% годовых по долларовым вкладам). Зато на тенговый портфель он влияет ощутимо. Например, в сентябре средневзвешенная ставка по вкладам физлиц составляла 13,4% годовых. Отсюда следует, что за девять месяцев портфель вкладов в нацвалюте вырос как минимум на 10% только за счет начисленного вознаграждения. Для сравнения: в номинале объем тенговых депозитов у рассматриваемой топ-10 увеличился с начала года на 22,6% (с 10,0 трлн до 12,3 трлн тенге). Таким образом, в структуре номинального прироста данного субпортфеля начисленные проценты занимают почти половину.

Как видно из инфографики (динамика средств физлиц в разрезе валют, включая текущие счета), по итогам трех кварталов все банки из топ-10 нарастили тенговую часть портфеля, при этом почти у всех (за исключением Bereke) наблюдается сокращение валютной части. Во всех случаях тенговый приток был выше долларовых оттоков. С высокой долей вероятности можно предположить, что клиенты не забирали доллары из банков, а конвертировали их в нацвалюту в погоне за высоким вознаграждением. Совокупно тенговый портфель увеличился на 2,2 трлн тенге при снижении валютного (в тенговом эквиваленте) лишь на 156 млрд тенге. Однако в долларовом эквиваленте (при пересчете валютного портфеля по биржевому курсу на начало и конец периода) сокращение средств в валюте составило $955 млн, или 438 млрд тенге (по среднему курсу за три квартала). С учетом курсовой переоценки размер прироста совокупного портфеля снижается с 2,0 трлн до 1,7 трлн тенге.

Дальнейшие элементарные расчеты (для понимания веса начисленных процентов в номинальном приросте) носят приблизительный характер, поскольку отталкиваются от депозитной базы на начало года и не учитывают последующих нетто-притоков, капитализации вознаграждения и процентов по долларовым вкладам. Рассмотрим их на примере одного из банков из топ-10.

На 1 января его тенговый портфель срочных и сберегательных депозитов (без учета текущих счетов, вкладов до востребования и условных вкладов) составлял 457 млрд тенге, спустя девять месяцев он вырос до 537 млрд. Номинальный прирост составил 80 млрд тенге, но как минимум 46 млрд из этой суммы – это начисленное вознаграждение. Соответственно, нетто-приток тенговых вкладов от населения по итогам трех кварталов не превысил 34 млрд тенге. Что касается розничных депозитов этого банка в валюте, то их объем за рассматриваемый период уменьшился на $78 млн, или на 36 млрд тенге (по среднему обменному курсу за девять месяцев).

Таким образом, хотя в номинале вклады физлиц в данном банке растут, в реальном выражении, согласно расчетам «Курсива», банк испытывает пусть незначительные, но розничные оттоки. Этот пример никак не характеризует банк: возможно, он просто не заинтересован в агрессивном привлечении новых денег от розничных клиентов в связи с переизбытком ликвидности. Пример лишь демонстрирует, насколько и почему номинальная динамика тех или иных финансовых показателей может отличаться от фактических денежных потоков.

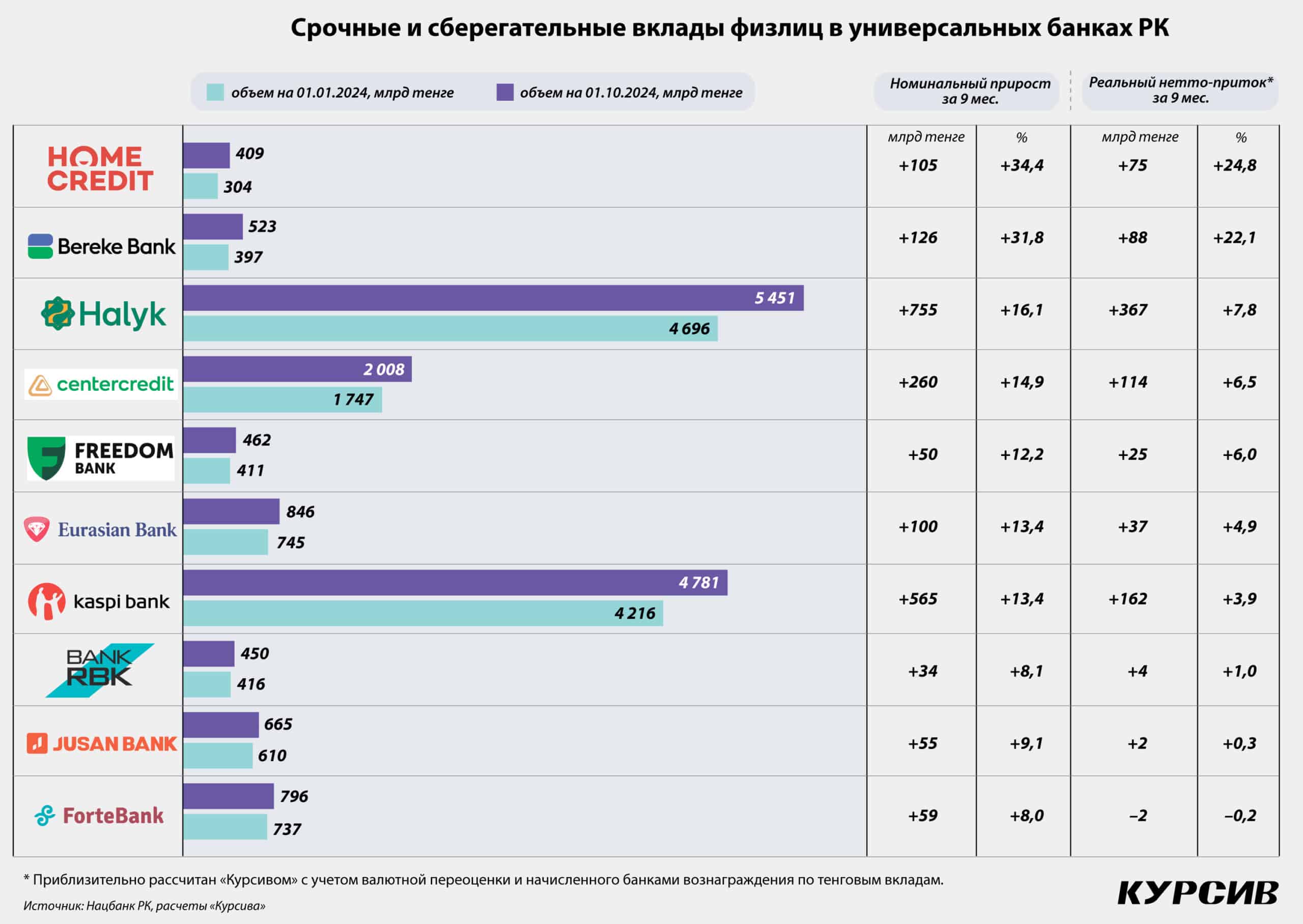

Если применить вышеприведенный алгоритм расчетов ко всему сектору, то получится, что номинальный прирост вкладов физлиц (совокупно для десятки крупнейших универсальных БВУ) в размере 14,8% (+2,1 трлн тенге с начала года) в реальном выражении замедлится более чем вдвое и составит лишь 6,1% (+872 млрд тенге). Лидерство по розничным нетто-притокам в абсолютном измерении (характеризует степень доверия населения к тому или иному банку) принадлежит Халыку (+367 млрд тенге за отчетный период), далее с заметным отставанием идут Kaspi (+162 млрд) и БЦК (+114 млрд). Из банков, не входящих в «могучую кучку», лучшую динамику демонстрируют Bereke (+88 млрд) и Хоум Кредит (+75 млрд). Умеренный рост показывают Евразийский (+37 млрд) и Freedom (+25 млрд). Почти не растут Bank RBK (+4 млрд), Jusan (+2 млрд) и Forte (–2 млрд).

В относительном выражении самые быстрые темпы набрали Хоум Кредит (+24,8% по итогам трех кварталов) и Bereke (+22,1%). С одной стороны, в топ-10 это банки с самой низкой стартовой базой, что облегчает им возможность ускоряться. С другой – нельзя не отметить их значительное превосходство над конкурентами: они растут в четыре раза стремительнее рынка и втрое быстрее ближайшего преследователя, которым является Халык (+7,8%). В свою очередь, Халык растет вдвое быстрее, чем Kaspi (+3,9%), которого первый наверняка считает своим главным оппонентом в розничном сегменте. Худшую динамику в топ-10 демонстрируют Bank RBK (+1,0%), Jusan (+0,3%) и Forte (–0,2%). Forte компенсирует свое отставание в рознице привлечением денег от корпоративных клиентов (+410 млрд тенге с начала года в номинальном выражении, лучший показатель в секторе). Про Bank RBK и Jusan подобного не скажешь: у первого портфель средств юрлиц за три квартала просел на 10 млрд тенге в номинале, у второго – подрос, но лишь на 32 млрд тенге.

Ранжирование банков именно по динамике вкладов (без учета текущих счетов) видится релевантным, поскольку за прошедшие девять месяцев наметилась тенденция, согласно которой предпочтения населения между вкладами (дающими вознаграждение) и текущими счетами (беспроцентными, но позволяющими зарабатывать на карточных «плюшках») явно усилились в пользу первых (сегодняшний уровень цифровизации, позволяющий мгновенно перекидывать деньги с депозита на карту, делает нерациональным практику держания крупных сумм на беспроцентном карточном счете).

У девяти банков (кроме Bank RBK) доля денег на текущих счетах в розничном портфеле снизилась, в среднем для топ-10 она уменьшилась сразу на 2,4 п. п. (с 17,8% на 1 января до 15,4% на 1 октября). В тройку банков с наименьшей долей текущих счетов входят Хоум Кредит (4,4%), Bereke (6,8%) и Freedom (8,3%). По всей видимости, у этих институтов меньше зарплатных проектов, чем у конкурентов, и их розничные клиенты в основном приходят с рынка (то есть оформляют карты «добровольно», без участия работодателя). Наоборот, максимальная доля текущих счетов (24,9%) наблюдается у Евразийского, акционеры которого контролируют ряд очень крупных (и очень «вместительных» с точки зрения рабочих мест) предприятий в горно-металлургической сфере и вряд ли позволяют своим заводам и фабрикам сотрудничать с банками-конкурентами по зарплатным проектам. У остальных шести игроков из топ-10 доля текущих счетов находится в диапазоне от 14,6% (Kaspi) до 18,8% (БЦК).

Любопытно, как выглядит структура текущих счетов в разрезе валют. У шести банков тенговая составляющая превышает валютную. Например, у Kaspi на 1 октября они находились в пропорции 807 млрд тенге (тенговая) и 10 млрд тенге (валютная в эквиваленте), у Халыка – 720 млрд и 218 млрд тенге соответственно. Преобладание валютной части наблюдалось у Freedom, Bank RBK, БЦК и в наибольшей степени – у Евразийского (52 млрд тенге в национальной валюте против 228 млрд тенге в иностранной). Попытаться объяснить этот факт можно тремя версиями: либо карты этих четырех банков уникально удобны для использования за рубежом, либо владельцами этих карт в основном являются нерезиденты, либо валюту на текущих (скорее всего, карточных) счетах держат несколько крупных клиентов, аффилированных с банком-эмитентом (и потому безгранично ему доверяющих).

Что касается долларизации вкладов, то в среднем для топ-10 она сократилась с 29,7% на 1 января до 24,9% на 1 октября. Регулятор слегка приукрашивает картину, заявляя об уровне в 19,3% на конец сентября, но, во-первых, эта официальная цифра не учитывает счета нерезидентов, во-вторых, она включает вклады в Отбасы, которые в силу их природы не могут быть конвертированы в доллары и оказать давление на курс нацвалюты.

Единственным игроком в топ-10, у которого валютные депозиты превосходят тенговые, является Freedom (долларизация на 1 октября составляла 72,0%, при этом существенно снизилась с 83,2% на начало года). У шести БВУ доля валютных вкладов находится в коридоре от 37,1% (Bank RBK) до 21,2% (Евразийский). Минимальными валютными рисками в сегменте розничного фондирования могут похвастаться Bereke (10,4%), Kaspi (9,0%) и Хоум Кредит (5,2%).